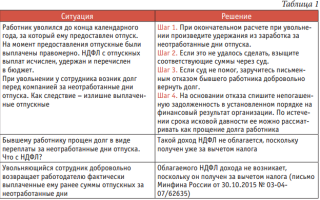

Удержание за неотработанные дни отпуска при увольнении — проводки, НДФЛ, взносы, приказ, страховые взносы

Если работник не отработал положенный срок для возмещения оплаченного отпуска, при увольнении с него могут ничего за это не вычитать. Ведь получение обратно денег, которые ранее были ему выплачены для отдыха – не обязанность работодателя, а его право.

Нередко при увольнении сотрудник обнаруживает, что ожидаемая сумма за неиспользованный отпуск значительно меньше, потому что часть денег была вычтена за неотработанные дни прошлого отдыха. Как получается, что в момент увольнения работник оказывается должен компании – ответ довольно прост.

Когда появляются одолженные дни

Для того чтобы понять как начисляются отпускные, и как производится удержание части денег, нужно разобраться, что такое неотработанный отпуск.

Положенный по закону отпуск зарабатывается. Каждые месяц сотруднику начисляется определенное количество суток отдыха.

К моменту истечения 11 месяцев с предыдущего перерыва в работе на его счету появляются следующие оплаченные 28 дней (это стандартное количество, предписанное законом; трудовым договором может быть обозначено другое).

Иногда его отпускные превращаются в долг перед компанией-работодателем.

Если он решит уволиться, например, через полгода после, то на момент увольнения он будет иметь право на половину отпуска, то есть на 14 дней, с положенной оплатой по среднемесячному доходу.

Если одна из сторон изъявляет желание расторгнуть отношения, то расчет становится довольно важным моментом процесса.

Работодатель обязан выдать работнику плату за все отработанные дни, включая время неиспользованного отпуска. При этом если складывается ситуация, подобная описанной выше, часть начислений на отпуск удерживается (137 ТК).

Также работодатель может простить работнику это долг, составив особое соглашение, подтверждающее такое решение проблемы.

Сам документ представляет собой обычную бумагу, содержание которой состоит из следующих частей:

- дата и время написания

- место написания

- сведения о договорившихся сторонах

- текст, который отражает суть состоявшегося договора.

В тексте должны быть:

- краткое описание обстоятельств возникновения долга по отпускным

- сумма долга

- указание события, в результате которого возник долг (увольнение)

- четко и однозначно сформулированное желание работодателя простить этот долг работнику (то есть, с момента вступления документа в силу этот долг более не упоминается, никаких требований по оплате работнику не выставляется).

Если работодатель не склонен одаривать уходящего сотрудника, то производится расчет предоплаченных дней отдыха, который включает:

- подсчет дней отдыха, которые не отработаны

- выведение средней величины дневного заработка

- определение суммы, выданной на отпуск авансом.

Дни

При увольнении засчитываются все неиспользованное время отпуска. Если сотрудник работал без перерывов на отдых, то к моменту расторжения договора у него скопились дни, которые работодатель никаким образом не оплачивал.

Таким образом, отпускные составят большую сумму, а долг работодателю будет погашен.

Применяется формула:

НД = ИД – (ПД / 12 х КМ)

- НД – неиспользованные дни

- ИД – использованные

- ПО – длительность отпуска в днях

- КМ – сколько месяцев проработал на предприятии сотрудник

- 12 – месяцы в году (для расчета коэффициента)

Средний заработок

Перед определением средней оплаты нужно просмотреть всю имеющуюся информацию:

- премии

- повышения зарплаты

- изменения в уровне квалификации и должности

- сведения о среднем заработке, который был рассчитан для выдачи предыдущих отпускных.

Применяется формула:

СНД = НД х СЗ

- СНД – деньги за неотработанную часть отдыха

- НД – неотработанные дни

- СЗ – средний заработок.

Если были повышения, то применяется повышающий коэффициент. Важна его дата: если приказ вышел во время пребывания работника на отдыхе, то этот период рассчитывается по частям, до и после повышения. Полученные величины суммируются.

Формула выглядит так:

СНД = КД1 х СЗ1 + КД2 х СЗ2

- КД1 и КД2 – количество дней до и после повышения

- СЗ1 и СЗ2 – средняя дневная оплата, вторая – с применением повышающего коэффициента.

Удержание за неотработанные дни отпуска при увольнении

Сумма, полученная в результате вычислений, не всегда вычитается полностью. Деньги, которые изымаются из расчетных, должны в целом составлять не более 20% от дохода работника. При определенных обстоятельствах порог повышается до половины (138 ТК).

Указанные в статье 20% у конкретного работника – это все его материальные обязательства, не только неотработанный отдых. Алименты, возмещения – все вместе не должно превышать указанный порог.

Если сумма долга перед компанией выше, можно попросить работника доплатить в добровольном порядке, либо подать на него в суд. Однако решение суда не обязательно будет в пользу работодателя.

Остаток долга можно простить, составив соответствующий документ об этом.

Сокращение

137 статьей предусмотрен ряд исключений, когда выплаченные авансом отпускные не вычитаются. К подобным случаям относится увольнение по сокращению, по причине ликвидации организации, в иных случаях.

Видео: Консультация специалиста

Ндфл и взносы

Доход физического лица облагается налогом (209 НК). Величина налога исчисляется исходя из налоговой базы плательщика, которая представляет собой характеристику объекта налогообложения. По ней определяется размер налога.

Если из дохода удерживается некое количество денег:

- по его собственному решению

- по решению суда

- по требованию иных официальных органов –

это никаким образом не влияет на налоговую базу (то есть, взимаемый налог не становится меньше).

Работодатель сам является налогоплательщиком и прав, которые имеют учреждения или государственные органы, не имеет. Зато у него есть право потребовать возмещения части отпускных, полученных авансом (или же не потребовать – решение остается за ним).

Если деньги полностью остаются у работника, то это можно назвать доходом, с которого платят НДФЛ.

Часть ранее выданных денег на отдых, которые не были им отработаны на момент его начала, не являются доходом изначально – это заемные средства. Соответственно, его налоговая база уменьшается на эту сумму; налогом будут облагаться полученные им деньги после вычета авансированных средств.

https://www.youtube.com/watch?v=QOLY50MxtlE

Также нужно обратить внимание, что при выходе в отпуск и получении им отпускных НДФЛ отчисляется полностью – на тот момент он получил доход, соответственно облагаемый.

2-НДФЛ

При оформлении справки по форме 2-НДФЛ доход в месяц увольнения указывается без удержанных отпускных, соответственно налог также уменьшается в соответствии с изменением налоговой базы.

Приказ

Удержание суммы, выданной в виде отпускных авансом, должно быть правильно оформлено: руководство издает приказ. Установленной формы для этого документа нет. Поэтому он пишется на бланке компании.

В нем должны быть:

- сведения о работнике

- количество неотработанных дней

- сумма, которая будет изъята

- указание на ресурс, откуда эта она будет отчислена.

С этим документом работника знакомят под роспись. Кроме этого, желательно его письменное согласие с удержанием, его можно написать в конце или в отдельной графе.

Документально удержание проводится методом красного сторно, маркируется красным цветом или пишется с минусом. Используется для исправления неверно сделанного расчета, в данном случае для «ликвидации» переплаты, без корректировки ранее сделанных расчетов.

Составляется сторнирующая запись (со знаком «минус») проводки на сумму, которая подлежит исправлению, одновременно создается проводка с указанием верной суммы. Итоговый результат становится правильным без дополнительных действий.

Окончательный расчет с увольняющимся сотрудником отражен в итоге счетом 50 (через кассу) или 51 (через банк). Сама проводка выглядит как соотношение дебета с кредитом 70/50.

Использование отрицательных значений позволяет обойтись без дополнительных корректирующих расчетов.

На примере это выглядит так:

Сотрудник отгулял полный отпуск, увольняется через 10 месяцев после него. Количество дней, оплаченных авансом, составляет 5 (28 / 12 Х 10 = 5). Среднедневная плата составляет 1000 рублей. Долг перед компанией составит сумму в 5 тысяч рублей, которая и будет удержана при окончательном расчете.

Налоги и страховые взносы пересчитываются тем же способом.

Удержание суммы отпускных, выданной работнику авансом, происходит в момент увольнения согласно ст. 137 ТК. Налог, который вычитался из денег, которые были им получены перед отдыхом, при наличии неотработанных дней становится излишне удержанным.

Поэтому при окончательном расчете ее нужно вернуть.

Расчеты, произведенные ранее, не корректируются. При фиксации в документах отражается сумма, их которой уже вычтены деньги за неотработанные дни отдыха.

Соответственно, сумма НДФЛ, начисленная увольняющемуся, уменьшается на налог, который начислен на вычтенную сумму.

Раздел 1 Расчета заполняется согласно положениям письма ФНС от 2016 года. После перерасчета организацией-работодателем суммы фактически отработанных отпускных и налогов, удержанных с нее, в Расчет вносятся итоговые суммы.

Образец документа — форма 6 НДФЛ.

Как получить гражданство Мальты за инвестиции? Ответ здесь.

Как получить гражданство Норвегии гражданину РФ Узнайте далее.

При увольнении работник рассчитывается полностью. Расчет касается обеих сторон — участников трудового договора.

Источник: https://101zakon.ru/uvolnenie/uderzhanie-za-neotrabotannye-dni-pri-uvolnenii/

Удержание за неотработанные дни отпуска при увольнении в 2018 году — проводки, НДФЛ, взносы

Иногда возникают ситуации, когда сотрудник, который увольняется, получил отпуск заранее. При подобном раскладе фирма имеет право на удержание определенной суммы.

Проблема в том, что существующая законодательная база не дает четкого ответа, как решать данный вопрос.

Существуют некоторые нюансы, которые нужно принимать во внимание при вычислении удерживаемой суммы.

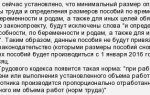

Оформляя приказ об удержании за неотработанные дни отпуска при увольнении, требуется следовать пункту 1 статьи 138 Трудового кодекса Российской Федерации.

Иначе говоря, компания не вправе выполнять удержание с сотрудника больше двадцати процентов его зарплаты. Удерживать отпускные необходимо, ограничиваясь данным пределом.

Если размер всех выплат при увольнении ниже суммы, которая удерживается, то сотрудник вправе в добровольном порядке перечислить недостающие деньги в кассу фирмы либо на банковский счет.

Если гражданин дает отказ, организация может подать судебный иск с требованием взыскать излишки, которые были выплачены, основываясь на статьях 382 и 383 Трудового кодекса России.

При каких условиях появляются авансированные дни

В законодательной базе ТК РФ отсутствует понятие «авансированный отпуск». В статье 122 указано, что правом на ежегодно оплачиваемый отдых обладают сотрудники, которые проработали в компании минимум шесть месяцев.

Однако по договоренности нанимателя и сотрудника отпуск можно предоставить и раньше указанного периода.

https://www.youtube.com/watch?v=2EOLdMNg7UI

Это означает, что трудящиеся с небольшим стажем все-таки могут получить досрочный отдых, если глава организации согласится.

Нужно отметить, что существуют категории граждан, имеющие право ухода на отдых до получения полугодового стажа. Это беременные, несовершеннолетние, опекуны.

А можно ли подписать соглашение о прощении долга

Организация вправе отказаться от удержания и не взыскивать с сотрудника денег. Удержание части отпускных — это право нанимателя, а не обязанность.

Когда запрещается выполнять удержание

Удержание невозможно осуществить в следующих ситуациях:

| Сотрудник отказывается на перевод на другую должность | по причине медицинских ограничений |

| Организация ликвидируется | или индивидуальный предприниматель прекращает свою деятельность |

| Штат фирмы сокращается | или меняется владелец компании |

| Сотрудник призывается на срочную армейскую службу | или признается врачебной комиссией нетрудоспособным |

| На занимаемую должность | восстанавливается гражданин, раньше ее занимавший |

| Наступила смерть одной из сторон трудового договора | или наступили чрезвычайные ситуации, произошли катастрофы |

Выполнение процедуры

Чтобы осуществить удержание части отпуска, которая не отработана, нужно выполнить 3 процедуры:

- Расчет суммы;.

- Оформление документов;.

- Удержание излишков.

Рассчитываем сумму

Если компания не собирается быть щедрой и забывать о суммах, которые сотрудником не отработаны, бухгалтеру потребуется потрудиться.

При процедуре подсчета:

- определяется количество дней, которые не отработаны;

- уточняются данные о среднем заработке за день;

- рассчитывается размер авансовых отпускных.

Для того чтобы вычислить число дней, необходимо:

- Разделить полную длительность отдыха на двенадцать.

- Умножить результат на рабочий стаж сотрудника в фирме (в месяцах).

- Отнять от числа использованных дней отпуска полученный результат.

К примеру, за период работы сотрудник компании часть отпусков использовал не полностью, при этом в году перед увольнением его отпуск соответствовал графику.

На дату увольнения появились «двусторонние» отпускные — те, что не использованы за предыдущий период (две недели); те, что не отработаны за рабочий год (десять дней).

В таком случае фирма-наниматель должна компенсировать сотруднику неиспользованный отдых.

Если бы трудящийся не имел в прошлых периодах неиспользованных дней отдыха, то по итогам расчета количество дней, что не отработаны, равнялось бы десяти.

Для того чтобы рассчитать отпускные, бухгалтерскому отделу необходимо выполнить уточнение данных о зарплате.

Требуемая сумма вычисляется путем умножения числа дней в отпуске на средний ежедневный доход сотрудника.

Дополнительно скорректировать расчеты потребуется, если во время отпуска сотрудника всем увеличили заработную плату. Нужно учитывать дату выполнения повышения зарплаты.

От нее начинает считаться отпускной период, оплата которого изменяется по определенному коэффициенту.

Алгоритм действий в данной ситуации таков — от даты завершения отдыха считаются дни, что не отработаны, устанавливается, какое количество дней совпадает с периодом, когда зарплата была увеличена.

Требуемая сумма вычисляется так:

| Дни до увеличения заработной платы | умножаются на среднедневной доход |

| Отпускные дни, после увеличения заработной платы | умножаются на среднедневной доход, который увеличен на определенный коэффициент |

| Получаемые результаты | складываются |

Документальное оформление

Не существует стандартной формы приказа об удержании отпускных. Фирма оформляет его в свободной форме.

В документы необходимо прописать:

| ФИО работника | и занимаемую гражданином должность |

| Число дней | которые не отработаны |

| Сумму, которая удерживается | и источник удержания |

К примеру, приказ можно сформулировать так:

«Для погашения долга, который образовался по причине увольнения по до завершения рабочего года, в счет которого ему предоставили ежегодно оплачиваемый отпуск,

приказываю: удержать из деньги за неотработанных дней ежегодно оплачиваемого отпуска в размере .

Трудящемуся необходимо предоставить возможность ознакомления с документом под подпись.

Забираем излишки

Сумма, которая получена в результате подсчета, и сумма, которую возможно удержать из заработка сотрудника, иногда не одинаковы.

Размер удержаний ограничивается статьей 138 Трудового кодекса России. Он равняется двадцати процентам от зп сотрудника.

В определенных ситуациях разрешается превышение принятого ограничения до размера, который не больше одной второй заработка.

Нужно принять во внимание, что, кроме авансовых отпускных, у наемника могут иметься и другие обязательства (по исполнительным документам, в связи с компенсацией ущерба и так далее).

Тогда и они вместе с авансовыми отпускными не должны быть больше максимальной суммы удержания.

Бухгалтерскому отделу нужно определить, какую часть полученной суммы можно удержать из заработка сотрудника.

Если другие обязательства у него отсутствуют, а величина авансовых отпускных меньше одной пятой суммы, которая предоставляется ему при увольнении, сложностей не будет – выделенные авансом деньги можно удержать полностью.

Если ограничение, которое установлено статьей 138 Трудового кодекса России, не дает возможности нанимателю удержать всю сумму, возможно:

| Попросить сотрудника | в добровольном порядке возместить задолженность, которая осталась |

| Обратиться для разрешения вопроса о возмещении | в суд |

| Простить | оставшийся долг |

Каждый из вышеперечисленных методов располагает собственными особенностями.

Добровольное погашение задолженности предполагает пересчет НДФЛ (налоги на доходы физических лиц).

Прощение задолженности влечет изменение обязательств по налогу на прибыль. Судебный путь разрешение вопроса, как свидетельствует практика, не всегда в пользу нанимателя.

Остается надеяться, что трудящийся знает о гражданской ответственности и добровольно погасит долг.

НДФЛ и взносы

В НК РФ отсутствует особое правило для определения налоговой базы по НДФЛ, если ранее зачисленные отпускные, с которых уже оплачен налог, в дальнейшем подвергаются удержанию из увольнительных выплат.

Ввиду этого существуют различные мнения, касающиеся действий фирмы. Руководитель может, как снизить налоговую базу по НДФЛ (в таком случае появляется переплата).

Также он может не выполнять уменьшения, потому что деньги удерживаются из сумм, которые выплачиваются за вычетом налогов.

В стандартной ситуации, когда выплаты больше удерживаемой суммы, фирме лучше не отражать долг перед работником по возвращению НДФЛ, а сразу подсчитать налог от суммы выплат, учитывая удерживаемые средства.

Видео: трудовой кодекс

Наниматель не может удержать больше двадцати процентов от заработка гражданина.

Однако бывший сотрудник фирмы должен понимать, что задолженности нужно погашать, даже если к этому никто не принуждает.

Гражданская ответственность – это то, чем многие пренебрегают в современных реалиях.

Источник: https://zanalogami.ru/uderzhanie-za-neotrabotannye-dni-otpuska-pri-uvolnenii/

Удержание за неотработанные дни отпуска при увольнении проводки

Понять механизм появления неотработанных отпускных поможет следующий пример.

Выпускник технического университета Птичкин П. Н. устроился на вертолетный завод 1 июля 2014 года, а в январе 2015 года получил право уйти в отпуск (абз. 2 ст. 122 ТК РФ) и воспользовался этой возможностью. Длительность его отпуска составила 28 календарных дней (ст. 115 ТК РФ). Во время отдыха он получил более выгодное предложение о работе и сразу после выхода из отпуска уволился с завода.

Таким образом, к моменту увольнения Птичкин П. Н. заработал только половину законного отпуска: 14 дней (6 мес. × 28 дней / 12 мес.), а использовал все 28 дней. Неотработанных к моменту увольнения дней отпуска оказалось 14 (28 – 14).

Поскольку перед уходом в отпуск сотрудник получил всю сумму отпускных, к моменту увольнения у него образовался долг перед фирмой за оплаченные авансом 14 дней отпуска.

ВАЖНО!Право на отпуск за первый рабочий год возникает спустя полгода работы в организации (ст. 122 ТК РФ). Последующие отпуска оформляются согласно утвержденному графику.

К чему может привести отсутствие в компании графика отпусков, см. в материале«Унифицированная форма № Т-7 — график отпусков».

«Отпускные» права и обязанности

При разрыве трудовых отношений работодатель должен выполнить множество обязательных действий, регулируемых трудовым законодательством. В их числе обязанность выдачи работнику всего заработанного им к моменту увольнения.

Отпускные выплаты — один из элементов окончательного расчета с увольняющимся сотрудником. Их состав зависит от того, сколько накоплено неотгулянных отпускных дней и воспользовался ли сотрудник в текущем периоде своим правом на отпуск (ст. 127 ТК РФ).

Об обстоятельствах, влияющих на расчет отпускных дней при расторжении трудового договора, см. в материале«Как рассчитать количество дней отпуска при увольнении?».

Помимо указанной обязанности у работодателя есть право — удержать из дохода увольняющегося работника сумму авансовых отпускных (ст. 137 ТК РФ).

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:+7 (499) 455 09 86 (Москва)Это быстро и бесплатно!

Реализовать указанное право можно не во всех случаях.

Если увольнение сотрудника происходит по основаниям, перечисленным в ст. 137 ТК РФ, удержать с него излишне выплаченные отпускные не получится.

Например, подобный запрет на удержание касается ситуации увольнения по причине сокращения штата или закрытия фирмы, а также в иных предусмотренных законодательством случаях.

Кроме того, работодатель может разобраться с долгом работника иным способом — об этом поговорим в следующем разделе.

Можно ли обойтись без удержаний?

Избежать удержаний можно, подписав соглашение о прощении долга. Простить долг работнику — значит не поднимать вопрос о наличии долга и не требовать его погашения.

В обыденной жизни урегулирование задолженности между физическими лицами посредством ее прощения для обеих сторон сделки не влечет никаких последствий. В ситуации же, когда одной из сторон выступает юридическое лицо, прощение долга влечет дополнительную бумажную волокиту, а также требует корректировки налоговых обязательств.

В начале оформления процедуры прощения отпускного долга потребуется составить документ, в котором отразится воля сторон по погашению задолженности. Таким документом может выступать соглашение о прощении долга по отпускной переплате.

Составление такого документа подобно аналогичным соглашениям, составляемым в процессе обычного делового оборота. После названия документа указываются дата и место его составления, вслед за которыми обозначаются стороны соглашения и приводится его основной текст. Он может быть следующего содержания:

«…Работодатель освобождает работника от возврата задолженности за 14 неотработанных дней отпуска в сумме 10 025 (десять тысяч двадцать пять) рублей, возникшей в связи с его увольнением по п. 3 ч. 1 ст. 77 ТК РФ до окончания рабочего года, в счет которого он использовал ежегодный оплачиваемый отпуск…»

Завершающими элементами соглашения являются реквизиты и подписи сторон.

О последующих шагах прощения долга по неотработанным отпускным читайте в следующем разделе.

Налоговые нюансы прощения отпускного аванса

Подписанное сторонами соглашение о прощении долга автоматически запускает механизм налоговых корректировок, связанных с этим событием.

Для работника пересчет налоговых обязательств к материальным потерям не приводит — налог с его дохода в виде прощеного долга уже был удержан при выплате ему отпускных. Изменение статуса полученной суммы с отпускных на некий бонус от работодателя (прощение долга) влияния на налоговые обязательства по НДФЛ не оказывает.

Что делать с НДФЛ, если работник добровольно погашает долг по авансовым отпускным, см. в материале«НДФЛ с неотработанных отпускных подлежит возврату».

Источник: http://pravostoriya.ru/uderzhanie-za-neotrabotannye-dni-otpuska-pri-uvolnenii-provodki/

Удержание за неотработанные дни отпуска при увольнении

Право на труд работающего человека закреплено на законодательном уровне. Оно появляется после того, как работник определенное время отработал в компании. Сотрудникам компании, за исключением новеньких, предоставляется период отдыха по графику, поэтому может возникнуть ситуация, когда необходимо будет выполнить удержание за неотработанные дни отпуска при увольнении

В каком случае появляются неотработанные дни отпуска?

Ежегодный оплачиваемый отпуск сотруднику полагается впервые после того, как он проработал шесть месяцев. При этом он может воспользоваться им полностью.

Выйдя из отпуска сотрудник может подать заявление на увольнение, в результате возникнет ситуация, когда работнику надо будет вернуть деньги за необработанное время отдыха.

Нормы права предусматривают обязанность каждого работодателя составлять и утверждать график отпусков его сотрудников, который нужно соблюдать всем. По этому плану работники могут идти в отпуск начале года, при этом очень часто в подобной ситуации получается, что они берут период отдыха авансом.

Кадровые специалисты определяют перед уходом в отпуск по какую дату эти люди используют свои отпуска, из правила каждый отработанный месяц работы, дает сотруднику отдохнуть 2,33 дня отдыха.

Внимание! Кроме этого законодательством или трудовым контрактом может быть предусмотрен еще и дополнительный отпуск. Если впоследствии работник будет увольняться, то надо будет выполнить удержание за неотработанный отпуск при увольнении.

В каком случае можно удержать, в каком нет?

ТК РФ закрепляет право работодателя на удержание сумм, которые были выплачены сотруднику за отпуск авансом. Однако, из данного правила существует исключение.

Администрация не может производить удержания сумм сверх перечисленных отпускных в следующих ситуациях:

- При проведении на предприятии сокращения.

- Когда увольнения производятся в связи с ликвидацией предприятия.

- При расторжении трудового контракта, вызванного отказом сотрудника от перевода или отсутствием вакансии, медицинское заключение, требует легкого труда.

- Увольнения директора или главного бухгалтера по причине изменения владельца компании.

- Когда работник увольняется, так как его призвали в армию.

- Прекращения контракта в связи со смертью работника.

- В случае, когда сотрудник не может дальше осуществлять трудовые обязанности по медицинскому заключению.

- Расторжение действия трудового контракта по причине наступления чрезвычайных ситуаций (войны, катастрофы, аварий, эпидемий).

Удерживать за неотработанные дни или нет?

Даже если компания имеет право удерживать отпускные, руководство фирмы может принять решение, в соответствии с которым данные удержания могут не производиться.

Можно просто на словах сказать, что работнику не надо возвращать данные суммы. Но желательно такую ситуацию закрепить документально. Решение необходимо оформить путем подписания с работником соглашения о прощении долга по предоставленным авансом отпускным.

В этом случае в данном документе обязательно надо отразить сумму, которую работник не будет возвращать, а также количество дней неотработаного отпуска. Соглашение должно содержать реквизиты и подписи сторон.

Внимание! Работник может самостоятельно вернуть суммы отпускных, за дни предоставленные авансом. Тогда удержание за неотработанные дни отпуска при увольнении не придется производить.

ТК устанавливает, что компания обладает правом сделать удержание за неотработанные дни отпуска при увольнении из заработка работника сумму излишне выданных ему отпускных.

Важно! Работодатель обладает правом удержать весь долг целиком, но с каждой выплаты можно удержать не более 20% от полной выплаты.

Если работнику положена единственная выплата (например, расчет при увольнении), и разрешенного размера удержания не хватает для полного погашения долга, работник может добровольно по своему желанию внести оставшуюся часть в кассу, либо путем перечисления на расчетный счет.

Если согласия достигнуть не удалось, то взыскать сумму можно только путем судебного разбирательства. Но судебные решения по таким разбирательствам противоречивы — в схожих ситуациях судья принимал то одну, то другую сторону.

Как удержать отпускные за неотработанные дни

Шаг 1. Определить сумму, которую необходимо удержать

При определении суммы отпускных использовался расчет среднего дневного заработка сотрудника. Эту же информацию необходимо использовать и при определении излишне выданной суммы.

Источник: https://kadrypro.ru/raschety-s-personalom/pri-uvolnenii/uderzhanie-za-neotrabotannye-dni-otpuska.html

Удержание за неотработанные дни отпуска при увольнении в 2018 году — НДФЛ, страховые взносы, проводки

Не каждый работодатель производит все выплаты в соответствии с действующим законодательством. Каждый человек должен знать как корректно рассчитать сумму удержания во избежание проблем с оплатой.

Основная информация

При разрыве трудовых отношений, компания обязуется выполнить много различных действий, которые регулируются действующим законодательством. В том числе выдать работнику все выплаты, начисленные за период работы.

Отпускные — окончательный расчет с гражданином при увольнении. Сумма неиспользованного периода напрямую зависит от того, насколько скопилось неотгулянных отпускных дней. Также стоит отметить, что нужно учитывать то, что гражданин мог уже воспользоваться правом на отпуск в соответствии со статьей 127 Трудового кодекса России.

Помимо данной обязанности, компания вправе удерживать из дохода авансовые отпускные, если гражданин уже сходил в отпуск. Это регламентируется статьей 137 Трудового кодекса России.

Но стоит помнить, что реализовать данное право возможно далеко не во всех ситуациях. Удержать финансовые выплаты невозможно, если увольнение происходит по основаниям, прописанным в статье 137 Трудового кодекса.

То есть, если человек уходит по сокращению штата, то удержать такие выплаты не получится. Дополнительно можно отметить, что в действующем законодательстве предусматриваются и иные ситуации.

Избежать удержания выплат возможно, если подписать соответствующее соглашение о прощении долговых обязательств. Иными словами, компания больше не поднимает вопрос касаемо погашения начисленного долга.

Как правило, такая сделка производится по соглашению двух сторон. И она не сопровождается никакими последствиями. Если в ситуации одно лицо юридическое, а другое физическое, то процесс сопровождается дополнительной бумажной работой. Также стоит подкорректировать налоговые обязательства при наличии такого прощения.

Составляется такой документ аналогичным образом, что и при деловом обороте. Как правило, изначально прописывается наименование организации и документа, а затем указывается дата, место составление.

После прописывается основной текст. Действующее законодательство не имеет стандартной формы заполнения, поэтому стоит ориентироваться на свободное изложение мысли, но с указанием обязательных реквизитов.

В обязательном порядке соглашение сопровождается реквизитами и подписью каждой стороны.

Определения

Неотгуленный отпуск – это время, не взятое гражданином за отпуск. Работник вправе запросить за это компенсацию.

Удержание – это вычитание конкретной суммы, которая выплачена работнику за период отпуска.

Законодательство

Регламентируют данный вопрос следующие правовые акты:

- часть 3, ст. 122 Трудового кодекса России;

- статья 115 Трудового кодекса России;

- статья 138 Трудового кодекса России;

- пункт 1, статья 252, пункт 49, статья 270 Налогового кодекса России.

Обстоятельства, при которых возникает право удержания

Удержание может производиться только на основании законодательных актов. Именно поэтому, каждому работодателю, рекомендуется ознакомиться с основными понятиями, касаемо данного вопроса.

Через полгода после официального трудоустройства, работник вправе запросить отпуск. По соглашению сторон это может быть отпуск и ранее положенного срока, также возможно предоставление и на основании части 3, статьи 122 Трудового кодекса России. Работник фактически получает право на получение первого ежегодного отпуска.

В соответствии со статьей 115 данного правового акта, длительность предоставления отпуска может быть не менее 28 дней.

Ограничивающие обстоятельства

Все перечисленные заранее денежные средства, компания вправе удержать из зарплаты сотрудника, который решил уволиться. Но имеются здесь исключения из правил. Все они прописаны в абзаце 4, части 2 статьи 137 действующего законодательного акта.

Не может производится удержание, если увольнение происходит по одной из следующих причин:

- при отказе от перевода на другую должность по медицинским основаниям или при отсутствии у работодателя предложить другую вакантную должность;

- при сокращении штатной позиции, ликвидации компании, смене собственника;

- при восстановлении работника в должности на основании судебного постановления;

- при призыве на военную службу;

- при наличии подтвержденной нетрудоспособности;

- при наличии форс-мажорных обстоятельств, которые не позволят продолжать деятельность;

- смерть индивидуального предпринимателя.

Если имеются основания, то компания не может удержать выплаты за отпуск. Если увольнение происходит по иной причине, то работодатель вправе произвести все необходимые выплаты и удержания. Последнее возможно только после завершения срока в течение месяца в соответствии с частью 3, статьей 137 кодекса.

Удержание не совершается, если не было выплачено за пребывание в отпуске. Мало того, при увольнении рассчитывается компенсация за неиспользованный отпуск.

В соответствии со статьей 28 правил об очередных отпусках, которые утверждены Наркомтрудом СССР от 30 апреля 1930 года № 169, компенсация вправе быть выплачена:

- за целый период отпуска, если работник отработал более полугода, но был уволен по сокращению, призыву в армию, при признании медицинской комиссией негодным для работы;

- выплата осуществляется пропорционально отработанному времени.

Правила удержания за неотработанные дни отпуска при увольнении

Удержание за неотработанные дни отпуска при увольнении производится по определенным правилам.

Не всегда сумма и отработанные отпускные аналогичны. И именно поэтому, у многих граждан, возникает соответствующий вопрос об уплате. В соответствии со статьей 138 Трудового кодекса России, сумма удержаний вправе быть ограничена. По факту, сумма составляет 20% от полученного дохода за текущий период. Некоторые ситуации позволяют превысить ограничение, но не более чем на половину дохода.

Бухгалтер обязан корректно рассчитать сумму для удержания по неотработанному времени. Если других удержаний не имеется и при этом аванс не более 1/5, то с платежом проблем никаких не возникает. По факту, удержание тут производится в полном объеме.

Если невозможно сделать возмещение потраченных средств в соответствии со статьей 138 Трудового кодекса России, то необходимо совершить следующие операции:

- попросить лично сотрудника погасить долговые обязательства;

- для решения данного вопроса обратиться в судебную инстанцию на основании статьи 382, 383 Трудового кодекса России;

- оформить документально прощение долговых обязательств.

Любой метод из представленных имеет свои особенности. То есть погашение на добровольной основе сопровождается пересчетом НДФЛ, а прощение долговых требований возможно только с пересчетом налоговой базы.

Как правильно рассчитать размер

Удержание за неотработанные дни отпуска при увольнении и страховые взносы совершаются при полном расчете с сотрудником.

В обязательном порядке удерживается НДФЛ и прописываются бухгалтерские проводки.

УДНО=(ДФО − ДОС)×ЗСД, где:

УДНО — удержание за дни отпуска неиспользованного типа;

ДФО — по факту отгуленные дни;

ДОС — положенные дни отдыха;

ЗСД — средняя зарплата.

Налоговые особенности

Если заключается соглашение или проводятся удержания, то компания оплачивает налог. Если подписывается такое соглашение, то автоматически запускается корректировка налоговых исчислений. Работник ничего не теряет при расчете. То есть налог уже удерживается с выплаченных отпускных. Никаких последствий на НДФЛ не оказывается со стороны работника или сотрудника.

Со стороны компании дела обстоят несколько иначе. Так как составляется акт доброй воли в отношении конкретного сотрудника, стоит пересчитать налог на прибыль.

Как избежать удержаний

Как было сказано ранее, помимо этих удержаний, у гражданина могут быть и иные платежи. Например, по исполнительному листу или возмещение ущерба. И фактическая оплата не должна превышать допустимого уровня.

Но можно минимизировать все выплаты, если заключить соглашение о прощении долга. Это часто используется на практике и позволяет минимизировать вычеты.

Прежде, чем уйти в отпуск, а затем уволиться, каждый человек должен знать об этих нюансах.

Источник: http://autoexpertnost.ru/pravila-uderzhanija-za-neotrabotannye-dni-otpuska-pri-uvolnenii/

НДФЛ. Как оформлять справку 2-НДФЛ увольняемому работнику при удержании отпускных за неотработанные дни отпуска?

Оформлять нужно без отражения излишне начисленных отпускных за неотработанные дни отпуска.

При увольнении работника (по большинству оснований) до окончания года, в счет которого ему был предоставлен отпуск, работодатель вправе удержать с увольняемого сумму отпускных за неотработанные дни отпуска (ст. 137 Трудового кодекса РФ). Соответственно, сумма ранее начисленных отпускных и НДФЛ, удержанный с них, подлежат пересчету.

При выплате отпускных (в т. ч. за неотработанные дни отпуска) с них был удержан и уплачен в бюджет НДФЛ. Поэтому НДФЛ за последний месяц работы работника нужно рассчитать с зачетом налога, у�ержанного с отпускных за неотработанные дни отпуска.

То есть уплате в бюджет подлежит разница между НДФЛ, начисленным с последней зарплаты работника, и НДФЛ, удержанным с суммы излишне выплаченных отпускных.

Подтверждение: п. 2, 3 ст. 226 Налогового кодекса РФ, письмо Минфина России № 03-04-07/62635 от 30 октября 2015 г.

(которое доведено до налоговых инспекций письмом ФНС России № БС-4-11/19749 от 11 ноября 2015 г.), п. 1 письма ФНС России № ГД-4-11/20479 от 11 октября 2017 г.

При этом сведения по форме 2-НДФЛ налоговый агент обязан представлять в налоговую инспекцию по итогам года в срок не позднее 1 апреля года, следующего за истекшим налоговым периодом (п. 2 ст. 230 Налогового кодекса РФ).

Таким образом, если в течение года работник был уволен, справку по форме 2-НДФЛ по итогам этого года работодатель представит в налоговую инспекцию уже с учетом произведенного перерасчета.

То есть в справке по итогам года будут отражены сумма отпускных за фактически положенные работнику дни отпуска и зарплата за фактически отработанные дни (в месяце, когда отпускные были выплачены).

Излишне начисленные отпускные за неотработанные дни отпуска в форме 2-НДФЛ не отражаются.

При увольнении датой получения дохода считается последний день работы (п. 2 ст. 223 Налогового кодекса РФ). Поэтому последнюю зарплату работника в справке по форме 2-НДФЛ следует отразить в месяце увольнения (в фактически начисленной сумме без уменьшения на сумму удержанных отпускных).

Подтверждение: п. 1 письма ФНС России № ГД-4-11/20479 от 11 октября 2017 г., письма ФНС России № БС-4-11/19079 от 24 октября 2013 г., № ЕД-4-3/5888 от 9 апреля 2012 г. (в части оформления справки 2-НДФЛ при отзыве работника из отпуска) – их положения можно применить и к рассматриваемой ситуации.

Аналогичный порядок оформления применяется и в случае, когда зарплаты, выплачиваемой в момент увольнения, не хватает для удержания суммы отпускных за неотработанные дни отпуска (в частности, в ситуации, когда долг превышает 20 процентов зарплаты) и работник согласился добровольно вернуть сумму излишне выплаченных на руки отпускных (в кассу).

В этой ситуации разница между НДФЛ, начисленным с последней зарплаты увольняемого работника, и НДФЛ, удержанным с суммы излишне выплаченных отпускных, будет отрицательной. Эта разница подлежит возврату налоговому агенту (как излишне перечисленная им сумма) в порядке, установленном ст. 78 Налогового кодекса РФ (письмо Минфина России № 03-04-07/62635 от 30 октября 2015 г., которое доведено до налоговых инспекций письмом ФНС России № БС-4-11/19749 от 11 ноября 2015 г., п. 1 письма ФНС России № ГД-4-11/20479 от 11 октября 2017 г.).

Если выплата отпускных и увольнение приходятся на разные календарные годы, то необходимо представить уточненную справку по форме 2-НДФЛ за налоговый период, в котором произошло излишнее удержание налога.

В ней нужно отразить сумму отпускных (за тот месяц, когда отпускные были выплачены) за минусом излишне выплаченных отпускных за неотработанные дни отпуска. Новые показатели, полученные после пересчета, в ней необходимо отразить в разделе 5, а именно в пунктах 5.3-5.5. Пункт 5.

6 «Сумма налога, излишне удержанная налоговым агентом» заполнять не нужно.

Подтверждение: п. 1 письма ФНС России № ГД-4-11/20479 от 11 октября 2017 г., письмо ФНС России № АС-4-3/15317 от 13 сентября 2012 г.

Кроме того, возможна еще и ситуация, когда работодатель прощает работнику задолженность за неотработанные дни отпуска. В этом случае при прощении долга облагаемого НДФЛ дохода у уволенного работника не возникает, поскольку ранее с сумм излишне выплаченных отпускных работодателем уже был удержан НДФЛ.

То есть при списании сумм отпускных, выплаченных работнику за неотработанные дни отпуска, дополнительных налоговых обязательств у бывшего работника и у работодателя как налогового агента не возникает. В справке по форме 2-НДФЛ за период выплаты авансом отпускных будет указан только доход в виде отпускных с кодом дохода «2012».

Операция по прощению неотработанного аванса в справке не отражается.

Источник: https://www.moedelo.org/Pro/View/Questions/111-17842