Порядок учета расходов на выполнение научно-исследовательских и опытно-конструкторских работ (НИОКР)

Комментарий к федеральному закону от 07.06.2011 г. № 132-ФЗ

Принятый Закон вводит со следующего года новый порядок учета расходов на выполнение научно-исследовательских и опытно-конструкторских работ (НИОКР). В связи с этим изменены нормы ст. 262 Налогового кодекса РФ, введена новая ст. 267.2 Кодекса и откорректированы некоторые иные нормы налогового законодательства.

Детализировали расходы на НИОКР

Новая версия ст. 262 Налогового кодекса РФ расширяет понятие работ по НИОКР. Теперь помимо расходов на создание новой (усовершенствование производимой) продукции к «научным» расходам прямо отнесены работы по созданию новых или усовершенствованию применяемых технологий, методов организации производства и управления.

Это обстоятельство еще больше отдаляет порядок налогового учета от бухгалтерского, так как в ПБУ 17/02 (утв. Приказом Минфина России от 19.11.2002 N 115н) затраты, связанные с совершенствованием технологии и организации производства, не признаются расходами на НИОКР.

Обновленная ст.

262 Кодекса конкретизирует перечень расходов, которые относятся к НИОКР, в целях особого порядка их налогового учета.

Перечень такой: 1) амортизационные отчисления по основным средствам и нематериальным активам, используемым в работах по НИОКР; 2) расходы на оплату труда работников, занятых в работах по НИОКР; 3) материальные расходы; 4) прочие расходы, непосредственно связанные с выполнением работ по НИОКР;

5) стоимость работ по договорам на выполнение НИОКР — для налогоплательщика — заказчика таких работ;

6) отчисления на формирование фондов поддержки научной и инновационной деятельности. Рассмотрим подробнее, какие требования предъявляются к этим статьям затрат. Со следующего года объекты амортизируемого имущества, используемые в целях выполнения работ по НИОКР, должны будут выделяться в отдельную подгруппу в составе соответствующей амортизационной группы. В расходы на НИОКР не разрешено включать суммы амортизации по зданиям и сооружениям. Это не единственное ограничение. В расходы на НИОКР будут включаться суммы амортизации только за полные календарные месяцы, в течение которых ОС или НМА использовались исключительно для выполнения рассматриваемых работ. Это значит, что амортизация за неполный месяц или амортизация, начисленная за тот период, когда имущество (НМА) одновременно участвовало в работах по НИОКР и в иных работах, будет учитываться в расходах организации в обычном порядке. Правда, в связи с выделением отдельных амортизационных подгрупп теперь встает вопрос: как быть с тем имуществом, которое используется в НИОКР не постоянно, а, к примеру, только на начальном этапе, должна ли организация выводить его из состава особой подгруппы? По расходам на оплату труда тоже предусмотрены некоторые ограничения. Из полного перечня расходов на оплату труда, закрепленного в ст. 255 Налогового кодекса РФ, в расходы по НИОКР включаются: — зарплата (суммы, начисленные по тарифным ставкам, должностным окладам, сдельным расценкам и пр.); — стимулирующие и компенсационные надбавки за ночную, сверхурочную работу, труд в тяжелых и вредных условиях и аналогичные выплаты; — суммы по договорам добровольного страхования, суммы дополнительных страховых взносов на накопительную часть трудовой пенсии, уплачиваемые работодателем; — оплата труда работников, не состоящих в штате организации, по гражданско-правовым договорам (включая договоры подряда, но не включая договоры с индивидуальными предпринимателями). Как видно, перечень совсем маленький. Не разрешено относить на расходы в счет работ по НИОКР премии, районные коэффициенты, расходы на повышение квалификации работников, компенсации за неиспользованный отпуск и многие другие затраты.

Расходы по оплате труда, принимаемые в качестве расходов на НИОКР в особом порядке, учитываются только за период, в котором работники непосредственно выполняли научные исследования и разработки.

Если в период «научных» работ сотрудники привлекались к другой деятельности (не связанной с НИОКР), то расходами на НИОКР будут признаны расходы на оплату труда пропорционально времени, занятому в таких работах.

По материальным расходам в затраты по НИОКР из существующего перечня ст. 254 Налогового кодекса РФ можно будет включить больше половины видов затрат.

Это средства на приобретение сырья (материалов), материалов для упаковки, проведения испытаний, контроля, на приобретение инструментов (приспособлений, инвентаря, приборов, спецодежды и пр.), а также на приобретение топлива, воды, энергии всех видов.

Не учтенными в НИОКР остаются расходы на приобретение комплектующих изделий, работ и услуг сторонних лиц, включая выполненные структурными подразделениями налогоплательщика, а также затраты по содержанию и эксплуатации имущества природоохранного назначения.

В расходы на НИОКР можно будет включить иные расходы, непосредственно выполненные в целях научных исследований и опытно-конструкторских работ. Но они не должны превышать 75 процентов от суммы расходов на оплату труда, которые включены в затраты на НИОКР.

Это не значит, что суммы свыше 75 процентов нельзя будет учесть в расходах фирмы. Их разрешено включать в прочие расходы на общих основаниях в том отчетном периоде, в котором завершены работы или их отдельные этапы.

Так как не закреплено, что доля должна считаться по отдельным проектам, вероятнее всего, ее нужно будет определять в целом по работам на НИОКР за отчетный (налоговый) период.

Группа затрат, включающая амортизационные отчисления, расходы на оплату труда, материальные и прочие затраты, — это основная масса расходов, понесенных налогоплательщиком при выполнении работ по НИОКР самостоятельно. Если же налогоплательщик выступает заказчиком работ, то в его расходах будет отражаться стоимость работ по договорам на выполнение научно-исследовательских работ и (или) по договорам на выполнение опытно-конструкторских разработок.

Помимо этого к расходам на НИОКР, как и прежде, будут относиться отчисления на формирование специальных фондов, предусмотренных Законом о научной, научно-технической и инновационной деятельности (Федеральный закон от 23.08.1996 N 127-ФЗ).

Порядок учета расходов на НИОКР

В особом порядке, закрепленном для работ по НИОКР, учитываются работы, как давшие, так и не давшие положительного результата. Новые нормы исключают более выгодное положение для организаций, зарегистрированных и работающих на территориях особых экономических зон.

Со следующего года порядок учета всех указанных выше затрат на НИОКР станет одинаковым. Затраты, как и сейчас, будут включаться в прочие расходы.

Но, к радости налогоплательщиков, они будут учитываться единовременно при завершении работ (отдельных этапов), а не растягиваться на год, как это предусмотрено действующими нормами.

Напомним, что сейчас в обычном случае расходы на НИОКР включаются налогоплательщиком в состав прочих расходов равномерно в течение одного года с 1-го числа месяца, следующего за месяцем, в котором завершены такие исследования (отдельные этапы исследований).

Да еще и при условии использования указанных исследований и разработок в производстве и (или) при реализации товаров (работ, услуг) (п. 2 ст. 262 Налогового кодекса РФ). А вот для работ по Перечню, установленному законодательством, и для работ, осуществляемых налогоплательщиками в особых экономических зонах, срока нет. И такие затраты сразу уменьшают налогооблагаемую базу.

Отдельный порядок для работ по Перечню

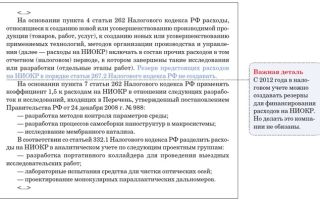

Действующие нормы предусматривают привилегированное положение в отношении расходов по работам на НИОКР, включенным в специальный Перечень, утвержденный Постановлением Правительства РФ от 24.12.2008 N 988.

В фактические затраты по таким работам включаются все те же виды расходов: материальные расходы, амортизационные отчисления, расходы на оплату труда и прочие затраты, а также суммы по договорам на выполнение работ подрядчиками.

Сейчас затраты по работам НИОКР из Перечня включаются в прочие расходы в том же периоде, в котором завершены работы (отдельные этапы работ), они еще и учитываются в расходах с повышающим коэффициентом 1,5.

Со следующего года этот порядок сохраняется. Но вводится процедура контроля за такими расходами.

Она предполагает отчетность организаций о выполненных научных исследованиях и (или) опытно-конструкторских разработках (отдельных этапах работ), расходы на которые включены в размере фактических затрат с применением коэффициента 1,5.

Отчитаться надо будет по итогам года, в котором завершены научные исследования или иные работы по НИОКР (завершены отдельные этапы). Учитывая, что данные нормы вступают в силу со следующего года, первый раз отчет надо будет приложить к налоговой декларации по налогу на прибыль организаций за 2012 г.

Законодатели не предполагают вводить какую-либо форму отчета, он просто должен соответствовать стандартам, необходимым для оформления научных и технических отчетов. При этом отчет надо будет составлять по каждому проекту отдельно. В свою очередь налоговый орган будет проверять соответствие выполненных работ установленному Перечню.

С этой целью налоговики будут приглашать необходимых экспертов. При непредставлении отчета затраты на НИОКР по установленному Перечню должны включаться в прочие расходы без коэффициента.

Разумеется, и необоснованное применение повышающего коэффициента по работам, не соответствующим Перечню, подтвержденное экспертизой, лишает налогоплательщика права на применение стимулирующего коэффициента.

Ниокр по созданию нма

Отдельной нормой закреплен порядок учета расходов на НИОКР, результатом которых выступает нематериальный актив с исключительным правом на него.

Налогоплательщику предоставлено право на выбор способа учета расходов на создание такого НМА.

Фирма должна будет либо амортизировать НМА на общих основаниях, предусмотренных налогом на прибыль организаций, либо такие расходы можно будет включать в прочие расходы, связанные с производством и реализацией. Свой выбор организация должна будет закрепить в учетной политике. Если фирма решит списывать затраты по НИОКР в расходы, то надо будет сделать это в течение двух лет.

Такие операции не имеют обратного действия. Расходы, включенные в прочие расходы, нельзя будет восстановить и включить в первоначальную стоимость НМА.

В случае реализации НМА с убытком этот убыток не учитывается в целях налогообложения.

Создание резерва на НИОКР

Опубликованным Законом вводится новая норма, касающаяся возможности для налогоплательщика формировать резервный фонд под будущие проекты, связанные с работами по НИОКР. Порядок формирования такого фонда закреплен в новой ст. 267.2 Налогового кодекса РФ. Создание фонда — добровольное.

Резервный фонд на НИОКР создается в соответствии с утвержденной на предприятии программой проведения научных исследований и опытно-конструкторских разработок. При этом фонд формируется отдельно для каждого проекта (программы).

Срок, на который создается фонд, должен соответствовать сроку осуществления запланированной программы, он не может превышать двух лет. Суммарный объем отчислений в резервный фонд не может превышать запланированной сметы на проведение работ.

В смету нельзя включать отчисления в различные фонды поддержки науки, формируемые в соответствии с Законом о научной и инновационной деятельности.

В целом предельный размер текущих отчислений в резервы (N) будет рассчитываться по формуле:

N = I x 0,03 — S,

где I — доходы от реализации фирмы; S — отчисления в фонды, формируемые в соответствии с Законом о научной и инновационной деятельности.

Таким образом, ежемесячные (или ежеквартальные — в зависимости от установленного для организации отчетного периода) отчисления в резервный фонд могут не совпадать в разные отчетные (налоговые) периоды и зависят от фактической реализации компании за текущий период.

Пример. В учетной политике ООО «Встреча» на 2012 г. предусмотрено создание резерва на осуществление работ по НИОКР. Срок, на который создается резерв, — 1 год. Утвержденная проектная стоимость программы научных исследований (смета), и значит, объем резерва составляет 100 000 руб. Отчисления на формирование научных фондов фирма не производит.

По налогу на прибыль ООО «Встреча» отчитывается ежеквартально. По данным налогового учета доходы от реализации ООО «Встреча» составили: — за I квартал — 912 000 руб.; — за I полугодие — 1 866 000 руб.; — за 9 месяцев — 2 450 000 руб.; — за год — 3 500 000 руб.

Определим сумму резерва по окончании каждого отчетного периода с учетом предельного уровня: — за I квартал — 27 360 руб. (912 000 руб. x 3%); — за I полугодие — 55 980 руб. (1 866 000 руб. x 3%); — за 9 месяцев — 73 500 руб. (2 450 000 руб. x 3%); — за год — 105 000 руб. (3 500 000 руб. x 3%).

Максимально возможная сумма резерва составит 105 000 руб., а организация запланировала израсходовать на проект 100 000 руб. Значит, в последнем периоде она сделает отчислений на 5000 руб. меньше, чем выходит по расчетам. Фактические отчисления в резерв составят: — в I квартале — 27 360 руб.; — во II квартале — 28 620 руб. (55 980 руб.

— 27 360 руб.); — в III квартале — 17 520 руб. (73 500 руб. — 55 980 руб.);

— в IV квартале — 26 500 руб. (105 000 руб. — 73 500 руб. — 5000 руб.).

Списывать расходы на НИОКР, если фирма принимает решение о формировании резерва, можно будет только за счет резерва.

Недостающую сумму (если размер резерва окажется меньше фактических затрат) придется учитывать как расходы на НИОКР в соответствии со ст. 262 Налогового кодекса РФ.

И наоборот, не использованные в запланированный период средства резервного фонда надо будет восстановить в доходы (во внереализационные доходы).

Важно: средства резервного фонда восстанавливаются в доходы за тот отчетный (налоговый) период, в котором они были осуществлены. Таким образом, за эти периоды придется сдать уточненные декларации и уплатить в необходимых случаях пени.

Налоговые регистры по НИОКР

Новый порядок учета расходов на НИОКР и требования по формированию соответствующего резерва вызвали появление отдельной статьи в Налоговом кодексе, регламентирующей особенности ведения налогового учета этих расходов.

Налоговые регистры, организованные с учетом таких особенностей, позволят налогоплательщикам формировать данные налогового учета в соответствии с требованиями ст. ст. 262, 267.2 и 332.1 Налогового кодекса РФ и оперативно извлекать необходимую информацию по произведенным расходам на НИОКР. В новой ст. 332.

1 Кодекса содержатся основные требования к таким налоговым регистрам. В частности, выдвинуто условие о группировке расходов по видам работ (по договорам), по статьям затрат и пр.

Так как новшества вступают в силу со следующего года, то у организаций есть время разработать регистры и закрепить в учетной политике все предусмотренные законодательством нюансы.

Льготы для инновационного имущества

Помимо изменений порядка учета расходов по НИОКР опубликованный Закон внес поправку в налогообложение налога на имущество организаций. Со следующего года в отношении инновационного имущества можно будет применять нулевую ставку по данному налогу.

Перечислим, что может быть отнесено к льготному имуществу.

Это: — объекты, имеющие высокую энергетическую эффективность, — при условии соответствия объекта Перечню, установленному Правительством РФ; — объекты, имеющие высокий класс энергетической эффективности, — при условии, что для таких объектов предусмотрено определение классов их энергетической эффективности. Важно: льгота применяется только к вновь вводимым объектам. Учитывая, что норма вступает в силу с 1 января 2012 г., можно будет льготировать только имущество, поставленное на учет начиная с 2012 г. Срок льготы ограничен — три года со дня постановки на учет.

Напомним, что по налогу на прибыль организаций уже предусмотрены преференции в отношении инновационного имущества (введены Федеральным законом от 23.11.2009 N 261-ФЗ). Так, ст. 259.

3 Кодекса закреплено применение к основной норме амортизации специального повышающего коэффициента (не более 2).

Однако необходимый перечень, используемый в целях применения рассматриваемой нормы и дающий право к использованию льготы, до сих пор не утвержден.

Льготы для медиков и преподавателей

Источник: http://www.mosbuhuslugi.ru/material/rashody-niokr-nauchno-issledovatelskie

Как новые правила учета расходов на НИОКР позволяют экономить на налогах

Президент РФ 7 июня подписал закон № 132-ФЗ, вступающий в силу с 1 января 2012 года. Он вносит серьезные изменения в налоговый учет расходов по НИОКР: определяет перечень таких затрат и вводит новый вид резерва в налоговом учете (см. врезку в конце статьи).

Новшества в целом выгодны компаниям, которые для собственных нужд проводят научные исследования, усовершенствуют методики управления организацией, создают базы данных или собственное программное обеспечение и т.д. Либо потенциально имеют возможность заниматься подобной деятельностью.

Изменен момент признания затрат на исследования

Согласно действующей редакции статьи 262 НК РФ, расходы на НИОКР списываются в течение 12 месяцев после завершения исследований. Причем расходы по разработкам из особого перечня (утв. постановлением Правительства РФ от 24.12.08 № 988) учитываются в периоде осуществления с коэффициентом 1,5 (п. 2 ст. 262 НК РФ).

Это относится, например, к расходам на разработку методов управления информационными процессами в сетях (подп. «в» п. 13 перечня) или на разработку программ по верификации и тестированию программного обеспечения (подп. «г» п. 16 перечня).

Если компания реально потратит 100 рублей на такие изыскания, то в расходах она может абсолютно законно признать 150 рублей*.

С 2012 года эта ситуация радикально изменится. Затраты на НИОКР можно будет списывать сразу после завершения исследований (не важно, успешного или нет – п. 4 ст. 262 НК РФ в ред. 2012 года).

Причем этот порядок законодатели распространили и на расходы по НИОКР из перечня правительства.

То есть если для основной массы компаний изменения положительные – расходы можно будет признать быстрее, то для льготников ситуация ухудшилась – им теперь придется ждать завершения исследований.

Как сказано в пояснительной записке к законопроекту, сделано это с тем, чтобы исключить злоупотребления с учетом расходов на НИОКР с коэффициентом 1,5. С той же целью изменен и порядок подтверждения права на льготу.

Вместе с декларацией компания обязана будет представить отчет об исследованиях, оформленный по научным стандартам (п. 8 ст. 262 НК РФ в ред. 2012 года). Для проверки этого отчета налоговикам разрешено привлекать экспертов.

При этом статья 262 НК РФ в новой редакции умалчивает о последствиях отрицательного результата экспертизы. По-видимому, эти расходы все равно можно будет признать для целей налогообложения, но уже без увеличения в полтора раза. Как и в случае, если отчет о НИОКР вообще не будет предоставлен налоговикам.

Примечательно, что новый порядок учета расходов на льготируемые виды НИОКР не коснется исследований, начатых до 2012 года. Затраты по таким разработкам по-прежнему (до момента их завершения) будут списываться единовременно с коэффициентом 1,5 без предоставления научных отчетов (п. 11 ст. 262 НК РФ в ред.

2012 года). Что, конечно, дает почву для злоупотреблений. Так, если IT-служба компании уже в 2011 году займется, например, разработкой методов управления информационными процессами в сетях, то часть затрат этой службы можно неограниченно долго учитывать в расходах в полуторном размере.

Безо всяких научных подтверждений.

Перечень расходов на НИОКР дает новые возможности оптимизации

В настоящий момент налог на прибыль экономят тем, что относят к НИОКР как можно меньше затрат. Это позволяет признать больше расходов в периоде их осуществления, а не ждать окончания исследований плюс еще целый год. И, напротив, соблазн включить в расходы на НИОКР что-нибудь лишнее – раздуть их – возникает у компаний, ведущих исследования из льготного перечня.

Однако с 2012 года для расходов НИОКР утвердили собственный закрытый список из шести пунктов (п. 2 ст. 262 НК РФ в ред. 2012 года).

С точки зрения налогового планирования тут больше плюсов, чем минусов. Наиболее ценное преимущество – исключение налоговых рисков при отнесении или не отнесении того или иного расхода к НИОКР.

Так, в новом варианте статьи 262 НК РФ к расходам на НИОКР относятся:

- суммы амортизации по основным средствам и нематериальным активам (за исключением зданий и сооружений), используемым исключительно для выполнения НИОКР;

- суммы расходов на оплату труда работников, участвующих в выполнении НИОКР, за период выполнения ими соответствующих работ;

- материальные расходы, непосредственно связанные с НИОКР;

- другие расходы, непосредственно связанные с выполнением НИОКР, в сумме не более 75 процентов от фонда на оплату труда, учтенного в расходах на НИОКР;

- стоимость работ по договорам на выполнение НИОКР сторонними организациями;

- отчисления в официально зарегистрированные фонды НИОКР в сумме не более 1,5 процента доходов от реализации, определяемых по статье 249 НК РФ.

Таким образом, перечень затрат закрыт лишь условно. Он позволяет учитывать прямо не поименованные в нем затраты, но в пределах лимита – 75 процентов от фонда оплаты труда на НИОКР. Причем прочие расходы, которые превышают установленный лимит, все равно можно учесть при налогообложении после завершения исследований и разработок (п. 5 ст. 262 НК РФ в ред. 2012 года).

Получается, что влияет такое лимитирование лишь на два момента: расходы, учитываемые с коэффициентом 1,5, и списание расходов за счет резерва.

Так как сверхлимитные прочие расходы не являются затратами на НИОКР, их нельзя будет учесть с повышающим коэффициентом и списать в момент осуществления за счет сформированного резерва.

Но это же обстоятельство принесет компании налоговую выгоду, если в результате осуществления НИОКР был получен нематериальный актив. Сверхлимитные прочие расходы не увеличат его первоначальную амортизируемую стоимость, а будут списаны единовременно в момент завершения исследований.

Основные средства и амортизация. На первый взгляд, норма по амортизации выглядит ухудшением ситуации, так как содержит оговорку, что не признается расходом на НИОКР амортизация по зданиям и сооружениям. А отчисления по иным основным средствам могут быть учтены в составе затрат на НИОКР, только если они используются исключительно в целях НИОКР.

Но это ухудшение кажущееся. Ведь если амортизация не принимается в расходы по НИОКР, то ее можно списать в общем порядке. Причем это даже выгоднее, поскольку общий порядок предусматривает ежемесячное начисление амортизации, а не единовременное списание накопленных сумм, как в случае с расходами на НИОКР.

Оплата труда. Если работники занимаются как НИОКР, так и другой деятельностью, их зарплата распределяется между видами деятельности пропорционально отработанному времени (п. 3 ст. 262 НК РФ в ред. 2012 года).

Эта норма также выгодна для компаний. В частности, она позволяет путем варьирования количества отработанного времени либо учитывать большую часть расходов на зарплату единовременно, не включая их в затраты на НИОКР, либо завышать ФОТ по НИОКР с тем, чтобы иметь возможность увеличить лимит на «другие расходы» – 75 процентов от ФОТ. Последнее выгодно в случае ведения льготируемых видов НИОКР.

Однако спорный вопрос о том, относить ли в эту статью страховые взносы с зарплаты работников, занятых НИОКР, даже в новой редакции статьи 262 НК РФ остается нерешенным.

Прямая норма НК РФ отсутствует, поэтому есть основания как списывать такие взносы в прочие расходы в периоде начисления (подп. 1 п. 1 ст.

264 НК РФ), так и включать их в состав расходов на НИОКР (как прямо относящиеся к этой деятельности). Льготникам выгодно второе, прочим компаниям – первое.

Отчисления в спецфонды. Компаниям оставлено право регулярно финансировать официально зарегистрированный внебюджетный фонд НИОКР. Такая некоммерческая организация может быть создана как государством, так и коммерческими компаниями, но только по согласованию с Министерством науки и технологий РФ (ст. 1 Порядка, утв. постановлением Правительства РФ от 13.10.99 № 1156).

Лимит на данные отчисления, казалось бы, оставлен прежний – 1,5 процента от выручки.

Но сейчас в пункте 3 статьи 262 НК РФ речь идет о доходе (валовой выручке) налогоплательщика, а в новой редакции процент считается, исходя из доходов от реализации (ст. 249 НК РФ).

Получается, что с 2012 года те группы компаний, которые используют для финансирования инноваций свой спецфонд НИОКР, смогут передавать дружественным компаниям меньше денег в этом выгодном налоговом режиме.

Резерв поможет признать расходы на НИОКР еще быстрее

Как уже упоминалось, с 2012 года большинство расходов на НИОКР можно будет признать на год быстрее, чем сейчас. Однако исследования могут занимать продолжительный срок, в течение которого затраты будут накапливаться, не уменьшая налог на прибыль. Чтобы избежать такой отсрочки, законодатель ввел в НК РФ новую статью 267.2 «Расходы на формирование резервов предстоящих расходов на НИОКР».

Однако размер и срок создания такого резерва ограничен. Во-первых, сумма резерва не может превышать смету на реализацию проекта. Но смета – это всего лишь план, который составляет для себя сама компания. Каких-то жестких правил ее составления не существует. Так же как и ответственности за превышения реальных затрат сметной стоимости.

Во-вторых, резерв создается на срок действия проекта, но не более двух лет. В-третьих, предельный размер отчислений в резерв не может превышать 3 процентов от выручки компании от реализации за вычетом отчислений в спецфонды.

Таким образом, максимальная сумма, которую компания сможет зарезервировать в расходах в каждом отчетном периоде, – 3 процента выручки от реализации за тот же период.

Создание резерва и порядок его начисления необходимо установить в учетной политике. После его создания фактические затраты на НИОКР (по перечню п. 2 ст. 262 НК РФ в ред. 2012 года) списываются за счет сумм накопленного резерва.

Если суммы резервов не хватило на покрытие затрат, то разница учитывается в налоговых расходах в обычном порядке.

Если часть резерва по истечении срока его формирования окажется неиспользованной, то она восстанавливается в составе внереализационных доходов того отчетного периода, в котором были произведены соответствующие отчисления в резерв.

Последняя норма вызывает недоумение.

Неужели законодатель действительно подразумевает, что неиспользованный остаток резерва нужно включить в доходы всех отчетных периодов за два года? Кроме того, не ясно, в какой момент формирования или использования резерва применять коэффициент 1,5 компаниям, которые занимаются льготируемыми НИОКР. И как быть с научными отчетами для подтверждения льготы, если расходы списываются за счет резерва. Очевидно, если эти вопросы будут разъяснены за оставшееся до 2012 года время, их придется разбирать судам.

Заметим также, что в бухгалтерском учете создание подобного резерва не предусмотрено. Следовательно, компаниям придется учитывать временные разницы в соответствии с правилами ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций».

Впрочем, как и прежде, ускорить признание расходов на НИОКР можно будет и без формирования резерва. Этого позволяет добиться разбивка работ на этапы. После завершения каждого этапа можно признать накопленные за период его осуществления расходы (п. 4 ст. 262 НК РФ в ред. 2012 года).

Нематериальный актив может иметь нулевую стоимость

Как уже упоминалось выше, в результате осуществления НИОКР компания может получить и официально зарегистрировать интеллектуальные права, что приведет к созданию нематериального актива.

По действующим сейчас правилам, такой актив нужно амортизировать в течение срока полезного использования, но не более 10 лет.

Что невыгодно в плане налогообложения – понесенные компанией затраты слишком долго уменьшают налоговую базу.

Новая редакция статьи 262 НК РФ вводит особый порядок списания расходов на НИОКР, которые привели к созданию нематериального актива. Компания должна избрать в учетной политике один из двух вариантов:

- амортизировать в общем порядке;

- списывать в составе прочих расходов в течение двух лет.

При этом уже включенные ранее в состав налоговых расходов затраты на НИОКР восстанавливать и включать в состав нематериального актива не нужно (п. 9 ст. 262 НК РФ в ред. 2012 года).

То есть может сложиться ситуация, когда организация получит нематериальный актив с нулевой первоначальной стоимостью, так как все расходы на его создание уже были списаны, например, в результате начисления резерва или поэтапной сдачи работ. Это позволит исключить ситуацию, когда созданный нематериальный актив впоследствии продается с убытком.

Тем более что с 2012 года такой убыток нельзя будет учесть при налогообложении. Что дискриминирует самостоятельно созданный компанией нематериальный актив в сравнении с перепродажей сторонней разработки.

Налоговый кодекс расширил понятие НИОКР

На текущий момент расходами на НИОКР признаются затраты, относящиеся к созданию новой или усовершенствованию производимой продукции, товаров, работ или услуг. В частности, расходы на изобретательство, а также отчисления в зарегистрированные в официальном порядке фонды НИОКР (п. 1 ст. 262 НК РФ).

С 2012 года расходами на НИОКР будут признаваться также затраты, направленные на создание новых или усовершенствование применяемых технологий, методов организации производства и управления. Однако при этом из определения полностью исчезло упоминание изобретательства (п. 1 ст. 262 НК РФ в ред. 2012 года). О фондах же теперь говорит отдельная статья перечня затрат.

Получается, с нового года в состав НИОКР также войдет часть управленческих расходов. Это исключит частые в настоящий момент попытки налоговиков признать такие расходы необоснованными.

Источник: http://www.NalogPlan.ru/article/2385-kak-novye-pravila-ucheta-rashodov-na-niokr-pozvolyayut-ekonomit-na-nalogah

Расходы на НИОКР: налогообложении и бухгалтерский учет

В рамках своей деятельности налогоплательщикам нередко приходится заключать договоры на научные разработки (НИОКР).

Порой работы выполняются поэтапно, на каждый этап представляются акты выполненных работ и счет-фактура, но использовать результаты НИОКР в производстве организация начинает более чем через год после завершения таких исследований.

Рассмотрим, каков в подобной ситуации порядок признания для целей налогового и бухгалтерского учета расходов на НИОКР, давшие (и не давшие) положительный результат, а также в какой момент принимается к вычету «входной» НДС по НИОКР.

Порядок налогового учета расходов на НИОКР

Расходы на НИОКР, давшие положительный результат

В соответствии с п. 1 ст. 262 Налогового кодекса РФ расходами на научные исследования и (или) опытно-конструкторские разработки признаются затраты, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), в частности расходы на изобретательство.

Если в результате произведенных расходов на научные исследования и (или) опытно-конструкторские разработки организация-налогоплательщик получает исключительные права на результаты интеллектуальной деятельности, указанные в п. 3 ст. 257 НК РФ, то данные права признаются нематериальными активами, которые подлежат амортизации в соответствии с п. 2 и 5 ст. 258 НК РФ и с учетом положений п. 3 ст. 259 НК РФ. Об этом сказано в п. 5 ст. 262 НК РФ.

Согласно п. 2 ст.

262 НК РФ расходы налогоплательщика на НИОКР, относящиеся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг) на основании договоров, по которым он выступает в качестве заказчика таких исследований или разработок, признаются для целей налогообложения после завершения этих исследований или разработок (завершения отдельных этапов работ) и подписания сторонами акта сдачи-приемки в порядке, предусмотренном ст. 262 НК РФ.

Указанные расходы равномерно включаются налогоплательщиком в состав прочих расходов в течение одного года при условии использования указанных исследований и разработок в производстве и (или) при реализации товаров (выполнении работ, оказании услуг) с 1-го числа месяца, следующего за месяцем, в котором завершены такие исследования (отдельные этапы исследований).

Из буквального толкования данной нормы НК РФ следует, что расходы на НИОКР, давшие положительные результаты, для целей налогообложения прибыли списываются с 1-го числа месяца, следующего за месяцем, в котором подписан акт сдачи-приемки результатов исследований. Условием такого списания является использование результатов в производстве.

С учетом принципа направленности расходов на получение дохода (п. 1 ст. 252 НК РФ) норму п. 2 ст. 262 НК РФ о списании расходов при условии использования НИОКР в производстве можно истолковать как необходимое условие для подтверждения экономической обоснованности рассматриваемых расходов.

Также можно говорить, что момент списания расходов не зависит от того, начали ли НИОКР использоваться в производстве.

При таком толковании условие использования результатов НИОКР в производстве не является обязательным для начала списания затрат в расходы, достаточно подтверждения факта завершения работ и дальнейшего использования налогоплательщиком результатов исследований в деятельности, направленной на получение дохода.

Источник: https://gaap.ru/articles/Raskhody-na-NIOKR-nalogooblozhenie-i-buhkgalterskii-uchet/

Порядок учета при налогообложении расходы на НИОКР

Научно-исследовательские и опытно-конструкторские работы (НИОКР) — комплекс мероприятий, включающий в себя как научные исследования, так и производство опытных и мелкосерийных образцов продукции, предшествующий запуску нового продукта или системы в промышленное производство. Расходы на НИОКР являются важным показателем инновационной деятельности компании.

Научно-исследовательские работы предполагают получение новых знаний, а опытно-конструкторские и технологические работы — применение этих знаний путем разработки нового изделия или технологии. Для признания затрат на НИОКР в качестве расходов необходимо, чтобы они были направлены на создание новой или усовершенствование производимой продукции.

Статьей 262 Налогового кодекса предусмотрено, что расходами на научные исследования и (или) опытно-конструкторские разработки признаются затраты:

- на создание новой продукции (товаров, работ, услуг);

- усовершенствование производимой продукции (товаров, работ, услуг);

- изобретательство;

- формирование Российского фонда технологического развития, иных отраслевых и межотраслевых фондов финансирования научно-исследовательских и опытно-конструкторских работ, которые зарегистрированы в порядке, предусмотренном Федеральным законом от 23.08.96 № 127-ФЗ О науке и государственной научно-технической политике .

Отражение расходов, связанных с выполнением НИОКР, при расчете налогов зависит от системы налогообложения, которую применяет организация.

Организация применяет общую систему налогообложения

При расчете налога на прибыль затраты на НИОКР могут отражаться в составе (ст. 262 Налогового кодекса РФ ):

- нематериальных активов;

- расходов, связанных с производством и реализацией;

- прочих расходов.

НДС со стоимости работ по НИОКР можно принять к вычету при соблюдении всех необходимых условий (п. 1 ст. 172, п. 2 ст. 171 НК РФ).

Налоговый учет затрат на НИОКР в составе прочих расходов

Организации, для которых НИОКР не является основным видом деятельности, в составе прочих расходов отражают затраты на НИОКР, связанные (ст. 262 Налогового кодекса РФ ):

- с созданием или усовершенствованием производимой продукции (в т. ч. затраты на изобретательство);

- с созданием новых или усовершенствованием применяемых технологий, созданием новых видов сырья или материалов;

- с формированием фондов финансирования НИОКР;

- с выполнением НИОКР в особых экономических зонах.

Расходы по созданию или усовершенствованию производимой продукции

Независимо от способа выполнения работ (подрядный, хозяйственный) затраты на НИОКР могут быть признаны в составе расходов по созданию или усовершенствованию производимой продукции (работ, услуг) при одновременном выполнении следующих условий:

- НИОКР (отдельные этапы) завершены и факт окончания работ (этапов) подтвержден документально (подписан акт приема-сдачи работ);

- результаты работ используются в производстве и (или) при реализации;

- затраты на НИОКР оплачены (для организаций, применяющих кассовый метод).

При соблюдении указанных условий расходы на НИОКР равномерно включаются в состав прочих расходов в течение одного года. Год отсчитывается с 1-го числа месяца, следующего за тем, в котором работы были завершены (подписан акт приема-сдачи работ).

То есть если организация стала использовать результаты НИОКР с месяца, следующего за месяцем окончания работ, то в течение года, начиная с этой даты, ежемесячно в расходы будет включаться 1/12 от стоимости работ (п. 2 ст. 262 Налогового кодекса РФ ).

Расходы по созданию новых или усовершенствованию применяемых технологий, созданию новых видов сырья или материалов

Независимо от полученного результата (положительного или отрицательного) при расчете налога на прибыль учитываются расходы по созданию новых или усовершенствованию применяемых технологий, созданию новых видов сырья или материалов. Такие затраты включаются в расходы в том же порядке, что и расходы по созданию или усовершенствованию производимой продукции — равномерно в течение года начиная с месяца, следующего за окончанием работ.

Источник: http://www.zakonprost.ru/content/info/1226

Налоговый учет расходов на НИОКР

Чиновники разъяснили, какие ограничения для целей налогообложения необходимо соблюдать по расходам на научно-исследовательские и опытно-конструкторские разработки. Наша статья поможет разобраться в некоторых нюансах.

Результаты интеллектуальной деятельности

Нематериальным активом в том числе признается положительный результат научно-исследовательских, опытно-конструкторских и технологических работ, обладающий способностью приносить экономические выгоды в будущем ().

А значит, расходы на его создание можно учесть в целях налогообложения прибыли согласно нормам Налогового кодекса РФ.

Но только при соблюдении следующего условия – должны быть надлежащим образом оформлены исключительные права на объект интеллектуальной собственности, охраняемый в режиме коммерческой тайны, включая патентоспособные технические решения и секреты производства (ноу-хау).

Наличие данного объекта в составе активов обеспечит бюджетному научному или образовательному учреждению право создать хозяйственное общество, основная деятельность которого в соответствии с будет заключаться в практическом применении (внедрении) результатов интеллектуальной деятельности, исключительные права на которые принадлежат учреждению.

Расходы на НИОКР для целей налогообложения

Порядок учета расходов на научные исследования и (или) опытно-конструкторские разработки (НИОКР), относящихся к созданию новой или усовершенствованию производимой продукции (товаров, работ, услуг), новых или усовершенствованию применяемых технологий, методов организации производства и управления, регламентирован нормами Налогового кодекса РФ (положения Налогового кодекса РФ не распространяются на налогоплательщиков, выполняющих НИОКР по договору в качестве исполнителя (подрядчика или субподрядчика)).

Комментарий по порядку применения отдельных положений данной статьи дал Минфин России в .

При формировании расходных показателей, признаваемых для целей налогообложения, заказчику НИОКР следует учитывать ряд ограничений.

Все основные расходы должны быть документально подтверждены как использованные исключительно в процессе исследований или разработок.

Прочие затраты для целей налогообложения признаются в размере не более 75 процентов от суммы расходов на оплату труда ().

Затраты на оплату труда, непосредственно связанные с выполнением исследований (разработок), можно включить в состав расходов того отчетного (налогового) периода, в котором завершены такие исследования или разработки (отдельные этапы работ).

Если работники в период выполнения научных исследований и разработок привлекались для иной деятельности, не связанной с выполнением научных исследований и опытно-конструкторских разработок, то расходами признаются соответствующие суммы оплаты труда указанных работников пропорционально времени, в течение которого они привлекались для выполнения таких исследований.

Амортизация по основным средствам и нематериальным активам (за исключением зданий и сооружений), используемым для выполнения научных исследований и разработок, начисляется за период, определяемый как количество полных календарных месяцев, в течение которых указанные активы использовались исключительно для выполнения исследований.

Материальные затраты могут быть отнесены на расходы, если в соответствии с подпунктами и пункта 1 статьи 254 Налогового кодекса РФ они образуют основу либо являются необходимым компонентом в процессе осуществления НИОКР.

Это положение особенно важно, ведь учреждение, осуществляющее расходы на научные исследования и разработки по Перечню, предусмотренному статьи 262 и определенному , имеет право включать их в состав прочих расходов в размере фактических затрат с применением коэффициента 1,5. К фактическим затратам относятся те, которые предусмотрены пункта 2 статьи 262 Налогового кодекса РФ.

Отчет о выполненных работах

Учреждение, использующее право применения коэффициента 1,5, обязано представить в налоговый орган отчет о выполненных НИОКР (отдельных этапах работ). Отчет представляется в отношении каждого научного исследования и опытно-конструкторской разработки и должен соответствовать общим требованиям, установленным национальным стандартом к структуре оформления научных и технических отчетов.

Суммы расходов на научные исследования и разработки, в том числе не давшие положительного результата, по указанному Перечню, начатые до 1 января 2012 года, включаются в состав прочих расходов в том отчетном (налоговом) периоде, в котором они были осуществлены, в размере фактических затрат с применением коэффициента 1,5 в порядке, действовавшем в 2011 году.

При этом отчет, предусмотренный статьи 262, в отношении таких исследований не представляется.

Суммы затрат на НИОКР, ранее включенные в состав прочих расходов, восстановлению и включению в первоначальную стоимость нематериального актива не подлежат, так как признаются для целей налогообложения независимо от результата работ после их завершения и подписания сторонами акта сдачи-приемки.

Источник: https://www.budgetnik.ru/art/3357-nalogovyy-uchet-rashodov-na-niokr