Фнс разъяснила, как заполнить 6-ндфл, если срок перечисления налога наступает в другом периоде

Федеральная налоговая служба в письме от 24.10.16 № БС-4-11/20126@ сообщила, как заполнить расчет 6-НДФЛ в ситуации, когда зарплата начисляется и выплачивается в конце одного отчетного периода, а срок перечисления НДФЛ наступает в другом периоде.

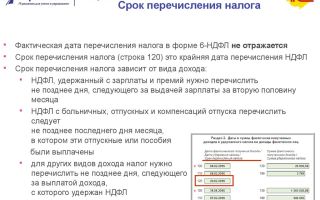

Так, если сентябрьская зарплата выдана работникам 30 сентября (срок перечисления НДФЛ в таком случае — 3 октября), то в расчете 6-НДФЛ за 9 месяцев эту операцию нужно указать только в разделе 1.

А в разделе 2 данная выплата будет отражена при заполнении годового расчета.

Напомним, что расчет 6-НДФЛ заполняется на отчетную дату (соответственно, на 31 марта, 30 июня, 30 сентября, 31 декабря). Раздел 1 расчета составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В разделе 2 расчета за соответствующий отчетный период отражаются только те операции, которые произведены за последние три месяца этого периода. В случае если налоговый агент производит операцию в одном отчетном периоде, а завершает ее в другом, то данная операция отражается в периоде завершения.

Срок перечисления «зарплатного» НДФЛ

Согласно пункту 2 статьи 223 НК РФ, датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход за выполнение трудовых обязанностей в соответствии с трудовым договором (контрактом).

Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). При этом работодатель должен перечислить налог не позднее дня, следующего за днем выплаты работнику дохода (п. 6 ст.

226 НК РФ).

Дата выплаты зарплаты и срок перечисления НДФЛ приходятся на разные кварталы

Как быть, если зарплата, начисленная за сентябрь, выплачена в последний рабочий день месяца (30.09.

16), и в этот же день налоговый агент перечислил в бюджет НДФЛ? Нужно ли отражать эту операцию в разделе 2 расчета за 9 месяцев? Нет, не нужно, ответили авторы комментируемого письма.

Ведь срок перечисления налога, удержанного с сентябрьской зарплаты, наступает 3 октября 2016 года (1 и 2 октября — выходные дни), а следовательно, приходится на другой отчетный период.

В связи с этим суммы начисленного дохода (строка 020), исчисленного налога (строка 040) и удержанного налога (строка 070) нужно показать в разделе 1 расчета за 9 месяцев 2016 года. А в разделе 2 данная операция будет отражена при заполнении расчета 6-НДФЛ за год. Этот раздел следует заполнить следующим образом:

Источник: https://www.buhonline.ru/pub/news/2016/10/11645

Если заплатил ндфл позже как отразить в 6ндфл

Организация регулярно задерживает заработную плату, платит ее позже на месяц или два. Так, зарплата за июнь 2016 года выплачена 19 августа, за июль и август 2016 года – 14 октября, а за сентябрь и октябрь 2016 года – 15 ноября.

Как отразить эти выплаты в расчете 6-НДФЛ? Налоговые агенты заполняют расчет 6-НДФЛ нарастающим итогом за первый квартал, полугодие, девять месяцев и год на основании данных учета доходов, начисленных и выплаченных физическим лицам (абз. 3 п. 2 ст. 230 НК РФ).

Форма расчета 6-НДФЛ и порядок его заполнения (далее – Порядок) утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected]

Удержали налог, но забыли уплатить: как заполнить 6 ндфл в таких случаях

В строках 040 и 070 запишите начисленный и удержанный налог с этой части — 1300 рублей. Аналогично заполните доход и налог в строках 130 и 140 раздела 2. При выплате отпускных компания заплатила НДФЛ — 2600 рублей.

1300 рублей — это излишне перечисленный налог.

Компания вправе обратиться в инспекцию за возвратом этой суммы. Отражать ли в 6-НДФЛ три средних заработка при увольнении? — 15 февраля уволили сотрудника по соглашению сторон. Выплатили ему 70 тысяч рублей — это на 17 тысяч рублей выше трехкратного среднего месячного заработка сотрудника.

Как показать такую выплату в расчете 6-НДФЛ? — Отразите 17 тысяч рублей в разделах 1 и 2. Выплаты при увольнении в пределах трех средних месячных заработков освобождены от НДФЛ (п. 3 ст. 217 НК РФ). Поэтому, если компания выдала компенсацию в пределах этих сумм, она вправе не отражать их в 6-НДФЛ.

6-ндфл налог перечислен позже

ВажноПоэтому запишите в строке 110 — 15 марта. А в строке 120 следующий день — 16 марта. Что касается зарплаты за февраль, то ее не надо показывать в разделе 2 расчета за первый квартал. Так как компания выдала зарплату за февраль в апреле, то строки 100–140 по этим суммам вы заполните в расчете за полугодие.

Заполнение 6-ндфл при несвоевременной уплате налога

Если компания выдала больше, разницу в 17 тысяч рублей отразите в строке 020 раздела 1 и строке 130 раздела 2. В строках 070 и 140 запишите НДФЛ с превышения — 2210 рублей (17 000 рублей — 13 процентов). Дата получения такого дохода и день удержания НДФЛ — день выплаты.

ВниманиеВ строках 100 и 110 запишите 15 февраля, а в строке 120 — следующий день 16 февраля. Как заполнить раздел 2, если компания задерживает зарплату? — Из-за финансовых трудностей зарплату и отпускные постоянно выдаем с задержкой. Например, зарплату за январь выдали только 15 марта.

Источник: http://dolgoteh.ru/esli-zaplatil-ndfl-pozzhe-kak-otrazit-v-6ndfl/

Какие именно даты нужно указывать в 6-НДФЛ

Несмотря на то, что в новой форме 6-НДФЛ всего лишь пара разделов, его заполнение вызывает у бухгалтеров много вопросов. На ее составление уходит много времени. Сама ФНС трижды меняла контрольные соотношения, которыми ее контролирует.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Ранее предприниматели и юридические лица производили начисления и выплаты заработков своим сотрудникам и налогов с них раз в год. Теперь составление и сдача этих сведений обязательна для всех поквартально. Причем, информация отражается не на каждого работника, как в справках 2-НДФЛ, а в целом по всему штату организации в одном отчете.

Главные уточнения

Заполнение по новой форме

Основной для составления Расчета 6-НДФЛ являются сведения регистров налогового учета. Он состоит из двух разделов.

Первый раздел, в свою очередь, условно делится на два блока. В нем отражаются обобщенные показатели. К первому блоку относятся строки 010-050. Они заполняются раздельно по каждой налоговой ставке.

Так, если в компании имеются работники-резиденты и нерезиденты, вся группа строк заполняется дважды: сначала по ставке 13%, затем по ставке 30%.

В строке 010 отмечается ставка налога: 13, 15, 30, 35 процентов.

Во втором блоке отражаются даты и суммы, полученных сотрудниками доходов по факту и удержанный с них налог на доходы физических лиц. В отличие от первого раздела, заполняемого нарастающим итогом, здесь содержатся показатели только за последние три месяца.

Помимо сведений о выплаченных персоналу доходах второй раздел показывает информацию, относящуюся к вычетам по НДФЛ.

Процедура заполнения второго раздела имеет особенности. Во-первых, вносимые показатели представляются в виде дополнения к предыдущим отчетам. Например, в Расчете за полугодие будет отражаться информация за второй квартал, а в документе за 9 месяцев – за третий квартал.

Итоговое обобщение производится идентично. Если у сотрудников совпали даты выплат доходов и вычета, показатели с идентичными датами обобщаются.

При составлении отчетности важно знать, какие даты указывать в 6-НДФЛ. Каждая из них имеет свои особенности. Налоговый кодекс требует перечисления НДФЛ в бюджет в рамках установленного срока, окончание которого приходится на вечер следующего дня за днем осуществления выплаты средств.

Однако, имеются исключения из этого правила, на основе которых проставляемая в строке 120 дата должна соответствовать следующим положениям:

- при отражении стандартных выплат, предусмотренных ст. 226 НК РФ, соответствовать дню, следующему после дня, отраженного в строке 110;

- при внесении сумм по больничным и отпускам – соответствовать последнему дню месяца, в котором произведена их выплата;

- при совпадении дня перечисления налога с праздничной датой смещаться на первый рабочий день, следующий за нерабочим днем.

Таким образом, второй раздел формы 6-НДФЛ оформляется по общим правилам. Единственное, что важно учесть, — нюансы по переносу дат перечисления налога в отдельных ситуациях.

Куда и когда сдавать

С 1 января 2018 года налоговых агентов обязали сдавать Расчет 6-НДФЛ в дополнение к форме 2-НДФЛ. Главное различие данных документов в сроках сдачи. Первый необходимо представлять поквартально. Такое новшество введено в целях усиления контроля за правильностью проведения расчетов и своевременностью перечисления в бюджет подоходного налога.

По общему правилу граждане представляют отчеты по месту своего проживания, а предприятия – по юридическому адресу.

Однако, имеются и исключительные ситуации:

| Налогоплательщик | Место представления отчетности |

| Индивидуальные предприниматели и юридические лица | ИФНС по месту регистрации |

| Индивидуальные предприниматели на ПСНО или ЕНВД | ИФНС по месту регистрации как плательщиков ПСНО или ЕНВД |

| Компании с обособленными подразделениями | ИФНС по месту действия подразделений. Отчеты должны составляться раздельно по подразделениям, даже в случае их регистрации в одной инспекции. Когда подразделения фактически расположены на одной территории, но зарегистрированы в различных ИФНС, расчеты сдаются в инспекции, зарегистрировавшие их |

Случаи при увольнении

Сложности в составлении отчета связаны с несовпадением сроков перевода налога и выплат работающему персоналу. Число увольнения становится датой выплаты дохода и фиксируется в строке 100.

Иногда работодатели рассчитываются с сотрудниками до дня фактического увольнения. К примеру, заранее может быть выплачена компенсация за неиспользованный работником отпуск. В таком случае и НДФЛ необходимо удержать раньше. Вместе с тем, закон требует осуществления расчетов именно в день увольнения.

В форме 6-НДФЛ предусмотрены определенные особенности: в строке 100 отражается последний рабочий день увольняемого специалиста, а в 110 – число выдачи ему средств от работодателя. В итоге выходит, что дата в 100 строке позже, чем в 110. Такое отражение не противоречит закону и не доставит проблем при представлении отчета.

В случае расторжения договора по соглашению сторон работнику полагается выходное пособие. Такой доход не подлежит налогообложению, если его размер не больше трех средних зарплат. Следовательно, отражать его в Расчете не обязательно.

При превышении размера выходного пособия установленных пределов, его нужно отразить. Дата получения средств и удержания с них налога в такой ситуации будет числом осуществления выплаты сотруднику этих средств.

Какие даты советуют указывать в 6-НДФЛ

В ходе заполнения второго раздела необходимо руководствоваться следующими законодательными положениями:

- дата фактического поступления средств работнику определяется на основании ст. 223 НК — Статья 223. Дата фактического получения дохода;

- день перевода налога в государственный бюджет отражается с учетом ст. 226 НК;

- перенесение сроков представления отчета регулируется ст. 6.1 НК.

В строке 100 Расчета 6-НДФЛ указывается дата выплаты заработанных средств, подлежащих обложению НДФЛ.

Такие выплаты бывают трех видов:

| Зарплата в денежном выражении | Вписывается дата последнего дня месяца, в котором произведена выплата. Важно знать, что фактические выплаты, начисленные в последнем месяце отчетного периода, и выплаченные в новом квартале, отражаются в следующем Расчете. |

| Поступления в натуральном выражении | Указывается дата получения ценностей по факту. |

| Доходы в виде финансовой выгоды | В отчете датируются последним числом каждого месяца экономии. |

Строка 110 предназначена для отражения даты удержания НДФЛ с фактически выплаченных сотруднику средств. Для правильного датирования налоговых удержаний следует руководствоваться днем фактического поступления дохода работникам. Закон требует удерживать НДФЛ в день выплаты заработка по факту.

Важно помнить, что с аванса подоходный налог необходимо удерживать лишь, когда его выдача пришлась на последнее число месяца. С октября 2018 года выдача заработка и аванса осуществляется по новым правилам: аванс выплачивается не позже 15 числа после даты выдачи зарплаты. Более поздняя выплата зарплаты или аванса грозит работодателю немалым штрафом – в 50000 рублей.

В строке 120 пишется дата перевода подоходного налога в бюджет. Этой информации налоговые органы уделяют пристальное внимание, поскольку по ней видно, произошло ли поступление НДФЛ.

Дата перечисления налога – это день, до которого необходимо произвести налоговый платеж. По общему правилу ее считается число, следующее за днем выплаты сотрудникам причитающихся средств с учетом правил по переносу праздничных и выходных дат. Однако, стоит помнить об имеющихся исключениях. К примеру, по выплате пособий по болезни или отпускных.

Внимание! С 2018 года действуют новые сроки перечисления подоходного налога. Так, НДФЛ с заработной платы необходимо заплатить не позже даты, следующей за днем ее фактической выдачи.

Дополнительные рекомендации

Расчет 6-НДФЛ сдается так же, как и 2-НДФЛ в бумажном виде или электронной версии. Первый вариант возможен при штатной численности компании не более 24 единиц. Второй способ используется при превышении числа сотрудников данного предела, т.е. 25 и более человек.

В таблице представлена информация о том, какие даты указывать в 6-НДФЛ по строкам 100-120:

| Назначение выплаты | Номер строки | ||

| 100 | 110 | 120 | |

| На отпуск | Дата осуществления | Дата осуществления | Последнее число месяца |

| Пособие по болезни | |||

| Матпомощь | Дата осуществления | Дата осуществления | Дата, следующая за датой произведения выплаты |

| Переплата за работу сверхнормы | Последнее число месяца, в котором утвержден авансовый отчет | Ближайшая дата произведения выплаты в денежном эквиваленте | Рабочий день, следующий за датой осуществления выплаты |

| Неподтвержденные расходы по командировке | |||

| Выплаты по гражданским договорам | Дата осуществления | Дата осуществления | Дата, следующая за датой произведения выплаты |

| Доходы в виде дивидендов | |||

| Выплаты при увольнении |

Часто задаваемые вопросы

| Нужно ли указывать в 6-НДФЛ информацию по выплате компенсаций за неиспользованный отпуск и заработную плату раздельно? | Если суммы выплачивались одновременно, то в отчете их не следует разделять, поскольку подоходный налог с них будет перечисляться в один день. |

| Как показать в форме 6-НДФЛ выплату больничного, произведенную 5 октября, за сентябрь? | В связи с тем, что фактически пособие выплачено в четвертом квартале, ее сумму не нужно отражать в отчетности за прошлый период. В дальнейшем ее нужно будет показать в годовом отчете в строках 020 и 040. |

| Организация арендует о своего сотрудника помещение. Оплата начисляется по месяцам, а производится поквартально до 15 числа следующего квартала. Как такие операции отразить в Расчете? | Поскольку фактически сотрудник получает доход один раз в квартал, то отражать его необходимо в отчете соответствующего налогового периода. Например, за апрель-июнь сведения необходимо внести в отчет за 9 месяцев. |

| Каким образом отразить в Расчете сведения о выплате зарплаты 29 января в связи с тем, что 31 января – день выдачи зарплаты, определенный коллективным договором, выпал на воскресенье? | В строке 100 проставляете 31 января, 110 – 29 января, 120 – 1 февраля. В последней строке указывается крайняя дата, предусмотренная для перечисления налога. Согласно НК – это число, следующее за датой фактического платежа. Поскольку она выпала на выходные, необходимо проставить ближайший рабочий день. |

| Допускается ли отражение в одной строке отпускных и матпомощи? | Не допускается. Доходы необходимо указать в разных блоках. Матпомощь к отпускным выплатам не является их частью. Сроки, установленные для перечисления налога с нее и с отпускных, различаются. Следовательно, и даты в строке 120 будут разные. |

Источник: http://buhuchetpro.ru/kakie-daty-ukazyvat-v-6-ndfl/

6-НДФЛ: срок перечисления налога и его удержания

Один из наиболее спорных моментов при заполнении формы 6-НДФЛ — срок перечисления налога. Этот пункт вызывает множество разночтений среди представителей бухгалтерской школы. Чтобы корректно вносить данные в отчет необходимо ознакомиться со всеми нюансами отображения этого показателя.

6-НДФЛ: срок перечисления налога

Механизм отображения даты удержания подоходного налога в 6-НДФЛ

Во время перечисления прибыли физлицу руководитель компании выступает в качестве налогового агента. Это амплуа появляется у директора с момента трудоустройства сотрудников и предполагает перечисление средств в государственную казну.

Подобные действия необходимо осуществлять, если работник получил доход в виде:

- заработной платы;

- отпускного пособия;

- подарков.

Графа УН (дата удержания налога) является обязательной. В 120 строке II раздела указывается граничная дата, до наступления которой следует перечислить налог на доходы физлиц. Она обусловлена следующими критериями:

- типом выплаты;

- совпадением либо несовпадением периода удержания и перечисления.

Отображение даты тесно связано с основанием для исчисления налога:

- заработная плата — финальный день месяца, в котором получена заработная плата;

- увольнение — день, завершающий трудовую деятельность;

- доход, образовавшийся вследствие выдачи беспроцентного займа либо ссуды под низкие проценты, — день, идущий за днем перечисления прибыли.

Важно помнить, что дата УН не совпадет с датой его перечисления, даже если фактически налог будет уплачен в день выплаты прибыли. Это связано с отображением в 120 строке срока оплаты НДФЛ согласно букве закона, что подразумевает:

- день, идущий после выплаты;

- первый рабочий день в случаях, если перевод денежных средств выпал на день, предваряющий выходные.

Также УН возможно в последний день месяца, если речь идет об отпускных и прочих выплатах.

Если компания не успела перечислить средства в казну до налоговой проверки, помимо пени будет применен административный штраф

Особенности исчисления и удержания налога

В процессе операционной деятельности любой компании бывают ситуации, в которых за удержанием подоходного налога не следует его перечисление в государственный бюджет. Подобные оплошности происходят из-за финансовых трудностей, недосмотру сотрудника, отвечающего за этот процесс или временной блокировки расчетного счета.

Выплаты аванса в рамках ГПХ соглашения и трудового соглашения имеют ряд отличий

Отображение авансовой суммы

Выплаты по соглашению гражданско-правового характера являются основанием для перечисления подоходного дохода. Однако дата УН в рамках ГПХ соглашения отличается от даты УН с заработной платы.

Таблица 1. Отображение «авансовой» даты УН в 6-НДФЛ

Источник: https://nalog-expert.com/oplata-nalogov/6-ndfl-srok-perechisleniya-naloga.html

Правильно определяем период выплаты дохода для отчета 6-НДФЛ

Золотова Е. Н.,

практикующий бухгалтер

Летом 2016 года налоговики выпустили множество новых писем, разъясняющих и уточняющих, как заполнять отчет 6-НДФЛ. Несмотря на то что это уже был третий отчет в этом году, вопросов по его заполнению меньше не становится.

Данный расчет введен в график квартальной отчетности в этом году. Впереди у нас еще и годовой 6-НДФЛ, который будет сдаваться вместе с 2-НДФЛ. Независимо от организационной формы предприятия (ООО или ИП) согласно п. 2 ст. 230 НК РФ 6-НДФЛ сдают все.

Главное условие – это наличие выплат налогоплательщикам – физическим лицам (напомним, что при расчетах НДФЛ налогоплательщиками выступают физические лица, а организация или ИП – это только налоговые агенты, которые удерживают данный налог по месту выплаты дохода и перечисляют его в бюджет):

- по трудовым договорам (зарплата, премия и т. д.);

- по договорам гражданско-правового характера (арендная плата с физическим лицом, подрядные работы);

- дивиденды.

Только те организации, у которых численность не превышает 25 налогоплательщиков – физических лиц, имеют право отчитаться на бумаге. Остальным – только в электронном виде.

Согласно абз.абз. 4 и 5 п. 2 ст. 230 НК РФ при наличии обособленных подразделений бухгалтеру организации необходимо:

- учитывать НДФЛ по сотрудникам в разрезе подразделений;

- перечислять НДФЛ в ту налоговую инспекцию (ИФНС), где на учете стоит данное подразделениес соответствующим КПП подразделения и ОКТМО данной налоговой;

- сдавать отчеты 6-НДФЛ по каждому подразделению в соответствующую ИФНС с соответствующим КПП подразделения.

Бухгалтер ИП, находящегося на системе ЕНВД или патентной системе (далее – патент), перечисляет НДФЛ и отчитывается по НДФЛ в соответствии с абз. 6 п. 2 ст. 230 НК РФ в налоговую инспекцию по месту деятельности данного ИП. Если же индивидуальный предприниматель находится на УСН, то он перечисляет НДФЛ и отчитывается по нему в налоговую инспекцию по месту своего жительства.

Раздел 1 отчета по НДФЛ содержит «Обобщенные показатели», при этом если на предприятии выплачиваются доходы, облагаемые по разным ставкам НДФЛ (есть резиденты и нерезиденты, например), то строки 010–050 заполняются для каждой ставки НДФЛ (13, 15, 30 или 35%).

Применяемая ставка НДФЛ указывается по строке 010 данного раздела.

По строке 020 указывается сумма дохода, облагаемого данной ставкой НДФЛ.

По строке 030 суммируем налоговые вычеты:

- стандартные;

- имущественные;

- социальные;

- профессиональные.

А также суммы необлагаемых доходов (например, материальная помощь или подарки в пределах 4000 руб., материальная помощь при рождении ребенка в пределах 50 000 руб.) согласно ст. 217 НК РФ.

Выплаты, полностью не облагаемые НФДЛ, как то: пособия по беременности и родам, пособия по уходу за ребенком, выходные пособия в пределах тройного месячного заработка – в отчете 6-НФДЛ не отражаются. Суточные при командировках отражаются только при превышении пределов лимитов, т. е. свыше 700 руб. по стране и свыше 2500 руб. – за ее пределами.

По строке 040 мы указываем суммы исчисленного налога (стр. 020 – стр. 030 x стр. 010).

Строки 025 (доход в виде дивидендов), 045 (НДФЛ с суммы дивидендов) и 050 (сумма фиксированного авансового платежа для иностранных работников на патенте) заполняются в тех случаях, когда есть данные показатели.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Независимо от того, указана одна ставка НДФЛ или несколько, строки 060–090 заполняются один раз.

Строка 060 – это количество налогоплательщиков, которые получили доход на данном предприятии.

Если работник в данном налоговом периоде уволился, а затем принят на работу вновь, то согласно п. 3.3 Порядка заполнения расчета по приказу ФНС от 14.10.2015 № ММВ-7-11/450@ по стр. 060 он отражается как один человек.

Пример 1.

За 6 месяцев в отчете 6-НДФЛ было указано 8 человек, в июле уволились с предприятия 3 человека, в сентябре было принято на работу 5 человек, в том числе один человек вернулся на это предприятие. По итогам 9 месяцев следует по стр. 060 отразить 10 человек, то есть 8 человек на 01.07 – (3 уволенных – 1 вернувшийся) + (5 принятых – 1 вернувшийся).

Если у налогоплательщика несколько видов доходов, облагаемых по разным ставкам, то учитывается он по стр. 060 как один человек.

По строке 070 отражается сумма удержанного налога, то есть здесь должна быть сумма удержанного налога по датам из Раздела 2.

Строку 080 заполняем в случае, когда у налогового агента нет возможности удержать НДФЛ с дохода физического лица, например, при увольнении данного лица или если данному налогоплательщику доход выдавался не в денежном выражении, а, например, в виде ценного подарка.

Если налогоплательщику была возвращена сумма ранее удержанного НДФЛ в соответствии со ст. 231 НК РФ, то данную сумму надо отразить по строке 090.

Раздел 1 необходимо заполнять суммированно с начала года, а вот Раздел 2 – только за отчетный квартал.

Причем если выплата зарплаты за сентябрь 2016 года будет осуществлена в октябре 2016 года, то в Разделе 1 данную зарплату надо отразить по строке 020 – в сумме начислений, по строке 030 – суммы вычетов с этой зарплаты и по строке 040 – в сумме НДФЛ исчисленный. А вот удержанным он станет на день выплаты зарплаты, поэтому ни в Разделе 1 (стр. 070), ни в Разделе 2 за III квартал отражать сумму НДФЛ с сентябрьской зарплаты не надо. Данные суммы попадут в отчет уже по итогам года.

Как определить период выплаты дохода

Наиболее сложным в заполнении является Раздел 2 отчета по НДФЛ «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Связано это с тем, что в отчете надо отразить суммы налога по датам получения дохода, а в этом году налоговики поменяли для некоторых видов доходов сроки перечисления налога в бюджет.

При этом пени налоговики как раз считают именно по этому разделу, сравнивая срок перечисления налога по отчету с фактическим его перечислением.

Итак, по строке 100 указывается дата получения дохода, при этом саму сумму начисленного дохода надо отразить по строке 130.

По строке 110 – дата удержания налога, то есть дата фактического получения дохода, что чаще всего не совпадает со строкой 100, так как для различных видов дохода может отличаться дата получения дохода от даты ее получения (например, заработная плата).

По строке 140 – сумма этого удержанного налога с суммы дохода.

По строке 120 – срок, в который согласно НК РФ надо перечислить налог с этого дохода.

Данные строки повторяются столько, сколько дат фактических выплат было в отчетном периоде, при этом если у доходов, выплаченных в один день, разные сроки перечисления удержанного НДФЛ, то эти данные заполняются отдельно, то есть по одной дате выплаты могут быть несколько раз заполнены строки 100–140.

В таблице 1 рассмотрим виды доходов, отражаемые по строке 130, и укажем соответствующие данные для заполнения строк 100 и 110.

Таблица 1.

| 1 | Зарплата начисленная | Последний (независимо, рабочий или выходной) день месяца, за который происходит начисление зарплаты | Дата фактического получения зарплаты. Если выплата осуществлялась частями, то указывается каждая дата получения зарплаты, при этом строки 100–140 повторяются столько раз, сколько было выплат, а сумма зарплаты по строке 130 разбивается по датам выплат (в аналитическом разрезе по сотрудникам или пропорционально произведенным выплатам).Например: если выплату зарплаты, начисленной в сумме 200 000 руб. за август, разбили на две части (01.09 и 09.09) – по половине зарплаты, то и по стр. 100–140 указывают за этот месяц дважды.В первый раз:стр. 100 – 31.08.2016стр. 130 – 100 000 |

Источник: http://buhpressa.ru/svezhij-nomer/nomera-zhurnala/244-oktyabr-2016/5917-pravilno-opredelyaem-period-vyplaty-dokhoda-dlya-otcheta-6-ndfl

Дата фактического получения дохода и удержания налога в 6-НДФЛ: какие ставить, строки 100, 110 и 120, примеры заполнения

НДФЛ (налог на доходы физических лиц) должен выплачиваться в определённые законом сроки. Чтобы быстрее разобраться в датах начисления и уплаты налога, нужно изучить правила заполнения второй части декларации 6-НДФЛ. Этот раздел отвечает за корректное отражение в отчётности периодов получения дохода и начисления на них соответствующих налогов.

Что представляет собой 2 раздел декларации 6-НДФЛ

Второй раздел формы 6-НДФЛ, предусмотренной Приказом ФНС РФ, предназначен для правильного фиксирования сроков распределения доходов и налогов.

Заполнение сроков и сумм доходов в разделе 2 формы 6-НДФЛ — это очень важная процедура

В разделе имеется перечень трёх дат, которые важно уметь правильно заполнять:

- дата фактического получения дохода (строка 100);

- дата удержания налога (строка 110);

- срок перечисления налога (строка 120).

Список составлен для точного отражения в отчётности всех получаемых доходов по датам.

Срок фактической выдачи дохода

В пункте 2 статьи 223 Налогового кодекса РФ установлено, что фактической датой выплаты заработной платы является самый последний день в месяце.

Таким образом, в строке 100 обозначается 31-е, 30-е число или последний день февраля. Если этот день по календарю выпадает на выходные или праздники, запись в строке остаётся неизменной.

Утверждённой датой выплаты зарплаты считается самый последний день в месяце

Срок фактического удержания налога

Согласно закону (п. 6 ст. 226 НК РФ), все необходимые суммы налогов должны удерживаться в момент фактической выдачи дохода физическому лицу. Перечисления проводятся на следующий рабочий день.

Фиксирование срока удержания налога в 6-НДФЛ зависит от времени его начисления. Дата удержания для разных ситуаций будет такой:

- для «зарплатного» дохода — день выплаты заработка;

- для «увольнительной» выплаты — день расчёта с уволенным сотрудником;

- для «процентной экономии» — день ближайшей денежной выплаты за днём получения дохода.

В расчёте 6-НДФЛ дата удержания налога — один из обязательных к заполнению параметров

Особенности отражения дат

Отметим, что число удержания налога помещается в разделе 2 формы 6-НДФЛ за один отчётный период с моментом начисления налоговых выплат, когда выплаты физическим лицам проходили в этом же периоде. Но когда на отчётный период выпадает только срок поступления зарплаты, а получение денег происходит на следующие сутки, число удержания налогов включается в следующий отчёт.

Разрешённый срок перечисления НДФЛ

Министерство финансов РФ позволяет оплачивать НДФЛ с доходов только один раз в месяц при получении работником зарплаты, минуя аванс. Но существуют разные виды выплат, установленные пунктом 6 статьи 226 НК РФ. Для упрощения понимания этого положения необходимо запомнить крайние сроки оплаты налога в бюджет, которые зависят от вида доходов работников.

Таблица: точные сроки перечисления НДФЛ

Самостоятельная проверка правильности заполнения расчёта

Чтобы уточнить правильность заполнения формы 6-НДФЛ, ФНС выпустила необходимые контрольные соотношения, ознакомиться с которыми подробнее можно в специальном документе от 10.03.2016 N БС-4–11/3852@.

В нём, в частности, разъясняется одно соответствие, на которое следует обратить особое внимание.

Срок уплаты, то есть дата перечисление налога, обозначенный в строке 120, не наступает раньше срока, названного в строке 110, в которой обозначается факт его удержания.

Иногда подобное несоответствие вскрывается. В этом случае инспекторы вправе заподозрить налогового агента в фиксации недостоверных данных. Чтобы этого не произошло, важно самостоятельно заметить несоответствие, просто сверив записи двух строк: 110 и 120.

Дата, указанная в строке 120 (срок перечисления в бюджет), не может быть меньше даты из строки 110 (дата удержания налога)

Ответственность работодателя за недостоверную информацию

Если представители налоговых органов обвинят работодателя в предоставлении данных, не соответствующих друг другу, он станет нарушителем закона.

Несовпадение информации из строки 120 со сроком перечисления НДФЛ в карточке расчётов с бюджетом недопустимо.

Оно означает, что налогоплательщик осознанно или по невнимательности предоставляет искажённую отчётность и старается замаскировать неуплату налога в бюджет.

Чтобы развеять подозрения контролирующих органов, у бухгалтера будет максимум пять суток с момента выявления нарушения. Он должен за это время:

- Правильно устранить допущенную ошибку.

- Дать объяснение причин, по которым неточности попали в документ.

Видео: инструкция по заполнению реальными данными декларации 6-НДФЛ

Не ошибиться в дате дохода важно, чтобы суметь вовремя начислить и заплатить налог. При этом бухгалтеру во время внесения данных во вторую часть формы 6-НДФЛ важно соблюсти все правила заполнения расчёта. И помогут в этом примеры корректно заполненных образцов.

Источник: https://kadrovik.guru/data-fakticheskogo-polucheniya-dohoda-v-6-ndfl.html

Строка 120 в 6-НДФЛ — Срок перечисление налога

Строка 120 6-НДФЛ предназначена для отражения даты перечисления налога, удержанного у физического лица, относящегося к категории плательщиков налога. Но занесение в нее информации осуществляется лишь в определенных случаях.

2 раздел 6-НДФЛ

Второй раздел, в котором находится 120 строка, предназначен для предоставления информации о доходах, передаваемых сотруднику компанией за выполненную им работу. Также тут указывается и другая информация, имеющая отношение к вычету налога, осуществляемого компанией, которая впоследствии занимается и последующим его перечислением в бюджет.

Процесс заполнения второго раздела отличается некоторыми особенностями. Заносимая в него информация представляется определенным видом дополнения к отчетам с данными, ранее предоставленными в органы в текущем году.

То есть представленный за 1 полугодие документ будет содержать информацию о выплатах, а также удержаниях из них НДФЛ, которые были осуществлены во втором квартале.

В документе за 9 месяцев будут присутствовать данные о произошедшем перемещении финансовых средств по расчету с НДФЛ за прошедший третий квартальный период.

Обобщение заносимой во второй раздел информации происходит по идентичной схеме. В ситуации, когда у нескольких физических лиц дата выплат средств и последующий вычет налога полностью совпали, одинаковые в датах данные предоставляются в органы в обобщенном виде, отражаемом в одном блоке 2 раздела.

Что нужно заносить в 120 строку

В налоговом кодексе говорится, что налоговым агентом должна быть проведена процедура передачи налога в ограниченный срок, заканчивающийся вечером следующего дня после проведения выплаты дохода. Но стоит выделить и существующие исключения, не поддающиеся правилам.

Это выплаты физлицу, связанные с расчетом отпуска. Также в категорию исключительных случаев можно отнести и больничные листы. Проведение процедуры вычета из этих видов доходов НДФЛ происходит в конце месяца, за который было произведено начисление дохода, а точнее, в последний рабочий день.

Исключением срока оплаты налога может стать дата месяца, выпадающая на выходной или праздничный день. В этом случае последний день оплаты переносится автоматически на новый рабочий день, наступающий сразу за уходящими праздничными и выходными днями. Отталкиваясь от этих данных, можно сказать, что указываемая в 120 строке дата обязана соответствовать некоторым критериям:

- При занесении информации, относящейся к стандартному виду выплат, входящих под описание ст. 226, в 120 строке отражается дата, следующая после завершения дня, вписанного в 110 строку.

- Но при занесении в блок информации, имеющей отношение к выплате дохода по больничному или расчетному отпуску, следует занести в 120 строку последний день месяца, имеющего прямое отношение к периоду выплаты дохода.

- При попадании дня вычета налога на нерабочий, необходимо осуществить смещение дня платежа налога на рабочий день, который станет первым после нерабочего.

Особенности заполнения строки

Чаще у бухгалтеров возникают вопросы, касающиеся выходных дней и праздников. Часто компании в качестве стимулирующего элемента используют финансовые средства, выплачиваемые физлицам накануне государственных праздников. Также компаниями происходят выплаты доходов физлицам в последний рабочий день, после которого наступают выходные.

В обеих ситуациях применяется общая норма, прописанная в ст. 6.1 НК.

При условии, что осуществляемые виды выплат не были отмечены во втором абзаце 6 параграфа, срок перечисления вычисленного из доходов в последний рабочий день налога автоматически переходит на следующий рабочий день, который идет первым после выходных либо праздничных. Именно этот день становится крайней датой, когда можно осуществить передачу НДФЛ без просрочки. И ее требуется занести в 120 строку.

Пример заполнения строки

Таким образом, в апреле компанией были осуществлены выплаты доходов:

- Двоим сотрудникам перечислено было 15 000 и 9 000 рублей. Процедура выплаты дохода была проведена 25 апреля.

- 26 апреля компания выплатила еще одному сотруднику 19 000 рублей.

Как заполнить строку 120 в 6-НДФЛ в такой ситуации, знают не все бухгалтеры. Несмотря на то, что выплаты отпускных осуществлялись в разные дни, а последующая передача вычетов НДФЛ была проведена позднее, суммы выплат подвергаются соединению и указываются в 130 строке. В 120 строку заносится дата, то есть 4 мая 2017 года.

Причиной выбора даты – 4 мая является необходимость передачи налоговой суммы в последний день месяца. Но так как он выпал на нерабочий день, а после были праздники, первым рабочим оказался день 4 мая.

Форма второго раздела заполняется в соответствии с принятыми общими правилами. Это требование относится и к 120 строке. При ее заполнении стоит помнить о нюансах, связанных с переносом даты перечисления платежей по НДФЛ.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/kak-zapolnit-pravilno-stroku-120-6-ndfl.html

Сроки и порядок перечисления НДФЛ с отдельных видов доходов

С.В.Разгулин,

действительный государственный советник РФ 3 класса

Налоговые агенты обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет сумму НДФЛ.

Из этого правила есть некоторые исключения. Например, при продаже имущества и имущественных прав налог уплачивается физическими лицами самостоятельно. Особенности удержания налога при операциях с ценными бумагами предусмотрены в отдельных статьях НК РФ.

Вопросам исполнения обязанностей налогового агента посвящено интервью с экспертом.

— Какие сроки установлены для исполнения налоговым агентом обязанностей по уплате НДФЛ?

С 2016 года исчисление налога производится на дату фактического получения дохода (пункт 3 статьи 226 НК РФ).

Удержание налога осуществляется при фактической выплате дохода в денежной форме (пункт 4 статьи 226 НК РФ).

Перечислять суммы исчисленного и удержанного налога налоговые агенты обязаны не позднее дня, следующего за днем выплаты налогоплательщику дохода (пункт 6 статьи 226 НК РФ).

Исключения из общего правила о сроке перечисления налога предусмотрены для выплат пособий по временной нетрудоспособности и оплаты отпусков.

— Как определяется дата получения дохода в виде зарплаты?

Согласно статье 136 Трудового кодекса заработная плата выплачивается не реже чем каждые полмесяца.

С 3 октября 2016 года дата выплаты заработной платы не может быть установлена правилами внутреннего трудового распорядка, коллективным договором или трудовым договором позднее 15 календарных дней со дня окончания периода, за который она начислена (часть 6 статьи 136 Трудового кодекса).

До истечения месяца нельзя определить полученный доход в виде оплаты труда за месяц и исчислить НДФЛ при выплате зарплаты за первую половину месяца.

Поэтому в соответствии с пунктом 2 статьи 223 НК РФ при получении дохода в виде оплаты труда датой фактического получения работником такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Исчисление налога с доходов по оплате труда производится в последний день месяца. Именно эту дату – последнее число каждого месяца — следует отражать в регистрах налогового учета по НДФЛ как дату получения дохода в виде оплаты труда.

— Когда налоговый агент должен перечислять налог с заработной платы?

Дата получения дохода в виде оплаты труда и момент удержания налога могут не совпадать.

Налоговый агент производит удержание и перечисление в бюджет налога с заработной платы (в том числе за первую половину месяца) один раз в месяц при окончательном расчете дохода сотрудника по итогам каждого месяца, за который ему был начислен доход.

С 2016 года удержанный НДФЛ должен перечисляться не позднее даты, следующей за днем выплаты дохода в денежной форме.

Это значит, что при выплате организацией заработной платы 15-го числа текущего месяца за вторую половину предшествующего месяца, а именно при перечислении денежных средств с расчетного счета организации на счета работников необходимо в этот же день удержать исчисленный налог и перечислить его в бюджет не позднее следующего дня.

Удержать налог в день выплаты и перечислить его в бюджет не позднее следующего дня нужно и в случае, если, например, зарплата выплачивается до последнего дня месяца.

В ситуации, когда в организации аванс выплачивается в последний день месяца, НДФЛ при выплате такого аванса подлежит исчислению, удержанию и перечислению в бюджет (определение

Верховного Суда от 10.05.2016 № 309-КГ16-1806). Иными словами, НДФЛ с выплачиваемого дохода в виде оплаты труда подлежит уплате по истечении месяца.

При выдаче заработной платы из выручки организации, полученной в виде наличных денежных средств, налог также должен быть перечислен налоговым агентом в бюджет не позднее дня, следующего за днем выплаты.

Если часть зарплаты выплачивается в натуральной форме, НДФЛ перечисляется не позднее дня, следующего за днем фактического удержания исчисленной суммы налога из доходов, выплачиваемых в денежной форме.

— Как отражается удержание и перечисление зарплаты в справке 2- НДФЛ?

Если заработная плата за декабрь 2016 года начислена работникам и выплачена в январе 2017 года, при заполнении Справки в разделе 3 «Доходы, облагаемые по ставке __%» должны быть отражены все доходы, начисленные и выплаченные работнику за выполнение трудовых обязанностей, в том числе доходы за декабрь, выплаченные в январе. В строке 5.5 «Сумма налога перечисленного» указывается сумма налога, перечисленная за налоговый период, включая сумму налога за декабрь перечисленную в январе (письма ФНС от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@).

Источник: http://112buh.com/novosti/2017/sroki-i-poriadok-perechisleniia-ndfl-s-otdel-nykh-vidov-dokhodov/