Подготовка ответов на необоснованные требования налоговой инспекции, полученные со ссылками на ст. 88, 93, 93.1 НК РФ

За оказанием помощи обратилась женщина-предприниматель, специализирующаяся на комиссионной торговле предметами мебели и интерьера. Причиной оказалось полученное ей по каналам электронной связи уведомление от налогового органа о необходимости явки в инспекцию для допроса в качестве свидетеля.

Одновременно было получено и требование о представлении сведений (информации) относительно конкретного контрагента.

Как можно было заключить из текста самого требования, запрос документов производился в режиме т.н. встречной проверки.

При этом особого желания представлять информацию именно по этому контрагенту у предпринимателя не было.

Причины могли быть разными от организационных, до личных и финансовых, а также не исключалась возможность последующих налоговых санкций в отношении самого предпринимателя.

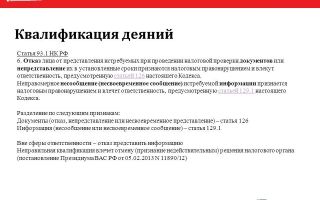

Вместе с тем, игнорирование требования и уведомления налоговой инспекции могло нести риск привлечения к ответственности, предусмотренной ст. 126 НК РФ. В связи с чем было принято решение подготовить ответ на требование и явиться на допрос в инспекцию предпринимателю в сопровождении адвоката.

Поскольку время, назначенное в уведомлении ИФНС не позволяло качественно подготовиться к такому визиту, пришлось созвониться с инспектором и перенести визит на более позднюю дату.

Согласование нового срока, вопреки опасениям предпринимателя, никаких проблем не вызвало.

Ответ на требование о предоставлении сведений (информации) был подготовлен.

При этом обращалось внимание налогового органа на отсутствие в требовании информации о проведении какого-либо мероприятия налогового контроля в отношении конкретного налогоплательщика, согласно ст. 93.1 Налогового кодекса РФ, а также необходимых для идентификации реквизитов документов, в связи с чем представление запрошенных документов не представляется возможным.

Ответ на требование почтой или посредством электронных средств связи не отправлялся, поскольку в установленные законом сроки его предоставления вполне вписывалась согласованная дата визита в налоговую инспекцию и было решено вручить ответ непосредственно инспектору или через канцелярию инспекции, в зависимости от того как пройдет общение в ходе допроса.

На допросе в качестве свидетеля было решено от дачи объяснений не отказываться, однако в данном случае было решено придерживаться обычных в подобных случаях рекомендаций.

Развернутые ответы были даны на те вопросы, информация по которым может быть получена инспектором или непосредственно из документов, которыми он уже располагает, или из общедоступных источников, или из иных гос. органов по его запросам.

Это все, что касается наименования, различных регистрационных и индивидуализирующих номеров и реквизитов, дат регистрации, паспортных и иных декларационных данных, цифровых и иных данных, указанных в официально сданных декларациях и т.п.

На вопросы, касающиеся той информации, о которой подробные сведения предоставлять нет прямой необходимости или желания, точные ответы мы не давали, с различными оговорками, типа, точно сказать не могу, необходимо найти соответствующие документы, на память не могу точно воспроизвести, нужно поднять соответствующие записи.

Если инспектор начинает «давить» и настаивать, я обычно рекомендую стандартную фразу: «Вам же нужны не мои фантазии, а точная информация».

В итоге звучит вполне адекватное предложение инспектору: если нужна какая-то информация, целесообразно действовать в рамках установленных процедур: сформулировать и направить в адрес налогоплательщика соответствующее требование, а мы посмотрим, подберем, предоставим…

На вопрос инспектора о том готовы ли мы предоставить ответ на требование, которое направлялось в адрес налогоплательщика, мы ответили, что конечно готовы, специально привезли с собой в двух экземплярах, чтобы на втором получить отметку о передаче.

Тут же мы были переадресованы в канцелярию, с оговоркой, что инспектор нам никаких отметок ставить не будет.

Особенностями этого мероприятия явилось то, что увидев вызванного предпринимателя в сопровождении адвоката, инспектор не решилась повторить свой предшествующий допрос с позиции явного «наезда», а предпочла переместиться из своего отдела в отдел начальника юридической службы инспекции и оформляла протокол под бдительным контролем начальника юр. отдела. Корректности в общении заметно прибавилось, а вот качество отработки самой формы протокола хромало на обе ноги. Явно сказывалось отсутствие практического навыка проведения подобных мероприятий под контролем «стороны защиты».

В итоге, после ознакомления с содержанием протокола, пришлось сделать в нем «традиционную» запись о том, что до начала допроса права, предусмотренные ст. 51 Конституции РФ, а также ст.ст. 90, 128 НК РФ, налогоплательщику не разъяснялись.

Как ни печально было инспектору видеть запись, «убивающую» процессуальную силу составленного ей протокола, но начальник юр. отдела ей тут же вынуждена была подтвердить, что таков порядок, сначала разъяснение прав, а потом уже допрос. Все как у «взрослых».

На этом неудобные вопросы инспекции относительно «специального» контрагента закончились.

Однако, продолжение последовало.

Через три недели предприниматель сдала декларацию по УСН за 2017 г. и еще через неделю получила сразу два требования о предоставлении документов (информации) и очередное уведомление о вызове на допрос в качестве свидетеля.

Требования получились весьма примечательные.

Одно, в котором инспектор забыла проставить номер и дату, касалось запроса документов, необходимых для проведения камеральной налоговой проверки обоснованности применения налоговых вычетов по налогу на добавленную стоимость.

Второе, с номером и датой, требовало представления пояснений относительно экономической целесообразности расходов предпринимателя, связанных с арендой торговых и складских помещений.

Посчитав по банковской выписке, что доля указанных расходов за 2017 г. у предпринимателя превысила 60 процентов от доли всех расходов, инспекция посчитала такое положение вещей не соответствующим экономическим интересам предпринимателя. Такая «трогательная забота».

По просьбе предпринимателя были подготовлены ответы на указанные требования.

В первом пришлось разъяснить налоговому органу, что предприниматель на упрощенной системе налогообложения (УСН) не является плательщиком НДС.

Во-втором, попытались разъяснить, что вопросы экономический целесообразности предпринимательской деятельности, мягко говоря, не регламентированы налоговым законодательством. А простым языком хотелось сказать: «не ваше … дело».

Одно радует, вопросов о «специальных» контрагентах в новых требованиях уже не звучало.

По срокам отправки порекомендовал особо не торопиться, отправить ближе к истечению сроков, предусмотренным установленным порядком и обозначенным в самих требованиях.

Осталось в очередной раз посетить инспекцию в качестве свидетеля. Интересно какой антураж для допроса выберет инспектор на этот раз.

Источник: https://pravorub.ru/articles/82270.html

Изменения в 86 статью Налогового кодекса России с 1 июля 2018

В сети появилась новость, что с 1 июля 2018 года налоговая получит полный контроль над счетами россиян и будет списывать НДФЛ при переводе денег с карты одного физлица другому. Это связано с тем, что с 1 июля в статью 86 НК РФ якобы будут внесены глобальные изменения, которые дали ФНС широкие полномочию по блокировке счетов. Журнал «Упрощенка» разобрался в данной информации.

Внимание! В статье мы ответим на вопрос про налогообложение НДФЛ с переводов с карты на карту с 1 июля 2018 года. Смотрите про уплату налога в конце статьи!

Ст. 86 НК РФ, изменения с 1 июля 2018. В статье:

Как сказано в информации, размещенной на многочисленных сайтах в сети, с 1 июля в России начнут действовать поправки к статье 86 Налогового кодекса, по которым банки обязаны предоставлять налоговой службе информацию по движению денег на банковских картах физлиц. Поэтому все поступления на счет или карту физлица, которое не удалось идентифицировать, налоговики будут расценивать как прибыль, облагаемую НДФЛ по ставке 13%.

Если гражданин не сможет доказать, что полученные средства не доход, то налоговая служба получит право на взыскание штрафа в размере 20% от суммы неоплаченного налога и сам налог.

Действительно ли налоговая будет списывать НДФЛ при переводе денег с карты на карту?

Информацию активно перепечатывают развлекательные сайты и сообщества соцсетей. Давайте разбираться в новости.

Даже беглый анализ новости, не вдаваясь в нормы НК РФ, показывает, что информация написана с грамматическими и пунктуационными ошибками. Автор явно «плавает» в теме, накручивая словесные конструкции, чтобы запутать и напугать читателя, цитаты берутся полностью из НК РФ.

Теперь перейдем к конкретике. Никаких изменений в статью 86 НК РФ с 1 июля 2018 года внесено не будет. По крайней мере, такой закон не подписывал Путин, а изменения в Налоговый кодекс, ухудшающие положения налогоплательщиков, публикуются как минимум за два месяца.

Последние изменения были внесены в статью 86 НК РФ 1 июня 2018 года, но они были связаны с обложением сделок с драгметаллами, что, понятно, не распространяется на большую часть граждан.

Уже давно в статье 86 НК РФ есть норма о том, что банки должны сообщать налоговикам о движении по счетам физлиц.

Эта норма действует с 2016 года, и с тех пор подход к ее исполнению никоим образом не поменялся. А именно, банки предоставляют информацию в ФНС только по мотивированному запросу налоговиков. Никакой повальной блокировки не будет.

Переводы с карты на карту с 1 июля 2018 года: уплата налога НДФЛ

Налоговая не вправе просто так сама списать НДФЛ или другой налог с карты. В НК РФ нет такого основания, как списание НДФЛ на основании денежного перевода от одного физлица другому. Поэтому не беспокойтесь: с 1 июля 2018 года уплата налога НДФЛ при отправке денег не произойдет, такой нормы в законодательстве просто не существует.

Кстати, подвердили это и ФНС на официальном сайте. Налоговики вправе запрашивать у банков информацию о счетах, вкладах и электронных кошельках «физиков», но только в рамках проверок этих лиц.

Например, если гражданин заявил вычет на покупку жилья, но официальных доходов у него нет. В этом случае налоговая может запросить у банка информацию.

Чиновники подчеркнули, что с 1 июля у инспекторов никаких дополнительных полномочий не появится.

Статья 86 НК действительно меняется: теперь по запросу налоговой банк должен сообщить не только о денежных операциях клиента, но и о счетах в драгметаллах. Информация о том, что налоговики будут начислять налоги и штрафы на все невыясненные поступления на карты, не соответствует действительности, сказали налоговики.

Итак, в статье 86 НК РФ с 1 июля никаких изменений внесено не будет. Норма о том, что что банки обязаны выдавать налоговикам справки о наличии счетов физлиц по запросу, была в статье 86 НК РФ и ранее.

Источник материала Изменения в 86 статью Налогового кодекса России с 1 июля 2018

Изменения в ст 86 налогового кодекса с 01.07.2018?

Налоговая получит данные физлиц. Но не все и не всегда и не с 1 июля

Социальные сети бурлят из-за новости, распространяемой некоторыми СМИ — с 1 июля ФНС начнет получать все данные по движению денег на банковских картах физлиц .

Якобы с этой даты вступают в силу некие поправки в статью 86 Налогового кодекса.

И поэтому все поступления на счет, или карту физлица, которое не удалось идентифицировать налоговики будут расценивать как прибыль, облагаемую налогом.

Более того, заявляется о том, то физлицам придется документально подтверждать, что полученные деньги не доход, иначе налоговики начнут взыскивать налог, пени и штрафы

Как профессиональное СМИ заявляем, что новость не соответствует действительности. Поправки, на которые ссылаются СМИ, вступили в силу уже давно. В частности, подпункт 1.

1 статьи 86, который приводится в пример, появилась в Налоговом кодексе 1 сентября 2016 года.

А обязанность банков сообщать об открытии и закрытии счетов физических лиц вообще появилась с 1 июля 2014 года, просто была прописана она в другом пункте статьи 86.

С этой же даты, 1 июля 2014 года, банки обязаны направлять в налоговые органы выписки по счетам физлиц. Но не просто так, а только в случае проведения камеральных проверок и при наличии согласия руководителя вышестоящего налогового органа или руководителя (заместителя руководителя). Или при запросе документов в соответствии с пунктом 1 статьи 93.1 НК.

Т.е. те нормы закона, которыми пугают недобросовестные СМИ, уже действуют почти четыре года. И никакие изменения с 1 июля 2018 года в эти статьи Налогового кодекса вступать не будут.

Налоговая инспекция все активнее начинает интересоваться доходами граждан, это факт. И может быть активнее начнет использовать статью 86, которая позволяет получать данные из банков. Но пока она не имеет права получать абсолютно все данные по платежам всех граждан страны.

Источник материала Изменения в 86 статью Налогового кодекса России с 1 июля 2018

В социальных сетях в последние дни наблюдается настоящая истерия: россиян пугают новыми поправками к 86-й статье налогового кодекса, которые якобы вступят в силу с 1 июля нынешнего года.

Согласно публикуемой информации в сети Интернет, эти поправки значительно усложнят жизнь рядовых пользователей банковских карт и владельцев банковских счетов. В частности, народ пугают введением 13% налога на переводы с карты на карту и проверками движения денежных средств на счетах карт, а также по вкладам россиян.

Неужели на самом деле с 1 июля начнутся тотальные проверки и денежные переводы будут облагать налогом дополнительно к комиссии банка? Попробуем разобраться вместе, что же случилось.

Вот что ФНС России ответила федеральным СМИ на многочисленные сообщения об ужесточении контроля за переводами между банковскими картами граждан: У налоговой и сейчас есть все необходимые инструменты для отслеживания движения средств по счетам физических лиц.

Кроме того, Правительство РФ и правда готово наделить налоговиков и сотрудников Росфинмониторинга новыми функциями, но только в отношении иностранных граждан, а также карт иностранных банков, которыми пользуются граждане РФ.

Правительство РФ внесло на рассмотрение Госдумы законопроект № 490061-7 с поправками в Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» о расширении полномочий Росфинмониторинга.

Чиновники предлагают, чтобы все операции по получению наличных денежных средств в России с карточек, выпущенных иностранными банками, подлежали обязательному контролю. Практически одновременно с этим появилось постановление Правительства, регламентирующее обязанность банков отчитываться перед налоговыми органами обо всех иностранных клиентах.

Документ уже подписал глава кабмина Дмитрий Медведев, по словам чиновников, он необходим для присоединения России к международному обмену налоговой информацией. Сами налоговики, между тем, ответили на многочисленные сообщения СМИ об изменениях в контроле за переводами между счетами граждан с 1 июля 2018 года.

Хотя никаких анонсированных поправок в Налоговый кодекс нет, сотрудники ФНС намерены использовать существующие инструменты для ужесточения контроля и выявления доходов физлиц, с которых они обязаны платить НДФЛ. ФНС России напомнила всем налогоплательщикам о том, что уже с 1 сентября 2016 года подпункт 1.

1 статьи 86 НК РФ обязывает все российские банки информировать налоговые органы об открытии/закрытии гражданами любых счетов.

https://www.youtube.com/watch?v=IC7ThmPtDug

Таким образом, доступ к этой информации о счетах граждан у налоговиков есть уже давно. А с 1 июня вступили в силу поправки в НК РФ, в соответствии с которыми банки обязаны информировать налоговые органы также обо всех счетах граждан и организаций в драгоценных металлах.

При этом запросить информацию о счетах, вкладах и электронных кошельках граждан налоговые органы могут только при проведении проверки в отношении конкретного физического лица. То есть если у налоговиков появятся определенные подозрения, основанные на достоверных фактах и информации.

Экономисты, комментирующие данную ситуацию, так же отмечают, что в первую очередь поправки к 86-й статье НК РФ будут, но рядовых граждан, не имеющих счетов в драгоценных металлах, они не коснутся.

Согласно заявлению экономистов в СМИ, поправки в НК, вступающие в силу с 1 июля, касаются счетов в драгоценных металлах. При наличии веских причин, налоговая может списывать с таких счетов задолженность по налогам и блокировать их по вынесению решения.

Автоматически передавать информацию о движение средств банк не будет. Налоговые инспекции и ранее проверяли движения средств по вкладам и счетам, если для этого существуют законные основания.

Тотальной проверки накоплений россиян никто вести не будет. Таким образом, контроль над доходами не означает наблюдение за каждым переводом россиян и автоматическое начисление НДФЛ по каждому поступлению без документов, подчеркивают специалисты. Итак, как на самом деле: В налоговом кодексе есть изменения с 1 июня.

В нескольких статьях появилось упоминание счетов в драгоценных металлах В контроле за счетами в банках нет ничего нового. Банки и раньше были обязаны отвечать на запросы по поводу операций и остатков на счетах Налоговая проверяет операции по счетам и картам только при наличии законных оснований.

Банк передает информацию только по официальному запросу. Автоматически ничего начислять не будут Чтобы что-то доначислить, налоговая должна доказать нарушение. Не со всех переводов на карту надо платить налог Новость про тотальный контроль — вброс, фейк и провокация.

Что же на самом деле изменилось в НК? С 1 июня в налоговом кодексе есть изменения, но они не касаются контроля за счетами. Они в основном касаются металлических счетов.

Источник: http://RF.biz/2018-00-00/15958-izmeneniya-v-86-statyu-nalogovogo-kodeksa-rossii-s-1-iyulya-2018-17.html

Статья 93.1 Налогового кодекса РФ

В Налоговом кодексе РФ существует статья 93.1, которая позволяет ФНС затребовать документы налогоплательщиков для проверки. Как компании определить правомерность запроса и что изменилось в правовом регулировании.

Статья 93.1 НК РФ дает инспекции ФНС право требовать сведения о налогоплательщике, плательщике сборов, страховых взносов и налоговом агенте. Рассмотрим, какие изменения вносились в закон, и когда отказ компании предоставить информацию будет правомерен.

Налоговый кодекс РФ определил порядок истребования документов в статье 93.1

Закон перечисляет, какими правами ФНС обладает в отношении хозяйствующих субъектов. В статье 93.1 Налогового кодекса РФ сказано, что налоговики могут требовать документы:

- в ходе проведения проверки;

- в результате решения руководителя налогового органа о назначении дополнительных мероприятий налогового контроля;

- вне рамок налоговых проверок при обоснованной необходимости.

В требовании налоговики указывают:

- основания истребования документов (информации);

- наименование мероприятия налогового контроля;

- лицо, у кого запрашивают сведения;

- реквизиты документов за интересующий период.

ФНС запрашивает документы в рамках выездной и камеральной проверки, а также вне рамок таких мероприятий (ст. 93.1 НК РФ). В последнем случае инспекция должна уточнить требование. Если ФНС запрашивает информацию относительно конкретной сделки, необходимо указать сведения, чтобы ее идентифицировать. Сотрудник ФНС вправе запросить:

С формой и порядком можно ознакомиться на сайте ФНС.

Норма статьи 93.1 НК РФ о предоставлении документов вне проверки защищает от необоснованных запросов

Закон позволяет истребовать сведения вне рамок проверки. ФНС вправе запросить документы, если возникает обоснованная необходимость в информации относительно конкретной сделки (п. 2 ст. 93 НК РФ). Понятие такой необходимости статья не раскрывает. Она требует от ФНС указать в письменном поручении:

- мероприятия налогового контроля, в рамках которого возникла необходимость предоставить документы;

- сведения, чтобы идентифицировать сделку, по которой запрашивается информация.

Если налоговики не укажут необходимые данные, компания вправе оспорить действия инспекции и признать незаконными требования предоставить документы (постановление ФАС Дальневосточного округа от 02.11.2012 № Ф03-5016/2012 по делу № А51-3991/2012).

Например, организация обратилась в суд. Она посчитала незаконным и просила отменить требования Межрайонной инспекции о предоставлении документов.

Суд установил, что ФНС направила ряду налогоплательщиков региона поручение вне рамок проверки. Налоговики указали, что возникла обоснованная необходимость в информации относительно конкретной сделки. Опираясь на статью 93.

1 Налогового кодекса РФ, ФНС в пятидневный срок потребовала представить:

- документы за год по контрагенту;

- информацию за 2013 — 2014 годы о номенклатуре, количестве, цене реализованной продукции;

- сведения об объеме реализации и остатках ТМЦ;

- расшифровку строк формы «Бухгалтерский баланс»;

- расшифровку строк формы «Отчет о финансовых результатах»;

- пояснения к бухгалтерскому балансу и отчету о финансовых результатах;

- перечень основных средств с указанием первоначальной и остаточной стоимости;

- расшифровку затрат организации, которые учитываются в составе капитальных вложений на счете «капитальные вложения»;

- отчеты по движению и стоимости товаров;

- перечень дебиторов и кредиторов организации с указанием суммы задолженности и срока их погашения;

- акты инвентаризации, сверок расчетов с покупателями, поставщиками и другими контрагентами;

- сведения об инициаторе заключения договоров с ООО, об организациях перевозчиках продукции, должностных лицах, которые вели деловых переговоры с контрагентом.

Налогоплательщик попросил вышестоящий налоговый орган признать запрос незаконным, но жалобу не удовлетворили. Тогда компания подала иск. Суд посчитал неправомерными действия ФНС.

Он указал на необходимость баланса между правом налогового органа выставить список документов, которые должна представить компания, и обязанностью налогоплательщика исполнить такой запрос. Согласно нормам статьи 93.1 НК РФ из запроса должно быть ясно, что у ФНС есть основания затребовать именно эти бумаги.

Данный запрос таких сведений не содержал (постановление АС Поволжского округа от 23.12.2016 № Ф06-16020/2016 по делу № А65-12057/2016).

Статья в новой редакции регулирует порядок запроса документов

Источник: https://www.law.ru/article/22119-statya-931-nalogovogo-kodeksa-rf-chto-izmenilos-v-regulirovanii

Ст. 93 НК РФ с актуальными комментариями

Cт. 93 НК РФ имеет важное значение для всех налогоплательщиков. Она определяет механизм, с помощью которого проверяющие могут затребовать подтверждающие документы во время контрольных процедур. Знание ее содержания поможет организациям аргументированно пресечь возможные незаконные притязания налоговиков.

Кого касается статья 93 НК РФ

Есть ли у представителей ФНС право требовать документы вне рамок проведения проверки

Вероятная ответственность за непредставление документов

Случаи, когда инспекторы вправе самостоятельно изымать бумаги для подтверждения

Обстоятельства применения ст. 93.1 НК РФ

Кого касается статья 93 НК РФ

В практике проведения контрольных процедур со стороны органов ФНС запросы на представление документов являются обычным явлением.

В случае если налоговики ограничиваются камеральной проверкой отчетности и при этом в ней нет никаких нестыковок, представлять поясняющие бумаги не придется.

Наличие ошибок и несогласованность сумм в декларации служат достаточными основаниями для отправки налогоплательщику требования о представлении обосновывающих документов. Проведение выездной проверки всегда сопряжено с необходимостью давать налоговикам обоснование проведенных расчетов.

Исходя из данных предпосылок, ст. 93 НК дает компаниям ответ на следующие вопросы:

- в течение какого срока документы должны быть представлены проверяющим;

- в каком виде нужно предъявлять обоснования;

- каким образом передать в ФНС документальные доказательства.

Работники ФНС также в своей работе должны руководствоваться ст. 93 НК РФ, которая определяет для них следующие моменты:

- предпосылки для продления периода представления документов;

- порядок передачи требования на запрос документов налогоплательщику.

В этой же статье кодекса урегулированы права и обязанности проверяющих в данном вопросе:

- налоговикам даются правомочия изымать необходимый пакет документов при отказе налогоплательщиков выдать их;

- налоговики могут также изучать подлинники, на основе которых были представлены копии документов;

- контролеры не имеют права на вторичный запрос одних и тех же бумаг.

Есть ли у представителей ФНС право требовать документы вне рамок проведения проверки

На данный момент сложилась практика, однозначно указывающая на то, что обращаться к компании с предписанием о предоставлении документов на основании статьи 93 НК вне проведения проверки налоговики не могут. На это четко указывает постановление ФАС Московского округа от 13.03.2014 № А40-71892/13.

Кроме того, п. 27 постановления Пленума ВАС РФ от 30.07.2013 № 57 подтверждает, что инспекции правомочны затребовать документы только при проведении проверок или иных дополнительных контрольных процедур.

Вероятная ответственность за непредставление документов

НК в 93-й статье отводит налогоплательщикам следующие периоды для представления документов по запросу ФНС:

- 10 суток со дня получения запроса — для всех налогоплательщиков в общем порядке;

- 20 суток — если требование предъявляется консолидированной группе;

- 30 суток — для зарубежных фирм.

За пропуск указанных сроков налогоплательщик может быть подвергнут наказанию в виде штрафа в сумме 200 руб. за каждый документ.

Необходимо помнить, что существуют условия, смягчающие вину плательщика или исключающие его ответственность. При их наличии возможно уменьшение наказания вдвое или его неприменение. Данные выводы подтверждены судами (например, постановлением ФАС Поволжского округа от 07.07.2009 № А12-19285/2008).

Возможно, что компания не успевает собрать и обработать весь пакет запрашиваемых бумаг, в этой ситуации ей на основании п. 3 ст. 93 НК РФ следует обратиться к проверяющим с просьбой об увеличении срока.

Полученный в подобных обстоятельствах отказ и последующее начисление штрафа могут быть обжалованы в суде. Существующие прецеденты в основном на стороне налогоплательщика (постановления ФАС Западно-Сибирского округа от 05.04.

2011 № А45-12306/2010, Волго-Вятского округа от 30.07.2007 № А29-8736/2006).

Судьи поддерживают налогоплательщиков и при минимальном пропуске срока предоставления документов — в частности, штраф был отменен в постановлении ФАС Московского округа от 13.10.2009 № КА-А41/10782-09.

Случаи, когда инспекторы вправе самостоятельно изымать бумаги для подтверждения

Изъятие документов налоговиками допускается только при выездной проверке по правилам ст. 94 НК РФ. Такое право возникает у проверяющих при уклонении компании от представления необходимых документов.

Однако если инспекция не будет соблюдать установленные правила, ее решение можно будет оспорить в судебных органах — на это указывает постановление арбитров Уральского округа от 29.07.2015 № Ф09-4467/15.

Обстоятельства применения ст. 93.1 НК РФ

Проведение контрольных процедур в отношении налогоплательщика — не единственное обстоятельство, позволяющее налоговикам потребовать его документы. В ст. 93.1 НК РФ допускается истребование налоговиками документов:

- при проведении проверок партнеров налогоплательщика;

- принятии решения руководством ИФНС об осуществлении дополнительных мероприятий по контролю;

- необходимости выяснить обстоятельства проведения определенной сделки на основании п. 2 ст. 93.1 НК РФ.

В последнем случае довольно часто имеют место факты злоупотребления со стороны налоговиков положениями статьи. Например, в требовании не приводится ссылка на операцию, которую хотят проверить, или не указывается, для каких дополнительных контрольных мероприятий нужны бумаги. В подобных условиях велика вероятность признания действий представителей ФНС не соответствующими нормам закона.

Условия, порядок и форма предоставления, а также допустимые случаи истребования документов компании налоговыми органами регламентируются ст. 93 и 93.1 НК РФ. Запрос налоговиков на истребование документов в каких-либо иных обстоятельствах, не поименованных в указанных статьях, незаконен.

Источник: https://buhnk.ru/proverki/st-93-nk-rf-s-aktualnymi-kommentariyami/

Ст 93 нк рф не могут истребовать информацию

НК РФ), а также если при рассмотрении материалов налоговой проверки руководителем налогового органа принято решение о проведении дополнительных контрольных мероприятий.

Кроме того, если вне процедуры налоговых проверок у контролеров возникает необходимость в получении информации (документов) по конкретной сделке, они вправе запросить их у участников этой сделки и иных лиц (п. 2 ст. 93.1 НК РФ). Подробнее о запросах документов по правилам ст. 93.1 читайте в материале «Ст. 93.1 НК РФ (2015-2016): вопросы и ответы».

Важно! При истребовании документов налоговики обязаны соблюдать положения пп. 3, 4 ст. 93.1 НК РФ. Как показывает практика, налоговики нередко злоупотребляют своим правом истребования документов в рамках ст.

Внимание

Истребуемые документы могут быть представлены в налоговый орган проверяемым лицом лично или через представителя, направлены по почте заказным письмом либо переданы в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий.

Не допускается требование нотариального удостоверения копий документов, представляемых в налоговый орган (должностному лицу), если иное не предусмотрено законодательством Российской Федерации.

Листы документов, представляемых на бумажном носителе, должны быть пронумерованы и прошиты в соответствии с требованиями, утверждаемыми федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

При обнаружении фактов неисполнения требования, ответственность за которое установлена статьей 126 НК РФ, должностным лицом налогового органа в течение 10 дней со дня выявления нарушения должен быть составлен акт, подписываемый этим должностным лицом и лицом, совершившим такое нарушение (пункт 1 статьи 101.4 НК РФ).

Каждый непредставленный документ должен быть отдельно поименован в акте об обнаруженном правонарушении и решении налогового органа.

При этом для возможности привлечения к ответственности в случаях представления документов в ненадлежащей форме и (или) способом, факт непредставления запрашиваемых документов может быть зафиксирован налоговым органом при условии возврата налогоплательщику указанных документов.

Ст. 93 нк рф (2017): вопросы и ответы

Так в одном из судебных дел было истребовано 6 260 000 листов документов. Такое количество копий могло быть изготовлено на 100 печатающих устройствах в течение более 2-х месяцев (максимальная загрузка одного печатающего устройства 30 000 страниц в месяц).

Затраты при изготовлении такого количества копий на покупку бумаги, расходных материалов превышали 3 млн рублей (без учета затрат, связанных с полной или частичной заменой копирующих устройств в связи с их ускоренным износом, оплатой расходов на доставку копий документов из обособленных подразделений, с двойной оплатой труда сотрудников, привлекаемых к работе сверхурочно и в выходные дни); для их перевозки потребовалось бы 20 автомобилей марки «Газель».

Статья 93 нк рф. истребование документов при проведении налоговой проверки

Важно

К данному требованию прилагается копия поручения об истребовании документов (информации).

Требование о представлении документов (информации) направляется с учетом положений, предусмотренных пунктом 1 статьи 93 настоящего Кодекса. 5.

Лицо, получившее требование о представлении документов (информации), исполняет его в течение пяти дней со дня получения или в тот же срок сообщает, что не располагает истребуемыми документами (информацией).

Если истребуемые документы (информация) не могут быть представлены в указанный срок, налоговый орган при получении от лица, у которого истребованы документы (информация), уведомления о невозможности представления в установленный срок документов (информации), вправе продлить срок представления этих документов (информации). Истребуемые документы представляются с учетом положений, предусмотренных пунктами 2 и 5 статьи 93 настоящего Кодекса.

Истребование документов по статье 93 нк рф

Направленное:

- до проверки, в рамках т.н. предпроверочного анализа (обратим внимание, что на практике налоговые органы прибегают к истребованию документов о налогоплательщике, направляя ему требования в порядке статьи 93.1 НК РФ, в которых в качестве основания указывают истребование документов по конкретной сделке);

- в периоде приостановления выездной налоговой проверки;

- после окончания налоговой проверки;

2) О представлении документов:

- не относящихся к предмету или периоду проверки;

- срок хранения которых истек;

- истребуемых повторно;

- количество которых чрезмерно.

Что значит чрезмерный объем истребованных документов? Налоговый кодекс не содержит ограничений по количеству и наименованиям документов, которые могут быть истребованы у налогоплательщика в рамках выездной налоговой проверки.

Обратим внимание также на вопрос о том, какой налоговый орган вправе запрашивать информацию в порядке статьи 93.1 НК РФ. Исходя из статей 82 и 83 НК РФ мероприятия налогового контроля могут быть проведены налоговым органом в отношении налогоплательщиков, состоящих на налоговом учете в данном налоговом органе.

Если организация состоит на учете в налоговой инспекции, то в отношении иных лиц, то есть лиц, не состоящих на налоговом учете в данном налоговом органе, у налоговой инспекции возможность истребовать необходимую информацию и документы, в том числе выписки по банковскому счету, в соответствии со статьей 93.

1 НК РФ, все-таки имеется.

Аналогичная позиция изложена в Постановлении ФАС Московского округа N А40-12963/12-90-62.

В случае, если вне рамок проведения налоговых проверок у налоговых органов возникает обоснованная необходимость получения документов (информации) относительно конкретной сделки, должностное лицо налогового органа вправе истребовать эти документы (информацию) у участников этой сделки или у иных лиц, располагающих документами (информацией) об этой сделке. 3.

Налоговый орган, осуществляющий налоговые проверки или иные мероприятия налогового контроля, направляет поручение об истребовании документов (информации), касающихся деятельности проверяемого налогоплательщика (плательщика сбора, налогового агента), в налоговый орган по месту учета лица, у которого должны быть истребованы указанные документы (информация).

Как направляется указанное ходатайство? Порядок направления ходатайства зависит от того, проводится ли на момент его направления на территории налогоплательщика выездная налоговая проверка.

В случае проведения проверки на территории налогоплательщика уведомление о невозможности представления документов может быть передано проверяющему должностному лицу под роспись.

Если проверка изначально проводится по месту нахождения налогового органа или приостановлена, то есть проверяющие не находятся на территории налогоплательщика, то уведомление о невозможности представления документов с ходатайством о продлении срока передается непосредственно в налоговый орган, руководитель (заместитель руководителя) которого принял решение о проведении проверки.

Источник: http://strahovanie58.ru/st-93-nk-rf-ne-mogut-istrebovat-informatsiyu/