Транспортно-заготовительные расходы — состав и формула | ОКБУХ

Любая организация, занимающаяся покупкой готовой продукции для перепродажи или материалов для изготовления товаров, сталкивается с понятием «транспортно-заготовительные расходы» и необходимостью их учета. Ответственные лица должны быть знакомы не только со спецификой таких затрат, но и всеми возможными вариантами их расчета и последующего распределения.

Что такое ТЗР?

Организация, закупая товар, сталкивается с необходимостью оплаты транспортных расходов. Но не все предприятия знают, что под этим понимается. Расшифровка ТЗР достаточно проста: это транспортно-заготовительные расходы.

В них может входить множество разновидностей затрат. В общем виде к их числу могут относиться любые издержки, которые несет предприятие для собственного снабжения МПЗ.

Все они включаются в фактическую себестоимость готовой продукции, но могут относиться к прямым или косвенным издержкам.

Точное понятие транспортно-заготовительных расходов дано в Методических указаниях (пункт 70), которые были утверждены Минфином в приказе № 119н от 28 декабря 2001 года. Согласно документу, под ТЗР понимаются затраты предприятия, которые напрямую связаны с заготовкой и доставкой материалов на производство.

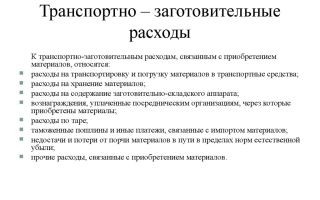

Перечень ТЗР

Полного перечня ТЗР не существует. Во многом это связано с тем, что характеристика транспортно-заготовительных расходов на разных предприятиях своя, обусловленная спецификой работы организации. В общем же виде в число ТЗР включаются расходы, связанные с:

- погрузкой и разгрузкой материалов;

- транспортировкой, не включенной в стоимость товаров;

- содержанием складских помещений, предназначенных для хранения материалов до момента их использования в производстве;

- содержанием складских и заготовительных пунктов в местах самих заготовок (за минусом заработной платы и соц. пакета);

- оплатой работы организаций, оказывающих посреднические, снабженческие или внешнеэкономические услуги (речь идет о наценках и надбавках);

- пересечением таможенных границ;

- издержками за хранение материалов в портах, пристанях или ж/д-станциях;

- командировками, направленными на покупку или заготовку материалов;

- появлением недостачи или порчи материалов в ходе их транспортировки или хранения (но не больше, чем предусмотренный размер естественной убыли).

Общая сумма ТЗР может включать и другие суммы. Главное, чтобы разновидности затрат подпадали под определение транспортно-заготовительных расходов.

Порядок учета

Законодательно установлены и способы учета ТЗР. Все 3 возможных варианта перечислены в Методических указаниях. Речь идет о следующих способах:

- отнесение на счет 16 (там отображаются отклонения в стоимости МПЗ);

- отнесение ТЗР на счет 10 «Материалы» (но дополнительно здесь создается отдельный субсчет для таких расходов);

- включение ТЗР в фактическую себестоимость приобретенных материалов, которые учитываются по счету 10.

Последний вариант обычно используется компаниями, где количество используемых материалов невелико или если некоторые виды материалов несут существенное значение. Чаще же всего помогает учесть ТЗР счет 10, точнее отдельный субсчет.

Вне зависимости от того, какой вариант выбрала компания, необходимо, чтобы в учетной политике была прописана возможность его использования.

Для упрощенцев предусмотрен еще один вариант списания ТЗР. Согласно пункту 13.1 ПБУ 5/01 сделать это можно непосредственно в момент возникновениях этих затрат.

Формулы для налогового учета ТЗР

Говоря о ТЗР, необходимо помнить, что их налоговый учет имеет некоторые нюансы. Причем формула транспортно-заготовительных расчетов будет зависеть от того, является ли организация торговой или осуществляет производство товаров. Но в обоих случаях бухгалтер должен максимально точно определить размер ТЗР для конкретного периода.

Торговые предприятия руководствуются статьей 320 НК РФ. Схема расчета при этом такова:

- Рассчитывает процент ТЗР. Формула его определения выглядит следующим образом:

К = (ТР0 + ТР1) / (Т1 + Т2) * 100%, где:

- К – средний процент ТЗР на оставшиеся товары по окончанию месяца;

- ТР0 – это те ТЗР, которые приходятся на остаток нереализованных изделий на начало периода;

- ТР1 – ТЗР, понесенные в рассматриваемом месяце;

- Т1 – цена приобретения продукции, реализованной в этом периоде;

- Т2 – стоимость приобретения изделий, которые остались нереализованными.

- Вычисляют сумму ТЗР по нереализованным товаров (ТРост), путем умножения полученного коэффициента на остаток товаров на конец месяца.

- Далее определяется сумма расходов, пригодная для списания. При этом используется следующая формула ТЗР: ТР0 + ТР1 — ТРост.

Если же речь идет о производстве, то там уже учитываются не товары, а материалы, используемые предприятием.

Источник: https://okbuh.ru/transportnye-rashody/transportno-zagotovitelnye-rashody

Транспортно-заготовительные расходы: общие правила учета — Я – Бухгалтер

Транспортно-заготовительные расходы: общие правила учета

С транспортно-заготовительными расходами (ТЗР) приходится сталкиваться практически каждому предприятию. Их учет имеет особенности: в частности, важно разграничить ТЗР и расходы на сбыт. В данной статье издание БУХГАЛТЕР&ЗАКОН расскажет об общих правилах отражения в учете ТЗР.

Какие расходы включают в состав ТЗР

Определения ТЗР в нормативных документах нет. В свое время Минфин в письме от 27.02.2003 г. № 053-2920 указал, что к ТЗР относят «расходы (любые) предприятия, связанные с транспортировкой запасов от поставщиков (станций, причалов) к месту их использования».

Для целейналогового и бухгалтерского учета важно правильно классифицировать расходы на перевозку. Связано это с особым порядком учета ТЗР.

Ведь такие расходы увеличивают первоначальную стоимость запасов и уменьшают прибыль только в составе стоимости запасов.

При этом ТЗР, в отличие от остальных расходов, включаемых в состав первоначальной стоимости запасов, могут учитываться по особой процедуре – среднему проценту.

Исходя из формулировок п. 9 П(С)БУ 9 к ТЗР относятся следующие расходы:

– расходы на заготовку запасов;

– оплата тарифов (фрахта) за погрузочно-разгрузочные работы и транспортировку запасов всеми видами транспорта к месту их использования, включая расходы по страхованию рисков транспортировки запасов.

Этот перечень слишком укрупнен, и из него трудно понять, какие именно статьи расходов включают в ТЗР. Более предметно состав ТЗР для производственного предприятия приведен в п. 20 Методрекомендаций № 373. В соответствии с этим документом к ТЗР могут быть отнесены следующие расходы:

1) оплата тарифа (фрахта) за перевозку и разгрузку-погрузку грузов железнодорожным, водным, автомобильным или воздушным транспортом (при условии, что такие расходы возлагаются на покупателя);

2) провозная плата со всеми дополнительными сборами (кроме штрафных санкций), если такие расходы возлагаются на покупателя;

3) расходы на противопожарную и сторожевую охрану при транспортировке запасов до покупателя транспортом (при условии, что такие расходы возлагаются на покупателя);

4) расходы по доставке и разгрузке на складах предприятия прибывших запасов (кроме оплаты труда постоянных складских работников, которая относится к расходам на содержание заводских складов).

Для включения в состав ТЗР необходимо четко обозначить, что такие расходы относятся именно к доставляемым на предприятие запасам. Тогда к ТЗР могут быть отнесены расходы по разгрузке, оплаченные:

– сторонним предприятиям;

– собственному персоналу, который получает отдельно оплату за разгрузку запасов.

А вот амортизацию внутризаводского транспорта и погрузочно-разгрузочных механизмов, коммунальные расходы на содержание соответствующих помещений, оплату труда грузчиков и иных складских работников, занятых на погрузке-разгрузке запасов различного предназначения, по всей видимости, к ТЗР не относят. Такие расходы согласно п. 20 Методрекомендаций № 373 включают в состав административных расходов;

5) расходы по содержанию специальных заготовительных пунктов, складов и агентств, организованных предприятием в местах заготовки (закупки) запасов;

6) средства, израсходованные на командировки по непосредственной заготовке запасов и доставке (сопровождению) их на склады предприятия с мест заготовок, в частности, командировочные расходы водителей и грузчиков предприятия по доставке грузов от поставщиков.

В то же время не включаются в состав ТЗР:

1) расходы на содержание отделов снабжения (других отделов (служб) предприятия с аналогичными функциями, занимающихся обеспечением предприятия запасами).

В эту группу включаются, в частности, расходы на амортизацию помещений, занятых отделом снабжения и другими службами, связанными с заготовкой запасов; коммунальные расходы на содержание соответствующих помещений, услуги сторонних организаций, связанных со снабжением (в частности, услуги связи). В Методрекомендациях № 373 эти расходы причислены к административным расходам;

2) суммы ввозной пошлины, суммы косвенных налогов в связи с приобретением запасов, которые не возмещаются предприятию; прямые материальные расходы, прямые расходы на оплату труда, другие прямые расходы предприятия на доработку и повышение качественных технических характеристик запасов; потери и недостачи запасов в пределах норм естественной убыли, обнаруженные при оприходовании приобретенных запасов, возникшие при их транспортировке (эти расходы включаются в первоначальную стоимость запасов в качестве отдельной составляющей);

3) расходы на командировки, связанные с согласованием технических условий и оформлением договоров на поставку запасов.

Согласно правилам Инкотермс покупатель может получать товар на различных условиях, в частности, стоимость доставки запасов может быть:

1) включена в цену товара;

2) установлена сверх цены товара;

3) возложена на покупателя.

Очевидно, чторасходы на перевозку товара, которые возлагаются на продавца (первый и второй вид из указанных расходов), относятся у продавца к расходам на сбыт.

У покупателя расходы, которые включаются в цену товара, не относятся к ТЗР. Такие расходы являются полноценной составляющей первоначальной стоимости запасов и относятся к статье «суммы, уплачиваемые согласно договору поставщику (продавцу)».

Расходы второй и третьей групп могут считаться ТЗР.

Widget not in any sidebars

Перевозки собственным транспортом

Если покупатель доставляет приобретенные запасы собственным транспортом, он несет определенные расходы, в частности расходы на оплату топлива; зарплату водителей, экспедиторов, заготовителей; единый взнос на общеобязательное государственное социальное страхование с такой зарплаты; амортизацию транспорта, задействованного в перевозке запасов и т.п.

Источник: http://ibuh.info/transportno-zagotovitelnye-rasxody-obshhie-pravila-ucheta

Транспортно-заготовительные расходы: основные проблемы учета и направления их решения

Библиографическое описание: Рура О. В., Васильева М. А. Транспортно-заготовительные расходы — основные проблемы учета и направления их решения // Наука без границ. 2018. № 2 (19). С. 5-9.

Аннотация: Статья посвящена обобщению проблем учета транспортно-заготовительных расходов в целях поиска направлений их решения для совершенствования снабженческо-сбытовой деятельности организации.

Каждая организация в процессе осуществления финансово-хозяйственной деятельности сталкивается с необходимостью приобретения и доставки запасов. При этом транспортно-заготовительные расходы очень часто занимают большой удельный вес в себестоимости сырья и материалов и могут существенно влиять на финансовые результаты деятельности.

Объективная калькуляция себестоимости приобретаемых запасов, определение состава транспортно-заготовительных расходов и адекватная оценка их уровня повышают эффективность снабженческих операций, что возможно только на основе эффективной организации и обоснованной методики учета операций по заготовлению товарно-материальных активов.

Проблемы учета транспортно-заготовительных расходов в своих работах рассматривали К. К. Пляс, Л. П. Фомичева, Р. Р. Гатауллина, К. К. Самке, О. О. Феклисова и др.

Ученые подчеркивают необходимость формирования рекомендаций по совершенствованию бухгалтерского учета транспортно-заготовительных расходов.

Достоверное отражение таких расходов позволит предоставить необходимые данные для анализа и контроля снабженческо-сбытовых операций и будет способствовать принятию обоснованных управленческих решений.

Поэтому целью написания данной статьи является рассмотрение основных проблем учета транспортно-заготовительных расходов, возникающих в практике отечественных организаций и обоснование возможных направлений их решения.

Изучение современных научных публикаций по этой теме позволяет выделить, как наиболее важную, проблему определения состава транспортно-заготовительных расходов.

Так, существуют различные точки зрения о целесообразности отнесения к транспортно-заготовительным расходам затрат по содержанию заготовительно-складского аппарата организации. Согласно мнению Пляс К. К.

, они являются элементом транспортно-заготовительных расходов, тем более что это прямо предусмотрено в пункте 70 раздела 2 Методических указаний по бухгалтерскому учёту материально-производственных запасов[1] [3]. Пляс К. К.

утверждает, что такой способ учета обеспечивает достоверную оценку фактической себестоимости приобретаемых активов.

Разделение данных расходов в аналитическом учете позволит получить необходимую информацию для анализа непосредственно из бухгалтерского учёта, не прибегая к дополнительным усилиям по их выделению из общей массы, что даст возможность контролировать и эффективно управлять операциями снабжения [1].

Фомичева Л. П. в своих работах отмечает, что не всегда целесообразно придерживаться данных рекомендаций. Затраты по содержанию заготовительно-складского аппарата, как правило, носят условно-постоянный характер, и их обособленный учет для последующего включения в состав транспортно-заготовительных расходов лишён смысла.

И это логично, ведь при условии того, что такие затраты стабильны и изменения их размеров незначительны, не имеет смысла их отделять от общей суммы затрат и учитывать в составе себестоимости приобретаемых активов.

А для торговых предприятий в принципе не целесообразно выделять данные затраты, их следует учитывать обособленно как издержки обращения, которые в дальнейшем не участвуют в формировании себестоимости товаров [4].

Такого же мнения придерживается и Гатауллина Р. Р.

Кроме того, она также указывает, что в практической деятельности нередки случаи, когда организации отражают в учете затраты по содержанию заготовительно-складского аппарата в составе текущих расходов, не обращая внимания ни на их существенность, ни на их динамику.

Чаще всего это обусловлено тем, что размеры этих расходов незначительны и отдельный их учет только приводит к усложнению учетных процедур. Такой подход безусловно приводит к искажению данных бухгалтерского учёта и, как следствие, отчётности [1].

Особенностям учета транспортно-заготовительных расходов в налоговом учете посвящены работы Самаке К. К. [2].

Так как их состав в Налоговом Кодексе не определен, организация может для целей налогообложения использовать перечень, установленный в Методических указаниях по учету материально-производственных запасов.

Но при этом необходимо учитывать, что отдельные виды транспортно-заготовительных расходов в налоговом учете имеют особый порядок в уменьшении налоговой базы по налогу на прибыль.

По-разному влиять на финансовый результат в бухгалтерском и налоговом учете, например, будут командировочные расходы (сверхнормативные суточные), расходы по содержанию заготовительно-складского аппарата организации. Потери от недостач (порчи), выявленные при приеме материалов в пределах норм естественной убыли, включаются в состав материальных затрат по отдельной статье, согласно подпункту 2 пункта 7 статьи 254 Налогового Кодекса[2].

Для решения данных проблем Самаке К. К. предлагает должным образом организовать внутренний контроль бухгалтерского учета снабженческой деятельности, вести дополнительные регистры для учета транспортно-заготовительных расходов и недостач (потерь) при транспортировке.

Эти рекомендации являются актуальными для предприятий, осуществляющих активную снабженческую деятельность.

Использование подобных регистров будет способствовать принятию обоснованных управленческих решений при выборе транспортных компаний или поставщика и обеспечивать формирование достоверной информации о себестоимости произведенной продукции с использованием закупленного сырья, материалов, ресурсов.

По мнению Феклисовой О., правильный учет транспортных расходов зависит лишь от того, насколько верно или неверно они классифицированы [3]. Феклисова О.

отмечает проблемные моменты при формировании бюджета движения денежных средств организации в обеспечении снабженческо-сбытовой деятельности. Для корректного формирования бюджета Феклисова О.

предлагает выделить три группы транспортных расходов, возникающих в процессе деятельности организации:

- транспортно-заготовительные расходы, относящиеся на себестоимость сырья (товара, материалов);

- транспортно-заготовительные расходы по доставке товара, относящиеся к коммерческим расходам;

- расходы на содержание личного транспорта учредителей или разъездного транспорта, используемого в служебных целях.

Кроме того, Феклисова О. указывает, если при доставке запасов до склада используется собственный транспорт, то могут возникнуть проблемы, если данный транспорт используется не только в указанных целях. Сложности возникают в разделении расходов на те, которые относятся к себестоимости запасов, и те, которые к ней отношения не имеют.

Вообще вопросы распределения транспортно-заготовительных расходов заслуживают отдельного рассмотрения.

В Методических указаниях по бухгалтерскому учету материально-производственных запасов предлагается три способа бухгалтерского учета транспортно-заготовительных расходов:

- непосредственного (прямого) включения в фактическую себестоимость материалов;

- учета на отдельном счете «Заготовление и приобретение материалов»;

- учета на отдельном субсчете к счету «Материалы».

Каждый из этих способов имеет свои преимущества и недостатки. В случае прямого списания, проблемой является выбор базы распределения: вес, стоимость, объем или какой-либо другой показатель. При большой номенклатуре перевозимых ценностей тот или иной вариант может кардинальным образом повлиять на себестоимость запасов.

При использовании счета «Заготовление и приобретение материалов» организации сталкиваются с необходимостью отражать движение материалов по учетным ценам, а фактическая себестоимость их определяется только после распределения расходов на заготовление в конце отчетного периода.

Недостатки данного способа: распределение транспортно-заготовительных расходов производится на основе учетных цен, а это не всегда обеспечивает достоверность оценки расходов; в течение отчетного периода невозможно определить фактическую себестоимость приобретаемых запасов, что усложняет принятие оперативных управленческих решений в операциях снабжения.

Последний недостаток характерен и для варианта учета транспортно-заготовительных расходов на отдельном субсчете к счету «Материалы».

Таким образом, изучение научных публикаций и практических аспектов по теме исследования показало, что основные проблемы, связанные с учетом транспортно-заготовительных расходов, обусловлены, прежде всего, определением их состава, выбором способов распределения и списания.

Следует отметить, решение данных проблем возможно только на основе качественного построения учета операций снабжения на уровне конкретной организации с учетом специфических особенностей ее деятельности, объемов поставок, видов запасов, характером транспортировки и пр. Важнейшую роль при этом играет учетная политика.

Грамотное, обоснованное ее построение сможет обеспечить достоверное отражение снабженческо-сбытовой деятельности организации в учете и отчетности.

Использование дополнительных регистров бухгалтерского учета транспортно-заготовительных расходов, формирование системы внутреннего контроля, совершенствование управленческого учета путём разработки бюджетов движения денежных средств с выделением дополнительных статей транспортно-заготовительных расходов позволит получать качественную информацию о деятельности предприятия и будет служить основой для формирования обоснованных управленческих решений.

Список литературы

- Пляс К. К. Учет транспортно-заготовительных расходов (ТЗР). Режим доступа: http://ppt.ru/news/116895/ (дата обращения 05.02.2018).

Источник: http://nauka-bez-granic.ru/zhurnaly/n-2-19-fevral-2018/transportno-zagotovitelnye-rashody-osnovnye-problemy-ucheta-i-napravleniya-ih-resheniya.html

Учет транспортно-заготовительных расходов по материалам. Бухгалтерские проводки

В соответствии с п.83 Методических указаний по бухгалтерскому учету материально-производственных запасов транспортно-заготовительные расходы (ТЗР) организации принимаются к учету путем:

- отнесения ТЗР на отдельный счет «Заготовление и приобретение материалов», согласно расчетным документам поставщика;

- отнесения ТЗР на отдельный субсчет к счету «Материалы»;

- непосредственного (прямого) включения ТЗР в фактическую себестоимость материала (присоединение к договорной цене материала, присоединение к денежной оценке вклада в уставный (складочный) капитал, внесенный в форме материально-производственных запасов, присоединение к рыночной стоимости безвозмездно полученных материалов и др.).

Конкретный вариант учета ТЗР устанавливается организацией самостоятельно и отражается в учетной политике организации

В состав транспортно-заготовительных расходов (ТЗР) включаются:

- расходы по погрузке и транспортировке;

- расходы по содержанию заготовительно — складского аппарата организации

- расходы по содержанию специальных заготовительных пунктов, складов и агентств, организованных в местах заготовок;

- комиссионные вознаграждения, уплачиваемые снабженческим и иным посредническим организациям;

- плата за хранение материалов в местах приобретения (портах, ж/д станциях и т.п.);

- плата по процентам за предоставленные кредиты и займы, связанные с приобретением материалов;

- расходы на командировки по непосредственному заготовлению материалов;

- стоимость потерь по поставленным материалам в пути (недостача, порча) в пределах норм естественной убыли;

- другие расходы.

Примерная номенклатура транспортно-заготовительных расходов определена в приложении 2 к методическим указаниям

Исходя из состава ТЗР, прямое включение транспортных расходов в фактическую себестоимость материала трудно реализуемо в реальной деятельности.

Данные (первичные документы) о составе и величине ТЗР могут поступать со значительным запозданием по отношению к моменту поступления, а самое важное – к моменту списания материалов в производство, и дальнейшему формированию себестоимости производимой продукции (услуг).

Таким образом, остается два первых способа отражения ТЗР в учете организации.

Общий смысл этих методик заключается в обособленном учете (накоплении) ТЗР в течение отчетного периода и дальнейшем перераспределении суммы ТЗР пропорционально расходу и остаткам материалов на складах.

Расчет суммы ТЗР, подлежащей списанию на счета бухгалтерского учета, на которых отражен расход соответствующих материалов, осуществляется по следующей формуле:

Коэффициент распределения ТЗР = (ТЗР на начало отчетного периода + ТЗР за отчетный период) / (Остаток материалов на начало отчетного периода + Приход материалов за отчетный период)*100.

Сумма ТЗР к списанию за отчетный период = Расход материалов за отчетный период* Коэффициент распределения /100.

При удельном весе ТЗР не превышающем 10% от учетной стоимости материалов, их сумма может полностью списываться на счет «Основное производство», «Вспомогательное производство» и на увеличение стоимости проданных материалов.

Ниже приведены проводки, отражающие учет ТЗР с использованием отдельного субсчета счета 10. Данные проводки отражают распределение сумм ТЗР на основные счета учета расхода материалов

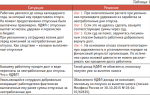

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 10.10 | 60.01 | Отражается поступление ТЗР от контрагентов | Сумма ТЗР | Акт выполненных работСчет фактура |

| 19 | 60.01 | Выделен НДС, относящийся к ТЗР | Сумма НДС | Акт выполненных работСчет фактура |

| 68.2 | 19 | Отражается НДС к возмещению из бюджета | Сумма НДС | Счет фактураКнига покупокАкт выполненных работ |

| 25 | 10.10 | Отражается списание ТЗР на счет учета общепроизводственных расходов материалов за отчетный период | Расчетная сумма ТЗР к списанию | Бухгалтерская справка-расчет |

| 26 | 10.10 | Отражается списание ТЗР на счет учета общехозяйственных расходов материалов за отчетный период | Расчетная сумма ТЗР к списанию | Бухгалтерская справка-расчет |

| 23 | 10.10 | Отражается списание ТЗР на счет учета расхода материалов на вспомогательные производства за отчетный период | Расчетная сумма ТЗР к списанию | Бухгалтерская справка-расчет |

| 20 | 10.10 | Отражается списание ТЗР на счета учета расхода материалов на основное производство за отчетный период | Расчетная сумма ТЗР к списанию | Бухгалтерская справка-расчет |

| 90.2 | 10.10 | Отражается списание ТЗР на счета учета продажи материалов за отчетный период | Расчетная сумма ТЗР к списанию | Бухгалтерская справка-расчет |

|

|

Источник: http://SprBuh.SysTecs.ru/uchet/uchet_materialov/uchet_tzr.html

Транспортно-заготовительные расходы и их учет

Согласно п. 70 Методических указаний транспортно-заготовительные расходы (ТЗР)– это затраты организации, непосредственно связанные с процессом заготовления и доставки материалов в организацию.

В состав транспортно-заготовительных расходов входят:

— расходы, связанные с погрузочно-разгрузочными работами;

— расходы на транспортировку;

— командировочные расходы, связанные с заготовкой и доставкой материалов;

— плата за хранение материалов в местах приобретения, на железнодорожных станциях, портах, пристанях;

— складские расходы (если склады используются как для заготовки материалов, так и для хранения товаров (готовой продукции), такие расходы можно отнести на текущие затраты);

— расходы на содержание заготовительных пунктов, складов, организованных в местах заготовки материалов;

— плата за кредиты и займы, привлеченные для закупки материалов (начисленная до принятия материалов к учету);

— недостача и порча в пределах норм естественной убыли;

— наценки, надбавки, комиссионные вознаграждения посредникам.

Примерная номенклатура (перечень) ТЗР приведена в Приложении 2 к Методическим указаниям, утвержденным приказом Минфина России от 28 декабря 2001 г. № 119н.

В бухучете транспортно-заготовительные расходы (ТЗР) учитывают одним из следующих способов:

1.Непосредственно в фактической себестоимости каждой единицы материалов;

Первый способ целесообразно использовать в организациях с небольшой номенклатурой материалов, а также в случаях существенной значимости отдельных видов и групп материалов. При этом способе транспортно-заготовительные расходы списываются на счета по учету затрат вместе со стоимостью материалов, переданных в производство.

Пример 1.

В марте ООО «Вояж» приобрело 1000 кг цемента на общую сумму 11 800 руб. (в том числе НДС – 1800 руб.) Расходы по доставке цемента на склад организации составили 1770 руб. (в том числе НДС -270 руб.). В апреле 500 кг цемента было отпущено в основное производство.

Бухгалтер составил следующие проводки:

в марте:

Дебет 10.1 Кредит 60– 10 000 руб. – оприходован цемент;

Дебет 19 Кредит 60– 1800 руб. – учтен НДС по оприходованному цементу;

Дебет 10.1 Кредит 60– 1500 руб. – учтены ТЗР по оприходованному цементу;

Дебет 19 Кредит 60– 270 руб. – учтен НДС по ТЗР;

в апреле:

Дебет 20 Кредит 10.1– 5750 руб. [(10 000+1500) х 500 кг: 1000 кг)]– списана стоимость цемента, переданного в производство (с учетом ТЗР).

Перед тем как определить сумму ТЗР, которая списывается в расходы отчетного периода (месяца), нужно рассчитать средний процент ТЗР, относящихся к стоимости списанных материалов. Для этого используйте формулу:

| Средний процент ТЗР, относящихся к стоимости списанных материалов | = | Остаток ТЗР на начало отчетного периода | + | Сумма ТЗР по материалам, поступившим в отчетном периоде | : |

| : Стоимость остатка материалов на начало отчетного периода (в учетных ценах) | + | Стоимость материалов, поступивших за отчетный период (в учетных ценах) | × | 100% | (5.1.) |

Рассчитав средний процент, определите сумму ТЗР, которая списывается на себестоимость отчетного периода. Для этого используйте формулу:

| Сумма ТЗР, которая списывается на себестоимость отчетного периода | = | Средний процент ТЗР, относящихся к стоимости списанных материалов | × | Учетная стоимость израсходованных материалов | (5.2.) |

2.Обособленно на счете 15 »Заготовление и приобретение материалов» (с последующим отнесением на счет 16 »Отклонение в стоимости материальных ценностей»);

Второй способ учета ТЗР применяют организации, которые учитывают запасы по учетным ценам. В этом случае ТЗР входят в состав отклонений в фактической себестоимости материалов от их учетной цены и списываются в полной сумме по окончании отчетного периода на счет 16.

Пример 2: отражения в бухучете ТЗР с использованием счетов 15 и 16.

ООО «Производственная фирма «Мастер» занимается изготовлением металлических изделий. Учет поступающих материалов организация ведет с использованием счетов 15 и 16.

На 1 февраля в учете организации числилось:

— на счете 10 – металл в количестве 10 т по учетной цене 2800 руб./т на общую сумму 28 000 руб.;

— на счете 16 – остаток ТЗР, относящихся к этому виду материалов, – 3000 руб.

В течение месяца «Мастером» было приобретено 50 т металла на сумму 168 150 руб. (в т. ч. НДС – 25 650 руб.). Сумма ТЗР по этим материалам составила 17 700 руб. (в т. ч. НДС – 2700 руб.).

В феврале в производство было передано 35 т металла.

Бухгалтер «Мастера» сделал в учете такие проводки:

Дебет 15 Кредит 60– 142 500 руб. (168 150 руб. – 25 650 руб.) – отражено поступление металла;

Дебет 19 Кредит 60– 25 650 руб. – учтен НДС по приобретенному металлу;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19– 25 650 руб. – принят к вычету НДС по приобретенным материалам (при наличии счета-фактуры поставщика);

Дебет 10 Кредит 15– 140 000 руб. (50 т × 2800 руб.) – оприходован металл по учетным ценам;

Дебет 15 Кредит 60– 15 000 руб. (17 700 руб. – 2700 руб.) – отражены ТЗР;

Дебет 19 Кредит 60– 2700 руб. – учтен НДС c ТЗР;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19– 2700 руб. – принят к вычету НДС по ТЗР;

Дебет 16 Кредит 15– 17 500 руб. (142 500 руб. + 15 000 руб. – 140 000 руб.) – списана разница между учетной ценой и фактической себестоимостью поступившего металла;

Дебет 20 Кредит 10– 98 000 руб. (35 т × 2800 руб.) – списана учетная стоимость металла, переданного в производство.

Сумму ТЗР, которая списывается на себестоимость в феврале, бухгалтер «Мастера» рассчитал так.

Стоимость металла в феврале с учетом остатка на начало месяца (в учетных ценах) составила:

2800 руб. × 10 т + 2800 руб. × 50 т = 168 000 руб.

Сумма ТЗР в феврале с учетом остатка на начало месяца равна:

3000 руб. + 17 500 руб. = 20 500 руб.

Средний процент ТЗР, относящихся к стоимости списанных материалов,

составил:

20 500 руб. : 168 000 руб. × 100% = 12,2%.

Сумма ТЗР, которая списывается на себестоимость в феврале, равна:

98 000 руб. × 12,2% = 11 956 руб.

Дебет 20 Кредит 16– 11 956 руб. – списаны ТЗР за февраль.

3.Обособленно на отдельном субсчете, открытом к счету 10 »Материалы», например на субсчете »Транспортно-заготовительные расходы».

Третий способ. Если для учета ТЗР выбран отдельный субсчет счета 10, то для их списания производится отдельный расчет.

Пример 3.

По бухгалтерской учетной политике организации транспортно-заготовительные расходы учитываются на специальном субсчете счета 10 «Материалы» (субсчет 10-12).

На начало месяца в учете компании числится 1400 ед. материалов. Их договорная стоимость составляет 1 120 000 руб. (без НДС). Сумма ТЗР, приходящаяся на остаток материалов, равна 134 400 руб. (без НДС).

В течение месяца приобретено 8000 ед. материалов. Стоимость всей партии, установленная поставщиком, — 8 024 000 руб. (в том числе НДС — 1 224 000 руб.).

Для приобретения материалов организация воспользовалась информационно-консультационными услугами сторонней организации. Их стоимость составила 35 400 руб. (в том числе НДС — 5400 руб.). Материалы покупались через посредника.

Расходы на оплату его услуг равны 23 600 руб. (в том числе НДС — 3600 руб.). Материалы доставлялись до склада транспортной организацией. Расходы на оплату услуг по доставке составили 590 000 руб. (в том числе НДС — 90 000 руб.).

В течение месяца в производство были отпущены материалы на сумму 5 654 000 руб.

Расходы на покупку материалов отражают записями:

Дебет 10-1 Кредит 60 — 6 800 000 руб. (8 024 000 – 1 224 000) — отражена фактическая себестоимость материалов;

Дебет 19 Кредит 60 — 1 224 000 руб. — учтен «входной» НДС по материалам;

Дебет 10-12 Кредит 60 — 30 000 руб. (35 400 – 5400) — расходы на оплату информационно-консультационных услуг, связанных с покупкой материалов, учтены в составе ТЗР;

Дебет 19 Кредит 60 — 5400 руб. — учтен «входной» НДС по информационно-консультационным услугам, связанным с покупкой материалов;

Дебет 10-12 Кредит 60 — 20 000 руб. (23 600 – 3600) — расходы на оплату услуг посредника учтены в составе ТЗР;

Дебет 19 Кредит 60 —36 000 руб. — отражен «входной» НДС по услугам посредника;

Дебет 10-12 Кредит 60— 500 000 руб. (590 000 – 90 000) — расходы на доставку материалов учтены в составе ТЗР;

Дебет 19 Кредит 60 — 90 000 руб. — учтен «входной» НДС по расходам на доставку материалов;

Дебет 68 Кредит 19 — 1 323 000 руб. (1 224 000 + 5400 + 3600 + 90 000) — принят к вычету НДС по расходам на приобретение материалов.

Общая сумма ТЗР по материалам, поступившим в течение месяца, равна:

30 000 + 20 000 + 500 000 = 550 000 руб.

Процент ТЗР, приходящийся на списанные материалы, составит:

((134 400 руб. + 550 000 руб.) : (1 120 000 + 6 800 000 руб.)) × 100% = 8,641%

Сумма ТЗР, подлежащая списанию, равна:

5 654 000 руб. х 8,641% = 488 562 руб.

При списании материалов и ТЗР по ним в учете делают записи:

Дебет 20 Кредит 10-1 — 5 654 000 руб. — списаны материалы в производство;

Дебет 20 Кредит 10-12 — 488 562 руб. — списана сумма ТЗР, приходящихся на материалы, отпущенные в производство.

В качестве документа, подтверждающего расчет суммы ТЗР, используйте справку бухгалтера.

Выбранный способ учета ТЗР закрепите в учетной политике. Такой порядок установлен пунктом 83 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

| 5.4.8. Типовая корреспонденция по учету производственных запасов |

Счет 10 «Материалы»

По дебету счета

| Дебет | Кредит | Содержание хозяйственной операции |

| Отражено перемещение материалов внутри организации (со склада на склад) | ||

| Оприходованы материалы по учетным ценам | ||

| Оприходованы материальные ценности собственного производства (например, тара) | ||

| В стоимость материалов включена сумма общепроизводственных расходов, непосредственно связанных с их приобретением | ||

| В стоимость материалов включена сумма общехозяйственных расходов, непосредственно связанных с их приобретением | ||

| Потери от брака уменьшены на стоимость возвратных отходов | ||

| Оприходована часть выпущенной готовой продукции для ее использования в качестве материалов (сырья) (при использовании счета 40) | ||

| Готовая продукция, необходимая для собственных нужд организации, переведена в состав материалов | ||

| Оприходованы материалы, поступившие от поставщиков | ||

| Получены материалы по договору краткосрочного займа | ||

| Получены материалы по договору долгосрочного займа | ||

| Оприходованы материалы, приобретенные подотчетными лицами; оплачены подотчетными лицами расходы, связанные с доставкой материалов | ||

| 75-1 | Оприходованы материалы, внесенные в качестве вклада в уставный капитал | |

| Отражена стоимость услуг, оказанных сторонними организациями по доставке материалов | ||

| 91-1 | Оприходованы материалы, выявленные при инвентаризации и ранее не учтенные на счетах бухгалтерского учета | |

| 91-1 | Оприходованы материалы, оставшиеся после списания основных средств или другого имущества организации |

По кредиту счета

Источник: https://infopedia.su/15xeb.html

1.2 Способы учета ТЗР по материалам

Транспортно-заготовительные расходы, связанные с приобретением МПЗ, можно учитывать одним из трёх способов:

· Включать их в фактическую себестоимость МПЗ, т.е. учитывать эти расходы на том же субсчёте счёта 10 «Материалы», что и сами материалы;

· Отражать на отдельном субсчёте счёта 10, например, 10-13 «Транспортно-заготовительные расходы»;

· Учитывать на счёте 15 «Заготовление и приобретение материалов».

Способ учёта, выбранный организацией, устанавливается в её уч ётной политике с учётом экономической сущности самих расходов и специфики деятельности.

Первый способ — непосредственное (прямое) включение — целесообразно использовать организациям с небольшой номенклатурой материалов, а также в случаях существенной значимости отдельных их видов и групп. При этом способе учёта ТЗР списываются со счёта 10 на счета по учёту затрат вместе со стоимостью материалов, переданных в производство.

Второй и третий способы учёта ТЗР выбирают те организации, которые используют в своей деятельности разнообразные материалы, цены на которые могут меняться в зависимости от того, у каких поставщиков они приобретаются, и других факторов, а также при постоянном изменении стоимости транспортных и других расходов, включаемых в себестоимость материалов. Как правило, в этом случае используются учётные цены. Разница между вторым и третьим способом состоит только в том, на каком счёте учитываются отклонения от учётной цены — на отдельном субсчёте счёта 10 или счёте 15.

Если используется счёт 15, то по дебету данного счёта учитывается покупная стоимость материалов, по которым поступили расчётные документы от поставщика. По кредиту счёта 15 в корреспонденции со счётом 10 отражается стоимость фактически поступивших в организацию и оприходованных материалов.

Разница между фактической себестоимостью приобретённых материалов и их учётной ценой, образующаяся на счёте 15, по окончании месяца (отчетного периода) в полном объёме переносится на счёт 16 «Отклонение в стоимости приобретаемых материальных ценностей».

Эта разница складывается из ТЗР и разницы между стоимостью материалов по договорной цене и учётной ценой.

В качестве учётных цен на материалы могут применяться:

1. Договорные цены. В этом случае другие расходы, входящие в фактическую себестоимость материалов, учитываются отдельно в составе ТЗР.

Например, организация заключила договор со своим контрагентом о поставке необходимых материалов по договорным ценам. Услуги по доставке материалов оказывает транспортная компания. Материал учитывается по договорной стоимости. Другие расходы, в частности, расходы по доставке материалов транспортной организацией, учитываются отдельно в составе ТЗР.

2. Фактическая себестоимость материалов по данным предыдущего месяца или отчетного периода. При этом отклонения между фактической себестоимостью МПЗ текущего месяца и их учётной ценой отражаются в составе ТЗР.

Например, фактическая себестоимость конкретной группы материалов по данным предыдущего месяца составила 500руб. за единицу. Стоимость материалов той же группы, приобретенных в отчетном периоде, составляет 540руб. за единицу. В учете приобретенные материалы отражаются так же по 500руб., а возникшее отклонение 40руб. за единицу учитывается в составе ТЗР.

3. Планово-расчётные цены разрабатываются и утверждаются организацией применительно к уровню фактической себестоимости соответствующих материалов, предназначенных для использования внутри организации. В этом случае отклонения договорных цен от планово-расчетных учитываются в составе ТЗР.

При осуществлённых отклонениях от рыночной (более 10%) планово-расчетные цены должны обязательно пересматриваться.

Это делается в следующих целях:

— для того, чтобы на счетах учета не накапливались значительные суммы отклонений;

— не искажалась стоимость материалов на складах и списанных в производство;

— не усложнялись расчеты.

4. Средняя цена группы (разновидность планово-расчетной цены).

Она устанавливается в тех случаях, когда укрупняются номенклатурные номера материалов при объединении в один номенклатурный номер нескольких размеров, сортов, видов однородных материалов, цены на которые колеблются незначительно.

При этом на складе такие материалы учитываются на одной карточке. В этом случае разница между фактической себестоимостью материалов и средней ценой группы учитывается в составе ТЗР.

При существенных отклонениях (более 10%) средних цен от рыночных, средние цены подлежат пересмотру.

Например, на складе организации числится много однородных товаров, имеющих различную сортность. Отличия в цене товара одного сорта от товара другого сорта незначительны. Организация приняла решение учитывать материалы по средней цене группы. Следовательно, возникшие отклонения будут учтены в составе ТЗР.

Учёт ТЗР на предприятии должен быть организован по отдельным видам или группам материалов. Как известно, степень детализации учетных групп ТЗР во многом зависит от многих факторов, в т.ч. и от задач управления.

Если нет значительного различия в удельном весе ТЗР, а также в случаях невозможности их отнесения непосредственно к конкретным видам или группам материалов, допускается вести учет ТЗР в целос по субсчёту к счёту 10 или в целом по счёту 15, не дифференцируя по видам или группам материальных ценностей.

Источник: http://buh.bobrodobro.ru/28748

Учет транспортно заготовительных расходов в стоимости товаров

Проводки Д19 К60 и Д68.НДС К19.Далее товар направится на продажу проводкой Д90.2 К41.1(2) и стоимость транспортных расходов получится включенной в себестоимость товаров, направленных на продажу. Способ 2.

Отражение транспортно-заготовительных расходов на счете 44 ТЗР можно учитывать обособленно на счете 44 «Расходы на продажу», для чего на этом счете открывается отдельный субсчет, его, например, можно назвать «44.ТР». В конце месяца транспортные расходы, накопленные на счете 44.

ТР, списываются пропорционально себестоимости проданных товаров за месяц. Пример учета ТЗР на счете 44 Воспользуемся примером, рассмотренным ранее. В течении месяца поставщиком был поставлен товар, указанный ниже, стоимость ТЗР поставщик выделил отдельно. 1 партия: Стол круглый 100 шт.

по цене 1000 руб., стоимость партии 100000 руб. 2 партия: Стол овальный 50 шт. по цене 800 руб., стоимость партии 40000 руб.

Каждая торговая организация ведет учет транспортно-заготовительных расходов (ТЗР). При различают два вида затрат на транспортировку товаров:

- расходы, связанные с доставкой покупаемых товаров;

- расходы на доставку товаров покупателям.

Порядок учета транспортных затрат в обоих случаях будет существенно отличаться.

В первом случае организация включит эти затраты в себестоимость товаров, во втором — либо включит в цену товара, либо будет учитывать обособлено в составе расходов на продажу.

Транспортные расходы, связанные с поставкой закупаемых товаров: Если в документах поставщика стоимость доставки отражена отдельно, то ТЗР следует включить в себестоимость товаров.

Транспортно-заготовительные расходы. учет у покупателя

Дополнительных ограничений для налогового вычета по ТЗР глава 21 Налогового кодекса РФ не устанавливает. УСН Налоговую базу организаций на упрощенке, которые платят единый налог с доходов, ТЗР не уменьшают (п. 1 ст. 346.14 НК РФ). Если организация платит единый налог с разницы между доходами и расходами, ТЗР следует включить в стоимость материалов (подп.

5 п. 1 ст. 346.16, п. 2 ст. 254 1 ст. 346.29 НК РФ). Поэтому на расчет налоговой базы ТЗР не влияют.

Учет транспортных расходов торгового предприятия

Например, при доставке разнородных материалов одним транспортным средством ТЗР можно распределить пропорционально количеству материалов, их весу или объему в зависимости от специфики деятельности организации (или от ассортимента полученных активов).

Если в одну поставку включено несколько разнородных групп материалов (например, одни материалы измеряются в штуках, другие – в килограммах), то сначала организация должна распределить ТЗР между этими группами.

Сделать это можно, например, пропорционально количеству мест, занятых в транспортном средстве.

Внимание

Есть другой вариант – привести все единицы измерения к одной, например, к килограммам. Второй вариант более универсален, но требует более сложных расчетов. Внутри одной группы материалов ТЗР можно распределить пропорционально тем единицам измерения, в которых учитывается каждый номенклатурный номер этой группы.

Учет транспортных расходов торговой организации

- страховой взнос с зарплаты для водителя — 240 руб.;

- зарплата водителя — 800 руб.;

- амортизация машины — 500 руб.

Учет транспортно заготовительных расходов: бухгалтерские проводки Сумма Дебет Кредит Наименование операции 80000 41.

1 60 стоимость одной партии, в соответствии с документами самого поставщика 8000 44.ТР 60 расходы на доставку одной партии 120000 41.1 60 стоимость второй партии, в соответствии с документами самого поставщика 12000 44.ТР 60 расходы на доставку второй партии 40000 44.

1 60 стоимость третьей партии, в соответствии с документами самого поставщика 1000 44.ТР 10 затраты на топливо 800 44.ТР 70 заработная плата водителя 240 44.ТР 69 страховые взносы с зарплаты водителя 500 44.ТР 02 амортизация автомобиля В итоге можно сделать вывод: за прошедший месяц по дебету 44.

ТР была накоплена денежная сумма ТЗР в размере 22540 руб.

Транспортно-заготовительные расходы в бухгалтерском учете

- Материально-производственные запасы

Каждое торговое предприятие сталкивается с вопросом учета транспортно-заготовительных расходов (ТЗР). Затраты на транспортировку товара бывают двух видов:

- расходы, связанные с доставкой покупаемых товаров;

- расходы на доставку товаров покупателям.

Учет транспортных затрат в обоих случаях будет отличаться. В первом случае организация включит эти затраты в себестоимость товаров, во втором случае либо включит в цену товара, либо будет учитывать отдельно в качестве расходов на продажу.

Транспортные расходы, связанные с поставкой закупаемого товара Организация получает товары, стоимость доставки выделена поставщиком отдельно.

Как в бухучете отразить затраты на доставку и как принять к учету эти товары? Транспортно-заготовительные расходы (ТЗР) нужно включить в себестоимость товара.

Учет транспортно-заготовительных расходов

Важно

Помимо этого организация сама закупала товар и доставляла его к себе на склад. ТЗР за месяц при этом следующие: Бензин — 2000 руб. Ремонт автомобиля — 4000 руб. Заработная плата водителя — 15000 руб. Начисленные страховые взносы на з/п водителя (30%) — 5000 руб.

Амортизация автомобиля — 1000 руб. Проводки по учету товарно-заготовительных расходов за месяц Сумма Дебет Кредит Название операции 100000 41.1 60 Оприходована партия круглых столов 40000 41.2 60 Оприходована партия овальных столов 10000 44.ТР 60 Учтены расходы на доставку 2000 44.

ТР 10 Списаны расходы на бензин 4000 44.ТР 76 Учтены расходы на ремонт автомобиля на СТО 15000 44.ТР 70 Начислена заработная плата водителю 5000 44.ТР 69 Начислены страховые взносы на зарплату водителя 1000 44.

ТР 02 Отражена амортизация автомобиля В конце месяца нужно списать не все эти расходы, а только их часть, пропорциональную отгруженным товарам.

Бухгалтерский и налоговый учет транспортно-заготовительных расходов по товарам

Проводки по учету ТЗР за месяц: Сумма Дебет Кредит Содержание операции 100000 41.1 60 Оприходована партия столов руководителя 40000 41.

2 60 Оприходована партия компьютерных столиков 10000 44/ТР 60 Учтены расходы на доставку 2000 44/ТР 10 Списаны расходы на бензин 4000 44/ТР 76 Учтены расходы на ремонт автомобиля на СТО 15000 44/ТР 70 Начислена заработная плата водителю 5000 44/ТР 69 Начислены страховые взносы на зарплату водителя 1000 44/ТР 02 Отражена амортизация автомобиля Важно помнить, что в конце месяца списываются не все ТЗР, а только их часть, пропорциональная отгруженным товарам. Порядок определения величины ТЗР подлежащих списанию Чтобы определить величину ТЗР подлежащих списанию, необходимо проанализировать счет 41 «Товары» и счет 44/ТР «Расходы на продажу». Анализ счета 41: Например, на начало месяца у организации было товара на сумму 300 000 руб.

Как учитывать тзр в бухучете (нюансы)?

Способы учета ТЗР в себестоимости товаров:

- включить ТЗР в стоимость товаров;

- отразить ТЗР на счете 44 в виде отдельной статьи расходов на продажу.

Способ 1: включить ТЗР в стоимость товаров. Следует отметить, что этот способ, довольно трудоемкий и зачастую противоречит требованю рациональности, однако, в некоторых организациях применяется. Его суть состоит в том, что приобретенный товар приходуется на склад с учетом стоимости ТЗР, для этого общая величина ТЗР распределяется пропорционально между стоимостью полученных партий товара.

В дальнейшем учет товаров ведется в оценке, включающей ТЗР. Пример 1. Организация получила: 1 партия: Стол руководителя 100 шт. по цене 1000 руб., стоимость партии 100000 руб. 2 партия: Стоик компьютерный 50 шт. по цене 800 руб., стоимость партии 40000 руб.

Общая стоимость полученных товаров 140000 руб.

ОСНО и ЕНВД Если организация применяет общую систему налогообложения и платит ЕНВД, то она должна вести раздельный учет доходов и расходов для расчета налога на прибыль и НДС (п. 9 ст. 274, п. 4 ст. 170 НК РФ).

При общей системе налогообложения ТЗР обособленно не учитываются и включаются в стоимость материалов (п. 2 ст. 254 НК РФ).

Если материалы одновременно используются в деятельности организации, облагаемой ЕНВД, и деятельности на общей системе налогообложения, то их стоимость (с учетом ТЗР) следует распределить (п. 9 ст. 274

Способы учета ТЗР по приобретенным товарам:

- включать затраты в стоимость товара;

- отражать затраты в виде отдельной статьи расходов на продажу на счете 44.

Способ 1. Включение товарно-заготовительных расходов в стоимость товара Этот способ, пожалуй, не самый удобный, но тем не менее его вполне можно использовать.

Заключается он в том, что приобретенный товар приходуется на склад с учетом стоимости доставки, для этого общая стоимость доставки распределяется пропорционально между стоимостью полученных партий товара, далее считается цена товара с учетом транспортных расходов.

Например, получено: 1 партия: Стол круглый 100 шт. по цене 1000 руб., стоимость партии 100000 руб. 2 партия: Стол овальный 50 шт. по цене 800 руб., стоимость партии 40000 руб. Общая стоимость полученных товаров 140000 руб. Транспортно-заготовительные расходы = 10000 руб.

Каким образом организация должна учитывать эти затраты? Транспортные расходы включаются в себестоимость товара, причем они могут быть учтены двумя способами:

- на счете учета товаров (то есть включаются в себестоимость),

- выделены на отдельный счет учета расходов на продажу.

Транспортные расходы включаются в стоимость товара При этом товарные ценности принимаются к учету на 41 счет вместе с ТЗР (транспортно-заготовительными расходами). Не самый удобный способ, но, тем не менее, организация вправе его выбрать. Проводки по учету товаров и транспортных расходов имеют вид:

- Д41.1 К60 – отражена стоимость товаров по документам поставщика.

- Д19 К60 – выделен НДС, предъявленный поставщиком.

- Д41.1 К60 – отражена стоимость ТЗР.

- Д19 К60 – выделен НДС, относящийся к ТЗР.

Цена за единицу товара будет включать стоимость доставки.

Источник: http://law-uradres.ru/uchet-transportno-zagotovitelnyh-rashodov-v-stoimosti-tovarov/