Страховые взносы у ИП: Верховный суд разрешил предпринимателям-«упрощенщикам» учитывать расходы при расчете взносов «за себя» | Портал малого и среднего предпринимательства РС(Я)

Страховые взносы у ИП: Верховный суд разрешил предпринимателям-«упрощенщикам» учитывать расходы при расчете взносов «за себя»

8 декабря 2017

Для расчета страховых взносов величина дохода предпринимателя, который применяет УСН с объектом налогообложения «доходы минус расходы», определяется как разница между полученным доходом и произведенными расходами. К такому выводу пришел Верховный суд в определении от 22.11.17 № 303-КГ17-8359.

Предприниматель на «упрощенке» с объектом налогообложения «доходы минус расходы» исчислил сумму дополнительного страхового взноса в ПФР исходя из дохода, уменьшенного на расходы. Контролеры из ПФР заявили, что ИП на УСН должны рассчитывать «пенсионные» взносы исходя из полной суммы полученного дохода.

По информации из ИФНС доход предпринимателя составил 37,7 млн. рублей. Значит, предприниматель должен был перечислить в ПФР 138 627,84 руб. Поскольку взносы в полном объеме уплачены не были, фонд выставил требование об уплате недоимки и пени на сумму более 121 тыс. рублей.

Требование выполнено не было, и ПФР принял решение о взыскании задолженности за счет денежных средств на счетах плательщика в банке.

Позиция нижестоящих судов

Предприниматель обратился в суд. По его мнению, величина дохода для начисления страховых взносов должна учитываться в таком же размере, что и для исчисления единого «упрощенного» налога. Согласно декларации за 2014 год, налогооблагаемая база составила 2 553 642 руб. (37 703 642 — 35 150 000). С этой суммы и должны быть исчислены взносы.

Суды трех инстанций с таким подходом не согласились. Как указали судьи, для расчета взносов надо учитывать только доходы, указанные в статье 346.15 Налогового кодекса. Уменьшать сумму дохода на расходы при расчете дополнительного страхового взноса нельзя.

Напомним, что аналогичный вывод содержится в письмах Минфина от 11.01.17 № 03-15-05/336, от 17.03.17 № 03-15-06/15590 (см. «Минфин настаивает: ИП на УСН не может учитывать расходы при расчете страховых взносов «за себя»»).

Решение Верховного суда

Но Верховный суд с решением нижестоящих судов не согласился, сославшись на постановление Конституционного суда РФ от 30.11.16 № 27-П.

Напомним, высокий суд разъяснил, что доход индивидуального предпринимателя, уплачивающего НДФЛ и не производящего выплат физлицам, подлежит уменьшению на сумму документально подтвержденных расходов.

В связи с этим ИП на ОСНО может уменьшать доходы на сумму расходов при уплате страховых взносов «за себя» (подробнее см. «Конституционный суд разрешил ИП на ОСНО уменьшать доходы на сумму расходов при уплате страховых взносов «за себя»»).

Верховный суд отметил: принцип определения объекта налогообложения плательщиками НДФЛ аналогичен принципу определения объекта налогообложения для «упрощенщиков» с объектом налогообложения «доходы минус расходы». Последние уменьшают полученные доходы, исчисленные в соответствии со статьей 346.15 НК РФ, на предусмотренные статьей 346.

16 НК РФ расходы. Это значит, что правовая позиция Конституционного суда относительно взносов ИП на ОСНО подлежит применению и в случае с ИП на УСН, указал ВС РФ. Следовательно, при расчете дополнительных взносов с доходов сверх 300 тыс. руб. предприниматель правомерно определил годовой доход как разницу между доходами и расходами.

Источник: Бухгалтерия Онлайн

Источник: http://portal.b14.ru/news/strahovye-vznosy-u-ip-verhovnyj-sud-razreshil-predprinimatelyam-uproshhenshhikam-uchityvat-rashody-pri-raschete-vznosov-za-sebya/

Страховые взносы ИП 2018

Страховые взносы — это обязательные платежи на пенсионное, медицинское и социальное страхование работников и индивидуальных предпринимателей. С 2017 года контроль за расчетом и уплатой взносов вновь передан Федеральной налоговой службе, которая до 2010 года уже занималась сбором таких платежей под названием ЕСН (единый социальный налог).

В Налоговый кодекс внесена новая глава 34, которая регулирует расчет и уплату взносов на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- социальное страхование на случай временной нетрудоспособности и материнства.

Платить эти виды взносов надо уже не в фонды, а в свою налоговую инспекцию. Взносы на травматизм за работников остались в введении Фонда социального страхования, в отношении них ничего не изменилось.

Среди плательщиков страховых взносов, перечисленных в главе 34 НК РФ, названы и индивидуальные предприниматели. Индивидуальный предприниматель имеет двойственный статус — как физическое лицо и как субъект предпринимательской деятельности. ИП – сам себе работодатель, поэтому обязанность обеспечивать себе пенсию и медицинское страхование ложится на него.

Кто должен платить страховые взносы

Порядок начисления и оплаты обязательных страховых взносов вызывает множество споров. Предприниматели, не ведущие деятельность или не получающие от нее прибыль, считают, что оплата обязательных страховых взносов в таких ситуациях не обоснована.

Государство же исходит из того, что человек, который продолжает числиться в государственном реестре ИП, несмотря на отсутствие деятельности или прибыли от нее, имеет на то свои причины.

Условно говоря, никто не мешает ему, в связи с отсутствием доходов, прекратить предпринимательскую деятельность, сняться с регистрационного учета, а при необходимости пройти регистрацию снова.

Рекомендуем: Регистрация ИП онлайн

Судебные инстанции, в том числе высшие, всегда указывают, что обязанность по уплате страховых взносов возникает у ИП с момента приобретения им такого статуса и не связана с фактическим осуществлением деятельности и получением доходов.

Расчет страховых взносов ИП за себя

Индивидуальный предприниматель обязан вносить страховые взносы за себя всё то время, пока он имеет статус субъекта предпринимательской деятельности, за исключением льготных периодов по их неуплате.

Статья 430 НК РФ дает возможность индивидуальным предпринимателям не уплачивать страховые взносы на обязательное пенсионное и медицинское страхование, если они временно не ведут деятельность в случаях:

- прохождения военной службы по призыву, ухода за ребенком до полутора лет, ребенком-инвалидом, инвалидом 1-ой группы, пожилыми людьми старше 80 лет;

- проживания с супругом — военнослужащим по контракту при неимении возможности трудоустройства в общей сложности до пяти лет;

- проживания за границей с супругом, направленным в диппредставительства и консульства РФ, (тоже не более пяти лет).

Отсутствие деятельности в такие периоды надо подтверждать документально (Письмо ФНС от 26 апреля 2017 г. N БС-4-11/7990@).

Если же ИП имеет право на льготу, но продолжает получать доход от предпринимательской деятельности, то должен уплачивать страховые взносы на общих основаниях.

А теперь самое главное — о каких же суммах обязательных взносов ИП идет речь? За себя в 2018 году индивидуальный предприниматель должен перечислять платежи только на обязательное пенсионное и медицинское страхование. Перечисление взносов за социальное страхование для получения больничного и декретных выплат ИП производит в добровольном порядке.

Страховые взносы ИП в 2018 году больше не зависят от размера МРОТ (минимального размера оплаты труда), а представляют собой фиксированные суммы, утвержденные Правительством:

- Взносы на обязательное медицинское страхование (ОМС) — 5 840 рублей в год.

- Взносы на обязательное пенсионное страхование (ОПС) частично дифференцированы и состоят из фиксированной суммы в 26 545 рублей и дополнительного взноса.

- Дополнительный взнос уплачивается, если доходы ИП больше 300 тыс. рублей в год. Рассчитывается он как 1% от суммы доходов, превышающих этот лимит.

Калькулятор страховых взносов за 2018 год:

| Фиксированные взносы на обязательное пенсионное страхование | — р. | Уплатить до 31 декабря 2018 года |

| Дополнительные взносы на обязательное пенсионное страхование | — р. | Уплатить до 1 июля 2019 года |

| Фиксированные взносы на обязательное медицинское страхование | — р. | Уплатить до 31 декабря 2018 года |

✐Пример ▼

Предположим, что предприниматель получил в 2018 году доходов на сумму 1 200 000 рублей. Рассчитаем сумму страховых взносов ИП к уплате:

- взносы на пенсионное страхование будут рассчитываться таким образом: 26 545 + ((1 200 000 – 300 000) * 1%) = 35 545 руб.

- взносы на медицинское страхование останутся на одном уровне и составят 5 840 рублей при любом уровне доходов.

Итого: общая сумма страховых взносов за себя в этом примере равна 41 385 рублей.

Введено также и верхнее ограничение размера взносов на ОПС – в 2018 году эта сумма не может превышать цифру в 212 360 рублей.

В приведенных выше формулах был показан расчет стоимости полного страхового года, если же предприниматель был зарегистрирован не сначала года или прекратил деятельность до его окончания, то все рассчитанные суммы пропорционально уменьшаются. В этих случаях надо учитывать только полные месяцы и календарные дни (при неполном месяце), в которых человек имел статус предпринимателя.

Подведем итоги:

- В 2018 году взносы ИП за себя при годовом доходе, не превышающем 300 тыс. рублей (в том числе при отсутствии деятельности или прибыли от нее), составят 32 385 рублей — из расчета 26 545 рублей взносов на ОПС плюс 5 840 рублей взносов на ОМС.

- Если величина доходов превышает 300 тыс. руб., то сумма к уплате составит 32 385 рублей плюс 1% от доходов, превышающих 300 тыс. рублей, но не более 218 200 рублей (212 360 руб. взносов на ОПС плюс 5 840 руб. взносов на ОМС).

Что считать доходом при расчете страховых взносов

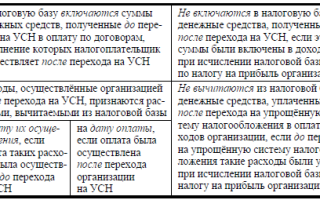

Определение доходов для расчета взносов ИП зависит от выбранной системы налогообложения:

В нашем сервисе Вы можете абсолютно бесплатно подготовить уведомление о переходе на УСН для ИП (актуально на 2018 год):

Создать заявление на УСН бесплатно

Если ИП совмещает налоговые режимы, то доходы на разных режимах суммируются.

Чтобы выбрать наиболее выгодную систему налогообложения конкретно для вашего бизнеса, рекомендуем воспользоваться бесплатным советом профессионалов, которые помогут подобрать режим с минимальными выплатами.

Бесплатная консультация по налогообложению

Страховые взносы за себя в части доходов, не превышающих 300 тыс. руб., (т.е. сумму в 32 385 руб.) предприниматель должен уплатить до 31 декабря текущего года. При этом стоит воспользоваться возможностью уменьшить, в некоторых случаях, суммы начисленных налогов за счет внесения страховых взносов поквартально, о чем подробнее будет рассмотрено в примерах.

Обратите внимание: нет такого понятия, как «страховые взносы ИП за квартал». Главное – выплатить всю сумму в 32 385 рублей до 31 декабря текущего года любыми частями и в любое время. Разбивка указанной суммы на четыре равных части применяется только для условных примеров.

Например, если на УСН у вас не предполагается доходов в первом и (или) втором квартале, то нет смысла торопиться с уплатой взносов.

Возможно, вам будет выгоднее уплатить 34 или даже всю годовую сумму в третьем или четвертом квартале, когда ожидается значительный доход.

И наоборот – если основной доход ожидается только в начале или середине года, то и основную сумму взносов надо заплатить в этом же квартале.

Суть возможности снизить начисленный единый налог в том, чтобы в квартале, в котором ожидается значительный авансовый платеж по налогу, вы смогли учесть внесенную в этом же квартале сумму страховых взносов. При этом взносы должны быть перечислены до того, как вы будете рассчитывать сумму единого налога к уплате.

Что касается ЕНВД, то для него нет понятия нулевых деклараций по вмененному налогу. Если вы являетесь плательщиком этого налога, то отсутствие доходов не будет основанием для его неуплаты.

[su_quote]

Заплатить вмененный налог, рассчитанный по специальной формуле, все равно придется по итогам квартала на основании квартальной декларации.

Для ЕНВД как раз и будет разумным выплачивать страховые взносы каждый квартал равными долями, если квартальные суммы вмененного дохода не меняются.

Дополнительную сумму, равную 1% от годовых доходов, превышающих 300 тыс.

рублей, надо перечислить до 1 июля 2019 года (ранее срок был — до 1 апреля), но если лимит превышен уже в начале или середине года, то эти дополнительные взносы можно внести и раньше, т.к.

они тоже могут быть учтены при расчете налогов. Тут действует то же правило – уменьшение налога за счет взносов, уплаченных в том же квартале до того как будет рассчитываться налог к уплате.

Страховые взносы ИП с работниками

Став работодателем, дополнительно к взносам за себя, предприниматель должен выплачивать страховые взносы за своих работников.

Подробнее: Как ИП организовать ведение бухгалтерского учета?

В общем случае, суммы страховых взносов за работников по трудовым договорам составляют 30% от всех выплат в их пользу (кроме тех, что не подлежат обложению в этих целях) и состоят из:

- взносов на обязательное пенсионное страхование работников – 22%;

- взносов на обязательное социальное страхование – 2,9%;

- взносов на обязательное медицинское страхование – 5,1%.

Дополнительно в уплачивается взнос на обязательное страхование от несчастных случаев на производстве и профзаболеваний (от 0,2% до 8,5%). По гражданско-правовым договорам вознаграждение исполнителю в обязательном порядке облагается страховыми взносами на ОПС (22%) и на ОМС (5,1%), а необходимость взносов на социальное страхование должна быть предусмотрена договорными условиями.

После того, как с начала года размер выплаченных работнику сумм превысит предельную величину базы для начисления страховых взносов в 2018 году (1 021 000 рублей) суммы платежей на ОПС составят 10%, за исключением льготных категорий, указанных в статье 427 НК РФ. За них пенсионные взносы вносить уже не надо. Предельная величина базы для начисления страховых взносов на ОСС в 2018 году равна 815 000 рублей, после чего взносы для выплаты больничных и по материнству не начисляются.

В отличие от взносов ИП за себя, страховые взносы за работников надо платить ежемесячно, не позднее 15 числа месяца, следующего за расчетным.

Если вам нужна помощь в подборе видов деятельности, предполагающих наименьшие страховые взносы за работников, советуем воспользоваться бесплатной консультацией наших специалистов.

Бесплатный подбор видов деятельности

Интересно, что предприниматель имеет право быть наемным работником у другого ИП, но не может оформить трудовую книжку сам на себя. При этом, страховые взносы, выплачиваемые за него, как за работника, не освобождают ИП от уплаты взносов за себя.

Как уменьшить суммы налогов к выплате за счет страховых взносов

Одним из плюсов при выборе организационно-правовой формы ИП, в сравнении с ООО, является возможность уменьшать начисленный налог на перечисленные страховые взносы. Суммы возможного уменьшения налога к уплате будут отличаться от выбранного налогового режима и наличия работников.

Важно: сами суммы страховых взносов ИП, рассчитанные выше, уменьшить нельзя, но в некоторых случаях за счет уплаченных взносов можно уменьшить суммы самих налогов.

Уменьшить сам начисленный налог можно только на режимах УСН «Доходы» и ЕНВД, а уменьшить налоговую базу, т.е. ту сумму, с которой налог будет рассчитан, можно на УСН «Доходы минус расходы» и на ОСНО.

Предприниматели, работающие только на патентной системе, без совмещения режимов, уменьшить стоимость патента на сумму страховых взносов не могут. Это касается взносов ИП и за себя, и за работников.

Наши специалисты могут помочь вам подобрать наиболее выгодный налоговый режим и подскажут, как правилько уменьшить страховые взносы.

Взносы ИП на УСН с объектом налогообложения «Доходы»

Предприниматели на этом режиме, не имеющие работников, имеют право уменьшить начисленный единый налог на всю сумму уплаченных взносов (ст.346.21 НК РФ). Об этом не нужно извещать налоговые органы, а надо отразить уплаченные взносы в Книге учета доходов и расходов и в годовой налоговой декларации по УСН.

Подробнее: Декларация по УСН для ИП: образец заполнения

Рассмотрим несколько упрощенных примеров.

✐Пример ▼

1.ИП, использующий налоговую систему УСН «Доходы» и работающий самостоятельно, получил годовой доход в сумме 280 000 руб. Рассчитанный налог составил 16 800 руб. (280 000 * 6%). В течение года поквартально было уплачено 32 385 руб. страховых взносов. Всю сумму единого налога можно уменьшить на уплаченные взносы, поэтому налога к выплате по итогам года не будет вообще (16 800 минус 32 385

Источник: https://www.regberry.ru/nalogooblozhenie/vznosy-ip

Уменьшаем налог на УСН и ЕНВД за счет страховых платежей

К кому это относится

ИП или ООО? Выбираем идеальную форму организации вашего бизнеса

К ООО и ИП, которые работают на УСН и ЕНВД — с сотрудниками или без.

Предприниматели, особенно самозанятые, недовольны ростом социальных взносов. Мы на вашей стороне и не поддерживаем увеличение любых платежей. Однако вычет позволяет свести повышения на нет.

Например, в 2016 году ИП без сотрудников на УСН «Доходы» при обороте до 403 074 рублей в год может не платить налог вообще.

Такой оборот возможен при доходах в районе 33 тысяч 500 рублей в месяц — достижимый результат даже в не самых благополучных регионах России.

Вот сколько налогов можно списать в зависимости от режима налогообложения и наличия сотрудников:

- До 100%, но не больше суммы страховых взносов — ИП без сотрудников на УСН «Доходы» и ЕНВД, а также ИП и ООО на УСН «Доходы минус расходы».

- До 50%, но не больше суммы страховых взносов — Ооо и ип с сотрудниками на усн «доходы» или енвд.

Как всё устроено

Если вы на УСН «Доходы» или ЕНВД, вносите платежи по страховым взносам в книгу учета доходов и расходов, вычитайте их из суммы налогов и отражайте в декларации.

На УСН «Доходы минус расходы» тоже несложно: страховые взносы записывайте в расходы, за счет этого сумма налога уменьшится.

Учитывают взносы:

- в Пенсионный фонд (ПФР) за себя и сотрудников

- в Фонд обязательного медицинского страхования (ФФОМС) за себя и сотрудников

- в Фонд социального страхования (ФСС) за сотрудников

- больничные сотрудникам за первые три дня

- за ДМС для сотрудников, если вы его оплачиваете.

К вычету принимают только те взносы, что вы переводите в том же квартале, за который платите налог. При этом неважно, какой период покрывают взносы: они могут быть текущими, авансовыми или вообще доначислениями за позапрошлый год. Главное — перевести взносы прежде, чем отправить деньги в налоговую.

Во сколько вам обойдутся сотрудники и что делать, чтобы платить меньше

Для ИП на ЕНВД с сотрудниками есть ограничение: нельзя засчитывать для вычета фиксированный страховой взнос за себя: в 2016 году — 23 153 рубля 33 копейки +1% с дохода выше 300 000 рублей.

Юридические лица и индивидуальные предприниматели на УСН засчитывают все страховые платежи: ежемесячные и нерегулярные за сотрудников, а если вы ИП, то еще и фиксированные взносы за себя: 23 153 рубля 33 копейки + 1% c доходов выше 300 000 рублей. Их можно переводить в конце года, а +1% — вообще до 1 апреля следующего.

Если вы знаете, что налог за последний квартал будет намного меньше суммы страховых взносов, лучше разделить фиксированный взнос на 4 части и платить его поквартально — так вы максимально уменьшите налоговые платежи.

Если сумма взносов за IV квартал всё равно окажется больше налогового платежа, который можно списать, +1% в ПФР платите не в декабре, а оставьте на потом. Зачтете эту сумму для вычета из налогового платежа, который начислят по итогам I квартала нового года.

Хоть даже II квартала, если проявите ловкость и переведете страховой взнос аккурат 1 апреля или в ближайший рабочий день после этой даты, когда она выпадает на выходной.

https://www.youtube.com/watch?v=4v0H-kGnN_8

Давайте посмотрим, как работает вычет на вашей системе налогообложения.

Ип без сотрудников на усн «доходы»

| Переводим страховые взносы в каждом квартале: 6 046 рублей 2 копейки. Налоговые платежи составляют столько же. Применяем вычет, налоги не платим.Экономия: 24 184 рубля | Переводим страховые взносы в IV квартале: 24 184 рубля 7 копеек (23 153 рубля 33 копейки + 1% с дохода больше 300 000 рублей). Применяем вычет в счет налога по итогам года, за IV квартал.Экономия: 6 046 рублей |

На ежемесячных страховых платежах можно не заморачиваться, если знаете, что в IV квартале получите доход больше определенной суммы, в 2016 году — 403 074 рубля. Вы и без того сэкономите на налогах максимум, причем одним разом, если не забудете применить вычет.

Ип без сотрудников на енвд

Всё работает так же, как на УСН «Доходы» с той разницей, что вместо 6% от выручки вы платите в налоговую 15% от величины вмененного государством дохода.

Ооо и ип с сотрудниками на усн «доходы» или енвд

Ооо и ип на усн «доходы минус расходы»

Подготовлено при поддержке юридической компании «Шеховцов и партнеры»

Источник: https://incrussia.ru/instruction/instruktsiya_umenshaem-nalog-na-usn-i-envd-za-schet-strakhovykh-platezhey/

Расчет фиксированных платежей ИП за себя

Страховые взносы – это отчисления на цели медицинского, пенсионного и социального страхования физического лица. Уплату производят работодатели за наёмных сотрудников, а особый статус индивидуальных предпринимателей предписывает уплату взносов за себя.

Ежегодно происходили изменения размера платежей в виду привязки к размеру МРОТ, сумма которого регулярно обновлялась. Новые принципы расчёта, разработанные Правительством РФ, введены в действие в 2018 году.

Что изменилось в принципах расчёта, что будет, если нарушить сроки уплаты, а также, когда ИП может не платить взносы.

Кто должен платить взносы

Предприниматели, независимо от уровня собственных доходов, должны уплачивать взносы на себя. Подобное обязательство вызывает среди предпринимателей множество вопросов и противоречий, связанных с ситуациями, когда прибыли нет, а отчисления необходимо продолжать совершать.

Страховые взносы ИП за себя в 2018 году временно не начисляются, при наступлении одного из случаев:

- отпуск по уходу за ребёнком (до 1,5 лет по каждому), но не свыше 6 лет в общей совокупности;

- нахождение за рубежом по месту работы супруга, который является дипломатическим, консульским работником, а также направлен по месту нахождения по иным представительским целям. Срок ограничен 5 годами;

- уход за ребёнком-инвалидом, пожилыми гражданами (старше 80 лет), лицом на инвалидности 1 гр.;

- призыв в армию (кроме контрактной службы);

- совместное проживание с супругом, который является военнослужащим на местности, где осуществлять бизнес невозможно. Ограничение – 5 лет;

- приостановка деятельности адвоката.

Во избежание недоразумений по начислению взносов при наступлении одного из случаев, необходимо обратиться в налоговые органы с заявлением для уведомления. Также обязательно предоставить документы, подтверждающие факт приостановки деятельности.

Виды взносов и правила расчёта

Взносы ИП за себя представлены платежами на пенсионное и медицинское страхование. Взносы по материнству или болезни отчисляются на добровольной основе, в то время как отчисления на травматизм недоступны предпринимателям.

Расчёт осуществляется по ставкам:

- пенсионные – 26%;

- медицинские – 5,1%;ф

- по болезни и материнству – 2,9%.

До 2018 года расчёт осуществлялся исходя из нескольких показателей:

- размер МРОТ по состоянию на начало года (календарного);

- тариф;

- период и срок уплаты.

Иными словами, применялась формула:

МРОТ на начало года Х Тариф страховых взносов (26%) Х12.

2018 год ознаменовался решением Правительства Российской Федерации об увеличении МРОТ до размера прожиточного минимума. Таким образом, значение МРОТ с 01.01.2018 – 9489 рублей. Это новшество неминуемо привело бы к значительному росту фиксированных взносов.

Чтобы избежать внушительного роста налоговой нагрузки на ИП, государством были приняты решения:

- не связывать далее МРОТ со взносами;

- отменить формулу расчёта и установить фиксированные значения взносов.

На законодательном уровне установлены фиксированные суммы страховых взносов:

- на цели обязательного пенсионного страхования – 26545 р.;

- на цели обязательного медицинского страхования – 5840 р.

Правило начисления дополнительного взноса в размере 1% на цели пенсионного страхования при превышении годового дохода лимита 300 тыс. р. Иными словами, минимальной суммой взносов для каждого предпринимателя является 32385 р., что на 4395 р. больше, чем прошлогоднее значение.

https://www.youtube.com/watch?v=el8rwFKdMW4

Правительством утверждены взносы на 2019 и 2020 годы:

- 29354 р. на пенсионное и 6884 р. на медицинское страхование (итого 36238 р.);

- 32448 р. на пенсионное и 8426 р. на медицинское страхование (итого 40874 р.).

Установлены предельные значения размеров взносов на пенсионное страхование при превышении суммы дохода порогового значения – не более чем восьмикратный фиксированный взнос, что составляет, 212360 руб. в 2018 г., 234832 руб. – 2019 г., 259584 руб. – 2020 г.

Нововведения коснулись и предпринимателей, которые являются главами крестьянско-фермерских хозяйств.

Так, согласно новому порядку, суммы отчислений на цели пенсионного и медицинского страхования по КФХ определяются произведением фиксированного размера (26545 и 5840 рублей) на общее количество всех участников (членов) крестьянско-фермерского хозяйства, включая главу.

Ниже представлена таблица, являющаяся памяткой по процедуре перечисления фиксированных платежей.

Как было сказано ранее, взносы по нетрудоспособности и материнству предприниматель перечисляет на добровольной основе. Для расчёта величины отчисления, требуется применить формулу: МРОТ (по состоянию на начало года) х тариф х 12. Таким образом, если размер МРОТ 9489 руб., то размер взноса составит 3300 р. (9489 х 2,9% х 12).

Так как фиксированные взносы требуется уплачивать только за период, когда действует статус ИП, то при случаях, когда предприниматель зарегистрировался в середине года или решил прекратить деятельность, не дожидаясь окончания расчётного периода, требуется произвести расчёт взносов за неполный год.

Для этого требуется рассчитать точное количество календарных дней:

- для новых субъектов предпринимательства количество дней отсчитывается с даты, наступающей за днём государственной регистрации ИП;

- количество дней месяца, когда физическим лицом утрачен статус ИП рассчитывается до даты прекращения деятельности (внесения записи в ЕГРИП).

Формула выглядит следующим образом: фиксированное значение взноса (месячное) х тариф взноса : общее кол-во дней месяца х кол-во дней действия ИП. Значение взноса в месяц на пенсионное страхование составляет 2212,08 р., медицинское – 486 р.

Правила уплаты 1%

Когда совокупность доходов предпринимателя преодолевает значение в 300 000 рублей, помимо фиксированных взносов на цели пенсионного и медицинского страхования возникает обязательство уплаты в ПФР дополнительно 1% от суммы превышения. Взносы в ИП за себя в 2018 году в ПФР при сумме доходов свыше 300 тыс. р. имеют максимальное значение: 212360 рублей.

Если общая сумма доходов за квартал уже превысила предельное значение, то рекомендуется сразу внести 1% в ПФР либо выплачивать частями ежемесячно. Это способствует равномерному распределению финансовой нагрузки.

Например, предприниматель за 2017 год получил доход 900 тыс. р., поэтому должен отчислить дополнительный 1%. Сумма превышения – 600 тыс. р. Размер дополнительного взноса – 6 тыс. р. (600000 х 1%). Таким образом, на цели пенсионного страхования ИП должен отчислить 32545 р.

Фиксированные платежи ИП за 2018 год за себя должен осуществлять независимо от размера полученных доходов, даже, если итог деятельности нулевой или отрицательный.

Поэтому, предпринимателям, деятельность которых фактически не ведётся или приносит убытки, рекомендуется пройти процедуру снятия с учёта в качестве ИП. Как осуществить расчёт предпринимателям, чья прибыль превысила 300 тыс. р.

, с какого дохода требуется исчислить 1% для платежа в ПФР в 2018 году для ИП за себя.

Размер регламентирует налоговое законодательство в зависимости от применяемого режима налогообложения:

- ОСНО – совокупный доход за минусом предпринимательских вычетов;

- УСН – все виды доходов (реализационные и внереализационные) без включения расходов;

- ЕНВД – вменённый доход;

- ПСН – вероятный доход, установленный законодательством региона при регулировании стоимости патента;

- ЕСХН – аналогично УСН.

Таким образом, право уменьшения базы для расчёта взносов на сумму расходов имеют только предприниматели на ОСНО, при этом получено такое право только по решению Конституционного суда, действует менее года.

Неопределённая ситуация с доходами для расчёта взносов за ИП на УСН «доходы минус расходы» в 2018 году за себя: Верховный суд вынес определение, подтверждающее невозможность учёта всех доходов без расходов.

Однако Минфин и органы налоговой службы по-прежнему настаивают на необходимости уплачивать взносы только от доходов.

[su_quote]

Предприниматели на «вменёнке» и «упрощёнке» обладают правом уменьшения авансового платежа на 1% от превышающей лимит суммы, когда дополнительный взнос был произведён в периоде расчёта налога. Например, если дополнительно был отчислен взнос 30.03.18, то ИП имеет право снизить авансовый платёж за I квартал, а не за IV или весь год.

Помимо этого, ИП на УСН и ЕНВД, которые работают единолично, имеют право уменьшать сумму налога на весь объём отчисленных взносов, а те ИП, которые являются работодателями, могут уменьшать сумму налога на отчисленные взносы за себя и работников, но не свыше 50%.

Штрафные санкции за неуплату взносов

Если предприниматель нарушает сроки уплаты страховых взносов или вовсе игнорирует подобное обязательство, государство применяет к нему штрафные санкции в виде пени и штрафа. Размер наказания пропорционален объёму неоплаты, а также сроку просрочки. За нарушение сроков уплаты применяется штраф – 20% от суммы неоплаты.

Если органам контроля станет известно о преднамеренности подобных действий, то размер штрафа увеличится до 40%. Однако подобный факт требует доказательств. За каждый день пропуска начисляются пени. Стоит отметить, что пени и штраф не взаимосвязаны.

Штраф – это мера для ИП, которые пытались уйти от обязательств и занизили сумму платежа, подлежит уплате только после доказательств вины. Пени начисляются в любом случае.

Избежание штрафных санкций за несвоевременную уплату возможно в случаях:

- плательщик следует указаниям госорганов;

- база компьютера поражена вирусом, но плательщик передал ориентировочные расчёты до момента обнаружения ошибок контролирующими органами или до момента утверждения выездной проверки;

- наложение штрафа на примерный расчёт не осуществляется, когда он подан после проверки, но никаких недоимок обнаружено не было;

- когда расчёт суммы страхового взноса осуществлён корректно, но деньги по каким-либо причинам не поступили на счёт ФНС в регламентированные сроки. Если предприниматель успеет перечислить средства до обнаружения инспектором недочётов, штраф не будет начислен.

Согласно закону, взыскать пени и штраф за неуплату взносов контролирующие органы могут (независимо от причин появления недочётов) в случаях:

- в течение 2-х месяцев по окончании срока для уплаты, когда сумма долга по взносам на пенсионное страхование составляет от 1500 р., а соцстрахование – 500 р.;

- в течение 12 месяцев с момента окончания срока для уплаты, если сумма долга по взносам на пенсионное страхование составляет менее 1500 р., а соцстрахование – 500 р.

С недавних пор вступила в действие новая система штрафов, не связанная со сроками отчисления взносов.

Суть состоит в том, что если ИП не будет сдавать в регламентированные сроки налоговую декларацию, то у органов налоговой инспекции не будет сведений, которые требуется передавать в Пенсионный фонд.

Для корректного расчёта взносов инспекторы должны точно рассчитать процент от дохода, превышающего установленный порог. Если отчёта нет, то нет данных о доходах.

Несвоевременная подача декларации грозит не только штрафными санкциями, но и внушительными доначислениями. Решение о взыскании принимается только после итогов проведённой выездной проверки.

Если предприниматель отказался уплачивать указанные суммы добровольно, госорганы имеют право принудительно взыскать средства с расчётного счёта.

Для этого после проведения проверки ИП получает уведомление об оплате.

Документ должен включать:

- дату погашения долга;

- точную сумму;

- меры принуждения, при отказе от добровольной оплаты.

Органы государственного надзора обладают правом обратиться к банковскому учреждению с требованием о взыскании долга с расчётного счёта ИП через 2 месяца с момента вручения уведомления.

Как осуществить оплату

По причине того, что изменилось администрирование взносов, были изменены реквизиты для оплаты.

Ниже представлены актуальные КБК:

Предприниматели могут воспользоваться несколькими способами перечисления взносов:

- оплата по бумажной квитанции;

- электронно;

- платёжным поручением с расчётного счёта.

Предприниматель может воспользоваться сервисами банка, в котором открыт расчётный счёт. Онлайн-программы (или онлайн-банки) позволяют пошагово сформировать и оплатить платёжное поручение.

Заполнять платёжки необходимо по общеустановленным правилам:

- статус плательщика должен включать код «09»;

- поле КПП остаётся пустым;

- реквизиты ФНС указаны на сайте налоговой службы;

- КБК вносится без пробелов;

- поле 105 требует указания ОКТМО;

- в поле «Вид платежа» должна содержаться «01», а поле «КОД» – требуется вписать «0»;

- указывая назначение платежа, необходимо отметить, что это перечисление фиксированного взноса, например, за 2017 год, после указать регистрационный номер фонда.

Для этого потребуется:

- Перейти на портал, открыть страницу создания квитанции https://service.nalog.ru/payment/payment.html.

- Выбрать в качестве плательщика индивидуального предпринимателя, тип бланка – «Платёжный документ». Способ позволяет сформировать поручение на оплату через банк или погашение через сайт электронными деньгами.

- Внести в соответствующее поле код КБК. Оставшиеся поля заполнятся автоматически. Код вносится единым значением, без пробелов и разделительных знаков.

- Внести информацию о получателе взносов. Графа «Адрес объекта налогообложения» остаётся незаполненной. В поле «Код ИФНС» требуется выбрать орган налоговой службы, в пользу которого производится платёж. Выбрать из списка необходимое подразделение.

- «Статус лица» – требуется проставить код «09», что обозначает ИП. В поле основания платежа – «ТП» (платёж за текущий год). В поле «Налоговый период» требуется внести год, в последнюю графу – сумма.

- Следующий раздел – сведения о плательщике. Необходимо внести ФИО, ИНН, адрес.

- В последнем окне будет представлен готовый шаблон квитанции, который требуется проверить. Далее перейти в раздел оплаты.

Подобный способ является удобным в виду своей предельной корректности – Сервис регулярно обновляется, содержит все необходимые значения.

Если при заполнении не указать ИНН, то будет открыт доступ только к квитанции. При электронном способе оплаты плательщик будет перенаправлен на окно с эмблемами доступных платёжных систем, где сможет выбрать удобный способ.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Если в поле «Вид платёжного документа» сервиса ФНС выбрать «Платёжное поручение», то произойдёт формирование документа для оплаты с расчётного счёта. В таком случае потребуется заполнять реквизиты ФНС.

Таким образом, обязательство уплаты взносов сопровождает предпринимателя на протяжении всей деятельности. Игнорирование ответственности приведёт к штрафным санкциям.

Поэтому, ИП, который временно приостановил либо полностью прекратил деятельность, должен пройти процедуру снятия с учёта (требуется обратиться в органы налоговой службы) во избежание дополнительных денежных трат на оплату не только взносов, но и штрафов.

Предпринимателям регулярно необходимо следить за обновлениями налогового законодательства и нормативных актов, реквизитов для перечислений, чтобы избежать ошибок при расчётах, а также проблем с органами контроля.

Источник: https://tvoeip.ru/nalogi/platezhi/v-ip-za-sebya-v-2018-godu

Снова об учёте расходов при расчёте страховых взносов ИП на упрощёнке 15%

В январском номере НоК мы писали об интересном и полезном для многих налогоплательщиков решении Верховного Суда РФ (Определение от 22 ноября 2017 года № 303-КГ17-8359 по делу № А51-8964/2016).

В этом Определении Верховный Суд РФ признал законным для ИП, применяющих УСН с объектом налогообложения «доходы минус расходы», при расчёте суммы страховых взносов уменьшать сумму полученного ИП дохода на сумму расходов, учитываемых при УСН, то есть рассчитывать сумму страховых взносов исходя из налоговой базы при УСН с объектом налогообложения «доходы минус расходы». Напомним, что при сумме годового дохода, превышающего 300 000 рублей, ИП уплачивает дополнительные страховые взносы в ПФ РФ в размере 1% от суммы, превышающей 300 000 рублей.

Однако оказалось, что для Минфина РФ и ФНС РФ этот документ Верховного Суда не имеет силы.

После решения Верховного суда ФНС пояснила, что Определение ВС РФ действует применительно к нормам закона № 212-ФЗ, регулирующего порядок уплаты страховых взносов, который утратил свою силу с 1 января 2017 года.

Поэтому для плательщиков, применяющих УСН, взносы за 2017 и более поздние годы исчисляются исходя из доходов без вычета расходов вне зависимости от выбранного объекта налогообложения («доходы» или «доходы, уменьшенные на величину рас- ходов»).

В своём письме от 12 февраля 2018 года № 03-15-07/8369 Минфин подробно разобрал этот вопрос. В письме говорится следующее.

Положениями подпункта 1 пункта 1 статьи 430 Налогового кодекса установлен дифференцированный подход к определению размера страховых взносов на обязательное пенсионное страхование за себя для индивидуальных предпринимателей исходя из их дохода, который заключается в следующем:

- в случае, если величина дохода индивидуального предпринимателя за расчётный период не превышает 300 000 руб- лей, – в фиксированном размере 26 545 рублей за расчётный период 2018 года;

- в случае, если величина дохода индивидуального предпринимателя за расчётный период превышает 300 000 рублей, – в фиксированном размере 26 545 рублей за расчётный период 2018 года плюс 1,0 процента суммы дохода ИП, превышающего 300 000 рублей за расчётный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчётный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование.

Учитывая изложенное, если доход индивидуального предпринимателя в расчётном периоде превышает 300 000 руб- лей, то такой индивидуальный предприниматель, помимо фиксированного размера страховых взносов доплачивает на своё пенсионное страхование 1,0 процента с суммы дохода, превышающего 300 000 рублей, но до определённой предельной величины.

При этом согласно подпункту 3 пункта 9 статьи 430 Налогового кодекса в целях применения положений пункта 1 данной статьи для плательщиков, при- меняющих УСН, доход учитывается в соответствии со статьёй 346.15 Налогового кодекса.

Исходя из положений статьи 346.15 Налогового кодекса, индивидуальные предприниматели, применяющие УСН, при определении доходов учитывают доходы, упомянутые в пунктах 1 и 2 статьи 248 Налогового кодекса.

Таким образом, в целях определения размера страхового взноса по обязательному пенсионному страхованию за соответствующий расчётный период для индивидуальных предпринимателей на УСН, как производящих, так и не производящих выплаты и иные вознаграждения физическим лицам, величиной дохода является сумма фактически полученного ими дохода от осуществления предпринимательской деятельности за этот расчётный период. Расходы, предусмотренные статьёй 346.16 Налогового кодекса, в этом случае не учитываются.

Налоговым кодексом вычет сумм расходов при определении размера страховых взносов на обязательное пенсионное страхование за соответствующий расчётный период предусмотрен только в отношении тех индивидуальных предпринимателей, которые уплачивают налог на доходы физических лиц. Норм, распространяющих данный подход на иных плательщиков на других налоговых режимах, Налоговый кодекс не содержит.

Таким образом, по мнению Минфина, ИП, применяющему УСН с объектом налогообложения «доходы минус расходы», учитывать расходы при расчёте страховых взносов можно было только до 2016 года включительно, а начиная с 2017 года, когда страховые взносы стали регламентироваться Налоговым кодексом, учитывать расходы при расчёте страховых взносов нельзя.

Однако в указанном выше Определении ВС РФ говорится следующее.

Поскольку принцип определения объекта налогообложения плательщиками НДФЛ аналогичен принципу определения объекта налогообложения для плательщиков, применяющих упрощённую систему налогообложения с объектом налогообложения доходы, уменьшенные на величину расходов, Судебная коллегия полагает, что изложенная Конституционным Судом Российской Федерации в постановлении от 30 ноября 2016 года № 27-П правовая позиция подлежит применению и в рассматриваемой ситуации.

Напомним, что Постановление Конституционного Суда РФ № 27-П говорит о том, что при расчёте страховых взносов ИП на общей системе налогообложения расходы при расчёте страховых взносов нужно учитывать. Следовательно, их нужно учитывать и ИП, применяющему УСН со ставкой налогообложения 15%.

К тому же следует отметить, что порядок расчёта страховых взносов после передачи их администрирования от ПФР в ФНС не изменился, просто он стал регламентироваться теперь не Законом № 212-ФЗ, а Налоговым кодексом РФ.

Нашим читателям рекомендуем учитывать позицию Минфина и ФНС по данному вопросу, а наиболее принципиальным отстаивать своё право на справедливый расчёт взносов в суде.

Источник: http://www.kaminsoft.ru/newspaper/latest/mart2018/5752-snova-ob-uchjote-raskhodov-pri-raschjote-strakhovykh-vznosov-ip-na-uproshchjonke-15.html

Фиксированные страховые взносы ИП в 2018 году

Далее всего 400 руб. в месяц

Все предприниматели обязаны платить страховые взносы «за себя». В этой статье мы расскажем о страховых взносах ИП в 2018 году.

Содержание статьи

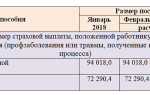

Размер страховых взносов

Взносы ИП состоят из фиксированной части и дополнительного 1 %. Фиксированную часть платят все предприниматели, даже при отсутствии деятельности. Размер фиксированных страховых взносов в 2018 году составляет 32 385 руб. Из них:

- на обязательное пенсионное страхование (в ПФР) — 26 545 руб.,

- на обязательное медицинское страхование (в ФФОМС) — 5840 руб.

Если ваш доход за год превысит 300 тыс. руб., то вам нужно дополнительно заплатить 1 % от суммы превышения.

Пример. Если за 2018 год Иван заработал 1 млн. руб., то он должен заплатить фиксированные страховые взносы — 32 385 руб. и дополнительный 1 % — 7000 руб.: (1 000 000 − 300 000) × 1 %.

Максимальная сумма взносов, включая фиксированную часть и дополнительный 1 %, составляет 218 200 руб.

Как рассчитать дополнительный 1 %

Чтобы рассчитать дополнительный 1 %, необходимо определить ваш доход в зависимости от применяемой системы налогообложения.

Для УСН — это все доходы, полученные за год (графа 4 раздела I книги учёта доходов и расходов). Расходы при этом не учитываются, даже если вы применяете УСН доходы минус расходы.

Для ЕНВД — это общий вменённый доход за год (сумма значений по строке 100 раздела 2 деклараций по ЕНВД за каждый квартал).

[su_quote]

Для патентной системы — это потенциально возможный к получению доход, указанный в патенте (строка 010). Если патент выдан на срок менее 12 месяцев, то доход нужно разделить на 12 и умножить на количество месяцев, на которые выдан патент (строка 020).

Если вы совмещаете несколько режимов налогообложения, то доходы по каждому из них суммируются.

Страховые взносы ИП за неполный год

Если вы зарегистрировались в качестве ИП или прекратили деятельность в 2018 году, то вам нужно заплатить взносы не за весь год, а с даты регистрации или до даты прекращения.

Пример. Если Иван зарегистрировался в качестве ИП 1 марта, то ему нужно заплатить страховые взносы только с 1 марта по 31 декабря — 26 987,50 руб.

Точную сумму взносов за неполный год можно рассчитать с помощью калькулятора страховых взносов на нашем сайте.

Сроки уплаты страховых взносов

Фиксированную часть взносов необходимо заплатить до 31 декабря года, дополнительный 1 % — до 1 июля следующего года.

Взносы можно оплачивать по своему усмотрению несколькими платежами (например, ежемесячно или ежеквартально) или один раз в год. Главное, чтобы вся сумма была уплачена в срок.

Если вы прекратили деятельность в качестве ИП, то вам нужно заплатить взносы в течение 15 календарных дней с даты прекращения.

Как оплатить страховые взносы ИП

Взносы перечисляются в налоговую инспекцию по месту жительства ИП. Взносы можно оплатить с расчётного счёта ИП, с личной карты на сайте налоговой или наличными по квитанции в Сбербанке.

- Перейдите на сайт nalog.ru.

- Укажите Налогоплательщик — Индивидуальный предприниматель, Расчётный документ — Платёжный документ и нажмите Далее.

- Укажите код КБК и нажмите Далее. Остальные поля определятся автоматически.

- Поставьте галочку Определить по адресу и укажите ваш адрес регистрации по месту жительства.

- Укажите Статус лица 09 — индивидуальный предприниматель.

- Основание платежа ТП — платежи текущего года.

- Налоговый период Годовые платежи, 2018 (для оплаты взносов за 2018 г.) или 2017 (для оплаты взносов за 2017 г.).

- Укажите сумму платежа.

- Укажите ваши ФИО и ИНН. Под строкой Адрес места жительства выберите Совпадает с адресом местонахождения объекта. Нажмите Далее и затем Оплатить.

- Чтобы скачать квитанцию для оплаты наличными через Сбербанк, выберите Наличный расчёт и нажмите Сформировать платёжный документ.

- Чтобы оплатить взносы онлайн, выберите Безналичный расчёт и вашу кредитную организацию.

Внимание! Оплатить страховые взносы через интернет можно только с личной карты или счёта.

Как заполнить платёжное поручение на оплату взносов

- Статус плательщика — 09

- КПП — 0

- Ваши данные: ФИО (ИП) //Адрес места жительства//

- Реквизиты налоговой

- Код КБК

- Код ОКТМО

- Основание платежа — ТП

- Налоговый период — ГД.00.

2018

- Очередность платежа — 5

- Код — 0

- Поля 108, 109 — 0, поле 110 — не заполняется

- Назначение платежа

- В поле Статус плательщика укажите 09 — индивидуальный предприниматель.

- В поле КПП укажите 0.

- В поле Плательщик укажите ФИО (ИП) //Адрес места жительства//.

- В поле Получатель укажите реквизиты налоговой инспекции.

- В поле 104 укажите код КБК.

- В поле 105 укажите код ОКТМО (код муниципального образования) по вашему адресу.

- В поле Основание платежа укажите ТП — платежи текущего года.

- В поле Налоговый период укажите ГД.00.2018 (для оплаты взносов за 2018 г.) или ГД.00.

2017 (для оплаты взносов за 2017 г.).

- В поле Очередность платежа укажите 5.

- В поле Код укажите 0.

- В полях 108–109 укажите 0. Поле 110 не заполняется.

- Укажите назначение платежа:

- Страховые взносы на обязательное пенсионное страхование с доходов, не превышающих 300 тыс. руб.

(для фиксированного размера взносов),

- Страховые взносы на обязательное пенсионное страхование с доходов свыше 300 тыс. руб. (для дополнительного 1 %),

- Страховые взносы на обязательное медицинское страхование.

- Страховые взносы на обязательное пенсионное страхование с доходов, не превышающих 300 тыс. руб.

Кбк для уплаты страховых взносов ип

КБК для уплаты взносов за 2017–2018 гг.:

- в ПФР — 18210202140061110160 (включая фиксированную часть и дополнительный 1 %),

- в ФФОМС — 18210202103081013160.

КБК для уплаты взносов до 2017 года:

- в ПФР фиксированная часть — 18210202140061100160,

- в ПФР дополнительный 1 % — 18210202140061200160,

- в ФФОМС — 18210202103081011160.

Как уменьшить налог по УСН на страховые взносы ИП

Авансовые платежи и налог по УСН можно уменьшить на уплаченные страховые взносы. Для этого взносы нужно оплатить до конца квартала, за который считается налог.

Пример. Авансовый платёж по УСН за 1 квартал можно уменьшить на страховые взносы, уплаченные с 1 января по 31 марта.

Рассчитать все платежи можно с помощью нашего бота-бухгалтера в Telegram.

Отчётность по страховым взносам ИП

Если у предпринимателя нет наёмных работников, то отчётность сдавать не нужно.

Ответственность за неуплату взносов

В случае неуплаты страховых взносов налоговая может начислить пени, примерно 10 % годовых (1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки), и списать сумму задолженности с расчётного счёта.

Если предприниматель не представит декларацию по УСН, налоговая может взыскать страховые взносы за предыдущий год в максимальном размере (в 2017 году — 191 790 руб.).

Если у вас остались вопросы, пишите в наш чат в Telegram @iloveipchat.

Источник: https://www.iloveip.ru/kb/insurance-deductions/