Иностранный работник на «удаленке»: договор, НДФЛ, взносы

Трудовые отношения с удаленным иностранным работником.

В период экономической нестабильности, когда каждая организация экономит каждую копейку, особенно актуальными становятся трудовые отношения с удаленными иностранными работниками. Это будет, как дистанционный трудовой договор с иностранцем, так и гражданско-правовой договор (ГПХ) с удаленным иностранным работником.

Чаще всего договор на дистанционную работу с иностранцами заключается с нашими бывшими соотечественниками из стран СССР. Плюсов от таких отношений будет много: они говорят по-русски, а значит с ними не будет языкового барьера, расценки на услуги относительно дешевы.

Рассмотрим трудовые отношения с иностранными гражданами на удаленке:

- налогообложение дистанционных договоров с иностранными гражданами: НДФЛ с доходов иностранных граждан при дистанционной работе, НДФЛ с иностранцев работающих по договорам гражданско-правового характера;

- страховые взносы с доходов иностранца работающего удаленно из страны пребывания;

- заключение договора оказания услуг с иностранным гражданином;

- трудовой договор о дистанционной работе с иностранцем;

- и другое.

Итак, что же такое дистанционная работа?

Дистанционная работа

Дистанционной работой является выполнение определенной трудовым договором трудовой функции вне места нахождения работодателя, его филиала, представительства, иного обособленного структурного подразделения (включая расположенные в другой местности) (ч. 1 ст. 312.1 ТК РФ).

Это значит, что работодатель не предоставляет удаленному работнику рабочее место и не осуществляет над ним непосредственный контроль, а все контакты между ними происходят удаленно, в том числе с помощь телефона или электронной почты (путем взаимного обмена электронными документами (ч. 5 ст.

312.2 ТК РФ)).

Поэтому со всеми дистанционными работниками работодатели обязаны заключать трудовые договоры о дистанционной работе. В том числе и с иностранцами, которые работают за пределами России.

Прямых ограничений для заключения такого договора в Трудовом кодексе нет. Но то же время, согласно ст. 13 ТК РФ, вышеуказанный кодекс действует только на территории РФ.

А значит, привлечь удаленного сотрудника к ответственности, опираясь на нормы российского трудового права мы не сможем.

Также, в соответствии со ст. 312.3 Трудового кодекса РФ работодатель обязан обеспечить безопасные условия и охрану труда дистанционных работников (и, следовательно, платить за них страховые взносы в ФСС). А сделать это (обеспечить условия труда) для дистанционных работников, работающих за пределами РФ, практически невозможно.

Отсюда следует вывод, что безопасным способом установления трудовых отношений, т.е. заключение трудового договора о дистанционной работе с иностранными гражданами, возможно только с помощью гражданско-правового договора.

Гражданско-правовой договор с иностранцем.

ГПХ с удаленным иностранным работником регулируется Гражданским кодексом РФ. И Трудовой кодекс к ним применяться не может.

Иностранный удаленный работник будет выполнять работу по ГПД подряда или договора оказания услуг.

При этом у него можно не требовать: трудовую книжку, документы воинского учета, пенсионное свидетельство (СНИЛС), разрешение на работу или патент. Требование этих документов регламентируется Трудовым кодексом РФ, а этот нормативный документ при заключении гражданско-правового договора с иностранцем за пределами РФ применить нельзя можем.

Не стоит также забывать, что гражданско-правовой договор предполагает:

- отсутствие контроля со стороны заказчика. Т.е. нельзя следить за отработанными часами сотрудника, устанавливать последнему режим труда и отдыха, распорядок и т.п.;

- установление срока окончания договора, даже если стороны планируют его продлить (ст. ст. 708, 783 ГК РФ);

- отсутствие гарантий и компенсаций, предусмотренных Трудовым кодексом. Заказчик не предоставляет отпуск, не создает безопасные условия труда, не оплачивает больничные листы и т.п. (ч. 8 ст. 11 ТК РФ). В противном случае договор будет признан трудовым.

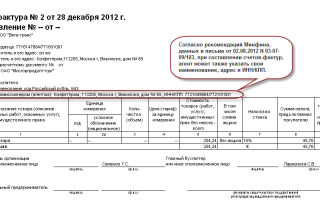

Не нужно прописывать НДФЛ в гражданско-правовом договоре с иностранцем.

Существенным условием гражданско-правового договора будет предмет договора.Обратите внимание на то, чтобы предмет договора имел возможность быть исполненным удаленно. Например, «создать сайт» или «осуществить написание теста» и т. д.

Сторонами договора будут заказчик и исполнитель (подрядчик).

Отдельно рассмотрите порядок обмена электронными документами, на которых необходима подпись сторон договора. Здесь рекомендую воспользоваться требованиями Федерального закона от 06.04.2011 № 63-ФЗ «Об электронной подписи». Также в договоре нужно прописать порядок обмена электронными документами через электронную почту и по иным каналам связи.

Размер вознаграждения определяется сторонами договора (ст. 709 и 781 Гражданского кодекса). Оплата производится только по достижении результата или выполнении этапов работ. Эти факты стороны фиксируют подписанием актов выполненных работ (этапов работ).

В договоре предусмотрите порядок безналичного перечисления денежных средств исполнителю.

Источник: http://NalogObzor.info/publ/stati_iz_tematicheskikh_zhurnalov/inostranec_rabotaet_u_sebja_na_rodine_ndfl_vznosy_dogovor/71-1-0-2095

Облагаются ли НДФЛ доходы физлица-нерезидента РФ, выполняющего работу по гражданско-правовому договору за рубежом?

Департамент налоговой и таможенной политики рассмотрел письмо ООО по вопросу обложения налогом на доходы физических лиц вознаграждения физических лиц, выполняющих работы по гражданско-правовым договорам за пределами Российской Федерации, и в соответствии со статьей 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

В соответствии с пунктом 2 статьи 209 Кодекса объектом обложения налогом на доходы физических лиц признается доход, полученный налоговыми резидентами Российской Федерации как от источников в Российской Федерации, так и от источников за пределами Российской Федерации, а для физических лиц, не являющихся налоговыми резидентами, — только отисточников в Российской Федерации.

Подпунктом 6 пункта 3 статьи 208 Кодекса определено, что вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами Российской Федерации для целей налогообложения относится к доходам, полученным от источников за пределами Российской Федерации.

Поскольку в данном случае физические лица оказывают организации услуги на территории иностранного государства, получаемое ими вознаграждение за выполнение обязанностей, предусмотренных гражданско-правовыми договорами, относится к доходам от источников за пределами Российской Федерации.

При этом если такие лица не признаются налоговыми резидентами Российской Федерации в соответствии со статьей 207 Кодекса, то их доходы от источников за пределами Российской Федерации в виде вознаграждения по гражданско-правовым договорам, с учетом пункта 2 статьи 209 Кодекса, не являются объектом обложения налогом на доходы физических лиц в Российской Федерации.

В соответствии с пунктом 5.19 Положения о Министерстве труда и социальной защиты Российской Федерации, утвержденного постановлением Правительства Российской Федерации от 19.06.2012 N 610, по вопросам уплаты страховых взносов в государственные внебюджетные фонды следует обращаться в Министерство труда и социальной защиты Российской Федерации.

Одновременно сообщается, что настоящее письмо Департамента не содержитправовых норм, не конкретизирует нормативные предписания и не являетсянормативным правовым актом.

Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Заместитель директора

Департамента

Р.А.СААКЯН

Источник: http://ppt.ru/question/?id=133786

налогообложение выплат по ГПД иностранцам

Наша компания планирует заключить договора гражданско-правового характера с гражданами Азербайджана, Казахстана, Украины и Беларуси на чтение лекций по нашей продукции.

Работы (чтение ознакомительных лекций на семинарах) будут производиться на территории этих государств. Лектора не будут приезжать в РФ.

Какие налоги с гонораров по этим договорам мы должны уплатить в бюджет Российской Федерации?Можем ли мы принять расходы по этим договорам к учету по налогу на прибыль?

Отвечает Ольга Векшина, эксперт

Ваша организация не будет являться налоговым агентом по НДФЛ в отношении данных физических лиц.

Такая выплата является доходом, полученным за пределами РФ, и, если физлицо не является налоговым резидентом РФ, то НДФЛ в российский бюджет вообще не уплачивается.

Если же физлицо является налоговым резидентом РФ, то по окончании года оно само должно подать декларацию в налоговую по месту регистрации в РФ и уплатить налог в бюджет РФ.

Страховые взносы по ГПД с иностранными гражданами, выполняющими работу за рубежом, начислять не нужно.

Да, при расчете налога на прибыль такие выплаты можно учесть в составе расходов на оплату труда (п.21 ст. 255 НК РФ), если выполнены требования п.1 ст. 252 НК РФ – т.е. расходы документально подтверждены и экономически обоснованы.

Обоснование

1. Из рекомендации

Андрея Кизимова, действительного государственного советника РФ 3-го класса, кандидата экономических наук

Как удержать НДФЛ с зарплаты сотрудника-иностранца

Нерезиденты

В зависимости от места работы иностранца выплаченные ему вознаграждения относятся либо к доходам, полученным от источников в России (подп. 6 п. 1 ст. 208 НК РФ), либо к доходам, полученным за ее пределами (подп. 6 п. 3 ст. 208 НК РФ). При этом последние признаются объектом обложения НДФЛ, только если сотрудник является резидентом. Такой порядок установлен в статье 209 Налогового кодекса РФ.

Если сотрудник-иностранец работает за рубежом, в том числе на дому по местожительству или в зарубежном представительстве (филиале) российской организации, то его вознаграждение за выполнение трудовых обязанностей относится к доходам, полученным от источников за пределами России. Такой вывод следует из подпункта 6 пункта 3 статьи 208 Налогового кодекса РФ и подтверждается письмами Минфина России от 31 марта 2014 г. № 03-04-06/14026, от 21 октября 2013 г. № 03-04-06/43787.

Соответственно, в этом случае порядок уплаты налога с доходов граждан устанавливается законодательством той страны, на территории которой он работает. Налог поступает в бюджет этой же страны.

Доходы, полученные иностранцами-нерезидентами за пределами России, НДФЛ не облагаются (п. 2 ст. 209 НК РФ). Поэтому НДФЛ по российскому законодательству с иностранцев-нерезидентов, работающих за рубежом, не удерживайте.

Если же иностранец имеет статус резидента России, то НДФЛ с доходов, полученных им за рубежом, он платит самостоятельно (подп. 3 п. 1 ст. 228 НК РФ).

Для этого не позднее 30 апреля следующего года иностранец-резидент обязан подать в российскую налоговую инспекцию декларацию по форме 3-НДФЛ (п. 1 ст. 229 НК РФ).

При этом если между Россией и государством, на территории которого работает сотрудник, заключено соглашение об устранении двойного налогообложения, то налог, уплаченный за рубежом, может быть зачтен в счет уплаты НДФЛ по российскому законодательству (ст. 232 НК РФ).

Пример уплаты НДФЛ с доходов иностранцев, работающих за рубежом в представительстве российской организации

Во втором полугодии 2017 года ООО «Альфа» открыло свое представительство на территории Украины.

Со 2 августа 2017 года в представительстве работают два сотрудника-иностранца – граждане Украины А.С. Кондратьев и С.В. Новиков.

Между Россией и Украиной подписано Соглашение от 8 февраля 1995 г. об устранении двойного обложения в отношении НДФЛ и других налогов. Международные договоры имеют приоритет по отношению к российскому налоговому законодательству. Поэтому при расчете НДФЛ с зарплаты украинских сотрудников были учтены правила, прописанные в Соглашении.

Кондратьев проживает на Украине и в Россию в 2017 году не приезжал. По российскому законодательству он является нерезидентом, по украинскому законодательству – резидентом Украины.

Поэтому с его доходов, получаемых от представительства «Альфы» за пределами России, НДФЛ не удерживали.

Согласно украинскому законодательству налог с доходов граждане должны рассчитывать и платить в бюджет Украины самостоятельно.

Новиков также проживает на Украине. Однако с 1 января по 31 июля 2017 года (213 дней) он находился в России. По российскому законодательству он является резидентом России, по украинскому законодательству – нерезидентом Украины. В связи с этим его доходы, получаемые от представительства «Альфы» за пределами России, облагаются НДФЛ.

Если налог с полученного дохода от работы в представительстве будет уплачен в бюджет Украины, эта сумма будет засчитана в счет уплаты НДФЛ в российский бюджет (не более суммы НДФЛ, которую Новиков должен заплатить с этого дохода в России). Такой расчет НДФЛ Новиков должен отразить в налоговой декларации по форме 3-НДФЛ по итогам года.

Также доходы Новикова облагаются налогом и на Украине. По украинскому законодательству с доходов, полученных от работы в представительстве, Новиков уплатил налог в бюджет Украины в сумме 15 000 руб.

В апреле 2018 года Новиков представил в российскую налоговую инспекцию по месту своего учета декларацию по форме 3-НДФЛ обо всех полученных им доходах (как в России, так и за ее пределами). В ней он также отразил:

сумму налога, заплаченную с доходов от представительства в бюджет Украины, – 15 000 руб.;

сумму НДФЛ, рассчитанную с этих доходов в России, – 12 000 руб.

Сумма налога, заплаченная на Украине, подлежит зачету в счет НДФЛ, рассчитанного в России (ст. 22 Соглашения от 8 февраля 1995 г.).

Поскольку сумма налога, заплаченная на Украине, больше НДФЛ, рассчитанного в России, то с доходов, полученных от представительства, к зачету принимается сумма налога в размере 12 000 руб. И Новиков ничего платить в российский бюджет не должен.

2. Из рекомендации

Сергея Разгулина, действительного государственного советника РФ 3-го класса.

Как учесть вознаграждение гражданину по ГПД

НДФЛ

Облагаются ли НДФЛ выплаты гражданам по гражданско-правовым договорам

С выплат гражданам по гражданско-правовым договорам о выполнении работ (оказании услуг) удерживайте НДФЛ, поскольку в этом случае организация признается налоговым агентом (подп. 6 п. 1 ст. 208, ст. 226 НК РФ, письмо Минфина России от 13 января 2014 № 03-04-06/360).

И даже если в договоре предусмотреть, что НДФЛ платит сам гражданин, от обязанностей налогового агента организация не освобождается. Такие условия договора ничтожны (ст. 168 ГК РФ, письмо Минфина России от 9 марта 2016 № 03-04-05/12891).

Налог удерживайте с выплат как резидентам, так и нерезидентам. При этом НДФЛ с выплат по гражданско-правовому договору исполнителю-резиденту удержите, только если он получил доход из источников в РФ. НДФЛ с доходов от источников за пределами России резиденты платят сами (подп. 3 п. 1 ст. 228 НК РФ, письмо Минфина России от 10 февраля 2017 № 03-04-06/7832).

НДФЛ с выплат нерезидентам за работы или услуги тоже нужно удерживать, только если гражданин получил доход из источников в РФ. Если же доход получил нерезидент из источников за пределами России, НДФЛ не удерживайте. В этом случае доход нерезидента НДФЛ не облагается. Такие правила установлены статьей 209 Налогового кодекса РФ.

Налог не удерживайте также в случае, если договор заключен с предпринимателем, нотариусом или адвокатом. Предприниматели и нотариусы НДФЛ платят самостоятельно (п. 2 ст. 227 НК РФ).

Адвокаты, учредившие адвокатский кабинет, НДФЛ также платят самостоятельно (п. 2 ст. 227 НК РФ).

В остальных случаях с доходов адвокатов налог удерживают коллегии адвокатов, адвокатские бюро или юридические консультации (п. 1 ст. 226 НК РФ).

Налог на прибыль

Как учесть при расчете налога на прибыль оплату услуг гражданско-правового характера

Вознаграждения за выполнение работ (услуг) по гражданско-правовым договорам учтите при расчете налога на прибыль в составе:

расходов на оплату труда, если договор заключен с гражданином, не состоящим в штате организации (п. 21 ст. 255 НК РФ);

прочих расходов, если договор заключен с предпринимателем, не состоящим в штате организации (подп. 41 п. 1 ст. 264 НК РФ);

внереализационных расходов – при оплате услуг юристов, адвокатов и иных людей, оказывающих юридическую помощь (представителей). Расходы можно учесть независимо от исхода судебного разбирательства (подп. 10 п. 1 ст. 265 НК РФ, письмо Минфина России от 10 июля 2015 № 03-03-06/39817).

3. Из рекомендации

Любови Котовой, начальника отдела нормативно-правового регулирования страховых взносов департамента налоговой и таможенной политики Минфина России

На какие выплаты начислять обязательные страховые взносы

Выплаты в пользу сотрудников, которые работают за пределами России

Нужно ли начислять страховые взносы на выплаты сотруднику, который работает дистанционно за границей России

Если сотрудник работает за границей, заключить с ним трудовой договор нельзя. С таким сотрудником заключите гражданско-правовой договор.

Если сотрудник является гражданином России, то не имеет значения, где он находится. На выплаты по ГПД начисляйте страховые взносы на обязательное пенсионное и медицинское страхование. Взносы на социальное страхование не начисляйте. Это подтвердил Минфин в письме от 9 августа 2017 № 03-15-06/51036.

Подробнее о том, как начислить страховые взносы на вознаграждение по ГПД, читайте в рекомендации.

Если организация заключила ГПД с иностранцем, который работает за пределами России, страховые взносы на вознаграждение не начисляйте. Это следует из пункта 5 статьи 420 Налогового кодекса РФ.

Источник: http://buhgaltershop.ru/buhgalteriya/nalogooblojenie-vyplat-po-gpd-inostrancam.html

Работники иностранцы: вопросы удержания НДФЛ

Еще двадцать лет назад трудно было себе представить, что на отечественных предприятиях могут работать иностранцы. Но сегодня это достаточно широко распространенное явление.

При приеме на работу иностранца у бухгалтера возникают вопросы, связанные с налогообложением выплат в пользу таких работников. Мы остановимся на вопросах удержания НДФЛ с выплат в пользу иностранных работников: заработной платы, оплаты жилья.

Рассмотрим, какие особенности и трудности встречаются на этом пути.

В соответствии с действующим налоговым законодательством плательщиками налога на доходы физических лиц признаются физические лица (п. 1 ст. 207 НК РФ).

И казалось бы, уплата НДФЛ – это забота работников, но тем же налоговым законодательством на работодателей возложена обязанность по удержанию и уплате в бюджет НДФЛ при выплате дохода, они являются налоговыми агентами по отношению к своим работникам.

Права и обязанности налоговых агентов установлены ст. 24 НК РФ. Ими признаются юридические и физические лица, на которых НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему РФ. По общему правилу на основании п. 1 ст.

226 НК РФ организации обязаны исчислить, удержать и уплатить в бюджет сумму НДФЛ в отношении доходов, которые были выплачены данным предприятием, выступая в качестве налоговых агентов.

При удержании НДФЛ существуют свои специфические особенности.

Например, обязанность начислять страховые взносы на обязательное пенсионное страхование с выплат в пользу иностранного гражданина зависит от его статуса: постоянно или временно проживающего на территории РФ, временно пребывающего в РФ. При исчислении НДФЛ это не имеет никакого значения. Согласно ст. 207 НК РФ плательщиками НДФЛ признаются физические лица в двух случаях:

- если они являются налоговыми резидентами;

- если они не являются налоговыми резидентами, но получают доходы от источников в РФ.

В случае если на предприятии или у индивидуального предпринимателя работает иностранный гражданин, он может быть как резидентом, так и не резидентом, но если он получает зарплату или в его пользу производятся какие‑либо выплаты, то это значит, что он получает доходы от источников в РФ, то есть необходимо удержать НДФЛ.

В силу ст. 209 НК РФ объектом налогообложения признается доход, полученный налогоплательщиками:

- налоговыми резидентами от источников в РФ и (или) за пределами РФ;

- не являющимися налоговыми резидентами, – от источников в РФ.

Перечень доходов, полученных от источников в РФ, приведен в п. 1 ст. 208 НК РФ.

В него входят дивиденды и проценты, полученные от российской организации, страховые выплаты при наступлении страхового случая, доходы, полученные от использования в РФ авторских или иных смежных прав, доходы, полученные от сдачи в аренду или иного использования имущества, находящегося в РФ, доходы от реализации недвижимого имущества, находящегося в РФ, вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в РФ и другие виды доходов. При этом хотелось бы отметить, что пп. 10 п. 1 ст. 208 НК РФ к таким доходам отнесены иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности в РФ, то есть перечень является открытым.

Иностранная компания имеет представительство в РФ, руководство которым осуществляет иностранное физическое лицо, состоящее в штате и в трудовых отношениях с иностранной головной компанией, где получает заработную плату и платит налоги по месту жительства. Возникает ли у подразделения обязанность по уплате НДФЛ с выплат директору представительства?

По мнению финансистов, представленному в Письме от 20.05.2008 № 03‑04‑06-02/52, вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в РФ для целей налогообложения относится к доходам, полученным от источников в РФ. Соответственно, оно подлежит обложению НДФЛ в порядке, установленном НК РФ.

Иностранная организация, являющаяся участником российской организации, из средств специального фонда (бонусного пула) перечисляет на ее счет денежные средства с целью выплаты премии (бонусов) работникам российской организации от имени иностранной организации. Будет ли доход, полученный работниками, считаться полученным от источников в РФ в целях исчисления НДФЛ?

Согласно п. 2 ст. 226 НК РФ исчисление сумм и уплата налога в соответствии со ст. 226 НК РФ производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются на основании ст. 214.1, 227 и 228 НК РФ с зачетом ранее удержанных сумм налога.

Правила, установленные в ст. 226 НК РФ, применяются одинаково ко всем доходам вне зависимости от источника получения денежных средств, за счет которого выплачиваются доходы налогоплательщику налоговым агентом.

Соответственно, сумма бонусного пула, выплачиваемого сотрудникам предприятия по поручению иностранной организации – учредителя, признается доходом физического лица, полученным от российской организации, подлежащим обложению НДФЛ по налоговой ставке 13% (Письмо Минфина РФ от 21.04.2008 № 03‑04‑06-01/97).

Организация заключила гражданско-правовые договоры с гражданами Казахстана, в соответствии с которыми работы выполняются на территории Казахстана. Каков порядок уплаты НДФЛ с выплат, производимых по гражданско-правовым договорам иностранным гражданам?

Как указывается в вопросе, организация заключила гражданско-правовые договоры с гражданами Казахстана, в соответствии с которыми работы выполняются на территории Казахстана. Подпунктом 6 п. 3 ст.

208 НК РФ определено, что вознаграждения за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ для целей налогообложения относятся к доходам, полученным от источников за пределами РФ.

https://www.youtube.com/watch?v=FFU5tJ4EtDY

Поскольку в данном случае физические лица выполняют работы (оказывают услуги) в иностранном государстве, получаемое ими вознаграждение не относится к доходам, полученным от источников в РФ, а по таким доходам налог на территории РФ не взимается. Аналогичные разъяснения приведены в Письме Минфина РФ от 15.02.2008 № 03‑04‑06-02/14.

Работники иностранной организации, осуществляющие трудовые обязанности как на территории РФ, так и на территории других государств, являются участниками программы долгосрочного вознаграждения – опционного плана данной организации, согласно которому работник наделяется правом (грантом) по истечении промежуточного периода (три года) на получение премии, равной приросту стоимости акций организации. Облагается ли НДФЛ часть премии работникам, приходящаяся на период, когда они осуществляли свои трудовые обязанности на территории РФ?

Из положений пп. 6 п. 1 и пп. 6 п. 3 ст. 208 НК РФ следует, что при определении источника дохода в виде вознаграждения (премии) за выполнение трудовых или иных обязанностей учитывается место осуществления деятельности, за выполнение которой производится вознаграждение.

Поскольку данная премия выплачивается за период, часть которого приходится на работу сотрудников в РФ, в этой части она может быть отнесена к доходам, полученным от источников в РФ, и такой доход подлежит обложению НДФЛ в общеустановленном порядке (Письмо Минфина РФ от 19.12.2008 № 03‑04‑06-02/127).

Осталось разобраться, какую ставку НДФЛ нужно применять. Налоговые ставки устанавливаются в зависимости от того, является ли физическое лицо резидентом:

- для резидентов – 13%, если иное не предусмотрено ст. 224 НК РФ;

- для нерезидентов – 30% (за исключением доходов, получаемых в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15%).

При уплате НДФЛ в бюджет указывается разный КБК[1]:

- по ставке 13% – КБК 182 1 01 02021 01 0000 110;

- по ставке 30% – КБК 182 1 01 02030 01 0000 110 – НДФЛ с доходов, полученных физическими лицами, не являющимися налоговыми резидентами РФ; КБК 182 1 01 02060 01 0000 110 –

НДФЛ с доходов, полученных физическими лицами, не являющимися налоговыми резидентами, в отношении которых применяются налоговые ставки, установленные в соглашениях об избежании двойного налогообложения.

Налоговыми резидентами признаются физические лица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы РФ для краткосрочного (менее шести месяцев) лечения или обучения (п. 2 ст. 207 НК РФ).

Независимо от фактического времени нахождения в РФ налоговыми резидентами признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы РФ.

Для правильного расчета НДФЛ также важным является порядок исчисления налога: общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду (п. 3 ст. 225 НК РФ). Налоговым периодом по НДФЛ признается календарный год (ст. 216 НК РФ).

Отсюда и возникают проблемы с определением окончательной ставки НДФЛ для иностранного работника за налоговый период: для определения статуса берутся просто любые подряд 12 месяцев, а для расчета НДФЛ по окончании налогового периода статус определяется за конкретный календарный год.

Статьей 6.1 НК РФ установлено, что течение срока, исчисляемого днями, начинается на следующий день после календарной даты или наступления события (совершения действия), которым определено его начало.

В связи с этим течение срока фактического нахождения работника на территории РФ начинается на следующий день после календарной даты, являющейся днем его прибытия на территорию РФ. День отъезда за рубеж считается днем нахождения в РФ.

При рассмотрении вопроса о налоговом статусе физического лица следует учитывать любой непрерывный 12‑месячный период, определяемый на соответствующую дату получения доходов, в том числе начавшийся в одном налоговом периоде (календарном году) и продолжающийся в другом налоговом периоде (календарном году). Выезд за пределы РФ имеет значение только для подсчета количества дней пребывания в РФ и не прерывает течение 12‑месячного периода. При этом для определения 12‑месячного периода принимаются во внимание календарные месяцы (Письмо Минфина РФ от 29.03.2007 № 03‑04‑06-01/94).

Например, если за 12‑месячный период с марта 2008 года по февраль 2009 года включительно физическое лицо находилось на территории РФ не менее 183 дней, то физическое лицо является налоговым резидентом и зарплата за февраль 2009 года будет облагаться по ставке 13%.

Однако в дальнейшем налоговый статус работника в течение текущего налогового периода 2009 года может изменяться, тогда применяются соответствующие налоговые ставки (13 или 30%). А также необходимо сделать перерасчет НДФЛ с начала налогового периода, то есть с января 2009 года.

В случае если в течение налогового периода (например,

за 7 месяцев) количество дней пребывания физического лица в РФ достигло 183, статус налогового резидента такого физического лица по итогам данного налогового периода уже измениться не может.

Таким образом, статус физического лица становится определяющим на конец налогового периода.

Если по итогам налогового периода сотрудник будет являться налоговым резидентом, по его доходам, полученным от источников в РФ, сумму налога, ранее рассчитанную по ставке 30%, следует пересчитать по ставке 13% как с резидента (Письмо Минфина РФ от 22.11.2007 № 03‑04‑06-01/406).

И наоборот – если по итогам какого‑либо налогового периода физическое лицо не будет являться налоговым резидентом (например, в случае окончательного отъезда из РФ до достижения 183 дней нахождения в РФ в данном календарном году), а налог с доходов, выплаченных до отъезда, удерживался исходя из наличия на каждую дату фактического получения дохода (с учетом предшествующего каждой такой дате 12‑месячного периода) статуса налогового резидента по ставке 13%, сумма налога, подлежащего уплате, должна быть пересчитана по ставке 30% (Письмо Минфина РФ от 04.07.2007 № 03‑04‑06-01/210).

Организацией в сентябре 2008 года был принят на работу иностранный гражданин, который будет признан налоговым резидентом в январе 2009 года. В отношении каких доходов должен быть произведен пересчет суммы НДФЛ по ставке 13%: полученных за весь период работы (в том числе за 2008 год) или только относящихся к 2009 году?

Если на дату выплаты дохода работник будет признан налоговым резидентом, его доходы, полученные от источников в РФ, подлежат налогообложению по ставке 13%.

В случае если в текущем налоговом периоде работник приобретет статус налогового резидента и его налоговый статус более не изменится либо если по итогам налогового периода иностранный сотрудник организации будет признан налоговым резидентом, по его доходам, полученным от источников в РФ, сумму налога, ранее рассчитанную по ставке 30% как с нерезидента, следует пересчитать по ставке 13%.

Перерасчет сумм налога в связи с изменением налогового статуса производится после наступления даты, с которой налоговый статус налогоплательщика за текущий налоговый период поменяться не сможет, либо при окончательном определении его налогового статуса по итогам налогового периода.

Указанный перерасчет осуществляется с начала налогового периода, в котором произошло изменение налогового статуса работника. То есть в 2008 году этот работник не будет являться резидентом и перерасчет НДФЛ делать не надо.

Перерасчет надо сделать только по доходам, полученным в 2009 году, его доходы должны облагаться по ставке 13%.

Однако в дальнейшем налоговый статус работника в течение текущего налогового периода может снова измениться, в связи с чем пересчет сумм налога за январь 2009 года в феврале не производится.

Перерасчет сумм налога в связи с изменением налогового статуса осуществляется после наступления даты, с которой налоговый статус налогоплательщика за текущий налоговый период поменяться не сможет, либо на дату прекращения трудовых отношений.

Указанный перерасчет производится с начала налогового периода, в котором произошло изменение налогового статуса работника.

В организации работает гражданин Германии. На конец 2008 года он является резидентом, но в апреле 2009 года у него заканчивается контракт. Будет ли данный работник являться резидентом на период с января по апрель 2009 года для целей исчисления НДФЛ?

Согласно действующему законодательству этот работник будет являться резидентом для выплат за период с января по апрель 2009 года на дату выплаты дохода. И налоговая ставка будет 13%.

Если по итогам налогового периода физическое лицо не будет являться налоговым резидентом, но при этом налог с доходов, выплаченных в этом периоде, был удержан на дату выплаты дохода по ставке 13%, то сумма налога подлежит пересчету по ставке 30%.

Перерасчет может быть сделан на дату прекращения трудовых отношений.

Источник: https://delovoymir.biz/rabotniki_inostrancy_voprosy_uderzhaniya_ndfl.html

Ндфл с дохода физлица, работающего по гпд за границей, не удерживается

x

Check Also

Форма 6-НДФЛ зарегистрирована Минюстом Минюст России 30 октября 2015 г. зарегистрировал приказ ФНС России от 14 октября 2015 г. № ММВ-7-11/[email protected], которым утверждена форма расчета 6-НДФЛ.

Форма 3-ндфл с 2016 года редакция действует с отчетности за 2015 год с 22 января 2016 года Форма 3-НДФЛ, утвержденная приказом ФНС России от 24 декабря 2014 г. № ММВ-7-11/[email protected] в редакции приказа ФНС России от 25 ноября 2015 г. №ММВ-7-11/[email protected] (действующая редакция с 2016 года). Форма 3-НДФЛ в редакции приказа ФНС России от 25 ноября 2015 г.

№ММВ-7-11/[email protected] Бухгалтерский учет и отчетность НДФЛ | 15:36 25 декабря 2015 НДФЛ | 13:13 17 марта 2016 НДФЛ | 15:35 19 января 2015 НДФЛ | 11:47 30 января 2017 НДФЛ | 18:29 9 июня 2017 2016 | 11:36 1 декабря 2015, НДФЛ | 11:36 1 декабря 2015 НДФЛ | 12:51 25 августа 2015 Торговый сбор | 11:44 24 октября 2016 НДФЛ | 12:15 6 марта 2017 НДФЛ | 15:42 11 января 2018 (adsbygoogle = window.

Новая форма 3-НДФЛ Необходимость подачи декларации о доходах (форма 3-НДФЛ) за 2017 год может возникнуть у любого физлица. Подавать декларацию придется, если подоходный налог не был удержан налоговым агентом, а также для заявления о своем праве на стандартный, социальный, профессиональный, инвестиционный или имущественный налоговый вычет.

ФНС рассказала, как с 2018 года будут облагаться НДФЛ проценты от облигаций ФНС на своем официальном сайте напомнила, что с 1 января 2018 года доходы в виде процентов по обращающимся облигациям российских организаций будут облагаться НДФЛ по-новому.

ФНС рассказала, как заполнять формы 2-НДФЛ и 6-НДФЛ ФНС России в письме от 5 декабря 2016 г. № БС-4-11/[email protected] напомнила, что в соответствии со статьей 230 НК РФ налоговые агенты представляют в налоговые органы расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев до последнего дня месяца, следующего за отчетным.

ФНС подготовила порядок заполнения ежеквартального отчета по НДФЛ и форму 6-НДФЛ На едином портале правовой информации размещен ]]> текст проекта приказа ФНС России ]]> «Об утверждении формы расчет а сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) и порядка по ее заполнению, а также формата представления расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом в электронной форме». Речь идет о ежеквартальном отчете по НДФЛ, который вводится с 1 января 2016 года.

Утверждена форма заявления для уменьшения НДФЛ на сумму уплаченных авансов Приказом от 13 ноября 2015 г. № ММВ-7-11/[email protected] утверждена форма заявления о подтверждении права на уменьшение исчисленной суммы НДФЛ на сумму уплаченных авансовых платежей по налогу.

Источник: https://u69.ru/ndfl/ndfl-s-doxoda-fizlica-rabotayushhego-po-gpd-za-granicej-ne-uderzhivaetsya

Законно ли снимают с моей зарплаты 13%, если я работаю по ДГПХ?

В соответствии с Гражданским кодексом РФ существует несколько разновидностей договоров гражданско-правового характера. Это:

- договор подряда;

- договор аренды;

- договор займа;

- договор авторского заказа.

Каждый из этих договоров может быть заключён с физическим лицом и по каждому может выплачиваться доход.

Вы не уточняете, какой конкретно вид договора Вас интересует. Предполагаю, что наиболее распространённый – договор подряда.

Прежде всего, такой договор не является трудовым и не регулирует трудовые отношения. То, что по нему получают, — не зарплата. Его стороны – не работодатель и работник, а заказчик и подрядчик: подрядчик обязуется выполнить по заданию другой стороны (заказчика) определённую работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его.

Облагается ли налогом доход, полученный физическим лицом по такому договору?

Смотрим Налоговый кодекс – статью 210:

Какие именно доходы должны учитываться – в статье 208-ой:

Доходы, выплаченные по договору подряда, совершенно очевидно являются «вознаграждением за выполнение иных обязанностей (выполненную работу, оказанную услугу)». Следовательно, они попадают в перечень доходов, подлежащих обложению налогом на доходы физических лиц.

Порядок уплаты налога зависит от того, какой статус имеет физическое лицо – подрядчик.

Если это индивидуальный предприниматель, то налоги со своих доходов он уплачивает самостоятельно и в соответствии с выбранной системой налогообложения.

Если же физического лицо статуса предпринимателя не имеет, то налог обязана исчислить, удержать и перечислить в бюджет вторая сторона договора (неважно, организация это или предприниматель). Это её обязанность (статья 226) и от желания (или не желания) физического лица, с которым заключён ДГПХ, уплачивать налоги вообще эта обязанность не зависит:

Таким образом, если договор гражданско-правового характера заключён с физическим лицом, не являющимся индивидуальным предпринимателем, организация не просто имеет право, а обязана исчислить с выплаченного по этому договору дохода налог по ставке 13 %, удержать его и перечислить в бюджет. Физическое лицо при этом получает на руки сумму за минусом налога.

По окончанию года организация должна оформить этому лицу справку формы 2-НДФЛ и представить её в налоговый орган по своему месту учёта. Такая справка по требованию представляется и физическому лицу.

Источник: http://www.bolshoyvopros.ru/questions/964983-zakonno-li-snimajut-s-moej-zarplaty-13-esli-ja-rabotaju-po-dgph.html

Ндфл с дохода физлица, работающего по гпд за границей, не удерживается

x

Check Also

Как исчисляются НДФЛ и страховые взносы в отношении дистанционного работника В ответ на запрос налогоплательщика Минфин России в письме от 22 февраля 2017 г. № 03-04-06/10460 рассказал, как подлежат обложению …

Доход участника, полученный при выходе из общества, облагается НДФЛ Минфин в письме от 22 сентября 2017 г. №03-04-05/61599 рассмотрел вопрос о порядке налогообложения доходов физических лиц, полученных при выходе из ООО, в случае, если взнос в уставный капитал общества был осуществлен недвижимым имуществом.

Как исчислять ЕНВД и НДФЛ при работе в разных муниципальных образованиях? Если предприниматель работает по ЕНВД в нескольких субъектах России, то он вправе уменьшить сумму уплачиваемого налога на сумму уплаченных …

Денежные компенсации обманутых дольщиков освободят от НДФЛ Федеральным законом от 29 июля 2017 г. №218-ФЗ создан Фонд защиты прав граждан — участников долевого строительства, основанной функцией которого является формирование компенсационного фонда за счет обязательных отчислений застройщиков.

Как заполнять форму 4-НДФЛ о предполагаемом доходе ИП В случае появления в течение года у индивидуальных предпринимателей и приравненных к ним категорий налогоплательщиков доходов от предпринимательской деятельности или от занятия …

Денежная компенсация вреда здоровью не всегда освобождается от НДФЛ От НДФЛ освобождаются все виды установленных законодательством компенсационных выплат, в том числе связанных с возмещением вреда, причиненного увечьем или иным повреждением здоровья.

Вычет по НДФЛ, предоставленный по ошибке, можно взыскать Гражданин за счет средств целевого жилищного займа, предоставленного ему на безвозмездной основе, приобрел квартиру.

Выдавая матпомощь на ребенка, не забудьте о документах, чтобы не платить НДФЛ Единовременные выплаты при рождении ребенка, в том числе и матпомощь сотруднику-родителю, не облагаются НДФЛ.

Вывод денег на счет ИП под видом возврата займа признан доходом, облагаемым НДФЛ ИФНС провела выездную налоговую проверку предпринимателя, в ходе которой установила, что ИП получил доход на свой расчетный счет в размере 32 млн руб.

Вознаграждение опекуну из средств бюджета облагается НДФЛ Обязанности по опеке и попечительству исполняются безвозмездно, за исключением ряда случаев. Орган опеки и попечительства, исходя из интересов подопечного, вправе заключить с опекуном или попечителем договор об осуществлении опеки или попечительства на возмездных условиях.

Возмещение судебных расходов не облагается НДФЛ Минфин России в письме от 20 февраля 2017 г. №03-04-06/9522 пришел к выводу, что доходы в виде судебных расходов освобождаются от обложения НДФЛ, даже если они возмещены решением суда, не относящегося к российской судебной системе.

Возмещение затрат работника, отозванного из отпуска, облагается НДФЛ Организация обратилась в Минфин России с просьбой разъяснить, подлежит ли налогообложению компенсация затрат на проезд работника от места проведения отпуска к месту работы и обратно в случае, если он отозван из отпуска в связи с производственной необходимостью.

Возврат излишне удержанного налога в форме 6-НДФЛ Если вы удержали у налогоплательщика излишние суммы налога на доходы, их необходимо вернуть в течение трех месяцев с момента, когда получено заявление о возврате от налогоплательщика.

Вносятся изменения в форму 2-НДФЛ ФНС России внесет изменения в форму Справки о доходах физического лица (2-НДФЛ), порядок ее заполнения и формат представления в электронной форме.

Внесены изменения в форму 3-НДФЛ ФНС России приказом от 25 октября 2017 г. № ММВ-7-11/[email protected] внесла изменения в свой приказ от 24.12.2014 № ММВ-7-11/[email protected], которым утверждена форма налоговой декларации по налогу на доходы физических лиц (3-НДФЛ), порядок ее заполнения и формат представления декларации в электронной форме.

Взносы по договору страхования ответственности руководителя фирмы облагаются НДФЛ Страховые взносы (страховая премия), выплачиваемые организацией по договорам страхования ответственности директоров и должностных лиц, подлежат обложению налогом на доходы физических лиц, сообщает Минфин России в письме от 6 июня 2017 г. №03-04-06/35151.

В каком случае сумма оплаты жилья работника не облагается НДФЛ Минфин России в письме от 23 июня 2017 г. №03-04-06/39766 рассмотрел вопрос об обложении НДФЛ сумм оплаты организацией проживания исполнителей по гражданско-правовым договорам, а также работников, работающих вахтовым методом.

В каком случае продажа доли в уставном капитале не облагается НДФЛ? Доход физического лица от продажи доли в уставном капитале российской организации освобождается от обложения НДФЛ в случае, если доля была приобретена после 1 января 2011 года и принадлежала налогоплательщику на праве собственности или ином вещном праве более пяти лет.

В Госдуму внесен законопроект о введении прогрессивной шкалы ставки НДФЛ Группа депутатов выступила с законодательной инициативой о введении прогрессивной шкалы ставки налога на доходы физических лиц.

Адвокаты и нотариусы будут сдавать 6-НДФЛ Речь идет об адвокатах и нотариусах, которые признаются налоговыми агентами по НДФЛ. Как говорится в письме ФНС России от 3 декабря 2015 г.

№ БС-3-11/[email protected], в соответствии с положениями НК РФ, вступающими в силу с 1 января 2016 года, налоговые агенты представляют в налоговый орган по месту своего учета расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, поквартально, не позднее последнего дня месяца, следующего за соответствующим периодом.

Абонементы в фитнес-клубы, оплачиваемые организацией, облагаются НДФЛ Минфин России считает, что абонементы в фитнес-клубы и иные спортивные учреждения, которые организации оплачивают сотрудникам, облагаются НДФЛ в обычном порядке.

Источник: https://zhenskaya-pravda.ru/ndfl/ndfl-s-doxoda-fizlica-rabotayushhego-po-gpd-za-granicej-ne-uderzhivaetsya