Выдачи молока за вредность! Облагается ли НДФЛ? Можно ли учесть в расходах по налогу на прибыль? Надо ли начислять страховые взносы?

Дорогие друзья, как Вам должно быть известно, работникам, занятым на работах с вредными и опасными условиями труда, положен ряд льгот и компенсаций, в том числе выдача молока. Поэтому в сегодняшней статье, мною будут рассмотрены вопросы налогообложения выдачи молока за вредность, в том числе:

— Облагаются ли НДФЛ доходов в виде бесплатно выданного молока работникам?

— Можно ли относить в состав расходов по налогу на прибыль, затраты на выдачу молока работника?

— Нужно ли начислять страховые взносы на стоимость бесплатно выдаваемого ли молока работникам?

Как Вам должно быть известно, работникам, занятым на работах с вредными и опасными условиями труда, положен ряд льгот и компенсаций, в том числе выдача молока.

Так ст. 222 Трудового кодекса Российской Федерации (далее – ТК РФ) установлено, что на работах с вредными условиями труда работникам выдаются бесплатно по установленным нормам молоко или другие равноценные пищевые продукты.

Выдача работникам по установленным нормам молока или других равноценных пищевых продуктов по письменным заявлениям работников может быть заменена компенсационной выплатой в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, если это предусмотрено коллективным договором и (или) трудовым договором.

На работах с особо вредными условиями труда предоставляется бесплатно по установленным нормам лечебно-профилактическое питание.

Нормы и условия бесплатной выдачи молока или других равноценных пищевых продуктов, лечебно-профилактического питания, порядок осуществления компенсационной выплаты, предусмотренной частью первой настоящей статьи, устанавливаются в порядке, определяемом Правительством Российской Федерации, с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений.

«Нормы и условия бесплатной выдачи работникам, занятым на работах с вредными условиями труда, молока или других равноценных пищевых продуктов, которые могут выдаваться работникам вместо молока» установлены в Приложении № 1 к Приказу Министерства здравоохранения и социального развития Российской Федерации от 16 февраля2009 г. № 45н.

В трудовом договоре необходимо описать условия труда на рабочем месте, перечень действующих вредных (опасных) факторов, определенных по результатам проведенной аттестации, и перечень предоставляемых в связи с этим льгот (ч. 2 ст. 57 ТК РФ), в том числе назначение молока.

Об этом говорится, например, в письме Минтруда России от 23.01.1996 № 38-11, где также приведены и рекомендации по учету обязательств работодателя по условиям и охране труда в трудовом и коллективном договорах.

В соответствии с данным письмом нормы выдачи молока рекомендовано прописать в приложении к коллективному договору.

Налогообложения НДФЛ доходов в виде бесплатно выданного молока работникам

Согласно п. 3 ст.

217 Налогового кодекса Российской Федерации (далее – НК РФ) не подлежат налогообложению (освобождаются от налогообложения) все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных с:

— возмещением вреда, причиненного увечьем или иным повреждением здоровья;

— бесплатным предоставлением жилых помещений и коммунальных услуг, топлива или соответствующего денежного возмещения;

— оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

— оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях, а также спортивными судьями для участия в спортивных соревнованиях;

— увольнением работников, за исключением компенсации за неиспользованный отпуск;

— гибелью военнослужащих или государственных служащих при исполнении ими своих служебных обязанностей;

возмещением иных расходов, включая расходы на повышение профессионального уровня работников;

— исполнением налогоплательщиком трудовых обязанностей (включая переезд на работу в другую местность и возмещение командировочных расходов).

Таким образом, бесплатная выдача молока, в пределах установленных норм, сотрудникам, занятым на работах с вредными и опасными условиями труда не подлежит налогообложению НДФЛ. Однако подобной «налоговой льготы» по НДФЛ сотрудникам, не занятым на работах с вредными и опасными условиями труда не предусмотрено.

Правомерность отнесения на расходы по налогу на прибыль, затрат на выдачу молока работника

В соответствии с п. 4 ст.

255 НК РФ к расходам на оплату труда в целях исчисления и уплаты налога на прибыль относятся стоимость бесплатно предоставляемых работникам в соответствии с законодательством Российской Федерации коммунальных услуг, питания и продуктов, предоставляемого работникам налогоплательщика в соответствии с установленным законодательством Российской Федерации порядком бесплатного жилья (суммы денежной компенсации за непредоставление бесплатного жилья, коммунальных и иных подобных услуг).

Таким образом, на основании п. 4 ст. 255 НК РФ затраты на выдачу молока в пределах установленных норм относятся в состав расходов по налогу на прибыль в качестве расходов на оплату труда. Расходы же на выдачу молока сотрудникам, не занятым на работах с вредными и опасными условиями труда, не могут относиться на расходы по налогу на прибыль согласно данной норме.

При этом согласно ст.

255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

На основании данной нормы в случае если трудовыми договорами (контрактами) и (или) коллективными договорами компании будет закреплена обязанность работодателя по выдаче молока, данные затраты могут быть отнесены в состав расходов на оплату труда.

Источник: https://blogfiscal.info/?p=6545

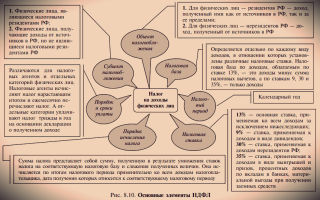

НДФЛ: налог на доходы физических лиц в 2018 году

Налог на доходы физических лиц (НДФЛ) — это налог, который учитывается на основе совокупного дохода физических лиц и изымается в денежном виде за закончившийся год. Давайте разберем в этой статье, что собой представляет налог на доходы физических лиц в 2018 году.

В Российской Федерации, согласно статье 207 НК РФ, плательщиками НДФЛ являются физические лица – налоговые резиденты РФ, а также физические лица, которые не являются резидентами Российской Федерации, но при этом получают доходы от источников в России.

Объектом налогообложения НДФЛ (статья 209 НК РФ) соответственно является доход, который получен:

- от источников в РФ, независимо от того, кто его получает (резидент федерации или нет);

- от источников за пределами России, если получатель является резидентом Российской Федерации.

К содержанию

Налоговая база

Налоговая база по НДФЛ (статья 210 НК РФ) учитывает все доходы налогоплательщика, которые получены им в натуральной или денежной форме, а также в виде материальной выгоды.

На налоговую базу не влияют удержания из дохода физического лица, которые были осуществлены по решению суда или иных органов, имеющих на это право.

Налоговый период по НДФЛ определяется статьей 216 НК Российской Федерации и равен одному календарному году.

К содержанию

Сумма НДФЛ

Основная налоговая процентная ставка равна 13 %. Но ставка на некоторые виды доходов отличается от стандартной.

К таким доходам относят:

- призы и выигрыши, которые получает налогоплательщик, принимая участие в играх, конкурсах и других мероприятиях, на сумму, превышающую 4 тысячи рублей (35%);

- процентные доходы, получаемые от вкладов в банках, если сумма полученных процентов превышает размер начисленных процентов по депозиту в рублях, рассчитанных по ставке рефинансирования Центробанка РФ плюс 5%; если вклад в валюте, тогда с суммы процентов, превышающих 9% годовых (35%);

- сумму экономии на процентах при получении физическим лицом кредитных средств. Для займов в рублях объектом налогообложения является сумма рассчитанных процентов, превышающая 2/3 ставки рефинансирования, для займов в иностранной валюте база налогообложения исчисляется как разница начисленных процентов по договору и по ставке 9%;

- кроме той материальной выгоды, которая получена за использование кредитов, фактически израсходованных на приобретение жилого дома, квартиры или на новое строительство их же (35%);

- дивиденды, полученные нерезидентами РФ от долевого участия в деятельности российских организаций (15%);

- прямой доход нерезидентов Российской Федерации (30%).

К содержанию

Льготы по уплате

Льготы по НДФЛ предоставляются в виде налоговых вычетов. Проще говоря, это сумма, не облагаемая подоходным налогом.

Вычеты по налогу на доходы физических лиц бывают такого вида:

- стандартные;

- имущественные;

- социальные;

- профессиональные.

Физическое лицо может получить сразу несколько налоговых вычетов. Во время уплаты НДФЛ они суммируются, затем вычитаются из общей суммы прибыли, а из оставшегося уже платится налог.

К содержанию

Как заполнить декларацию для возврата НДФЛ при покупке квартиры: Пример

К содержанию

Что не облагается НДФЛ

В соответствии со статей 217 НК РФ, существует целый перечень доходов, не подлежащих налогообложению НДФЛ. Весь список мы здесь приводить не будем, а укажем только наиболее часто встречаемые варианты.

Итак, суммы, не облагаемые НДФЛ:

- Государственные пособия, выплаты и компенсации, которые выплачиваются согласно действующему законодательству. Сюда также относятся пособия по безработице, беременности и родам.

- Государственные и трудовые пенсии, которые были назначены в порядке, установленном законодательством РФ.

- Компенсационные выплаты, основанные на решениях органов местного самоуправления.

- Алименты.

- Гранты, которые предоставлены для поддержки образования, науки, культуры и искусства в РФ российскими или иностранными организациями в соответствии с перечнем правительства Российской Федерации.

- Иностранные, международные или российские премии за выдающиеся достижения в области техники, науки, образования, литературы, культуры и искусства.

- Суммы, предоставленные работодателями членам семьи погибшего работника или работнику в связи со смертью кого-то из семьи.

- Стипендии аспирантов, студентов и других учащихся.

- Доходы от выращенных в личных хозяйствах птиц, животных, а также продуктов пчеловодства, растениеводства и цветоводства.

- Доходы крестьянского или фермерского хозяйства, которые получены в этом хозяйстве.

- Доходы, полученные в наследство в денежном и материальном виде.

- Суммы в натуральном и денежном виде, которые налогоплательщик получает в результате дарения. Тут стоит уточнить некоторые моменты. НДФЛ с подарков не взимается, за исключением случаев дарения транспортных средств, недвижимого имущества, акций, паев, долей.

Есть еще много других статей доходов, которые не облагаются НДФЛ.

К содержанию

Индивидуальный предприниматель и НДФЛ

Платит ли ИП НДФЛ? Вопрос сложный, и тут все зависит от нюансов.

Во-первых, от системы уплаты налогов. Индивидуальный предприниматель, который выплачивает налоги по ЕНВД, ПСН или УСНО, не платит подоходный налог с доходов, полученных от деятельности на специальном режиме налогообложения.

Если же ИП находится на ОСНО, то он платит НДФЛ по итогам года.

Во-вторых, индивидуальный предприниматель перечисляет НДФЛ не только за себя, но и за своих наемных работников (в случаях, когда они есть). Но, как уже было замечено выше, это вопрос неоднозначный.

Если вы индивидуальный предприниматель, получили на протяжении отчетного года доход, который по законодательству Российской Федерации облагается налогом, и он был получен не от основного вида деятельности, то НДФЛ за него вы обязаны уплатить.

Примером такого дохода может быть сумма, полученная за продажу транспортного средства или недвижимости.

К содержанию

Что такое код бюджетной классификации НДФЛ

КБК – это перечень единых для всех кодов бюджетной классификации. Он утверждается Министерством финансов Российской Федерации. В нем находятся все статьи расходов бюджетных средств, ассигнований.

Коды являют собой двадцатизначные числа. Так вот, для индивидуального предпринимателя код бюджетной классификации НДФЛ нужен для уплаты подоходного налога за себя и за своих работников (если они имеются).

Для наемных работников индивидуальный предприниматель считается налоговым агентом по НДФЛ. При этом КБК НДФЛ для работников один, а для собственно ИП – другой.

К содержанию

Налоговый регистр по НДФЛ

Помимо всего прочего, индивидуальный предприниматель, выступающий работодателем, должен завести налоговый регистр по учету отчислений подоходного налога работников. За несоблюдение этого условия может грозить финансовый штраф.

Регистр по учету НДФЛ необходим для персонального учета данных по каждому физическому лицу, с которого налоговый агент удерживает налог.

К содержанию

Как начислять

Начисление НДФЛ в общем случае происходит по ставке 13% для резидентов Российской Федерации и 30% – для нерезидентов РФ в отношении дохода физического лица. Для резидентов процентная ставка снимается с суммы заработной платы за вычетом налоговых льгот по НДФЛ. Для нерезидентов учитывается только сумма начисленной зарплаты.

К содержанию

Проблемы НДФЛ

Самой главной проблемой уплаты НДФЛ является определение объекта налогообложения. Ввиду неоднозначности в законодательстве РФ часто возникают спорные ситуации, когда разная трактовка тех или иных видов дохода приводит к нарушению прав налогоплательщика.

К содержанию

Изменения НДФЛ в 2016 году

Основные изменения относительно НДФЛ в 2016 году касаются того, что с 1 января вводится новая форма расчета – 6-НДФЛ. В этой декларации должна содержаться информация о начисленных доходах работников, а также об уже выплаченных размерах налога. Сдается отчет не позднее последнего рабочего дня месяца, следующего за кварталом.

Если предприниматель несвоевременно подал форму 6-НДФЛ, с него удержат штраф в размере 1000 рублей; кроме того, фискальные органы имеют право заблокировать его текущий счет, если по истечении 10 дней отчет 6-НДФЛ не сдан.

В случае если доходы отсутствуют, отчет все равно обязательно подается, с указанием нулей во всех графах.

Второе значимое изменение относительно НДФЛ касается тех предпринимателей, у которых работают более 25 человек: им теперь нужно сдавать отчетность только в электронной форме.

Если предприниматель не удержал налог, ему обязательно необходимо уведомить фискальный орган: такое сообщение подается по специальной форме 2-НДФЛ до 1 марта (ранее срок подачи был до 1 февраля).

Ну и последнее наиболее значимое изменение касается предпринимателей, которые работают на патенте или ЕНВД: ранее они сдавали отчеты по форме 2-НДФЛ по месту ведения деятельности, а теперь им нужно будет посещать налоговую инспекцию по месту регистрации. Туда же необходимо будет приносить и новую форму 6-НДФЛ

К содержанию

Сроки подачи и уплаты в 2018 году

Начисление НДФЛ в 2018 году планируется осуществлять в том же порядке, что и в 2017 году. Налоговую декларацию нужно сдать в отделение ФНС РФ по месту жительства в срок не позднее 2 мая 2018 года.

Физические лица, получившие уведомление от налоговой службы, в соответствии с ст.227 НК РФ, перечисляют авансовые платежи:

- за первые полгода – не позже 15 июля текущего года в размере половины годового аванса;

- за третий квартал – не позднее 15 октября, в размере четверти годового аванса;

- и за четвертый квартал – не позднее 15 января следующего года, также в размере одной четверти от годовой суммы авансового платежа.

К содержанию

Налог на доходы физических лиц: Видео

Источник: http://IPinform.ru/nalogi-iplatezhi/nalogi-ip/nalog-na-doxody-fizicheskix-lic-ndfl.html

О налогообложении ндфл стоимости молока, выдаваемого работникам на работах с вредными условиями труда

Вопрос: О налогообложении ндфл стоимости молока, выдаваемого работникам на работах с вредными условиями труда.

Ответ:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 16 октября 2014 г. N 03-04-05/52286

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу обложения налогом на доходы физических лиц стоимости молока, выдаваемого работникам на работах с вредными условиями труда, и в соответствии со «статьей 34.2» Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

«Абзацем вторым пункта 3 статьи 217» Кодекса предусмотрено, что не подлежат обложению налогом на доходы физических лиц все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с возмещением вреда, причиненного увечьем или иным повреждением здоровья.

Согласно положениям «статьи 222» Трудового кодекса Российской Федерации на работах с вредными условиями труда работникам выдаются бесплатно по установленным нормам молоко или другие равноценные пищевые продукты.

«Нормы» и условия бесплатной выдачи молока или других равноценных пищевых продуктов устанавливаются в порядке, определяемом Правительством Российской Федерации, с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений.

Согласно «пункту 2» Норм и условий бесплатной выдачи работникам, занятым на работах с вредными условиями труда, молока или других равноценных пищевых продуктов, которые могут выдаваться работникам вместо молока, утвержденных Приказом Минздравсоцразвития России от 16.02.2009 N 45н, бесплатная выдача молока или других равноценных пищевых продуктов производится работникам в дни фактической занятости на работах с вредными условиями труда, обусловленными наличием на рабочем месте вредных производственных факторов.

Таким образом, доходы в виде стоимости молока, выдаваемого работникам в соответствии с указанными «Нормами» в дни фактической занятости на работах с вредными условиями труда, освобождаются от обложения налогом на доходы физических лиц на основании «абзаца третьего пункта 3 статьи 217» Кодекса.

Доходы в виде стоимости молока, выдаваемого работникам в дни, когда они не заняты на работах с вредными условиями труда, подлежат обложению налогом на доходы физических лиц в установленном порядке.

Заместитель директораДепартамента налоговойи таможенно-тарифной политики

Р.А.СААКЯН

09.11.2014

Â

Источник: http://glavbuh-info.ru/index.php/zakon/12918-2014-12-04-09-27-01

Доходы, не подлежащие налогообложению в 2018 году

Доходы, не подлежащие налогообложению – это такие доходы, с которых не нужно платить налог на доходы физических лиц либо иные.

В Налоговый Кодекс внесены изменения, вступившие в силу с начала этого года. Одно из таких изменений касается порядка освобождения от НДФЛ при продаже имущества и действует на доходы от имущества, приобретенного в собственность начиная с 2016 года.

Основные поправки по НДФЛ

Обобщая внесенные изменения, можно сделать следующие выводы:

- изменилась классификация объектов, освобожденных от налога на доход. Сейчас объекты можно подразделить на две части: недвижимость и другое имущество. Конкретное упоминание видов недвижимости (например, квартира, комната, дом и т. д.) исключено. Таким образом установлена возможность освободить от налога любое недвижимое имущество.

- изменился предельный срок владения на праве собственности имуществом, от которого зависела возможность освобождения от НДФЛ. Точнее сказать, установлены новые и разные сроки в отношении владения имуществом.

- субъектам России предоставлено право самостоятельно определить предельный срок владения недвижимостью.

Срок владения имуществом

Что касается срока, предельного для нахождения имущества во владении, ранее он составлял не менее трех лет. Однако указанное не касалось доходов, полученных от реализации ценных бумаг, а также от продажи имущества, которым непосредственно пользуется ИП в своем бизнесе.

В настоящее время ситуация изменилась и установлен другой порядок налогообложения. Освобождению от налогов подлежат доходы:

- от продажи недвижимого имущества или долей в таком имуществе;

- от реализации другого имущества налогоплательщика.

Минимальный предельный срок

В новой статье 217.1 введено понятие «минимальный предельный срок владения объектом». Это понятие используется в Кодексе и применяется в общем правиле. Обобщая, можно сказать, что доходы, которые получил налогоплательщик после продажи недвижимости, могут быть освобождены от уплаты налога, если он владел ею в течение этого самого минимального предельного срока или дольше.

Таких минимальных сроков теперь два: три года и пять лет.

Три года установлены для следующих случаев:

- право собственности на недвижимость было приобретено в процессе наследования или же на основании договора дарения от физического лица, которое является близким родственником или членом семьи;

- собственность была установлена на основании приватизации;

- налогоплательщик, являющийся плательщиком ренты, получил право собственности согласно договору пожизненного содержания и иждивения.

Для других же случаев придется применять более длинный срок – не менее пяти лет.

Субъекты России имеют право уменьшить пятилетний срок хоть до нуля. Сделать это они имеют право для всех налогоплательщиков или отдельных категорий и определенных объектов недвижимости.

Цена договора

Помимо прочего, увеличение налоговой нагрузки может сказаться и при заключении договора купли-продажи, если недвижимое имущество реализуется ранее истечения минимального срока.

Не секрет, что продавец с покупателем нередко занижали в договоре цену объекта недвижимости. Сейчас же такая хитрость не поможет. Налоговый Кодекс дополнен положением, которое призвано исключить возможность занижения цены для снижения налогов.

Как это сделано?

Согласно нововведениям, при реализации недвижимого имущества до истечения минимального срока владения доход признается равнозначным кадастровой стоимости недвижимости по состоянию на начало текущего года (года продажи) и умножается на коэффициент 0,7.

Такое правило применяется в случае, когда в договоре цена продажи ниже кадастровой стоимости.

Таким образом, минимальный налог в любом случае придется заплатить, если реализация происходит ранее минимального срока. А рассчитать его будет просто: нужно лишь знать кадастровую стоимость вашего объекта.

Перечень того, что не облагается налогом

Одна из основных поправок – введение полного перечня доходов, не подлежащих налогообложению НДФЛ. Напомним, что ранее доходы, освобождаемые от налогообложения, были доходами:

- полученными, от продажи квартиры, жилого дома, комнаты, причем сюда включали приватизированные помещения, дачи, земельные участки и садовые дома, а также доли от всего перечисленного имущества;

- полученными после продажи иного имущества.

В новый перечень включено достаточное большое количество различных доходов. Все их можно посмотреть в ст. 217 Кодекса. Каждые подразделены на группы для удобства поиска. Далее рассмотрим некоторые из них

Ограничение по сумме

Существует ли какая-то предельная сумма дохода, не подлежащая налогообложению? В законе оговорено, что доходы размером не более четырех тысяч рублей и полученные по конкретным основаниям налогом не облагаются.

Среди оснований можно выделить такие:

- подарки, переданные компаниями или частными предпринимателями;

- призы в натуральной или в денежной форме, завоеванные на конкурсе или ином соревновании;

- материальная помощь, которую оказал работодатель сотруднику (или бывшему сотруднику, вышедшему на пенсию);

- возмещение либо оплата работодателем работнику (его близкому родственнику) или бывшему работнику, вышедшему на пенсию, медицинских препаратов. Препараты должны быть назначены врачом, а их приобретение подтверждено документально;

- призы или выигрыши, которые получены в конкурсе или иной игре, проводимой как рекламная акция;

- материальная помощь, которая оказывается инвалидам благотворительными (общественными) организациями.

Пособия и пенсии

Рассмотрим теперь, какие доходы не облагаются налогом. Среди них можно выделить государственный пособия, но здесь есть свои исключения: придется платить НДФЛ, если получили:

- пособие по болезни (временной нетрудоспособности);

- пособие по уходу за заболевшим ребенком;

- другие компенсации и выплаты, полученные на основании законодательства.

Не облагаются НДФЛ такие пособия, как выплачиваемые по беременности и родам, а также по безработице.

Пенсионеры тоже не обязаны платить НДФЛ, если это трудовые пенсии или полученные по государственному пенсионному обеспечению.

Социальные доплаты к ним также перечисляют без удержания налога.

Компенсации и их виды

Существует перечень компенсационных выплат, которые выплачиваются без удержания НДФЛ. К ним относятся все те, что установлены законами РФ и ее субъектов, а также решениями исполкомов и иных местных органов. Компенсации не облагаются НДФЛ в пределах определенных норм.

В законе приведен перечень таких компенсационных выплат. Это выплаты, связаны со следующими обстоятельствами:

- возмещение вреда вследствие повреждения здоровья (например, нанесение увечья);

- безвозмездное предоставление жилой недвижимости, коммунальных услуг, ГСМ (либо денежное возмещение таких расходов);

- стоимость либо выдача продуктов (натурального довольствия);

- цена питания, оборудования, снаряжения, формы (спортивной или/и парадной) для спортсменов, судей соревнований или работников этой сферы. Все выданное должно служить целям тренировочного процесса и принятия участия в соревнованиях.

К компенсационным выплатам, не облагающимся налогом, относят и те, которые получены при увольнении при таких условиях:

- за неиспользованный отпуск;

- выходное пособие;

- компенсации руководящему составу (директору, его замам, главному бухгалтеру), если они более трехкратного размера заработка в месяц или 6-кратного заработка в месяц работников на Крайнем Севере и подобных областях;

- те, что выданы в связи с гибелью военнослужащего или госслужащего, когда смерть наступила при исполнении служебных обязанностей;

- расходы, потребовавшиеся для повышения квалификации (профессионального уровня);

- связанные с выполнением трудовых обязанностей (например, переезд на работу в другой город, командировочные).

Тонкости компенсации при командировке

Командировочные расходы и компенсации имеют свои особенности. Так, не облагаются налогом суточные расходы, если их величина не более семисот рублей за каждый день нахождения в отъезде. Для загранпоездки по служебным нуждам этот предел составляет 2500 рублей.

Не включаются для исчисления НДФЛ и такие компенсации по командировке, как:

- проезд до места и обратно;

- услуги аэропорта (сборы);

- затраты на проезд до аэропорта или вокзала;

- расходы на провоз багажа;

- наем жилья (например, гостиница);

- услуги связи (в том числе и телефонной);

- сумма, потраченная на визу;

- комиссии за обмен валюты.

Перечисленные расходы должны быть обязательно подтверждены документально. Если документы утеряны или по иной причине нет возможности их предъявить, то расходы по найму помещения для жилья освобождаются от НДФЛ в размере, не превышающем 700 руб. и 2500 руб. при командировке по РФ и за границу соответственно.

Подсобное хозяйство и налог на доход

Нужно ли платить государству, если вырастил овощи-ягоды на своем огороде и продал? Закон говорит, что доходы, полученные от реализации своих овощей-фруктов, мяса животных (или живых животных), растений могут быть освобождены от уплаты налога на доход, если соблюдены такие условия:

- вся площадь земли, занятой для подсобного хозяйства или животноводства (растениеводства), и принадлежащей на праве собственности или на каком-либо ином праве (например, аренды) гражданину не должна быть больше того максимального размера, что указан в ФЗ «О личном хозяйстве» (п.5 ст.4);

- ведение хозяйства происходит без применения наемного труда.

Примерный перечень доходов, не подлежащих налогообложению

Как уже упоминалось, исчерпывающий перечь тех доходов, с которых не будет рассчитываться НДФЛ, приведен в Налоговом Кодексе.

Приведем некоторые из них здесь:

- плата донорам за молоко матери, кровь и иную помощь;

- гранты, полученные для поддержки образования, искусства, науки, культуры;

- алименты;

- международные, российские, иностранные премии, выданные за достижения в области образования, литературы, культуры, СМИ, в области науки, в области техники. Перечень премий утверждается Правительством России;

- единовременные выплаты членам семьи умершего сотрудника;

- единовременные выплаты сотруднику при рождении ребенка и те, которые выплачиваются в течение первого года жизни ребенка. Ограничение по сумме – 50 000 руб.;

- компенсации работникам (членам семьи) цены путевки в санаторно-курортное учреждение (не туристические путевки);

- стипендии студентам, учащимся, ординаторам, аспирантам;

- доходы членов крестьянского (фермерского) хозяйства, которые получены в КФХ от производства и продажи сельхозпродукции. Сюда же относится и производство, переработка, реализация сельхозпродуктов на протяжении пяти лет, начиная с момента регистрации субъекта предпринимательства;

- доходы, которые получены физическим лицом от продажи заготовок из ягод, грибов, орехов и т. п.;

- доходы от продажи пушнины, дичи и других продуктов, полученных в результате охоты.

Перечислять подобные доходы можно еще долго. Ст. 217 содержит все нюансы, связанные с определенными видами прибыли, не облагающимися НДФЛ, и в случае необходимости можно напрямую обратиться к Налоговому Кодексу.

Ип и его налоги: видео

Как не платить налог с продажи автомобиля в собственности менее 3 лет

Налоговая амнистия для ООО, ИП и физлиц в 2018 г.

Банковские счета физлиц РФ будет контролировать налоговая С 1 июля 2018

Налог с денежного подарка

Источник: http://vseproip.com/nalogi-i-platezhi/nalogi-ip/dohody-ne-podlezhashhie-nalogooblozheniyu.html

Налог на доходы физических лиц — Институт профессиональных бухгалтеров Московского региона

Рубрику ведет К.В. Котов, заместитель начальника отдела ФНС России

Выплаты за счет грантов

Организация-работодатель получает грант. За счет этого гранта она выплачивает вознаграждение физическим лицам. Облагаются ли НДФЛ такие доходы физических лиц?

От налогообложения освобождены суммы, получаемые налогоплательщиками в виде грантов (безвозмездной помощи), предоставленных для поддержки науки и образования, культуры и искусства в Российской Федерации международными, иностранными и (или) российскими организациями по перечню таких организаций, утверждаемому Правительством РФ. Так сказано в пункте 6 статьи 217 НК РФ.

Перечень упомянутых выше российских организаций (далее – Перечень) утвержден постановлением Правительства РФ от 15.07.2009 № 602.

Основанием для освобождения сумм грантов от налогообложения является предоставление таких грантов учреждениям науки, образования, культуры и искусства или непосредственно физическим лицам российской организацией, входящей в Перечень.

Следовательно, средства, выплачиваемые из сумм грантов работникам таких учреждений, освобождаются от налогообложения при условии, что такие сотрудники признаются получателями грантов, и расходование средств гранта соответствует его целевому назначению. Это касается выплат как по трудовым, так и по гражданско-правовым договорам.

Вознаграждение приемным родителям

Семья взяла на воспитание приемного ребенка и ежемесячно получает вознаграждение. Подлежит ли такое вознаграждение налогообложению НДФЛ?

Приемной семьей признается опека или попечительство над ребенком или детьми, которые осуществляются по договору о приемной семье, заключаемому между органом опеки и попечительства и приемными родителями или приемным родителем, на срок, указанный в этом договоре. На это указывает пункт 1 статьи 152 Семейного кодекса РФ.

Размер вознаграждения, причитающегося приемным родителям, размер денежных средств на содержание каждого ребенка, а также меры социальной поддержки, предоставляемые приемной семье в зависимости от количества принятых на воспитание детей, определяются договором о приемной семье в соответствии с законами субъектов РФ. Об этом говорится в пункте 2 статьи 153.1 СК РФ.

Выплата вознаграждения приемным родителям осуществляется в сроки, указанные в договоре на оказание услуг по воспитанию приемных детей, и в порядке, предусмотренном нормативными правовыми актами субъекта РФ.

Пунктом 1 статьи 210 НК РФ установлено, что при определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах.

Таким образом, вознаграждение за оказание услуг по воспитанию приемных детей, выплачиваемое приемным родителям по договору на оказание услуг по воспитанию приемных детей, подлежит налогообложению налогом на доходы физических лиц в общеустановленном порядке.

Выплата за вредное производство

Организация в соответствии с коллективным трудовым договором выплачивает работникам, занятым на вредном производстве, компенсационную выплату в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов. Нужно ли удерживать с этой суммы НДФЛ?

На работах с вредными условиями труда работникам выдаются бесплатно по установленным нормам молоко или другие равноценные пищевые продукты.

Выдача работникам по установленным нормам молока или других равноценных пищевых продуктов по письменным заявлениям работников может быть заменена компенсационной выплатой в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, если это предусмотрено коллективным договором и (или) трудовым договором. Это следует из статьи 222 Трудового кодекса РФ.пунктом 3 статьи 217 НК РФ не подлежат налогообложению налогом на доходы физических лиц все виды установленных действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей.

Нормы и условия бесплатной выдачи молока или других равноценных пищевых продуктов, лечебно-профилактического питания, порядок осуществления компенсационной выплаты устанавливаются в порядке, определяемом Правительством РФ, с учетом мнения Российской трехсторонней комиссии по регулированию социально-трудовых отношений.

В соответствии с

Таким образом, компенсационная выплата, предусмотренная коллективным договором и (или) трудовым договором и выплачиваемая в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов в соответствии с действующим законодательством работникам, занятым на работах с вредными условиями труда, не подлежит налогообложению НДФЛ. Основание – пункт 3 статьи 217 НК РФ.

Размер указанной компенсационной выплаты определяется в соответствии с Порядком осуществления компенсационной выплаты в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, утвержденным приказом Минздравсоцразвития России от 16.02.2009 № 45н.

Работа в другом регионе

Организация, находящаяся в Москве, по гражданско-правовому договору наняла физическое лицо для выполнения работ в другом регионе. Обособленных подразделений в месте выполнения работ у организации нет. Как должен быть уплачен НДФЛ с суммы дохода данного физического лица?

Российские организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить сумму налога, исчисленную в соответствии со статьей 224 НК РФ с учетом особенностей, предусмотренных статьей 226 НК РФ.

На основании пункта 7 статьи 226 НК РФ совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается по месту учета налогового агента в налоговом органе.

Налоговые агенты – российские организации, имеющие обособленные подразделения, обязаны перечислять исчисленные и удержанные суммы налога как по месту своего нахождения, так и по месту нахождения каждого своего обособленного подразделения.

Поскольку обособленного подразделения по месту исполнения физическим лицом обязанностей по договору гражданско-правового характера у организации не возникает, налог, удержанный с доходов, выплаченных за выполнение работ в других регионах по таким договорам физическим лицам, подлежит перечислению по месту нахождения организации в г. Москве.

Оплата проезда при вахтовом методе работы

Организация оплачивает работникам, работающим вахтовым методом, стоимость проезда до места выполнения работы и обратно. Облагается ли эта выплата НДФЛ?

Вахтовый метод представляет собой особую форму осуществления трудового процесса вне места постоянного проживания работников, когда не может быть обеспечено ежедневное их возвращение к месту постоянного проживания. На это указывает статья 297 Трудового кодекса РФ.

Согласно статье 164 ТК РФ, компенсации – это денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных Трудовым кодексом РФ и другими федеральными законами.

Статьей 165 ТК РФ предусмотрено, что помимо общих гарантий и компенсаций, предусмотренных данным кодексом (гарантии при приеме на работу, переводе на другую работу, по оплате труда и другие), работникам предоставляются гарантии и компенсации, в том числе при переезде на работу в другую местность. При предоставлении гарантий и компенсаций соответствующие выплаты производятся за счет средств работодателя.

Из положений статьи 302 ТК РФ следует, что работникам, выполняющим работы вахтовым методом, за каждый календарный день пребывания в местах производства работ в период вахты, а также за фактические дни нахождения в пути от места расположения работодателя (пункта сбора) до места выполнения работы и обратно взамен суточных выплачивается надбавка за вахтовый метод работы.

Работникам организаций, финансируемых из федерального бюджета, надбавка за вахтовый метод работы выплачивается в размере и порядке, установленном постановлением Правительства РФ от 03.02.2005 № 51.

Работникам организаций, финансируемых из бюджетов субъектов РФ и местных бюджетов, надбавка за вахтовый метод работы выплачивается в размере и порядке, устанавливаемых соответственно органами государственной власти субъектов РФ и органами местного самоуправления.

Работникам работодателей, не относящихся к бюджетной сфере, надбавка за вахтовый метод работы выплачивается в размере и порядке, устанавливаемых коллективным договором, локальным нормативным актом, принимаемым с учетом мнения выборного органа первичной профсоюзной организации, трудовым договором.

В соответствии с положениями пункта 3 статьи 217 НК РФ не подлежат налогообложению все виды установленных действующим законодательством РФ компенсационных выплат, связанных в том числе с исполнением налогоплательщиком трудовых обязанностей.

Учитывая изложенное, оплата организацией расходов по доставке работников от места сбора до места работы и обратно в связи с выполнением ими трудовых обязанностей в месте, удаленном от места их постоянного проживания, исходя из положений статей 164, 165 ТК РФ, а также статьи 217 НК РФ носит компенсационный характер и не подлежит налогообложению налогом на доходы физических лиц.

Работа на морских судах

Российский гражданин работает на морских судах иностранных компаний. По какой ставке НДФЛ должен облагаться его доход?

Механизм налогообложения указанного дохода зависит от налогового статуса физического лица, определяемого за налоговый период (календарный год), в котором получен такой доход.

Порядок определения статуса налогового резидента – физического лица предусмотрен статьей 207 НК РФ. Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Установление факта наличия статуса налогового резидента связано с обязанностью налогоплательщика по исчислению и уплате налога с полученных им доходов за соответствующий налоговый период.

С учетом положений статьи 209 НК РФ, если физическое лицо признается налоговым резидентом Российской Федерации, то объектом налогообложения в России выступают доходы, полученные таким лицом как от источников в Российской Федерации, так и за ее пределами. Для физических лиц, не являющихся налоговыми резидентами Российской Федерации, объектом налогообложения являются только доходы, полученные от источников в России.

На основании положений подпункта 6 пункта 3 статьи 208 НК РФ к доходам, полученным от источников за пределами Российской Федерации, относится вознаграждение за выполненную работу в иностранном государстве.

При нахождении стационарного рабочего места в территориальном море, исключительной экономической зоне или континентальном шельфе, на борту морского или воздушного судна, юрисдикцию над которыми осуществляет другое государство, доход от выполнения работ в таком месте относится к доходам от источников за пределами Российской Федерации.

Таким образом, если физическое лицо будет находиться на борту иностранного судна более 183 дней в течение соответствующего календарного года, оно не признается налоговым резидентом Российской Федерации в этом налоговом периоде, и его вознаграждение за выполненную на таком судне работу не подлежит налогообложению в России.

Источник: http://www.ipbmr.ru/?page=vestnik_2012_3_kotov

Ндфл — кто, как и в каком размере уплачивает налог

НДФЛ — самый распространенный налог, уплачиваемый физическими лицами. Он взимается с доходов каждый месяц и поэтому о его существовании сложно забыть. Важен этот налог и для государства.

Для понимания его места в налоговой системе необходимо ответить на вопрос: НДФЛ — федеральный налог или региональный? Это связано с тем, кто определяет ставки НДФЛ, льготы по налогу, кому предоставляется освобождение от уплаты НДФЛ и т.д. Так вот, НДФЛ — налог федеральный.

Это значит, что все основные элементы налога устанавливаются федеральным законодателем и отражаются в Налоговом кодексе РФ. Они являются едиными для всей страны.

Так, если НДФЛ в Москве платится по ставке 13 % с дохода, то НДФЛ в Краснодарском крае или в любом другом регионе будет платиться по той же самой ставке.

Основная налоговая ставка — 13%. Применяются и другие ставки. Если выиграть крупный приз в розыгрыше или лотерее, то налог составит — 35%.

В большинстве своем, данный налог налогоплательщиком самостоятельно не рассчитывается и не уплачивается. Этим занимаются так называемые налоговые агенты. Ими для большинства из нас выступают работодатели. Но в случае, если нужно воспользоваться налоговыми вычетами, или если в отчетном году были доходы от продажи дорогостоящего имущества, то придется подавать налоговую декларацию

Несмотря на то, что это достаточно простой налог, у налогоплательщиков возникает много вопросов по нему, в том числе и по предоставляемым льготам по налогу. Итак, давайте разбираться.

НДФЛ: какие бывают льготы по налогу

Каждому налогоплательщику хотелось бы, чтобы его налоги были меньше. Но право на это имеют не все.

Льготами по налогу признаются определенные преимущества, которыми наделены определенные граждане в зависимости от их правового статуса, источника доходов либо конкретных жизненных обстоятельств.

Сами налоговые льготы фактически являются предусмотренной законом возможностью не уплачивать налог (уплачивать его не в полном размере) или при определенных обстоятельствах вернуть уже уплаченный налог.

Законодательством предусмотрено два вида льгот по НДФЛ:

- освобождение от налогообложения,

- налоговые вычеты.

Освобождение от налогообложения предусматривает, что определенные виды доходов не включаются в ваш совокупный доход. И, соответственно, не увеличивают налоговую базу по налогу. Освобождение от налогообложения не стоит путать с налоговыми вычетами. Применение налогового вычета позволяет уменьшить общую сумму дохода на сумму расходов на определенные нужды или на сумму, установленную законом.

В некоторых случаях, таких как получение имущественного вычета связанного с покупкой жилья, налогоплательщик фактически не уплачивает налог.

Но связано это не с освобождением от уплаты НДФЛ, а с тем, что работодатель физического лица—налогоплательщика не высчитывает в течение определенного времени налог с заработной платы работника. Тема вычетов по НДФЛ достаточно обширна.

Вернемся к ней чуть позже. А пока остановимся на вопросе освобождения от уплаты подоходного налога.

Освобождение от уплаты НДФЛ

Перечень доходов освобождаемых от налогообложения довольно обширен. Он установлен в ст. 217 Налогового кодекса РФ. Рассмотрим самые актуальные из них. Много вопросов в отношении льгот по налогу возникает у молодежи.

Студентов интересует, облагается ли стипендия НДФЛ. Молодых мамочек интересует ответ на вопрос облагается ли декретный отпуск НДФЛ. Лица предпенсионного возраста могут беспокоиться тем, что их будущая пенсия будет облагаться НДФЛ.

Статья 217 НК РФ поможет ответить на все эти вопросы.

Алименты не облагаются НДФЛ по тому, что лицо, их выплачивающее, уже заплатило налог с полученных доходов. Взимать налог дважды было бы неправильно.

Кроме того, цель выплаты алиментов — содействие в воспитании ребенка. Брать с этих денег налог не правильно с точки зрения социального государства.

Здесь же содержится и ответ на вопрос облагаются ли НДФЛ декретные. Средства, выделяемые на ребенка, налогом не облагаются.

Рассмотрим другие случаи. Гражданин Иванов получил подарок. Облагается ли подарок НДФЛ? Подарок по законодательству также считается доходом. Но в данном случае важно от кого Иванов его получил.

Государство делит дарителей на три типа:

- близкие родственники,

- другие физические лица,

- организации и индивидуальные предприниматели.

С подарков, полученных от близких родственников, налог не уплачивается. Близость родства определяется в соответствии с правилами Семейного кодекса РФ.

При получении подарков от других физических лиц нужно уплатить налог, если такой подарок будет дорогостоящим (недвижимость, транспорт, акции, доли, паи).

А вот подарки юридических лиц и предпринимателей облагаются налогом только в случае превышения установленного размера стоимости подарка — 4000 рублей.

Другой часто задаваемый вопрос облагаются ли НДФЛ дивиденды? А в этом случае ответ будет положительным. Только на доходы, полученные в результате владения акциями или паями, начисляется налог по ставке 9 %.

Налоговые вычеты по НДФЛ

Налоговых вычетов мы уже коснулись ранее в этой статье. Рассмотрим этот вопрос подробнее. Случаи, когда можно воспользоваться налоговыми вычетами, предусмотрены Налоговым кодексом РФ. Часто люди задаются вопросом, какие налоговые льготы при покупке жилья они имеют; как возместить расходы на лечение. Здесь и может помочь вычет по НДФЛ.

Налогоплательщик может воспользоваться вычетом по НДФЛ в случае если:

- относится к определенной законом категории лиц,

- приобретает жилье,

- оплатил обучение,

- оплатил лечение и лекарственные препараты,

- занимается предусмотренными в закон видами деятельности.

Законодательством предусмотрена следующая классификация вычетов:

- стандартные (ст. 218 НК РФ),

- социальные (ст. 219 НК РФ),

- инвестиционные (ст. 219.1 НК РФ),

- имущественные (ст. 220 НК РФ),

- налоговые вычеты при переносе на будущие периоды убытков (ст. 220.1 и 220.2 НК РФ),

- профессиональные (ст. 221 НК РФ).

Случаи применения налоговых вычетов разнообразны. И количество налоговых вычетов законодателем время от времени все увеличивается. Остановимся кратко на некоторых наиболее распространенных налоговых вычетах.

Основанием, предусмотренным для получения стандартного налогового вычета, является льготный статус налогоплательщика. Такими лицами являются граждане, воспитывающие детей, члены семей погибших военнослужащих, инвалиды с детства и т.д. Размеры стандартного вычета и полный список лиц, которые могут им воспользоваться приведены в ст.218 Налогового кодекса РФ.

Применение социальных налоговых вычетов предусмотрено налоговым законодательством в пяти случаях:

- в случае предоставления налогоплательщиком денежных средств на благотворительные цели,

- в случае расходов на обучение,

- в случае расходов на лечение и приобретение лекарственных средств,

- в случае участия в программах негосударственного пенсионного обеспечения и добровольного пенсионного страхования,

- в случае уплаты дополнительных взносов на накопительную часть своей трудовой пенсии.

Правом на имущественные налоговые вычеты обладает налогоплательщик, который осуществлял установленные законом сделки с недвижимым имуществом, а именно:

- продажа имущества,

- покупка или строительство жилья,

- выкуп у физического лица имущества для государственных или муниципальных целей,

- погашение процентов по жилищным кредитам.

Порядок предоставления вычетов и их размеры установлены ст.220 Налогового кодекса РФ.

Отдельные категории граждан, занимающиеся профессиональной деятельностью, вправе претендовать на профессиональные налоговые вычеты. Среди них законодательством предусмотрены:

- адвокаты,

- нотариусы,

- индивидуальные предприниматели,

- авторы результатов произведений науки и искусства, изобретений и т.д.,

- лица, работающие по гражданско-правовым договорам.

Эти вычеты предоставляются в сумме понесенных расходов, при условии их надлежащего документального оформления. Более подробно узнать, как получить профессиональный вычет можно в ст. 221 Налогового кодекса РФ.

В заключение хотелось бы напомнить, что, согласно Конституции РФ, все граждане обязаны платить налоги. Но чтобы правильно платить тот или иной налог, нужно знать, какие предоставляются льготы по налогу. И НДФЛ не исключение.

Источник: https://ipshnik.com/nalogi-i-nalogooblozhenie-ip/ndfl/podrobno-o-naloge-na-dohodyi-fizicheskih-lits-ndfl.html