Что лучше для ИП упрощенка или вменёнка?

Правильный подбор системы налогообложения позволяет комфортно вести деятельность, не страдая от непосильного налогового бремени.

Государство предлагает на выбор предпринимателям 5 режимов, каждому из которых присущи преимущества и недостатки.

Большей популярностью пользуются УСН и ЕНВД, что порождает множество вопросов: вменёнка или упрощёнка что выгоднее для ИП, как сделать выбор в пользу той или иной формы.

Из теории налогообложения

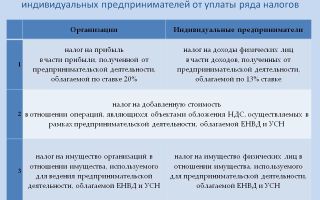

Системы предполагают уплату единого налога, который заменяет НДС, НДФЛ, налог на имущество (исключением являются объекты, расчёт налоговой базы по которым осуществляется по кадастровой стоимости).

По общему принципу осуществляется начисление и уплата:

- НДС по ввозу товаров;

- отчисления НДФЛ с доходов работников;

- уплата взносов «за себя» и работников в ПФР;

- прочие виды, например, водный, налог на добычу ископаемых и т.д.

Для определения наиболее выгодного режима, необходимо разобраться, что такое вменёнка и упрощёнка для ИП.

УСН – упрощённая система налогообложения – сумма налога рассчитывается исходя из налогооблагаемой базы, которую предприниматель выбирает самостоятельно из двух вариантов: «доходы» либо «доходы минус расходы». Ставка составляет 6% и 15% соответственно.

Однако допускаются колебания в меньшую сторону по решению региональных властей. Выбор должен быть продиктован экономической выгодой. Так, уплачивать 6% от выручки выгодно тем направлениям бизнеса, которые не имеют больших затрат и не могут их подтвердить документально, например, консалтинговые услуги.

При этом производственным сферам целесообразно применять УСН 15% «доходы минус расходы».Важно помнить, что не все расходы разрешено вычитать, а только те, что разрешены НК РФ.

Также, если получившаяся после вычетов сумма меньше, чем установленный минимальный порог в размере 1% полученных доходов, то всё равно необходимо уплатить минимальный налог. Обязательно ведение КУДиР.

Для применения этого режима, необходимо соответствовать критериям:

- Штатная численность работников не превышает 100 человек.

- Для перехода размер дохода за 3 квартала предшествующего года должен быть не выше 112,5 млн руб.

- Для продолжения применения УСН годовой доход не должен превышать 150 млнруб.

Уведомить налоговые органы о желании применять УСН вновь зарегистрированные ИП могут в 30-тидневный с момента регистрации срок, действующие – не позднее 31 декабря текущего года.

Если в указанные сроки уведомление не получено налоговыми органами, к ИП автоматически будет применяться ОСНО. Ежеквартально уплачиваются авансовые платежи, налог вносится по результатамгода.

Декларацию необходимо подавать один раз за год, до 30 апреля года, следующего за отчётным.

ЕНВД – единый налог на вменённый доход – характеризуется уплатой фиксированного размера налога, не привязанного к размеру дохода. Применение разрешено не всем сферам бизнеса.

Находиться на ЕНВД могут ИП, занимающиеся розничной торговлей, гостиничным бизнесом, оказывающие услуги общественного питания, бытового характера и ветеринарные, предоставляющие недвижимость или стоянки в аренду, работающие в транспортной сфере. Перечень составляется органами региональной власти.

Подробную информацию можно получить на сайте территориального органа налоговой инспекции.Размер ставки составляет 15%.

Налоговая база исчисляется исходя из нескольких показателей:

- базовая доходность – определяется на федеральном уровне для каждого направления бизнеса;

- физический показатель – призван отразить объём задействованных бизнесом ресурсов (например, площадь помещения);

- коэффициенты – дефлятор и корректирующий. Устанавливаются органами федеральной и региональной власти. Зависит от сезонности, вида деятельности, региона.

Уведомление налоговой службы носит информационный характер, подавать его необходимо в 5-тидневный срок с момента начала применения ЕНВД. Сдавать отчётность и уплачивать налог необходимо один раз в квартал, не позднее 25 числа месяца, после отчётного.

Так чем же отличается УСН от ЕНВД для ИП:

- Сферой применения.

- Возможностью выбора налогооблагаемой базы.

- Влиянием на налоговую базу.

- Совмещение.

Важно помнить, что законодательство позволяет совмещать УСН и ЕНВД. Это способствуетснижению налоговой нагрузки при ведении нескольких видов деятельности, но усложнит ведение учёта. Таким образом, спецрежимы имеют не только схожие черты, но и принципиальные различия. Последние являются основополагающим фактором при решении вопроса, что выгоднее ЕНВД или УСН для применения ИП.

Преимущества и недостатки ЕНВД и УСН

Каждый самостоятельно решает, что лучше УСН или ЕНВД для ИП, но повлиять на принятие решения поможет сравнение двух систем на преимущества и недостатки.

К преимуществам использования УСН относят:

- размер налоговой ставки;

- простая форма отчётности – налоговая декларация подаётся только один раз за год;

- минимизация рисков претензий контролирующих органов к подтверждающим документам при выборе объекта «доходы».

К недостаткам можно отнести:

- обязательство ведения учёта и контроль расходов;

- наличие критериев, несоответствие которых ведёт к запрету применения УСН.

Плюсыиспользованиявменёнки:

- максимально упрощённый учёт;

- простой расчёт налога;

- возможность снижения налогового бремени при получении большого дохода;

- ИП освобождается от уплаты и отчётности по ряду налогов;

- применение ККА необязательно (до вступления в силу нового закона).

Однако у ЕНВД есть и отрицательные черты:

- серьёзные ограничения по видам деятельности;

- необходимость ежеквартально подавать декларацию;

- обязательство уплаты фиксированного налога даже при убыточности.

Упрощёнка или вменёнкадля ИП, что будет лучше и удобнее для применения, ответить может только сам предприниматель, сравнив конкретные итоги, в том числе планируемые.

Очевидно, что ЕНВД выгодно использовать при стабильно высоком доходе, в сравнении с которым доля налога невелика. Если доходы нестабильныи подвержены колебаниям, лучше обратить внимание на УСН.

УСН «доходы минус расходы» позволят свести налог к минимальной сумме компаниям, расходы которых регулярны и занимают большую долю стоимости товара.

Как выбрать систему

Эксперты советуют: чтобы принять решение о выборе той или иной формы налогообложения, предприниматель должен ориентироваться на следующие факты:

- вид предпринимательской деятельности –ЕНВД и УСН имеют разрешённый для применения перечень направлений бизнеса, который может различаться в зависимости от региона;

- правила перехода – даты написания заявления, критерии соответствия;

- функциональные особенности каждой – возможности списания расходов, налогооблагаемая база;

- региональная специфика – возможность снижения ставки налога;

- возможность подтверждения доходов и расходов;

- планируемый или фактический уровень доходов, характер поступлений.

Во избежание финансовых расходов, при выборе любой системы, необходимо организовать правильное ведение бухгалтерского учёта. Эта функция может быть возложена на аутсорсинговую компанию, удалённого или штатного бухгалтера либо осуществляться лично предпринимателем.

Облегчить задачу выбора поможет алгоритм:

- Произвести ориентировочный расчёт платежей налогов и прибыли.

- Сравнить суммы налогов на разных режимах. Учесть возможное уменьшение платежа.

- Проанализировать изменения законодательства, в том числе планируемые в ближайшем будущем.

- Оценить взаимоотношения с контрагентами (например, планируемые объёмы). Если бизнес имеет отношения к госзаказу, важно оценить, не помешает ли применение спецрежима участию в конкурсных процедурах. Речь идёт не о запретных предписаниях, а о комплекте необходимых документов.

Зачастую, для конкретных сфер деятельности разрешённым является применение только одной из предложенных систем. Это связано с ограничениями, которые накладывает налоговое законодательство.

Например, ЕНВД не может применяться при реализации пива и алкоголя производителем через объекты общественного питания, в то время как сбыт покупного алкоголя через розничную сеть разрешает применение вменёнки.

В то же время, есть отрасли, в которых разрешено применение и УСН, и ЕНВД, к таковым относятся, например, парикмахерские услуги и салоны красоты, грузоперевозки. Одной из самых распространённых в России отраслей является торговля в розницу.

Делая выбормежду УСН или ЕНВД для применения ИП, занимающегося розничной торговлей, нужноопираться на произведённые расчёты. Важно помнить, что применение вменёнкизаконодатели разрешают, только если площадь торгового зала не превышает 150 кв.м. К павильонам, ларькам, киоскам, не относящимся к стационарным объектам торговли, требований по площади нет.

Аргументом в пользу ЕНВД является независимость от получаемых доходов, а также отсутствие необходимости вести учёт всех приходов и расходов, но сдавать декларацию придётся ежеквартально.При УСН стоимость товаров разрешено учесть в налоговой базе только после продажи. Если цель ИП попробовать себя в деле, без понимания о возможном результате и без наёмных сотрудников, предпочтение стоит отдать УСН «доходы».

Если схема оказалась выбранной некорректно, всегда возможен переход в добровольном порядке на другой режим.

Источник: https://tvoeip.ru/nalogi/sistemy/vmenenka-ili-uproschenka

Что лучше УСН или ЕНВД для ИП, ООО? | Что выгоднее упрощенка или вмененка? — Контур.Бухгалтерия

Многие ИП и организации задаются вопросом: что выгоднее — вмененка или упрощенка? В этой статье мы рассмотрим плюсы и минусы УСН и ЕНВД.

Общие черты УСН и ЕНВД

Упрощенка — специальный налоговый режим, при котором организация или ИП ведут упрощенный учет и освобождаются от ряда налогов: на имущество и прибыль, НДС (кроме импорта) и НДФЛ (для ИП без сотрудников).

УСН можно применять при особых условиях, о которых мы уже писали. На упрощенке необходимо выбрать объект налогообложения: “Доходы” или “Доходы минус расходы”, — о критериях выбора мы также рассказывали в статье.

ЕНВД — также является спецрежимом, который освобождает бизнес от ряда налогов и подходит для определенных видов деятельности. Их перечень дан в ст. 346.26 НК РФ.

Например: бытовые услуги, розничная торговля, грузоперевозки и пассажироперевозки. Решение о применении этого спецрежима принимают регионы. При ЕНВД налог берется с вмененного (т.е.

, предполагаемого) дохода, а реальная прибыль не влияет на размер налога.

https://www.youtube.com/watch?v=yPc9wGmn0nk

Сходство между двумя спецрежимами заключается в следующем:

- УСН или ЕНВД выбирается добровольно.

- Оба спецрежима можно применять при численности сотрудников менее ста и участии других организаций менее 25%.

- Оба режима освобождают от уплаты налога на прибыль, НДС, налога на имущество. Исключения для УСН перечислены в ст. 346.11 НК РФ, для ЕНВД — в ст. 346.26 НК РФ.

- ИП без сотрудников не платят НДФЛ (кроме дивидендов, выигрышей и некоторых других доходов).

- Организации и ИП с работниками платят НДФЛ с зарплаты сотрудникам, страховые взносы, налог на транспорт, воду и землю, пошлины и акцизы — уплата и отчетность по ним происходит в общем порядке.

- Авансовые платежи по УСН и уплата налога по ЕНВД производится ежеквартально, в течение 25 дней после завершения квартала.

- Бухотчетность сдается в упрощенном виде.

- При ЕНВД и УСН “Доходы” можно сделать налоговый вычет на сумму уплаченных страховых взносов за сотрудников, уменьшив налог до 50%. (При УСН “Доходы минус расходы” уплаченные взносы попадают в расходы и тоже уменьшают налоговую базу).

- Если предприятие выходит за пределы критериев, которые назначены для спецрежима, оно переходит на ОСНО с начала того квартала, в котором возникло нарушение.

Отличия между УСН и ЕНВД

| При УСН налог зависит от величины доходов или от разницы между доходами и расходами. Регионы имеют право снижать налоговую ставку. Налог на УСН “Доходы” платится только в том случае, если у предприятия были доходы. Налог на УСН “Доходы минус расходы” уплачивается всегда, даже при убытке, и тогда он составляет 1% от выручки предприятия. | При ЕНВД налог уплачивается в любом случае, вне зависимости от прибыльности предприятия, и является фиксированной величиной. Налоговая ставка составляет 15%, а база для исчисления налога зависит от вмененной доходности вида деятельности и коэффициентов, которые устанавливают федеральные и муниципальные органы власти. Поэтому налог на ЕНВД нужно платить, даже если предприятие работало в убыток. |

| На упрощенке использовать контрольно-кассовую технику придется в большинстве случаев. | На вмененке при продаже товаров и оказании услуг населению чаще всего достаточно выдать товарный чек или бланк строгой отчетности. Уточняйте требования для вашего вида деятельности. |

| При УСН налоговым периодом является календарный год, декларация сдается раз в год до 31 марта (организации) или до 30 апреля (ИП). Но авансовые платежи по налогу делаются раз в квартал в течение 25 дней после завершения квартала. | При ЕНВД налоговый период — квартал, налог уплачивается в течение 25 дней, а декларация подается в течение 20 дней после завершения отчетного квартала. |

| УСН можно начать применять с начала календарного года. | Применять ЕНВД или отказаться от него можно в любом месяце. |

Когда выгоднее применять УСН или ЕНВД?

Применять ЕНВД выгодно, когда бизнес приносит гораздо больший доход, чем установленный вмененный доход по данному виду деятельности. Тогда предприятие будет платить меньший налог, чем оно уплатило бы на УСН.

Если же бизнес приносит доход приблизительно равный или меньший, чем вмененный доход, то выгоднее применять УСН. Важно только разобраться, какой объект налогообложения лучше подойдет вашему предприятию. Мы уже писали, какой вид УСН стоит выбрать в зависимости от условий работы компании.

Но, конечно, выгоду применения УСН или ЕНВД нужно внимательно оценивать и просчитывать на основе реальных показателей деятельности предприятия, с учетом всех условий, в которых она ведется: наличие сотрудников, налоговая ставка в регионе и т. д. Если бизнес ведет несколько направлений деятельности, то по одним направлениям он может применять УСН, а по другим ЕНВД.

Онлайн-сервис Контур.Бухгалтерия поможет вам легко рассчитать все налоги. Если вы не можете определиться самостоятельно, то доверьте учет профессиональному бухгалтеру

Найти бухгалтера

Источник: https://www.b-kontur.ru/enquiry/335

Упрощенка или вмененка: что лучше для ИП?

Если раньше предприниматели могли выбрать только, переходить на упрощённую систему налогообложения, или оставаться на общей, а вменёнка была обязательной, то начиная с 2013 года, когда применение ЕНВД стало добровольным, предприниматели выбирают, вмененка или упрощенка — что выгоднее для ИП и организаций.

Возможность перехода на УСН или ЕНВД

Прежде всего надо сказать об основном различии – УСН применяется на всей территории страны и в отношении любого вида деятельности, а ЕНВД применяется далеко не во всех регионах и не для всех видов деятельности.

Поэтому прежде чем решать, что именно, вменёнка или упрощёнка, выгоднее для ИП или организации, нужно понять, а может ли применяться при данной деятельности та или иная система налогообложения.

Ограничения

Необходимо учитывать ограничения, которые установлены для этих режимов – численность работников (не более 100 человек), для организаций — доля участий других организаций. Кроме того, для УСН важное ограничение – доходы за 9 месяцев того года, когда подается заявление на переход на упрощенку, не должны превышать 112,5 млн. рублей (п. 2 ст. 346.12 НК РФ).

Доход на ЕНВД не ограничен. Но на ЕНВД не могут перейти участники договора простого товарищества, доверительного управления имуществом. Перейти на ЕНВД можно в любой момент, если соблюдены все критерии (Письмо ФНС РФ от 19.09.2014 № ГД-4-3/19079@). И в случае прекращения облагаемой деятельности применение ЕНВД также прекращается в течение года.

https://www.youtube.com/watch?v=h4qHmohVTKM

Перейти на УСН и отказаться от этой системы можно только с начала календарного года (п.3 ст.346.13 НК РФ), за исключение ситуаций, когда право на применение утрачивается.

Что такое вмененка и упрощенка

Обе эти системы относятся к специальным налоговым режимам, освобождая от ряда налогов – НДС, налога на прибыль (для организаций), НДФЛ (для ИП) и других, и заменяя их единым налогом.

ЕНВД – это налог, который не зависит от дохода, рассчитывается по определённой формуле, и может быть уменьшен только на сумму страховых взносов.

УСН – применяется в двух вариантов, в зависимости от выбранного объекта – «доходы» или «доходы минус расходы».

УСН «доходы» – общая ставка установлена в размере 6%, регионам позволено снижать до 1%. УСН «доходы минус расходы» — общая ставка 15%, регионы могут снижать до 5%. Для ИП в ряде регионов введены так называемые «налоговые каникулы» — освобождение от уплаты налога в отношении деятельности, которая ведётся в производственной, научной и социальной сферах.

При УСН «доходы» облагаются все полученные доходы, уменьшать можно только на сумму страховых взносов.

В случае применения УСН «доходы минус расходы» облагается финансовый результат, то есть доходы можно уменьшить на сумму расходов, но перечень расходов строго определён. При этом установлен минимальный налог — 1% от доходов, который будет уплачиваться, если рассчитанный налог меньше 1% от суммы доходов, то платить надо даже в случае убытка.

Бухгалтерский и налоговый учет

В случае применения УСН необходимо вести книгу учетов доходов и расходов.

ЕНВД не устанавливает требований в отношении определённой бухгалтерской или налоговой отчетности. И если организации обязаны вести бухгалтерский учёт, то для предпринимателей такой обязанности нет. Но есть необходимость вести учет физических показателей, а в случае применения разных режимов налогообложения или нескольких видов деятельности, облагаемых ЕНВД – вести раздельный учёт.

Отчетность сдаётся по УСН и ЕНВД ежеквартально. При этом если упрощенцы сдают отчёт по месту регистрации, то на ЕНВД по месту постановки на учёт в качестве плательщика ЕНВД (часто это место ведения деятельности).

В чём ещё разница между вменёнкой и упрощёнкой? Для ЕНВД налоговый период – квартал, отчетность сдаётся до 20-го числа, налог уплачивается до 25-го числа следующего месяца.

Для УСН налоговый период – год, и ежеквартально уплачиваются авансовые платежи до 25-го числа месяца, следующего за отчетным периодом (квартал, полугодие, 9 месяцев). Декларация по УСН подаётся до 31 марта (организации) или до 30 апреля (ИП). В эти же сроки надо заплатить налог.

Расчет налога

Принципиальное отличие вменёнки от упрощёнки — порядок расчета налога.

При УСН налог или рассчитывается исходя из доходов, умноженных на ставку налога. Или облагаемой базой будут доходы, уменьшенные на величину расходов, и основная сложность в этом случае – правильно определить и подтвердить расходы.

Что касается ЕНВД, то налог рассчитывается по формуле:

- Базовая доходность по всем видам деятельности указана в п.3 ст.346.29 НК РФ. Подробнее о базовой доходности читайте в статье.

- Физические показатели разные для каждого вида деятельности, указаны в п.3 ст.346.29 НК РФ. Рассчитываются за каждый месяц.

- К1 = 1,868 (в 2018 году)

- К2 – определяют местные органы власти, может определяться фиксированно, а может расчетным путём, может составлять от 0,005 до 1.

- Ставка налога составляет 15%, но может быть снижена до 7,5%.

Плюсы и минусы

Рассмотрим основные отличия вменёнки от упрощенки.

Упрощенная система налогообложения с объектом «доходы»:

- Сумма налога зависит только от дохода

- Легко вести учет

Упрощенная система налогообложения с объектом «доходы минус расходы»:

- Налог зависит от финансового результата

- Необходимо вести учет и расходов

- Расходы – закрытый перечень

- Необходимо правильно определить состав расходов и документально подтвердить

- В случае неправильного включения в расходы доначислят налог, пени, штраф

- Установлен минимальный налог – в размере 1% от суммы полученного дохода

Общее при двух этих вариантах упрощенной системы налогообложения то, что налог рассчитывается в зависимости от полученного дохода.

Что касается ЕНВД, то главный принцип этого режима – нет зависимости от дохода. Налог «вменяется», то есть определяется в фиксированном размере. И при вмененной системе налогообложения:

- Сумма налога может быть заранее, на год вперёд, определена (при неизменности физических показателей)

- Налог определяется по формуле из пяти показателей, при этом каждый показатель может меняться

- Налог уплачивается даже в том случае, если деятельность вообще не велась

- Регистрация по месту деятельности (за исключением некоторых видов деятельности)

Сложно сказать, что из этого перечня плюс, а что минус. Например, необходимость регистрироваться при ЕНВД в разных районах по одному виду деятельности (например, у ИП несколько магазинов), означает, с одной стороны, увеличение количества отчетности, с другой – возможность выбрать район или город, где налог может быть ниже.

Также можно сказать и про расчет налога по формуле – с одной стороны, это дифференцирует налог в зависимости от многих факторов.

С другой – один из показателей, корректирующий коэффициент, определяется местными властями по своему усмотрению, и в одних районах он определён в фиксированном размере, а в других это сложная формула более чем из десяти показателей.

Необходим достаточно сложный расчет, может потребоваться вести отдельный расчет значений. И самое главное, что в случае ошибок в расчёте налогоплательщику могут быть доначислены пени, штрафы и налог.

Вывод

Формулы, которая определяла бы, что выгоднее для организации или ИП – вменёнка или упрощенка, не существует, так как много факторов влияет на расчет налога. Как правило, чем выше доход, тем выгоднее переходить на ЕНВД.

Но для того чтобы выбрать оптимальный вариант, необходимо определить где и какой вид деятельности будет вестись, примерный уровень доходов и расходов. И уже в этом случае надо внимательно считать, что лучше – упрощёнка или вменёнка для ИП или организации.

Таким образом, для выбора режима налогообложения необходимо:

- Определить, применяется ли в регионе по месту регистрации или ведения деятельности система ЕНВД для вашего вида деятельности

- Определить, подпадаете ли вы под ЕНВД – прежде всего с точки зрения количества физических показателей

- Если подпадаете под ЕНВД, то посчитать количество физических показателей

- Выяснить размер К2 (или порядок его расчета) в местных органах власти или на сайте налоговой инспекции для вашего вида деятельности и места деятельности (этот коэффициент может отличаться даже по районам внутри города)

- Посчитать размер ЕНВД с учетом базовой доходности для физических показателей по вашему виду деятельности

Затем провести расчеты по УСН

- Определить потенциально возможный доход

- Определить размер и состав возможных расходов и проверить, указаны ли эти расходы в ст.346.16 НК РФ

- Узнать ставку налога при УСН «доходы» и «доходы минус расходы» в месте регистрации организации или ИП

- Посчитать налог при УСН с объектом «доходы» и «доходы минус расходы»

И уже полученные показатели сравнивать.

При этом не стоит забывать, что, так как ЕНВД не предусматривает нулевых деклараций, то в случае прекращения деятельности по ЕНВД надо сразу подать заявление о снятии с учета в качестве плательщика налога на вменённый доход по форме ЕНВД-4.

Иначе налог необходимо будет платить, причём даже в случае утраты физических показателей – будет рассчитываться исходя из данных предыдущего периода.

Кроме того, все доходы, не относящиеся к выбранному виду деятельности, будут облагаться по общей системе налогообложения, если не будет выбрана другая система налогообложения.

Источник: https://okbuh.ru/envd/vmenenka-ili-uproshhenka-raznica

Вмененка или упрощенка: что выгоднее для ИП, чем отличаются, условия совмещения ЕНВД и УСН

Выбор оптимальной налоговой системы — одна из насущных проблем ИП.

Чтобы принять взвешенное решение и не сделать ошибку, выбирая между упрощённой системой налогообложения и единым налогом на вменённый доход, надо понять, чем они друг от друга отличаются, чем хороши и плохи, и посчитать, что выгоднее. Ни тот, ни другой вариант нельзя назвать идеальным. Но правильный выбор позволит законно сэкономить на налогах.

Что такое УСН и ЕНВД

Упрощённая система налогообложения (УСН, упрощёнка) — это режим, при котором с ИП взимается только один налог, зависящий от его выручки или прибыли в её понимании государством. Существует два варианта: 6% выручки или 15% прибыли.

Разница между системами налогообложения прописана в Налоговом кодексе РФ

Как человек, изучающий управленческий учёт, могу сказать, что в нём под выручкой бизнеса понимается денежное выражение всех обязательств, которые были исполнены перед клиентами, скажем, за месяц. Отгрузили товар на 1 млн рублей — получили выручку в размере 1 млн.

Подписали акт приёмки-передачи работ или услуг на 100 тысяч рублей, эти 100 тысяч рублей — ваша выручка. На практике выручку чаще считают по остаткам в кассе и на счетах на конец периода.

Второй вариант совпадает и с подходом государства к налогообложению бизнеса на УСН: сколько денег за квартал зашло от контрагентов в рамках предпринимательской деятельности — то и выручка. В управленческом учёте фактические поступления денег не имеют значения: обязательство исполнил сегодня — сегодня же и признал выручку.

А что деньги по этой сделке могут прийти и через месяц, неважно. А вот в налоговом учёте значение имеют именно фактические доходы и расходы за период: потратил — этой же датой пишешь в расходы, получил — аналогично.

Единый налог на вменённый доход (ЕНВД, вменёнка) отличается тем, что государству неважно, сколько бизнес заработал по факту. В плюс он вышел, по нулям или понёс убытки — платить одинаково.

Налог зависит от других факторов — площади используемого для бизнеса помещения в собственности или в аренде, количества транспортных средств и/или пассажирских мест, числа работников и прочих физических показателей.

ЕНВД применяется не в целом к бизнесу ИП, а только к конкретным видам деятельности.

Переход с УСН на ЕНВД

Особенность упрощёнки — перейти на неё или с неё на другой режим можно только с начала года. Исключение составляют три ситуации:

- Сразу после регистрации бизнеса или одновременно с ней.

- При утрате права на применение УСН.

- При закрытии ИП.

Для перехода с УСН на ЕНВД надо подать в налоговую два заявления — о прекращении применения УСН и о начале использования ЕНВД

Подать уведомление в налоговую о переходе на вменёнку ИП должен в течение пяти рабочих дней после того, как начал работать по виду деятельности, который даёт право на ЕНВД. Но есть подводный камень для ИП, которые ранее применяли упрощёку.

После перехода на ЕНВД они по умолчанию остаются плательщиками налогов и по УСН по видам деятельности, которые под ЕНВД не попадают. Даже если коды ОКВЭД числятся за ИП только на бумаге, за ним остаётся обязанность как минимум сдавать нулевую декларацию по упрощёнке.

Поэтому в такой ситуации ИП надо сперва избавиться от лишних видов деятельности, внеся соответствующие изменения в Единый государственный реестр индивидуальных предпринимателей (ЕГРИП).

Если ИП хочет перейти на вменёнку сразу после государственной регистрации, у него изначально не должно быть видов деятельности, не попадающих под ЕНВД. А уведомление он должен подать в течение пяти рабочих дней после регистрации.

В идеале — в тот же день, когда получил лист записи ЕГРИП на руки, если забирает его в налоговой. Подать уведомление о переходе на ЕНВД вместе с документами на регистрацию ИП нельзя.

Закон допускает такой вариант только для упрощёнки и патентной системы.

Если ИП, сдавая документы на регистрацию, выбрал вариант высылки листа записи по почте, есть риск пропустить этот срок. Ведь на доставку документов Почтой России тоже нужно время. Но есть выход:

Общее и различия между УСН и ЕНВД

У обеих систем есть общие моменты:

- Возможность добровольного выбора предпринимателем при условии, что он удовлетворяет критериям, дающим право на применение режима.

- Ограничения для применения в части количества работников — до 100 человек.

- Уплата одного налога, а не трёх, как на общей системе.

- Освобождение от уплаты НДФЛ с собственного дохода от предпринимательской деятельности для ИП.

- Уплата НДФЛ и всех взносов во внебюджетные фонды за работников.

- Уплата страховых взносов за себя, транспортного, земельного, водного налогов, акцизов и пошлин и отчётность по этим платежам в общем порядке.

- Возможность уменьшения налога на сумму страховых взносов.

- Утрата права на применение обоих спецрежимов с начала квартала, в котором превышены ограничения.

Различия между УСН и ЕНВД для ИП (таблица)

Когда выгоднее применять ЕНВД, а когда — УСН

Выбор системы налогообложения зависит от трёх параметров:

- Уровня доходов бизнеса.

- Стабильности дохода.

- Удельного веса расходов в выручке.

Чем выше и стабильней выручка и меньше доля расходов, тем больше вероятности, что самым выгодным режимом окажется ЕНВД. Когда доход невелик или непрогнозируем, появляется повод задуматься об упрощёнке.

Чтобы понять, какая систкма выгоднее, надо всё тщательно просчитать

ЕНВД — это 15% от суммы вменённого дохода. Он рассчитывается государственными органами на основе усреднённых показателей. В отдельных регионах может применяться более низкая ставка ЕНВД. Зная эти обстоятельства, можно высчитать сумму дохода, после превышения которой становится выгодным применение ЕНВД.

Для этого сначала надо по специальной формуле рассчитать сумму ЕНВД, которую вы должны будете платить каждый месяц. Сумма налога = базовая доходность за месяц × физический показатель × К1 × К2 Х 15%, где:

- базовая доходность определяется по виду предпринимательской деятельности;

- физический показатель — количество объектов предпринимательской деятельности;

- коэффициент К1 устанавливается Правительством, в 2018 году составляет 1.868;

- коэффицент К2 составляет от 0,005 до 1 и устанавливается местными властями. Ставку можно узнать на сайте ФНС, выбрав свой регион. Информация о региональных особенностях отражается в конце страницы.

Далее рассчитаем порог дохода, с которого ЕНВД станет выгодным. Сравнивать напрямую имеет смысл с системой налогообложения УСН 6%, так как в обоих случаях не учитываются бизнес-расходы. Для этого надо разделить сумму налога на 6 и умножить на 100. Результат покажет ежемесячный доход, с которого выплаты будут одинаковы. При большей выручке ЕНВД останется тем же, а налог на УСН вырастет.

Не будем забывать и о расходах. Применение УСН «доходы минус расходы» становится выгодным, когда на долю бизнес-затрат приходится более 60% выручки. Иными словами — чем ниже маржа, тем выше вероятность, что выгоднее считать и расходы.

К примеру, ежемесячная выручка составляет 30 тысяч рублей. По ставке 6% налог будет 1800 рублей. Если налог платится с прибыли, при затратах в 9 тысяч сумма налога по ставке 15% составит 3 150 рублей. А вот если расходы составят 18 тыс. рублей, суммы сравняются.

Только вот бюрократии, когда учитываются только доходы без расходов, меньше.

Когда я регистрировал ИП, мне тоже пришлось выбирать, какие налоги платить. ОСНО я изначально не рассматривал: не было бюджета на бухгалтера. Поскольку я планировал писать и редактировать тексты на заказ, про вменёнку речи не шло. Платить с прибыли не имело смысла, поскольку на долю расходов приходилось не больше 10% выручки. Вот я и предпочёл платить с выручки.

Видео: что выгоднее — УСН или ЕНВД

Можно ли совмещать упрощёнку и вменёнку

Закон разрешает предпринимателям совмещать разные системы налогообложения. Но не в рамках одного вида деятельности — только по разным. Ключевые условия одновременного применения упрощёнки с вменёнкой такие:

- не больше 100 сотрудников;

- остаточная стоимость основных средств, используемых в бизнесе, — до 150 млн рублей;

- под лимит максимального дохода для применения УСН попадают только поступления от видов деятельности, по которым она применяется;

- учёт операций по двум системам налогообложения ведётся раздельно.

Какую отчётность должен сдавать ИП-совместитель

Если ИП совмещает упрощёнку и вменёнку, отчитывается он по каждой системе отдельно. Только доход по направлениям на вменёнке в декларацию по УСН не включает. Это универсальное правило для любой декларации — в ней отражается не весь доход, а только облагаемый соответствующим налогом.

Всем ИП надо подавать в ИФНС такие декларации:

- по ЕНВД — форму по КНД 1152016;

- по УСН — форму по КНД 1152017.

Если есть наёмный персонал, предприниматель подаёт:

- отчёты по форме СЗВ-М в ПФР (ежемесячно, до 10 числа);

- декларации 6-НДФЛ в ИФНС (ежеквартально);

- расчёты по страховым взносам сотрудников в ИФНС (ежеквартально);

- расчёты взносов на обязательное страхование от несчастного случая на производстве и профзаболеваний в ФСС (ежеквартально);

- среднесписочную численность работников в ИФНС (раз в год);

- СЗВ-Стаж в ПФР (раз в год);

- справки 2-НДФЛ в ИФНС (раз в год).

ИП не обязан вести бухучёт, раздельный налоговый учёт для него сводится к ведению КУДиР — книг доходов и расходов. Для каждой системы налогообложения предусмотрены разные формы, и заполняются они отдельно. Зарплаты и взносы за сотрудников учитываются в том направлении деятельности, где они трудоустроены.

Специфична ситуация с правом ИП уменьшить налог на сумму взносов, которые он уплачивает за себя и работников. Когда у ИП нет персонала, вычет составляет до 100% суммы налога за тот же квартал, в котором уплачены взносы. Если налог меньше или равен уплаченным взносам, можно его не платить. Если больше — только разницу. Когда персонал есть, вычет сокращается до 50% начисленного налога.

Если у вас есть автосервис и собственное производство запчастей, есть смысл подумать о совмещении УСН и ЕНВД

Всё это не касается ИП на УСН «доходы минус расходы». Все взносы за себя и работников они включают в расходы, тем самым тоже уменьшая сумму налога с их помощью, но иным способом.

Как оплачивать начисленные налоги при совмещении ЕНВД и УСН

При совмещении УСН и ЕНВД налоги по этим двум системам платятся раздельно. Фиксированную сумму ЕНВД надо перечислять в бюджет ежеквартально, до 25 числа следующего за кварталом месяца.

Авансовые платежи по единому налогу на УСН переводятся в те же сроки отдельными платёжками. Финальный платёж должен быть переведён до 30 апреля следующего года.

Заплатить оба налога ИП может со своего расчётного счёта или наличными через кассу банка.

Если ИП совмещает ЕНВД и УСН и ведёт деятельность вне региона, где зарегистрирован по месту жительства, есть дополнительные нюансы.

Единый налог в связи с применением УСН он уплачивает там, где зарегистрирован и стоит на учёте в налоговой. А вот ЕНВД он должен платить там, где этот доход получил.

Для этого отдельно надо встать на учёт как плательщик ЕНВД в местности, где ведётся соответствующая деятельность.

Если ИП владеет продуктовыми магазинами в разных городах, продаёт в них хлеб собственной выпечки и совмещает УСН и ЕНВД, налоги с производства хлеба он платит по месту своей регистрации, а ЕНВД с доходов от торговли продуктами — по месту нахождения конкретного магазина

Как видите, при определённых условиях предприниматель может выбрать оптимальную систему налогообложения или же совмещать несколько по разным направлениям. Но какой именно вариант окажется самым выгодным, надо просчитывать исходя из собственных реалий. А они у любого бизнесмена уникальны. Возможность и выбора какой-либо одной системы, и совмещения нескольких оставляют предпринимателям достаточный простор, позволяющий законно уменьшить налоговую нагрузку на бизнес.

Источник: https://biznes.guru/individualnoe-predprinimatelstvo/nalogi-i-vznosy/vmenenka-ili-uproshhenka-chto-vyigodnee-dlya-ip.html

Усн или енвд: как правильно выбрать режим налогообложения?

3 июля 2017

Начинающие предприниматели часто задумываются, какой режим налогообложения выбрать. Мы расскажем о преимуществах двух спецрежимов — УСН и ЕНВД — и подскажем, какой будет более выгодным для вас.

Что такое УСН и ЕНВД?

Упрощенная система налогообложения (УСН, «упрощенка») — это специальный режим налогообложения, при котором ИП или юрлицо освобождается от уплаты налогов на прибыль и имущество, НДФЛ и НДС (кроме импортного).

Компания на УСН платит лишь один налог. Необходимо только выбрать один из двух вариантов процентной ставки: 6 % от доходов или 5–15 % от разницы между доходами и расходами (ставка зависит от региона и вида деятельности).

Чтобы определить, какой режим подойдет вам, оцените, высоки ли ваши расходы, которые вы сможете документально подтвердить. Если они составляют менее половины выручки, вам рекомендуется выбрать 6 % от доходов. В случае если расходы составляют половину или более от выручки, выгоднее выбрать 15 % от разницы доходы минус расходы.

Единый налог на вмененный доход (ЕНВД, или «вмененка») — специальный налоговый режим для определенных видов деятельности, которые определяются согласно ст. 346.26 Налогового кодекса Российской Федерации. ЕНВД может применяться в конкретном регионе по решению местных властей в отношении указанных в НК видов предпринимательской деятельности.

Это, например, оказание бытовых услуг, грузоперевозка, пассажироперевозка, розничная торговля и др.

При ЕНВД налог взимается с вмененного (предполагаемого) дохода, таким образом, реальная выручка не влияет на эту сумму.

Для расчета вмененного дохода необходимо перемножить следующие параметры:

- физический показатель, который зависит от вида деятельности (численность сотрудников, площадь магазина или количество транспортных средств);

- базовая доходность (согласно НК РФ);

- коэффициент К1 (1,798 на 2017 год);

- коэффициент К2 (устанавливается нормативными правовыми актами представительных органов муниципальных образований., где осуществляется деятельность ИП или юрлица).

ЕНВД освобождает компанию от уплаты налогов:

- НДС (кроме импорта);

- налога на прибыль и имущество, которое используется в деятельности по ЕНВД;

- НДФЛ;

- налога на имущество физлиц (если оно связано с деятельностью предпринимателя на ЕНВД).

Если лишь один или несколько видов вашей деятельности попадает под ЕНВД, вы можете совмещать этот режим с УСН. Однако в этом случае необходимо вести раздельный учет, согласно ст. 346.26 Налогового кодекса. Обратите внимание, что для одной и той же деятельности применять одновременно оба режима нельзя.

Какие налоги нужно платить?

При применении УСН нужно поквартально платить авансовые платежи по налогу, а по итогам года сдавать отчет и уплачивать оставшуюся часть налога. Имейте в виду, что с 2014 года все юрлица на УСН обязаны вести бухучет, а также ежегодно сдавать бухотчетность. ИП освобождены от этой обязанности.

При применении ЕНВД в налоговую инспекцию представляют декларацию (раз в квартал до 20-го числа месяца, следующего отчетным кварталом). Уплата самого единого налога производится в срок до 25-го числа месяца, следующего за отчетным кварталом.

Уплата взносов за сотрудников производится ежемесячно до 15-го числа месяца, следующего за расчетным. НДФЛ — не позднее дня выдачи зарплаты.

Расчет по страховым взносам сдается в ФНС не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом.

В ФСС отчет по взносам на травматизм сдается до 25-го числа месяца, следующего за отчетным периодом.

Годовая отчетность по НДФЛ сотрудников сдается до 1 апреля следующего года.

Чтобы разобраться во всех непростых нюансах формирования и сдачи отчетности, воспользуйтесь тарифом «Малый бизнес» системы Контур.Экстерн.

Он создан специально для пользователей на спецрежимах, а потому здесь нет лишней информации. В тарифе только нужные для вас формы, которые выглядят в точности как бумажные, а потому удобны для заполнения.

Источник: https://www.kontur-extern.ru/news/2017/7/1608

Какая система налогообложения енвд или усн выгоднее при торговле

Можно и отказаться от применения упрощенного режима, но тогда следует подать соответствующее уведомление в налоговую структуру.

Переход на ЕНВД может осуществляться и в середине года, если организация начала вести деятельность, которая попадает под данную систему Перейти с ЕНВД на другой режим можно только с начала нового налогового периода, если другой порядок не оговаривается в гл. 26.3 НК. Это такие ситуации:

- организация снялась с учета налогоплательщика вмененки;

- фирма прекратила вести деятельность, что облагается налогом ЕНВД.

Прекращение применения такого спецрежима осуществляется в течение 5 дней с момента, когда деятельность прекращена, после нарушения обязательных для работы на ЕНВД условий, или после перехода на другой режим. Организация имеет право перейти с ЕНВД по некоторым видам деятельности, о чем подается заявление в Налоговую. В ст. 346.13 п.

Усн или енвд?

Общая система налогообложения – это выбор для любого нового налогоплательщика «по умолчанию». Для большинства организаций, которые вправе применять другие системы налогообложения, она чаще всего наименее выгодна. В случае применения ОСН компания платит все предусмотренные законодательством налоги: НДС (18 %), НДФЛ (13 %) и налог на имущество организаций (2,2 % или 1,5 %).

ОСН может быть оптимальна для компаний, занимающихся оптовой торговлей. Поэтому опытные специалисты по налоговой оптимизации советуют во многих случаях подумать над вариантом разделения бизнеса на оптовый и розничный. Компания, занимающаяся оптовой торговлей, в этой системе уплачивает налоги по общей системе, а для розничного сегмента подбирается более удобный налоговый режим.

Это позволяет максимально оптимизировать расходы, не нарушая законодательство.

Усн или енвд: что выгоднее

Большой плюс этой системы – возможность не выплачивать большую часть налогов, если компания не получила прибыль в отчетном периоде, и уменьшить налоговую базу в будущем налоговом периоде. Это в некоторой степени снижает возможные риски. Для новичка в бизнесе общая система может быть довольно сложной, поэтому профессионализм бухгалтера очень важен.

Разные налоги начисляются и платятся с разной периодичностью, необходимо более внимательное отношение к ведению отчетности.

Это один из лучших вариантов того, какую систему налогообложения выбрать для ООО , занимающегосяоптовой торговлей, если руководство компании рассчитывает на значительные прибыли и довольно большой масштаб деятельности или фирма просто не может использовать специальный налоговый режим.

Что лучше — упрощенка или вмененка (усн или енвд)?

ВниманиеОбычно те, кто связан с сельским хозяйством, выбирают именно его как самый удобный и выгодный в этой сфере деятельности.

Сколько придётся платить налогов в разных системах? Чтобы нагляднее показать, какова разница между налоговыми режимами на деле, мы составили сравнительную таблицу. В качестве примера взяли два типа ИП: частный фотограф и книжный магазин с одним штатным сотрудником.

Предположим, что выручка каждой из этих компаний — 1 миллион рублей в месяц. Рассчитаем, сколько налогов придётся заплатить его владельцам при разных формах отношений с ФНС. УСН «доходы» (6% от выручки) Фотограф Книжный магазин Выручка 1 миллион рублей 1 миллион рублей.

Кол-во штатных сотрудников 0 1 Зарплаты сотрудников 0 рублей 30 тысяч рублей Сумма налога 27 тысяч 615 рублей 30 тысяч рублей Страховые взносы в ПФР 26 тысяч 545 рублей 8 тысяч 586 рублей Страховые взносы по мед.

Какая разница между усн и енвд (отличие)

Соответственно, компания сможет больше заработать;

- возможно списание фиксированных платежей за ИП и сотрудников;

- операции розничной торговли могут проводиться без использования кассовых аппаратов.

Минусы Недостатки упрощенки:

- если получена хорошая прибыль, налоговая нагрузка становится больше (если сравнивать с ЕНВД);

- если компания занимается розничной торговлей, придется устанавливать кассовые аппараты, а также обеспечить их обслуживание.

Вмененка также имеет ряд недостатков:

- налогом ЕНВД не облагаются безналичные операции с юрлицами, ИП и госучреждениями.

Енвд или усн для розничной торговли

При поступлении безналичных расчетов со счета организации, которые платят за свой персонал, а также есть договор купли-продажи, продукция отпускается в магазине, в платежке указано «оплата за продукцию из зарплаты (ФИО), — это также ЕНВД.

При поступлении безналичных расчетов со счета юрлица и ИП, если оформлен договор и выписано накладную, — это опт, с которого уплачивается единый налог в соответствии с применением упрощенки. Допускается совмещение ЕНВД и УСН.

Это возможно, к примеру, если фирма на УСН занималась оптовой торговлей, а затем начала вести деятельность, что облагается налогом ЕНВД: открыла магазин с площадью до 150 м.кв., в котором осуществляется розничная торговля.

Большинство магазинов и ресторанов не имеют права переходить на УСН, поэтому применяют ЕНВД.

Розничная торговля на усн в 2016-2017 году

Источник: http://11-2.ru/kakaya-sistema-nalogooblozheniya-envd-ili-usn-vygodnee-pri-torgovle/

Что выгоднее: усн или енвд для ип?

Для тех, кто решил заняться собственным делом, одновременно с вопросом регистрации встает вопрос о том, усн или енвд для ип выгоднее всего выбрать при этом. Для малого бизнеса существует 5 вариантов уплаты налогов: общая, патентная, упрощенная, вмененная системы и единый сельскохозяйственный налог.

Так как далеко не каждый предприниматель собирается осуществлять деятельность, связанную с патентами или с сельским хозяйством, то для выбора остаются три схемы: общая, упрощенная и вмененная.

Чтобы максимально сосредоточиться на развитии своего дела, сначала лучше выбрать наименее трудозатратную отчетность. Под это описание не попадает общая система, потому что для нее требуется или наличие бухгалтера, или практические навыки ведения бухгалтерского учета.

Оба варианта — это либо трата денег, либо времени. В связи с этим нам остается два варианта: УСН и ЕНВД. Остается только сравнить, какой режим выгодней.

Сравнение главных аспектов УСН и ЕНВД

Изначально УСН была придумана в качестве хорошей альтернативы ОСН и ориентирована на представителей малого и среднего бизнеса. Поэтому для ее применения бизнес должен соответствовать некоторым требованиям:

- количество сотрудников не должно превышать 100 человек;

- доход в год должен быть не более 60 миллионов рублей;

- остаточная стоимость меньше 100 миллионов рублей.

Для использования ЕНВД предпринимателю нужно соблюсти следующие условия:

- в штате должно быть не более 100 сотрудников;

- в местном правовом акте должен быть упомянут вид деятельности, которым собирается заняться ИП;

- данный режим налогообложения должен быть введен в том муниципальном образовании, где зарегистрирован предприниматель;

- не подходят для ЕНВД договоры простого товарищества и доверительного управления.

Если индивидуальный предприниматель применяет упрощенную систему, то он освобождается сразу от нескольких видов налогов, которым она служит заменой. Такими налогами являются:

- НДФЛ, но только в отношении ведения предпринимательской деятельности, то есть на доходы, полученные от бизнеса. Еще нужно знать, что НДФЛ за своих работников предпринимателю все равно придется платить в любом случае.

- Налог на имущество физических лиц — для имущества, которое предприниматель использует для ведения своего дела.

- Налог на добавленную стоимость. В этом варианте исключается НДС, который платится на таможне при ввозе товаров из других государств при договоре простого товарищества или при доверительном управлении.

Рассмотрим, какие налоги заменяет ЕНВД. В сравнении с упрощенной системой, вмененная практически ничем от нее не отличается, потому что она тоже заменяет три налога:

- НДФЛ (как и в УСН);

- налог на имущество (как и в УСН);

- НДС, здесь отличие от упрощенки только в том, что деятельность на ЕНВД не применяется при договоре простого товарищества или при доверительном управлении.

Порядок перехода на УСН и ЕНВД

Для УСН действует система добровольного перехода. Существует два варианта этой процедуры:

- Если вы еще официально не зарегистрированы в налоговых органах, то заявление на упрощенную систему подается одновременно с регистрацией в инспекции. Если же забыли это сделать или еще не разобрались, то у вас есть еще 30 дней на подачу заявления после регистрации ИП.

- Если вы зарегистрировались и 30 дней уже прошло, то перейти на упрощенку можно будет только со следующего календарного года, при этом уведомить налоговую об этом нужно до 31 декабря.

Для перехода либо снятия с учета с ЕНВД необходимо подать заявление в налоговую по месту регистрации. Изменение режима возможно только в конце календарного года, как и в случае с УСН.

Если вы рассматриваете упрощенную систему налогообложения, то придется также выбрать и объект налогообложения вашей деятельности. Всего их два:

- доходы;

- доходы, уменьшенные на величину расходов.

Рассмотрим ставки и порядок расчета налогов у этих вариантов. Сам по себе расчет налога производится по формуле. Сумма налога = Ставка налога * Налоговая база

Если объектом налогообложения выбраны доходы, то ставка составит 6%. Эта ставка высчитывается из налоговой базы. В данном случае ею является вся сумма полученных доходов, при этом если считается сумма за 3 месяца (квартал), то берутся доходы этих месяцев, то же самое происходит и при расчете налога за полугодие и год.

Может быть и так, что вы выбрали схему доходов за вычетом величины расходов, тогда ставка налога будет равняться 15%.

При таком варианте налоговой базой будет разница между доходами и расходами предпринимателя, то есть чем больше расходов, тем меньше уплачиваемый налог.

Но не стоит заблуждаться насчет расходов: в них можно записать только те затраты, которые прописаны в ст. 346.16 Налогового кодекса РФ.

Будет интересен еще один нюанс, связанный с этим объектом налогообложения. Существует такое понятие, как минимальный налог. Оно значит, что если начисленный налог составляет менее 1% от суммы доходов, то выплачивается минимальный налог в размере этого 1%. Давайте рассмотрим подробнее на примере: Допустим, что сумма доходов равна 59 млн.руб., а сумма расходов 56 млн.руб.

- рассчитаем налоговую базу: 59 000 000 — 56 000 000 = 3 000 000;

- определим сумму налога: 3 000 000 * 15% = 450 000;

- определим сумму минимального налога: 59 000 000 * 1% = 590 000

Как видим, минимальный налог оказался больше суммы высчитанного налога, поэтому заплатить в этом случае придется 590 тыс.руб.

Порядок учетной политики и расчета налога для ЕНВД

В ЕНВД количество заработанных вами денег не имеет никакого значения. Размер дохода устанавливается Налоговым кодексом РФ и называется вмененным. На практике это означает, что за вас уже решили, сколько вы можете заработать денег, осуществляя ту или иную деятельность. Из этого решения уже рассчитали налог, необходимый к уплате государству.

Он включает розничную торговлю и большой список услуг, начиная с ветеринарных и заканчивая рекламными. С точки зрения учетной политики государство предъявляет следующие требования:

- если помимо деятельности, облагаемой вмененным налогом, осуществляется еще какая-либо деятельность, то показатели по каждому виду учитываются раздельно;

- соблюдение кассовой дисциплины;

- предоставление данных о количестве работников.

Рассчитывается налог по формуле:

ЕНВД = Налоговая база * Ставка налога (15%)

Налоговая база — это и есть вмененный доход, ее рассчитывают по формуле:

НБ = Базовая доходность * Физический показатель

Физическим показателем может быть и количество работников, и метраж торгового помещения, и многое другое — все это устанавливается в ст. 346.29 НК РФ и рассчитывается индивидуально. К этому показателю привязана базовая доходность, например, если у вас стоянка для автомобилей, то с каждого кв.

метра вы будете платить 50 руб. в месяц, то есть показателем является м.кв, а доходностью 50 руб. в мес. Еще одним важным моментом является то, что каждый год в зависимости от экономической ситуации государство устанавливает единый коэффициент К1, на который изменяется базовая доходность.

Так, в 2013 году он равнялся 1,569, в 2014 — 1,672, а в 2015 — 1,798. Если брать все ту же стоянку, то владелец в 2015 году будет платить 50 * 1,798 = 89,9 руб./кв.м. в месяц.

Еще существует коэффициент К2 — он разный для разных регионов и видов деятельности и может быть меньше 1, то есть уменьшать базовую доходность.

Сравнение порядков отчетности для УСН и ЕНВД

Теперь разберемся, как нужно перечислять налоги. Для УСН налоговым периодом является календарный год. Авансовые платежи на упрощенке платятся поквартально, т.е. каждые 3,6 и 9 месяцев. Они должны уплачиваться не позднее 25 календарного дня после окончания очередного квартала.

Данные платежи потом включаются в итоговый платеж по окончании налогового периода. При УСН этот платеж так же, как и подача декларации, осуществляется до 30 апреля следующего года.

Для ЕНВД налоговым периодом является квартал, это значит, что налоговая декларация предоставляется по итогам квартала — до 20 числа следующего за кварталом месяца. Налог же уплачивается до 25 числа.

Источник: https://vseobip.ru/nalogooblazhenie/usn-ili-envd-dlya-ip.html