Подоходный налог в 2018 году с зарплаты — сколько процентов, НДФЛ если есть ребенок

Законодательство обязывает нанимателя удерживать и уплачивать подоходный налог с зарплаты (или НДФЛ) своих сотрудников. Для того, чтобы правильно это сделать, следует обладать информацией о его актуальных ставках и порядке расчета.

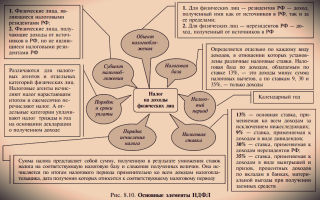

Основным прямым налогом, удерживаемым с вознаграждения за труд, является НДФЛ. Порядок расчета и актуальные ставки зависят от налогового статуса, то есть резиденства или нерезидентсва получателя дохода.

Так, налоговым резидентом является работник, который за последний год находился в России более 183 календарных дней, а нерезидентом, соответственно, тот, кто пребывал на российской территории меньше указанного срока.

Уезд из страны для лечения или обучения на срок до 6 месяцев прерыванием пребывания не считается.

Статус требуется уточнять в конце отчетного периода ввиду возможности его изменения.

Подоходный налог с зарплаты — сколько процентов составляет

Отечественным НК предусмотрены следующие ставки НДФЛ в 2018 году:

Первая используется при налогообложении доходов учредителей доверительного управления ипотечным покрытием по сертификатам участия, выданным до 01.01. 2007 г. и процентов по выпущенным до 01.01. 2007 г. облигациям с ипотечным покрытием.

Вторая, то есть 13 %, – основная (п. 1 ст. 224 ТК) и применяется для налогообложения тех доходов налоговых резидентов, в отношении которых законодателями не установлено иное (вознаграждения за труд, премиальных, дивидендов, вырученных от продажи имущества средств).

Ставка 15% применяется для определенных категорий нерезидентов (подробнее об НДФЛ для иностранцев – в следующем разделе).

Ставка 30% применяется для расчета НДФЛ с доходов нерезидентов (кроме тех, к кому применимы 13 %), а также доходов по ЦБ (за исключением дивидендов), выпущенных российскими организациями, когда:

- они учитывают на счете депо депозитарных программ, иностранного номинального или уполномоченного держателя;

- их получателем не были предоставлены налоговому агенту сведения согласно положениям ст. 214.6 НК.

Иностранец-резидент лично уплачивает НДФЛ с доходов, полученных за рубежом.

По самой высокой ставке налога, то есть 35 %, облагаются, без применения вычетов, средства резидентов, перечисленные во втором пункте ст. 224 НК (к примеру, выигрыши и призы, проценты по депозитам и так далее).

При этом, если в 2017 г. выигрыши облагались все, без учета их размера, то в этом году налог удерживается с суммы, превышающей 4.000 р. (п. 28 ст. 217 НК). В противном случае уплачивать его не нужно.

Кроме того, ранее физлица самостоятельно платили НДФЛ c выигрыша любого размера, а сейчас удерживать его должен субъект, организующий конкурс или розыгрыш призов (однако, исключительно с дохода, превышающего 15.000 руб.). С выигрыша в размере 4.000-15.000 руб.

НДФЛ, как и прежде, уплачивается его получателем (подп. 5 п. 1 ст. 228 НК).

Без указанных ограничений НДФЛ удерживается с иных доходов в ненатуральной форме (к примеру, с премий к юбилею средств за аренду, полученных на предприятии).

При налогообложении зарплаты отбывающих исправительные работы, удержании алиментов, возмещении причиненного здоровью вреда, ущерба вследствие смерти кормильца или совершенного преступления он составляет 70.

На практике нередки ситуации, когда начисленная сумма НДФЛ больше заработной платы. В данном случае удержать его необходимо с последующей выплаты, принимая во внимание вышеприведенный процентный лимит.

Ставка НДФЛ для нерезидентов в 2018 году

Что касается налогообложения нерезидентов, подоходный налог с физических лиц с зарплаты, а также с других их трудовых доходов, взимается в размере 13 % с:

- наемных работников, выполняющих свои обязанности на основании патента;

- физлиц, участвующих в госпрограмме переселения соотечественников;

- членов экипажей, плавающих под госфлагом РФ судов;

Источник: https://delatdelo.com/organizaciya-biznesa/kadry/podohodnyj-nalog-s-zarplaty-ndfl.html

Все о 13-й зарплате: «зарплатные» налоги, отчетность и средний заработок

Как исчислить «зарплатные» налоги

Подоходный налог. «13-я зарплата» как вознаграждение за выполнение трудовых обязанностей признается объектом для исчисления подоходного налога . Льгота, установленная для доходов, не являющихся вознаграждением за выполнение трудовых и иных обязанностей, к этой выплате не применяется.

https://www.youtube.com/watch?v=8x6cFk6fv8A

Вознаграждение по итогам работы за год облагается подоходным налогом в общеустановленном порядке в месяце начисления независимо от того, за итоги какого года выплачивается. Налоговую базу определяют с учетом налоговых вычетов, на которые работник имеет право .

Исчисленный из суммы вознаграждения подоходный налог :

— удерживают при фактической выплате «13-й зарплаты»;

— перечисляют в бюджет не позднее дня фактического получения в банке наличных денежных средств на выплату этого дохода и (или) дня его перечисления со счета организации в банке на счет работника в банке.

Отметим, что подоходный налог исчисляется от итоговой суммы доходов работника за месяц. Поэтому в случае, если после начисления «13-й зарплаты» в последующем за этот же месяц работнику будет начислен другой доход (например, зарплата), подоходный налог нужно будет пересчитать. При этом право работника на отдельные вычеты следует пересмотреть .

Страховые взносы в ФСЗН и Белгосстрах. Вознаграждение по итогам работы за год признается объектом для начисления страховых взносов в ФСЗН и Белгосстрах .

Исчисленные из «13-й зарплаты» страховые взносы в ФСЗН и Белгосстрах уплачиваются в общеустановленном порядке .

Законодательство не требует перечислять страховые взносы в ФСЗН и Белгосстрах при каждой выплате, производимой работнику.

Поэтому указанные взносы можно не перечислять, если срок их уплаты на момент выплаты вознаграждения по итогам работы за год не наступил или имеется переплата.

В таком случае в банк предъявляют справку о том, что обязательства по указанным платежам отсутствуют, исполнены или срок их исполнения не наступил .

Как отразить…

…в форме ПУ-3 и отчете 4-фонд. Вознаграждение по итогам работы за год в этой отчетности отражают одинаково — в составе показателей месяца, в котором оно начислено ;

…в отчете в Белгосстрах. Суммы такого вознаграждения включают в состав показателей квартала, в котором они начислены ;

…в статистических показателях по труду. Поскольку вознаграждение по итогам работы за год относится к единовременным выплатам стимулирующего характера, его включают в состав фонда заработной платы .

Как учесть при расчете…

…доплаты до минимальной заработной платы (далее — МЗП). Вознаграждение по итогам работы за год не поименовано в перечне выплат, исключаемых из расчета доплаты до МЗП. Поэтому при определении размера такой доплаты это вознаграждение учитывается в полном объеме, в том месяце, в котором оно начислено ;

…среднего заработка, применяемого при исчислении:

— пособий по временной нетрудоспособности и по беременности и родам. Несмотря на то что взносы в ФСЗН на вознаграждение по итогам работы за год начисляются, такая выплата относится к единовременным. Поэтому в заработке для исчисления этих пособий не учитывается ;

— отпускных. Вознаграждение по итогам работы за год включается в расчет в месяце, в котором начислено и учитывается пропорционально месяцам, принимаемым для расчета отпускных, по отношению ко всему расчетному периоду. При этом в расчет принимается последняя такая выплата, произведенная в учитываемом периоде ;

— среднего, сохраняемого в иных случаях, предусмотренных законодательством. Вознаграждение по итогам работы за год для этих целей :

включается в заработок каждого месяца расчетного периода в размере 1/12 от общей суммы пропорционально отработанному в нем времени;

учитывается в течение года начиная с месяца, на который оно приходится согласно лицевому счету;

принимается в расчет последняя произведенная выплата.

Читайте также

Все о 13-й зарплате: как выплатить и отразить в учете

Источник: https://ilex.by/vse-o-13-j-zarplate-zarplatnye-nalogi-otchetnost-i-srednij-zarabotok/

Дата получения фактического дохода в целях НДФЛ | Народный вопрос.РФ

0 [ ] [ ]

Дата получения фактического дохода в целях НДФЛ

Датой получения дохода является дата, на которую доход признается фактически полученным для целей включения его в налоговую базу по налогу на доходы физических лиц. Об особенностях определения даты фактического получения дохода в целях исчисления НДФЛ мы и поговорим в нижеприведенном материале.

Дата получения дохода определяется по нормам статьи 223 Налогового кодекса Российской Федерации (далее – НК РФ) и зависит от того, какой вид дохода получает налогоплательщик.

Датой фактического получения дохода является:

1) при получении доходов в денежной форме – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц (подпункт 1 пункта 1 статьи 223 НК РФ).

В письме Минфина России от 26 января 2015 года № 03-04-06/2187 об определении даты получения дохода в виде оплаты отпускных в целях НДФЛ сказано, что дата фактического получения дохода в виде оплаты отпуска определяется в соответствии с подпунктом 1 пункта 1 статьи 223 НК РФ как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках. Указанный вывод подтверждается постановлением Президиума ВАС РФ от 7 февраля 2012 года № 11709/11 по делу № А68-14429/2009;

2) при получении дохода в натуральной форме – день передачи доходов в натуральной форме (подпункт 2 пункта 1 статьи 223 НК РФ).

В письме Минфина России от 15 января 2015 года № 03-04-06/306 разъясняется, что при получении дохода в натуральной форме, например в виде оплаты Банком страховых взносов за физических лиц по договору, заключенному между физическим лицом и страховой организацией, днем передачи доходов считается дата перечисления Банком страховых взносов страховой компании.

3) при получении доходов в виде материальной выгоды, полученной от экономии на процентах при займах (кредитах), – день уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам (подпункт 3 пункта 1 статьи 223 НК РФ).

В письмах Минфина России от 15 февраля 2012 года № 03-04-06/6-39, от 1 декабря 2008 года № 03-04-06-01/360, от 7 мая 2008 года № 03-04-06-01/121 сказано, что, если дата уплаты процентов, указанная в кредитном договоре, не совпадает с фактической датой уплаты процентов заемщиком, то датой получения дохода налогоплательщиком является день фактической уплаты процентов по полученным заемным (кредитным) средствам.

Если проценты по договору займа не выплачиваются заемщиком, а причисляются к сумме основного долга, то датами получения дохода в виде материальной выгоды будут являться даты причисления процентов к сумме основного долга, что следует из письма Минфина Российской Федерации от 8 октября 2010 года № 03-04-06/6-247.

В случае если организацией выдан беспроцентный заем, то фактической датой получения доходов в виде материальной выгоды следует считать соответствующие даты возврата заемных средств.

Такие разъяснения содержатся в письмах Минфина России от 28 октября 2014 года № 03-04-06/54626, от 15 июля 2014 года № 03-04-06/34520, от 25 декабря 2012 года № 03-04-06/3-366.

Если договором предоставления беспроцентного займа предусмотрено ежемесячное погашение займа, то доход в виде материальной выгоды в таком случае будет возникать на каждую дату возврата заемных средств, на что указывает Минфин России в письме от 26 марта 2013 года № 03-04-05/4-282;

4) при получении доходов в виде материальной выгоды, полученной при приобретении товаров (работ, услуг) у взаимозависимых лиц – день приобретения товара (работ, услуг) (подпункт 3 пункта 1 статьи 223 НК РФ).

По мнению Минфина России, изложенному в письме от 27 ноября 2014 года № 03-04-05/60411, при приобретении налогоплательщиком квартиры у организации, являющейся взаимозависимой по отношению к налогоплательщику, датой получения дохода в виде материальной выгоды признается день государственной регистрации права собственности на указанную квартиру;

5) при получении доходов в виде материальной выгоды, полученной при приобретении ценных бумаг – день приобретения ценных бумаг (подпункт 3 пункта 1 статьи 223 НК РФ).

В письме Минфин России от 19 декабря 2012 года № 03-04-05/4-1415 разъясняет, что датой получения дохода в виде материальной выгоды при приобретении ценных бумаг будет являться день перехода права собственности на ценные бумаги согласно выписке регистратора из реестра акционеров. Аналогичное мнение высказано Минфином России в письме от 11 декабря 2012 года № 03-04-06/4-347;

6) для доходов в виде сумм прибыли контролируемой иностранной компании – последнее число налогового периода по налогу на доходы физических лиц, следующего за налоговым периодом, на который приходится дата окончания периода, за который в соответствии с личным законом такой компании составляется финансовая отчетность за финансовый год в соответствии с законодательством иностранного государства (территории) местонахождения (регистрации) иностранной организации (пункт 1.1 статьи 223 НК РФ);

7) при получении дохода в виде оплаты труда – последний день месяца, за который налогоплательщику был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (абзац 1 подпункта 2 статьи 223 НК РФ).

Разъяснения в отношении определения даты фактического получения доходов в виде заработной платы, выплачиваемой 2 раза в месяц (например, 5 и 20 числа каждого месяца), даны в письме Минфина России от 10 апреля 2015 года № 03-04-06/20406.

Так, в нем сказано, что при выплате организацией заработной платы 5 числа текущего месяца за предшествующий месяц необходимо удержать исчисленный за предшествующий месяц налог и в зависимости от способа расчетов с работниками перечислить его в бюджет либо в день получения в банке наличных денежных средств, либо в день фактического перечисления дохода со счета налогового агента в банке на счета налогоплательщиков, а именно 5 числа. Аналогичные пояснения содержаться в письме Минфина России от 10 июля 2014 года № 03-04-06/33737;

8) при получении дохода в виде оплаты труда в случае прекращения трудовых отношений до истечения календарного месяца – последний день работы, за который налогоплательщику был начислен доход (абзац 2 пункта 2 статьи 223 НК РФ).

Как разъясняет Минфин России в письме от 24 сентября 2009 года № 03-03-06/1/610, из абзаца 2 пункта 2 статьи 223 НК РФ следует, что датой получения бывшим работником организации дохода в виде выданного аванса по зарплате признается последний рабочий день его работы в организации;

9) доходы в виде выплат, полученных на содействие самозанятости безработных граждан и стимулирование создания безработными гражданами, открывшими собственное дело, дополнительных рабочих мест для трудоустройства безработных граждан за счет средств бюджетов бюджетной системы Российской Федерации в соответствии с программами, утверждаемыми соответствующими органами государственной власти, учитываются в составе доходов в течение трех налоговых периодов с одновременным отражением соответствующих сумм в составе расходов в пределах фактически осуществленных расходов каждого налогового периода, предусмотренных условиями получения указанных сумм выплат.

В случае нарушения условий получения выплат, суммы полученных выплат в полном объеме отражаются в составе доходов налогового периода, в котором допущено нарушение. Если по окончании третьего налогового периода сумма полученных выплат, превышает сумму расходов, оставшиеся неучтенные суммы в полном объеме отражаются в составе доходов этого налогового периода (пункт 3 статьи 223 НК РФ);

10) доходы (средства финансовой поддержки) в виде субсидий, полученных в соответствии с Федеральным законом от 24 июля 2007 года № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» отражаются в составе доходов пропорционально расходам, фактически осуществленным за счет этого источника, но не более двух налоговых периодов с даты получения. Если по окончании второго налогового периода сумма полученных средств финансовой поддержки, превысит сумму признанных расходов, фактически осуществленных за счет этого источника, разница между указанными суммами в полном объеме отражается в составе доходов этого налогового периода. Данный порядок учета средств финансовой поддержки не распространяется на случаи приобретения за счет указанного источника амортизируемого имущества.

В случае приобретения за счет средств финансовой поддержки, амортизируемого имущества данные средства финансовой поддержки отражаются в составе доходов по мере признания расходов по приобретению амортизируемого имущества в порядке, установленном главой 25 НК РФ (пункт 4 статьи 223 НК РФ);

11) доходы (средства финансовой поддержки), полученные индивидуальными предпринимателями за счет средств бюджетов бюджетной системы Российской Федерации по сертификату на привлечение трудовых ресурсов в субъекты Российской Федерации, включенные в перечень субъектов Российской Федерации, привлечение трудовых ресурсов в которые является приоритетным, в соответствии с Законом Российской Федерации от 19 апреля 1991 года № 1032-1 «О занятости населения в Российской Федерации», учитываются в составе доходов в течение трех налоговых периодов с одновременным отражением соответствующих сумм в составе расходов в пределах фактически осуществленных расходов каждого налогового периода, предусмотренных условиями получения указанных средств финансовой поддержки.

В случае нарушения условий получения средств финансовой поддержки, сумма полученных средств финансовой поддержки в полном объеме отражается в составе доходов налогового периода, в котором допущено нарушение.

Если по окончании третьего налогового периода сумма полученных средств финансовой поддержки превышает сумму расходов, оставшиеся неучтенные суммы в полном объеме отражаются в составе доходов этого налогового периода (пункт 5 статьи 223 НК РФ).

Обратите внимание!

С 1 января 2016 года в статью 223 НК РФ будут внесены изменения Федеральным законом от 2 мая 2015 года № 113-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации в целях повышения ответственности налоговых агентов за несоблюдение требований законодательства о налогах и сборах».

Так, подпункт 3 пункта 1 статьи 223 НК РФ будет изложен в новой редакции, согласно которой при получении доходов в виде материальной выгоды датой фактического получения дохода будет являться день приобретения товаров (работ, услуг), приобретения ценных бумаг.

В случае, если оплата приобретенных ценных бумаг будет производиться после перехода к налогоплательщику права собственности на эти ценные бумаги, датой фактического получения дохода будет признаваться день совершения соответствующего платежа в оплату стоимости приобретенных ценных бумаг.

В пункт 1 статьи 223 НК РФ будут введены новые подпункты 4 – 7, в силу которых датой фактического получения дохода будет являться:

– день зачета встречных однородных требований;

– день списания в установленном порядке безнадежного долга с баланса организации;

– последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки;

– последний день каждого месяца в течение срока, на который были предоставлены заемные (кредитные) средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных (кредитных) средств.

Источник: http://xn--80aefurcfeajeho7k.xn--p1ai/home/article/2765

Как рассчитать НДФЛ с заработной платы работника. Пример расчета

НДФЛ — это один из нескольких налогов, плательщиками которого являются физические лица. Непосредственное перечисление налога в бюджет могут осуществлять как сами налогоплательщики, так и их налоговые агенты. Предприниматель или организация, которые имеют в штате работников, выступают налоговыми агентами по отношению к ним.

В обязанности налогового агента входит исчисление и удержание налога, а также последующее его перечисление в бюджет государства. В настоящей статье рассмотрим, как рассчитать НДФЛ из суммы доходов работника.

Порядок расчета и удержания

Расчет НДФЛ производится только из тех доходов работника, источником выплаты которых является налоговый агент. При этом доходы работника, полученные от других источников, работодатель не учитывает.

Основными доходами работника-налогоплательщика, из выплат по которым производится удержание налога, являются заработная плата, в том числе суммы премий, суммы пособия по нетрудоспособности, отпускные и т.д.

Расчет налоговой базы по НДФЛ производится с учетом налоговых вычетов, право на которые имеет работник. Налоговым законодательством предусмотрены следующие виды вычетов, которые должен учитывать налоговый агент при определении базы по налогу:

- стандартные вычеты,

- имущественные вычеты.

При этом воспользоваться правом на имущественный вычет работник может только в том случае, если предоставит уведомление, полученное им в налоговом органе. Только после получения от работника такого уведомления бухгалтер имеет право уменьшать налоговую позу по НДФЛ.

При исчислении налога применяется следующая формула расчета НДФЛ:

Общая налоговая ставка, предусмотренная законодательством — 13%. Специальных ставок несколько, в частности с доходов иностранных граждан — нерезидентов, если таковые состоят в штате у налогового агента, уплачивается налог в размере 30%.

Пример расчета НДФЛ:

- Заработная плата работника в январе 2015 года составила 40 000 рублей.

- На иждивении работника — двое несовершеннолетних детей.

- Работник является гражданином РФ.

Рассчитаем сумму НДФЛ:

- Размер стандартного налогового вычета на первого и второго ребенка равен 1 400 рублей N= (40 000 рублей — (2*1400) *13%Итого: сумма налога, которую налоговый агент должен удержать из зарплаты работника: 4 836 рублей.

Удержание НДФЛ с иностранных граждан производится с учетом того, признаются ли такие граждане резидентами или нет. Резидентами в соответствии с налоговым законодательством признаются физические лица, находившиеся на территории страны не менее 183 дней в течение двенадцати следующих подряд месяцев. Налоговая ставка для нерезидентов устанавливается в размере 30 %.

Исключения из этого правила появились в связи с внесением в ФЗ от 24.11.2014 № 368-ФЗ поправок к Налоговому кодексу РФ. Касаются поправки граждан других государств, работающих в нашей стране по найму у физических лиц и лиц, занимающихся частной практикой. Ставка налога для таких работников — 13 %, но при этом деятельность свою они осуществляют на основе патента.

https://www.youtube.com/watch?v=IC7ThmPtDug

Помимо налога, из заработной платы работников производятся различные удержания. Здесь важно определить очередность таких удержаний. Как следует из законодательства, сначала, из выплат причитающихся работнику, удерживается налог, и только потом производятся обязательные и другие удержания. Так, например, алименты удерживаются после вычета НДФЛ.

Чтобы произвести удержание НДФЛ, применяется проводка (Дебет счета 70, Кредит счета 68). Для оплаты НДФЛ в бюджет (Дебет счета, 68 Кредит счета 51).

Перечисление в бюджет и ответственность

Подоходный налог должен быть перечислен в бюджет не позднее следующего дня фактической выплаты заработной платы работнику. В большинстве своем, работодатели выплачивают заработную плату путем перевода денег на банковскую карточку работника.

И здесь вопросов о сроках перечисления в бюджет налога не возникает. Но иногда, а особенно часто это бывает у предпринимателей, работники получают заработную плату в кассе.

Согласно Налоговому Кодексу РФ, вне зависимости от того, когда в реальности получил заработную плату работник, налог нужно перечислить государству не позднее дня снятия наличных со счета в банке.

Иногда в вопросе исчисления и удержания НДФЛ возникают вопросы. Так, согласно Трудовому кодексу РФ, зарплата выплачивается работникам два раза в месяц. За первую половину месяца, и за вторую.

Зарплату за первую половину отработанного месяца принято называть авансом. Но в отличие от других выплат работнику, с аванса НДФЛ удерживать не нужно.

Налог исчисляется и удерживается при окончательной выплате заработной платы работнику.

Иногда, все же налог удержать и перечислить в бюджет не удается. Например, если работник уволился, так и не отработав полученный аванс. В таких случаях работодатель должен уведомить об этом налоговую инспекцию. И в дальнейшем работнику придется самостоятельно уплачивать налог.

Чтобы такого не произошло, работодатели прибегают к незапрещенной законом хитрости. Заработная плата за первую половину месяца выплачивается работнику за вычетом суммы, равной размеру налога, рассчитанного на аванс. Но реально удержание производить нельзя. В этом случае, если работник будет увольняться, у работодателя всегда будут средства, чтобы уплатить налог.

Иногда случается так, что предприниматель или организация налог своевременно не успевает перечислить в бюджет. Законодательством предусмотрена ответственность в виде уплаты нарушителем штрафа в размере 20% от суммы налога, которая должна была быть перечислена, и неустойки — пени.

При этом, если налоговый агент сумму налога удержал с заработной платы работника, но в бюджет не перечислил, то недоимка так же с него взыскивается.

Как рассчитать пени по НДФЛ если налоговый агент несвоевременно уплатил налог в бюджет? Для этого сумма недоимки умножается на 1/300 ставки рефинансирования за каждый календарный день просрочки.

Пример расчета зарплатных взносов

Источник: https://ipshnik.com/vedenie-ip/buhgalteriya-ip/poryadok-rascheta-i-uderzhaniya-ndfl-s-zarplatyi-rabotnika.html

Налог на зарплату

Размер налога с зарплаты волнует многих работающих граждан. Ведь от суммы НДФЛ зависит конечный заработок сотрудника, который он получит за расчетный период.

Рассмотрим все возникающие вопросы и нюансы, которые так или иначе связаны с НДФЛ.

Общие положения

Уплата НДФЛ осуществляется путем удержания определенной части доходов сотрудника, полученных за период. Таким образом, “на руки” он получает сумму зарплаты за вычетом налога.

Налогообложению подлежат практически все виды доходов, за исключением некоторых видов пособий и компенсационных выплат.

Более подробно перечень мы рассмотрим чуть ниже.

Что это такое?

НДФЛ – это федеральный налог, который обязаны уплачивать все без исключения работодатели, в штате которых трудятся наемные работники.

Нормативная база

Процедура начисления и уплаты НДФЛ, в том числе и сроки, когда платить, регламентируют следующие нормативно-правовые акты:

- Налоговый кодекс РФ, в частности, статьи 210, 217, 218, 224;

- Бюджетный кодекс РФ.

Бюджетный кодекс Российской Федерации

Налоговый кодекс Российской Федерации (часть вторая)

Какие доходы подлежат налогообложению?

НДФЛ необходимо уплатить со следующих видов доходов:

- с зарплаты;

- с дивидендов;

- от выигранных призов, денежных средств в лотереях;

- от реализации имущества;

- от реализации ценных бумаг;

- от доходов аренды имущества.

С какой зарплаты не берется?

Кто не платит? Рассмотрим более подробно.

НДФЛ не удерживается с:

- алиментов;

- пенсионных выплат;

- стипендиального обеспечения;

- материальной помощи;

- донорских вознаграждений;

- командировочных расходов;

- выходного пособия при увольнении;

- возмещении ущерба здоровью;

- иных видов компенсационных выплат.

Куда идут удержанные средства?

Как удерживается НДФЛ? Средства по удержанному подоходному налогу поступают в местные и региональные бюджеты.

С 01.01.2014 года были введены поправки в Бюджетный кодекс РФ, которые устанавливают распределение НДФЛ по бюджетам:

- в субъекты РФ – 85%;

- в муниципальные районы – 5%;

- в городские округа – 15 %.

Порядок расчета подоходного налога с зарплаты

Порядок расчета в 2018 году выглядит следующим образом:

- производится начисление зарплаты за период, при этом учитываются различные доплаты и коэффициенты;

- выясняется, какие виды доходов подвергаются налогообложению;

- определяется статус налогоплательщика для расчета и уплаты подоходного налога с зарплаты;

- осуществляется анализ прав налогоплательщика на вычеты;

- из суммы зарплаты вычитается размер дохода, не подлежащий налогообложению, а также вычеты;

- производится расчет НДФЛ по соответствующей ставке.

Особенности налогообложения для резидентов и нерезидентов

Для правильного расчета суммы, которую необходимо будет удержать с работника, требуется определение его налогового статуса. Кодекс определяет налоговых резидентов и нерезидентов РФ.

Налоговый резидент – это гражданин РФ или иностранный, а также лицо, не имеющее гражданства, фактически находящийся на территории РФ более 183 дней в течение 1 года.

При отнесении лица к данной категории учитывается непрерывный период сроком в 1 год.

Налоговый нерезидент – лицо, не удовлетворяющее требованиям Налогового кодекса, предъявляемым к налоговым резидентам.

Статус налогоплательщика определяется каждый раз при выплате заработной платы. Таким образом, категория может меняться в течение календарного года несколько раз.

Сколько процентов составляет НДФЛ?

Налоговым кодексом, в частности, статьей 224, устанавливаются следующие ставки:

- 13 % — с доходов резидентов;

- 30 % — с доходов нерезидентов;

- 15 % — с доходов нерезидентов, полученных в виде дивидендов;

- 9 % — с доходов резидентов, полученных в виде дивидендов;

- 35 % — на выигрыши в лотереях, превышающие сумму в 4000 рублей, от полученных призов, от дохода по депозитным договорам в виде начисляемых процентов.

Как рассчитать? Пошаговая инструкция

В следующих подразделах приводится необходимая информация, как правильно рассчитать НДФЛ к уплате при различных обстоятельствах.

Формула

Для того, что произвести правильный расчет суммы НДФЛ к уплате, необходимо воспользоваться специальной формулой:

Сумма подоходного налога = Налоговая база * Налоговая ставка / 100.

Налоговые вычеты

Физические лица, работающие в организациях или на предприятиях, могут иметь право на определенные виды льгот.

Что же это такое?

Налоговый вычет – это определенная сумма, на которую уменьшается налогооблагаемая база при расчете размера НДФЛ к удержанию.

Участникам боевых действий

Данной категории на законодательном уровне полагается налоговая льгота в размере 500 рублей.

Чернобыльцам

Для лиц, пострадавших при аварии на ЧАЭС, а также тем, кто прямо или косвенно участвовал в ликвидации аварии, положен вычет в размере 3000 рублей.

Инвалидам

Инвалидам, пострадавшим в результате ВОВ, а также другим категориям военнослужащих, пострадавшим в результате ведения боевых действий, на законодательном уровне полагается налоговая льгота суммой в 3000 рублей.

Родителям несовершеннолетних детей, в том числе приемным, и опекунам

Если заработная плата за календарный год превысит расчетную сумму в 350000 рублей, налоговый вычет предоставлен не будет.

Если один из них отказывается от получения льготы, вычет предоставляется в двойном размере другому на основании заявления.

Один ребенок

Для родителей, у которых в семье один несовершеннолетний ребенок, полагается льгота в размере 1400 рублей.

Двое детей

Если в семье двое детей, полагается 1400 рублей на каждого. Таким образом, общий размер льготы составит 2800 рублей.

Многодетной семье (трое и более детей)

Многодетной семье законодательно установлена льгота в размере 3000 рублей.

Пример № 1:

У Сергеевой С.А. пять детей в возрасте до 18 лет.

Произведем необходимые расчеты:

- на первого – 1400 рублей;

- на второго – 1400 рублей;

- на третьего – 3000 рублей;

- на четвертого – 3000 рублей;

- на пятого – 3000 рублей.

Суммируем полученные значения: 1400+1400+3000+3000+3000=11800 рублей.

Дети-инвалиды

На каждого ребенка-инвалида полагается вычет 12000 рублей.

Такую льготу получают родители или усыновители ребенка. Опекуны и попечители располагают правом на вычет в размере лишь 6000 рублей.

Матери-одиночке

Данная категория имеет законодательное право получить вычет в удвоенном размере, исходя из правил, утвержденных по налоговым вычетам при обоих родителях.

Пример № 2:

Афанасьева М.Г. – мать-одиночка, имеющая двоих детей.

Произведем расчет суммы льготы, на которую она будет иметь право:

- на первого – 1400*2=2800 рублей;

- на второго – 1400*2=2800 рублей.

Суммируем полученные значения: 2800+2800=5600 рублей.

Возврат НДФЛ

В ряде случаев налогоплательщик может вернуть часть уплаченного налога на доходы, если имеются достаточные основания для получения налогового вычета.

Возврат НДФЛ реализуется путем различных категорий вычетов:

- стандартные (регламентируются статьей 218);

- социальные (регламентируются статьей 219);

- имущественные (регламентируются статьей 220);

- профессиональные (регламентируются статьей 221).

Бухгалтерские проводки

Как начислить НДФЛ?

Удержание налога на доходы физических лиц отражается в бухгалтерском учете следующими проводками:

| Д-т | К-т | Наименование хозяйственной операции |

| 70 | 68 | Удержан с зарплаты |

| 75 | 68 | Удержан с дивидендов |

| 76 | 68 | Удержан с суммы договора подряда |

| 68 | 51 | НДФЛ перечислен в бюджет |

Нюансы

Рассмотрим некоторые нюансы более подробно.

Удерживается ли налог при работе по совместительству?

При работе по совместительству действует стандартная налоговая ставка – 13%.

Берется ли с зарплаты работающего пенсионера?

Если пенсионер осуществляет трудовую деятельность, с его заработной платы удерживается НДФЛ по стандартной ставке в 13 %.

Однако с 01.01.2014 года работающие пенсионеры получили возможность воспользоваться имущественным налоговым вычетом при строительстве или покупке жилья.

Берется ли с зарплаты умершего работника?

Пункт 3 статьи 44 Налогового кодекса РФ гласит, что обязанность по уплате НДФЛ прекращается в результате смерти физического лица.

Удерживают ли с минимальной зарплаты?

Налог на заработную плату подлежит уплате, если работник получает минимально установленный размер оплаты труда в субъекте РФ.

Таким образом, НДФЛ с МРОТа уплачивается в общем порядке, без каких-либо исключений.

Уплачивается ли с аванса?

Чтобы ответить на данный вопрос, необходимо комплексно проанализировать действующее законодательство:

- Статьей 136 Трудового кодекса РФ регламентировано, что работодатель обязан осуществлять выплату денежных средств сотрудникам два раза в месяц. Одна из этих выплат называется авансом.

- Статья 226 Налогового кодекса РФ гласит, что работодатель обязан удерживать НДФЛ с фактических доходов сотрудников, а затем перечислять его в бюджет.

- Статья 223 Налогового кодекса РФ регламентирует дату фактического получения дохода – последний день месяца.

Исходя из вышеперечисленных нормативно-правовых актов, делаем необходимые выводы:

- НДФЛ исчисляется и уплачивается в бюджет с полной суммы заработной платы в дату перечисления;

- удерживается лишь при выплате второй части зарплаты;

- НДФЛ с аванса не удерживается.

Практические примеры расчета

Рассмотрим на практических примерах, как вычесть льготу, и как производится расчет суммы НДФЛ, подлежащей к уплате в бюджет.

Пример № 3:

Савельев С.Г. осуществляет трудовую деятельность в ООО “ГлавПромСбыт”. Заработная плата сотрудника составляет 15000 рублей в месяц. Документов о праве на льготы им предоставлено не было. Необходимо произвести расчет НДФЛ, подлежащего к уплате.

Решение:

Ставка налога – 13 %, поскольку Савельев является налоговым резидентом РФ. Таким образом, 15000*13% = 1950 рублей.

“На руки” сотрудник получит: 15000-1950=13050 рублей.

Пример № 4:

Катасонова Е.М. работает в ОАО “Распредконтроль”. Ежемесячный доход составляет 20000 рублей. Имеет двоих детей, причем один из них – ребенок-инвалид в возрасте до 18 лет. Иных прав на стандартные налоговые вычеты не имеет. Является резидентом РФ. Произведем расчет суммы денежных средств, которые она получит после удержания НДФЛ.

Решение:

- вычет на первого ребенка – 1400 рублей;

- вычет на ребенка-инвалида – 12000 рублей.

Суммируем: 12000 + 1400 = 13400 рублей.

Налогооблагаемая база Катасоновой будет составлять: 20000 – 13400 = 6600 рублей.

Производим расчет НДФЛ к уплате: 6600 * 13% = 858 рублей.

Таким образом, Катасонова получит “чистыми” сумму денежных средств в размере 20000 – 858 =19142 рублей.

Налог на доходы физических лиц – один из главных налогов, которые уплачивают физические лица, официально осуществляющие трудовую деятельность.

Работодатели обязаны ежемесячно перечислять удержанные суммы в бюджет. При этом существуют определенные налоговые льготы, которыми могут воспользоваться налогоплательщики для уменьшения налогооблагаемой базы.

Источник: http://kadriruem.ru/podohodnyj-nalog-s-zarplaty/

Подоходный налог (НДФЛ) за работников в 2018 году

Налоговые агенты – это лица, на которых возложена обязанность по исчислению, удержанию налогов с налогоплательщиков и их дальнейшему перечислению в государственный бюджет.

В России налоговыми агентами признаются:

- российские организации;

- индивидуальные предприниматели;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- обособленные подразделения иностранных компаний.

Подавляющее большинство среди налоговых агентов России составляют индивидуальные предприниматели и организации, являющиеся работодателями.

Работодатели, выступая в роли налоговых агентов, обязаны с доходов выплачиваемых своим сотрудникам рассчитывать, удерживать и перечислять в бюджет НДФЛ.

При этом подоходный налог (НДФЛ) работодатели должны удерживать в полной мере как с выплат сотрудникам, работающим по трудовым договорам, так и с выплат физическим лицам по договорам гражданско-правового характера.

Порядок расчета НДФЛ

НДФЛ за работника рассчитывается по следующей формуле:

НДФЛ = (Доход работника за месяц – Налоговые вычеты) x Налоговая ставка

Подоходный налог рассчитывается по окончанию каждого месяца нарастающим итогом с начала налогового периода (т.е. учитываются суммы налогов удержанные в предыдущих месяцах). Налоговым периодом признается календарный год.

При расчёте НДФЛ учитывается весь доход, который работодатель выплачивал своему сотруднику в течение календарного месяца за исключением тех доходов, которые по закону НДФЛ не облагаются (ст. 217 НК РФ).

Налоговая ставка для расчёта подоходного налога составляет 13% (практически для всех доходов выплачиваемых сотрудникам) или 30% (в случае выплат иностранным работникам). С 2015 года при выплате дивидендов применяется налоговая ставка 13%.

При расчёте подоходного налога величина налоговой базы может быть уменьшена на сумму налоговых вычетов. Применять налоговые вычеты можно только для доходов, облагаемых по ставке 13% (за исключением дивидендов).

Порядок и сроки уплаты НДФЛ в 2018 году

Работодатели обязаны удерживать и перечислять НДФЛ один раз по итогам каждого месяца. Делать это необходимо не позднее следующего дня, после выплаты зарплаты (при окончательном расчёте дохода работника за месяц).

Согласно трудовому законодательству зарплата должна выплачиваться не реже чем один раз в полмесяца, то есть как минимум два раза в месяц (аванс + зарплата). С октября 2016 года изменились сроки выплаты заработной платы.

Если ранее работодатель мог выдавать ее в любой промежуток времени, но не реже 2 раз в месяц, то теперь заработная плата должна быть перечислена сотруднику не позднее 15 числа следующего месяца.

Несмотря на то, что аванс является частью зарплаты, непосредственно в день выплаты аванса НДФЛ удерживать не нужно.

С 2016 года НДФЛ с отпускных, пособий и больничных стало возможным перечислять не позднее последнего числа того месяца в котором они были перечислены сотруднику (до этого подоходный налог нужно было перечислять в день их фактической выплаты).

В случае увольнения сотрудника, НДФЛ необходимо удерживать и перечислять в тот же день когда ему был выплачен расчёт в связи с его увольнением.

Если трудовые отношения были прекращены до истечения календарного месяца, датой фактического получения дохода считается последний день работы, за который работнику начислен доход.

Выплаты по договорам гражданско-правового характера не относятся к оплате труда и регламентируются не ТК РФ, а Гражданским кодексом.

В соответствии с этим, датой фактического получения дохода считается день выплаты дохода по договору ГПХ (в том числе и для выплаченных авансов).

Поэтому НДФЛ с авансов и выплат по договорам ГПХ, необходимо удерживать и перечислять в день их фактической выплаты.

Как оплатить НДФЛ

Удержанный с сотрудника НДФЛ работодатель должен перечислять в бюджет налогового органа, в котором он состоит на учёте. Узнать банковские реквизиты своего налогового органа можно при помощи этого сервиса.

Организации, имеющие обособленные подразделения, должны перечислять удержанный подоходный налог, как по месту нахождения главного офиса, так и по месту нахождения каждого из подразделений.

В 2018 году работодателям для перечисления НДФЛ необходимо применять такой же КБК что и в 2017 году:

КБК 182 1 01 02010 01 1000 110.

Обратите внимание, уплата НДФЛ за счёт средств работодателя не допускается.

Учет и отчётность работодателей по НДФЛ

В слайдерах ниже перечислены какой нужно вести учет и какую сдавать отчетность работодателям по НДФЛ.

Работодатели обязаны вести внутренний учёт выплаченных доходов, предоставленных налоговых вычетов, а также исчисленных и удержанных сумм НДФЛ по каждому сотруднику. Делать это необходимо в регистрах налогового учета.

Законом форма налогового регистра не утверждена, поэтому организации и ИП должны самостоятельно разработать свою форму этого документа (cкачать образец).

Ежегодно, до 1 апреля, работодатели обязаны (на основании данных заполняемых в налоговых регистрах) по каждому своему сотруднику составить и передать в ИФНС справки по форме 2-НДФЛ. Cправки 2-НДФЛ за работников с доходов, которых не получилось удержать НДФЛ в 2016 году, необходимо подать до 1 марта 2018 года.

Ежеквартально работодатели должны сдавать расчет 6-НДФЛ. Крайний срок подачи – последнее число первого месяца следующего квартала.

Источник: https://www.malyi-biznes.ru/nalogi-za-rabotnikov/ndfl/

Как вычислить подоходный налог с заработной платы?

В России НДФЛ является обязательным, одним из основных налогов. Оплачивают его как резиденты, так и нерезиденты РФ. Удерживается подоходный налог с зарплаты, начиная с первого месяца трудовой деятельности.

Обложению подлежат большинство видов доходов, кроме части перечня различного вида выплат.

Ставка определяется в зависимости от вида прибыли, соответственно и вычисления будут осуществляться на основании этих данных.

Начисляется налог вместе с зарплатой. То есть, бухгалтер, определив заработную плату, вычисляет сам налог. Конечная сумма выдается после удержания.

Что это такое?

Подоходный налог – это сумма, которая вычитается с заработной платы. Определяется процент, на основе которого проходит вычисление.

Облагается налогом любая заработная плата. НДФЛ не удерживают с:

- алиментарных выплат;

- командировочных расходов;

- пособия по увольнению;

- возмещения ущерба, полученного в результате трудовой деятельности и прочих видов компенсаций.

Законодательная база

НДФЛ удерживается на основании следующих нормативно-правовых актов:

| Статьи НК РФ | Что регламентируют |

| 210 | Порядок удержания налога |

| 217 | Какие доходы не подлежат обложению |

| 218-221 | Какие налоговые вычеты действуют |

| 224 | Ставку (процент) на заработную плату |

Подоходный налог с зарплаты

Начисление налога осуществляется и с заработной платы каждый месяц в казну государства.

На данный момент взимаемый процент с физических лиц составляет 13%.

Облагаемый доход

Как вычитается доход и с каких видов заработка зависит от того, что именно прописано в трудовом договоре, а именно:

- оклад;

- оплата по различным расценкам;

- заранее определенные суммы;

- премии;

- надбавки за выслугу лет;

- различные территориальные коэффициенты.

Уплата налога на доход строго обязательна для всех сотрудников.

Сколько процентов?

Подоходный налог с зарплаты сколько процентов – такой вопрос возникает в первую очередь у плательщиков.

Налоговый кодекс, а конкретно статья 224, определяют ставки:

- 13% — удерживается с заработной платы резидентов;

- 30% — взимается с нерезидентов;

- 15% — с дивидендов для нерезидентов;

- 9% — с дивидендов для резидентов.

Данные ставки используются во всех организация, работающих на территории РФ.

Как рассчитать правильно?

Как вычислить в 2018 году:

- Начисляется заработная плата за определенное время с учетом доплат и коэффициентов.

- Определяется, какие доходы подлежат налогообложению.

- Обозначить статус налогоплательщика с целью расчета и оплаты подоходного налога с зп.

- Проанализировать права на вычеты.

- Вычислить с зарплаты доходы, которые не подлежат налогообложению.

- Рассчитать НДФЛ по определённой ставке.

Существует определенная формула, как считается НДФЛ:

НДФЛ вычитаемое с зп = Налоговая база умножить на налоговую ставку.

Пример

Определим на примере, как рассчитать налог. Имеются следующие данные:

- Доход женщины 75000 рублей.

- У женщины на иждивении 3 несовершеннолетних детей.

- Данная категория граждан имеет вычеты: 1400 р. + 1400 р. + 3000 = 5800 р.

НДФЛ в таком случае рассчитывается следующим образом:

(75000 – 5800)*13%=8996 рублей.

Кто не платит?

Платить НДФЛ обязаны все граждане РФ. Рассчитывается налог для каждого сотрудника в отдельности. Сумма по итогу будет перечислена в бюджет.

Налог уменьшает прибыль физлиц. Но влияние на компанию не оказывается.

Как уменьшить?

Многих интересует, а возможно ли уменьшить сумму уплачиваемого налога? Если гражданин относится к определённой категории, то ему полагаются вычет.

Возврат НДФЛ

В некоторых ситуациях налогоплательщик имеет право на возврат части подоходного налога. Но для этого должны быть основания.

Определяется несколько категорий вычетов:

- стандартные – ст. 218;

- социальные – ст. 219;

- имущественные – ст. 220;

- профессиональные – ст. 221.

Налоговые льготы

Физические лица, занятые на предприятиях могут рассчитывать на различные льготы.

К таким категориям относятся:

- участники боевых действий;

- чернобыльцы;

- инвалиды;

- граждане, имеющие несовершеннолетних детей, в т.ч. опекуны, усыновители;

- матери-одиночки.

Участники боевых действий могут рассчитывать на налоговую льготу в 500 рублей. Данное условие закреплено на законодательном уровне.

Граждане, которые пострадали в аварии на ЧАЭС, участники ликвидационных процессов, полагается вычет в 3000 рублей.

Особые условия предусмотрены законодательством для родителей и опекунов несовершеннолетних детей. Но в случае превышения зарплат за год на сумму 350 000 рублей, вычет убирается.

На льготу может рассчитывать каждый опекун и родитель. То есть, если оба работают на одном предприятие, то право вычета имеется у каждого.

Если один напишет отказ от вычета, то второму может быть предоставлена льгота в двойном размере. Сумма определяется исходя из количества детей.

| Сколько детей | Сумма льготы |

| 1 ребенок | Предоставляется родителям, имеющим на иждивение 1 несовершеннолетнего ребенка – 1400 рублей. |

| 2 ребенка | На каждого ребенка полагается 1400 рублей, то есть сумма вычета составляет 2800. |

| 3 и более детей | Законодательство фиксирует сумму вычета для многодетных семей – она составляет 3000. |

На практике часто возникают трудности с возможностью вычета. Например, у гражданки 5 несовершеннолетних детей.

Расчеты осуществляются следующим образом:

- на первого – 1400;

- на второго – 1400;

- на третьего – 3000;

- на четвертого – 3000;

- на пятого – 3000.

Все суммы складываем и получаем 11800 рублей.

Кроме того, если ребенок обучается очно в ВУЗЕ и имеет инвалидность 1 или 2 группы, то на него также полагается вычет.

Данная льгота предусмотрена только для родителей либо усыновителей. Опекунам и попечителям положено 6000 рублей.

Матери-одиночки тоже могут рассчитывать на вычет. Они получают сумму в 2 раза больше – 2800 на каждого ребенка. Например, у гражданки 2 детей, тогда:

2800+2800=5600.

Особенности

Рассмотрим основные вопросы, связанные с начислением НДФЛ.

| Вопрос | Ответ |

| Если гражданин работает по совместительству – будет ли удерживаться НДФЛ? | Да, ставка стандартная 13% |

| Если пенсионер работает – будет ли удерживаться НДФЛ? | 13% удерживается |

| Удерживается ли с аванса? | Нет, но сумма вычитается с заработной платы в полном объеме. |

Все работники, без исключения, обязаны уплачивать налог на доход. ИП выплачивает оговоренную заработную плату, с которой в обязательном порядке удерживается налог. Но сумма НДФЛ может быть уменьшена, если у сотрудника имеется право на вычет.

На видео о подоходном налоге

Источник: http://nam-pokursu.ru/podohodnyj-nalog-s-zarplaty/

Как рассчитать подоходный налог?

Из совокупного дохода сотрудника, официально устроенного у работодателя, удерживают НДФЛ. Но важно знать, какие доходы облагаются подоходным налогом, как производится его начисление и осуществляются предполагаемые вычеты и льготы.

На примерах расчета подоходного налога мы будем иметь представление по всем нюансам расчетных операций по НДФЛ для обхода налоговых штрафов.

Что это такое?

Прямой источник пополнения бюджета — удержания из доходов работающих сотрудников компаний и ИП, которые ведут свою коммерческую деятельность в России.

В Налоговом кодексе есть такое понятие, как налоговый резидент – это человек, который трудится на территории РФ на протяжении года от 183 календарных дней.

Для него расчет подоходного налога производится по налоговой ставке 13%. Если человек является нерезидентом, то ставка налога 30%.

Расчетными операциями подоходного налога занимается специализированный расчетный орган бухгалтерии, который есть в организации.

Налоговый кодекс — основной нормативный документ по НДФЛ:

Плательщики

НДФЛ удерживается из доходов физлиц, а плательщиками являются и физлица, и юрлица.

Все налоговые резиденты и нерезиденты делятся на виды плательщиков налога:

- (ИП) Индивидуальные предприниматели;

- адвокаты, нотариусы и другие лица, занимающиеся частной практикой;

- граждане, получившие вознаграждения, без доходов с зарплаты;

- граждане, получившие прибыль от продажи недвижимости;

- граждане-резиденты, получившие прибыль за рубежом;

- граждане, которые выиграли в лотерею и другие рискованные игры;

- граждане, у которых доходная часть — дарение.

Плательщиками НДФЛ являются и юридические лица (налоговый агент), но они удерживают и перечисляют налог вместо работников.

С каких доходов взимается и не взимается?

В гл.23 НК РФ перечислены виды доходов, облагаемые и необлагаемые подоходным налогом.

Все полученные доходы делятся на полученные от источников на территории России и за ее пределами.

К первым относятся:

- дивиденды и их проценты;

- полученная прибыль от выполнения трудовых обязанностей в области авторских и смежных прав на территории РФ;

- арендный доход от сдачи имущества;

- продажа имущества, ценных документов, долей в уставном капитале компании;

- прибыль за исполнение трудовых или иных обязанностей, оказанных услуг (заработная плата, премии и другие вознаграждения);

- вознаграждения членам экипажей судов, принадлежащих РФ за исполнения трудовых функций.

Ко вторым относят вознаграждения за выполненную трудовую деятельность.

Виды доходов, которые не облагаются НДФЛ:

- пособия по беременности и родам;

- компенсацию по причине нанесения вреда здоровью, возврат по затратам на повышения профессионализма сотрудников, на выполнение трудовых функций работником, в том числе и в командировке;

- компенсационные выплаты работнику по причине увольнения при общей сумме дохода, не превышающего 3-хкратного размера среднемесячного заработка;

- помощь материального характера членам семьи погибшего сотрудника, пострадавшим от стихии или других чрезвычайных случаев;

- компенсация сотрудникам для лечения в медико-санаторных учреждениях в пределах Российской территории при условии, что такие средства выплачиваются за счет средств, которые остались после оплаты налога на прибыль у работодателя или налога, который уплачивается при использовании спецрежима;

- оплаченные услуги медицинского характера сотруднику или родному члену его семьи, выделенные из чистого дохода компании;

- оплата за профессиональное обучение или переподготовку в российских лицензионных учреждениях;

- подарки стоимостью не больше 4000 руб. в течение года, приобретенные от компании, и материальная помощь в размере 4000 руб., предоставленная работнику на протяжении года.

Полная расшифровка доходов, которые не облагаются подоходным налогом, указана в ст.217 НК РФ. Право на необлагаемый доход имеет и резидент, и нерезидент.

Процентные ставки

Процентные ставки при начислении НДФЛ резидентов и нерезидентов указаны в ст.224 НК РФ ст.224 НК РФ.

| Тип дохода для резидентов | Ставка НДФЛ в % |

| Доход от выполнения трудовых функций сотрудников | 13 |

| Прибыль ИП на ОСНО | |

| Доход от проданного имущества | |

| Дивиденды | |

| Процентная выгода по вкладам | 35 |

| Выгода от экономии на процентах при получении денежных средств по займу | |

| Выигрыши, призы свыше 4000 руб. |

| Тип дохода для нерезидентов | Ставка НДФЛ в % |

| Доход, получаемый от трудовых обязанностей (безвизовые мигранты; резиденты стран ЕАЭС; иностранные специалисты высококвалифицированные; беженцы) | 13 |

| Все остальные нерезиденты, получаемые доход по трудовым отношениям | 30 |

| Выгода ИП на ОСНО | 30 |

| Доход от проданного имущества | 30 |

| Дивиденды | 15 |

| Процентная выгода по вкладам | 30 |

| Выгода от экономии на процентах при получении денежных средств по займу | |

| Выигрыши, призы свыше 4000 руб. |

Налоговый период и сроки уплаты

Изменения в Налоговом кодексе коснулись НДФЛ для физлиц, которые обязаны платить самостоятельно налог.

Это касается и налогового агента, который не успел перечислить налог за своих сотрудников.

Налоговый период для расчета подоходного налога составляет один календарный год.

Погашение налога происходит в день полной выплаты заработной платы, независимо от того, что доход выплачивается 2 раза в месяц (аванс и остальная часть).

Таблица сроков оплаты НДФЛ:

| Тип дохода | Дата удержания налога | Срок перечисления налога |

| Заработная плата сотрудников, премии и другие вознаграждения | В день выплаты | На следующий день после удержания НДФЛ |

| Пособия по больничным листам и отпускные | В день выплаты | Последний день месяца, в котором выплачен доход |

| Выплата дивидендов ООО | В день выплаты | На следующий день после удержания |

| Выплата дивидендов АО, ЗАО, ПАО | В день выплаты | Один месяц (с момента перевода денег акционерам) |

| Доход от выигрыша в лотерею, за проданную недвижимость (если владели недвижимостью до 3-х лет), денежные подарки свыше 4000 руб. | До 15 июля после отчетного периода |

Как рассчитать НДФЛ в 2018 году?

Для правильного расчета НДФЛ необходимо придерживаться положений гл.23 НК.

Приведем алгоритм расчета подоходного налога:

- Определяем совокупный доход за год (зарплата, дивиденды, аренда имущества, продажа недвижимости и другие).

- Уточняем налоговые вычеты: социальные, имущественные и т.д. (ст.218-221).

- По видам доходов и статусу плательщика (резидент или нерезидент) определяем налоговую ставку: 13, 15, 30, 35.

- Высчитываем налог. Эту сумму округляем до полного числа в большую сторону.

Общая формула

Для вычисления НДФЛ используют общую формулу, которая подходит для любых налоговых ставок:

НДФЛ=Нб (налоговая база) — Свч (сумма вычетов) х Нс (налоговая ставка в %)

Примеры расчета

Для полного понимания всех нюансов расчета НДФЛ, рассмотрим на примерах ниже.

От зарплаты сотрудника и если есть дети

Определим начисление НДФЛ за месяц без стандартных вычетов. Условия: заработная плата Петровой А.Л. в месяц составила 25610 руб. дополнительно в этом месяце ей начислили премию в размере 8000 руб.

Решение:

- общий доход за месяц составил: 25610+8000= 33 610 руб.;

- налоговая ставка 13%: 33610 х 13% = 4 369 руб.;

- заработная плата, выдаваемая на руки, составила: 33 610-4 369=29 241 руб.

За минусом вычетов

Условия: заработная плата Петровой А.Л. в месяц составила 25610 руб. дополнительно в этом месяце ей начислили премию в размере 8000 руб. у нее есть 11-летний сын и 8-летняя дочь. Значит, ей предоставляется двойной вычет в размере 2 800 руб. (1 400-на одного ребенка).

Решение:

- общий доход за месяц составил: 25610 + 8000= 33 610 руб.;

- налогооблагаемая база: 33 610-2800=30 810 руб.

- сумма подоходного налога: 30 810 х 13%=4 005 руб.

- выплата зарплаты: 33 610-4 005=29 605 руб.

Для матери-одиночки стандартные налоговые вычеты на детей увеличиваются в два раза, т.е. на первого и второго ребенка по 2800 руб. на каждого.

Начисленный налог удерживается в день выплаты заработной платы, а перечисляют в бюджет на следующий день после удержания налога.

С отпускных

Сумма отпускных считается доходом работников, и начисление подоходного налога производится аналогичным способом, как и с заработной платы.

Условия: сотруднице компании предоставлен очередной ежегодный отпуск на 28 календарных дней. Средне-месячная заработная плата за один год составила 18545 руб., детей нет – значит, вычеты не предоставляются.

Решение по начислению НДФЛ:

- 18 545 х 13%=2 411 руб. (налог);

- 18 545 — 2 411=16 134 руб. (чистая сумма отпускных).

Отпускные выплачиваются за три дня до начала отпускных, подоходный налог удерживается в день выплаты, а перечисляется в последний день месяца, в котором была произведена оплата.

Сверху суммы

НДФЛ начисляется на суммы, которые превышают необлагаемые суммы по законодательству.

Например: командировочные (по закону 700 руб. в сутки), все, что больше этой суммы считается налогооблагаемой.

Менеджера предприятия отправляют в командировку на 3 дня и выдают суточные 2400 руб.

- необлагаемая сумма – 2100 руб.;

- облагаемая – 300 руб.;

- НДФЛ – 300х13%=39 руб.

Начисление налога на сверхсуточные формируют на конец месяца после утвержденного авансового отчета.

Если вычеты больше дохода

Иногда возникает ситуации, когда вычеты превышают доход работников. Работодатель начисляет подоходный налог нарастающим итогом в течение отчетного года, и вычеты тоже следуют нарастающей суммой. Поэтому анализ налога и вычетом целесообразно вести с начала года.

Рассмотрим пример:

Сотрудник пользуется стандартными вычетами в размере 2800 руб. Доход за январь составил 16 540 руб., НДФЛ – 1 786 руб.=(16 540-2 800) х 13%. В следующем месяце феврале сотрудниц был предоставлен отпуск за свой счет, и ее заработная плата составила 2 481 руб., что оказалось меньше суммы вычетов.

Так как учет НДФЛ ведется нарастающим итогом, значит:

- сумма дохода за два месяца составила: 16 540+2 481=19 021 руб.;

- сумма налога нарастающим итогом – 19 021-(2800х2)х13%=1745 руб.;

Излишне удержали НДФЛ, в сумме 41 руб.

Решение из этой ситуации:

- работодатель может зачесть в счет будущих месяцев отчетного года;

- работодатель может вернуть лишнюю сумму по письменному заявлению работника;

- если сумма не зачтена и не выплачена работодателем, то сотрудник по окончанию года самостоятельно может обратиться в ИФНС за возвратом подоходного налога.

С вычетом за лечение

Вычет за лечение представляет собой возмещение части расходов на лечение и покупку лекарства. Условия для предоставления вычета: гражданин-резидент и доход, облагаемый 13% ставкой налога.

Вычет получают по следующим расходам:

- оплата за собственное лечение или близких членов семьи (жена/муж, родители, дети до 18 лет);

- покупка медикаментов по рецепту врача;

- оплата медицинского страхования на добровольной основе за себя или родственников.

Рассмотрим примеры возмещения НДФЛ.

Пример № 1 – собственное лечение:

- Колосова Р.О. лечилась в больнице, и стоимость составила 80 тыс. руб.

- Ее доход в компании в месяц – 25600 руб., в год – 307 200 руб., НДФЛ перечисленный за год – 39 936 руб.

- Расчет суммы вычета: 80 000х13%=10 400 руб.

Колосова заплатила в бюджет за год 39 936 руб., больше чем сумма вычета, значит она может рассчитывать на возврат за лечение в сумме вычета 10 400 руб.

Аналогичный расчет проводится и на лечение родственников.

Пример№2 – лечение на сумму более 120 000 руб.:

- курс лечение в больнице у сотрудника состав 95 000 руб.;

- покупка медикаментов – 56 000 руб.;

- годовой доход работника – 282 000 руб., НДФЛ – 36 660 руб.;

- вычет составил 95 000+56 000=151 000 руб., НДФЛ – 19 630 руб.;

- перечисленный налог больше чем вычет, значит, возместят всю сумму вычета – 19 630 руб.

При оплачиваемом дорогостоящем лечении можно возместить из ИФНС до 13% от их полной суммы, но медуслуги должны быть включены в спецперечень дорогих медицинских услуг.

От зарплаты нерезидента

Ставка налога на доходы нерезидента составляет 30%. За исключением высококвалифицированных иностранных специалистов – ставка налога 13%.

Вычислим НДФЛ:

- доход нерезидента за 2 месяца – 140 000 руб.;

- налоговая ставка 30% -140 000х30%=42 000 руб.;

- зарплата на руки – 98 000 руб.

От суммы на руки

Некоторые работодатели выплачивают заработную плату «в конвертах».

Рассчитать НДФЛ от обратного нужно по такой формуле: Пн=(ЗПх13%)/(100%-13%)

Приведем пример:

Кассиру начислена за месяц з/плата в размере 14890 руб.

Рассчитаем налог:

- (14890 х 13%)/(100%-13%)=2 225 руб. (НДФЛ);

- 14890+2225=17 115.

Компания начислит кассиру 17 115 руб., из них перечислит в бюджет 2 225 руб.

Как вычислить пени?

За несвоевременную оплату подоходного налоговики высылают начисленную пеню.

Как происходит начисление пени, мы и рассмотрим по следующей формуле:

Пени = недоимка х 1/300(ставка рефинансирования) х кол-во просроченных дней.

Пример: компания не уплатила налог в сумме 5620 руб. и просрочила 5 дней.

Выполним расчет:

- сумма пени за один день: 5620 х 10% х 1/300х1=1,87 руб.;

- сумма пени за просроченные 5 дней: 1,87 х 5=9,35 руб.

Начисление пени начинается со следующего дня после сроков оплаты налога.

Совет бухгалтерам: строго следите за нововведением в российском законодательстве, правильно и вовремя реагируйте на новые правила расчетов. Только этим вы сможете избежать штрафных санкций со стороны налоговых органов.

Источник: http://buhdzen.ru/nalogi/ndfl/kak-rasschitat/

Подоходный налог с зарплаты — правила расчета

Согласно законодательству, все работающие официально люди обязаны уплачивать подоходный налог (НДФЛ). В бюджет его перечисляет работодатель, после удержания из заработной платы своих сотрудников. Взимается налог практически со всех видов дохода. Но закон предусматривает некоторые исключения.

Какие доходы работников облагаются НДФЛ?

Название налога, говорит само за себя. Им облагаются доходы людей. Удержанные средства перечисляются работодателем в бюджет региона проживания сотрудника.

Расчеты зарплаты

НДФЛ вычитается из зарплаты официально трудоустроенных лиц:

- Находящихся на территории страны не менее 183 дней подряд. То есть, люди, не проживающие за рубежом, в это время. Таких людей называют резидентами. К ним относятся практически все сотрудники предприятий.

- Не резидентов. Люди, не соответствующие выше указанной категории.

Так как НДФЛ является обязательным налогом, он удерживается с зарплаты каждого работника. Не играет роли, в штате сотрудник или нет. Даже, если человек трудится временно, по договору подряда, с него будет удерживаться НДФЛ.

Существующие ставки

Законодательством установлено несколько ставок НДФЛ:

- 9 % — для учредителей и акционеров организации;

- 30 % — для работающих не резидентов;

- 35 % — выплатит любой человек выигравший что-либо, а также оформивший вкла

- 13 % — обычная ставка, применяемая во всех компаниях для наёмных работников.

Проверить правильность удержания НДФЛ достаточно просто. Для этого нужно точно определить размер зарплаты за год. Удержания производятся ежемесячно, на следующий день после выплаты зарплаты.

Доходы, не подлежащие налогообложению

Согласно ст. 217 НК, не облагаются НДФЛ следующие виды дохода:

- Пособия, за исключением больничного листа, связанного с личной болезнью или ребенка.

- Пенсионные начисления.

- Различные компенсации.

- Оплата алиментного содержания.

- Материальная помощь, выплачиваемая после появления в семействе ребёнка. Но не больше 50 тысяч рублей на каждого малыша.

- Разные социальные выплаты единовременного характера.

Частично удерживается налог в следующих случаях, но не больше 4 тысяч рублей:

- цена подарка от компании;

- цена призов на региональном уровне;

- материальная помощь;

- оплата лекарственных препаратов, с подтверждением расходов.

Более обширный перечень льгот можно подробно изучить в Налоговом Кодексе.

Что такое налоговый вычет: классификация

Налоговый вычет выражается определённой суммой, которая отнимается от начисленной заработной платы.

Таким образом, происходит снижение выплачиваемого ежемесячно налога, а соответственно увеличение зарплаты.

Важно! Подоходный налог взимается с суммарного дохода за год, не превышающего 512 тыс. руб.

Закон утверждает несколько разновидностей вычетов:

Стандартный вычет

Он включает в себя льготу на детей. Претендовать на неё могут оба родителя, а также усыновитель или попечитель. Предоставляется он на каждое несовершеннолетнее лицо до восемнадцати лет. В исключительных случаях на учащихся очно в Вузах детей, до достижения ими двадцати четырёхлетнего возраста.

Ежемесячная сумма такого вычета составляет:

- 1 — й ребёнок – 1400 руб.;

- 2 — й ребёнок -1400 руб.;

- 3 — й и последующий дети – 3000 руб.

Например, в семействе трое детишек. Тогда матери и отцу будет предоставляться следующий вычет ежемесячно: 1 400 + 1 400 + 3 000 = 5 800 руб. При расчете вычета, складываются все положенные суммы.

Читайте также! Как заполнить товарный чек — образец и примеры

Следует отметить, что это льгота предоставляется до тех пор, пока общий суммарный доход родителя не превысит 350 тыс. руб. Начиная с месяца, когда доход перевалил этот предел, вычет прекращает своё действие. С начала следующего года он снова возобновится. Во многих организациях заставляют писать заявление на вычет каждый год.

На детей инвалидов 1 и 2 группы, предоставляется увеличенный стандартный вычет. Он составляет:

- родителям и усыновителям — 12 тыс. руб.;

- опекунам и попечителям — 6 тыс. руб.

Льгота предоставляется до момента исполнения ребёнку инвалиду 18, в исключительных случаях 24 лет.

Не играет роли, когда сотрудник написал заявление, вычет предоставляется с начала года.

Социальный вычет

Может быть предоставлен в случае траты денег на следующие нужды:

- оплата своего обучения или детей;

- оформление договора на оказание медицинских услуг, включая покупку лекарств себе и родственникам;

- добровольные пенсионные взносы.

Следует помнить, что при оплате лечения родственников или обучении детей договор и квитанции требуется оформлять на имя заявителя.

Иначе вычет предоставляться не будет. Допускается заявить на несколько социальных вычетов одновременно. Сделать это требуется не позже, чем через три года. К примеру, в 2017 году, максимально можно оформить вычет по 2014 год.

Эта льгота предоставляется в размере фактических расходов, но не больше установленного законодательством лимита. Предельная сумма составляет 120 тыс. руб. То есть максимальный вычет составит 15 600 руб. В пределах этой суммы человек вправе заявить вычет. Исключения составляет дорогое лечение. На него нет ограничений. Но требуется больший пакет документации.

Имущественный вычет

Он связан с покупкой жилой недвижимости или строительством дома. Здесь законодательство установило максимальную сумму в размере 2 миллиона рублей. То есть максимальный вычет, который может быть представляет 260 тыс. рублей. Остаток неиспользованной суммы можно переносить на следующий год.

https://www.youtube.com/watch?v=qCvElNicKnc

Все вышеуказанные вычеты предоставляются работникам по их личному заявлению.

Процесс расчета подоходного налога

Рассмотрим процедуру удержания налога на конкретном примере. Допустим, ежемесячно Петрову А. А. начисляют зарплату 10 тыс. руб. Схема действий здесь будет следующая:

В месяц у работника с дохода будет удержано: 15 000* 13 % = 1950 руб.

Предположим, он работал все 12 месяцев. Получается за год с работника удержано и перечислено 1950 * 12 = 23 400 руб.

Разберём другой пример. Предположим у Касымовой П. Р. двое детей. Зарплата её тоже составляет 15 000 рублей. Сотруднице будет предоставлен вычет на обоих детишек, он составит: 1 400 + 1 400 = 2 800 руб.

Получается, ежемесячно с неё будет удерживаться следующая сумма налога: (15 000 — 2 800)* 13 % = 1 586 руб. То есть за год она уплатит 1 586 * 12 = 19 032 руб.

Читайте также! Возврат денежных средств покупателю по безналичному расчету

Отражение операций в бухгалтерском учёте

Исходя из первого примера, приведем пример отражения операций в бухгалтерском учёте:

| 15 000 | 26 | 70 | Начислена зарплата |

| 1 950 | 70 | 68 | Удержание НДФЛ |

| 13 050 | 70 | 50 | Выплата зарплаты |

| 1 950 | 68 | 51 | Перечисление НДФЛ в бюджет |

Проводки формируются в последний день месяца, начисленной заработной платы.

Другие нюансы при производстве удержаний

Существует ещё ряд важных моментов, связанных с НДФЛ:

- Допускается предоставление двойного вычета на ребёнка, если второй родитель отказался от использования льготы. Когда мать или отец воспитывают малыша в одиночку, им тоже предоставляется двойной вычет.

- Чтобы был предоставлен социальный вычет, требуется сначала обратиться в налоговую инспекцию с соответствующей документацией.

- Человек получает заработную плату за вычетом НДФЛ. Работодатель отвечает за перечисление денег в бюджет.

- Только после удержания НДФЛ производятся иные удержания. К примеру, алименты или кредиты.

Человек, не использовавший своё право на вычет в течение года, вправе обратиться в налоговую инспекцию, с просьбой выплатить переплаченный НДФЛ общей суммой на личный банковский счет.

Для этого потребуется предоставить декларацию 3 – НДФЛ и собрать определённый пакет документации. Оформить отчет можно самостоятельно на специальном портале налоговой инспекции.

После подачи заявления и документов в течение четырех месяцев инспекция производит положенную выплату.

Какие изменения потерпело законодательство с 2016 года?

Законодательство периодически терпит изменения. Начиная с 2016 года, они коснулись и подоходного налога. Перечень основных изменений:

- Появилось обязательство работодателей ежеквартально сдавать отчёт 2 — НДФЛ в инспекцию.

- Увеличен лимит предоставления вычета на детей. Теперь он составляет 350 тысяч рублей.

- Сумма вычета на ребёнка инвалида стал выше.

- По обособленным подразделениям отправляется отчет в городе его местонахождения.

- Перечисление налога должно производиться не позже даты следующей за днём выплаты зарплаты.

- На основании заявления работника работодатель обязан предоставить вычет на обучение и лечение.

- Срок уведомления о невозможности удержать налог стал больше.

- Допускается предоставление бумажного отчета, если в нем присутствует не больше двадцати пяти человек.

- Если организация не удержала НДФЛ, человек самостоятельно должен внести налог на расчетный счет инспекции не позже 1 декабря.

Из выше обозначенного становится понятно, что изменения коснулись не только наемных работников, но и работодателей. В интересах каждого человека вовремя проследить уплату налога инспекции.

Тем более, что теперь за недоплаченную сумму к ответственности могут быть привлечены и сами работники. Сделать это можно, запросив справку 2 – НДФЛ у работодателя.

Начисленная и удержанная сумма налога должны быть равны.

По закону все трудоустроенные люди обязаны оплачивать подоходный налог. Удержание из заработной платы производит работодатель. Он же осуществляет перечисление денег инспекции. Неуплата подоходного налога может повлечь за собой административную ответственность в виде штрафных санкций.

Источник: http://vesbiz.ru/buxuchet/podoxodnyj-nalog-s-zarplaty.html

Какой подоходный налог с зарплаты: вычеты, расчет 2018 года

Добавлено в закладки: 0

Все наши доходы облагаются налогами. Под доходами понимают заработную плату, доходы в натуральной форме, дивиденды, доходы по операциям с ценными бумаги и прочее.

Доходы могут быть в виде денег, материальной выгоды, прав на распоряжение денежными и (или) материальными средствами, а также в натуральном виде.

Основную часть доходов всех граждан составляет заработная плата, с которой работодателем удерживается налог на доход с физлиц. Данный налог еще называют подоходным. Также читайте: удержание НДФЛ с зарплаты.

Рассчитать, какой подоходный налог с зарплаты нужно удержать и оформить все документы работодателя самостоятельно, можно вручную или использовать специальный онлайн-сервис.

Подоходный налог с зарплаты

Для определения, какой подоходный налог с зарплаты подлежит уплате, стоит понять, работник будет налоговым резидентом или нет. Чтобы считаться резидентом, необходимо пробыть в Российской Федерации в последнем календарном году минимум 183 дня, при этом гражданство не имеет значения.

Стоит отметить, что лицо может выезжать на непродолжительный период (не более 6 месяцев) за границу на лечение, с образовательной целью либо для выполнения трудовых, или других обязанностей, которые относятся к выполнению работ, а также оказанию услуг. При этом период пребывания в РФ не прерывается. Наличие или отсутствие статуса резидента влияет на ставку подоходного налога: для резидента – 13%, для нерезидента – 30%.

В качестве налогового периода выступает календарный год. Датой получения дохода считается последний рабочий день месяца, за который полагается заработная плата. Если работник прекратил трудовые отношения, то дата получения определяется последним рабочим днем, за который было произведено начисление дохода.

Расчет подоходного налога с зарплаты в году

Алгоритм расчета, какой подоходный налог с зарплаты должен быть удержан, включает в себя 4 шага:

- Суммируются все виды доходов работника (оклад + премия, надбавки и т. д.).

- Производятся все необходимые вычеты.

- Определяется процентная ставка налога в зависимости от статуса (резидент, нерезидент).

- Рассчитывается сумма налога.

При суммировании всех видов доходов следует помнить, что некоторые выплаты не включаются. Например, материальная помощь, гранты, различные пособия. Весь перечень содержится в Налоговом кодексе (статья 217).

Исчислению подоходного налога в году, подвергается и сумма минимальной заработной платы. Для резидентов суммируются доходы, полученные как на территории РФ, так и за рубежом, а для нерезидентов – только полученные на территории РФ. При этом если доход был получен в иностранной валюте, производится перерасчет на рублевый эквивалент по курсу, действующему на момент получения дохода.

Когда доходы или часть доходов были получены в натуральной форме (товары, работы, услуги, иное имущество), налоговая база будет состоять из стоимости этих товаров, работ и т. д. Стоимость в большинстве случаев определяется исходя из рыночной стоимости, хотя налогоплательщик при некоторых условиях может определить иную.

В случае, когда из дохода должны быть произведены удержания по указанию налогоплательщика, по решению суда либо иного госоргана, налоговая база не уменьшается. Удержания производятся после начисления налога на доход с физлиц.

Налоговые вычеты

Существует три суммы стандартного вычета:

- 500 рублей (например, инвалиды с детства);

- какой подоходный налог с зарплаты при наличии одного ребенка или двух? Вычет из дохода перед налогообложением в 1400 рублей получают родители на каждого ребенка, находящегося у них на иждивении. Вычет производится, пока ребенку не исполнится 18 лет, в случае, когда он является студентом дневной формы обучения, пока не исполнится 24 года;

- 3000 рублей (например, лица, которые ликвидировали последствия аварии на Чернобыльской АЭС и вследствие действия радиационного излучения перенесли лучевую болезнь).

Основания для вычета данных сумм перечислены в Налоговом кодексе (статья 218). Если физлицо подпадает под несколько оснований для вычета, применяется наибольший вычет. К тому же правом воспользоваться налоговым вычетом обладают только резиденты РФ.

Если сумма вычетов превышает либо равна сумме доходов, то налоговая база признается в соответствующем периоде равной нулю. При превышении суммы вычета над суммой доходов, разница не может быть перенесена на следующий период.