3 ндфл до какого числа сдавать в 2018 году для физических лиц

- Консультация юрста

- Статьи

Данная операция должна быть проведена до 1 декабря того года, который будет идти после отчетного.

Нюансы заполнения Оформленный бланк отчетности должен подаваться в отделение Налоговой службы, которое территориально находится по месту регистрации частного предпринимателя, что подтверждается соответствующими документами.

Предприниматель должен заранее стать на учет в указанное отделение. Подавать декларацию по форме 3-НДФЛ можно в бумажном или электронном виде, но при этом бумажный вариант предусматривается исключительно для тех лиц, которые имеют менее ста сотрудников.

Если в процессе оформления 3-НДФЛ или уже после подачи документов предприниматель обнаружит допущенные ошибки, за ним закрепляется право подачи уточненной декларации с указанием соответствующих корректировок.

Обязаны сдавать отчет:

- Предприниматели (кроме перешедших на налоговые спецрежимы, т. к. их использование освобождает от уплаты НДФЛ).

- Нотариусы, адвокаты и другие специалисты, занимающиеся частной практикой.

- Нерезиденты, работающие по найму на основании патента, если сумма исчисленного по факту налога превысила уплаченные авансы.

- Все физлица, получившие доходы в рамках договорных отношений, налог с которых не был удержан.

- Физлица, получившие доходы, перечисленные в п. 1 ст. 228 НК РФ (например, подарки или доходы от продажи имущества).

В добровольном порядке сдают отчет те, кто хочет получить налоговые вычеты — имущественный, социальный и т. п. Последний срок сдачи 3-НДФЛ за 2017 год для них прямо не установлен, но лимитирован другими положениями НК РФ (подробнее об этом будет сказано ниже).

Также см.

Декларационная кампания

Налог на доходы физических лиц (НДФЛ) В число облагаемых НДФЛ доходов входят заработная плата и различные виды премий, гонорары за продукты интеллектуальной деятельности, доходы от проданного имущества, выигрыши, подарки и даже выплаты по больничным листам. Исключением являются только необлагаемые виды доходов.

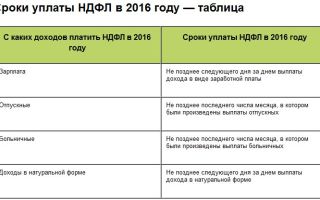

Сроки сдачи декларации 3-НДФЛ на проверку в 2018 году Кроме того, в налоговом законодательстве России закреплен ряд категорий физических лиц, которые в случае игнорирования оформления и подачи декларации будут признаны нарушителями и наказаны. Речь идет о налогоплательщиках, которым посвящены следующие номера статей Налогового кодекса: Срок уплаты НДФЛ в 2018 году Напомним, что отпускные по требованиям Трудового кодекса перечисляются не позднее чем за 3 дня до начала отдыха сотрудника.

Когда лучше подать декларацию на возврат подоходного налога с покупки квартиры

Внимание

Когда возникает право? Для многих людей этот вопрос также звучит неоднозначно — одни считают, что когда подписывается договор, другие в момент полного погашения кредита, взятого для покупки квартиры или дома. На самом деле право появляется, когда:

- подписан акт приема-передачи, если заключен договор долевого строительства;

- внесена запись в реестр прав на недвижимое имущество.

Соответственно, конкретная дата указана в перечисленных документах.

За какие годы можно подавать сведения в 2018 году? Когда возникает право, уже известно, поэтому, если вы никогда до наступления нового года не пользовались им, то обратиться можно даже за вычетом по покупке имущества хоть 2003-го года. Только необходимо понимать, что сумма будет ограничена с учетом действия лимитов на тот момент времени.

Возвращать можно вычет с момента возникновения права, а также за последние три года.

До какого срока нужно успеть подать декларацию 3-ндфл

При этом, представление налоговой декларации не означает необходимость незамедлительной оплаты налога. Исчисленный в декларации налог к уплате необходимо уплатить не позднее 16.07.2018.

На граждан, представляющих налоговую декларацию за 2017 год исключительно с целью получения налоговых вычетов по НДФЛ (стандартных, социальных, инвестиционных, имущественных при покупке жилья), установленный срок подачи декларации – 3 мая 2018 года – не распространяется.

Такие декларации можно представить в любое время в течение всего года, без каких-либо налоговых санкций.

При этом налогоплательщик, заявивший в налоговой декларации за 2017 год как доходы, подлежащие декларированию, так и право на налоговые вычеты, обязан представить такую декларацию в установленный срок — не позднее 3 мая 2018 года.

Установленные сроки сдачи 3-ндфл

- при получении в дар недвижимого имущества, транспортных средств, акций, долей, паев от физических лиц, не являющихся близкими родственниками;

- при получении вознаграждения от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных договоров и договоров гражданско-правового характера, включая доходы по договорам имущественного найма или договорам аренды любого имущества;

- при получении дохода в виде выигрышей, выплачиваемых организаторами лотерей и других, основанных на риске игр;

- при получении дохода от источников, находящихся за пределами Российской Федерации.

Задекларировать полученные в 2017 году доходы должны также индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты и другие лица, занимающиеся частной практикой.

Срок уплаты 3 ндфл в 2018 году для физических лиц

Поэтому рекомендуем не затягивать с оформлением декларации. До какого числа физическим лицам нужно сдать 3-НДФЛ Подача и оформление формы 3-НДФЛ на вычет — дело добровольное, но помимо этого существует ряд обстоятельств, при стечении которых физическое лицо обязано сдать на проверку декларацию в установленные законодательством сроки.

В противном случае оно рискует понести различного рода наказания – штрафы, административную ответственность и так далее.

Налоговая декларация 3-ндфл за 2017 год — сдаем в 2018 году

Также см. “Новая форма 3-НДФЛ в 2018 году“. Подписывайтесь на бухгалтерский канал в Яндекс-Дзен!

- 1 Кто обязан сдавать декларацию 3-НДФЛ

- 2 Срок подачи 3-НДФЛ за 2017 год для лиц, обязанных его сдавать

- 3 Срок сдачи отчетности 3-НДФЛ за 2017 год — особые случаи

- 4 Сроки сдачи отчета 3-НДФЛ за 2017 год в добровольном порядке

Кто обязан сдавать декларацию 3-НДФЛ Из названия отчета понятно, что его предоставляют физические лица. Причем их можно разделить на две категории: те, кто обязан сдавать эту форму, и те, кто имеет право это сделать. Срок сдачи декларации 3-НДФЛ за 2017 год для этих категорий будет разным.

НДФЛ.

- Пустая форма декларации за 2017 год размещена тут.

- Образец заполненной формы 3-НДФЛ скачивайте здесь.

- Программное обеспечение для оформления декларации загружено по этой ссылке.

Оглавление

- Срок подачи декларации в 2018 году

- До какой даты нужно успеть сдать бланк

- До какого числа физическим лицам нужно сдать 3-НДФЛ

- Что будет за нарушение сроков подачи

- Когда можно подавать декларацию с отсрочкой

Срок подачи декларации в 2018 году Как известно, чтобы возместить переплаченный налог, связанный с определенного вида затратой (например, оплатой дорогостоящего лечения в медицинской клинике), налогоплательщику необходимо оформить и подать на проверку бланк 3-НДФЛ.

У пенсионеров есть возможность возместить за предшествующие четыре года, то есть за 2014-2017 года. Если собственник купил недвижимость в 2007-м году, но обратился за вычетом только в 2018-м, он может претендовать на размер налогов, переведенных в 2015-2017-х годах.

Важно

Право на доходы 2007-2014 уже потеряно, но право на сам вычет нет. Действия ИНФС Все, кто желает получить вычет, должны подать декларацию на доходы физических лиц.

За этот период рассматривается порядок взносов, уплата страховых взносов, пособия. Также оценивается право собственности на квартиру, которая куплена до обращения налоговым вычетом. Остальные изменения, связанные с деклараций 3-НДФЛ, касаются ИП и самозанятого населения.

Это и будет срок представления декларации 3-НДФЛ за 2017 год. Срок сдачи отчетности 3-НДФЛ за 2017 год — особые случаи Таким случаем является ситуация, когда облагаемая деятельность была прекращена в течение отчетного года. При этом сроки подачи в налоговую 3-НДФЛ за 2017 год будут зависеть от категории налогоплательщика (п. 3 ст. 229 НК РФ):

- Для предпринимателей — 5 дней по завершению деятельности.

- Для иностранного физлица, если прекращение деятельности связано с выездом за пределы РФ, — не позднее, чем за один месяц до выезда.

Предпринимателям следует иметь в виду, что дата прекращения деятельности — это дата исключения ИП из государственного реестра. Именно от нее и нужно отсчитывать 5 дней. Дата фактического прекращения деятельности (например, закрытия торговой точки) или дата подачи заявления на снятие с учета в данном случае не применяются.

Источник: https://vip-real-estate.ru/2018/05/03/3-ndfl-do-kakogo-chisla-sdavat-v-2018-godu-dlya-fizicheskih-lits/

Когда сдавать декларацию по налогам физическому лицу в 2018 году — Все о финансах

8 (800) 350-23-69 доб. 360

Граждане, имеющие доходы, платят государству НДФЛ, и большинство знает, когда сдавать декларацию по налогам физическому лицу в районную ИФНС.

Обычно работодатели выдают сотрудникам зарплату с уже перечисленным подоходным налогом.

Если у работающего в организации помимо зарплаты были другие денежные поступления, ему требуется подготовить и подать справку 3-НДФЛ, называемую декларацией и вовремя уплатить с них налог.

Для кого декларация обязательна

3-НДФЛ справку ежегодно должны предоставлять в налоговую службу несколько категорий физлиц:

- госслужащие и члены их семей;

- сотрудники органов МВД;

- ИП, использующие ОСН;

- частнопрактикующие нотариусы;

- адвокаты, учредившие свой кабинет;

- иностранцы, выполняющие работы в РФ по патентам;

- те, кому за работу платили организации или физические лица, не обладающие

- статусом агентов по налогам;

- получившие дополнительный доход от предоставления в аренду и реализации имущества (дома, транспорт, квартиры и т.д.), ценных бумаг (акции, облигации, доли капитала и т.д.);

- получившие выигрыш в лотерею, тотализаторе и т.д.;

- получившие в дар деньги, дорогостоящее имущество;

- получающие дополнительные доходы за пределами страны;

- наследники и правопреемники авторов в культуре, музыке, науке и иных творческих направлениях;

Кто имеет право, но не обязан предоставлять 3-НДФЛ

Не обязаны, но вправе подавать этот отчет следующие лица:

- имеющие право на налоговые вычеты;

- иностранцы, изменившие статус с нерезидента на резидента РФ с целью возвратить сумму налога, перечисленного в бюджет излишне.

Предоставление декларации этой категорией граждан позволяет вернуть часть уплаченных налогов на сумму, израсходованную на лечение, обучение детей, покупку жилья, накопительную пенсию. Иностранные граждане, ставшие резидентами РФ, облагаются налогом 13% вместо 30 и могут возвратить сумму, удержанную сверх нормы.

О сроках подачи 3-ндфл

30 апреля — установленная законом дата последнего дня обязательного предоставления деклараций.

За 2017 год отчеты сдают до 30.04. 2018 г, за 2018 год — до 30.04. 2019 г. (если не изменится законодательство) (НК РФ ст. 229 п. 1).

В некоторых ситуациях ее необходимо подавать досрочно:

- Предпринимателям, работающим по ОСН и прекратившим деятельность нужно подать справку в течение 5 дней после этого.

- Иностранцам, прекратившим в РФ работу с доходами, облагаемыми НДФЛ 13%, и выезжающим за пределы страны — не позже, чем за месяц до выезда. Налоги им требуется уплатить в 15-дневный срок от даты приема 3-НДФЛ в ИФНС.

- Гражданам, которые вправе оформлять и подавать 3-НДФЛ отчет, разрешено предоставлять его в любом месяце года, который наступает за отчетным. При этом они вправе заполнить эти отчеты за несколько предшествующих лет, но не больше трех лет.

Сроки уплаты налогов

Для тех физлиц, которым обязательно оформлять декларацию за прошлый налоговый год (2017 год) до 30.04.2018 г, уплачивать НДФЛ нужно не позже 15 июля 2018 года. Платить его можно и раньше, но не после указанной даты.

За просрочку уплат НДФЛ к должникам могут применять штрафные санкции. Если последний день сдачи З-НДФЛ или уплаты НДФЛ является праздничным или выходным, его переносят на следующий рабочий (ст. 6.1.п. 7 НК РФ).

Источник: https://vseofinansah.ru/nalogi/sroki-sdachi-v-2018-godu-deklaratsii-po-nalogam-fizicheskimi-litsami

Налоговая декларация 3-НДФЛ для физ. лиц и ИП, заполнение, сроки подачи в 2018 году

| Уважаемые читатели! Если Вы не нашли на нашем сайте нужную информацию по тому или иному вопросу, задавайте его в режиме онлайн по телефонам:Также, получить бесплатную юридическую помощь у нас на сайте. Заданный Вами вопрос не заставит долго ждать! |

Декларация 3-НДФЛ подается в ИФНС один раз в год для декларирования полученных доходов за предыдущий 2017 год физ. лицами, к ним также относятся и индивидуальные предприниматели.

| Уважаемые читатели! Если Вы не нашли на нашем сайте нужную информацию по тому или иному вопросу, задавайте его в режиме онлайн по телефонам: |

Также, получить бесплатную юридическую помощь у нас на сайте. Заданный Вами вопрос не заставит долго ждать!

В 2018 году заполнение налоговой декларации по доходам, полученным в предыдущем периоде, будет осуществляться по новой форме утвержденной Приказом ИФНС от 25.10.2017 №ММВ-7-11/822@.

Кто должен подавать декларацию

- При покупке жилья, земли – физ. лицо может получить налоговый вычет 13%.

- Также налоговый вычет можно оформить на следующие расходы: обучение, лечение, вычет на ребенка, если не получен на работе.

- Доходы, которые получены за год и с данных сумм не удержаны налоги. К ним относятся: организации ИП – доход от предпринимательства, сдача любых помещений в аренду, в том числе продажа – в собственности которые меньше 3-х лет, полученные вознаграждения за авторские права, за рекламу, ценные бумаги, различного характера выигрыши.

Организации, предприниматели, у которых в штате числятся работники, данные физические лица не должны осуществлять подачу налоговой декларации 3-НДФЛ, работодатели самостоятельно осуществляют сдачу отчетности по форме 2-НДФЛ ежегодно.

Если же физ. лицо желает оформить налоговый или имущественный вычет, то оформляется и подается декларация 3-НДФЛ самостоятельно.

Способы предоставления в ИФНС

Государственными органами разрешена сдача отчетности физлицами различными вариантами с учетом соблюдения необходимых правил:

- Предоставление лично – ответственное лицо на основании доверенности, действующее в интересах предпринимателя или физ. лица. Подается в 2-х экземплярах, один остается в ИФНС, другой с отметкой ответственному лицу;

- Предоставление лично – физ. лицо приносит лично декларацию в 2-х экземплярах, один будет возвращен с отметкой о принятии;

- Через электронную систему – данным способом могут воспользоваться только лица, у которых имеется электронно-цифровая подпись (ЭЦП).

- Через почту – в обязательном порядке письмо отправляется заказным путем и в конверте должна быть опись.

К какой ответственности могут призвать главного бухгалтера за выявленные нарушения после увольнения, читайте подробно здесь

Заполнение декларации 3-НДФЛ для пенсионеров

Сроки подачи

Законодательными органами установлены единые сроки сдачи налоговой декларации как для ИП, так и для физ. лиц. При сдаче декларации налогоплательщиков 3-НДФЛ за 2017 год, крайняя дата до 30 апреля 2018 года. Если же дата попадает на выходной день, осуществляется перенос на первую дату рабочего дня.

Для ИП находящихся на системе ОСНО, при решении закрыть ИП, должен осуществить сдачу декларации по новой форме 3-НДФЛ в течение 5 дней со дня снятия в ИФНС с учета.

Вас также заинтересуют:

Изменения в новой форме декларации

Как упоминалось ранее, декларация 3-НДФЛ в новой форме претерпела некоторые изменения касающиеся заполнения документа. Образец новой формы будет действовать уже с 18.02.2018г. и применена для сдачи отчетности за 2017 год.

Рассмотрим подробнее, как изменилась декларация 3-НДФЛ:

| Разделы декларации | Внесенные изменения |

| Титульный лист | Полностью исключили адрес объекта |

| Раздел 2 «Расчет налоговой базы и Σ налога по доходам, облагаемым по ставке» | Нумерация пунктов изменена |

| Лист Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества» | Исключены строки, в которых заносили суммы имущественных вычетов, для определения базы предыдущих периодов |

| Лист Е1 «Расчет стандартных и социальных налоговых вычетов» | Введена новая строка – «Сумма, уплаченная за прохождение независимой оценки своей квалификации» |

| Лист3 «Расчет налогооблагаемого дохода от операций с ценными бумагами и ПФИ» | Нумерация расходов и доходов немного изменена |

| Приложение «Расчет дохода от продажи объекта недвижимого имущества» | Новый лист для заполнения, если физ. лицо имеет отношение к данному виду дохода |

Скачать бесплатно:

| У Вас накопилось много вопросов? Не знаете как их разрешить?На сайте не нашли ответа на свой вопрос?Задавайте их опытным юристам, ответ будет отправлен в течении 10 минут.Консультация юриста совершенно бесплатна!Помощь административного, семейного, жилищного, гражданского и уголовного права!Хотите получить консультацию по телефону, звоните прямо сейчас: |

Источник: https://ourdocs.ru/nalogovaya-deklaraciya-3-ndfl-dlya-fiz-lic-i-ip-zapolnenie-sroki-podachi-v-2018-godu/

Налоговая декларация 3 ндфл за 2018 год пункт 2 5

Он не предоставляется в случае использовании средств государства (материнского капитала) или работодателя, а также при сделках с близкими родственниками, получении недвижимости по наследству или программе приватизации.

Бланк формы 3-НДФЛ В соответствии с Приказом ФНС №ММВ-7-11/[email protected] с 19.02.2018 года действует новый бланк 3-НДФЛ, который и следует использовать для заполнения декларации.

Скачать бланк: Скачанный бланк можно заполнить в электронном виде на компьютере либо в бумажном, внося все данные от руки. В последнем случае разрешается использование чернил синего либо черного цвета.

Этот вариант требует максимальной внимательности в плане возможных ошибок, ответственность за которые полностью ложится на гражданина. При обнаружении ошибок документы возвращаются обратно, поэтому придется затрачивать дополнительное время на их исправление и повторную отправку.

При заполнении бланка 3-НДФЛ надо также помнить, что вычет при покупке жилья предоставляется только на собственные и заемные средства. С условием, что банковский кредит также погашен собственными средствами.

Налоговый имущественный вычет не предоставляется:

- если жилье приобретается за счет государственных средств (материнский капитал и другие программы);

- жилье куплено за средства работодателя;

- жилая недвижимость приобретена у близкого родственника;

- квартира, дом или доли в них получены по наследству, по программе приватизации жилья или по договору ренты.

Форма 3 НДФЛ в 2018 году, способы ее заполнения Налоговое законодательство разрешает несколько способов заполнения и сдачи налоговой декларации:

- Программа 3 НДФЛ 2018 за 2017 год.

Как заполнить самостоятельно декларацию 3-ндфл в 2018 году

Налоговая декларация по форме 3-НДФЛ – единый утвержденный государством документ, используемый гражданами для отчетности о полученных доходах. Кроме лиц, для которых предоставление декларации в 2018 году установлено законодательством в обязательном порядке, для отдельных категорий граждан установлено добровольное право на ее подачу.

Важно

Кому следует подавать 3-НДФЛ Российским Налоговым Кодексом установлено, что предоставлять декларацию 3-НДФЛ по итогам 2017 года следует в обязательном порядке индивидуальным предпринимателям на общей системе, нотариусам, адвокатам и гражданам-продавцам жилой недвижимости, полученной от близкого родственника по договору наследства или дарения, которой владели менее 3 лет. Кроме этого, законодательством предусмотрена возможность для граждан подавать декларацию о доходах по собственному усмотрению.

К примеру, с целью получения налогового вычета.

Новая декларация 3-ндфл в 2018 году

При этом необходимо использовать чернила синего или черного цвета. Декларация 3-НДФЛ содержит множество листов и разделов.

И чтобы не запутаться, какие именно листы вам нужно заполнять, для подготовки декларации проще:

- или воспользоваться специальными программами для заполнения. Так, к примеру, на сайте ФНС www.nalog.ru в разделе «Программные средства – Декларация» содержится разработанная налоговыми органами программа, которую, предварительно установив на свой компьютер, можно использовать для заполнения налоговой декларации за 2017 год;

- или заполнить и отправить декларацию онлайн на сайте ФНС в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц».

Онлайн журнал для бухгалтера

Внимание

Срок подачи 3 — НДФЛ в 2018 году Сроки сдачи налоговой декларации в 2018 году зависят от цели ее заполнения. Налогоплательщики, которые получили доход от продажи недвижимого имущества в 2017 году, обязаны сдать налоговую декларацию не позднее конца апреля 2018 года.

Такая обязанность возложена на продавцов недвижимости, если они владели ей менее 5 лет.

Декларация 3-ндфл в 2018: бланк

Если НД предоставляется в инспекцию впервые, то в поле «Номер корректировки» проставляем 000, если НД сдают повторно, то указывают номер корректировки, учитывая хронологический порядок. Сведения о налогоплательщике — физическом лице. Заполняем код страны.

По общероссийскому классификатору стран мира России присвоен код 643. Если у человека нет гражданства, укажите 999. Код категории плательщика заполняйте с учетом приложения № 1 к порядку заполнения НД (приказ ФНС от 24.12.2014 № ММВ-7-11/[email protected]).

Декларация 3 ндфл в 2018 году: бланк

При возникновении вопросов пользуйтесь подсказками: наведите курсор на знак вопроса с правой стороны поля.

- Заполните раздел «Доходы». Обратите внимание, что на данном этапе доступно заполнение информации из справки 2-НДФЛ.

Оно становится доступно только после сдачи данной отчетности работодателем.

- Впишите информацию о полагающихся налоговых вычетах. Пользуйтесь подсказками системы.

- Итоговый раздел. Проверьте итоговые показатели. Если все верно, можно сформировать файл для отправки, подписать его электронной подписью и отправить в ФНС.

- На данной странице доступно сразу заполнить и отправить заявление на возврат налога.

Как заполнить 3-ндфл правильно?

Важно! Поскольку в 2018 году 15 июля приходится на воскресенье, то НДФЛ следует уплатить до 14 июля 2018 г. Способы подачи Для граждан предусмотрено три возможных варианта подачи формы 3-НДФЛ:

- личное предоставление в отделение налоговой службы по месту регистрации;

- отправка почтой России с обязательным уведомлением и описью вложения;

- отправка посредством личного кабинета через официальный сайт ФНС.

Не пропустите: Программа переселения в Россию из Казахстана на 2018 год Кроме этого, право подать документы предоставляется родственникам или знакомым. Для этого требуется предварительное оформление соответствующей доверенности, заверенной у нотариуса. Родителям разрешается подавать документы за детей, для чего достаточно предоставить документы о подтверждении родства.

Новая форма декларации 3-ндфл в 2018 году

Ее можно скачать на официальном сайте Федеральной налоговой службы, заполнить дома на компьютере, распечатать и сдать лично в налоговую инспекцию или выслать почтовым отправлением с обязательным уведомлением и описью вложения. К декларации прикладываются все подтверждающие документы.

- Электронная декларация.В Личном кабинете налогоплательщика заполнить декларацию, подписать ее электронной подписью, приложить к ней все необходимые отсканированные документы и отправить в налоговый орган. Документ попадет в ту налоговую инспекцию, номер которой был указан в декларации.При этом способе отправки надо использовать хороший сканер, так как имеются определенные требования к отсканированным документам: они должны быть качественными (чтобы были видны все записи на печатях и другие мелкие детали документов) и иметь небольшой «вес».

- Бланк 3 НДФЛ в 2018 году.

Налоговая декларация 3-ндфл за 2017 год — сдаем в 2018 году

Сроки представления декларации 3-НДФЛ В общем случае декларация 3-НДФЛ представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ). Если последний день срока приходится на выходной или нерабочий праздничный день, сдать декларацию можно в следующий за таким днем рабочий день (п.

7 ст. 6.1

Источник: https://law-uradres.ru/nalogovaya-deklaratsiya-3-ndfl-za-2018-god-punkt-2-5/

Заполнение 3 ндфл декларации в 2018 году за 2018 программа

В «Статусе налогоплательщика» цифра 1 означает налогового резидент РФ, 2 – нерезидента России (проживший менее 183 дня в РФ в году декларации доходов). Телефон налогоплательщика В новой форме 3-НДФЛ удалены поля для указания адреса налогоплательщика.

Теперь эти сведения в бланке указывать не нужно. Достаточно просто заполнить поле «Номер контактного телефона». Телефон указывается или мобильный, или городской, при необходимости, с кодом города.

Подпись и дата На титульном листе укажите общее количество заполненных страниц и число приложений — подтверждающих документов или их копий.

В левой нижней части первой страницы налогоплательщик (цифра 1) или его представитель (цифра 2) подписывают документ и указывают дату подписания. Представителю нужно приложить к декларации копию документа, подтверждающего полномочия.

Декларация 3-ндфл в 2018: бланк

- лист Д2 «Расчет имущественных налоговых вычетов по доходам от продажи имущества (имущественных прав)»;

- лист Е1 «Расчет стандартных и социальных налоговых вычетов»;

- лист Е2 «Расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 Налогового кодекса РФ»;

- лист Ж «Расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации, а также налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 Налогового кодекса Российской Федерации»;

- лист З «Расчет налогооблагаемого дохода от операций с ценными бумагами и операций с производными финансовыми инструментами»;

- лист И «Расчет налогооблагаемого дохода от участия в инвестиционных товариществах».

Помимо выплаты НДФЛ декларация пригодится, чтобы получить налоговый вычет.

Онлайн журнал для бухгалтера

По закону каждый гражданин может вернуть часть ранее уплаченного государству налога, на покрытие расходов на обучение, лечение, покупку недвижимости или выплату ипотечного кредита.

Подавать документы на получение вычета можно в любой день после завершения года, в котором были потрачены деньги. Вычет можно получить в течение трех лет.

При продаже квартиры или машины, которые были в собственности менее 3 лет, заполните титульный лист, лист А, лист Д2 и разделы 1 и 2 декларации 3-НДФЛ.

ВниманиеДля выплаты налога со сдачи квартиры в аренду заполнить нужно только титульный лист, лист А и разделы 1 и 2. При покупке квартиры можно получить налоговый вычет — заполните титульный лист, лист А, лист Д1 и разделы 1 и 2. Такие же страницы заполните для возврата НДФЛ при оплате ипотечного кредита.

Инструкция по заполнению 3-ндфл за 2017 год в программе “декларация”

ВажноБланк 3-НДФЛ можно представлять как на бумаге, так и в электронном виде. Для сдачи декларации на бумаге, ее необходимо заполнить от руки или подготовить на компьютере и распечатать на принтере. При этом необходимо использовать чернила синего или черного цвета.

Декларация 3-НДФЛ содержит множество листов и разделов. И чтобы не запутаться, какие именно листы вам нужно заполнять, для подготовки декларации проще:

- или воспользоваться специальными программами для заполнения. Так, к примеру, на сайте ФНС www.nalog.ru в разделе «Программные средства – Декларация» содержится разработанная налоговыми органами программа, которую, предварительно установив на свой компьютер, можно использовать для заполнения налоговой декларации за 2017 год;

- или заполнить и отправить декларацию онлайн на сайте ФНС в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц».

Как заполнить 3-ндфл правильно?

После заполнения необходимых страниц декларации не забудьте пронумеровать страницы в поле «Стр.», начиная с 001 до необходимой по порядку. Все данные, занесенные в декларацию, должны быть подтверждены документами, копии которых приложите к декларации. Для перечисления документов, приложенных к 3-НДФЛ, можно составить специальный реестр.

С 2018 года изменилась форма налоговой декларации по 3-ндфл

Актуальная на 2018 год версия программы заполнения 3-НДФЛ за 2017 год имеет индекс 1.0.0 и датирована 28 декабря 2017 года.

Заметим, что на сайте ФНС в том же разделе размещены сразу несколько версий программы «Декларация» за прошлые годы.

Это связано с постоянными изменениями законодательства и соответствующим обновлением формы данного отчета, а также возможность сдать уточнённую декларацию.

Поэтому скачать программу для отчётности по доходам за 2017 год нужно в самой последней и актуальной версии.

Налоговая декларация 3-ндфл за 2017 год — сдаем в 2018 году

Главная → Бухгалтерские консультации → НДФЛ Актуально на: 5 февраля 2018 г. Форма 3-НДФЛ – это Налоговая декларация по налогу на доходы физических лиц. Представлять ее по итогам 2017 года должны физические лица-налогоплательщики, которые указаны в ст.ст. 227, 227.1 и п. 1 ст. 228 НК РФ (ст.

216, п. 1 ст. 229 НК РФ). К лицам, обязанным представлять декларацию 3-НДФЛ относятся, в частности, ИП, которые применяют общую систему налогообложения (пп. 1 п. 1, п. 5 ст. 227 НК РФ), а также граждане, которые продали до истечения 3 лет унаследованную или подаренную членом семьи квартиру (п. 17.

1 ст. 217, ст. 217.1, пп. 2 п. 1, п. 2 ст. 228 НК РФ). Те физлица, которые не обязаны подавать декларацию по НДФЛ, могут сделать это по собственной инициативе. Например, для получения налогового вычета при покупке квартиры или земельного участка для строительства жилья (пп. 3 п. 1, п. 7 ст. 220, п.

2 ст.

Давайте разберемся, как пользоваться этой программой. Преимуществами заполнения декларации 3-НДФЛ за 2017 год в специальной программе является то, что в программе встроены функции, позволяющие проверить правильность заполнения обязательных реквизитов. Так же вы можете не распечатывать ее дома, а скачать на флешку.

Тогда при посещении ИФНС инспектор сможет проверить декларацию и подсказать, есть ли в ней ошибки, и как их исправить.

Источник: https://11-2.ru/zapolnenie-3-ndfl-deklaratsii-v-2018-godu-za-2018-programma/

Налоговая декларация 3-НДФЛ 2018 (за 2017 год) — Бесплатные способы заполнения

Каждому трудоспособному гражданину России важно знать базовые правила заполнения налоговой декларации 3-НДФЛ, и когда необходимо подавать декларацию. Эта информация позволит вам грамотно действовать в налоговом правовом поле России и оптимизировать свои финансы — платить меньше налогов.

Способы сдачи 3-НДФЛ

Итак, если у вас возникла необходимость в сдаче декларации по форме 3-НДФЛ, вы можете подготовить декларацию сами или прибегнуть к платным услугам.

В некоторых регионах сотрудники налоговой инспекции требуют, чтобы декларация составлялась фирмой-посредником. ЗНАЙТЕ, вы имеете право лично заполнить и сдать декларацию 3-НДФЛ, не прибегая к платным услугам. В обоих способах есть свои плюсы и минусы:

| —личное заполнение потребует от вас больше времени (изучение инструкции по оформлению и заполнение данных) | +вы сможете сэкономить некоторую сумму денег (например, услуги по составлению декларации для получения имущественного вычета стоят в среднем около 3 т.р.) |

В форме декларации предусмотрены поля для заполнения данных во всех упомянутых случаях.

Документы для 3-НДФЛ

Документы и данные, необходимые для подготовки декларации 3-НДФЛ за 2017 г.:

- паспортные данные;

- номер ИНН (при наличии);

- справка по форме 2-НДФЛ с места работы (со всех мест работы за отчетный период — 2017 г.);

- договоры, связанные с получением дохода, документы, подтверждающие получение денежных средств по договорам, акты к договорам;

- иные документы, подтверждающие получение доходов;

- документы, подтверждающие право на получение стандартных, социальных и имущественных вычетов.

В частности, при продаже имущества необходимы также документы на первоначальную покупку продаваемого имущества.

Вы можете подготовить декларацию по форме 3-НДФЛ за 2017 год несколькими способами:

- Воспользоваться бланком и инструкцией по заполнению.

- Воспользоваться программой подготовки сведений по форме 3-НДФЛ и 4-НДФЛ за 2017 год.

- Воспользоваться онлайн-сервисом за умеренную плату (500-600 руб.). В этом случае, если у вас возникнут вопросы или определенные сложности в заполнении декларации, опытные консультанты их разрешат.

Сроки подачи налоговой декларации

По общему правилу, налоговая декларация представляется в налоговую инспекцию по месту жительства не позднее 30 апреля года, следующего за отчетным годом.

Исключения из общего правила (п. 3 ст. 229 Налогового Кодекса РФ):

- В случае прекращения деятельности ИП, нотариуса, адвоката и иного лица, занимающегося частной практикой, до конца налогового периода, физическое лицо обязано представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде в 5-дневный срок со дня прекращения деятельности.

- При прекращении в течение календарного года иностранным физическим лицом деятельности, доходы от которой подлежат налогообложению, и выезде его за пределы РФ налоговая декларация предоставляется не позднее, чем за 1 месяц до выезда его за пределы РФ.

Сроки уплаты налога на доходы физических лиц

Налог, исчисленный исходя из налоговой декларации, уплачивается не позднее 15 июля года, следующего за отчетным годом.

Уплата налога, доначисленного по налоговым декларациям, порядок представления которых определен п. 3 ст. 229 Налогового Кодекса РФ (см. выше в разделе «Сроки подачи налоговой декларации» — подраздел «Исключения из общего правила»), производится не позднее чем через 15 календарных дней с момента подачи декларации.

В каких случаях подается декларация 3-ндфл

Далее рассмотрим те случаи, когда вам обязательно придется столкнуться с заполнением и сдачей 3-НДФЛ:

- при оформлении налоговых вычетов по НДФЛ;

- при продаже имущества в прошлом году;

- при наличии статуса самозанятого лица (ИП, адвокаты, нотариусы) и в иных случаях.

Разберем более подробно каждый из вышеуказанных вариантов.

3-НДФЛ для налоговых вычетов

Законодательством нашей страны предусмотрено несколько видов вычетов:

- Имущественный. Оформляется при:

приобретении объекта недвижимости 13% от суммы потраченных средств на приобретение / строительство, не превышающей 2 000 000 руб.(т.е. не более 260 000 руб.) строительстве и отделке жилья оформлении жилья в ипотеку помимо вышеуказанных денежных средств можно получить вычет также на проценты по ипотеке, составляющий 13% от их суммы, с предельным лимитом в 3 000 000 руб.(т.е. не более 260 000 руб. + не более 390 000 руб. за проценты) - Социальный. Используется при:

оплате обучения — собственного или на имя детей / братьев / сестер до 24 лет не более 15 600 руб. в год, в отношении детей — не более 6 500 руб. в год на каждого из них оплате лечения — собственного или супруга(-и) / родителей / детей до 18 лет не более 15 600 руб. в год, а при дорогостоящем лечении — 13% от фактических расходов покупке полиса медстрахования не более 15 600 руб. в год оплате дополнительных пенсионных взносов по договорам пенсионного обеспечения — в отношении себя лично либо близких родственников оплате подтверждения своей профквалификации осуществлении пожертвований не более 25% от суммы дохода - Стандартный. Это вычет для родителей, приемных родителей и их супругов, опекунов и попечителей, установленный в следующих размерах:

1-й ребенок 1 400 руб. в месяц 2-й ребенок 1 400 руб. в месяц 3-й и последующие дети 3 000 руб. в месяц ребенок-инвалид 12 000 руб. в месяц — для родителей 6 000 руб. в месяц — для приемных родителей и их супругов / опекунов / попечителей

3-НДФЛ при продаже имущества

Если в прошлом году вы продали имущество, нужно подать декларацию в срок до 30 апреля 2018 года.

Здесь есть одно исключение — если вы владели проданной собственностью более 3-х лет (или 5-ти лет — при продаже недвижимости, приобретенной по возмездной сделке после 2016 года), сдачи декларации не требуется.

Что касается налога с продажи, то он уплачивается при одновременном соблюдении 2-х условий:

1) имущество находилось в собственности менее 3 лет (или 5 лет — см. выше)

И

2) сумма продажи превышает 1 000 000 руб. для недвижимости

и 250 000 руб. для иного имущества.

При этом доход от продажи может быть уменьшен на сумму налогового вычета, предоставляемого при продаже имущества:

- для основных объектов недвижимости (дома, квартиры, комнаты, дачные и садовые домики, земельные участки) – в размере 1 000 000 руб.

- для иного имущества (за исключением ценных бумаг) — в размере 250 000 руб.

Обратите внимание!

Вышеуказанный лимит в 1 000 000 руб. (250 000 руб.) установлен на все проданные объекты, а не на каждый из них. Это значит, что если вы продали 2 разных объекта недвижимости (или иного имущества), то вычет в 1 000 000 руб. (250 000 руб. соответственно) делится на оба таких объекта.

Еще один важный момент — если расходы при покупке ранее этого имущества (не другого!) составили более 1 000 000 руб. и этот факт можно документально подтвердить (договором купли-продажи, распиской и др.

), вы вправе уменьшить свой доход от продажи данного имущества не на размер вышеуказанного вычета, а на сумму фактических расходов. В этом случае налог составит 13% от разницы между доходом от реализации и расходами при приобретении.

Если расходы превышают доход, налог платить не нужно.

Изменения в законодательстве!

Для недвижимости, приобретаемой с 2016 года, действуют другие правила (на основании 382-ФЗ от 29.11.2014):

- срок нахождения недвижимого имущества в собственности для освобождения от уплаты НДФЛ при продаже — 5 лет (однако при приобретении данной недвижимости по безвозмездным сделкам сохраняется прежний 3-летний срок);

- при сумме сделки менее 70% от кадастровой стоимости объекта (по состоянию на 1 января года заключения сделки), налог платится с суммы, составляющей вышеуказанный процент — 70% от кадастровой стоимости.

3-НДФЛ для самозанятых лиц и в иных случаях

Декларацию по НДФЛ обязаны представлять ИП (только применяющие традиционную систему налогообложения), нотариусы, адвокаты и те физлица, с которых не удерживался налог при выплате им доходов.

Также обязанность подачи 3-НДФЛ распространяется на лиц, получающих:

- вознаграждения по гражданско-правовым договорам (например, при сдаче жилья в аренду);

- доходы из источников за пределами России (требование не распространяется на военнослужащих);

- доход в денежной либо натуральной форме путем передачи им в дар;

- выигрыши в лотереях, азартных играх и т.д.;

- вознаграждения, причитающегося им как наследникам либо правопреемникам авторов результатов интеллектуальной собственности (произведений искусства, науки, изобретений и т.д.).

Если же у вас нет времени или желания самостоятельно разбираться в нюансах сдачи отчетности, вы можете воспользоваться бесплатным сервисом нашего портала — онлайн-тестом, который за считанные минуты определит, нужно ли подавать декларацию.

Источник: https://bishelp.ru/rich/nalogovaya-deklaraciya-3-ndfl-2018-za-2017-god-besplatnye-sposoby-zapolneniya

Налоговая декларация 3-НДФЛ 2018 года: основные моменты

Налоговая декларация 3-НДФЛ 2018 года имеет некоторые особенности. Как и раньше, большинство аспектов не изменилось. Однако были и некоторые несущественные изменения. Подробно разберем все особенности, а также предоставим необходимые для заполнения бумаги.

Чтобы заполнить налоговую форму, вам понадобится:

- Скачать пустые бланки для заполнения можно по этой ссылке.

- Скачать программуздесь.

- Пример заполненного бланка находится по этой ссылке.

Кому следует подавать форму 3-НДФЛ?

Предоставить декларацию по форме 3-НДФЛ (утверждено приказом ФНС РФ от 24.12.2014 N ММВ-7-11/671@) за календарный период обязаны:

- Индивидуальные предприниматели, уплачивающие налоги согласно стандартным схемам налогообложения.

- Адвокаты, оказывающие услуги частным лицам, нотариусы (частного порядка), а также остальные категории лиц, ведущие частную практику, к примеру, репетиторскую.

- Обычные физические лица, чей доход не был обложен стандартным налоговым агентом.То есть те, кто по законодательству должен самостоятельно уплатить налог со своей прибыли.

Сроки сдачи 3-НДФЛ?

Граждане, платящие налоги, обязаны предоставить налоговую декларацию по стандарту 3-НДФЛ до 30 числа апреля того года, который идет за отчетным. То есть предоставить отчет за 2015 год,налогоплательщики обязаны не позже 4 мая 2016 г. — так как 30 апреля выпадает на выходной день календаря. А декларация за 2017 отчетный период (год) должна быть сдана не позднее 2 мая 2018 года.

В случае, если декларация 3-НДФЛ предоставляется позже указанного числа, предприниматель может получить штраф или и вовсе подвергнуться блокировке личного расчетного счета в банке до выяснения обстоятельств.

Теперь разберемся в возможных штрафных дивидендах. Штрафы предусмотрены:

- За неподачу декларации стандарта 3-НДФЛ так называемого нулевого типа. То есть ту декларацию, по которой НДФЛ в размере 13 процентов не уплачивается.

- За неуплату налогов по декларации стандарта 3-НДФЛ в установленные законом сроки — до 15 июля.

- За неподачу декларации 3-НДФЛ, по которой уплачивается тринадцать процентов..

Особенности подачи 3-НДФЛ

Предоставить декларацию по стандарту 3-НДФЛ возможно двумя способами:

- На листе бумаге спец. пробы. Такую бумагу можно взять только в налоговой — просто распечатать декларацию не получится.

- В электронном формате — через официальные интернет-порталы.

Подача декларации 3-НДФЛ осуществляется также несколькими методами:

- Человек лично предоставляет бумагу в налоговую инспекцию по прописке или месту пребывания.

- С помощью уполномоченного посредника — нужно дать специальную доверенность.

- Используя почту (заказное письмо). Желательно при выборе данного метода оформить извещение о том, что письмо будет лично вручено налоговому работнику — это избавит от возможных проблем.

- На сайте Федеральной налоговой службы в онлайн-форме.

- Через портал Государственных услуг.

Физические лица имеют возможность предоставить форму 3-НДФЛ с помощью собственного электронного кабинета, посетив официальный сайт ФНС.

Разберемся в основных особенностях оформления декларации через официальный сайт Налоговой инспекции Федерального назначения:

- Итак, первое, что нужно сделать, — пройти процесс регистрации на официальном интернет-ресурсе. Сделать это не так просто, как может показаться. Для регистрации в личном кабинете налогоплательщика следует посетить налоговую службу вашего района. Там по письменному заявлению вам выдадут логин и парольные данные для входа. Придя домой, можно будет зайти в портал и сменить данные для входа на более удобные.

- Далее следует либо загрузить все необходимые бумаги, отсканировав их и переведя в электронный формат, либо заполнить документацию онлайн.

- Также для подачи декларации онлайн следует поставить цифровую подпись.

Видео о секретах заполнения декларации без ошибок:

Нюансы процесса заполнения декларации 3-НДФЛ

В некоторых ситуациях граждане не знают, где можно получить справку 3 -НДФЛ (скачать правильный образец) или как сделать ее, а также как правильно подать. В действительности справки стандарта 3-НДФЛ не существует, и в этом случае говорится безусловно о декларации по стандарту 3-НДФЛ.

Теперь рассмотрим некоторые вопросы, которые чаще всего переспрашивают в налоговой инспекции по заполнению 3-НДФЛ:

- Что такое налоговая база? Налоговая база — это та сумма, которая была выручена гражданином, то есть прибыль. Указывается за весь календарный год. Из нее при некоторых прецедентах исключают налоговые вычеты, что позволяет уплатить меньшую сумму налогов по стандарту 13 процентов.

- Что писать в графе “проценты по кредитам за все годы”? Данная строка заполняется только теми гражданами, которые хотят получить вычет имущественного типа, — обычным налогоплательщикам заполнять ее не следует. В этой графе следует указать полностью все проценты в сумме, которые были уплачены до момента подачи 3-НФДЛ.

- Что делать, если я не смог вовремя подать декларацию стандарта 3-НДФЛ? Ответ банален — нужно подавать ее в кратчайшие сроки, чтобы избежать издержек в виде штрафов. В некоторых случаях (при особо крупных размерах и доказательстве умышленной неподачи документации в целях неуплаты налога) гражданина даже могут привлечь к уголовной ответственности.

Таким образом, можно сказать, что заполнение налоговой декларации 3-НФДЛ 2018 года — это очень непростая процедура, которую можно сделать проще, если следовать некоторым правилам. Для удобства налогоплательщиков а начале статьи предоставлены ссылки для скачивания

Источник: https://grazhdaninu.com/nalogi/ndfl/vyichetyi/3-ndfl/nalogovaya-deklaratsiya-osnovnyie-momentyi.html