Отмена ЕНВД с 2021 года

Обновление: 9 июня 2016 г.

Глава 26.3 Налогового кодекса РФ, предусматривающая специальный режим налогообложения (СНР) в виде единого налога на вмененный доход (ЕНВД), была введена в действие на территории Российской Федерации с 1 января 2003 года. За это время положения указанной главы претерпевали различные изменения и дополнения.

Одним из самых важных явилась введенная с 2013 года свобода выбора этого режима при осуществлении подпадающих под него видов деятельности. Срок действия этого СНР в России – восемнадцать лет, т.к.

на настоящий момент уже известна дата, когда отменят ЕНВД – это произойдет 1 января 2021 года (часть 8 статьи 5 Федерального закона от 29.06.2012 № 97-ФЗ).

Отмена ЕНВД с 2021 года

По мнению некоторых специалистов, фискальный итог применения в России этого спецрежима не вполне удачен, в т.ч. ввиду:

- независимости размера налоговой нагрузки от экономических показателей хозяйствующего субъекта;

- сложности ведения раздельного учета при одновременном ведении других видов деятельности.

Именно эти две причины явились основными для отмены СНР в виде уплаты единого налога на вмененный доход.

Отмена спецрежима, очевидно, далась законодателям нелегко. В 2012 году многие задавались вопросом, отменят ЕНВД в период 2014 — 2016 годов или нет. Однако под «давлением общественности» срок отмены этого спецрежима был перенесен сначала на 2018 год, а затем на 2021 год.

Чтобы понять причины подобного итога, обратимся к истокам данного СНР.

Изначально инициатива власти заключалась в снижении фискальной нагрузки на малый бизнес, упрощении для предпринимателей обязанностей, связанных с налогообложением, и, как следствие, улучшении экономического климата для начала и развития малого и среднего предпринимательства.

Однако не обошлось и без «ложки дегтя», ведь применение СНР для предпринимателей, осуществляющих наиболее распространенные для малого и среднего предпринимательства виды деятельности (торговля, частные перевозки, ресторанный бизнес, мелкие бытовые услуги), стало обязательным и далеко не всегда выгодным (в т.ч. по указанным выше причинам), из-за чего кто-то из бизнесменов выигрывал за счет введения «вмененки», а кто-то (в основном, более крупные предприниматели) — наоборот.

Что последует за отменой ЕНВД

Нельзя не отметить, что утрата возможности применять СНР в виде уплаты ЕНВД сделает бизнес для многих предпринимателей менее выгодным, т.к. возможность легко и просто спланировать свои затраты с учетом четко определенной налоговой нагрузки многими из них может быть утрачена. Ведь у применения ЕНВД есть ряд преимуществ, среди которых:

- Освобождение от уплаты целого ряда налогов (статья 346.26 Налогового кодекса РФ):

- НДФЛ от видов предпринимательства, по которым применяется СНР в виде уплаты ЕНВД;

- налог на имущество, которое применяется в деятельности, переведенной на СНР в виде уплаты ЕНВД (кроме учитываемого по кадастровой стоимости);

- налог на добавленную стоимость (НДС), кроме НДС при импорте товаров;

- налог на прибыль организаций;

- Предпринимателям не нужно вести учет доходов и расходов, учитывается только физический показатель;

- Не нужно применять контрольно-кассовую технику.

Кроме того, расчет по «вмененному налогу» предельно прост: он определяется произведением базовой доходности на величину физического показателя и коэффициенты.

Но ради справедливости следует еще раз отметить, что для более крупных организаций и предпринимателей ЕНВД не всегда был выгодным из-за необходимости вести раздельный учет операций.

Правительством России предполагается, что за отменой спецрежима в виде уплаты ЕНВД последует переход индивидуальных предпринимателей – «вмененщиков» на патентную систему налогообложения (глава 26.5 Налогового кодекса РФ), действующую с 2013 года. Организации же будут вынуждены перейти на иные режимы налогообложения, предусмотренные российским законодательством.

По мнению ряда специалистов, это позволит:

- увеличить прозрачность денежных потоков субъектов малого и среднего предпринимательства;

- достичь большей экономической обоснованности в малом и среднем предпринимательстве.

Также читайте:

Подписывайтесь на наш канал в Яндекс. Дзен

Источник: http://GlavKniga.ru/situations/s501562

Енвд продлили до 2021 года

Доброго времени суток! У меня хорошая новость для всего малого бизнеса!

Налог ЕНВД на котором находится практически 50% малого бизнеса продлен до 2021 года.

Продление налогообложения ЕНВД

Напомню, что до этого срок действия налога ЕНВД должен был закончиться в 2018 году.

Как понятно, срок действия ЕНВД был продлен еще на 3 года.

У законопроекта было довольно много противников, так как по планам было перевести всех предпринимателей на налог ПСН, который для большинства не выгоден по причине того, что с патента нельзя уменьшать страховые взносы за своих работников, а так же фиксированные взносы ИП.

И это могло повлечь за собой очередную волну закрытия предпринимателями своего маленького бизнеса, как это случилось когда увеличили фиксированные взносы ИП со 100 руб. более чем в 20 раз. Помнится в тот момент закрылось порядка 500 000 предпринимателей и вместо того чтобы получить сверхдоход, как планировали, ушли в убыток.

Ну как говориться не нам решать такие моменты, но то что все таки подвижки в помощи предпринимателям есть – это бесспорный факт. Так что малый бизнес может спать спокойно до 2021 года.

Уменьшение налога на взносы ИП

И! Барабанная дробь!

В законопроекте предпринимателям у которых есть работники разрешили плюсовать свои расходы на фиксированные взносы ИП, но опять же уменьшение налога не может быть выше 50% от размера самого налога.

Вот это конечно вообще отличная новость и порадует довольно много предпринимателей.

Законопроект прошел оба чтения и уже подписан президентом В.В. Путиным.

Данный закон вступает в силу с 01.01.2017, так что уже начиная с первого квартала Вы можете прибавлять собственные фиксированные взносы к страховым взносам работников.

Сам закон принят довольно быстро, хотя нет ничего удивительного, когда президент дает задание …. оно довольно быстро исполняется (везде бы так).

Привожу пример законопроекта о продлении действия ЕНВД до 2021 года и разрешение учитывать фиксированные взносы предпринимателей при уменьшении налога:

Во такой приятный закон был принят на уровне президента, при этом аж 2 без сомнения важных момента для предпринимателей, которые на самом деле помогут хоть частично нашему малому бизнесу.

В настоящее время многие предприниматели для перехода на ЕНВД, расчета налога, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

Процедура государственной регистрации ИП или ООО теперь стала еще проще, если Вы еще не зарегистрировали Ваш бизнес, подготовьте документы на регистрацию совершенно бесплатно не выходя из дома через проверенный мной онлайн сервис: Регистрация ИП или ООО бесплатно за 15 минут. Все документы соответствуют действующему законодательству РФ.

Если остались вопросы то можете их задать их в комментарии или в мою группу вконтакте, напомню что все консультации бесплатны!

Всем удачного бизнеса! Пока!

Источник: http://biz911.net/nalogooblazhenie/nalogooblozhenie-envd/envd-prodlili-do-2021-goda/

Новости экономики и финансов СПб, России и мира

Владимир Путин 6 июня подписал Федеральный закон «О внесении изменений в статью 346 второй части Налогового кодекса РФ и статью 5 ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и статью 26 Федерального закона «О банках и банковской деятельности». Федеральным законом срок действия системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности продлевается до 1 января 2021 года.

Петербургские предприниматели и эксперты очень рады этому продлению. Ранее применение ЕНВД хотели ограничить 2018 годом, зимой речь шла о 2020-м, но все-таки продлили его до 2021 года.

«По ЕНВД работает вся микророзница, — рассказывает эксперт Елена Никифорова, генеральный директор ООО «СПБ инфо», — причем не только маленькие магазины, но и магазины побольше, использование налога зависит от площади и может быть выгодно магазинам небольшой площади. Например, с 1 м2 торговля по этому налогу платит 1,8 тыс.

рублей в месяц», — подчеркивает Елена Никифорова. Также ЕНВД платят перевозчики грузов и службы такси — для них это очень выгодно. И предприниматели, оказывающие всевозможные бытовые услуги населению, ветеринарные услуги, а также ритуальные. Всего в Петербурге ЕНВД доступен для 11 видов деятельности.

Перечень видов деятельности, которые могут быть переведены на ЕНВД, определен в п. 2 ст. 346.26 Налогового кодекса РФ.

Напомним, чем отличается ЕНВД от других режимов налогообложения: сколько бы предприниматель ни заработал, платить будет одинаково — 15% от вмененного дохода.

«До 2013 года ЕНВД носил обязательный (вмененный) характер.С 2013 года на ЕНВД можно перейти добровольно», — говорит Елена Никифорова.

Предпринимателям необходимо помнить, что на ЕНВД переводится не налогоплательщик, а вид деятельности. Уплата организациями единого налога предусматривает их освобождение от обязанности по уплате налога на прибыль и налога на имущество организаций.

С 1 января 2015 освобождение от налога на имущество при применении ЕНВД не распространяется на объекты, налоговая база по которым определяется как их кадастровая стоимость (п. 4 ст. 346.26 НК РФ).

Уплата индивидуальными предпринимателями единого налога предусматривает их освобождение от обязанности по уплате налога на доходы физических лиц, подчеркивают эксперты.

Организации и индивидуальные предприниматели, являющиеся налогоплательщиками единого налога, не признаются также плательщиками налога на добавленную стоимость — за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с кодексом товаров, попавших на территорию Российской Федерации через таможню. Организации, перешедшие на ЕНВД, обязаны вести бухгалтерский учет и представлять отчетность в налоговый орган по месту их нахождения.

В Петербурге, по данным УФНС, около 117 тыс. ИП, большинство из них использует ЕНВД.

Обсуждаем новости здесь. Присоединяйтесь!

Источник: https://www.dp.ru/a/2016/06/09/ENVD_prodlili_do_2021_goda/

Енвд в 2018 году: изменения

2 июня 2016 года президентом был подписан закон о продлении срока действия ЕНВД еще на три года — до 1 января 2021 года. Ранее планировалась ликвидация этой льготной системы налогообложения после 1 января 2018 года. Решение об отсрочке принималось с учетом кризисной ситуации и востребованности ЕНВД субъектами малого предпринимательства на протяжении последних 13 лет.

По словам главы комитета Госдумы по бюджету и налогам Андрея Макарова, этот режим на сегодняшний день является самым комфортным для самых маленьких предпринимателей. Он озвучил данные, согласно которым ЕНВД по состоянию на 31 марта 2016 года применяло порядка 2,5 млн человек.

Енвд в 2018 году: условия для ип и юрлиц

При исчислении и уплате ЕНВД налогоплательщики ориентируются на размер вмененного им дохода, установленный Налоговым кодексом РФ, а размер реально полученного дохода роли в данном случае не играет.

Этот налоговый режим применяется в отношении отдельных видов предпринимательской деятельности, названных в п.2 ст. 346.

26 НК РФ: это розничная торговля, общественное питание, бытовые, ветеринарные услуги, услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств, распространение и (или) размещение рекламы, услуги по временному размещению и проживанию и др.

ЕНВД применяется организациями и ИП только на добровольной основе при условии соответствия определенным условиям.

Условия для ИП на ЕНВД:

- средняя численность работников за предшествующий календарный год — не более 100 человек;

- налоговый режим введен на территории муниципального образования;

- деятельности не осуществляется в рамках договора простого товарищества и в рамках договора доверительного управления;

- в местном нормативном правовом акте упомянут осуществляемый вид деятельности;

- не оказываются услуги по сдаче в аренду автозаправочных и автогазозаправочных станций.

Условия для юрлиц:

Помимо тех условий, которые распространяются на ИП, для юрлиц в случае перехода на ЕНВД действуют дополнительно следующие ограничения:

- доля участия других юрлиц не более 25%;

- налогоплательщик не относится к числу крупнейших;

- налогоплательщик не является учреждением образования, здравоохранения и социального обеспечения в части деятельности по оказанию услуг общественного питания.

К1 для ЕНВД на 2018 год

В этом году повысился коэффициент-дефлятор для расчета налоговой базы по ЕНВД (К1). Его значение ежегодно устанавливается Правительством РФ. Согласно Приказу Минэкономразвития России от 30.10.2017 № 579, К1 для ЕНВД на 2018 год составляет 1,868. С 2015 года его значение не менялось и держалось на уровне 1,798.

Форма декларации по ЕНВД в 2018 году

Компаниям и ИП на ЕНВД придется сдавать декларации по форме, которая утверждена Приказом ФНС РФ от 04.07.2014 № ММВ-7-3/353@, с учетом изменений, внесенных Приказом ФНС от 19.10.2016 № ММВ-7-3/574@.

Сроки сдачи декларации:

За 1 квартал 2018 года ее должны были сдать до 20 апреля 2018.

- за 2 квартал 2018 года — до 20 июля 2018

- за 3 квартал 2018 года — до 20 октября 2018

- годовая отчетность — до 20 января 2019

Составить декларацию ЕНВД без ошибок в электронном виде можно с помощью сервиса Контур.Экстерн (тариф «Малый бизнес»).

В настоящее время на Федеральном портале проектов нормативных правовых актов размещен проект об утверждении формы налоговой декларации по ЕНВД. В новой форме появится Раздел 4 «Расчет суммы расходов по приобретению контрольно-кассовой техники, уменьшающей сумму единого налога на вмененный доход за налоговый период».

Отсрочка с применением онлайн-кассы для ИП и ООО на ЕНВД

С 1 июля 2018 года применять ККТ обязаны:

- ООО на ЕНВД, которые занимаются розничной торговлей или оказывают услуги общественного питания;

- ИП на ЕНВД, которые имеют наемных работников и занимаются розницей или общепитом.

Возможность не применять онлайн-кассы до 1 июля 2019 года получили плательщики ЕНВД, осуществляющие виды деятельности, которые указаны в п. 2 ст. 346.26 НК:

- бытовые услуги;

- ветеринарные услуги;

- услуги по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- услуги по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках (за исключением штрафных автостоянок);

- автотранспортные услуги по перевозке пассажиров и грузов, осуществляемых организациями и ИП, имеющими на праве собственности или ином праве не более 20 транспортных средств, предназначенных для оказания таких услуг;

- распространение наружной рекламы с использованием рекламных конструкций;

- размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств;

- услуги по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь помещений для временного размещения и проживания не более 500 кв.м;

- услуги по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих зала обслуживания посетителей;

- услуги по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания.

Кроме того, «льгота» распространяется на ИП на ЕНВД без работников, которые занимаются следующей деятельностью:

- розничная торговля через магазины и павильоны с площадью торгового зала не более 150 кв. м по каждому объекту организации торговли;

- розничная торговля через объекты стационарной торговой сети, не имеющей торговых залов, и объекты нестационарной торговой сети;

- услуги общепита через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 кв. м по каждому объекту организации общественного питания;

- услуги общепита через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

Как только у ИП появляется хотя бы один работник, он должен купить и зарегистрировать онлайн-кассу в течение 30 календарных дней.

Предпринимали, ведущие вендинговый бизнес без привлечения работников, также получили отсрочку.

Сдавайте всю необходимую отчетность через интернет с помощью сервиса для предпринимателей на ЕНВД

Попробовать

Налоговый вычет на покупку и установку онлайн-кассы

Вычет в сумме составляет 18 000 руб. на каждый экземпляр кассы и включает расходы на покупку кассы, фискального накопителя, ПО, подключение аппарата.

Сроки регистрации онлайн-кассы для получения вычета — с 1 февраля 2017 до 1 июля 2019 года. Уведомления в ФНС представлять не требуется, вычет указывается в налоговой декларации ЕНВД.

В Письме ФНС РФ от 20.02.2018 N СД-4-3/3375@ уточняется, что действующая в настоящий момент форма налоговой декларации по ЕНВД и порядок ее заполнения (утв. Приказом ФНС России от 04.07.2014 N ММВ-7-3/353@), не предусматривают возможность отражения в декларации расчета единого налога с учетом уменьшения суммы ЕНВД на сумму расходов по приобретению ККТ.

До внесения изменений в форму декларации и порядок ее заполнения налогоплательщикам рекомендуется после уменьшения суммы исчисленного за налоговый период единого налога на сумму страховых взносов в общей сумме ЕНВД, подлежащей уплате в бюджет за налоговый период по коду строки 040 Раздела 3 декларации учитывать общую сумму расходов по приобретению ККТ, но не более 18 000 руб. на каждый экземпляр ККТ. При этом общая сумма ЕНВД, подлежащая уплате в бюджет за налоговый период по коду строки 040 Раздела 3 декларации не может иметь отрицательное значение.

С декларацией налогоплательщикам лучше направлять в налоговую пояснительную записку с реквизитами по каждому экземпляру ККТ, в отношении которого применяется вычет:

- наименование модели ККТ;

- заводской номер модели ККТ;

- регистрационный номер ККТ, присвоенный налоговым органом;

- дата регистрации ККТ в налоговом органе;

- сумма расходов по приобретению экземпляра ККТ, уменьшающая ЕНВД (не может превышать 18 000 руб. на один экземпляр ККТ);

- общая сумма расходов по приобретению ККТ, уменьшающая общую сумму ЕНВД, подлежащую уплате в бюджет за налоговый период.

Потребкооперативы смогут применять ЕНВД до 2021 года

Ранее предполагалось, что организации потребительской кооперации, а также хозяйственные общества и союзы, которые они создают в рамках Федерального закона от 19.06.1992 № 3085-1, смогут применять ЕНВД до 31 декабря 2017 года.

Право использования ЕНВД до 2021 года организациями потребительской кооперации, а также хозяйственными обществами, единственными учредителями которых являются потребительские общества и их союзы, было продлено Федеральным законом от 30.10.2017 № 300-ФЗ. Однако есть ограничение по средней численности работников — до 100 человек.

Источник: https://kontur.ru/articles/4607

С какого года отмена енвд (вменёнки)

Действующее законодательство предусматривает полную отмену ЕНВД с 2021 года. Но может ли это произойти раньше, отменят ли уже в 2018 году? Или ЕНВД протянет и после 2021 года?

«Вмененка» в 2018 году: оставят или нет

Единый налог на вмененный доход – это один из самых востребованных в России режимов налогообложения у малых и средних фирм, а также коммерсантов. Его основные плюсы в том, что:

- достаточно легко применять;

- дает массу вариантов и удобство управления конечной суммой налога: главную роль в этом играют размеры физических показателей как основа для расчета базовой доходности, а также специфика конкретного субъекта РФ.

Наиболее активно вопрос об отмене «вмененки» либо ее глубоком реформировании обсуждался на рубеже 2013-2014 годов. И отчасти это длится по сей день. Назовем основные причины:

- Норма базовой доходности, оговоренная в законе, зачастую не соразмерена реальным успехам конкретной деятельности. При этом сам бизнес в большинстве случаев находится «в тени» и не по зубам налоговым органам.

- Вмененный налог постоянно растет из-за ежегодного увеличения коэффициента-дефлятора. В итоге, налоговая нагрузка становится непомерной.

Сразу скажем, что сейчас нет абсолютно никаких предпосылок для отмены рассматриваемого спецрежима в 2018-2019 годах. На данный момент наиболее реальный срок – 01 января 2021 года. Эта дата установлена п.

8 ст. 5 Федерального закона от 29.06.2012 № 97-ФЗ. То есть, если эта норма не будет скорректирована, ЕНВД ликвидируют не ранее 01 января 2021 года.

Хотя ранее это планировалось сделать уже с 01 января 2018 года.

Последний срок

Всё говорит о том, что полной отмены ЕНВД все же не миновать. Во всяком случае, налоговики готовятся к этому уже сейчас. Чтобы плавно подготовить плательщиков к таким изменениям, налоговое законодательство стали активно реформировать. Уже задействованы такие инструменты, как:

- Постоянная корректировка главы 26.3 НК РФ за счет уменьшения сферы применения ЕНВД.

- Отмена обязательного использования «вмененки» (т. е. стало возможным работать и вести бизнес по ряду видов деятельности и на других режимах налогообложения).

- В Москве уже давно отказались от применения ЕНВД.

- Использование патентного налога, который, по мнению специалистов, должен частично заменить ЕНВД для индивидуальных предпринимателей.

- В Налоговом кодеке РФ появилась глава о торговом сборе (гл. 33 НК РФ).

Торговый сбор как альтернатива ЕНВД

Данный сбор применяют в том числе к торговле в розницу и мелким оптом. Как через торговые залы, так и через нестационарные места, склады и розничные рынки. Торговый сбор охватывает значительную часть бизнеса, который сейчас уплачивает ЕНВД.

Это, по сути, региональный налог, поэтому дату начала его применения определяет законодательный акт субъекта РФ. На 2018-й год торговый сбор введен по-прежнему только в Москве. Следовательно, когда по всей стране ЕНВД отменят, региональные власти начнут принимать законы о торговом сборе. И судя по всему, это произойдет с 2021 года.

Енвд можно применять до 2021 года

Предыстория такова. В марте 2016 года выяснилось, что Минфин планирует перенести срок отмены действия ЕНВД с 1 января 2018 на 1 января 2021 года. 11 марта проект соответствующего федерального закона был опубликован для оценки регулирующего воздействия.

Его полное название: «О внесении изменений в пункт 8 статьи 5 Федерального закона от 29 июня 2012 года № 97-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и статью 26 Федерального закона “О банках и банковской деятельности».

Оказалось, что с финансовым ведомством согласны и депутаты Госдумы, которые подготовили свой законопроект о внесении изменений в статью 346.32 НК РФ. Этот документ уже принят.

https://www.youtube.com/watch?v=4v0H-kGnN_8

Поэтому компаниям и индивидуальным предпринимателям на ЕНВД пока не придется «ломать» себя и подстраивать свой бизнес под новые налоговые реалии. 2018-й год совершенно точно будет не последним для применения «вмененки».

Источник: https://buhguru.com/envd/kogda-otmenyat-vmenenku.html

Единый налог на вмененный доход в 2018 году для ООО и ИП

Многие субъекты малого бизнеса предпочитают использовать такой льготный режим налогообложения, на котором налогоплательщик исчисляет единый налог на вмененный доход. Выполнять учет поступлений в виде выручки компании или ИП не надо, для каждого направления рассчитывается условный доход, с которого определяется обязательный платеж.

Что такое единый налог на вмененный доход (ЕНВД)

Единый налог на вмененный доход — это одна из первых льготных систем, которая завоевала большую популярность среди малых предприятий и ИП. Ее основы заложены в НК РФ. Органы муниципалитета на основе этих законов разрабатывают составлявшие этой системы каждый для своей территории.

В их обязанность входит определение направлений деятельности, на которых могут работать компании и ИП на ЕНВД. Ожидается что эта система просуществует до 2021 года и будет постепенно заменена патентной системой налогообложения.

В настоящее время она не является обязательной, поэтому субъекты могут ее использовать по своему желанию. Главное что бы было соответствие установленным законодательством критериям.

ЕНВД – что это такое простыми словами, попробуем объяснить. На этом режиме фактический доход хозяйствующего субъекта не принимается во внимание. Нормы права определяют по каждому направлению осуществляемой деятельности физический показатель. К нему привязывается закреплённая актами базовая доходность.

При этом показателями могут выступать площадь зала торговли или стоянки, число сотрудников, количество мест пассажиров в транспорте и многое другое.

Доход же считается как произведение установленной законодательством суммы, скорректированной с помощью нескольких коэффициентов.

Система предполагает упрощенную процедуру подачи декларации, а также расчета налога. Перейти на нее можно сразу же в момент открытия ИП или ООО, или с других режимов путем подачи соответствующего документа.

бухпроффи

Важно! Основным преимуществом данной системы является то, что налог рассчитывается не из фактически полученной прибыли, а исходя из установленных коэффициентов. Его лучше применять, когда планируется большая прибыль.

Какие налоги заменяет вмененный налог

Единый налог на вмененный доход для отдельных видов деятельности, при его использовании предполагает замену части налогов. Рассмотрим подробнее вместо чего именно он применяется.

Для Индивидуальных предпринимателей

Предприниматели, которые решают использовать ЕНВД, освобождаются от следующих налогов:

- НДФЛ, которым облагаются результаты деятельности, теперь перенесенные под ЕНВД;

- Налог на имущество физических лиц — не применяется к тому имуществу, которое используется для выполнения деятельности по ЕНВД;

- НДС, за исключением налога, который уплачивается при ввозе товаров на территорию страны из-за рубежа.

Для юридических лиц

Для организаций, перешедших на вмененку, ЕНВД будет заменять следующие налоги:

- Налог на прибыль, в отношении деятельности по которой применяется ЕНВД;

- Налог на имущество организаций — не применяется к тем объектам имущества, которые используются для осуществления деятельности по ЕНВД;

- НДС за исключением размера налога, который начисляется за ввоз товара на территорию государства.

Условие применения ЕНВД

Главным условием применения ЕНВД как для фирм, так и для предпринимателей, является наличие выполняемой деятельности в закрытом перечне, и физический показатель должен быть не больше установленного максимального значения. Всю эту информацию можно получить из НК РФ.

Вмененку для торговой сферы деятельности нельзя применять обоим типам субъектов, если на территории муниципалитета был введен торговый сбор. Так же нельзя применять этот режим в рамках договоров простого товарищества и доверительного договора.

Для Индивидуальных предпринимателей

Кроме наличия вида деятельности в списке разрешенных и соответствия размера физического показателя, у предпринимателя должно быть нанято не более 100 человек.

Для юридических лиц

Кроме наличия типа деятельности в перечне, к компаниям применяются еще два критерия:

- Количество наемных работников не должно быть больше 100 человек;

- В уставном капитале компании другие юридические лица не должны владеть совокупной долей больше 25%;

- Фирма не должна относиться к типу «крупнейших»;

- Фирма не является некоммерческой организацией с привлечением средств инвалидов, образовательным или медицинским учреждением с оказанием услуг по питанию.

Объект налогообложения по налогу

НК устанавливает, что объектом налогообложения по ЕНВД устанавливается не реально полученный за определенный период доход, а вмененный. В качестве последнего устанавливается такой доход, который субъект может получить исходя из определенных показателей, влияющих на его размер.

К показателям, на основании которых выполняется расчет, НК относит базовую доходность и физический показатель.

Базовая доходность — это доход, который может получить за период один физический показатель. Она устанавливается для каждого типа деятельности федеральным законодательством. В НК внесена таблица, которая содержит необходимые для расчета показатели.

Физический показатель — это «единицы», которые зарабатывают доход. Что необходимо использовать в виде такого показателя для каждого типа деятельности закрепляется в НК – к примеру, число наемных работников, количество перевозимых пассажиров, площадь магазина или стоянки и т.д. Исходя из этой информации налогоплательщик должен сам определить его значение и использовать при расчете.

См. Виды деятельности применяемые по ЕНВД, их коды и величины базовой доходности.

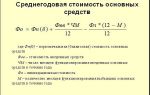

Порядок расчета налога

Единый налог на вмененный доход определяется по следующей формуле:

Налог ЕНВД = (БД х П х К1 х К2) х СТ, где

БД — это базовая доходность ЕНВД;

П — вид физического показателя;

К1 — коэффициент-дефлятор, назначаемый на каждый года правительством. Коэффициент К1 для ЕНВД на 2017 год не изменился по сравнению с предыдущим годом.

К2 — коэффициент-дефлятор, который назначается каждым муниципалитетом исходя из региональных особенностей деятельности. Коэффициент может изменяться в промежутке от 0,005 и до 1, и обычно он выше в более крупных муниципальных образованиях и ниже в небольших поселениях.

бухпроффи

Внимание! Коэффициент К1 на 2017 год ЕНВД составляет 1,798. Коэффициент К2 устанавливается для каждого региона на местом уровне. Так, например, коэффициент К2 для ЕНВД на 2017 год – Ростов-на-дону можно посмотреть на сайте налоговой. Для других регионов нужно выбрать свой на верху сайта налог ру.

СТ – ставка ЕНВД, которая сейчас составляет 15%. (но в некоторых регионах она может быть меньше).

Налог необходимо рассчитать за каждый из месяцев, входящих в квартал:

Налог за квартал = Налог М1 + Налог М2 + Налог М3, где М1, М2, М3 – месяцы квартала.

Также закон разрешает уменьшить размер налога на сумму уплаченных страховых взносов:

Налог к уплате = Налог за квартал — Взносы за квартал

В качестве взносов принимаются суммы, уплаченные в ПФ и медстрах. Если предприниматель работает в одиночку, то можно учитывать весь размер уплаченных взносов. Для фирм и ИП с работниками сумма учитываемых платежей ограничивается 50%.

При расчете ЕНВД следует учитывать некоторые нюансы:

- Если деятельность велась не весь месяц по причине открытия или закрытия деятельности на вмененке, то допускается снизить фактический размер налога. Для этого полученное значение нужно разделить на количество дней в месяце расчета и умножить на число действительно отработанных дней.

- Если субъект ведет несколько типов деятельности на вмененке, то сначала нужно рассчитать общий размер налога к уплате, а только затем уменьшать его на перечисленные платежи в фонды.

- Для установления физического показателя, его лучше брать из официальных документов. Например, для торгового зала или площади участка это будет договор аренды либо свидетельство на собственность.

- У некоторых типов деятельности в качестве показателя используется количество работников за месяц. Их количество необходимо брать из табеля учета рабочего времени за расчетный месяц. При этом если сотрудник был оформлен на работу в последний день, его все равно нужно учитывать в расчете в полном размере. Поэтому, для таких ситуаций, лучше выждать несколько дней и оформить его на работу уже в новом месяце.

Пример расчета налога по ЕНВД

В качестве примера возьмем автобизнес у предпринимателя. В первом месяце квартала штат сотрудников включая предпринимателя состоял из 3 человек, во втором из 4-х, в третьем – 6 человек (физический показатель). Базовая доходность 12000 рублей. С зарплаты работников было перечислено 28 456 налогов, за себя предприниматель заплатил 3000 рублей.

Порядок расчета налога:

- Сумма налога за первый месяц равна: 12000*3 (человека)*1,798*0,9= 58255

- Сумма налога за второй месяц равна: 12000*4 (человека)*1,798*0,9= 77674

- Сумма налога за третий месяц равна: 12000*6 (человек)*1,798*0,9= 116510

- Итоговая сумма за квартал: 58255+77674+116510=252439

- Сумма налога равна 252439*15% = 37866

- Уменьшаем сумму налога на величину перечисленных за этот период страховых взносов за работников и предпринимателя, но не более, чем на 50%. В нашем случае мы можем уменьшить налог не более, чем на 37866/2=18933. Так как сумма взносов составила 28456+3000=31456, а это больше 50%. То сумма налога к уплате составит 18933, то мы берем максимальную сумму, на которую можем уменьшить.

Налоговый период

НК устанавливает, что для вмененки налоговым периодом является один квартал. Именно по истечении этого промежутка времени нужно произвести расчет налога. Этот же период устанавливается и в качестве отчетного, это значит что одновременно с выплатой налога нужно подать декларацию в ФНС.

Порядок и сроки уплаты налога

По завершении каждого квартала в году субъект должен произвести расчет налога и его перечисление до 25 дня месяца, который следует за кварталом.

Необходимо помнить, что у ЕНВД не может быть «нулевого» периода, поскольку обложению подлежит не фактический, а вмененый доход. Поэтому произвести расчет и уплату необходимо даже в том случае, когда в исходном квартале деятельность вообще не проводилась.

бухпроффи

Важно! Штраф за неуплату либо уплату не по сроку налога, установлен в размере 20% от не выплаченной суммы. В случае, если налоговая докажет, что неуплата была сделана умышленно — его размер увеличится до 40%.

Уменьшение налога на уплаченные страховые взносы

бухпроффи

Важно! Взносы, которые принимаются для уменьшения налога организациями и ИП, должны быть уплачены в том же квартале, за какой выполняется расчет. Нельзя, например, 2 квартал уменьшить за счет платежей, уплаченных в 1-м, 3-м или же 4- квартале.

Уменьшение ЕНВД для ООО и ИП с работниками

Фирмы и предприниматели, у которых есть наемные сотрудники, могут уменьшать размер определенного за квартал налога на не более чем 50% от размера страховых взносов. При расчете сумм взносов учитываются отчисления в пенсионный фонд и медстрах.

До 2017 года предприниматель с сотрудниками не имел права уменьшать сумму налога на взносы, которые он перечислил за себя. Однако эксперты считали, что это ставит ИП на вмененке в более невыгодное положение, чем ИП на упрощенке.

В результате была принята поправка в НК, и с 2017 года предприниматель может при определении налога на вмененке учитывать и сумму взносов оплаченных за себя. Однако требование, что в любом случае должно быть уплачено не менее 50% налога, осталось в силе.

Уменьшение ЕНВД для ИП без работников

Если ИП выполняет деятельность в одиночку, без найма дополнительных сотрудников, то он может уменьшить сумму рассчитанного за квартал налога на 100% на весь размер взносов, которые были уплачены в этом же квартале. К учету принимаются размеры фиксированного платежа ИП за себя в пенсионный фонд и медстрах.

Уменьшить полученный налог допускается до нулевого значения. При этом сумма льготы, которая еще останется, не может быть использована в следующем периоде.

Поэтому самым оптимальным вариантом является разделение размера обязательных платежей на четыре равные части и уплата каждой их них строго в определенном квартале. Это даст возможность постепенно уменьшить налог на максимальное значение.

бухпроффи

Внимание! Суммы добровольных платежей по страхованию не могут снижать размер налога по ЕНВД.

Отчетность на ЕНВД

Главным отчетом является декларация по ЕНВД. Она подается, как правило, по месту осуществления деятельности. Однако существуют исключения — для грузовых, пассажирских перевозок, развозной и разносной торговли и некоторых других типов, сдавать отчет нужно по месту регистрации или нахождения.

Представлять декларацию нужно по истечении каждого квартала в году до 20 дня в месяце. Это можно сделать при личной явке, через представителя, почтовым отправлением либо путем использования документооборота через сеть Интернет.

Предприниматели без наемных сотрудников должны сдавать только этот отчет.

Организации и предприниматели с работниками помимо декларации обязаны сдавать на ЕНВД еще и отчеты по работникам:

Порядок перехода на ЕНВД

Произвести переход на вмененку можно несколькими способами:

- Подать необходимое заявление при регистрации ИП, либо при открытии ООО, вместе с необходимыми документами для регистрации.

- В течение пяти дней с даты начала применения вмененки.

Для постановки на учет в налоговой существуют специальные бланки:

- Форма ЕНВД-1 для компаний;

- Форма ЕНВД-2 для предпринимателей.

Постановка ООО на ЕНВД должна выполняться по месту нахождения, а ИП — по регистрации или проживания. Но если один и тот же вид планируется выполнять на территории сразу нескольких регионов или муниципальных образований, ставится не учет необходимо сразу во всех налоговых, которые к ним относятся.

Допускается произвести переход на вмененку с другого режима, если новые условия окажутся для субъекта более выгодными.

бухпроффи

Важно! Если сроки постановки на учет не будут соблюдены, за это может налагаться штраф в сумме 10 тыс. руб.

Можно ли совмещать вмененный налог с другими налоговыми режимами

Единый налог на вмененный доход допускается совмещать с прочими налоговыми режимами, поскольку он используется только для определенных типов деятельности.

Выполнять совмещение можно с общим режимом налогообложения (ОСНО), упрощенной системой налогообложения (УСН) и сельхозналогом (ЕСХН).

Но при этом, в целях препятствования двойному обложению, необходимо осуществлять раздельный учет по каждому режиму.

Также при совмещении нужно учитывать нюансы такого учета. Если хозяйствующий субъект также применяет еще общий режим, на котором уплачивается налог на имущество, то все имущество, которое относится к ведению деятельности по ЕНВД нужно будет убрать из расчета.

Порядок снятия с учета плательщика ЕНВД

Эта операция производится только при подаче в ИФНС, где субъект стоит на учете как вмененщик, необходимого заявления. Без него он так и будет числиться на данной системе, даже если уже давно не выполняет указанную деятельность.

Причины, по которым можно уйти с ЕНВД указаны в НК:

- Деятельность, которая находилась на вмененке, прекращена;

- Субъект принял решение перейти на другую, более выгодную для него систему;

- Обнаружено несоответствие обязательным требованиям.

Заявление о снятии с вмененки нужно отправить в налоговую в срок пять дней с факта завершения деятельности:

бухпроффи

Внимание! Необходимо помнить, что на некоторые режимы перейти с вмененки можно только в начале календарного года. К такому случаю относится, например, упрощенка. Если подать заявление на переход в середине года, то с момента отказа от ЕНВД и до окончания года хозяйствующему субъекту придется использовать общий режим.

Источник: https://buhproffi.ru/nalogi-i-vznosy/edinyj-nalog-na-vmenennyj-dohod.html

Действие системы ЕНВД продлили до 2021 года

04.06.2016, 17:03Экономика

Единый налог на вменный доход останется в России до 1 января 2021 года. Ранее планировали, что эта система налогообложения будет ликвидирована к 2018 году. Закон о продлении действия системы ЕНВД в конце мая утвердили депутаты Госдумы и Совет Федерации, а вчера, 2 июня, подписал президент России Владимир Путин.

Соответствующие изменения вносятся в Налоговый кодекс РФ и закон «О банках и банковской детальности».

С 2013 года в России внедряется новая система налогообложения — патентная. Она должна заменить так называемую упрощенку. Переходный период растянули на пять лет, окончательно отменить ЕНВД должны были с 1 января 2018 года. Сейчас срок продлили до 2021 года.

По данным министерства экономического развития, в 2015 году в Амурской области было выдано 1 276 патентов. Большая их часть — 773 — приходилась на розничную торговлю в объектах площадью менее 50 квадратных метров.

Для амурского бизнеса облегчат налоговое бремя24.08.2018, 12:35Амурчан не будут облагать налогом за переводы на карту28.06.2018, 08:47Ставки налога для букмекеров в Приамурье подняли в два раза20.12.2017, 17:13Налоговики призвали амурских аграриев «выйти из тени»05.10.2017, 12:02Амурские предприниматели получат налоговую льготу24.08.2017, 16:4016 территорий Приамурья опустили ставки по налогу на имущество для ИП04.07.2017, 05:55Амурский бизнес избавили от мифической задолженности по налогам28.06.2017, 10:28Амурские налоговики открыли горячую линию по вопросам блокировки счетов28.06.2017, 10:10Бюджет Приамурья пополнился на 13,4 миллиарда рублей29.05.2017, 11:07Благовещенские предприниматели вывели в интернет только четверть касс15.05.2017, 07:50Амурский губернатор спас 6 тысяч предпринимателей от уплаты завышенных страховых взносов24.04.2017, 18:56Картина дняПопулярноеОбсуждаемое

Гороскоп на 12 сентября:Козероги будут виртуозно перекладывать бумажки, а Львы браться за новые делаСегодня, 00:51СоветыВ белогорский ФОК завезли сейфы и трибуныВчера, 18:46ОбществоБлаговещенцам бесплатно поставят прививки от гриппа в торговом центреВчера, 18:14ОбществоАмурская область подписала на ВЭФ соглашение о биржевой торговле лесомВчера, 18:05ЭкономикаНа ВЭФ обсудили строительство метанолового завода в СковородинеВчера, 17:49ОбществоВТБ развивает сотрудничество с ОАО «Терминал Астафьева»Вчера, 17:10Экономика

Гороскоп на 11 сентября: Телец погрузится в интриги, а Раки устроят дома праздникВчера, 06:00СоветыНа выборах губернатора Приамурья побеждает Василий Орлов 10.09.2018, 04:36ВластьНа севере Приамурья выпал первый снег08.

09.2018, 10:06ОбществоОдин день с врио губернатора Амурской области Василием Орловым06.09.2018, 07:15СпецпроектыКак голосует Приамурье: предварительные итоги выборов губернатора и депутата Госдумы09.09.

2018, 23:00Власть

Василий Орлов прокомментировал конфликт вокруг строительства храма на «Золотой миле»06.09.2018, 12:57ОбществоНа первый амурский зоофорум приедут эксперты из Москвы и Санкт-Петербурга05.09.

2018, 13:29ОбществоОдин день с врио губернатора Амурской области Василием Орловым06.09.2018, 07:15Спецпроекты«Зоозащите пора менять имидж»: первый на Дальнем Востоке зоофорум прошел в Благовещенске06.09.

2018, 17:15ОбществоЗвезды «Амурской осени» начали гастроли по области06.09.2018, 14:59Амурская осень

Читать все новости

Усталость металлаВчера, 09:32

Амурская область подписала на ВЭФ соглашение о биржевой торговле лесомПо мосту через Амур смогут проезжать два миллиона пассажиров в годВТБ развивает сотрудничество с ОАО «Терминал Астафьева»Амурские колледжи подготовят кадры для космодрома и газовиковВТБ и группа компаний «Доброфлот» расширяют сотрудничество

Источник: https://ampravda.ru/2016/06/04/67198.html

Отменят ли ЕНВД для розничной торговли?

«Будет ли действовать ЕНВД для розничной торговли в 2018 году?» — такой вопрос задают многие продавцы. Этот специальный режим уже не раз планировали отменить, но для представителей малого бизнеса у нас есть хорошая новость. Действие ЕНВД продлено, как минимум, до января 2021 года.

Почему ЕНВД планируют отменить

Отмена ЕНВД с 2018 года предполагалась уже давно, потому что налоговые поступления в бюджет от этого режима незначительны. Система налогообложения на вмененный доход вводилась временно, чтобы дать малому бизнесу конкурентное преимущество в рамках рыночной экономики.

В спорах по вопросу о продлении ЕНВД до более длительного срока законодатели предлагали полностью отменить этот режим для розничной торговли. Еще одно предложение — сократить торговую площадь с разрешенных 150 кв. м до 50 кв. м, как для патентной системы налогообложения.

Но в результате был принят федеральный закон № 178 от 02.06.2016 г., который продлил действие вмененки еще на три года. Так что, о том, что ЕНВД отменят с 1 января 2018, беспокоиться уже не стоит. Ну а вопрос: «С какого года полностью отменят вмененный режим?» — еще может получить неожиданное продолжение.

Плюсы и минусы ЕНВД для розничной торговли

Система ЕНВД распространяется на разные виды предпринимательской деятельности, среди которых есть бытовые услуги, автоперевозки, распространение рекламы, общепит, розничная торговля и др. Расчет налога для вмененных видов деятельности ведется не от реального дохода, а от базовой доходности на единицу физического показателя.

В услугах базовая доходность рассчитывается на одного работника, в грузоперевозках — на единицу транспорта, ну а в рознице физическим показателем признается квадратный метр торговой площади. Если же торговля ведется на так называемом торговом месте, площадью менее 5 кв. м, то для расчета налога учитывается количество таких мест.

Основными преимуществами ЕНВД для розничной торговли можно назвать:

- Сравнительно небольшой размер налога. Даже если по месту ведения торговли местным нормативным актом установлен максимальный размер коэффициента К2 (т.е. 1), то в 2018 г. рассчитанный налог составит всего 504 рубля на 1 кв. м торговой площади в месяц. Если же речь идет о торговом месте площадью до 5 кв. м, то максимальный размер налога на месяц равен 2522 рубля.

- При расчете налога из общей площади магазина можно вычесть подсобные и складские помещения, где торговля не ведется. Это, разумеется, снижает налоговый платеж.

- Рассчитанная сумма налога может быть дополнительно уменьшена на сумму страховых взносов, уплаченных за работников или индивидуальным предпринимателем за себя. В результате, у ИП без работников, торгующих на небольшой площади, налог может быть уменьшен до нуля.

- Поскольку реальные доходы на ЕНВД для расчета налога не учитываются, то и налоговый учет вести не требуется. В отличие от других систем налогообложения книга учета доходов для вмененки не предусмотрена.

- Кассовый аппарат для продавцов на этом режиме потребуется только с середины 2018 года, а для ИП без работников – с июля 2019 года.

К недостаткам или минусам этого специального налогового режима можно отнести:

- Налог надо платить, независимо от того, ведется ли реальная торговля. За те дни, когда магазин временно не работал (по любой причине), налог продолжает начисляться. Отсутствие деятельности можно доказать лишь отсутствием физического показателя, т.е. торговой площади. Как правило, в качестве такого доказательства налоговики принимают только документ, подтверждающий расторжение договора аренды на помещение.

- Продавать на ЕНВД можно не все товары. Например, установлен запрет на продажу многих подакцизных товаров, в частности, моторного масла. Нельзя также продавать товары по образцам и каталогу или любым другим дистанционным способом.

- Если покупателем у продавца-вмененщика окажется организация или ИП, то надо следить, чтобы у этой торговой операции не было признаков договоров поставки. Это означает, что нельзя оформлять счет-фактуру, торговую накладную и предлагать покупателю доставку товара.

- При расчете налога нельзя учитывать никакие расходы, кроме страховых взносов за работников или ИП за себя. Если у продавца большие затраты на закупку товара, и он торгует с минимальной маржой, то надо тщательно взвесить, стоит ли переходить на ЕНВД.

- Регионы имеют право запретить действие вмененки на своей территории, и некоторые из них таким правом пользуются. Например, ЕНВД для розничной торговли никогда не действовал в Москве.

Источник: https://ipnalogi.ru/otmenyat-li-envd-dlya-roznichnoy-torgovl/

Продление действие ЕНВД до 2021 года

Совет Федерации одобрил закон о сохранении налогообложения вмененного дохода до 2021 года. Одновременно ИП вернули право уменьшать налог на свои фиксированные взносы.

Президент России Владимир Путин 2 июня 2016 года подписал закон о продлении срока действия льготной системы налогообложения в виде единого налога на вмененный налог до 1 января 2021 года.

Этот законопроект № 1025686-6 ранее сразу в двух чтениях приняла Государственная Дума, а потом поддержал Совет Федерации. Соответствующие поправки внесены в статью 346.26 Налогового кодекса РФ. Авторами инициативы являются депутаты Госдумы от партии «Единая Россия» Ольга Баталина, Сергей Неверов, Андрей Макаров и Владимир Васильев.

Парламентарии уверены, что ЕНВД является одним из самых востребованных специальных режимов налогообложения, используемых малым бизнесом для снижения налогового бремени. С момента его введения в 2003 году, когда в Налоговом кодексе появилась глава 26.

3, на этот налог перешли порядка 1,8 млн индивидуальных предпринимателей (платят в среднем по 47 тыс. руб. в год) и 334 тысячи организаций (платят ежегодно по 150 тыс. руб.). В 2014 году региональные бюджеты (именно туда поступает налог) получили от ЕНВД доход 136 млрд рублей.

Такие данные приводит «Опора России».

Предпринимателей в ЕНВД привлекает его простота и доступность. Легкое администрирование и возможность оплаты одной суммой дают возможность отказаться от ведения развернутого учета и сдавать минимум отчетов.

Кроме того, этот налог позволяет соблюсти баланс между интересами бизнеса и доходами бюджета. С этим согласны в Правительстве России. Дмитрий Медведев даже включил сохранение налога в проект плана мероприятий по реализации Стратегии развития малого бизнеса до 2030 года.

Против этого выступили только чиновники из Минфина, который указали, что ЕНВД часто служит для сокрытия реальных доходов бизнес и незаконной налоговой оптимизации.

В министерстве планировали, что с 2018 года, когда должен закончится срок действия ЕНВД у предпринимателей возрастет интерес к патентной системе налогообложения, которая и заменит собой «вмененку».

Однако, авторы законопроекта настаивали, что отказ от единого налога в нынешних условиях может привести к значительным трудностям у малого бизнеса, связанным с ростом фискальной нагрузки, увеличении налогового бремени и сложностями перехода на другую систему налогообложения. Такой шаг может заставить многих предпринимателей уйти в тень, а то и вовсе закрыть свой бизнес. Глава комитета Госдумы по бюджету и налогам Андрей Макаров, представляя свою инициативу коллегам, уточнил, что режимом ЕНВД по состоянию на 31 марта 2016 года пользуются около 2,5 млн человек. Депутат назвал этот льготный режим самым комфортным «для самых маленьких». Коллеги по фракции его полностью поддержали. Шаккум Мартин Люцианович Председатель Комитета Государственной Думы по строительству и земельным отношениям

Как известно, система налогообложения в виде единого налога на вмененный доход уже 13 лет востребована субъектами малого бизнеса. Это, во-первых, просто, во-вторых, этот налог вполне посилен нашему малому бизнесу.

Но срок действия данного налога истекает в 2018 году.

Не дожидаясь окончания срока, мы решили послать сигнал малому бизнесу о том, что и государство, и Дума заботятся о малом бизнесе, и продлили действие этого налога еще на три года.

Хотя, от чиновников поступали предложения сузить действие ЕНВД, депутаты такие поправки не поддержали. Единственная поправка, одобренная парламентариями, направлена на облегчение налоговой нагрузки ИП, применяющих ЕНВД.

С 1 января 2017 года им разрешается уменьшать единый налог не только на сумму взносов, оплаченных с фонда труда наемных работников, но и на 50% взносов «за себя». Соответствующие изменения будут внесены в пункт 2 статьи 346.32 НК РФ.

Из нее исключат ограничение «при выплате налогоплательщиком вознаграждений работникам».

Напомним, что статьей 5 Федерального закона от 29 июня 2012 г. № 97-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и статью 26 Федерального закона «О банках и банковской деятельности» установлена возможность применения ЕНВД российскими предпринимателями для отдельных видов деятельности до 1 января 2018 года.

Ставка налога устанавливается на региональном уровне в диапазоне от 7,5 до 15%, базой налогообложения выступают определенные в зависимости от вида осуществляемой деятельности показатели доходности. Их высчитывают по каждому виду деятельности и умножают на физические показатели с поправкой на коэффициент-дефлятор.

Новый закон официально опубликован и специальная система налогообложения сохранится до 1 января 2021 года.

Источник: http://cto34.ru/index.php/novosti/42-prodlenie-dejstvie-envd-do-2021-goda