Новые способы общения налоговиков с налогоплательщиками

Автор: Штукмастер И.

В целях реализации Плана мероприятий по совершенствованию налогового администрирования был принят Федеральный закон от 01.05.

2016 N 130-ФЗ «О внесении изменений в часть первую Налогового кодекса Российской Федерации» (далее — Закон N 130-ФЗ). Большинство изменений вступили в силу со 2 июня 2016 г. .

В целом следует отметить, что Закон N 130-ФЗ позитивен для налогоплательщиков.

В статье проанализируем наиболее значимые изменения, которые могут затронуть отношения налогоплательщиков (организаций и индивидуальных предпринимателей) и контролеров в ходе проверочных мероприятий.

_______________________

Далее, если не указано иного, положения соответствующих статей вступили в силу со 2 июня 2016 г.

Электронный документооборот

Первая группа поправок затронула правила электронного документооборота между налогоплательщиками и налоговыми органами. В частности:

1) урегулированы сроки и порядок исполнения обязанности налогоплательщика обеспечить получение от налоговых инспекций документов в электронной форме (п. 5.1 ст. 23 НК РФ ):

— такая обязанность должна быть исполнена в течение 10 дней со дня возникновения любого из оснований, установленных п. 3 ст. 80 НК РФ. Напомним, что п. 3 ст.

80 НК РФ определяет категории налогоплательщиков, которые обязаны представлять в инспекцию налоговые декларации (расчеты) в электронной форме по телекоммуникационным каналам связи (ТКС).

Иными словами, налогоплательщик, обязанный подавать декларации в электронной форме, жестко ограничен сроками, когда он должен наладить электронный документооборот с налоговиками;

— установленный Законом N 130-ФЗ порядок включает и регулирование отношений налогоплательщика с операторами электронного документооборота и представителями, уполномоченными получать документы от налоговых инспекций, полномочия которых должны быть подтверждены в течение трех дней.

_______________________

Пункт 5.1 ст. 23 НК РФ в соответствующей редакции вступил в силу с 1 июля 2016 г.

Почему важно обратить внимание на эту норму: в случае неисполнения налогоплательщиком обязанности, установленной п. 5.1 ст. 23 НК РФ, налоговики вправе приостановить операции налогоплательщика по счетам в банках, а также переводы электронных денежных средств (п. 3 ст. 76 НК РФ).

Приостановление может быть отменено не позднее одного дня, следующего за днем исполнения налогоплательщиком-организацией обязанности по обеспечению получения от налогового органа документов в электронной форме;

2) установлено новое правило, согласно которому налогоплательщики, обязанные представлять декларации по НДС в электронной форме, при проведении ее камеральной налоговой проверки могут представлять пояснения только в электронной форме по установленному ФНС России формату (п. 3 ст. 88 НК РФ).

Почему важно обратить внимание на эту норму: формулировка п. 3 ст.

88 НК РФ в новой редакции означает, что в случае представления в рамках камеральной проверки декларации по НДС пояснений на бумажном носителе, во-первых, такие пояснения не считаются представленными.

Во-вторых, налогоплательщик, соответствующий критериям п. 3 ст. 80 НК РФ (обязанный подавать декларации в электронном виде), может быть привлечен к ответственности по ст. 129.1 НК РФ.

Данная норма вступит в силу с 1 января 2017 г. До этого времени ФНС России должна утвердить форматы электронной формы соответствующих пояснений.

Источник: http://112buh.com/novosti/2016/novye-sposoby-obshcheniia-nalogovikov-s-nalogoplatel-shchikami/

Приказ ФНС России от 27.12.2017 N ММВ-7-6/1096@ «О расширении электронного документооборота между налогоплательщиками и налоговыми органами в отношениях, регулируемых законодательством о налогах и сборах»

С 15 января 2018 года подлежит применению Приказ ФНС России, которым утвержден формат документа, необходимого для электронного документооборота

Кроме того, установлено, что код вида документа (КВД) в рамках применения данного приказа необходимо указывать…

Читайте также

Microsoft to warn Windows 10 users not to install Chrome or Firefox Депутата Гавриша призначили директором департаменту ЖКГ Чернівців Знаменитости, у которых есть двойники по всему миру (16 фото) Фитнес от звезды: тренировка Дольфа ЛундгренаРеклама (статьи на 123ru.net):

Таблоид новостей

На 123ru.net все авторские, только что опубликованные новости доступны в разделе «Пользователи сайта», а также в городе, в котором данная новость опубликована.

Кроме того, наиболее интересные и популярные на сегодня новости (рейтинг определяется по времени публикации и количеству посетителей, которые просмотрели публикацию на данный момент) бесплатно транслируются в автоматическом режиме на страницах партнёрского таблоида (только для новостей с изображениями, прикреплёнными к новости и имеющих достаточное для публикации разрешение и размер). Для трансляции в таблоиде, при публикации не забудьте выбрать раздел новости, в котором Ваша новость и будет впоследствии отображаться. 123 Новости (раз, два, три) — мгновенная публикация новостей из первых уст с ежеминутным обновлением. Первые новости — в первых строках!

Мы отбираем самое интересное, самое актуальное и востребованное именно сейчас, именно в том городе и регионе, где это происходит.

Каждый пользователь сайта в любой момент может опубликовать свою новость в автоматическом режиме без модерации с нашей стороны, соблюдая лишь элементарные правила корректности в высказываниях и общепринятые нормы морали. Стать нашим корреспондентом в любом городе можно прямо сейчас.

Доход для Вашего сайта (DirectAdvert):

Мы не берём денег не только за публикации Ваших новостей, сообщений и объявлений, но и рекламу Ваших публикаций на страницах наших таблоидов на всех языках мира. На сегодня наши услуги совершенно бесплатны для всех, без исключения, пользователей сайта.

Партнерская программа для Вашего сайта (ActionTeaser):Всё, что пишут о , в , для Вашего города и для всех тех, кому это просто интересно, — в наших лентах новостей от первого лица, без какой бы то ни было цензуры, без приоритетов редакторов, без зависимости от политической конъюнктуры, настроений, течений и обстоятельств.

Наш читатель вправе знать всю правду и, поэтому: наш читатель — всегда прав!

На 123ru.net все новости (в том числе и ваши) доступны в переводе на практически любой из популярных языков мира. Для перевода достаточно выбрать из списка языков, размещённого в шапке сайта, интересующий Вас.

Перевод выбранной страницы мы осуществим мгновенно в автоматическом режиме и с индексацией через поисковые системы. Читайте новости на языках мира у нас в режиме онлайн. 123ru.

net — Ваш мир без границ и языковых барьеров! А с недавнего времени мы добавили и новости по разделам, категориям, интересам и блогам, что позволяет получить пользователю сервиса не только оперативную, но и альтернативную информацию по интересующей теме со всего мира, от совершенно разных независимых популярных и не очень источников на одной странице. Сервис также позволяет просмотреть всю ленту новостей по каждому источнику информации отдельно в формате календаря за любую выбранную дату и период.

(что и где купить сегодня в регионе)

Недавно просматривали в рекламных предложениях:

123ru.net — поисковый источник актуальной информации не только о повседневной жизни Вашего города и городов Вашего региона, новостях, событиях и происшествиях, но и партнёрская интернет-витрина актуальных товарных предложений с доставкой в Вашем городе.

Ежедневно на нашем сайте появляется, обновляется и дополняется самая свежая информация о товарах и услугах, акциях и скидках на самые разные темы от недвижимости и автомобилей до различных ежедневных услуг, мобильных приложений и самых свежих предложений местных интернет-магазинов и предприятий фактически по всем городам и регионам России, Украины, Белоруссии и Абхазии. Всегда — живая информация, всегда — актуальные цены. 123ru.net — только свежие интернет-предложения в регионах (ежеминутное обновление в режиме онлайн). Кто не успел — тот опоздал, кто опоздал — тот отстал! Будь в курсе нового — цени время! Промедлишь ты, другой успеет! 123ru.net — новый формат подачи информации, новый формат нового времени! В каждом слове — значение, в каждом баннере — смысл! Вся интернет-витрина — здесь.

m.123ru.net — Ваши новости у Вас в кармане. Безграничные возможности публикации частных материалов и общественно-значимой информации в реальном времени с прямыми ссылками на Ваши источники.

Совершенно бесплатно, с мобильного телефона или планшета, оперативно, просто, с точной географической привязкой к происходящим событиям, происшествиям и объявлениям.

В любой момент, ежеминутно мы предоставляем Вам возможность публикации актуальной информации (заметки, статьи, репортажи с комментариями, фото и видео, частные объявления и т.д.) по любому из городов России, Украины, Белоруссии и Абхазии — совершенно бесплатно.

А теперь Вам доступны новости и на других языках всех континентов.

Калейдоскоп обсуждаемых сегодня новостей

ActionTeaser.ru — тизерная рекламаСегодня в блогах

Топ-10 новостей за сегодня на этот час:

123ru.net — быстрее, чем Я…, самые свежие и актуальные новости Вашего города — каждый день, каждый час с ежеминутным обновлением! Мгновенная публикация на языке оригинала, без модерации и без купюр в разделе Пользователи сайта 123ru.net.

Как добавить свои новости в наши трансляции? Очень просто. Достаточно отправить заявку на наш электронный адрес mail@29ru.net с указанием адреса Вашей ленты новостей в формате RSS или подать заявку на включение Вашего сайта в наш каталог через форму.

После модерации заявки в течении 24 часов Ваша лента новостей начнёт транслироваться в разделе Вашего города. Все новости в нашей ленте новостей отсортированы поминутно по времени публикации, которое указано напротив каждой новости справа также как и прямая ссылка на источник информации.

Если у Вас есть интересные фото Вашего города или других населённых пунктов Вашего региона мы также готовы опубликовать их в разделе Вашего города в нашем каталоге региональных сайтов, который на сегодняшний день является самым большим региональным ресурсом, охватывающим все города не только России и Украины, но ещё и Белоруссии и Абхазии. Прислать фото можно здесь. Оперативно разместить свою новость в можно самостоятельно через форму.

ActionTeaser.ru — тизерная реклама

Топ-10 анонсов новостей от партнёров:

Жёлтые страницы (происшествия, скандалы, юмор и курьёзы):

123ru.net — ежедневник главных новостей Вашего города и Вашего региона. 123ru.net — новости в деталях, свежий, незамыленный образ событий дня, аналитика минувших событий, прогнозы на будущее и непредвзятый взгляд на настоящее, как всегда, оперативно, честно, без купюр и цензуры каждый час, семь дней в неделю, 24 часа в сутки.

Ещё больше местных городских новостей Вашего города — на портале News-Life.ru. Полная лента региональных новостей на этот час — здесь. Самые свежие и популярные публикации событий в России и в мире сегодня — в ТОП-100. С 2017 года проект 123ru.net стал мультиязычным и расширил свою аудиторию в мировом пространстве.

Теперь нас читает не только русскоязычная аудитория и жители бывшего СССР, но и весь современный мир. 123ru.net — мир новостей без границ и цензуры в режиме реального времени. Каждую минуту — 123 самые горячие новости из городов и регионов. Дружественные проекты: Russian.city , Moscow.media , BigPot.news , Person.city , 103news.com .

С нами Вы никогда не пропустите главное. Тематические продукты: SportsWeek.org , News.tennis , News.pizza , Zabivaka.news , Severodvinsk.ws , Nilov.net , платформа RSS+ . И, конечно же, (а как без этого) — куча сюрпризов и удовольствия на IcePrice.info и 123ru.market ! 123ru.net — СНИ №1 (средство независимой информации).

Эксклюзивно Вы можете заказать у нас частный сайт. Стоимость такого проекта («под ключ») сегодня составляет от 15 000 $. Но, самым главным во все века остаётся «время» — наше и Ваше (у каждого — оно своё). Время — бесценно! Берегите и цените время.

Оно — не повторится! Разместить свою новость локально в любом городе (и даже, на любом языке мира) можно ежесекундно (совершенно бесплатно) с мгновенной публикацией (без цензуры и модерации) самостоятельно — здесь

Коммерческое размещение статьи на 123ru.net

Источник: https://123ru.net/documents/129181787/

Порядок заполнения декларации 3-НДФЛ в личном кабинете

Отправить на почту

Заполнение декларации 3-НДФЛ в личном кабинете налогоплательщика — это один из самых удобных способов отчета о своих доходах перед государством. Пройдя регистрацию один раз, можно в дальнейшем обмениваться со своей инспекцией письмами, направлять заявления о возврате налога или зачете, а также своевременно узнавать о своей задолженности перед бюджетом.

Сроки и порядок подачи декларации 3-НДФЛ

Ежегодно до 30 апреля некоторые категории налогоплательщиков обязаны отчитываться о полученных доходах. В 2017 году крайний срок сдачи декларации из-за выходного дня перенесен на 2 мая. Налоговый кодекс допускает подачу декларации 3-НДФЛ несколькими способами:

- лично;

- по почте;

- через лицо, на которое оформлена нотариальная доверенность;

- через интернет.

О том, кто обязан отчитываться о доходах, в какие сроки, а также о прочих нюансах читайте в материале «Налоговая декларация 3-НДФЛ: особенности в 2016-2017».

Для подачи декларации онлайн необходимо получить электронную цифровую подпись. Сделать это позволяют два ресурса в сети:

- портал госуслуг (gosuslugi.ru);

- личный кабинет на сайте налоговой инспекции по адресу lkfl.nalog.ru.

Эти сервисы позволяют удаленно заполнить и отправить декларацию. Интерфейс обоих ресурсов интуитивно понятен, с его помощью даже непрофессионал сможет справиться с формированием отчета.

Как попасть в личный кабинет налогоплательщика

Понятие личного кабинета (далее — ЛК) налогоплательщика, порядок его регистрации и лица, которые вправе им пользоваться, описаны в ст. 11.2 НК РФ.

Порядок уведомления физическими лицами налогового органа о начале использования либо об отказе от использования ЛК прописаны в приказе ФНС от 08.06.2015 № ММВ-7-17/231@.

Такое уведомление необходимо для использования электронного документооборота с налоговыми органами или об отказе от него.

О том, что пользователям личного кабинета все уведомления поступают только в электронном виде, читайте в публикации «ФНС наводит порядок в документообороте с налогоплательщиками: хроника изменений».

На сегодняшний день существуют 3 способа получить доступ к личному кабинету:

1. Получение регистрационной карты в любой налоговой инспекции на всей территории России. Если заявитель обращается за картой в свою территориальную инспекцию, то достаточно предоставить только документ, удостоверяющий личность. В иных случаях необходимо иметь при себе и свидетельство о присвоении ИНН (оригинал или копию).

2. Регистрация с помощью квалифицированной электронной подписи. Для получения квалифицированной ЭЦП необходимо обратиться в один из аккредитованных удостоверяющих центров, список которых доступен на сайте Минсвязи РФ.

3. Регистрация с помощью Единой системы идентификации и аутентификации, которая используется на портале госуслуг. Но перед тем как воспользоваться таким вариантом, необходимо пройти процедуру подтверждения личности.

После регистрации можно прямо на сайте получить неквалифицированную электронную подпись, которая потребуется для подачи декларации 3-НДФЛ. Сделать это можно в своем профиле, сформировав запрос на получение сертификата ключа проверки подписи.

ВАЖНО! Следует иметь в виду, что процесс оформления сертификата может занять несколько дней, поэтому не рекомендуется начинать процедуру формирования отчета 3-НДФЛ через личный кабинет в последние дни перед официальным сроком подачи, если к этому времени полностью не завершены все процедуры, необходимые для полноценного пользования ресурсом.

Как подать декларацию 3-НДФЛ через личный кабинет налогоплательщика

В личном кабинете можно заполнить декларацию, как частично скопировав данные прошлого года, так и начать оформление с пустого бланка. Кроме того, можно загрузить сформированный во внешней программе файл и отправить его через ЛК.

ВАЖНО! Ресурс позволяет заполнить декларацию только на то физлицо, на которое зарегистрирован личный кабинет. То есть заполнить форму для последующей печати и личной подачи в инспекцию на другое лицо невозможно.

Для заполнения декларации в ЛК необходимо выбрать год, за который физическое лицо планирует отчитаться о доходах. Некоторые данные декларации заполняются автоматически, но в поле с адресом места жительства требуется внести данные самостоятельно. На основании этого адреса будет определена та налоговая инспекция, в которую будет отправлен отчет.

ВАЖНО! Адрес места жительства в декларации должен совпадать с адресом постоянной регистрации, указанным в паспорте. При отсутствии постоянной регистрации по месту жительства на территории РФ в исключительных случаях в соответствующем поле может быть указан адрес по месту пребывания.

Если у физлица отсутствует ИНН, то нужно указать реквизиты документа, удостоверяющего личность, а также место и дату рождения. Но необходимости в этих сведениях нет, если в декларации 3-НДФЛ ИНН будет указан.

После заполнения личных данных открывается доступ к показателям доходов. Для отражения доходов, облагаемых налогом по разным ставкам, требуется добавлять отдельные листы. Так, например, доходы, полученные от работодателя, облагаются по ставке 13% и отражаются на одном листе, а выигрыш от участия в лотерее облагается НДФЛ по ставке 35% и будет отражен на другом листе.

Отдельно должны вноситься и данные о доходах, полученных от разных источников. При этом если доходы поступили от юридического лица, то необходимо кроме названия организации или ИП вносить данные и об ИНН, КПП и ОКТМО.

Если вносятся данные о реализации своего движимого и недвижимого имущества, то в поле «Источник дохода» указываются не данные покупателя, а фраза «Продажа квартиры (автомобиля и т. п.)». В поле ОКТМО при этом указывается свой код по месту жительства. Далее необходимо выбрать код имущественного вычета при продаже, если на него есть право.

Доходы должны подтверждаться справками 2-НДФЛ, договорами, расписками от физических лиц и иными документами. Эти документы можно приложить в электронном виде перед отправкой декларации.

После заполнения всей информации о доходах сервис предложит внести информацию о налоговых вычетах. На этом этапе необходимо отразить право на стандартные налоговые вычеты, имущественные и социальные.

При заполнении раздела об имущественном вычете нужно отметить, заявляется такой вычет впервые или уже частично был использован ранее.

Все документы, подтверждающие право на вычеты (кроме стандартных), необходимо приложить к декларации в виде электронных копий. Следует учесть, что максимальный размер одного файла (отсканированного или сфотографированного документа) не может превышать 2 Мб, а суммарный объем всех файлов — 5 Мб.

Подготовив декларацию и загрузив все подтверждающие документы, необходимо подписать пакет с помощью сформированной ранее ЭЦП и отправить в инспекцию. Наблюдать за ходом камеральной проверки можно в разделе «История документооборота».

Итоги

Личный кабинет налогоплательщика — это удобный интернет-ресурс, позволяющий удаленно взаимодействовать с налоговой инспекцией. Подача декларации 3-НДФЛ через личный кабинет позволяет сэкономить время, минимизировать риск возникновения ошибок, а также после завершения проверки декларации подать заявление на возврат налога, если это необходимо.

Узнавайте первыми о важных налоговых изменениях

Источник: http://nanalog.ru/poryadok-zapolneniya-deklaratsii-3-ndfl-v-lichnom-kabinete/

Электронный документооборот с налоговыми органами

Любая операция, выполняемая Участниками в рамках Системы, относится в целом к процессу обмена электронными документами между налоговыми органами и налогоплательщиками.

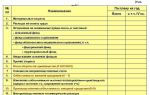

Схема взаимодействия основных компонентов Системы (для документооборота с налоговыми органами) представлена на рисунке:

Форматы представления налоговой и бухгалтерской отчетности в электронном виде утверждаются и вводятся в действие в порядке, определенном Министерством финансов Российской Федерации или приказом ФНС России.

Электронный вид представляемых форм налоговых деклараций (бухгалтерской отчетности) разрабатывается и сопровождается в соответствии с утвержденными и опубликованными ФНС России форматами.

Налоговые органы обеспечивают доступ всех заинтересованных лиц к описанию форматов, публикуя их на Интернет-сайтах ФНС России (www.nalog.ru) и Управлений ФНС России субъектов Российской Федерации, в официальных периодических изданиях, а также предоставляют консультации по вопросам применения форматов.

Начиная со дня ввода в действие формата электронного представления форм налоговых деклараций (бухгалтерской отчетности), налогоплательщик, представляющий отчетность в электронном виде, должен обеспечить соответствие отчетности введенному в действие формату, и, применив ПО, разработанное или сертифицированное ГНИВЦ ФНС России на соответствие требованиям нормативных документов, регламентирующих процесс представления отчетности в электронном виде, передать отчетность в налоговый орган по телекоммуникационным каналам связи.

Налогоплательщик подготавливает налоговые декларации (бухгалтерскую отчетность) в соответствии с утвержденными форматами в электронном виде с ЭП (набором ЭП), а так же информационное сообщение о доверенности, и представляет их по телекоммуникационным каналам связи в налоговый орган. При этом информационный обмен между налогоплательщиком и налоговым органом реализуется следующими электронными документами:

- подтверждение даты отправки, содержащее дату отправки налогоплательщиком налоговой декларации (бухгалтерской отчетности), формируемое в течение двух часов с момента отправки налоговой декларации (бухгалтерской отчетности);

- извещение о получении, информирующее отправителя о получении электронного документа, формируемое в течение четырех часов с момента получения налоговой декларации (бухгалтерской отчетности), налоговым органом;

- квитанция о приеме налоговой (бухгалтерской отчетности) – формируемый налоговым органом электронный документ, подтверждающий факт приема представленной декларации, отправляется не позднее следующего рабочего дня с момента получения налоговым органом налоговой декларации (бухгалтерской отчетности);

- извещение о вводе, подтверждающее факт переноса данных представленной налоговой декларации (расчета) в информационные ресурсы налогового органа.

Налогоплательщик, получивший подтверждение даты отправки, содержащее дату отправки налоговой декларации (бухгалтерской отчетности) в налоговый орган, проверяет подлинность ЭП в подтверждении даты отправки, формирует извещение о получении подтверждения даты отправки электронного документа (документов), подписывает ЭП и в течение суток (без учета выходных и праздничных дней) высылает в адрес отправителя подтверждения. Подписанное ЭП отправителя подтверждение даты отправки и подписанное ЭП налогоплательщика извещение о получении подтверждения даты отправки электронного документа (документов) сохраняются в соответствующих хранилищах электронных документов.

Если в течение двух часов с момента отправки налоговой декларации (бухгалтерской отчетности) налогоплательщик не получил соответствующее подтверждение даты отправки, он заявляет в налоговый орган (или специализированному оператору связи, в случае представления налоговых деклараций (бухгалтерской отчетности) через специализированных операторов) о данном факте и, при необходимости, повторяет процедуру представления.

Налогоплательщик, получивший извещение о получении налоговой декларации (бухгалтерской отчетности), проверяет подлинность содержащейся в извещении ЭП органа, и сохраняет в соответствующее хранилище электронных документов.

Налогоплательщик, получивший квитанцию о приеме, проверяет подлинность ЭП в квитанции о приеме, формирует извещение о получении квитанции о приеме электронного документа (документов), подписывает ЭП, и в течение суток (без учета выходных и праздничных дней) высылает в адрес отправителя налогового органа.

Налоговая декларация (бухгалтерская отчетность) считается принятой в налоговом органе. Подписанная ЭП отправителя квитанция о приеме и подписанное ЭП налогоплательщика извещение о получении квитанции о получении электронного документа (документов) сохраняются в соответствующих хранилищах электронных документов.

Налогоплательщик, получивший извещение о вводе, заверенное ЭП налогового органа, проверяет подлинность ЭП налогового органа, формирует извещение о получении извещения о вводе электронного документа (документов), подписывает ЭП, и в течение суток (без учета выходных и праздничных дней) высылает в адрес отправителя налогового органа. Подписанное ЭП отправителя извещение о вводе и подписанное ЭП налогоплательщика извещение о получении сохраняются в хранилище электронных документов.

Если в ответ на отправленный электронный документ налогоплательщик получил сообщение об ошибке, уведомление об отказе или уведомление об уточнении, то налогоплательщик в течение пяти суток (без учета выходных и праздничных дней) устраняет указанные налоговым органом ошибки, заново подготавливает налоговую декларацию (бухгалтерскую отчетность) в электронном виде с ЭП и отправляет ее в адрес налогового органа, повторяя процедуру представления налоговой декларации (бухгалтерской отчетности).

Если в течение четырех часов с момента отправки налоговой декларации (бухгалтерской отчетности) налогоплательщик не получил из налогового органа извещение о получении или сообщение об ошибке, он заявляет в налоговый орган (или специализированному оператору связи, в случае представления налоговых деклараций (бухгалтерской отчетности) через специализированных операторов) о данном факте, и, при необходимости, повторяет процедуру представления налоговой декларации (бухгалтерской отчетности).

Налоговая декларация (бухгалтерская отчетность) считается принятой налоговым органом по установленной форме в электронном виде в соответствии с законодательством Российской Федерации в случае, если налогоплательщик получил следующие электронные документы:

- формируемое налоговым органом или специализированным оператором связи подтверждение даты отправки, содержащее дату отправки налоговой декларации (бухгалтерской отчетности);

- формируемая налоговым органом квитанция о приеме, подтверждающая факт приема представленной налогоплательщиком налоговой декларации (расчета);

- формируемое налоговым органом извещение о приеме – электронный документ, информирующий отправителя о получении электронного документа.

Неформализованное сообщение в виде электронного документа с ЭП налогоплательщика принято налоговым органом, если налогоплательщик получил из налогового органа следующие электронные документы:

- подтверждение отправки, содержащее дату отправки неформализованного сообщения;

- квитанцию о приеме – неформализованное сообщение, заверенное ЭП налогового органа.

Неформализованное сообщение в виде электронного документа с ЭП налогового органа принято налогоплательщиком, если налоговый орган получил сформированное налогоплательщиком подтверждение отправки – электронный документ с ЭП, содержащий дату отправки налоговым органом неформализованного сообщения.

Источник: https://taxnet.ru/help/referent/user_guide/no.html

Электронный документооборот между налогоплательщиками и налоговыми органами

За последние годы органами законодательной и исполнительной властей была проведена значительная работа по совершенствованию механизма электронного документооборота, в частности, между налогоплательщиками и налоговыми органами.

Так, сдача налогоплательщиками налоговых деклараций в электронном виде по телекоммуникационным каналам связи возможна без дублирования на бумажном носителе начиная с 2002 г.

В соответствии с п. 3 ст.

80 Налогового кодекса РФ налоговая декларация представляется в налоговый орган по месту учета налогоплательщика (плательщика сбора, налогового агента) по установленной форме на бумажном носителе или по установленным форматам в электронном виде вместе с документами, которые в соответствии с Налоговым кодексом РФ должны прилагаться к налоговой декларации (расчету). Права выбора лишаются только те налогоплательщики, которые в соответствии с налоговым законодательством состоят в рядах «обязанных» (крупнейшие налогоплательщики и предприятия со средней списочной численностью персонала более 100 человек).

Законодательные подвижки

В 2008 г. Минфин утвердил Приказом от 18 января 2008 г. N 9н Административный регламент Федеральной налоговой службы. В течение 2009 и 2010 гг. ФНС России обеспечила разработку целого пакета нормативных документов, которые реализуют требования Административного регламента и Налогового кодекса РФ.

К основным из этих документов относится Приказ ФНС России от 2 ноября 2009 г. N ММ-7-6/534@ «Об утверждении Методических рекомендаций по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронном виде по телекоммуникационным каналам связи».

Основная цель перехода на новые Методические рекомендации (Приказ ФНС России от 2 ноября 2009 N ММ-7-6/534@) — модернизация и оптимизация процессов приема, мониторинга и обработки налоговой и бухгалтерской отчетности в электронном виде, достигаемые за счет обновления программных средств у налоговых органов, спецоператоров и налогоплательщиков.

С вводом в действие новых Методических рекомендаций изменился состав и уточнено значение документов, участвующих в документообороте. Утверждены новые формы документов: извещение о получении или сообщение об ошибке, квитанция о приеме или уведомление об отказе. Одно из важных нововведений — отправка отчетности уполномоченным представителем.

В случае если отчетность подписывает не руководитель, а уполномоченный представитель (например, главный бухгалтер), уполномоченный представитель налогоплательщика обязан отправлять в инспекцию вместе с декларацией и информационное сообщение о доверенности.

Этот документ содержит данные о реквизитах доверенности, выданной руководителем представителю, и отправляется в налоговую с каждым отчетом. В случае его непредставления отчетность не будет принята. До этого саму доверенность надо однократно представить в налоговый орган по месту учета.

Особо отметим, что новации в системе сдачи отчетности в электронном виде не изменяют Порядка представления налогоплательщиками налоговых деклараций через специализированных операторов связи, который устанавливается Приказом МНС России от 2 апреля 2002 г. N БГ-3-32/169.

Электронные счета-фактуры

Самой значимой законодательной новацией в 2010 г. явилось принятие Федерального закона от 27 июля 2010 г.

N 229-ФЗ «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и другие законодательные акты Российской Федерации», предусматривающего возможность составления счетов-фактур в электронном виде по взаимному согласию сторон и при наличии у них совместимых технических и программных средств.

Закон расширяет область применения электронных документов в налоговых правоотношениях, в частности позволяет использовать электронные счета-фактуры. Подписание Закона фактически означает, что компании России получили легитимную возможность обмениваться первичными документами в электронном виде без дублирования на бумаге.

К преимуществам внедрения электронных счетов-фактур для налогоплательщика можно отнести: — снижение затрат на почтовые услуги, на ведение архива документов на бумажном носителе (затраты на бумагу, печать и т.д.); — оперативный поиск нужного документа (все счета-фактуры будут храниться систематизированно в электронном архиве).

— скорость передачи (для того чтобы выставить счет-фактуру контрагентам, территориально удаленным друг от друга, потребуются минуты); — безопасность и надежность (электронно-цифровая подпись обеспечивает контроль целостности передаваемых документов, а оператор связи гарантирует доставку документов); — сокращение косвенных (неочевидных) затрат (затраты на копирование и дублирование документов, уплата штрафов и пени за несвоевременную оплату счетов, судебные издержки и т.п.); — оптимизация внутренних бизнес-процессов (экономия времени и ресурсов, достигаемая за счет устранения непроизводительного труда). Как свидетельствует международный опыт, внедрение электронного документообмена позволяет сократить время обработки документов на 70%, а количество бумажных документов снижается на 75%.

Общая экономия от использования возможностей электронного обмена бухгалтерскими и финансовыми документами составляет 1 — 2% валового оборота компании.

Механизм работы

Система по обмену счетами-фактурами и другими первичными бухгалтерскими документами максимально совместима с системой сдачи налоговой отчетности в электронном виде. Механизм обмена счетами-фактурами в электронном виде заключается в следующем. Пакет документов (счета-фактуры, акты выполненных работ, товарные накладные и пр.

) подписывается электронной цифровой подписью с использованием сертифицированных средств криптографической защиты информации. Оператор связи гарантирует доставку пакета электронных документов от отправителя к получателю с подтверждением факта, даты и времени отправки документов.

Ключевыми документами для применения электронных счетов-фактур являются «Порядок выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи» (утверждается Минфином России) и «Формат электронного счета-фактуры и порядок его заполнения, формы и порядок ведения журнала учета полученных и выставленных счетов-фактур» (утверждается Правительством РФ). Система обмена счетами-фактурами в электронном виде хоть и утверждена Федеральным законом N 229-ФЗ еще летом 2010 г., но обретает легитимный статус именно после принятия этих нормативных актов. В обсуждаемом в настоящее время проекте «Порядка выставления и получения счетов-фактур в электронном виде по телекоммуникационным каналам связи с применением электронной цифровой подписи» предусматривается обмен электронными счетами-фактурами только через операторов электронного документооборота. Для того чтобы система обмена счетами-фактурами в электронном виде между хозяйствующими субъектами была легитимной, необходимо выполнение важнейшего условия для удостоверяющего центра оператора электронного документооборота: участник электронного документооборота должен получить сертификат ключа подписи одного из доверенных удостоверяющих центров ФНС России. Проблемы в зоне ответственности оператора электронного документооборота при обмене счетами-фактурами в электронном виде исключены. Успешность реализации компанией «Такском» пилотного проекта по обмену электронными счетами-фактурами, проведенного по поручению Правительства РФ в 2009 г., обосновывает наши прогнозы об эффективности функционирования системы электронного документооборота. Развитие электронного документооборота в налоговых правоотношениях — это одна из принципиальных задач, решение которой напрямую связано с повышением качества налогового администрирования. Налогоплательщикам представляются возможность взаимодействия с налоговыми органами в электронном виде по максимальному количеству итераций.

По нашему мнению, в ближайшей перспективе рынок продолжит развитие в сторону организации межкорпоративного электронного документооборота, т.к. это позволит существенно снизить издержки организаций на подготовку, обмен и хранение документов.

Источник: http://www.mosbuhuslugi.ru/material/elektronnyy-dokumentooborot-nalogovye

Модернизация налоговых органов в рамках совершенствования налогового администрирования

Современная налоговая политика ориентирована на существенное снижение налоговой нагрузки на экономику страны.

Такое снижение не должно сопровождаться значительным уменьшением налоговых поступлений в бюджеты различных уровней, в связи с этим необходимо существенно повысить эффективность налогового администрирования.

Любое государство функционирует по большому счету за счет налоговых поступлений в бюджет и соответственно важнейшей задачей является, эффективная организация работы налоговых органов государства их совершенствование и модернизация.

Термин «модернизация» появился в западной науке в 60–70-е годы ХХ века и означает изменение в соответствии с требованиями современности. Вокруг данного понятия ведутся многочисленные споры.

Одни под модернизацией понимают реформы и глубинные преобразования, другие считают, что модернизация — это синоним слову «развитие», когда общество переносится из одного качественного состояния в другое, с новыми качествами и новыми смыслами.

Следует согласиться со сторонниками первого подхода, поскольку модернизация предполагает не саморазвитие, а какие-либо изменения в соответствии с новейшими, современными требованиями и нормами.

В связи с этим под модернизацией государственного налогового администрирования следует понимать комплекс мероприятий, направленных на проведение как структурных, так и функциональных преобразований деятельности налоговых органов, изменение принципов работы их должностных лиц. Осуществление данных преобразований возможно только при широком применении современных информационных технологий, позволяющих автоматизировать весь процесс проведения налогового администрирования.

Суть процесса модернизации заключается в изменении принципов налогового администрирования, в сторону увеличения собираемости налогов.

Прежде всего — за счет изменения существующих принципов взаимоотношений, между налоговыми органами и налогоплательщиками.

Проводимая налоговая реформа должна обеспечить большую «прозрачность» налогоплательщиков для государства, улучшить качество налогового администрирования, а также сузить круг возможностей для уклонения от уплаты налогов.

За прошедшее десятилетия с начала модернизации и реформ удалось решить ряд проблемных вопросов, существовавших многие годы между налогоплательщиками и налоговыми органами, чему во многом способствовало применение новых информационных платформ, а также современных систем ведения технологических процессов. Так в частности произошло укрупнение Инспекций, сокращение дублирующих функций различными подразделениями, разделение налогоплательщиков на группы и значительное сокращение объема трудоемких ручных операций, выполняемых работниками налоговых органов.

Несмотря на все положительные тенденции, произошедшие в процессе модернизации налоговых органов, требуется дальнейшее решение задач, связанных с обеспечением разумного баланса прав налогоплательщиков и полномочий органов налогового контроля, а также со снижением возможности для уклонения налогоплательщиков от уплаты налогов.

В современных условиях совершенствования налогового администрирования предполагает переход налоговой службы от фискального органа, главной задачей которого является обеспечение максимальных поступлений налоговых платежей в бюджет, к становлению ее как сервисного ведомства, от имени государства осуществляющей формирование цивилизованных отношений с налогоплательщиками в процессе исполнения ими конституционной обязанности по уплате налогов.

Становление налоговых органов как сервисной компании невозможно без использования передовых информационных технологий, поэтому основным направлением процесса модернизации налоговых органов является их информатизация, под которой следует понимать организационный, социально-экономический и научно-технический процесс обеспечения потребностей налоговых органов, в получении необходимых им сведений, на базе информационных систем и сетей.

Для решения проблем, имеющихся в сфере информатизации и модернизации налоговых органов, нужны не только значительные капитальные вложения, но и дальнейшие научные теоретические и практические разработки.

При этом на первый план выходят не традиционные количественные параметры информатизации, такие, как число компьютеров, серверов, а направления создания перспективных технологий поддержки ключевых рабочих процессов налогового администрирования, на основе информационного сервиса, обеспечивающего принципиально новый стиль организации труда налогового инспектора.

Реалии сегодняшнего дня требуют совершенствования технологий, процедур и условий налогового администрирования.

В то же время, для сокращения издержек на налоговое администрирование, повышения его качества и исключения основы для коррупционной составляющей работы налоговиков нужно, развивать автоматизированные процессы администрирования и бесконтактные способы взаимодействия с налогоплательщиками.

Перевод в электронный вид максимального количества процедур взаимодействия налоговых органов и налогоплательщиков, а также модернизация системы информационного обслуживания, которая включает развитие системы интернет-сайтов ФНС России и создание единого контакт-центра, который в круглосуточном режиме будет оказывать услуги по информационному обслуживанию налогоплательщиков.

В настоящее время для обработки и хранения значительных объемов информации строятся огромные серверные центры. Будет создано единое централизованное хранилище данных, с которым станут работать пользователи всех уровней в режиме терминального доступа. Это потребует модернизации системы телекоммуникаций, создания устойчивых каналов связи с большей пропускной способностью и резервированием

Следует заметить, что новая система будет строиться на принципе полной централизации вычислительной инфраструктуры, которая будет сосредоточена в региональных центрах обработки данных Центре обработки данных (ЦОД).

В налоговых инспекциях никакой серверной инфраструктуры хранения данных не будет. В ЦОДах будут использоваться средства и технологии виртуализации и в дальнейшем облачных вычислений для того, чтобы обеспечить устойчивость системы к динамически изменяющейся нагрузке.

Это особенно важно в секторе оказания внешних электронных услуг.

Кроме того, проведено разделение информационной системы на два блока функций: автоматической обработки информации (налоговый автомат) и интерактивной работы пользователей.

Функции налогового автомата будут реализованы в ЦОД и должны включать формирование начислений и платежей, расчет пеней и подготовку документов для направления налогоплательщику. Кроме того, в ЦОД будут перенесены функции оперативного перевода данных от внешних источников.

В итоге в территориальных инспекциях останутся только функции работы с заявителями и контрольная работа.

В результате комплексной модернизации ФНС России, должен быть получен четко работающий, прозрачный механизм, основанный на максимальной автоматизации, что позволит вывести налоговое администрирование на качественно новый уровень.

Также планируется создание централизованной системы ведения единого государственного реестра налогоплательщика и единого государственного реестра юридических лиц, включая единую базу данных сведений о налогоплательщиках. На базе этой системы, должен быть построен сервис автоматической выдачи сведений из указанных реестров по запросам государственных органов и органов местного самоуправления в электронном виде.

В целях обеспечения эффективной работы налоговых органов требуется совершенствовать способы их взаимодействия с другими государственными органами. В этой ситуации становится очевидным создания единой системы информационного обмена налоговых органов с другими государственными органами.

Необходимо также разработка единого программного обеспечения, установление единого формата представления данных, что позволит значительно сократить количество ошибок, возникающих при поступлении в налоговые органы информации из других источников, вследствие разности их информационных баз и систем.

Это приведет к уменьшению материальных и трудовых затрат налоговой службы и взаимодействующих с ней органов.

ФНС России предполагает существенно расширить электронный документооборот с юридическими лицами, в рамках технологии, применяемой для сдачи налоговой отчетности по телекоммуникационным каналам связи, — это сверка расчетов с бюджетом, выписка из ЕГРЮЛ, требования об уплате налогов, любые другие неформализованные запросы.

Также ФНС России непрерывно совершенствует онлайн-сервисы на сайтах налоговых органов и активно внедряет практику электронного взаимодействия с налогоплательщиками.

С целью снижения объема бумажного документооборота между налогоплательщиками и налоговыми органами, в последние годы активно внедряется в практику сдача отчетности по телекоммуникационным каналам связи.

Это наиболее современный и надежный способ общения налогоплательщиков с налоговыми органами, представляющий обеим сторонам ряд существенных преимуществ.

Указанные обстоятельства возможны при введении единой системы электронного документооборота, которая должна стать одной из систем, обеспечивающих доступ государственных служащих к информации, систематизированной надлежащим образом в нужный момент.

Также необходима модернизация инфраструктуры ФНС России. Необходимо ослабить строго функциональную систему управления, что потребует более широкой инициативы персонала. Основными принципами управления необходимо сделать коллективное и децентрализованное принятие оперативных решений, основанных на взаимном обмене проблемно-ориентированной информацией через базы данных общего пользования.

В ближайшее время намечается существенное изменение практики работы налоговых органов, перераспределение полномочий между структурами налоговой службы, развитие взаимодействия как с прочими государственными органами и ведомствами, так и с налогоплательщиками. Реализация данных мероприятий невозможна без использования передовых информационных технологий, поэтому основным направлением процесса модернизации налоговых органов является их информатизация.

Рекомендации по совершенствованию информационного обеспечения деятельности налоговых органов сводятся к разработке новой автоматизированной информационной системы (АИС «Налог 3»), создание Центра обработки данных, в котором бумажные документы преобразуются в электронные носители информации. В результате перераспределения функций, работники налоговых органов будут освобождены от выполнения рутинных операций по обработке документов, что, в свою очередь, будет способствовать созданию наилучших условий для их содержательной деятельности.

Следовательно, в настоящее время главная задача совершенствования налогового администрирования дать налогоплательщику возможность в режиме он-лайн видеть всю информацию, на основании которой строятся его отношения с бюджетом, и осуществлять в электронном виде все виды взаимодействия с налоговыми органами.

Реализация данных мероприятий невозможна без использования передовых информационных технологий, поэтому основным направлением процесса модернизации налоговых органов является их информатизация.

Литература:

1. Дорофеева Н. А., Брилон А. В., Брилон Н. В. Налоговое администрирование. Учебник. Дашков и К. 2014. 296 с.

2. Алиева Б. Х., Мусаевой Х. М. Налоги и налоговая система Российской Федерации: учебное пособие для студентов вузов, обучающихся по направлению «Экономика». М.: Юнити-Дана, 2014. 439 с.

3. Артеменко Д. А. Механизм налогового администрирования. Теория. Методология. Направления трансформации. Содействие — XXI век. 2010. 352 с.

4. Майбурова И. А. Налоги и налогообложение: учебник. М.: Юнити-Дана. 2012. 591 с.

5. Мишустин М. В. Информационно-технологические основы государственного налогового администрирования в России: монография. М.: Юнити-Дана. 2005. 252 с.

6. Пономарев А. И., Никулина С. В., Гойгереев К. К. Актуальные проблемы налогового администрирования. Гриф УМО МО РФ. М.: Мини-Тайп. 2011. 304 с.

Источник: https://moluch.ru/archive/76/13083/

В течение какого времени налоговая отвечает по личному кабинету

Toп 10 наиболее популярных вопросов, поступивших за неделю в Контакт-центр ФНС России

Налогоплательщики – физические лица, имеющие право на налоговые льготы по налогу на имущество физических лиц, установленные законодательством о налогах и сборах, представляют в налоговый орган по своему выбору заявление** (утвержденной формы) о предоставлении налоговой льготы, а также вправе представить документы, подтверждающие право налогоплательщика на налоговую льготу.

Заявление о предоставлении льготы** может быть подано: — лично налогоплательщиком; — его представителем по доверенности; — почтой (с уведомлением о вручении, описью вложения); — в электронной форме через Единый портал государственных и муниципальных услуг (Портал госуслуг), подписанное усиленной квалифицированной электронной подписью налогоплательщика, или с использованием интернет-сервиса

на официальном сайте ФНС России, подписанное усиленной неквалифицированной электронной подписью налогоплательщика***; — в многофункциональный центр представления государственных и муниципальных услуг (если у МФЦ имеется соответствующее соглашение с налоговым органом).

В случае, если документы, подтверждающие право налогоплательщика на налоговую льготу, в налоговом органе отсутствуют, в том числе не представлены налогоплательщиком самостоятельно, налоговый орган по информации, указанной в заявлении налогоплательщика о предоставлении налоговой льготы, запрашивает сведения, подтверждающие право налогоплательщика на налоговую льготу, у органов, организаций, должностных лиц, у которых имеются эти сведения. Лицо, получившее запрос налогового органа о представлении сведений, подтверждающих право налогоплательщика на налоговую льготу, исполняет его в течение семи дней со дня получения или в тот же срок сообщает в налоговый орган о причинах неисполнения запроса.

Налоговый орган в течение трех дней со дня получения указанного сообщения обязан проинформировать налогоплательщика о неполучении по запросу сведений, подтверждающих право этого налогоплательщика на налоговую льготу, и о необходимости представления налогоплательщиком подтверждающих документов в налоговый орган.

Налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот.

Если физическое лицо, имеющее право на льготу, является собственником нескольких объектов налогообложения одного вида (например, двух квартир), это лицо до 1 ноября налогового периода, начиная с которого применяется льгота, представляет в налоговый орган по своему выбору Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц (Утвержденной формы). В нем указывается объект, в отношении которого будет применяться льгота.

При отсутствии Уведомление о выбранных объектах налогообложения, в отношении которых предоставляется налоговая льгота по налогу на имущество физических лиц, освобождение предоставляется в отношении объекта с максимальной суммой налога к уплате.

Сроки ответов на обращения граждан через личный кабинет налоговой

Регистрация обращений, отправленных по электронным каналам связи, производится автоматически в день направления обращения.

Правовед.RU 200 юристов сейчас на сайте

- Категории

- Налоговое право

Здравствуйте.

В течение какого срока должен быть получен ОТВЕТ на обращение в ИФНС? (Официальное подтверждение о регистрации получено на мэйл.) Спасибо Свернуть Виктория Дымова Сотрудник поддержки Правовед.ru Похожие вопросы уже рассматривались, попробуйте посмотреть здесь:

- В какой срок должен быть дан ответ генерирующей компанией?

- В течение какого срока полиция обязана дать ответ на письменное обращение и предоставить данные о ходе расследования?

Ответы юристов (1)

- Все услуги юристов в Москве Арбитражные налоговые споры Москва от 50000 руб.

Что делать, если налоговое уведомление пришло позже установленного срока и налоговая инспекция начислила пени?

Земельный и транспортный налог, а также налог на имущество физических лиц граждане уплачивают на основании налогового .

Кроме того, по уведомлению уплачивается НДФЛ с доходов, полученных начиная с 2017 г., если налоговый агент не смог удержать налог и представил сообщение об этом в налоговый орган.

До получения налогоплательщиком налогового уведомления у него не возникает обязанность по уплате данных налогов, а также ему не могут быть начислены пени за их несвоевременную уплату (, , , , , , НК РФ; Закона от 29.12.2015 N 396-ФЗ).

Источник: http://advokataaa.ru/v-techenie-kakogo-vremeni-nalogovaja-otvechaet-po-lichnomu-kabinetu-23051/