Новые способы проверки контрагента в условиях ужесточения налогового контроля по закону № 163-ФЗ

Сейчас нельзя подходить к проверке контрагентов формально. Если вы запросите только выписку из реестра, устав и приказ на руководителя, риски остаются. На контрагента надо собирать целое досье. То есть подход к проверке должен поменяться кардинальным образом.

Главная причина – нашумевшие поправки в Налоговый кодекс, внесенные законом № 163-ФЗ. С 19 августа действует статья 54.1 Налогового кодекса, которая запретила налоговые схемы. Все внимание налоговики теперь уделяют реальности сделки, а не недочетам в «первичке».

Для защиты от претензий налоговой теперь важно доказать, что контрагент был способен выполнить обязательства, и компания в этом убедилась, проведя тщательнейшее расследование – проверку контрагента.

По сути, теперь нужно собрать полноценное досье на поставщика или подрядчика.

Такое досье позволит отбиться от доначислений, даже если контрагент не платит налоги, а его директор номинал. Это показывает первая практика по новой статье 54.1 НК РФ (см. решение Арбитражного суда города Москвы от 09.08.17 по делу № А40-224912/16-20-2017).

Мы подготовили пошаговую инструкцию по проверке потенциального контрагента. Чем больше источников – внешних и внутренних – будет задействовано, тем качественнее получится результат проверки поставщика и более высокими шансы защитить компанию от доначисления налогов.

Почему главбух не должен проверять контрагентов

Очень многие компании до последнего времени не утруждали себя проверкой контрагента. А в тех, кто пытался обезопасить себя от сомнительных связей, чаще всего проверку возлагали на главбуха.

По ясным причинам такая проверка не выдерживает никакой критики, поскольку бухгалтеры расценивают новую обязанность как дополнительную нагрузку, чаще всего проводят проверку контрагента формально, «для галочки».

Алгоритм проверки контрагента

Шаг № 1. Проверить контрагента по официальным сайтам в интернете

При помощи общедоступных ресурсов в интернете можно узнать весьма интересные подробности о потенциальном партнере.

- Скачать выписку, проверить адрес и директора на «массовость», узнать о дисквалификации директора контрагента, проверить наличие налоговых долгов можно на сайте ФНС egrul.nalog.ru. Тревожные «звоночки»:

- в ЕГРЮЛ есть отметка о дисквалификации и недостоверности сведений о руководителе;

- компания часто переезжает с одного адреса на другой или зарегистрирована по массовому адресу.

- Проверить наличие судебных исков на контрагента, участие в судебных разбирательствах – на сайте kad.arbitr.ru. Особенно опасно, если будущий контрагент бросает дела после первой инстанции, подает иск и не приходит в суд, это подозрительно. Так могут действовать однодневки, которые хотят создать доказательства реальной деятельности. Плохо, если потенциальный партнер проходил по налоговым спорам, и судьи признавали его ненадежным.

- Проверить наличие долгов, которые уже взыскиваются по суду, позволяет сайт Федеральной службы судебных приставов: fssprus.ru.

- «Пробить» контрагента по реестру недобросовестных поставщиков на сайте единой системе закупок rnp.fas.gov.ru.

- Проверка действительности паспорта директора, разрешений на работу и патентов для иностранцев – информационные сервисы Главного управления по вопросам миграции МВД России сервисы.гувм.мвд.рф.

Кроме официальных ресурсов обязательно надо посмотреть сайт будущего контрагента. Но доверять всей информации на нем не стоит. Поэтому сверьтесь с отзывами клиентов о поставщике на тематических сайтах, в СМИ. Полезно изучить мнения бывших сотрудников, которые знают компанию изнутри (см. отзывы о работодателях в интернете).

Что должно насторожить? Отсутствие у компании сайта, неработающая страница в интернете, устаревшая информация. Также тревожный признак – отсутствие рекламы и отзывов клиентов и сотрудников.

Важно!

Нельзя полностью доверять фотографиям и информации о контрагенте на его сайте и в рекламных роликах. Обязательно надо посетить офис поставщика, попросить его показать склад, имущество и др.

Шаг № 3. Нанести визит контрагенту

В идеале, конечно, надо постараться осмотреть не только офис, но и производственные, а также складские помещения будущего контрагента.

Еще лучше – если удастся сфотографировать офис внутри и снаружи, производство, товар на складе, автопарк и т. д. Важно сохранить все пропуски в офис и на склад (в т.ч.

на проезд машины) – он докажет, что руководство или представитель компании встречались с контрагентом до заключения сделки.

Что должно насторожить? Контрагент отказывается показывать офисные помещения и склады. Также подозрительно, если у компании нет собственных складов и автомобилей для перевозки товаров, хотя контрагент позиционирует себя как прямой поставщик.

Шаг № 4. Лично встретиться с руководством контрагента

Обязательно надо до заключения сделки лично встретиться с гендиректором компании или уполномоченным представителем контрагента – в офисе либо на нейтральной территории (ресторан, конференция, бизнес-завтрак и т.д.).

Во-первых, попросить показать паспорт и доверенность (если дела ведет представитель компании). Во-вторых, нелишним будет сделать совместную фотографию с директором будущего партнера.

Что должно насторожить? Контрагент работает только через представителя, и все документы подписывает сотрудник с доверенностью. Сам гендиректор ни с кем не общается.

Шаг № 5. Запросить у контрагента документы

Перед сделкой необходимо запросить у поставщика следующие документы (заверенные копии):

- устав;

- приказ о назначении директора;

- доверенности на представителей;

- паспорт руководителя и представителей (дополнительно – письменное согласие на обработку персональных данных);

- налоговые декларации, бухгалтерский баланс;

- лицензии и свидетельства (если деятельность подлежит лицензированию либо на нее надо получать специальное разрешение).

Также стоит запросить справку о фактическом адресе и сведения об имуществе и персонале.

Важно!

Контрагент не обязан предоставлять информацию. Если он не согласен, имеет смысл попросить письменный отказ. Бухгалтерскую отчетность можно достать самостоятельно – заказать на сайте статистики gks.ru > «Предоставление данных годовой бухгалтерской (финансовой) отчетности…».

Что должно насторожить? Будущие контрагенты неохотно предоставляют сведения о себе. В большинстве случаев они ссылаются на коммерческую тайну или персональные данные работников. Но многие сведения, которые нужны для проверки, не считаются тайной.

Например, сведения о составе работников, о тех, кто вправе без доверенности действовать от имени компании, о разрешении на конкретный вид деятельности и пр. «Секретную» информацию можно предоставить под обязательство о неразглашении. Если даже на таких условиях документы предоставить отказываются, то сделку заключать рискованно.

Если контрагент (поставщик или покупатель) полностью закрывается и отказываются передать любую информацию о себе, с ним лучше не работать.

На что смотреть в отчетности контрагента

Просто заполучить у контрагента документы – это лишь полдела. Для полноценной проверки необходимо оценить содержащуюся в них информацию. В частности, пробежаться по критериям назначения выездных проверок.

Они приведены в приказе ФНС России от 30.05.07 № ММ-3-06/333@.

Среди них, например, рост доли расходов, зарплата ниже средней по отрасли, уменьшение рентабельности и низкая налоговая нагрузка, доля налоговых вычетов превышает допустимые значения.

Шаг № 6. Запросить данные в ИФНС

В ИФНС можно запросить данные о суммах налогов, долгов, численности штата контрагента. Эти данные не являются налоговой тайной. Также налоговики могут сообщить, вовремя ли контрагент отчитывается и платит налоги.

Важно!

ИФНС может отказать в предоставлении информации. Но у компании на руках останется запрос и отказной ответ инспекции. Переписка с налоговиками также служит подтверждением осмотрительности.

Шаг № 7. Подготовить отчет – досье на контрагента

Можно назначить сотрудника, который будет отвечать за проверку контрагентов. Он составит отчет о результатах анализа надежности поставщика. Этот бесценный документ послужит неоспоримым доказательством того, что компания проявила осмотрительность.

Лайфхак: Действенный способ защититься от претензий по статье 54.1

Самое плохое в статье 54.1 Налогового кодекса – условие о том, что исполнять обязательство по договору должен либо сам исполнитель, либо тот, кому это поручил исполнитель.

Здесь возможна ситуация, когда заказчик поручил контрагенту какие-либо работы, а тот перепоручил их третьему лицу без ведома заказчика. По факту работы выполнены, но если ориентироваться только на статью 54.

1, то налоговики такие расходы не примут.

Претензий получится избежать, если из договора следует законность перепоручения работ третьему лицу. То есть, если в договоре на услуги прямо предусмотрено возможное привлечение соисполнителей (без такой формулировки соисполнительство противоречит статье 780 ГК РФ). Или если подобное соисполнительство не запрещено в договоре подряда (см. п. 1 ст. 706 ГК РФ).

Допустим, компания не хочет перепоручать работу третьим лицам, и договором подряда было запрещено соисполнительство. Тем не менее, контрагент привлек субподрядчиков. Как здесь отстоять свои расходы и показать осмотрительность? Устава и выписки, конечно, недостаточно.

Хорошо бы показать, что компания знала о реальности деятельности контрагента (хотя бы предъявить его рекламные объявления, еще лучше – рекомендационные письма, данные о партнерах и т.д.), указать тех работников партнера, с кем сотрудничали за время выполнения спорных операций.

Можно ссылаться и на то, что контрагент направил вам письмо о наличии необходимой техники (если это письмо удастся получить) или хотя бы баланс, из которого видно наличие основных средств у предприятия. То есть опираться на доводы, показывающие реальность работы партнера.

А не на данные по его регистрации.

***

Проверка добросовестности контрагентов является стандартом нашей работы при оказании услуг бухгалтерского аутсорсинга.

Кроме того, наша компания обладает богатым опытом в сопровождении сложных сделок. Поэтому мы с радостью поможем документально обосновать причины выбора контрагента.

Источник: https://1c-wiseadvice.ru/company/blog/novye-sposoby-proverki-kontragenta-v-usloviyakh-uzhestocheniya-nalogovogo-kontrolya-po-zakonu-163-fz/

Методика проверки контрагента: раскрываем налоговые тайны

Наталия Минеева, старший юрисконсульт налоговой практики Coleman Legal Services

С 1 июня 2016 года изменились нормы законодательства о налоговой тайне (ст. 102 НК РФ, Федеральный закон от 01.05.16 № 134-ФЗ). Сведений, которые считаются тайной, стало меньше. Изменился порядок их обнародования.

Появилось больше возможностей для получения информации о контрагентах. Методика, описанная в этой статье, поможет вам «проявлять должную осмотрительность», минимизировать возникновение финансовых и налоговых рисков.

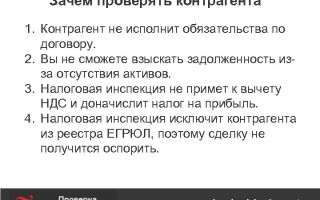

Есть две причины того, почему надо проверять контрагента.

Причина 1. Существует риск признания договора недействительным в судебном порядке. Это может быть связано с формальными нарушениями, допущенными контрагентом:

- отсутствие полномочий на подписание договора;

- противоречие предмета договора уставным целям деятельности контрагента и т.п.

В свою очередь, признание договора недействительным может привести к негативным финансовым последствиям для вашей компании.

Причина 2. Налоговики могут предъявить к вам претензию, которая обычно звучит так «Не проявление налогоплательщиком должной осмотрительности при выборе контрагента». В результате вас обвинят в получении необоснованной налоговой выгоды при возврате НДС или при учете расходов для целей налогообложения прибыли (также см. «Чего ожидать от налоговиков»).

Воспользуйтесь методикой, которая поможет убедиться в благонадежности поставщиков, проанализировать различные аспекты их деятельности: от правового статуса до показателей бухгалтерской отчетности. Отмечу, что при ее разработке были учтены рекомендации контролирующих органов (к примеру, письмо ФНС России от 16.03.2015 N ЕД-4-2/4124) и существующая деловая практика.

Шаг 1. Запросите документы у контрагента

Чтобы определить «реальность» контрагента, как юридического лица, запросите у него:

- копию устава организации;

- решение о назначении генерального директора (для акционерных обществ – протокол общего собрания акционеров);

- приказ о вступлении в должность генерального директора;

- копию паспорта генерального директора;

- лицензию, если сделка заключается с контрагентом в рамках лицензируемой деятельности.

Понять, сможет ли контрагент исполнить свои обязательства по договору, помогут следующие документы.

- Копия штатного расписания организации. Изучая ее, вы поймете, есть ли в штате компании-контрагента необходимые специалисты. Совсем небольшая численность сотрудников может являться одним из признаков фирм-однодневок.

- Выписка о движении денег по расчетному счету контрагента за последние полгода.Она поможет вам удостовериться в наличии или отсутствии:

- реальных сделок контрагента с другими юридическими лицами;

- характерных для реально действующей компании платежей (арендная плата, выплаты заработной платы сотрудникам, хозяйственные расходы и т.п.).

Если реальных сделок и характерных платежей нет, это также может говорить о неблагонадежности контрагента.

Шаг 2. Получите информацию о контрагенте из ЕГРЮЛ (ЕГРИП)

На официальном сайте ФНС России вы сможете быстро получить в электронном виде выписку из Единого государственного реестра юридических лиц на своего контрагента.

Если организации в ЕГРЮЛ нет, то заключать с ней сделку нельзя.

В противном случае это может привести не только к невозможности взыскания задолженности с этого контрагента, но и к негативным налоговым последствиям (постановление Президиума ВАС РФ от 01.02.2011 N 10230/10).

В случае если сведения о контрагенте содержаться в реестре, то по выписке из ЕГРЮЛ можно сопоставить сведения о:

- ОГРН;

- ИНН;

- юридическом адресе контрагента;

- Ф.И.О. руководителя и учредителей;

- видах деятельности по ОКВЭД с аналогичными сведениями, содержащимися в представленных контрагентом документах.

Однако получения выписки из ЕГРЮЛ недостаточно для подтверждения проявления вашей «должной осмотрительности», так как при выборе контрагента следует учитывать совокупность критериев оценки налоговых рисков, которые могут быть связаны с его деятельностью.

Шаг 3. Проверьте контрагента по общедоступным федеральным информационным ресурсам

Есть несколько полезных ресурсов, которыми стоит воспользоваться.

- юридических лицах и об ИП, в отношении которых представлены документы для государственной регистрации. В том числе для госрегистрации изменений, вносимых в учредительные документы юридического лица, и внесения изменений в сведения о юридическом лице, содержащиеся в ЕГРЮЛ;

- юридических лицах, в состав исполнительных органов которых входят дисквалифицированные лица;

- лицах, отказавшихся в суде от участия (руководства) в организации или в отношении которых этот факт установлен (подтвержден) в судебном порядке;

- юридических лицах, связь с которыми по указанному ими адресу (месту нахождения), внесенному в ЕГРЮЛ, отсутствует;

- юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года;

- адресах, указанных при государственной регистрации в качестве места нахождения несколькими юридическими лицами;

- сообщениях юридических лиц, опубликованных в журнале «Вестник государственной регистрации». А именно – данные о принятии решений о ликвидации, о реорганизации, об уменьшении уставного капитала, о приобретении обществом с ограниченной ответственностью 20% уставного капитала другого общества, а также иные сообщения юридических лиц, которые они обязаны публиковать в соответствии с законодательством РФ. В этом же журнале так же есть сведения о принятых регистрирующими органами решениях о предстоящем исключении недействующих юридических лиц из ЕГРЮЛ.

Кроме того, в связи с принятием Федерального закона от 01.05.2016 г. № 134-ФЗ сервис «Проверь себя и контрагента» будет дополнен:

- данными об уплаченных организациями суммах налогов и сборов;

- информацией о размере доходов и расходов по данным бухгалтерской отчетности по состоянию на конец предшествующего года (подп. 10, 11 п. 1 ст. 102 НК РФ);

- сведениями о среднесписочной численности работников (подп. 9 п. 1 ст. 102 НК РФ).

По информации ФНС России эти сведения будут размещены на сайте до 1 июля 2017 года и будут предоставляться в форме открытых данных.

- Сервис «Банк данных исполнительных производств» на сайте Федеральной службы судебных приставов полезен тем, что в нем собрана вся информация о том, заведено ли в отношении потенциального контрагента исполнительное производство.

- Сервис «Картотека арбитражных дел» ВАС РФ поможет проверить, не возбуждена ли в отношении организации процедура банкротства, и не ведется ли исковое производство.

- Сервис «Проверка по списку недействительных российских паспортов» на сайте ФМС России дает возможность понять действительность паспорта генерального директора компании-контрагента.

- На сайте Федеральной антимонопольной службы России можно проверить, не включен ли контрагент в реестр недобросовестных поставщиков.

Все скриншоты соответствующих интернет-страниц с информацией о контрагенте обязательно сохраните. Это поможет, в случае необходимости,доказать налоговикам, что вы действительно проводили проверку контрагента до заключения сделки с ним.

Шаг 4. Проведите анализ проекта договора с контрагентом

При проведении анализа проекта договора в первую обратите внимание на условия договора, нетипичные для такого рода сделок. Это может касаться:

- цены договора;

- сроков оплаты;

- размыто сформулированного предмета договора и т.п.

В данном случае целесообразнее всего будет предложить контрагенту свой проект договора, либо составить и предложить контрагенту согласовать протокол разногласий, где будут четко прописаны все условия заключаемой между сторонами сделки.

Шаг 5. Промониторьте окружающее пространство

В дополнение к вышеперечисленным мероприятиям по проверке контрагента можно проверить, к примеру, есть ли у фирмы свой сайт или какая-либо информация о ней в Интернете, СМИ и т.д. Отсутствие такой информации считается негативным признаком.

С использованием справочных правовых систем (Гарант, Консультант +) можно также понять, не упоминаются ли организации в судебной практике в качестве недобросовестных поставщиков.

При личной встрече с руководителем компании-потенциального контрагента можно убедиться, что он не является «номинальным», а четко понимает характер и специфику деятельности своей организации.

Шаг 6. Разработайте внутренний регламент преддоговорной работы

С учетом всего вышесказанного, разработайте и утвердите в свой компании внутренний Регламент преддоговорной работы по проверке контрагентов. В нем предусмотрите необходимые меры. Назначьте сотрудника, который должен будет проверять и минимизировать правовые риски при заключении договоров с контрагентами.

Источник: https://cfocafe.co/proverka-kontragenta-nalog/

Проверка организации и контрагента по ИНН в 2018 году — бесплатно ИФНС, Госуслуги, задолженность по налогам

Сегодня ведение бизнеса — процесс достаточно сложный и в определенной мере в финансовой плане опасный.

Именно поэтому прежде, чем заключать различные договора, соглашения — следует осуществить проверку организации, контрагента по ИНН.

Таким образом возможно выяснить точную, максимально подробную информацию о конкретном предприятии. И избежать работы с неблагонадежными партнерами.

Нередки случаи когда оформляются кредиты, получаются иные льготы юридическими лицами которые находятся в состоянии ликвидации, банкротства. Соответственно, подобные мероприятия являются крайне не выгодными.

Избежать различных сложностей, трудностей возможно будет путем предварительного ознакомления с данными о компании. Именно по индивидуальному налоговому номеру сделать это будет максимально просто.

Общие аспекты

Юридические лица и индивидуальные предприниматели сегодня классифицируются специальным образом. Процесс таковой подразумевает, что существует множество различных тонкостей, особенностей, связанных с таковой процедурой.

Важно заранее таковой момент проработать. При постановке на учет организации либо индивидуального предпринимателя в специальный реестр заносится индивидуальный налоговый номер.

Делать это следует обязательно — особенно если касается это серьезных контрактов с крупными денежными оборотами. Таковой момент лучше всего предварительно разобрать.

Индивидуальный налоговый номер компании, организации не составит большого труда узнать. Сделать это можно самостоятельно, через интернет. Аналогичным образом обстоят дела также и с проверкой данных по ИНН.

Определения

Проверка организации и контрагента по ИНН бесплатно ИФНС осуществляется стандартным образом. Но важно заранее отметить некоторые важные моменты, с которыми следует предварительно ознакомиться.

К таковым определениям стоит отнести следующее:

- ИНН;

- ОГРН;

- индивидуальный предприниматель;

- юридическое лицо;

- ЕГРЮЛ.

ИНН — это индивидуальный налоговый номер, который присваивается всем без исключения юридическим лицам. В свою очередь физическим лицам таковой номер также в обязательном порядке присваивается.

Причем ИНН в таком случае обычно находится в открытом доступе. Сведения о государственной регистрации юридических лиц заносятся в специальный реестр.

При этом присваивается специализированный номер — ОГРН. Таковой позволяет получить подробные данные по этому поводу о конкретном учреждении.

Соответственно, вместе с ИНН стоит узнать также и ОГРН. Существует множество различных кодов классификации. Со всеми таковыми нужно заранее ознакомиться.

Проверка организации и контрагента по ИНН на задолженность по налогам — один из ключевых этапов. Так как отсутствие задолженностей по таковым подразумевает успех ведения деятельности.

Касается это как юридических лиц, так и индивидуальных предпринимателей. ЕГРЮЛ — единый государственный реестр юридических лиц.

Таковой позволяет получить информацию максимально подробную и актуальную. Проверку недобросовестности налогоплательщика возможно будет осуществить самостоятельно.

С какой целью проводится

Проверка сведений о юридическом лице осуществляется по индивидуальному номеру налогоплательщика.

С помощью такового возможно будет через реестр получить все необходимые данные. Выписка из специального реестра позволяет достигнуть следующих целей:

- получить информацию о наличии долгов по кредитам перед банками, а также другими организациями;

- ознакомиться с налоговыми задолженностями;

- определить платежеспособность организации, предпринимателя;

- убедиться в надежности самого контрагента.

Специальная регистрация должна осуществляться стандартным образом. Существует единый реестр данных.

Причем информацию о контрагенте возможно будет получить официально, бесплатно, через базы данных государственного контроля.

Это касается в первую очередь ФНС, а также некоторых других учреждений. Получение данных осуществляется максимально быстро.

При отсутствии таковых велика вероятность стать жертвой мошенников или же попросту ненадежных партнеров. Процесс проверки данных максимально прост, но имеется определенная специфика.

Существует масса различных способов осуществить проверку. Процедура таковая обычно занимает минимальное количество времени.

Законные основания

Все вопросы по поводу процесса осуществления налогового контроля осуществляются в Налоговом кодексе РФ. Основным нормативным документом является как раз гл.№14 данного НПД.

Она отражает все необходимые данные касательно осуществления такового контроля. Все основные положения о налоговом контроле обозначаются в ст.№82 НК РФ.

Установлен специальный алгоритм постановки организаций на учет и снятие таковых с учета. Имеется отдельный раздел, который таковой момент определяет. Им является ст.№84 НК РФ.

В свою очередь индивидуальные предприниматели и юридические лица обязаны осуществлять процесс предоставления информации в органы государственного учета.

Это касается смены состояния конкретного предприятия, а также всех остальных моментов. Данный вопрос определен и закреплен ст.№85 НК РФ.

Полный перечень всех обязанностей по ведению, открытию специальных лицевых счетов, другие данные — все это установлено специальным НПД. Таковым в первую очередь является именно ст.№85.1 НК РФ.

Установлены определенные обязанности банков, которые определяют осуществление процесса налогового контроля. Ст.№86 НК РФ устанавливает этот вопрос.

Определяется возможность проведения налоговых проверок, их регламент. Данный момент устанавливается ст.№87 НК РФ.

Именно все обозначенные выше НПД устанавливают каким именно образом осуществляется соответствующая процедура.

Важно заметить, что не просто разрешено — законодательно установлена необходимость осуществления процесса представления информации в публичной форме.

Соответственно, контрагент имеет возможность получить данные без каких-либо существенных затруднений.

Именно поэтому следует заранее ознакомиться с методами получения информации из официальных источников, альтернативными.

Существует большое количество тонкостей, особенностей — связанных с процессом оформления документов. Со всеми ними нужно будет предварительно ознакомиться.

Особенности процедуры

Процесс проверки организации на наличие долгов и иных проблем по индивидуальному налоговому номеру может осуществляться разными способами.

Сделать это возможно будет через специальный сайт. Существует несколько различных вариантов касательно оформления документов, получения данных о предприятии.

Со всеми тонкостями нужно будет предварительно разобраться. К основным вопросам, проработать которые нужно заранее, стоит отнести:

- какие данные могут понадобиться;

- куда можно обратиться — проверка организации и контрагента по ИНН в ИФНС, с помощью портала Госуслуг, другие сервисы.

Какие данные могут понадобиться

Для получения информации об организации, индивидуальном предпринимателе необходимо будет получить определенные данные.

Наиболее просто и быстро осуществляется поиск через электронный сайт налоговой службы. Существует специальный сайт который позволяет получить все требуемые данные.

Стандартная форма для поиска информации требует ввода следующих данных:

- вводится часть наименования предприятия, его филиала;

- указывается часть индивидуального налогового номера.

Форма для ввода соответствующих данных выглядит следующим образом:

Также отдельные сервисы позволяют получить соответствующие данные иным образом. В некоторых случаях требуется ОГРН, другое.

Существует ряд данных, которые проработать следует предварительно. Важно максимально ответственно отнестись к процессу получения информации. Так как таким образом осуществляется защита бизнеса от потерь.

Куда можно обратиться

Обратиться для проверки данных возможно будет в разные организации. Стоит выбирать именно ту которая оптимально подходит для конкретной ситуации.

Проверка организации, контрагента может осуществляться разными способами. Процедура таковая имеет ряд тонкостей, особенностей.

Проверка организации и контрагента по ИНН в ИФНС

Именно федеральная налоговая служба осуществляет сбор, формирование специальных баз данных — в том числе занимается присваиванием налоговых номеров.

Потому через данное учреждение не составит труда получить все необходимые данные. Сам процесс получения данных может быть осуществлен следующим образом:

| Подача заявления | В письменной форме, почтой |

| Через интернет | Осуществляется запрос данных с помощью специального сайта |

Наиболее простой и быстрый способ именно второй. Достаточно для получения информации только лишь воспользоваться компьютером, который подключен к интернету.

Сам алгоритм получения данных выглядит следующим образом:

- переходим на официальный сайт портала по адресу;

- далее осуществляется ввод всех необходимых данных:

- ИНН либо ОГРН (в зависимости от того, какая именно информация имеется).

- Вводим данные с картинки (капча).

- после того, как будет осуществлен ввод всех обязательных данных, на экране будет отражена вся обязательная информация:

С помощью портала госуслуг

Ещё один способ получения информации — через специальный портал «Госуслуги». Процесс данный подразумевает множество различных нюансов.

Видео: проверка контрагентов, зачем и как проверять

В первую очередь важно отметить, что для использования соответствующих услуг понадобиться обязательно осуществить предварительную регистрацию.

Сам алгоритм получения соответствующих данных включает в себя следующие этапы:

- осуществляем вход на данный портал, проводим авторизацию на сайте;

- далее открываем соответствующий раздел и выполняем процесс ввода данных.

Другие сервисы

Помимо обозначенных выше возможно также наличие использование альтернативных сервисов для получения информации.

Наиболее популярными и простыми в использовании сегодня являются следующие:

- https://www.audit-it ru;

- http://vashbiznesplan ru

Также важно отметить, что использовать нужно только лишь ресурсы, которые зарекомендовали себя только лишь с положительной стороны.

Так как в данной сфере присутствует достаточно большое количество различных мошенников.

Отдельно нужно будет проработать все основные моменты — получение точных актуальных данных позволит не допустить многих сложностей, проблем.

Источник: http://jurist-protect.ru/proverka-organizacii-i-kontragenta-po-inn/

В каких случаях стоит ждать налоговую проверку

Оглавление:

Налоговики не спят. Сегодня всё хорошо, но уже через месяц они могут заявиться в офис и испортить вам нервы. Неприятно осознавать это, но приходится смотреть правде в глаза.

Однако служащие ФНС не всесильны, они не могут нагрянуть вдруг и без всякого повода. Так когда ждать налоговую проверку? Есть ли план или определённые критерии, по которым можно судить о её приближении?

Нормативная база

Критерии действительно есть, и их двенадцать. Ещё в 2007 году ФНС опубликовала Концепцию системы планирования выездных налоговых проверок. В этом акте перечислены те факторы, на которые налоговая инспекция обращает внимание в первую очередь. Список открытый, и ознакомиться с ним может любой предприниматель.

Решение о проведении проверки выносится по простому алгоритму:

- налоговики «прогоняют» фирму по каждому из критериев и устанавливают, насколько компания им соответствует;

- все обнаруженные таким образом нарушения суммируются;

- если их количество превышает допустимый (по мнению инспекторов) предел, отделение ФНС назначает проверку.

Здесь мы разъясним, о чём именно говорится в положениях Концепции и что подразумевается.

Скромные суммы налоговых платежей

Это первый и наиболее очевидный критерий. Если вы платите налоговикам меньше, чем ваши конкуренты в той же отрасли (в среднем), то вами обязательно заинтересуются. Средний уровень налоговой нагрузки рассчитывается на основании двух показателей:

- оборота по определённому виду коммерческой деятельности (в соответствии с данными Росстата);

- суммы уплаченных налогов.

Если разница между средними и вашими показателями достаточно велика – проверка рано или поздно придёт. Значение «достаточной величины», увы, не регулируется законодательно и зависит только от мнения служащих ИФНС.

Нескончаемые убытки в отчётности

Если ваша фирма сдаёт «убыточные» декларации более двух лет подряд, её теоретически могут включить в план проверок. Однако практика показывает, что всё не так страшно.

Во-первых, «новорожденные» компании почти всегда показывают убыток в течение нескольких периодов, и налоговики это знают.

Во-вторых, инспекторы понимают, что серьёзных отчислений с такой компании всё равно не получить – да, декларацию можно сфабриковать, но едва ли разница между заявленным и фактическим балансом будет существенной. Тратить время на такую фирму служащим ФНС попросту неинтересно.

Однако это не означает, что налоговики не предпримут никаких мер. Вас вполне могут вызвать в отделение налоговой на заседание специальной комиссии. Там вам придётся убедительно обосновать столь плачевное положение дел и подтвердить свои доводы документально (по возможности). Расскажите о снижении цен на рынке, об увеличении закупочной стоимости – и вас наверняка поймут и простят.

Большие суммы налоговых вычетов

Нехорошо, когда по НДС вычеты за последний год превышают 89 % от общей суммы налога по налоговой базе. Вот этот критерий гораздо серьёзнее второго – налоговики относятся к заявляющим вычеты плательщикам с подозрением. Правда, одно это нарушение вряд ли станет поводом для проведения проверки, но на комиссию вас наверняка вызовут.

Расходы растут быстрее, чем доходы

Несоответствие темпа увеличения расходов темпу роста доходов привлекает внимание ФНС. Налоговики будут смотреть на налог на прибыль фирмы. Если прибыль увеличивается, а соответствующий налог уменьшается, вам придётся объясниться (как минимум). По данному критерию учитываются только расходы и доходы от реализации товаров или услуг.

Низкий уровень зарплаты сотрудников

Здесь учитывается размер среднемесячной зарплаты ваших работников и средний уровень выплат по данной отрасли в регионе. Предположим, вы – владелец парикмахерской, и ваши работники получают 25 тыс. рублей в месяц.

Налоговики смотрят, сколько платят своим сотрудникам владельцы других парикмахерских, салонов красоты и прочих подобных учреждений. Выясняется, что у конкурентов средняя отметка выплат достигает 30 тыс. рублей. Вас вызывают на заседание комиссии.

Членам комиссии можно привести, например, следующие доводы:

- у ваших работников расширенный соцпакет, с лихвой покрывающий жалкие 5 тысяч разницы;

- парикмахерская переживает не лучшие времена, поэтому з/п пришлось временно сократить.

Не забудьте позаботиться о документальном подтверждении. В идеале нужно постоянно мониторить средний уровень зарплат по вашему виду деятельности. Для этого можно использовать несколько источников статистических данных:

- официальный региональный сайт Росстата;

- сборники экономико-статистических материалов Росстата (эти сборники можно найти как в электронном, так и в печатном виде);

- сайты территориальных отделений ИФНС.

Можно просто прийти в ближайшее отделение Росстата или ФНС и подать запрос на получение данных о средней заработной плате. Аналитика не бывает излишней – особенно когда ждёшь налоговую проверку.

Приближение к максимальным показателям специальных налоговых режимов

Если вы применяете специальный режим налогообложения (не принципиально, какой именно), не допускайте приближения показателей к предельному значению менее, чем на 5 %. Два таких нарушения за налоговый период – и в ФНС загорится «красная лампочка». Вдруг вы искусственно подгоняете результаты своей коммерческой деятельности, чтобы остаться на той же УСН и не переплачивать?

Незначительная разница между суммами расходов и доходов

Этот критерий применяется в основном к ИП. Когда по итогам календарного года сумма расходов превышает 83 % процента от суммы доходов, налоговые инспекторы начинают подозрительно щуриться. Налогообложению должны подлежать не менее 17 %, таково требование налогового законодательства.

Заключение договоров без последующей выгоды

Вы заключили несколько договоров с контрагентами (перекупщиками, посредниками и т.д.) без разумных и очевидных экономических причин. Условия этих договоров не предусматривают никакого (или практически никакого) профита для вас. По сути, заключение таких сделок не было обусловлено деловой целью. Какой вывод сделает ФНС?

Использование незаконных схем – это одно из самых тяжких налоговых правонарушений, поэтому за вас возьмутся всерьёз. Вероятность проведения выездной проверки угрожающе возрастёт.

Как правило, ситуация со «странными» договорами складывается из-за систематического использования агентов-посредников, которые ищут покупателей и оказывают другие подобные услуги.

Особенно плохо, если в качестве агентов вы привлекаете фирмы-однодневки. Не то чтобы посредники были вне закона, но вам придётся объяснить, почему вы не ищете покупателей сами.

Впрочем, найти подходящие отговорки – не проблема:

- можно сказать, что для поиска клиентов нужны уникальные качества, знания и навыки, которых у вас нет;

- если клиенты находятся слишком далеко от вас – упирайте на неудобство удалённого привлечения.

Кстати, налоговики обязательно будут искать взаимосвязь между участниками сделок. Если они отыщут взаимозависимость между компаниями, участвующими в цепочке финансовых операций, то шансы попасть под выездную проверку увеличатся ещё на порядок.

Чтобы обезопасить себя, следует при выстраивании цепочек движения товара и привлечения посредников «отпиарить» ясный и очевидный экономический смысл этих действий.

Не забудьте подготовить документы, которые убедительно подтвердят ваши аргументы и доводы.

Отсутствие пояснений в ответ на запрос из налоговой

В ходе камеральной проверки служащие ФНС могут обнаружить ряд нарушений:

- ошибки в сданных налоговых декларациях;

- противоречия или неточности в предоставленных сведениях;

- и т. д.

В этих случаях налоговики обязаны потребовать объяснений, а вы должны предоставить все запрашиваемые пояснения в письменном виде. На это закон отводит вам 5 рабочих дней. Если вы вовремя не предоставите пояснения (или не внесёте требуемые изменения в документы), дело может дойти до выездной проверки.

Неоднократное изменение места нахождения фирмы

При изменении места нахождения налогоплательщик должен сняться с учёта в одном отделении ФНС и встать на учёт в другой. Неопытные предприниматели часто прибегают к такому способу, чтобы избежать выездной проверки. Способ плохой, поскольку нередко реализуется следующий сценарий:

- налоговая инспекция узнаёт о коварном плане налогоплательщика, в течение 7 дней принимает решение о проведении проверки и вручает соответствующее уведомление руководителю фирмы;

- проверка проводится, даже если фирма уже стоит на учёте в другом органе ФНС.

Предположим, вы окажетесь оперативнее налоговиков и успеете сменить юридический адрес до вынесения решения. Поможет ли это вам? Увы, нет. Инспекторы, напав на след злостного уклониста, обратятся с просьбой о проведении проверки в то отделение, где вы встали на учёт. Ваше поведение будет расцениваться как крайне подозрительное, поэтому ВНП избежать не удастся.

Уровень рентабельности фирмы существенно ниже уровня рентабельности всей отрасли

Уровень рентабельности вашей компании определяется по данным бухгалтерской отчётности, а аналогичный параметр всей отрасли (вида деятельности) – по статистическим сведениям. Если ваша рентабельность на 10 % ниже, это плохо. Критерий можно отнести к дополнительным – причин низкой рентабельности может быть много – но пренебрегать им не стоит. Собственно, налоговики и не пренебрегают.

Высокий уровень налоговых рисков

Многие способы ведения коммерческой деятельности с высоким налоговым риском направлены на неправомерное получение налоговой выгоды. Есть несколько факторов, из-за которых налоговый риск растёт:

- при заключении сделок контрагенты не предоставляют контактные данные своих руководителей или уполномоченных лиц;

- нет документального подтверждения полномочий руководителей или уполномоченных лиц контрагентов;

- отсутствует информация о местонахождении контрагента, его производственных, складских помещений;

- нет сведений о способах получения информации о контрагенте (ни сайта, ни рекламы, ни рекомендаций);

- не установлен факт регистрации контрагента в ЕГРЮЛ.

На основании этих признаков налоговые инспекторы отнесут вашего контрагента к числу проблемных. В результате будут поставлены под сомнение все ваши сделки с ним. Кстати, есть и ещё более грозные симптомы, свидетельствующие о дополнительном повышении рисков:

- проблемный контрагент является посредником;

- в договорах содержатся необычные условия (например, отсутствие предоплаты при поставке крупных партий товара, отсутствие гарантий, расчёты через третьих лиц или с длительной отсрочкой платежа и т. д.);

- растёт задолженность плательщика, но поставки в его адрес продолжаются, а меры по взысканию задолженности не применяются;

- выдаются или получаются займы без обеспечения, покупаются или продаются неликвидные векселя;

- срок погашения обязательств превышает 3 года;

- большая часть расходов налогоплательщика относится к сделкам с проблемными контрагентами.

Снизить или ликвидировать риски можно следующими способами:

- при расчете налоговой базы за период исключить из расходов операции по сомнительным сделкам;

- подать уточнённые таким образом налоговые декларации и сопроводить их Пояснительной запиской;

- сообщить налоговикам о предпринятых для снижения рисков мерах.

Выводы

Налоговая служба регулярно проверяет фирмы на соответствие каждому из 12 критериев. Информация в ФНС поступает от банков, гос. органов, контрагентов… Словом, скрыть что-то серьёзное довольно трудно.

Если ваша фирма попадает под один или два из перечисленных критериев, не стоит разворачивать лихорадочную деятельность и жечь все бумаги. В 90 % случаев всё обойдётся малоприятной, но вполне безобидной беседой с инспекторами ФНС. Исправьте нарушения (хотя бы формально) и не беспокойтесь.

А вот если вы провели анализ деятельности своей фирмы и поняли, что нарушений слишком много – приступайте к глобальному переустройству. Иногда налоговая может молчать месяцами и годами, а затем внезапно прислать вам «письмо счастья». Сюрпризы такого рода часто оборачиваются катастрофой.

Не забывайте про ещё один важный момент. Все упомянутые выше критерии служат лишь для определения того, будет ли включена компания в план выездных налоговых проверок.

Однако ведь есть ещё и внеплановые! Поводом для неожиданного визита налоговиков вполне могут стать жалобы недовольных клиентов или порочащие вас сведения из МВД. И когда нужно ждать налоговую проверку в таких случаях? Правильно, в любой день.

Не допускайте такого развития событий. Ведите дела аккуратно, без злоупотреблений, и всё будет хорошо.

Источник: https://dezhur.com/db/usefull/v-kakih-sluchayah-stoit-zhdat-nalogovuyu-proverku.html

Фнс дала возможность юрлицам бесплатно проверять контрагентов

С 25 июля 2018 года российским организациям и ИП станет проще проверять информацию о своих контрагентах. С этой даты ФНС России откроет данные юридических лиц, которые перестали быть налоговой тайной, на целых три года.

Что случилось?

ФНС России опубликовала информацию о сроке размещения открытых данных юридических лиц.

Эти данные на основании статьи 102 Налогового кодекса РФ перестали быть налоговой тайной и могут быть доступны широкому кругу лиц, в связи с этим ФНС будет публиковать их на своем официальном сайте в интернете.

Налоговики указали, что первый раз наборы открытых данных будут размещены 25 июля 2018 года. Обновлять информацию будут регулярно, для каждого типа данных предусмотрена своя периодичность. В открытом доступе сведения будут находится три года.

Какие данные раскроет ФНС России

Сведения о всех налогоплательщиках-юрлицах ФНС России разместит на сайте в интернете по определенным блокам:

- о суммах недоимки и задолженности по пеням и штрафам (по каждому налогу и сбору);

- о налоговых правонарушениях и мерах ответственности за их совершение;

- о специальных налоговых режимах, применяемых налогоплательщиками;

- об участии налогоплательщика в консолидированной группе налогоплательщиков;

- о среднесписочной численности работников организации за календарный год;

- о суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности за год;

- об уплаченных организацией в календарном году суммах налогов и сборов (по каждому налогу и сбору) без учета сумм налогов (сборов), уплаченных в связи с ввозом товаров на таможенную территорию Евразийского экономического союза, сумм налогов, уплаченных налоговым агентом.

При этом, данные о суммах недоимки и задолженности по пеням и штрафам, о налоговых правонарушениях и мерах ответственности за их совершение, о специальных налоговых режимах, а также об участии в консолидированной группе налогоплательщиков, налоговики обещают обновлять каждый месяц. Информацию о среднесписочной численности работников организаций, суммах доходов и расходов по данным бухгалтерской (финансовой) отчетности, а также о налогах и сборах, уплаченных организацией в календарном году — каждый год.

В первый пул информации, запланированный к размещению 25 июля 2018 года войдут данные о налоговых правонарушениях и решениях о привлечении налогоплательщиков к ответственности, вступивших в силу со 2 июня 2016 по 30 июня 2018 года. Данные об уплаченных суммах страховых взносов налоговики опубликуют только в феврале 2018 года, после того, как получат от плательщиков годовую отчетность.

Зачем бизнесу открытые налоговые данные

После того, как ФНС начнет публиковать сведения о налогоплательщиках, организациям будет проще проверять своих контрагентов для проявления должной осмотрительности. Вполне возможно, что это позволит сократить претензии налоговиков по данному поводу, а также число судебных тяжб об оспаривании решений ФНС.

Подписывайтесь на наш канал в Telegram

Мы расскажем о последних новостях и публикациях. Читайте нас, где угодно. Будьте всегда в курсе главного!

Подписаться

e-mail рассылка

Подпишитесь на новости для бухгалтера!

Раз в неделю мы будем отправлять самые важные статьи вам на электронную почту

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Источник: http://ppt.ru/news/139770

Проверка Контрагента бесплатно на ЗАЧЕСТНЫЙБИЗНЕС

Для этого введите в поисковой строке ИНН или ОГРН компании.

Если у вас нет точных реквизитов, достаточно будет ввести название компании.

В случае если название является распространенным и по Вашему запросу выходит список, желательно уточнить запрос:

• ввести название компании + фамилию директора (например: ТЕХПРОМ ИВАНОВ)

• или: название компании + ее место нахождения (например: ТЕХПРОМ МОСКВА)

• или сразу все параметры (например: ТЕХПРОМ ИВАНОВ МОСКВА)

Как искать подробнее…

Краткий алгоритм Проверки Контрагента (как определить надежного Контрагента с помощью ЗАЧЕСТНЫЙБИЗНЕС.РФ):

- Организация должна существовать, статус ее должен быть Действующий.

- Компания не должна находиться в специальных реестрах налоговой службы (ФНС), иначе появится красная надпись в карточке под названием компании. Например:

- Компании, срок деятельности которых менее года, имеют повышенные риски (определяем по дате регистрации). По статистике, каждая 3-я компания, прекращает деятельность в течение первого года.

- Компания должна находиться по адресу регистрации. У компании не должен быть адрес массовой регистрации. Сколько компаний еще зарегистрировано по данному адресу, указано в карточке под адресом. Массовые адреса часто используют недобросовестные компании или компании-однодневки.

- Виды деятельности компании должны совпадать по смыслу с реальной деятельностью компании.

- Руководитель (директор) компании. В случае если Вы знаете, кто является руководителем компании, проверьте эти данные. Бывают случаи, когда компании оформляются на номинальных руководителей, т.е. лиц, не принимающих участие в деятельности. Это один из главных признаков недобросовестных компаний.

- Проверьте кол-во сотрудников. Компания не имеющая собственных сотрудников и материально технической базы может не выполнить свои обязательства.

- Проверьте наличие регистрации во внебюджетных фондах. Без регистрации, например в ПФР, компания не может отчислять средства в Пенсионный Фонд.

- Уставный капитал компании. Минимальный в РФ – 10 000 руб. Чем уставный капитал больше, тем меньше рисков при работе с Контрагентом.

- Стоит обратить внимание также на Финансовые показатели (не относится к компаниям, существующим менее года). Обращаем внимание на статьи: “Чистая прибыль (убыток)” – у убыточной компании могут быть финансовые проблемы. Статья “Основные средства” показывает наличие в собственности компании Имущества.

- Особое внимание необходимо обратить на данные Арбитражного суда (отдельная вкладка в карточке Юридического лица или Индивидуального Предпринимателя на портале ЗАЧЕСТНЫЙБИЗНЕС). Наличие судебных дел по неисполнению обязательств и исков о взыскании денежных средств к проверяемой Организации, говорит о ненадежности Контрагента.

- Проверьте данные ФССП. Наличие исполнительных производств говорит о принудительном взыскании денежных средств с проверяемой компании.

Для Вашего удобства, Вы можете сохранить ссылку на Карточку компании в любой соц. сети на своей странице (нажав на соответствующий значок, справа на экране) и периодически возвращаться к ней, для отслеживания изменений.

Желаем Вам работать с благонадежными, честными Контрагентами! Удобной, комфортной работы при проверке Контрагентов на портале!

Ваш ЗАЧЕСТНЫЙБИЗНЕС.РФ.

* Данные ЕГРЮЛ / ЕГРИП являются открытыми и предоставляются на основании п.1 ст.6 Федерального закона от 08.08.

2001 № 129- ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»: Содержащиеся в государственных реестрах сведения и документы являются открытыми и общедоступными, за исключением сведений, доступ к которым ограничен, а именно сведения о документах, удостоверяющих личность физического лица. На сайте ЗАЧЕСТНЫЙБИЗНЕС.РФ Вы можете бесплатно проверить Контрагента и проявить Должную Осмотрительность. Все указания и требования, представленные на сайте ЗАЧЕСТНЫЙБИЗНЕС.РФ не являются обязательными к исполнению и носят рекомендательный характер. Рекомендации даны для возможного снижения экономических рисков. При заключении сделок налогоплательщикам, в первую очередь, необходимо учитывать положения Конституции Российской Федерации и Гражданского кодекса Российской Федерации. В силу принципа свободы экономической деятельности налогоплательщик осуществляет предпринимательскую деятельность самостоятельно на свой риск. Администрация сайта ЗАЧЕСТНЫЙБИЗНЕС.РФ не несет ответственности за возможные экономические потери/случаи недополученного дохода и не дает каких-либо гарантий или заверений третьим лицам.

Источник: https://zachestnyibiznes.ru/lp/proverka_kontragenta