Справка 2-НДФЛ за 2017 год: рекомендации по заполнению

Раз в год налоговые агенты должны направить в ФНС справки 2-НДФЛ на каждое физическое лицо, получившее доходы. В какие сроки отчитаться и как правильно заполнить форму, расскажем в статье.

Кто сдает

Данную форму сдают все компании и ИП, которые являются налоговыми агентами в отношении физических лиц (ст. 226 НК РФ). В общем случае нужно сдавать справки 2-НДФЛ на всех лиц, которым в 2017 году были выплачены (начислены) доходы. Справки сдаются как на штатных работников, так и на сотрудников, работающих по договорам ГПХ.

В НК РФ содержится перечень доходов, которые не облагаются НДФЛ (ст. 217 НК РФ). Всего таких выплат несколько десятков. Назовем самые распространенные доходы, с которых не нужно удерживать НДФЛ:

- пособие по беременности и родам;

- алименты;

- материальная помощь работнику в связи со смертью члена семьи;

- подарки сотрудникам стоимостью не более 4 000 рублей;

- доходы, выплаченные ИП (предприниматель платит НДФЛ самостоятельно, если возникает такая обязанность), и т. д.

Если в течение отчетного года в пользу физического лица были произведены только необлагаемые выплаты, справку 2-НДФЛ сдавать не нужно. Если был и облагаемый налогом доход, и не облагаемый, в форме 2-НДФЛ нужно отразить только облагаемые выплаты.

Сроки отчетности

Для справки 2-НДФЛ предусмотрено два срока сдачи.

До 01.03.2018 включительно нужно сдать справки на работников и лиц, с доходов которых компания (ИП) не смогла удержать налог. Справка сдается с признаком 2.

Чаще всего НДФЛ нет возможности удержать и перечислить в ФНС с подарков, врученных лицам—не работникам отчитывающейся организации. Иногда не получается удержать налог при увольнении (например, у работника был долг по НДФЛ с материальной выгоды, долгое время работник был в отпуске без содержания и при увольнении удерживать налог было просто не с чего).

До 02.04.2018 включительно налоговые агенты должны сдать справку 2-НДФЛ с признаком 1. Такой вид справки сдается на всех лиц, с которых налоговый агент удержал и перечислил НДФЛ.

Порядок заполнения 2-НДФЛ

За 2017 год справку 2-НДФЛ следует сдавать по обновленной форме.

Бланк справки включает пять разделов. В первом разделе нужно указать данные налогового агента (отчитывающейся компании или ИП).

Второй раздел включает данные о получателе дохода. Помимо стандартных сведений о физическом лице в справке 2-НДФЛ нужно указать статус физлица-налогоплательщика. Всего статусов шесть. Для налоговых резидентов РФ ставится статус 1, для нерезидентов статусы 2–5, для иностранцев на патенте ставится статус 6.

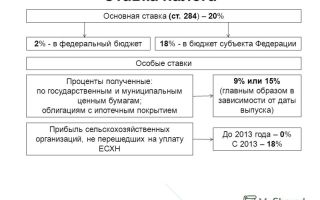

Раздел № 3 заполняется отдельно по каждой ставке налога. Здесь указывают доходы и налоговые вычеты с разбивкой по месяцам. Стандартные, имущественные и социальные вычеты в данном разделе отражать не нужно.

Тут речь о налоговых вычетах, которые применяются к конкретным видам доходов (ст. 217, 221 НК РФ).

Например, в разделе № 3 нужно отразить вычет из стоимости подарков с кодом 501 (отражается необлагаемая сумма подарка до 4 000 рублей).

Обратите внимание, что перечень кодов доходов и вычетов дополнен (Приказ ФНС РФ от 10.09.2015 № ММВ-7-11/387@).

В четвертом разделе налоговый агент указывает стандартные, социальные и имущественные вычеты, предоставленные физическому лицу. Также в этом разделе нужно указать реквизиты уведомлений, которые дают право на вычет.

Раздел № 5 заполняется на основании данных предыдущих разделов. В нем нужно отразить общую сумму дохода, налоговую базу, НДФЛ (исчисленный, удержанный, перечисленный). Для каждой ставки налога заполняется свой раздел № 5. Таким образом, информация в пятом разделе должна соответствовать данным, указанным в разделе № 3.

Справку 2-НДЛФЛ может подписать:

- директор компании или ИП — в таком случае в соответствующем поле ставится 1;

- уполномоченное лицо (главный бухгалтер, бухгалтер и т. п.) — в таком случае в соответствующем поле ставится 2.

Штрафные санкции

За ошибки в отчетности по НДФЛ и нарушение сроков сдачи предусмотрены штрафы.

Если не отчитаться вовремя, налогового агента оштрафуют на 200 рублей за каждый документ (ст. 126 НК РФ). Таким образом, если не сданы справки по форме 2-НДФЛ на 100 сотрудников, штраф составит 20 000 рублей (100 х 200).

За недостоверные данные в справках нарушителя накажут штрафом в размере 500 рублей за каждый документ (ст. 126.1 НК РФ). Если отчитывающаяся компания самостоятельно найдет неточности и пересдаст справки до того, как ФНС обнаружит ошибки, штрафа не будет.

Должностных лиц могут оштрафовать по ст. 15.6 КоАП РФ. Штраф составит 300–500 рублей.

Вам могут быть полезными следующие материалы:

НДФЛ с подарков, 2-НДФЛ при смене адреса

Полный порядок заполнения справки

Материалы представлены Контур Норматив

Последнее изменение Четверг, 15 февраля 2018

Источник: https://smolenskcci.ru/category/item/750-reference-2-ndfl-for-2017-recommendations-for-filling

2-НДФЛ за 2017 год: срок сдачи, порядок и образец заполнения, бланк | 2-НДФЛ за 2017 год — скачайте бесплатно!

Налоговые агенты, выплатившие в 2017 году какой-либо доход физическим лицам, должны отчитаться в ИФНС по форме 2-НДФЛ. Получателями доходов могут быть как работники отчитывающейся компании, так и лица, не состоящие с ней в трудовых отношениях. Крайняя дата представления справки — 02.04.2018.

Кроме того, до 01.03.2018 представить данный вид отчетности обязаны все предприятия и ИП, не удержавшие НДФЛ.

Форма справки 2-НДФЛ утверждена приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485@.

Организации и ИП, которые выплатили денежные средства более чем 25 физическим лицам, должны сдавать 2-НДФЛ в электронном формате.

Необходимым дополнением к форме 2-НДФЛ служит реестр сведений о доходах, в котором указана информация о составленных справках.

Сдавайте 2-НДФЛ и другую отчетность в Контур.Экстерн.

3 месяца бесплатно

Попробовать

Важные нюансы заполнения 2-НДФЛ

Форма 2-НДФЛ включает заголовок и 5 разделов.

Заголовок содержит элементы, характерные для титульного листа любой налоговой декларации. При заполнении справки 2-НДФЛ не забудьте поставить верный признак:

- «1», если справка предоставляется по доходам, НДФЛ с которых был удержан в отчетном году;

- «2», если в 2017 не удалось удержать исчисленный налог.

При необходимости внести изменения в первичный отчет формируется корректирующая справка 2-НДФЛ и в строке «номер корректировки» ставится порядковый номер корректировки — 01, 02 и т п. Если справка о доходах физического лица полностью отменяет первичный отчет, в вышеуказанном поле пишется цифра 99.

Раздел № 1 справки 2-НДФЛ содержит информацию о налоговом агенте, которую можно взять из выписки ЕГРЮЛ или ЕГРИП.

Данные о получивших доход лицах следует показать во втором разделе. Основная информация берется из документов, удостоверяющих личность налогоплательщика (например, из паспорта). Поле «ИНН в стране гражданства» заполняется в отношении иностранных лиц. В поле «статус налогоплательщика» нужно указать один из 6 вариантов:

- статус «1» указывается, если налогоплательщик является налоговым резидентом РФ;

- статус «2» предназначен для налогоплательщиков — нерезидентов РФ;

- статус «3» нужно поставить, если налогоплательщик — высококвалифицированный специалист не является налоговым резидентом РФ;

- статус «4» указывается в разделе 2 для участников (нерезидентов) Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих заграницей;

- статус «5» предназначен для беженцев и лиц, получивших временное убежище в России;

- статус «6» необходим для иностранцев, трудящихся по патенту.

Раздел № 3 заполняется отдельно на каждую ставку налога на доходы физлиц. Если одному работнику в течение отчетного года были выплачены доходы, облагаемые и по ставке 13%, и по ставке 35%, следует заполнить два раздела №3. Все доходы нужно отражать в рублях и копейках.

В разделе № 4 нужно отразить налоговые вычеты, предоставленные согласно ст. 218, 219, 219.1, 220 НК РФ.

Раздел 5 аналогично третьему разделу заполняется в разрезе ставок НДФЛ. Суммы начисленного налога отражаются в полных рублях.

Вознаграждение в виде оплаты труда, начисленное в последнем месяце 2017 года и выплаченное в первом месяце 2018 года, также отражается в справке за отчетный год. НДФЛ с таких доходов показывается в справке 2-НДФЛ по аналогичному принципу (письмо ФНС РФ от 02.03.2015 № БС-4-11/3283).

Чтобы не пропустить сроки годовой отчетности, добавьте в закладки календарь бухгалтера.

Образец заполнения 2-НДФЛ на практическом примере

ООО «Рассвет» готовит справку 2-НДФЛ за 2017 год на заместителя директора Цветкова Николая Петровича. Работник — налоговый резидент РФ. Оклад Цветкова согласно штатному расписанию составляет 50 000 рублей в месяц.

У работника есть один ребенок шести лет, поэтому налогооблагаемый доход Цветкова ежемесячно уменьшался на 1400 рублей, т.е. на сумму стандартного вычета. Однако вычет предоставлялся сотруднику не весь год, а только с января по июль включительно, так как в августе совокупный доход превысил возможный лимит 350 000 рублей (пп. 4 п. 1 ст. 218 НК РФ).

У Цветкова Н.П. в собственности недавно приобретенная комната в общежитии, поэтому он имеет право на имущественный вычет. Это право подтверждает уведомление из налоговой службы.

Бухгалтер сформировал справку 2-НДФЛ на Цветкова Николая Петровича по итогам 2017 года — скачать бесплатно образец заполнения справки 2-НДФЛ.

Заходите и регистрируйтесь с сертификатом ЭП (любого УЦ РФ) в Контур.Экстерне

и пользуйтесь сервисом 3 месяца бесплатно

Попробовать

Как заполнить, проверить, отправить отчет 2-НДФЛ в сервисе Контур.Экстерн

Источник: https://www.kontur-extern.ru/info/zapolnenie-spravki-2-ndfl

Как заполнить декларацию на социальный налоговый вычет

Мы уже рассказали, за что получают налоговые вычеты. Пришло время для главной статьи — как заполнить декларацию самостоятельно.

Наталия Челован

заполнила и отправила декларацию

Со стороны может показаться, что все очень сложно, но на самом деле нет. Нужно сделать всего четыре действия: получить пароль в личный кабинет, подготовить документы, заполнить декларацию и написать заявление на возврат.

Самое долгое — собрать документы. Саму декларацию я заполняла 17 минут. Семнадцать мучительных минут.

Чтобы получить вычет, нужно заявить государству, сколько вы должны ему налогов, и что часть этих денег вам надо вернуть. Это заявление и есть декларация.

Декларацию можно заполнить несколькими способами:

- Бумажную версию от руки — бланк распечатывают на принтере или берут с собой в ФНС.

- В специальной программе, которую скачивают с сайта ФНС.

- В личном кабинете на сайте ФНС.

Заполнять от руки сложно — нужно знать, какие листы прикладывать, а какие нет. Программа с сайта ФНС работает только на Виндоусе. По моему опыту, самый простой вариант — заполнить декларацию 3-НДФЛ на сайте ФНС в личном кабинете.

Чтобы заполнить декларацию на сайте, нужно получить пароль от личного кабинета налогоплательщика. Есть три способа:

- Сходить в любую налоговую инспекцию.

- Купить квалифицированную электронную подпись.

- Использовать учетную запись на госуслугах.

Для меня самый простой вариант — получить доступ в налоговой. Для этого не обязательно идти в ИФНС по месту прописки, достаточно прийти в ближайшую. С собой взять паспорт и свидетельство о присвоении ИНН. Если идете в ИФНС по месту регистрации, ИНН не нужен.

Вы приходите в ИФНС, берете талончик на получение доступа к кабинету, вас регистрируют в системе и выдают распечатку с логином и паролем. У меня это заняло 15 минут с учетом зависшего компьютера у инспектора.

Дальше работаем с сайтом ФНС. Заходите в личный кабинет по логину и паролю, которые выдали в налоговой.

После первого входа в личный кабинет система попросит сменить пароль — меняйте. Исходный пароль действует месяц с момента регистрации в личном кабинете. Если его не сменить в течение месяца, он блокируется — придется еще раз идти в ИФНС.

После смены пароля переходите во вкладку «Налог на доходы ФЛ и страховые взносы». Система предложит сделать квалифицированную электронную подпись: нужно либо установить программу на компьютер, либо выбрать вариант, когда подпись генерируется на сервере налоговой. Я выбрала второе, это дело на 15 минут.

Сейчас у нас есть право и техническая возможность заполнить декларацию. Но чтобы доказать, что вы имеете право на вычет, нужны подтверждающие документы — все, что докажет, что вы действительно платили налоги и имеете право на вычет из них.

Справка 2-НДФЛ с работы за прошлый год. Она подтверждает, что вы платили налоги, из которых будете делать вычет. Компании, где вы работали, обязаны сдавать эти справки в налоговую сами. Если вы заполняете декларацию через личный кабинет, то теоретически справка за прошлый год должна там отразиться.

Срок сдачи отчета по форме 2-НДФЛ для компаний за 2017 год — не позднее 2 апреля 2018. При этом полностью справки подгрузятся в систему только к июлю. Поэтому если в личном кабинете почему-то еще нет вашей справки, придется сходить за ней к работодателю.

Форму 2-НДФЛ получаете на работе

В справке будет прописана та сумма расходов, на которую вы сохранили чеки. Потеряли чек — в справку деньги не включат.

Справку нужно брать в клинике. Для этого нужно принести все чеки и написать заявлениеЗаверенную копию лицензии попросите в клинике вместе со справкой

В личном кабинете налогоплательщика переходим в «Налог на доходы ФЛ и страховые взносы» → «Заполнить/отправить декларацию онлайн» → «Заполнить новую декларацию».

В течение трех месяцев налоговая будет проверять вашу декларацию — это называется камеральная проверка. О начале и окончании камеральной проверки налоговая не уведомляет, но в какой-то может позвонить инспектор и попросить оригиналы документов. Проверьте, какой контактный телефон вы указали: инспектор будет звонить по нему.

В прошлом году я подала декларацию в феврале, а получила деньги в июне. Эту мою декларацию еще не проверили

Отслеживайте статус декларации во вкладке «Налог на доходы ФЛ и страховые взносы» → «Декларация по форме 3-НДФЛ» → «Статус проверки 3-НДФЛ». Там отображается ход проверки декларации за 2017 год.

В течение месяца после окончания проверки вам должны перечислить деньги. Бывает, что платят быстрее.

Источник: https://journal.tinkoff.ru/zapolneno/

Обновленная форма 2-НДФЛ 2017 года: основные новшества и отличия

Работодатели, при выплате доходов своим сотрудникам или другим гражданам, с которыми были заключены договора гражданско-правового характера, должны исчислить и удержать налог на доходы физических лиц (НДФЛ), чтобы затем отправить его в казну государства.

Бесплатная консультация по налогам ►

С 2016 года изменилась форма справки 2-НДФЛ для сотрудников. Приказом ФНС России № ММВ-7-11-485@ от 30.10.2015 г.

внесены ряд нововведений в новый отчет, в сроки и порядок представления формы… Порядок заполнения и сдачи 2-НДФЛ в 2017 году рассматривались в статье Справка 2-НДФЛ для ИП: инструкция по заполнению.

Сроки сдачи справок с признаком 1 остались прежними — 1 раз за налоговый период (год) до 1 апреля следующего года.

Новая форма 2-НДФЛ Бланк 2017

Образец заполнения формы 2-НДФЛ (в формате Excel)

Правила, действующие в настоящий момент:

- Срок перечисления НДФЛ с заработной платы распространился на следующий день после выплаты (ранее упоминался только день выплаты). Налог, удержанный с отпускных и пособий по нетрудоспособности теперь можно перечислить до конца календарного месяца, а не в тот же день. При исчислении величины экономии на процентах по кредиту, фактической датой получения материальной выгоды теперь считается последний день месяца.

- Если налог удержать невозможно (при выдаче дохода в натуральной форме, в виде подарков, акций), то справка с признаком 2 сдается до 1 марта следующего года (ранее было до 1 февраля).

- Увеличился порог представления отчетов в налоговый орган в электронном виде с 10 человек до 25. Теперь даже 25 справок можно сдать на бумаге.

- Зато увеличен штраф за ошибки в 2-НДФЛ (в сумме доходов или налоге) или их непредставление с 200 рублей до 500, за один документ. Изменения в документ вносятся до последней даты представления, тогда штрафа можно избежать.

Ряд новшеств затронул и изменения в форме 2-НДФЛ:

- Введено новое поле «Номер корректировки», которое может иметь несколько значений (пример: первичный отчет обозначается 00, уточненный — 01,02…, отменяющий — 99). Последний применяется для отмены ошибочно представленной справки (возможно, 2 раза).

- Код ОКТМО отражает местонахождение налогоплательщика. Головной фирме необходимо указать основной код, а обособленное подразделение ставит ОКТМО места своей регистрации. Для ИП на ЕНВД тоже предусмотрена сдача справки по месту нахождения. Для ИП ОКТМО будет означать место регистрации.

- Введены 3 дополнительных кода статуса налогоплательщика. Теперь из шесть: 1- резидент, 2 — нерезидент, 3 — специалист высокой квалификации, 4 — переселенец из-за рубежа, 5 — нерезидент-беженец, 6 — иностранный работник с патентом. Значение статуса влияет на ставку налога: 13% — для резидентов и 30% — для нерезидентов.

- С начала 2016 года, наряду с имущественным вычетом, у работника появилась возможность получить вычет на обучение и лечение в организации. Им не нужно больше брать 2-НДФЛ для того, чтобы представить в инспекцию. Необходимо получить только уведомление о предоставлении вычета в ИФНС. Поэтому введены дополнительные строки в раздел 4 для реквизитов соответствующего уведомления. Код вычета на обучение — 320, на оплату медицинского обслуживания — 324. Чтобы правильно заполнить все поля, их шифры должны соответствовать требованиям приказа ФНС № ММВ-7-11-387@ от 10.09.2015 г Для ИП на патенте а разделе 5 предусмотрено поле для регистрации уведомления по фиксированным авансовым платежам, для снижения налога.

Правильно заполнять новое платежное поручение на отправку налога в бюджет поможет статья «КБК НДФЛ 2017 за сотрудников». И в завершение — видео об изменениях, внесенных в форму 2-НДФЛ:

Если у вас остались вопросы по теме, пожалуйста, задайте их в комментариях к статье. Возможно вам также будут интересны наши новые статьи про НДФЛ: ИП без работников: нужно ли сдавать в ФНС отчетность по форме 6-НДФЛ? и КБК НДФЛ 2017 за сотрудников: узнать и расшифровать.

Обновленная форма 2-НДФЛ 2017 года: основные новшества и отличия обновлено: Март 19, 2018 автором: Все для ИП

Источник: http://vse-dlya-ip.ru/nalogi/novaya-forma-2-ndfl-blank

2-НДФЛ (налог с доходов физических лиц) — в 2017 году, заполнение, сроки, образец документа

Компании, которые принадлежат к числу налоговых агентов в России, обязаны подавать в налоговую форму 2-НДФЛ. Данное обязательство закреплено в статье 230 НК РФ. Право на получение данной формы также имеет сам работник. Причиной запроса такой справки может являться переход на другую работу, желание получить кредит в банке или намерение претендовать на любого рода налоговый вычет.

Отчет подается по результатам календарного года, однако, работник может обратиться за его получением и в середине отчетного периода, и наниматель не имеет права отказать. В конце 2015 года была принята новая форма справки, которая и используется работодателем при подготовке документа на сегодняшний день.

Что это такое

НДФЛ — это аббревиатура, которая означает налог на доходы физлиц. Справка 2-НДФЛ является документом, отражающим данные про источник дохода особы, ее заработную плату и удержанные налоги. Данную справку выдает работодатель за конкретный период, чаще всего это год.

В справке содержится такая информация:

- данные работодателя: название, основные реквизиты;

- сведения про сотрудника;

- размер дохода, который облагается по ставке 13% или 30%, указание которого обязательно осуществляется на ежемесячной основе;

- налоговые вычеты;

- сумма дохода, вычетов и налогов, которые были удержаны.

Не допускается наличие исправлений в бланке, если в форму при заполнении закралась ошибка, нужно оформить новую справку.

Какие ошибки чаще всего допускаются при подготовке документа:

- уполномоченный сотрудник не поставил свою подпись в соответствующем поле;

- подпись поставлена, однако, ее закрывает печать;

- нарушен формат указания даты (дата должна состоять из 8 цифр: число, месяц, год);

- печать стоит не в специально предусмотренном для этого месте.

Бланк формы 2-НДФЛ

Назначение документа

Справка по форме 2-НФДЛ может быть оформлена с такой целью:

| Для подачи в налоговую инспекцию | В следующих случаях:

|

| Для предоставления сотруднику после получения соответствующего заявления от него | С какой целью человек может запрашивать справку:

|

Работник должен понимать, что он не обязан сообщать работодателю, с какой целью он запрашивает справку 2-НДФЛ, соответственно у нанимателя нет права требовать подобных разъяснений со стороны обратившегося к нему сотрудника. Если работодатель нарушит сроки предоставления справки, которые определены статьей 5.27 КоАП России, к нему могут быть применены штрафные санкции.

Чаще всего при увольнении сотрудника справка 2-НДФЛ выдается прежним работодателем вместе с трудовой книжкой, поскольку отдел кадров на новом месте работы запрашивает подобный документ. Нужен он для того, чтобы корректно рассчитать размер больничного в случае, если человек заболеет.

Работник, как заинтересованное лицо, должен убедиться в том, что при уходе со старой работы ему выдали справку. Если этого не произошло, нужно обратиться к руководителю с просьбой предоставить документ.

В том случае, если компания не удерживает подоходный с доходов физлица, согласно законодательным нормам она не является налоговым агентом, а потому не должна подавать справку 2-НДФЛ в налоговую службу.

Данное правило распространяется на такие ситуации:

- доходы выплачиваются плательщикам налогов, которые исчисляют и перечисляют налог самостоятельно;

- выплачивается тот вид дохода, с которого человек сам обязан перечислять налог;

- доходы, которые выплачиваются, не подлежат налогообложению.

Пример заполнения справки 2-НДФЛ

При заполнении 2-НДФЛ нужно учитывать следующие особенности внесения информации общего характера в данный документ:

- В поле, в котором указывается признак, ставится цифра 1 или 2. Первое значение ставится, когда налог был удержан. Второе – когда удержание невозможно (например, выплата дохода произведена в натуральном виде, были выданы подарки в ходе акции или розыгрыша и т.д.).

- Поле с номером корректировки предполагает, что в случае составления первой справки, нужно поставить 00, в корректирующих справках ставится 01, 02 и т.д. в зависимости от того, какой документ по счету подается в инспекцию. Если речь идет про аннулирующий документ, нужно поставить 99.

- В поле с полным именем работника при смене фамилии следует указывать новую фамилию, при этом важно предоставить в орган ФНС документ, который подтверждает данный факт. Если заполняется справка для иностранного гражданина, его имя можно указать латинскими буквами.

- Статус плательщика налога: для резидентов России ставится 1; для тех, кто не является резидентом – 2; для работника — высококвалифицированного специалиста — ставится 3; 4 нужно указывать для участников госпрограммы по добровольному переселению проживающих за границей соотечественников; 5, если это иностранец, являющийся беженцем; 6 – иностранцы, которые работают по патенту.

- Когда проставляется гражданство, для россиян указывается код 643.

- Для российских граждан код паспорта – 21, узнать коды для других стран можно на специализированных ресурсах.

- Что касается адреса человека, то нужно указывать место постоянной регистрации, которое указано в паспорте. Временная регистрация не может быть указана. Если же речь идет про иностранца, прописывается адрес, по которому человек зарегистрирован в России.

- Поле с кодом страны проживания нужно заполнять только в том случае, когда речь идет про иностранных граждан.

При заполнении раздела 3, который касается доходов, облагаемых налогом, указывается ставка 13%, если речь идет про резидентов России, и 30%, если человек не является резидентом.

Следующий раздел под номером 4 касается других видом вычетов, которые были предоставлены работнику на протяжении отчетного года. Здесь также нужно указать реквизиты уведомления, предоставленного в налоговой, которое подтверждает право человека на получение вычета. В пятом разделе указываются суммы дохода и налога.

Сроки сдачи и возможные штрафы

Сдать годовую декларацию 2-НДФЛ нужно до 1 апреля, следующего за отчетным, года в том случае, когда все налоги были удержаны и уплачены.

Если по какой-то причине налог не получилось удержать, отчет должен быть подан в налоговую раньше на месяц, то есть до 1 марта.

В том случае, если конечный срок подачи отчета выпадает на выходной или праздничный день, который является нерабочим, он переносится на ближайший рабочий день.

Если работодатель не предоставит форму 2-НДФЛ в установленный срок, ему грозит штраф в размере 500 рублей за каждую справку, которая не была предоставлена. Санкции в таком же размере грозят тому, кто предоставит документ с ошибочными сведениями. Если в организации работает 12 человек, относительно которых не были предоставлены сведения, заплатить придется 6 тыс. рублей.

В том случае, если ошибка была обнаружена самим налоговым агентом и в результате подана уточняющая декларация до того, как был начислен штраф, налоговая инспекция не будет начислять штрафные санкции. Компания не будет оштрафована также в том случае, если допущенная ошибка не повлияла на расчет суммы налога, то есть никоим образом не пострадал государственный бюджет или сам работник.

Во избежание наложения штрафа лучше не дожидаться последнего дня подачи 2-НДФЛ, а сделать это раньше, чтобы была возможность подать уточняющую декларацию или исправить допущенные ошибки в том случае, если отчет вовсе не будет принят работниками налоговой.

Источник: http://buhuchetpro.ru/2-ndfl/

2-НДФЛ 2017 бланк справки и образец заполнения скачать бесплатно

Бухгалтерам предприятий, индивидуальным предпринимателям справки 2-НДФЛ приходится заполнять регулярно. Этот документ включает сведения о полученных денежных средствах и вычтенных налогах в пользу государства, межведомственных фондов. Для его составления имеются специально разработанные бланки, позволяющие внести всю необходимую информацию в 2017 году и подать в налоговую.

Новый бланк справки 2-НДФЛ 2017 — скачать (pdf) ↓

Справка 2-НДФЛ 2017 — скачать (excel) ↓

Образец заполнения 2-НДФЛ — скачать (excel) ↓

Для чего нужна справка 2-НДФЛ?

Справка включает данные о выплаченной заработной плате, премиях, иных прибылях, полученных за определенный временной промежуток. Кроме того, в нее включаются вычтенные налоги. Этот справка может потребоваться в различных ситуациях:

- при необходимости подтвердить платежеспособность для получения банковского займа;

- при приеме на новую работу;

- для оформления налогового вычета;

- в расчетах пенсий, алиментов;

- в трудовых спорах;

- при оформлениях виз, усыновлении детей.

Поэтому важно заполнение бланка документа в соответствии с законодательными требованиями.

Новая форма 2-НДФЛ в 2017 году

В 2017 году внесены определенные изменения в законодательстве, которые касаются заполнения, отправки справок 2-НДФЛ в налоговые органы.

О них необходимо знать работодателям, перечисляющим налог с физических лиц, работникам, выдающим данный документ.

Главные перемены связаны со сроками предоставления данных, расчетами, которые выполняются при оформлении справок. В нововведения для текущего года входят:

- срок перечисления НДФЛ. Выплата должна быть осуществлена на следующий день после выдачи заработной платы. При выплате пособий, выданных в связи с временной нетрудоспособностью, отпускных налог должен быть перечислен до последнего дня месяца совершения выплат;

- срок подачи отчетного документа в налоговый орган. Справки должны предоставляться ежеквартально, а также по просьбе работника для подачи в различные организации;

- штрафные санкции за нарушение закона. Просрочка подачи справок предусматривает наложение штрафа в сумме тысячи рублей за просроченный месяц. После 10 дней просрочки электронные и банковские счета могут быть заморожены;

- штрафные санкции за ошибки. В законодательстве предусмотрены штрафы за ошибочные данные в справке о доходах. В случае подачи документа с ошибочными данными необходимо отправить в ИФНС аннулирующую справку;

- форма подачи документа. Бумажные носители могут использоваться только предприятиями, в которых работает до 25 человек. В остальных случаях справки передаются в инспекцию по налогам по электронной почте.

Какие доходы физических лиц подпадают под налог?

В справке 2-НДФЛ необходимо указывать все доходы, которые были получены физическим лицом в отчетном временном промежутке: зарплаты, премии, отпускные и т.д. Вносятся данные о вычетах: имущественных, социальных, стандартных, суммы вычтенных из дохода налогов.

Есть случаи, в которых удержание налога не представляется возможным. Налоговый агент должен подать соответствующую справку до 01.03.

Коды в справке 2-НДФЛ

Обновления, предусмотренные для заполнения справок 2-НДФЛ, в первую очередь коснулись кодов, которые в обязательном порядке вносятся лицом, заполняющим документ. В третьем разделе таблицы наиболее часто используются четыре кода:

- 2000 – зарплаты в денежном эквиваленте, например 2000 рублей и премии. Если за произведенные работы выдается натуральная оплата, она отражается под кодом 2530, доходы, полученные по гражданско-правовому договору, кодируются номером 2010;

- 2012 – выплаты по ежегодному оплачиваемому отпуску. Если при увольнении выдается компенсация неиспользуемого отпуска, она отражается под кодом 4800;

- 1010 – полученные дивиденды;

- 2510 – оплата услуг и товаров.

Как заполнять бланк 2-НДФЛ: пошаговая инструкция

Сотруднику предприятия, индивидуальному предпринимателю необходимо внимательно заполнять справку 2-НДФЛ, учитывая, что за ошибки в этом документе законодательство предусматривает штрафные санкции. Процесс включает несколько этапов:

Оформление заголовка, в котором отражается временной период, присвоенный документу №; дата заполнения; № корректировки.

Внесение данных организации, выдающей справку.

Заполнение полных данных получателя доходов: его Ф.И.О. и дата рождения; ИНН; коды страны, гражданином которой он является и документа, удостоверяющего личность, его серия и №; полный адрес места проживания, регистрации.

Указание всех доходов, подлежащих обложению ставкой: месяцы получения средств; коды, обозначающие вид доходов и их суммы; вычеты с кодами и суммами.

В заключении: указывается налоговый агент, Ф.И.О. сотрудника, заполняющего справку; подпись.

Скачать бланк справки и образец заполнения

Правильное оформление справки 2-НДФЛ требует знания законодательных актов, изменений. Помощь в работе может оказать бланк справки документа, который вы можете бесплатно и без регистрации скачать на нашем сайте, а так же образец заполнения в формате PDF и EXCEL (xls).

Полный пакет документов для заполнения 2-НДФЛ 2017 в налоговую:

Новый бланк справки 2-НДФЛ 2017 (.pdf) — скачать

Справка НДФЛ 2017 (.excel) — скачать

Образец заполнения 2-НДФЛ (.excel) — скачать

Порядок заполнения (.doc) — скачать

Коды субъектов РФ (.doc) — скачать

Коды видов документов (.doc) — скачать

Коды доходов (.doc) — скачать

Коды вычетов (.doc) — скачать

Источник: https://www.i-jurist.ru/documents/blank-2-ndfl/

Вопрос 358. Отчет НДФЛ год

Форма 2-НДФЛ изменилась и появилась новая форма 6-НДФЛ.

Эта справка заполняется по каждому физическому лицу, которое получает доход. В инспекцию эти справки за 2015 год должны быть представлены не позднее 1 апреля 2016 г. Если доход выплачен, но с него не удержан НДФЛ, следует информировать об этом инспекцию: справка 2-НДФЛ о невозможности удержать налог за 2015 год должна быть заполнена по новой форме и подана не позднее 1 марта 2016 года.

С помощью декларации 3-НДФЛ можно отчитаться о доходах, полученных в прошлом году. Так, налоговая декларация 3-НДФЛ заполняется индивидуальными предпринимателями на общей системе налогообложения.

Кроме того, декларацию 3-НДФЛ должны сдавать также граждане, получившие доходы, с которых не был удержан налог. Например, от сдачи в аренду или продажи квартиры.

Также, декларация 3-НДФЛ заполняется для того, чтобы заявить имущественный или социальный вычет.

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист В.

Заполнение 3-НДФЛ(13%) при социальном налоговом вычете(на обучение, на лечение и пр.):

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1, Лист Е2.

Заполнение 3-НДФЛ(13%) при имущественном налоговом вычете на строительство либо приобретение нового жилья:

Нужно заполнить только Титул, Р.1, Р.2, лист А, Лист Д1, Лист Д2, Лист Е1.

Заполнение образец 3-НДФЛ(35%) при подарках, выигрышах и доходах от кредита:

Нужно заполнить только Титул, Р.1, Р.2, Лист А.

Заполнение 3-НДФЛ(13%) при дивиденде, процентах по облигациям:

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Б.

Заполнение 3-НДФЛ(13%) от продажи недвижимого и/или прочего (автомобиль) имущества (с рассчетом налоговых вычетов):

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Д2, Лист Е1.

Нужно заполнить только Титул, Р.1, Р.2, Лист А, Лист Е1.

Заполнение 3-НДФЛ(13%) при сдаче в аренду квартиры, комнаты, жилья:

Нужно заполнить только Титул, Р.1, Р.2, Лист А.

6-НДФЛ это форма по налогу на доходы физ.лиц, исчисленному в целом для всех работников ИП или организации и др. лиц, для которых компания выступает в качестве налогового агента. В отличии от 2-НДФЛ, которая подается по каждому сотруднику отдельно.

«Переходящие» отпускные выплаты нужно отразить в 6-НДФЛ в том отчетном периоде, когда были выплачены отпускные сотруднику.

«Переходящую» зарплату Организация начисляет персоналу за март в конце марта, а выплачивает ее в апреле. Тогда, зарплату за март и НДФЛ с нее надо включить в раздел 1 расчета 6-НДФЛ. Поскольку этот раздел заполняют нарастающим итогом с начала года. А в разделе 2, несколько иначе отражают.

Там показывают операции только за последние три месяца отчетного периода. Если операцию по начислению и выплате начали в одном периоде (например, в марте), а завершили в другом (в апреле), отразить ее нужно в разделе 2 за тот период, в котором операцию завершат(Письмо ФНС от 25 февраля 2016 г. № БС-4-11/3058.).

Декабрьскую зарплату 2015 года, выданную в январе, в разделе 1 за I квартал отражать не нужно в форме 6-НДФЛ.

Доходы, не облагаемые НДФЛ, нужно указывать по строке 030 раздела 1.

Источник: http://ipipip.ru/NDFL/358/

Заполнение 2ндфл за год

Передает полную информацию о размере и регулярности заработка физического лица. Здесь же можно увидеть все данные о налогах, вычетах и прибыли, налог из которой вычесть нельзя.

Данная информация собирается на работе по физическим лицам ответственными за это сотрудниками для того, чтобы в дальнейшем направить их налоговым органам.

обязательно должна направляться в налоговые органы раз в год, благодаря этой документации вся информация по налогам будет рассмотрена и учтена.

Как заполнить декларацию 2-НДФЛ?

Обязанность составлять декларацию по вычетам из доходов работника лежит на его налоговом агенте, а именно организации, где работает данный человек или на ИП. Подобная процедура проводится для всех работников в организации и требует заполнения установленной формы.

Единая форма, следуя которой необходимо заполнять декларацию 2-НДФЛ, время от времени изменяется, поэтому, прежде чем скачать образец такой справки, необходимо удостовериться, что актуален для текущего времени.

Форма, актуальная в 2017-м году, несет в себе ряд особенностей. При заполнении декларации в заголовке потребуется отметить номер корректировки, где:

- «00» означает, что данная справка составлена впервые в данном периоде и не несет в себе корректировок;

- «01», «02» … «**» обозначает корректирующую справку, направленную для исправления неточностей в первичной;

- «99» означает, что этот документ представляет собой аннулирующую справку.

Введен ряд дополнительных статусов, допустимых в отметке для поля «ИНН в стране гражданства» во втором разделе декларации:

В четвертом разделе введены изменения, вследствие которых на данный момент к имущественным и социальным вычетам перенесены и инвестиционные. Помимо этого, в четвертом теперь располагается поле для реквизитов уведомления на получение социальных вычетов.

Изменения в пятом разделе следующие:

- Внесено поле, в котором отмечается фиксированных авансовых платежей.

- Отведено поле под реквизиты уведомления, которые подтверждают право на уменьшение налога на сумму фиксированных платежей.

Кроме всего прочего, внесены некоторые изменения в кодах: код для свидетельства о предоставлении временного убежища сменен с «18» на «19», и добавлены коды для Крыма – 91 и Севастополя – 92.

Образец, при помощи которого необходимо заполнять декларацию, выглядит следующим образом:

По завершении работы над декларацией налоговому агенту нужно направить заполненную форму в налоговую службу в бумажном или электронном виде. Сделать это необходимо строго отведенные сроки.

Декларация с признаком 1 должна быть передана в налоговые органы не позднее 1-го апреля года, следующего за годом, за период которого составлялась декларация 2-НДФЛ. Данный вариант подразумевает сообщение суммы всего заработка физического лица в течение года.

Декларация с признаком 2 направляется в налоговые органы в срок не позже 1-го марта. Здесь имеет место заполнение информации по работникам организации, налог с которых по каким-либо причинам не может быть взят.

В том случае, если декларация 2-НДФЛ подается в электронном виде, сроки подачи остаются такими же.

Предприятия и предприниматели, выступающие работодателями, а также источниками дохода физических лиц должны действовать как налоговый агент в соответствии с НК РФ. Они включают в себя расчет, удержание и перечисление НДФЛ, а также в установленные сроки предоставления такого отчета как справка 2 НДФЛ на каждого своего работника или получателя денег — физ. лица.

Агент по данному налогу, в основном, каждый месяц удерживает его и перечисляет в налоговую. А вот отчитываться он должен по документу 2-НДФЛ только один раз год, после конца налогового периода. При этом законодательство устанавливает два вида срока сдачи отчета форма 2-НДФЛ.

Для отправления обычных отчетов по удержанному налогу определен срок до 1 апреля последующего года. Этим документам присваивается статус «1» .

Но для НДФЛ, который не был удержан агент из дохода физ. лица, существует ограничение в представлении до 1 марта последующего года. Статус у таких документов 2-НДФЛ указывается «2» .

Внимание!

Источник: https://statto.ru/filling-2d-fll-per-year.html

Заполняем новые формы 2-НДФЛ и 6‑НДФЛ

ФНС утвердила новые справки 2-НДФЛ и расчет 6-НДФЛ. Читайте и смотрите на образцах, как отчитаться на новых бланках за 2017 год. В конце статьи найдете справочник доходов. В нем подсказки, как отражать разные виды выплат в 6-НДФЛ и какие коды по ним ставить в справках 2-НДФЛ.

Сдать 6-НДФЛ за 2017 год надо не позже 2 апреля. Срок чиновники не меняли, а вот бланк расчета обновили (приказ ФНС от 17.01.2018 № ММВ-7-11/18). Свежая форма действует с отчетности за 2017 год, а в силу вступает 26 марта.

Мы уточнили у чиновников из ФНС, можно ли отчитаться по новой форме до этой даты. Они уверяют, что можно: программа инспекций уже готова к приему нового расчета. Но если компании удобно, она вправе оформить 6-НДФЛ и на старом бланке даже после 26 марта. Расчет в любом случае примут.

Если вы уже отчитались по прежней форме, то пересдавать расчет не нужно.

Обратите вниманиие! За недостоверные сведения в 2-НДФЛ и 6-НДФЛ инспекторы вправе оштрафовать компанию минимум на 500 руб. (ст. 126.1 НК).

Что нового в расчете. Поправки в 6-НДФЛ неглобальные. Чиновники скорректировали титульный лист расчета.

В нем теперь есть два новых поля — код формы реорганизации (ликвидации) и ИНН/КПП реорганизованной компании. Эти поля заполняют правопреемники предприятий, которые реорганизовались, а 6-НДФЛ сдать не успели.

Большинству компаний, которые отчитываются как налоговые агенты, новые поля не пригодятся. Проставьте в них прочерки.

Еще одно изменение: чиновники расширили список кодов листа учета, которые нужно ставить в поле титульного листа «По месту нахождения (учета)». Например, появился специальный код для организаций, которые не относятся к крупнейшим. Частые коды смотрите в шпаргалке. Новые коды мы выделили красным цветом.

Разделы 1 и 2 отчета, где компании приводят суммы доходов и НДФЛ, чиновники не меняли.

Заполняйте их по прежним правилам: в разделе 1 отражайте выплаты и налог нарастающим итогом с начала года, а в разделе 2 — только за последний квартал.

Все письменные разъяснения по расчету, которые чиновники из ФНС давали в 2016—2017 годах, действуют и сейчас. Чтобы было проще сориентироваться, как показывать в расчете разные выплаты, сверьтесь с нашим справочником доходов.

Справки 2-НДФЛ за 2017 год вы вправе сдать как по новой, так и по старой форме (информация от 14.02.2018 на сайте ФНС nalog.ru). Но проще отчитаться именно на новом бланке (приказ ФНС от 17.01.2018 № ММВ-7-11/19). В обновленной справке для компаний есть выгодное изменение. О нем — ниже.

Примечание. В справках 2-НДФЛ больше не надо приводить адреса сотрудников. Для компании это плюс: у налоговиков меньше оснований оштрафовать вас за недостоверные сведения.

Что нового в 2-НДФЛ. Первая и главная поправка: теперь в 2-НДФЛ нет полей для адреса физлиц. Человека из справки налоговики будут идентифицировать только по Ф. И. О. и ИНН, в крайнем случае по паспортным данным. Компаниям это удобно: у проверяющих меньше поводов придраться к ошибкам.

Второе изменение в справке такое же, как в 6-НДФЛ. Появились два новых поля — код формы реорганизации (ликвидации) и ИНН/ КПП реорганизованной компании. Их заполняют правопреемники реорганизованных или ликвидированных предприятий.

Если вы обычный налоговый агент, оставьте эти поля пустыми. Кроме того, чиновники утвердили новый признак справки — 3. Он для правопреемников, которые сдают 2-НДФЛ за реорганизованную или ликвидированную компанию.

Если отчитываетесь по доходам как обычный агент, как и прежде, ставьте в справке признак 1.

Когда будете заполнять справки, не забудьте про новые коды доходов (приказ ФНС от 24.10.2017 № ММВ-7-11/820).

Какие коды места учета ставить на титульном листе нового 6-НДФЛ

|

Наименование |

Код |

Наименование |

Код |

|

По месту жительства предпринимателя |

120 |

По месту жительства члена или главы КФХ |

124 |

|

По месту учета крупнейшей компании |

213 |

По месту учета компании, которая не относится к крупнейшим |

214 |

|

По месту учета компании-правопреемника, которая не относится к крупнейшим |

215 |

По месту учета подразделения российской компании |

220 |

|

По месту учета компании-правопреемника, которая относится к крупнейшим |

216 |

По месту деятельности предпринимателя |

320 |

Частые коды доходов и вычетов для справок 2-НДФЛ

|

Вид дохода |

Код |

|

Дивиденды |

1010 |

|

Зарплата |

2000 |

|

Производственная премия |

2002 |

|

Премия к празднику за счет чистой прибыли |

2003 |

|

Выплаты подрядчикам-физлицам |

2010 |

|

Отпускные |

2012 |

|

Компенсация за неиспользованный отпуск |

2013 |

|

Выходное пособие и компенсации при увольнении свыше трех средних заработков |

2014 |

|

Больничное пособие |

2300 |

|

Зарплата в натуральной форме |

2530 |

|

Материальная выгода от экономии на процентах (при беспроцентных займах) |

2610 |

|

Стоимость подарков |

2720 |

|

Материальная помощь при рождении ребенка |

2762 |

|

Иные доходы |

4800 |

|

Вид вычета |

Код |

|

1400 руб. — родителю на первого ребенка до 18 лет, очного студента до 24 лет |

126 |

|

1400 руб. — родителю на второго ребенка |

127 |

|

3000 руб. — родителю на третьего и последующего ребенка |

128 |

|

12 000 руб. — родителю на ребенка-инвалида до 18 лет и очного студента до 24 лет |

129 |

|

2800 руб. — единственному родителю на первого ребенка |

134 |

|

Имущественный вычет |

311 |

|

Социальный вычет на лечение (не более 120 000 руб. в год) |

324 |

|

Социальный вычет за дорогостоящее лечение в размере фактических расходов |

326 |

|

4000 руб. — из стоимости подарков |

501 |

|

4000 руб. — из материальной помощи |

503 |

Какие даты и коды ставить в 2-НДФЛ и 6-НДФЛ за 2017 год

|

Доход |

Дата получения дохода (строка 100 6-НДФЛ) |

Дата удержания налога (строка 110 6-НДФЛ) |

Срок уплаты налога (строка 120 6-НДФЛ) |

Где про это сказано |

Код для 2-НДФЛ |

|

Зарплата за прошлый месяц |

Последний день месяца, за который начислили зарплату |

День фактической выплаты денег |

Следующий рабочий день после выплаты денег |

Письмо ФНС от 15.12.2016 № БС-4-11/24063 |

2000 |

|

Аванс, который выплатили в последний день месяца или по окончании месяца |

Последний день месяца, за который выплатили аванс |

День фактической выплаты аванса |

Следующий рабочий день после выплаты денег |

Письмо Минфина от 23.11.2016 № 03-04-06/69181 |

2000 |

|

Ежемесячная производственная премия |

Последний день месяца, за который начислили премию |

День фактической выплаты денег |

Следующий рабочий день после выплаты |

Письмо ФНС от 14.09.2017 № БС-4-11/18391 |

2002 |

|

Квартальная или годовая производственная премия |

Дата выплаты премии |

Дата выплаты премии |

Следующий рабочий день после выплаты денег |

Письмо ФНС от 05.10.2017 № ГД-4-11/20102 |

2002 |

|

Непроизводственная премия, например к юбилею |

Дата выплаты премии |

Дата выплаты премии |

Следующий рабочий день после выплаты денег |

Письмо ФНС от 01.08.2016 № БС-4-11/13984 |

2003 |

|

Вознаграждение подрядчику-физлицу |

Дата выплаты вознаграждения |

Дата выплаты вознаграждения |

Следующий рабочий день после выплаты денег |

Письмо ФНС от 17.10.2016 № БС-3-11/4816 |

2010 |

|

Отпускные |

Дата выплаты отпускных |

Дата выплаты отпускных |

Последнее число месяца, в котором выплатили отпускные |

Письмо ФНС от 01.08.2016 № БС-3-11/ 3504 |

2012 |

|

Больничные |

Дата выплаты больничных |

Дата выплаты больничных |

Последнее число месяца, в котором выплатили больничные |

Письмо ФНС от 25.01.2017 № БС-4-11/ 1249 |

2300 |

|

Доход в натуральной форме, если денежных доходов человек от компании не получал |

Дата выплаты дохода |

00.00.0000 |

00.00.0000 |

Письмо ФНС от 01.08.2016 № БС-4-11/ 13984 |

2530 |

|

Материальная помощь |

Дата выплаты дохода |

— для сумм в пределах необлагаемого лимита в 4000 руб.: 00.00.0000 |

— для сумм в пределах необлагаемого лимита в 4000 руб.: 00.00.0000 |

Письмо ФНС от 09.08.2016 № ГД-3-11/3605 подп. 1 п. 1 ст. 223, п. 4, 6 ст. 226 НК |

4800 |

|

Компенсация за неиспользованный отпуск |

Дата выплаты дохода |

Дата выплаты дохода |

Следующий рабочий день после выплаты денег |

Подп. 1 п. 1 ст. 223, п. 4, 6 ст. 226 НК |

2013 |

Образец титульного листа 6-НДФЛ

Образец 2-НДФЛ

Март 2018 г.

Налоговая отчетность, НДФЛ

Источник: http://www.pnalog.ru/material/2-ndfl-6-ndfl-2017-zapolnenie