Как оформить налоговый вычет и вернуть 13% от стоимости покупок

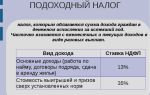

Значительная часть наших читателей (как, впрочем, и я) платит налоги. Однако эту сумму можно уменьшить. Для этого существует налоговый вычет.

Что это? При оформлении подобного вычета государство уменьшает сумму, с которой выплачиваются налоги.

Так же называется возврат определённой части ранее уплаченного НДФЛ (налога на доходы физических лиц) при покупке недвижимости, расходах на лечение или обучение.

Кто может получить налоговый вычет

Только гражданин России, являющийся налоговым резидентом (человеком, который платит те самые 13% от дохода). Индивидуальные предприниматели, работающие в специальном налоговом режиме и не имеющие доходов, облагаемых по ставке 13%, получить вычет не могут.

Каким бывает налоговый вычет

Согласно Налоговому кодексу, существует несколько видов вычетов:

- Стандартный.

- Социальный.

- Имущественный.

- Профессиональный.

- Вычет, связанный с переносом на будущий период убытков от сделок, связанных с ценными бумагами, и операций с финансовыми инструментами срочных сделок, которые обращаются на организованном рынке.

- Вычеты, связанные с переносом на будущий период всех убытков, имеющих отношение к участию в инвестиционном товариществе.

Самым важным вычетом является имущественный. С него и начнём.

Имущественный вычет можно получить при покупке любых объектов недвижимости. Как это действует? Вы покупаете, скажем, квартиру, а потом государство возвращает вам 13% потраченной суммы, так как вы платили ему подоходный налог.

Например, если за год было заплачено 200 000 рублей подоходного налога, то налоговый вычет на покупку квартиры, который вы сможете получить за год, составит не более 200 000 рублей.

Если налоговый вычет превышает эту сумму, оставшиеся деньги можно будет получить уже в следующем году.

Максимальный размер имущественного вычета — 2 миллиона рублей с человека за саму недвижимость (то есть можно вернуть 13% от этой суммы) и 3 миллиона рублей за использование ипотечного кредита.

Так что вернуть деньги можно с нескольких объектов недвижимости (касается только покупок, совершённых начиная с 2014 года). Налоговый вычет по процентам предоставляется только по одной квартире.

Действует этот вычет и при оплате ремонта.

Можно вернуть деньги и за другие покупки. Но в таком случае общая сумма вычетов не может превышать 120 тысяч рублей. Причём это не возвращаемая сумма, а сумма, с которой списывается 13%. (В этот лимит не входит оплата обучения и дорогостоящего лечения.) Все эти выплаты можно вернуть по прошествии налогового периода, учитываются только траты за истекший налоговый период.

1. Стандартный вычет (статья 218 Налогового кодекса, указаны максимальные возвращаемые суммы):

- 500 рублей в месяц для граждан, у которых имеются различные государственные награды и/или особый статус, например Герой РФ, Герой Советского Союза и так далее.

- 1 400 рублей в месяц на каждого ребёнка, если сумма доходов родителей составляет до 280 000 рублей.

- 3 000 рублей в месяц — на третьего и последующих детей.

- 3 000 рублей в месяц составляет налоговый вычет на несовершеннолетнего ребёнка-инвалида или на ребёнка-инвалида первой или второй группы до достижения им возраста 24 лет, если он является учащимся очной формы обучения, аспирантом, ординатором, интерном, студентом и так далее.

- 3 000 рублей в месяц составляет налоговый вычет для граждан, которые перенесли лучевую болезнь или иные заболевания вследствие катастрофы на Чернобыльской АЭС, для инвалидов ВОВ и прочих категорий льготников.

2. На социальный налоговый вычет претендуют лица, расходы которых связаны со следующими направлениями:

- Благотворительность — в сумме, направленной физическим лицом на благотворительные цели в виде денежной помощи в течение года. Не может превышать 25% от суммы полученных в отчётном году доходов.

- Обучение — в сумме, которая была уплачена в налоговом периоде за обучение (своё, детей до 24 лет, опекаемых или подопечных до 18 лет и бывших опекаемых в возрасте до 24 лет). При этом сумма налогового вычета при расходах на обучение детей составляет 50 000 рублей в год; на своё обучение — не более 120 000 рублей в год в совокупности с иными социальными расходами налогоплательщика, в частности с оплатой лечения, пенсионных страховых взносов и так далее, за исключением оплаты дорогостоящего лечения.

- Лечение и/или приобретение медикаментов — в сумме, которая была уплачена в налоговом периоде за медицинские услуги, оказанные медицинскими организациями или ИП, осуществляющими медицинскую деятельность, самому налогоплательщику, его родителям, детям, супругу (супруге). Налогоплательщик может получить налоговый вычет в сумме всех расходов на дорогостоящие препараты и лечение.

- Накопительная часть трудовой пенсии — в сумме, которая была уплачена налогоплательщиком в налоговом периоде в виде дополнительных страховых взносов на накопительную часть трудовой пенсии. Если дополнительные взносы были уплачены работодателем, то вычет не предоставляется.

- Негосударственным пенсионным обеспечением — в сумме уплаченных налогоплательщиком в налоговом периоде пенсионных взносов по договору с пенсионным органом. В отличие от предыдущего случая, вычет может быть предоставлен, если платил работодатель, но при условии обращения к нему. Максимальная сумма взносов, с которой будет рассчитываться вычет, — 120 000 рублей.

Необходимые документы

1. Для оформления налогового вычета на обучение необходимо заполнить декларацию 3-НДФЛ и предоставить её в налоговую инспекцию по месту регистрации. К декларации прикладываются следующие документы:

- справка 2-НДФЛ;

- заявление о возврате налога, в котором содержатся реквизиты счёта для перечисления денежных средств;

- договор с учебным заведением;

- лицензия учебного заведения на оказание образовательных услуг;

- все платёжные документы, согласно которым была произведена оплата обучения.

2. Для того чтобы оформить налоговый вычет на лечение, вместе с декларацией 3-НДФЛ, подаваемой в налоговую инспекцию, нужно предоставить следующие документы:

- заявление на возврат налога;

- справку с работы по форме 2-НДФЛ.

Кроме этого, для возврата средств, потраченных на лечение, потребуется приложить:

- справку об оплате медицинских услуг;

- документы, которые подтверждают размер понесённых вами расходов;

- договор с медицинской организацией;

- лицензию медицинской организации на право осуществлять медицинскую деятельность.

При возврате затрат на лекарства вам понадобится:

- рецепт, оформленный в специальном порядке;

- платёжный документ.

Можно оформить налоговый вычет и на оплату добровольного медицинского страхования, для этого нужно предоставить ещё:

- полис или договор со страховой организацией;

- лицензию страховой компании;

- платёжные документы.

3. Для оформления вычета при покупке жилья к декларации по форме 3-НДФЛ нужно приложить:

- справку 2-НДФЛ;

- заявление о возврате налога;

- договор купли-продажи жилья;

- договор участия в долевом строительстве жилого дома;

- акт приёма-передачи;

- свидетельство о праве собственности;

- платёжные документы.

Для ипотечных приобретений к предыдущим документам нужно добавить:

- кредитный договор;

- справку об уплаченных процентах.

После того как все документы будут приложены к декларации по форме 3-НДФЛ, Федеральная налоговая служба рассматривает все бумаги и принимает решение о предоставлении или отказе в предоставлении налогового вычета.

Сроки оформления

Согласно статье 229 Налогового кодекса РФ, налоговая декларация по форме 3-НДФЛ предоставляется до 30 апреля года, следующего за отчётным (за траты в котором предполагается осуществить возврат). Это не распространяется на получение социального, имущественного и стандартного налоговых вычетов, но с ограничением: можно подать документы на возврат не более чем за три налоговых периода.

Сроки получения

На проверку декларации у налоговой есть три месяца, после чего возврат денег производится в течение месяца.

Можно поступить иначе и предоставить работодателю заявление и уведомление из налоговой инспекции о праве на получение налогового вычета.

После получения этих документов работодатель будет удерживать сокращённый размер налога с учётом налогового вычета. При этом срок возврата налогового вычета переносится со следующего календарного года на период подачи документов.

И в налоговую придётся идти дважды: сначала для подачи документов на получение уведомления, потом за получением уведомления.

Источник: https://lifehacker.ru/nalogovyj-vychet/

Минфин рассказал о вычете НДС при покупке авиабилетов

В финансовом ведомстве сообщили, что НДС подлежит вычету только в том случае, если в билетах сумма налога выделена отдельной строкой.

Министерство финансов разъяснило некоторые моменты, связанные с налогообложением. Ведомство ответило на вопрос организации, которую интересовало, как применить НДС при покупке авиабилетов для сотрудников, если сумма налога в транспортных документах не выделена. Специалисты Минфина сообщили, что в этом случае принять НДС к вычету нельзя.

В министерстве напомнили, что суммы налога на добавленную стоимость, уплаченные по расходам на командировки и принимаемые к вычету при исчислении налога на прибыль, подлежат вычету. Это определяет пункт 7 статьи 171 Налогового кодекса РФ. Причем статья 172 устанавливает, что вычет сумм НДС производится на основании счетов-фактур, выставленных продавцами при реализации товаров.

В письме Минфина отмечается:

Согласно п. 2 Приказа Минтранса России от 18.11.

2006 N 134 «Об установлении формы электронного пассажирского билета и багажной квитанции в гражданской авиации» маршрут/квитанция электронного пассажирского билета и багажной квитанции (выписка из автоматизированной информационной системы оформления воздушных перевозок) является документом строгой отчетности и применяется для осуществления организациями и индивидуальными предпринимателями наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники.

Таким образом, при приобретении услуг по воздушной перевозке пассажиров, находящихся в служебной командировке, оформленных электронным билетом, при исчислении налога на добавленную стоимость, подлежащего уплате в бюджет, к вычету принимается сумма налога, выделенная отдельной строкой в маршрут/квитанции электронного пассажирского билета, составленного автоматизированной информационной системой оформления воздушных перевозок и распечатанного на бумажном носителе.

Кроме того, Минфин рассказал о налоге на прибыль. В ведомстве пояснили, что в рассматриваемом случае при определении налоговой базы учитывается полная стоимость билетов. Специалисты подчеркнули:

Напомним, порядок возмещения НДС регламентирует статья 176 Налогового кодекса РФ.

Добавим, что Минфин наделен полномочиями предоставлять консультации по законодательству о налогах и сборах. Разъяснения по этому вопросу даны в письме от 7 августа 2007 г. N 03-02-07/2-138. Документ устанавливает, что консультации ведомства не являются нормативными правовыми актами, не содержат правовых норм и не направлены на установление, изменение или отмену правовых норм.

Подробную информацию по вопросам, связанным с уплатой налогов, можно найти на нашем сайте в разделе «Справочник налогов». Там приводятся сведения о налоговой базе, ставках, льготах и налоговых вычетах и т.д.

Ближайшие даты уплаты налогов, представления бухгалтерской и налоговой отчетности, а также сведений во внебюджетные фонды вы можете найти в разделе «Календарь бухгалтера».

Кроме того, на нашем сайте уже можно найти Коды бюджетной классификации на 2013 год.

Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить! Для этого выделите ошибку и нажмите одновременно клавиши «Ctrl» и «Enter». Мы узнаем о неточности и исправим её.

Источник: https://ppt.ru/news/114425

Подробные инструкции и разборы сложных случаев. Для тех, кто хочет отдать меньше, а забрать больше

В России началась декларационная кампания. Это волшебное время, когда некоторым россиянам нужно рассказать налоговой о своих доходах и расходах.

Екатерина Мирошкина

экономист

Тем, кто продавал имущество или получал доход не на работе, нужно посчитать и заплатить НДФЛ. Тем, кто купил квартиру, оплатил лечение, учебу или инвестировал, можно заявить вычет и забрать свои деньги у государства. Если возвращаете налог на работе, пора обновить уведомление о праве на вычет.

Мы уже много написали о том, как все сделать правильно: получить больше, заплатить меньше и не нарваться на штрафы. Будем писать еще. Сделали подборку статей: здесь будет все про НДФЛ и вычеты.

Если не найдете ответ на свой вопрос, присылайте его на ask@tinkoff.ru.

Вам положен стандартный вычет. Обычно его предоставляют на работе по заявлению. Но можно получить его и в налоговой — тогда часть НДФЛ вернут на счет. Наш редактор Лена Глубко получает такой вычет на двоих детей. Она рассказала, что для этого нужно и какие есть нюансы для разведенных родителей, вторых браков и при распределении между супругами.

Проверьте, предоставили ли вам такой вычет на работе. Если нет, это можно исправить.

Каждому человеку раз в жизни положен налоговый вычет при покупке жилья: квартиры, комнаты или дома. Сейчас у него лимит 2 млн рублей и есть возможность перенести остаток на другие объекты. Правда, с нюансами. Этот вычет — реальный шанс забрать у государства 260 тысяч рублей. Если вы покупали квартиру и пока не оформили вычет, вот вам пошаговая инструкция.

А вот при покупке гаража такой вычет не положен.

Супруги могут заявить два вычета на одну и ту же квартиру — каждый за себя. И НДФЛ вернут каждому. Вместо 260 тысяч рублей можно вернуть 520 тысяч. Процентов по ипотеке это тоже касается — там свой лимит.

Оказывается, многие об этом не знали и оставили государству свои деньги. Еще есть шанс их вернуть. А если недавно купили квартиру, то правильно все оформите и получите больше, чем рассчитывали. Это не мы так думаем — это Минфин объяснил, а мы разложили по полочкам.

Вам тоже положен вычет, но с условиями. Если их не выполнить, налог не вернут. Банк не всегда об этом предупреждает, а налоговая не спешит объяснять. Так люди теряют деньги. Объяснили, как оформить договор страхования при ипотеке, чтобы вернуть 13%.

Государство хочет вернуть вам до 15 600 рублей за каждый год платной учебы. Можно заплатить за вуз, автошколу и даже детский сад и вернуть 13% от суммы расходов. Наш автор Настя Манухина уже забрала у государства 33 тысячи и рассказала, как это сделать быстро и с гарантией.

Если вы тратились на анализы, стоматолога, консультации врачей или операцию для мамы, можно вернуть 13% с помощью социального вычета. Вот как это сделать по шагам.

Сразу посчитайте, сколько налога сможете вернуть с помощью социальных вычетов.

Чтобы вернуть НДФЛ, необязательно подавать декларацию и ждать несколько месяцев. Можно сразу не платить налог — его не будут удерживать на работе в текущем году. Нужно только взять одну бумажку в налоговой — ее оформят через личный кабинет. А если знать кое-какие хитрости, можно забрать больше своих денег у государства.

Есть способ получить гарантированный доход выше, чем по вкладу, и попробовать себя в роли инвестора. Можно открыть ИИС и заработать на ценных бумагах, а потом получить еще 13% от государства. Это не шутки: Роман уже оформил такой вычет не выходя из дома и дает подробную инструкцию.

Если вы уже получали вычет, а кто-то из родственников нет, передать свое право нельзя. Например, мама пенсионер и купила квартиру, а возвращать ей нечего. Вдруг вы решите получить вычет за нее — так не получится.

Если вы не знаете, что делать с декларацией и можно ли не платить НДФЛ, юрист Кристина Фролова объясняет, как правильно все заполнить, куда подавать и что будет, если этого не сделать. Это не новая статья, но принципы те же. Актуальную форму 3-НДФЛ легко найдете на сайте налоговой.

При продаже квартиры нужно начислить налог. Но не всегда, а даже если он начислен, его можно уменьшить с помощью вычета. Вот сколько разных ситуаций мы разобрали на эту тему:

Купили восьмой Айфон, а седьмой продали. Вот вам повод начислить налоги и подать декларацию. Но это нужно не всегда. Иногда надо подать декларацию, а налог платить не надо.

А бывает, что делать вообще ничего не придется. Разбираться нужно самим: налоговая будет только рада доначислить вам пеней и штрафов.

Вот подробный расклад о продаже Айфонов: подойдет и для другого имущества, кроме недвижимости.

Говорят, что все переводы на карту облагаются НДФЛ, как будто это подарок. Но вы не верьте. На самом деле не со всех переводов и подарков нужно платить налог. Вся правда в нашей статье.

Если теща подарила вам денег, налог можно не платить. А вот если подруга мамы подарила участок, может возникнуть такая обязанность. Еще хуже, если вам подарил квартиру не родственник, а вы ее сразу продали.

Чтобы не попасть на налоги при расторжении брака, почитайте наш разбор на основании письма Минфина. Налоговая может начислить вам НДФЛ на ваше же личное имущество только потому, что вы что-то не так написали в документах или не тогда их оформили. Ох уж эта налоговая.

Иногда налоговая одобряет вычет при покупке квартиры после проверки, а потом требует его вернуть. Надеяться на налоговую нельзя — нужно во всем разбираться самим. Конституционный суд разрешил забирать деньги, даже если налогоплательщик поверил налоговой, никого не обманывал и все потратил.

Зато налоговая может дать ваш вычет кому-то другому и вернуть ваш налог на чужой расчетный счет.

В истории Вики из Фейсбука до сих пор нет ясности: налоговая так и не разобралась с ее вычетом, а полиция — с мошенниками. Они шлют друг другу отписки, а страдает человек.

Что с деньгами, которые вместо Вики перевели кому-то другому, банк не говорит. А Вике скоро получать свой вычет, вот только он теперь под вопросом.

За списанные долги могут начислить НДФЛ без предупреждения. Например, вы рефинансировали валютную ипотеку и банк списал часть долга.

А потом раз — и прислал справку с начисленным налогом на десятки тысяч рублей. Так было с нашим читателем. Хорошо, что он вовремя рассказал свою историю, прислал документы и мы во всем разобрались.

Оказалось, банк ошибся. Теперь налог хоть и начислен, но платить его не придется.

Если у вас есть вопросы по поводу заполнения декларации о доходах, начисления НДФЛ, вычетов или вы хотите предложить тему для статьи об этом, напишите на ask@tinkoff.ru. Самое интересное опубликуем в журнале и включим в эту подборку.

Источник: https://journal.tinkoff.ru/ndfl-i-vychety/

Налоговый вычет за отдых на российских курортах: пока это выгодно работодателю

Уже с лета 2015 года подготавливаются ряд законопроектов о внесении правок в Налоговый кодекс РФ в части возврата денег за отдых в России. Если данные изменения будут приняты, то россияне смогут заявить вычет по расходам на отпуск, или получить возмещение данных затрат у работодателя.

Наконец-то, в 2018 году случились небольшие подвижки в принятии новых законов, связанных со льготами. Теперь получить налоговый вычет за отдых на российских курортах могут работодатели. Но об этом чуть позже.

А вначале давайте рассмотрим, что нас ждет, если оба эти законопроекта (касательно налогоплательщиков) будут утверждены. И в конце уже подробнее остановимся на том, какие льготы наше государство смогло предоставить к настоящему времени.

Начнем с того, что первый ожидаемый закон относится к разряду налоговых вычетов (наряду с имущественными, социальными и другими). То есть от уплаченной суммы можно будет вернуть 13% подоходного налога.

А вот второй законопроект предлагает работодателям компенсировать туристические поездки своих сотрудников по России. В этом случае, затраты предприятия можно будет относить не на прибыль, а на себестоимость.

Это значит, что средства, которые фирма отдала бы на уплату налогов, она может выплатить своему сотруднику. При этом с работника будет удерживаться дополнительный подоходный налог в размере 13%.

Условия получения компенсации

Рассмотрим критерии, по которым возможен возврат денег за отдых, то есть условия того, как получить компенсацию за отдых в России:

- Оплате подлежит отпуск, проведенный только на территории РФ;

- Путевка должна быть приобретена в турфирме или у туроператора (должен быть оформлен соответствующий договор);

- «Дикий» отдых (с палатками, неоформленные турпоходы, путешествия «автостопом», на личном автотранспорте и т.д.), без подтверждения договором турфирмы (туроператора), оплате не подлежит;

- Стоимость затрат, по которым возможно возмещение, не должно превышать 50 тыс. руб. на одного члена семьи;

- Если отпуск обошелся дороже установленного лимита, возмещению будет подлежать сумма в 50 тыс. руб. с человека. Если затраты не превысили указанную сумму, они будут приняты в полном объеме;

- Компенсацию можно получить также за супруга (супругу), несовершеннолетних детей, в том числе и усыновленных, детей и бывших подопечных в возрасте до 24 лет, если они проходятся обучение по очной форме в образовательном учреждении;

- Оплате подлежат расходы по размещению в гостинице, питанию (если оно предусмотрено условиями проживания), проезду, экскурсионные услуги.

Новый вид вычета – «отпускной»

Первый законопроект, разработанный Минкультуры РФ, предусматривает право граждан заявить налоговый вычет за отдых.

Если Вы купили путевку у туроператора и провели отпуск на территории России (сюда входит и Крым), то в этом случае в следующем налоговом периоде сможете получить возврат 13% от суммы, не превышающей 50 тыс. руб. на одного человека.

Предполагается, что это можно будет сделать в одном налоговом периоде, то есть если отдых состоялся в 2016 году, то получить налоговый вычет за путевку можно будет по окончании года, подав в 2017 году декларацию за 2016 год.

Расчет суммы налогового вычета за отпуск

Оплата отпуска работодателем

Второй законопроект, внесенный на рассмотрение в Госдуму РФ, предусматривает право работодателя возместить расходы своего сотрудника и членов его семьи за проведенный отпуск.

Возмещение работнику расходов на отпуск является правом работодателя, но никак не обязанностью, поэтому требовать от организации в обязательном порядке компенсировать «отпускные» затраты сотрудник не вправе.

Стоит особо отметить, что за полученную компенсацию отпуска работник должен будет самостоятельно исчислить и уплатить подоходный налог в размере 13 %.

Расчет суммы компенсации от работодателя

Стоит также отметить, что указанные законопроекты находятся на стадии рассмотрения, какие-либо разъяснения по порядку получения вычета, многоразовости его заявления, особенностей документального подтверждения отсутствуют. С какого момента вступят в силу данные изменения пока тоже сказать затруднительно.

Что изменилось в 2018 году

С 2019 года можно будет получить вычет за расходы на отпуск. 23 апреля 2018 Президент Путин подписал соответствующий закон.

Согласно ему, работодатель может уменьшить свою прибыль на величину расходов, к которым теперь будет относиться и туристическая путевка для сотрудников. Получить вычеты за отпуск с уплаченных налогов можно будет с 2019 года.

Таким образом, компенсировать траты предприниматель будет из бюджета. Как это работает?

- На время отпуска компания купила сотруднику путевку на отдых стоимостью 80 000 рублей;

- По итогам отчетного периода размер налога предпринимателя к уплате составляет 370 000 рублей;

- Компания платит в бюджет – 320 000, уменьшив сумму на оплату путевки за работника, но не более 50 000 рублей.

Кроме предельной суммы существуют и другие ограничения: стоимость тура не может превышать 6% от совокупной заработной платы. Компенсировать можно только отдых в России, включая проживание в отеле, питание, санаторное лечение, билеты в оба конца – курорт и время года значения не имеют.

Кроме того, снизить налог к уплате можно и по расходам за членов семьи работника: супругов, родителей, детей.

Источник: https://nalog-prosto.ru/vozvrat-deneg-za-otdyh-v-rossii/

Налоговый вычет за лечение в санатории: кому предоставляется

Государство на законодательном уровне стимулирует экономическую активность граждан. В параграфах Налогового кодекса (НК) содержатся условия, при исполнении которых можно затребовать возврат подоходного налога по тратам за санаторно-курортное лечение. Такая преференция имеет разнонаправленное действие:

- граждан подталкивает тратить средства на оздоровление;

- санаторные учреждения развиваться;

- а страна получает налоги (с представителей услуг) и здоровое население.

Право на налоговый вычет по затратам на лечение в санатории записано в 219-й статье НК. В ее тексте приводятся максимальные ограничения по возврату, а также порядок осуществления перераспределения бюджетных средств в пользу налогоплательщика. Благодаря этому курортное лечение в 2018 году стало реально дешевле. Разберем, куда обращаться и сколько можно вернуть.

Общие правила предоставления курортного вычета

В тексте 219-й статьи НК приводится исчерпывающий перечень трат, по которым налогоплательщик может затребовать налоговый вычет.

Помимо получения вычета на лекарство входит в него и санаторно-курортное лечение (подпункт 3 пункта 1 указанной статьи). Однако он имеет серьезные ограничения.

Так, гражданин получил право претендовать на возмещение части денег, потраченных на медицинское обслуживание:

- входящее в стоимость путевки;

- полученное отдельно.

Кроме того, вернут возврат налога только в том случае, если претендент предоставит документы. Причем в инициативном порядке. В их перечень входят следующие:

- справка из оздоровительного учреждения о сумме затрат на медицинские услуги;

- чеки или иные платежные документы;

- договор с медучреждением;

- копия гослицензии оздоровительного учреждения.

Общими правилами, записанными в приведенной статье НК, установлено предоставление налоговой преференции людям:

- отчислявшим взнос в бюджет по ставке 13% в отчетном периоде;

- произведшим оплату медуслуг из собственных средств:

- за себя;

- супруга;

- ребенка, не достигшего 18 лет (студента-очника до 23-летия);

- родителя;

- подопечного;

- лечившимся в оздоровительном учреждении:

- являющемся резидентом РФ;

- имеющем гослицензию на предоставление оздоровительных услуг;

- расположенном в пределах России.

Давайте разберем, кто из граждан РФ может претендовать на соцвычет за курортное лечение. В НК приведено правило о налогоплательщике по ставке 13%. Таковыми являются:

- все официально трудоустроенные люди (подоходный налог с них взимается на мусте службы);

- некоторые индивидуальные предприниматели (если выбрана соответствующая ставка);

- самозанятые граждане (они платят НДФЛ самостоятельно);

- арендодатели и лица, продавшие в отчетном периоде недвижимость.

Пенсия не входит в налогооблагаемую базу. Следовательно, возврат пенсионер за лечение получить не может, но это не совсем так. Есть случаи, когда преференция им доступна:

- если пенсионер продолжает трудиться;

- если работал в течение трех лет, предшествующих дате обращения за курортным возвратом;

- если сдает в аренду жилье и оформляет сделки официально;

- если продал недвижимость.

Главное условие возврата бюджетных денег

Налоговый вычет на санаторно-оздоровительные услуги предоставляется человеку только по его инициативе. Автоматически деньги никто не начислит. Необходимо взять на себя труд и собрать документы, подтверждающие факт оплаты курортного лечения.

Еще следует знать, что социальный вычет предоставляется в целом на лечение. В 219-й статье НК приведена общая ограничительно цифра. Она равна 120 000,0 рублей. Это максимальная величина снижения базы налогообложения по таким затратам на получение услуг:

- медицинских, в том числе санаторно-курортных;

- образовательных.

Разъяснение: 120 000,0 р. – это налогооблагаемая база, с которой исчисляется НДФЛ в размере 13%. На практике максимально вернут:

- 120,0 тыс. р. х 13% = 15,6 тыс. р.

Допустим, И. поехал на курорт по путевке, за которую внес 35 000,0 р. На медуслуги в ней заложено 12 000,0 р. (остальное: питание и проживание). И. дополнительно потратил на лечение еще 50 000,0 р.

Ему полагается снижение базы налогообложения в размере 62 000,0 р. Фактически вернуть он сможет всего:

- 62 000,0 р. х 013 = 8 060 р.

Как оформить курортный вычет

Теперь разберем, как получить налоговый вычет за лечение, которое обеспечил санаторий. Сразу уточним, что предоставляется преференция двумя способами:

- по месту трудоустройства;

- через Федеральную налоговую службу (ФНС).

Однако начинать следует с посещения ФНС в любой ситуации. Только налоговики могут определить право человека на бюджетные средства. Алгоритм действий таков:

- Собрать пакет необходимых документов, в которые входят:

- паспорт и ИНН;

- декларация 3-НДФЛ;

- справка с работы о доходах;

- подтверждение затрат (выше перечислены).

- Заполнить бланк заявления.

- Передать бумаги в отделение ФНС по месту жительства.

- Подождать окончания камеральной проверки.

Дальше порядок действий рознится. Так, для получения курортного возмещения через работодателя следует поступить так:

- заказать в отделении ФНС справку о предоставлении вычета (обязаны выдать через месяц);

- отнести бумагу на предприятие;

- написать заявление.

Если же планируется получать средства из ФНС на банковский счет, то порядок действий таков:

- Подождать оповещения о том, что право подтверждено.

- Отправиться в налоговую и написать заявление о выделении денег за лечение, указав в нем реквизиты счет.

- В течение двух месяцев средства переведут на карту.

Дополнительные сведения

Если деньги были потрачены на лечение родственника заявителя, то в пакет документов необходимо добавить такие бумаги:

| Степень родства | Документ |

| Ребенок | Свидетельство о появлении на свет |

| Родитель | Свидетельство о рождении свое и паспорт мамы или папы |

| Супруг | Свидетельство о браке |

| Подопечный | Выписка из решения о назначении опеки |

Заявить о получении курортного вычета можно такими способами:

- путем личного посещения отделения ФНС;

- почтовым отправлением (нужно сделать перечень вложений);

- на официальном сайте ФНС (требуется регистрация).

Возмещение денег, потраченных на курортное оздоровление, производится ФНС в размере 13% затрат, но не более отчисленного за отчетный период НДФЛ. Пенсионеры могут использовать срок давности для оформления привилегии, равный трем годам.

Источник: https://PoZakony.su/medicinskoe-pravo/nalogovyj-vychet-za-lechenie-v-sanatorii-komu-predostavlyaetsya/

Какие документы подтверждают право на стандартные налоговые вычеты

Заявление

Чтобы получать стандартные налоговые вычеты, сотрудник должен представить в бухгалтерию заявление в произвольной форме.

Причем сделать это он должен до окончания текущего налогового периода, то есть календарного года. В противном случае получить вычет за прошедший год он сможет только самостоятельно в своей налоговой инспекции.

Для этого ему придется сдать в инспекцию декларацию по форме № 3-НДФЛ и подтверждающие документы.

Такой порядок следует из положений пунктов 3 и 4 статьи 218 Налогового кодекса РФ и подтверждается письмом Минфина России от 25 сентября 2013 г. № 03-04-06/39802.

Ситуация: нужно ли сотрудникам ежегодно писать заявления на предоставление стандартных налоговых вычетов?

Ответ на этот вопрос зависит от того, что изначально было написано в заявлении.

Вообще законодательство не требует ежегодно оформлять заявления на стандартные налоговые вычеты. Но если в заявлении сотрудник указал конкретный налоговый период (например, 2016 год), то по его окончании заявление придется написать вновь.

Если же период не указан и право на вычет сотрудник не потерял, то требовать от него повторного заявления не нужно. Такие выводы следуют из положений пункта 3 статьи 218 Налогового кодекса РФ, письма Минфина России от 8 августа 2011 г.

№ 03-04-05/1-551.

Повторные заявления могут понадобиться, если в компании произошла реорганизация, в результате которой образовалось новое юридическое лицо. Например, при реорганизации в форме разделения или выделения. По отношению к сотрудникам, перешедшим на работу во вновь созданную организацию, она является новым налоговым агентом.

А у каждого налогового агента должны быть адресованные именно ему заявления о предоставлении стандартных вычетов. Поэтому при зачислении в штат организации, возникшей в результате реорганизации, сотрудникам придется подать новое заявление с указанием ИНН, КПП, наименования и других реквизитов нового налогового агента.

Такие разъяснения содержатся в письме ФНС России от 18 сентября 2014 г. № БС-4-11/18849.

Ситуация: с какого периода можно предоставить сотруднику стандартный вычет по НДФЛ? Сотрудник работает в организации с начала года, но заявление о предоставлении вычета подал позже.

Если сотрудник подал заявление в пределах текущего года, то вычеты предоставляйте с начала этого периода. Даже если о своем праве на вычет он заявил в середине или в конце года.

В Налоговом кодексе нет связи между возникновением права на вычет и датой подачи заявления. Сроков, когда сотрудник должен написать такое заявление, тоже не предусмотрено.

При этом вычет полагается за каждый месяц календарного года до тех пор, пока сотрудник не потеряет право на него.

Поэтому, если сотрудник подтвердил свое право на вычет начиная с начала года (хоть и в его середине), уменьшите его базу для расчета НДФЛ с января.

Как известно, базу для НДФЛ рассчитывают при каждой выплате дохода. А значит, при выплате, например, зарплаты за месяц, в котором сотрудник подтвердил свое право, ранее не учтенные вычеты можно посчитать в уменьшение налоговой базы.

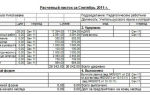

Пример расчета НДФЛ, если сотрудник подал заявление на вычет в середине года

В.К. Волков работает в ООО «Альфа» с 1 января в должности начальника цеха. Ему установлен оклад в размере 50 000 руб. У Волкова есть три несовершеннолетних ребенка. Однако он сразу не представил в бухгалтерию всех необходимых документов на получение стандартного налогового вычета. Сделал это Волков только в июле. Поэтому с января по июнь при расчете НДФЛ вычеты Волкову не предоставляли.

Всего с января по июнь Волкову было начислено 360 000 руб. (60 000 руб. × 6 мес.).

НДФЛ удержан в сумме 46 800 руб. (360 000 руб. × 13%).

Ежемесячная сумма вычета на троих детей – 5800 руб. (1400 руб. + 1400 руб. + 3000 руб.).

Начиная с месяца, в котором доход Волкова превысил 350 000 руб., права на вычет он не имеет. Предельной величины доход Волкова достиг в июне. Поэтому при расчете НДФЛ за январь–июль (после получения заявления от сотрудника) бухгалтер «Альфы» предоставил Волкову вычеты за январь–май.

Суммарный вычет за пять месяцев равен 29 000 руб. (5800 руб. × 5 мес.).

Сумма излишне удержанного НДФЛ по состоянию на 1 июля составляет:

46 800 руб. – ((360 000 руб. – 29 000 руб.) × 13%) = 3770 руб.

Эту сумму бухгалтер «Альфы» засчитывает в счет НДФЛ, который должен быть удержан из зарплаты Волкова за июль.

Сумма НДФЛ, которую нужно перечислить в бюджет с доходов Волкова за январь–июль, равна:

(420 000 руб. – 29 000 руб.) × 13% – 46 800 руб. = 4030 руб.

Все это следует из подпунктов 1, 2 и 4 пункта 1 и пункта 3 статьи 218 Налогового кодекса РФ. Аналогичные разъяснения есть и в письме Минфина России от 18 апреля 2012 г. № 03-04-06/8-118.

Если в результате пересчета налоговой базы у сотрудника возникнет переплата по НДФЛ, излишне удержанную сумму налога можно вернуть.

Справка по форме 2-НДФЛ

Когда сотрудник работает не с начала года или по совместительству трудится и в другой организации, то для подтверждения права на вычет потребуйте у него справки по форме 2-НДФЛ с других мест работы.

Получать такие справки не нужно, только если сотрудник относится к одной из групп: инвалиды, ветераны, бывшие военнослужащие. Их полный перечень приведен в таблице. Эти вычеты не зависят от суммы полученного сотрудником дохода. Чтобы получить вычеты в размере 3000 и 500 руб., сотрудник должен документами подтвердить свои льготы (справкой ВТЭК, военным билетом, наградным листом и т. п.).

Такой порядок следует из подпунктов 1 и 2 пункта 1 и пункта 3 статьи 218 Налогового кодекса РФ.

О предоставлении стандартных вычетов в отсутствие справок по форме 2-НДФЛ подробнее см. Кто должен предоставить стандартные налоговые вычеты по НДФЛ.

Документы на ребенка

Стандартный налоговый вычет на ребенка предоставляйте после того, как получите от сотрудника копию свидетельства о рождении ребенка.

Если ребенок проживает или родился за границей, то вычет предоставляйте на основании документов, заверенных компетентными органами этого государства.

Чтобы принять к учету документ, выданный в иностранном государстве, его надо перевести построчно. Для этого сотрудник может обратиться к переводчику. Заверять апостилем такие документы не требуется.

Обычно вычет предоставляют на детей в возрасте до 18 лет. Исключение предусмотрено только для детей в возрасте до 24 лет, которые учатся по очной форме в образовательном учреждении.

На таких совершеннолетних детей родителям тоже положен вычет. Для подтверждения права на вычет запросите у сотрудника справку с места обучения его ребенка.

Если ребенок учится за границей, справка об обучении должна быть переведена на русский язык.

Аналогичные разъяснения содержатся в письме Минфина России от 27 октября 2011 г. № 03-04-06/8-289.

Другие документы

В некоторых случаях могут потребоваться дополнительные документы. Например, чтобы предоставить вычет супругу, который не является родителем или опекуном ребенка, необходимо заявление матери или отца ребенка о том, что супруг участвует в его обеспечении (письмо Минфина России от 21 февраля 2012 г. № 03-04-05/8-209).

Подробный перечень документов, необходимых для предоставления стандартных налоговых вычетов в различных ситуациях, приведен в таблице.

Ситуация: можно ли предоставить стандартный вычет по НДФЛ инвалиду, если инвалидность подтверждена документами иностранного государства (например, Украины)?

Нет, нельзя.

Чтобы получить стандартный вычет, полагающийся инвалиду, гражданин, инвалидность которого подтверждена документами иностранного государства (в т. ч. Украины), должен пройти переосвидетельствование в соответствующем бюро медико-социальной экспертизы России.

Исключение составляют инвалиды, проживающие в Республике Крым и г. Севастополе. Они могут подтвердить свою инвалидность документами, оформленными по украинскому законодательству. В Крыму и г. Севастополе такие документы применяются без ограничения срока их действия и без какого-либо дополнительного подтверждения.

Это следует из положений статьи 12 Закона от 21 марта 2014 г. № 6-ФКЗ.

Все остальные (в т. ч. инвалиды, переехавшие из Крыма и г. Севастополя в другие регионы России) могут получать стандартные вычеты только при наличии справок по форме, утвержденной приказом Минздравсоцразвития России от 24 ноября 2010 г. № 1031н.

А выдают такую справку по итогам проведения медико-социальной экспертизы в соответствии с Административным регламентом, утвержденным приказом Минтруда России от 29 января 2014 г.

№ 59н, и по Правилам, утвержденным постановлением Правительства РФ от 20 февраля 2006 г. № 95.

Это следует из положений пунктов 2, 7, 36, 37 Правил, утвержденных постановлением Правительства РФ от 20 февраля 2006 г. № 95, пункта 3 статьи 218 Налогового кодекса РФ, а также из писем Минфина России от 26 марта 2013 г. № 03-04-05/8-284, от 24 апреля 2009 г. № 03-04-07-01/127.

Таким образом, гражданам, инвалидность которых подтверждена документами иностранного государства (в т. ч. Украины), нужно сначала пройти переосвидетельствование в бюро медико-социальной экспертизы. Получив на руки подтверждение инвалидности по российской форме, гражданин уже вправе заявить на вычет.

Подскажем, что для граждан, вынужденно покинувших территорию Украины, открыты горячие линии по вопросам проведения медико-социальной экспертизы. Например, в Московской области такая линия открыта в Главном бюро медико-социальной экспертизы по Московской области.

Кроме того, Департамент по делам инвалидов Минтруда России, ФГБУ «Федеральное бюро медико-социальной экспертизы», главное бюро медико-социальной экспертизы соответствующего субъекта РФ обязаны обеспечить оперативное переосвидетельствование данных граждан. Такие указания содержатся в приказе Минтруда России от 23 июня 2014 г. № 406.

Нотариальное удостоверение не требуется

Копии документов, которые сотрудник представляет для подтверждения своих прав на стандартные вычеты, в нотариальном удостоверении не нуждаются (письмо ФНС России от 23 мая 2012 г. № ЕД-4-3/8418).

Источник: https://NalogObzor.info/publ/nalogi_s_juridicheskikh_lic/ndfl/kakie_dokumenty_podtverzhdajut_pravo_na_standartnye_nalogovye_vychety/3-1-0-899

Экономсовет

О том, как можно экономить на налогах и о возможности вернуть излишне уплаченные налоги в свой кошелек из Гос. Бюджета мы уже говорили здесь.

Сегодня я подробно расскажу, как можно получить прибавку к зарплате за счет возврата налогов с помощью стандартных налоговых вычетов.

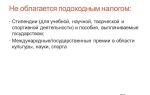

Налоговый вычет — это часть вашего дохода, которая не облагается налогом НДФЛ в размере 13% от дохода.

Стандартные налоговые вычеты предоставляются некоторым категориям физических лиц каждый месяц. Они называются стандартными, т. к. предоставляются в виде стандартной (фиксированной суммы) — 3000 р., 500 р., 1400 р. (пп. 1 — 4 п. 1 ст. 218 НК РФ) и не связаны с какими либо расходами физических лиц.

Суть стандартного вычета заключается в том, что сумма ежемесячного дохода с которой берется подоходный налог 13% может быть уменьшена на сумму стандартного вычета (п. 1 ст. 218 НК РФ), налог пересчитывается и вам будет возвращены 13% от суммы стандартного вычета.

Вы можете получить стандартные налоговые вычеты, если

- Вы являетесь налогоплательщиком, т.е. работаете официально, получаете доход и платите подоходный налог по ставке 13% (пункт 3 ст. 210 Налогового Кодекса РФ)

- Вы являетесь налоговым резидентом Российской Федерации.

Стандартный налоговый вычет бывает двух видов:

1) вычеты на самого налогоплательщика (пп. 1 — 3 п. 1 ст. 218 НК РФ)

2) вычеты на детей (пп. 4 п. 1 ст. 218 НК РФ)

Стандартные вычеты на налогоплательщика

Эти вычеты предоставляются льготным категориям работников.Размер стандартного налогового вычета на самого работника может составлять 500 или 3000 рублей, в зависимости от категории работника .

|

(руб./мес.) |

(руб.) |

|

|

||

|

Стандартные налоговые вычеты на детей

Эти вычеты предоставляются каждому налогоплательщику, имеющему детей на содержании (своих или усыновленных): родителям, супругам родителей, опекунам и попечителям.

На получения данных вычетов имеются ограничения:

- Вычет предоставляется на ребенка до 18 лет. Если ребенок учится очно (студент, аспирант и т.п.), то вычет предоставляется на ребенка до 24 лет.

- Вычет на детей предоставляется до достижения дохода налогоплательщика в текущем году размера 280 000 рублей. С месяца, когда совокупный доход за текущий год превысит 280000 руб вычет не предоставляется.

В таблице перечислены виды вычетов и их размеры. Вычеты предоставляются ежемесячно и могут быть получены обоими родителями.

|

|

|

|

|

Существуют двойной налоговый вычет на детей, т.е. в размере 2800 р. Такой вычет предоставляется единственному родителю (второй умер или не установлен).

Право на получение стандартного налогового вычета на ребенка имеют оба супруга (абз. 2 пп. 4 п. 1 ст. 218 НК РФ). Каждый из супругов если он платит подоходный налог может получить вычет на одного и того же ребенка.

Родители могут отказаться от получения вычета на ребенка в пользу второго родителя. При этом второй родитель будет получать двойной вычет на детей по своему месту работы.

Если, например, у одного из родителей непостоянные доходы, облагаемые по ставке 13%, он может передать свое право на вычет второму родителю.

Для получения двойного вычета нужно предоставить справку с места работы второго родителя о неполучении вычета и заявление об отказе от вычета.

Где и как можно получить стандартный налоговый вычет

Стандартные налоговые вычеты можно получить по месту работы на основании вашего заявления в бухгалтерию предприятия и подтверждающих документов.

Вы должны взять лист бумаги, написать заявление и отнести его в бухгалтерию предприятия. Вот и все дела!

Заявление о предоставлении вычетов пишется произвольно, подается один раз и действительно до тех пор, пока работник не уволится, не отзовет это заявление или у сотрудника не изменится право на тот или иной стандартный вычет.

К заявлению должны быть приложены копии документов, подтверждающие право на вычет.

Большинство людей не могут воспользоваться этим правом, т.к. просто о нем не знают! При этом они теряют свои деньги, положенные им по закону!

Поэтому, если вы знаете о своем праве , то обязательно воспользуйтесь им! Не оставляйте в налоговой свои деньги!

Если у работодателя нет вашего заявления, он не имеет права предоставлять вам этот вычет, т.к. по закону предоставление вычета без соответствующего заявления работника грозит ему штрафом.

Получить налоговый вычет можно и в налоговой инспекции, после окончания налогового периода (года).

Документы для получения стандартного налогового вычета

Для получения стандартного налогового вычета на себя необходимо предоставить работодателю:

- — копии документов, подтверждающих право на вычет (если льготная категория),

- — заявление в бухгалтерию предприятия о предоставлении вычета.

Заявление пишется в произвольной форме и может выглядеть примерно так:

Для получения стандартного налогового вычета на детей необходимы следующие документы:

- — копии свидетельств о рождении детей;

- — заявление о предоставлении вычета;

Дополнительно (если требуется):

- — справка об инвалидности;

- — справка из ВУЗа об обучении;

- — документ об усыновлении;

Заявление пишется в свободной форме, лучше всего написать универсальное заявление, например такое

Тогда не придется переписывать заявление каждый год, даже если изменятся размеры вычетов.

За предоставлением стандартных вычетов можно обратиться и в налоговую инспекцию по окончании налогового периода, но это намного сложнее, т.к. нужно будет заполнять налоговую декларацию.

Для того ,чтобы получить стандартный налоговый вычет в налоговой инспекции по окончании налогового периода нужно представить следующие документы:

- — декларацию по налогу на доходы физических лиц (форма 3-НДФЛ);

- — заявление на предоставление налогового вычета и документы, подтверждающие право на вычет;

- — справку о доходах по форме 2-НДФЛ .

Таким образом вы можете вернуть налоги с помощью стандартных вычетов, особо не утруждая себя, всего лишь написав заявление в бухгалтерию.

Пусть это небольшие деньги в месяц, но за несколько лет может накопиться значительная сумма, а если эти деньги еще и сохранять и грамотно инвестировать в выгодные финансовые инструменты, то можно накопить ребенку на обучение или на подарок к совершеннолетию.

Запись просмотрена 4,343 раз, 49 посетителей сегодня

Источник: https://economsovet.ru/kak-vernut-nalogi-standartnye-nalogovye-vychety-v.html