А что если не платить? ответственность за неуплату ндс

Налог на добавленную стоимость, как и любой другой налог, мало кому хочется платить. Именно поэтому многие руководители задумываются о том, как его уменьшить или не платить его вовсе. Что им за это грозит? Можно ли не платить налог и при этом избежать какой-либо ответственности?

Существует две распространенные причины неуплаты НДС:

- Намеренное уклонение от уплаты этого налогаУ многих бизнесменов острое чувство несправедливости вызывает тот факт, что с увеличением прибыли увеличивается и НДС. То есть, чем успешнее компания, чем больше сил и энергии в нее вложено, тем больше ей приходится отдавать государству. Кроме того, НДС ставит компанию в достаточно жесткие рамки: несмотря на то, что продукцию организация может реализовать через полгода или даже год, налоги она должна платить регулярно. Для налоговиков не имеет значения, продан товар или нет. И если одних предпринимателей эти «особенности» налога возмущают и заставляют искать законные способы его сокращения, то у других реакция совершенно иная: не платить!

- Ненамеренная задержка сроков оплатыОна быть связана с тем, что бухгалтер просто забыл о необходимости оплатить налог. Или он напутал сроки. Или бухгалтер допустил ошибку в декларации по НДС. Ошибку пришлось исправлять, а это привело к неуплате НДС в срок. В конце концов, бухгалтер мог в самый ответственный момент заболеть. Все это вполне понятно. Проблема в том, что за ошибки штатного сотрудника личную ответственность несет руководитель компании. А все штрафы и пенни платятся из ее бюджета.

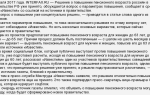

Ответственность за неуплату НДС в 2015-1016 годах

Какие штрафы, пенни, санкции и другие последствия грозят за неуплату НДС? Ответственность за несвоевременную уплату или уклонение от уплаты этого налога предусмотрена сразу в трех кодексах РФ: об административных правонарушениях, налоговом и уголовном.

- Административная ответственность за неуплату НДСЗа непредставление в установленный срок документов и сведений, необходимых для осуществления налогового контроля наказываются должностные лица, то есть руководители организации. Именно к ним применяются все санкции. Наказание – штраф от 300 до 500 рублей (статья 15.6 КоАП РФ), а за грубое нарушение правил ведения бухгалтерского учета и предоставления отчетности – от 2 000 до 3 000 рублей (статье 15.11 КоАП РФ).

- Налоговая ответственность за неуплату НДСПо налоговому кодексу, за неуплату НДС расплачиваться придется опять же руководителю (статья 122 НК РФ). Размер штрафа или пенни зависит от формы вины недобросовестного налогоплательщика. И здесь суммы уже серьезнее.Если неуплата или несвоевременная уплата НДС совершены по неосторожности, сумма штрафа составит 20% от суммы налога (п. 1 статьи 122 НК РФ). Если же правонарушение оказалось умышленным, то штраф составит уже 40% (п. 3 статьи 122 НК РФ).

- Уголовная ответственность за неуплату НДСОна предполагает не только финансовую ответственность, но и ограничение свободы виновных лиц в зависимости от тяжести преступления (статьи 198 и 199 НК РФ).Так, уклонение от уплаты налогов организацией или предоставление заведомо ложных сведений, совершенное в особо крупном размере, наказывается штрафом от 100 до 300 000 рублей, либо принудительными работами на срок до 2 лет, либо арестом на срок до 6 месяцев, либо лишением свободы на срок до 3 лет. Если же правонарушение совершено группой лиц по предварительному сговору, то штраф составит от 200 до 500 000 рублей, срок принудительных работа – до 5 лет, срок лишения свободы – до 6 лет.

Конечно, если организация не является злостным неплательщиком, то до уголовной ответственности дело вряд ли дойдет. Административная же и налоговая ответственность вполне реальны, а причина их может оказаться самой банальной – все те же ошибки бухгалтерии.

Ставки высоки

Если вы по неосторожности не доплатили в казну 1 млн рублей, то придется заплатить 200 000 рублей штрафа. Если вы не доплатили намеренно, то придется расстаться с 400 000 рублей.

Можно законно не платить НДС?

Можно. Если обратиться к статье 145 Налогового кодекса РФ, то мы увидим, что в том случае, если сумма выручки от реализации продукции предприятия за три последних месяца не превысили 2 млн рублей, то организация освобождается от уплаты налога. Также можно добиться освобождения от НДС. Но для этого ваша компания должна заниматься определенным видом деятельности.

Если законно не платить НДС не получается, то можно попробовать его уменьшить. Для этого существует два легальных способа: 1) применение пониженных ставок налога, 2) увеличение суммы налоговых вычетов. Подробнее о них мы рассказываем в других публикациях нашего блога.

В качестве заключения

Неуплата НДС рано или поздно может привести к серьезной ответственности перед законом. Несвоевременная же уплата налогов влечет за собой наложение штрафов на организацию, то есть дополнительные расходы.

https://www.youtube.com/watch?v=FbF5MSM5a0g

Проблема в том, что компания при этом может являться абсолютно добросовестным налогоплательщиком. А проблемы с законом у нее могут возникнуть из-за вездесущего человеческого фактора.

В данном случае к нему относится или некомпетентность, или высокая загруженность, или обстоятельства личной жизни штатных бухгалтеров. Именно по этим причинам в настоящее время все больше компаний передают свою бухгалтерию на аутсорсинг.

Другой вариант – это полностью контролировать работу свой бухгалтерии. Но останется ли тогда время на ведение бизнеса?

Источник: http://RSF-corp.ru/a-chto-esli-ne-platit-otvetstvennost-za-neuplatu-nds/

Как снизить налоговый штраф законным способом?

Граждане, организации и индивидуальные предприниматели нередко облагаются штрафами со стороны налоговых органов.

Причины санкций и налоговых штрафов могут быть различными — неверное заполнение налоговой декларации, ее несвоевременное представление в ИФНС, налоговая оптимизация, воспринятая как уклонение от уплаты налога.

Как снизить штрафные платежи легальным способом в 2017 году? Ниже приведены актуальные советы налоговых экспертов и юристов.

Смягчающие обстоятельства – какими они могут быть?

Анализ арбитражной практики и российского налогового законодательства (гл. 15 НК РФ) показывает, что существует три разновидности обстоятельств, смягчающих налоговые правонарушения.

Универсальные обстоятельства в равной мере распространяются на физических и юридических лиц, граждан и организаций. Они могут применяться при любом виде правонарушений по налогам.

Какие обстоятельства можно отнести к этой группе?

- Лицо в первый раз попадает под штрафные санкции по налогам;

- Неумышленное совершение проступка;

- Признание вины;

- Благоприятная репутация налогоплательщика, основанная на долговременном соблюдении им всех налоговых предписаний;

- Тяжелое финансовое положение, которое может быть подтверждено документально (финансовая отчетность со значительной кредиторской задолженностью, справки о признании близкого к банкротству состояния и др.);

- Отсутствие на рабочем месте бухгалтера в момент совершения проступка (по причине выездной командировки, болезни или отпуска);

- Наличие статуса бюджетной организации;

- Осуществление социально-значимой деятельности, в том числе обеспечение благотворительной помощи.

Специфические обстоятельства применимы только для отдельных видов правонарушений. Если плательщик налога представил свою декларацию в налоговые органы значительно позже назначенного срока (ст. 119 НК РФ), то смягчающими обстоятельствами могут стать:

- Незначительная по времени просрочка в представлении документа (до 10 календарных дней);

- Технические проблемы или ошибки при отправке декларации (сложности с электронным документооборотом, сдача документа не в то отделение ИФНС и др.).

Если в установленный законодательством срок налогоплательщик не внес положенную сумму в бюджет (ст. 122 НК РФ), то снизить сумму штрафа он сможет при наличии таких обстоятельств, как:

- Самостоятельное определение ошибок в декларации и их корректировка путем представления «уточненки»;

- Погашение налога и начисленных пеней до привлечения к ответственности;

- Наличие факта переплаты по иным налогам.

Если налоговый агент не представил в ИФНС весь полный пакет бумаг, необходимый для налоговой проверки (ст. 126 НК РФ), то сократить размер штрафа ему помогут:

- a) Значительный объем бумаг, на подготовку которых необходимо время;

- b) Отсутствие требуемых документов у плательщика.

При наличии любого из приведенных выше обстоятельств можно ходатайствовать о пересмотре размера штрафа. К числу смягчающих обстоятельств также могут быть отнесены инвалидность, пенсионный возраст, серьезное заболевание, а также наличие на иждивении у налогоплательщика значительного числа граждан – детей, супруги, престарелых родителей.

Как представить ходатайство о сокращении величины штрафа?

Как правило, налоговые нарушения выявляются в ходе камеральных проверок или в рамках налогового контроля. Как правило, налоговые органы должны не только выявить проступок, но и определить весь спектр смягчающих обстоятельств по нему (ст. 101 НК РФ). Тем не менее, на практике такое положение дел наблюдается крайне редко.

Именно поэтому, если налогоплательщик обнаружил у себя одну из причин снижения штрафа, то ему остается лишь грамотно представить этот факт в налоговые органы. Для этого составляется ходатайство об учете смягчающих обстоятельств, с учетом таких правил:

- Документ адресуется начальнику территориального отделения ФНС, в котором зарегистрирован налогоплательщик;

- В нем прописывается точная причина назначения штрафа лицу с указанием номера акта или письма из ИФНС о применении санкций;

- Озвучивается просьба о пересмотре размера штрафа с приведением перечня смягчающих обстоятельств.

Ходатайство подписывает руководитель компании. К прошению прилагаются подтверждающие смягчающие обстоятельства документы. Представить в налоговые органы его можно лично либо отправить заказным письмом.

Если представленные налоговым агентом смягчающие обстоятельства не будут рассмотрены налоговыми органами, а сумма штрафа окажется значительной, то имеет смысл подготовить исковое заявление в судебные органы.

Источник: http://ooocivilist.ru/kak-snizit-nalogovyiy-shtraf-zakonnyim-sposobom.html

Уклонение от уплаты налогов

Не перечислив налоги в размере 3 тысяч рублей, вы подвергаетесь риску познакомиться с судебными приставами.

Если у вас есть незакрытая задолженность в размере более, чем 10 тысяч рублей, невозможно отправиться за рубеж.

Но сколько нужно задолжать государству, чтобы попасть под статью «уклонение от уплаты налогов»? Специфика применения наказаний за целенаправленное уклонение от выплаты налогов в настоящее время с помощью УК РФ.

Состав преступления

Когда незаконные действия считаются уклонением от уплаты налогов?

В соответствии со статьями №198 и №199 УК РФ уклонение от уплаты налогов физическими лицами и организациями проявляется в следующих действиях:

- совершеннолетнее лицо или организация (субъекты) целенаправленно и сознательно (субъективная сторона) не подали налоговую декларацию, не передали те или иные обязательные для целей налогооблажения бумаги, включили в декларацию посторонние или неточные документы, неверную информацию (объективная сторона);

- в итоге в бюджет не поступило или поступило гораздо меньше доходов от налогооблажения, чем определено по плану (объективная сторона);

- размер недоимки признан по закону существенным или особо крупным (объективная сторона).

Отдельный разговор поведем о последнем положении состава преступления: размере недоимки по налогам. Для частных лиц (ст. №198 УК РФ):

- крупный размер >600 000 руб. в течение трех лет, при этом часть невыплаченных налогов более 1/10 или равняется более 1,8 млн. руб. в денежном эквиваленте.

- особо крупный размер составляет >3 млн. руб., при этом часть невыплаченных налогов более 1/5 либо более 9 млн. руб. в денежном эквиваленте.

Для юридических лиц (ст. №199 УК РФ):

- крупный размер >2 млн. руб. в течение трех лет, при этом размер невыплаченных налогов >1/10 от уплаченных или больше 6 млн. руб.

- особо крупный размер >10 млн. руб. за такой же временный период при размере невыплаченных налогов >1/5 от уплаченных либо более 30 млн. руб.

Как это понимать? Прежде всего, отсутствие одной детали состава преступления не оставляет возможности причислить его к одной из названных статей. Особенно существенно при этом на состав преступления оказывает размер фактического урона.

Если он гораздо меньше обозначенного, то, возможно, правонарушитель избежит уголовной ответственности. В данной ситуации суд чаще всего ограничивается принудительным взысканием долга в виде имущества либо денег нарушителя, а также штрафом.

Во-вторых, в соответствии с Постановлением Пленума ВС РФ №64, если правонарушитель совершил, но не довел преступление до конца (допустим, не подал декларацию в срок либо подал с ошибкой), однако после до истечения периода платежа перевел деньги в полной сумме (либо сумме, не дающей применить крупный либо особо крупный размер к недоимке), то состав преступления по данному делу отсутствует, а действия лица классифицируются как добровольный отказ от завершения преступления.

Ответственность за уклонение от уплаты налогов

К осужденным по статье №199 «уклонение от уплаты налогов с организаций» могут применяться ниже приведенные меры пресечения:

- при выявлении крупной недоимки: штраф, обязательные работы до 2 лет, заключение под стражу с последующим ограничением свободы до 2 лет;

- при выявлении особо крупной недоимки: штраф, обязательные работы до 5 лет, заключение под стражу до 5 лет.

При этом практически всегда должностные лица, ответственные за совершение преступления либо участвовавшие в нем, лишаются возможности занимать руководящие или управляющие должности и (иногда) заниматься предпринимательством.

Судебная практика по статье №199 показывает, что мера пресечения в виде штрафа к должностным лицам организаций практически не применяется. Чаще всего это условный срок от полугода до 3 лет в случае крупного размера либо от года до 4 лет при особо крупном размере. Действительный срок получают примерно 30-40% осужденных – до года (крупный размер) либо 2-3 года (особо крупный размер).

Источник: http://www.capitaloff.ru/pub/sankcii-za-uklonenie-ot-uplaty-nalogov_ed15/

Ответственность за уклонение от уплаты налогов

В соответствии с действующим Уголовным кодексом РФ за уклонение от уплаты налогов и сборов в некоторых случаях предусмотрена уголовная ответственность.

В УК РФ существуют следующие статьи, касающихся уклонения от уплаты налогов (сборов):

— Ст. 194 «Уклонение от уплаты таможенных платежей, взимаемых с организации или физического лица»;

— Ст. 198 «Уклонение от уплаты налогов и (или) сборов с физического лица»;

— Ст. 199 «Уклонение от уплаты налогов и (или) сборов с организации»;

— Ст. 199.1 «Неисполнение обязанности налогового агента»;

— Ст. 199.2 «Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов».

Уклонение от уплаты таможенных платежей, взимаемых с организации или физического лица

Деяние:

Уклонение от уплаты таможенных платежей, взимаемых с организации или физического лица

Размер уклонения, при котором наступает уголовная ответственность:

Крупный:

— более 3 000 000 руб.

Особо крупный:

— более 36 000 000 руб.

Наказание:

За уголовное деяние, совершенное в крупном размере, может быть применено одно из следующих наказаний:

— штраф в размере от 100 000 до 300 000 рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет;

— обязательными работами на срок от ста восьмидесяти до двухсот сорока часов;

— лишение свободы на срок до двух лет.

За уголовное деяние, совершенное в особо крупном размере, либо группой лиц по предварительному сговору может быть применено одно из следующих наказаний:

— штраф в размере от 100 000 до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет;

— лишение свободы на срок до пяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Срок давности:

— для преступления совершенного в крупном размере – 2 года;

— для преступления совершенного в особо крупном размере – 6 лет.

Уклонение от уплаты налогов и (или) сборов с физического лица

Деяние:

Непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством РФ о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений.

Размер уклонения, при котором наступает уголовная ответственность:

Крупный (при выполнении одного из условий):

— более 600 000 руб. в пределах трех финансовых лет подряд, при условии, что данная сумма превышает 10% от суммы налогов, подлежащих уплате (сумма начисленных налогов, включая установленный размер уклонения) либо

— более 1 800 000 руб.

Особо крупный (при выполнении одного из условий);

— более 3 000 000 руб. в пределах трех финансовых лет подряд, при условии, что данная сумма превышает 20% от суммы налогов, подлежащих уплате (сумма начисленных налогов, включая установленный размер уклонения);

— более 9 000 000 руб.

При этом, в том случае, если деятельность организации ведется менее трех финансовых лет, то для расчета отношения суммы уклонения начисленным суммам налога берется меньший период.

Наказание:

За уголовное деяние, совершенное в крупном размере, может быть применено одно из следующих наказаний:

— штраф в размере от 100 000 до 300 000 рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет

— арест на срок до шести месяцев

— лишение свободы на срок до одного года

За уголовное деяние, совершенное в особо крупном размере, может быть применено одно из следующих наказаний:

— штраф в размере от 200 000 до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от восемнадцати месяцев до трех лет;

— лишение свободы на срок до трех лет.

Срок давности:

— для преступления совершенного в крупном размере – 2 года;

— для преступления совершенного в особо крупном размере – 6 лет.

ВАЖНО! Лицо, впервые совершившее преступление, предусмотренное статьей 198 УК РФ, освобождается от уголовной ответственности, если оно полностью уплатило суммы недоимки и соответствующих пеней, а также сумму штрафа в размере, определяемом в соответствии с Налоговым кодексом РФ.

Уклонение от уплаты налогов и (или) сборов с организации

Деяние:

Непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством РФ о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений

Размер уклонения, при котором наступает уголовная ответственность:

Крупный (при выполнении одного из условий):

— более 2 000 000 руб. в пределах трех финансовых лет подряд, при условии, что данная сумма превышает 10% от суммы налогов, подлежащих уплате (сумма начисленных налогов, включая установленный размер уклонения) либо

— более 6 000 000 руб.

Особо крупный (при выполнении одного из условий);

— более 10 000 000 руб. в пределах трех финансовых лет подряд, при условии, что данная сумма превышает 20% от суммы налогов, подлежащих уплате (сумма начисленных налогов, включая установленный размер уклонения);

— более 30 000 000 руб.

При этом, в том случае, если деятельность организации ведется менее трех финансовых лет, то для расчета отношения суммы уклонения начисленным суммам налога берется меньший период.

Наказание:

За уголовное деяние, совершенное в крупном размере, может быть применено одно из следующих наказаний

— штраф в размере от 100 000 до 300 000 рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет;

— арест на срок до шести месяцев

— лишение свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

За уголовное деяние, совершенное в особо крупном размере или по предварительному сговору группы лиц, может быть применено одно из следующих наказаний:

— штраф в размере от 200 000 до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет;

— лишение свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Срок давности:

— для преступления совершенного в крупном размере – 2 года;

— для преступления совершенного в особо крупном размере – 10 лет.

ВАЖНО! Лицо, впервые совершившее преступление, предусмотренное настоящей статьей, а также статьей 199.

1 УК РФ,освобождается от уголовной ответственности, если этим лицом либо организацией, уклонение от уплаты налогов и (или) сборов с которой вменяется данному лицу, полностью уплачены суммы недоимки и соответствующих пеней, а также сумма штрафа в размере, определяемом в соответствии с Налоговым кодексом РФ.

Неисполнение обязанности налогового агента

Деяние:

Неисполнение в личных интересах обязанностей налогового агента по исчислению, удержанию или перечислению налогов и (или) сборов, подлежащих в соответствии с законодательством Российской Федерации о налогах и сборах исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд)

Размер уклонения, при котором наступает уголовная ответственность:

Крупный (при выполнении одного из условий):

— более 2 000 000 руб. в пределах трех финансовых лет подряд, при условии, что данная сумма превышает 10% от суммы налогов, подлежащих уплате (сумма начисленных налогов, включая установленный размер уклонения) либо

— более 6 000 000 руб.

Особо крупный (при выполнении одного из условий);

— более 10 000 000 руб. в пределах трех финансовых лет подряд, при условии, что данная сумма превышает 20% от суммы налогов, подлежащих уплате (сумма начисленных налогов, включая установленный размер уклонения);

— более 30 000 000 руб.

При этом, в том случае, если деятельность организации ведется менее трех финансовых лет, то для расчета отношения суммы уклонения начисленным суммам налога берется меньший период.

Наказание:

За уголовное деяние, совершенное в крупном размере, может быть применено одно из следующих наказаний:

— штраф в размере от 100 000 до 300 000 рублей или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет;

— арест на срок до шести месяцев

— лишение свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

За уголовное деяние, совершенное в особо крупном размере, может быть применено одно из следующих наказаний:

— штраф в размере от 200 000 до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от двух до пяти лет;

— лишение свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Срок давности:

— для преступления совершенного в крупном размере – 2 года;

— для преступления совершенного в особо крупном размере – 10 лет.

Сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов

Деяние:

Неисполнение в личных интересах обязанностей налогового агента по исчислению, удержанию или перечислению налогов и (или) сборов, подлежащих в соответствии с законодательством Российской Федерации о налогах и сборах исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд)

Размер уклонения, при котором наступает уголовная ответственность:

— более 1 500 000 руб.

Наказание:

За уголовное деяние, совершенное в крупном размере, может быть применено одно из следующих наказаний:

— штраф в размере от 200 000 до 500 000 рублей или в размере заработной платы или иного дохода осужденного за период от восемнадцати месяцев до трех лет;

— лишение свободы на срок до пяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

Срок давности:

– 6 лет.

Источник: http://oldsmb.economy.gov.ru/content/guide/doingbusiness/taxes_db/tax_responsibility/

Когда неуплата налогов грозит тюрьмой

Статья Романа Шишкина, к.ю.н., руководителя департамента налоговой безопасности, международного планирования и развития КСК групп, для журнала «Финансовый директор»

За неуплату налогов УК РФ предусматривает уголовную ответственность. За уклонение от уплаты налогов могут наказать не только генерального, но и финансового директора и других сотрудников компании. Предлагаем обзор судебной практики, посвященной этой животрепещущей теме.

Когда наступает уголовная ответственность за неуплату налогов по УК РФ

В статье 2 Гражданского кодекса Российской Федерации закреплено, что предпринимательская деятельность осуществляется на свой страх и риск. Очевидно, что негативная сторона указанной деятельности сводится к привлечению к финансовой ответственности юридического лица с и возможностью привлечения к субсидиарной ответственности сотрудников компании.

При этом существующая статистика говорит о реальном снижении количества выездных налоговых проверок, а вот качество контрольных мероприятий и налогового администрирования растет.

Надо иметь в виду, что за неуплату налогов УК РФ предусматривает не только финансовую, но и уголовную ответственность. В пункте 3 статьи 32 НК РФ закреплена обязанность налоговых органов направлять материалов в следственные органы с целью рассмотрения вопроса о возбуждении уголовного дела.

Указанная ответственность наступает, если в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора), направленного налогоплательщику на основании решения о привлечении к ответственности за совершение налогового правонарушения, налогоплательщик не уплатил в полном объеме сумму недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления, соответствующих пеней и штрафов.

Срок направления документов составляет 10 рабочих дней с момента установления (выявления) указанных обстоятельств.

Материалы направляются следователям для проверки наличия состава одного из следующих уголовных преступлений:

- уклонение от уплаты налогов и (или) сборов с физического лица (статья 198 УК РФ);

- уклонение от уплаты налогов и (или) сборов с организации (статья 198 УК РФ);

- неисполнение обязанностей налогового агента (статья 199.1 УК РФ);

- сокрытие денежных средств либо имущества организации или индивидуального предпринимателя, за счет которых должно производиться взыскание налогов и (или) сборов (статья 199.2 УК РФ).

По результатам их проверки при наличии признаков преступления следователь, в соответствии со ст. 145 УПК РФ, принимают решение о возбуждении уголовного дела, о чем незамедлительно направляется уведомление в налоговый орган с приложением копии постановления.

Что считается уклонением от уплаты налогов

Как указывает Пленум ВС РФ в своем постановлении от 28.12.2006 г.

№ 64 «О практике применения судами уголовного законодательства об ответственности за налоговые преступления», общественная опасность уклонения от уплаты налогов и сборов, то есть умышленное невыполнение конституционной обязанности каждого платить законно установленные налоги и сборы, заключается в непоступлении денежных средств в бюджетную систему Российской Федерации.

Под уклонением от уплаты налогов и (или) сборов, ответственность за которое предусмотрена статьями 198 и 199 УК РФ, следует понимать умышленные деяния, направленные на их неуплату в крупном или особо крупном размере и повлекшие полное или частичное непоступление соответствующих налогов и сборов в бюджетную систему Российской Федерации.

Также в постановлении называются способы уклонения от уплаты налогов и (или) сборов.

Ими могут быть как действия в виде умышленного включения в налоговую декларацию или иные документы, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, заведомо ложных сведений, так и бездействие, выражающееся в умышленном непредставлении налоговой декларации или иных указанных документов.

Примеры дел, когда неуплата налогов привела к лишению свободы

Рассмотрим интересные судебные дела, когда наступила уголовная ответственность по УК РФ из-за неуплаты налогов.

Дело о выводе денежных средств

Источник: https://kskgroup.ru/press/press-centr-2016/kogda-neuplata-nalogov-grozit-tyurmo

Новые штрафы за неуплату налогов

7 Январь, 2017 — 17:35

Граждан, обязанных платить налоги — транспортный, земельный и на имущество, ждут серьезные санкции, если за все время владения дачами, квартирами, земельными участками и другой недвижимостью они не платили за них налоги только из-за того, что не получали уведомлений из налоговых органов и не заявляли налоговую льготу по этим объектам.

В апреле 2014 года в России вышел закон, по которому отсутствие налоговых уведомлений из налоговых органов не является уважительной причиной по неуплате налогов. За исключением льготников.

Гражданам до 31 декабря года следующего за налоговым периодом, в котором они владели таким объектом, необходимо самим уведомить налоговых инспекторов о машинах, земельных участках и квартирах-невидимках.

В ином случае это будет расценено как утаивание собственности от налогов.

Сообщение о наличии собственности можно представить в любую налоговую инспекцию лично (или через представителя), либо направить по почте заказным письмом, либо передать в электронной форме по Интернету, либо через личный кабинет налогоплательщика на сайте nalog.ru.

Специальная форма сообщения утверждена приказом ФНС и размещена с 2014 года на интернет-сайте ФНС России. Она действует и сейчас.

Так что собственники объектов-невидимок, приобретенных в 2015 году, проигнорировали требование закона или не знали о нем (а незнание не освобождает от ответственности), то уже в 2017 они могут быть привлечены к налоговой ответственности в виде штрафа в размере 20% от неуплаченной суммы налога за каждый объект налогообложения.

Кроме того, начиная с 2017 года при получении от граждан сообщений об объектах-невидимках, налоговики по совокупности рассчитают налоги за три предшествующих календарных года.

Правда, не ранее момента возникновения права собственности на машину или дачу.

Конкретная сумма налога будет зависеть от объекта налогообложения (вид недвижимости — квартира, дача, гараж, баня), от назначения и размера земельного участка, мощности автомобиля.

Если же налогоплательщик ранее получал налоговое уведомление, и не получил его в 2016 году, то это другой вопрос.

Возможно, что он зарегистрировался на сайте ФНС России в «Личном кабинете налогоплательщика» и не обратился до 01.09.

2016 к налоговикам с просьбой присылать ему налоговые квитки по почте, как всегда, в бумажном виде. А если так, то по закону налоговики не обязаны направлять бумажные уведомления по адресу.

Таким образом, неполучение уведомления по почте, в связи с чем гражданин решил не платить налоги, не освобождает его от штрафов и пени.

В ФНС так же уточнили, что налоговые уведомления за 2015 год не посылались тем налогоплательщикам — владельцам имущества, которые имеют налоговые льготы или налоговые вычеты, полностью освобождающих собственников от уплаты налога. Это касается в большей степени пенсионеров и других льготников.

Кроме того, уведомления не рассылаются, если общая сумма налогов составляет менее 100 рублей (за исключением расчетов за 2013 год).

Тем не менее в этом случае обязанность по уплате налога сохраняется (соответственно будут начисляться пени), просто уведомление направят позже, когда сумма задолженности превысит 100 рублей.

На вопрос «РГ», каким образом гражданам разрешать спорные ситуации, в ФНС порекомендовали обращаться в налоговый орган, непосредственно администрирующий объект налогообложения.

Либо изложить проблему, воспользовавшись интернет-сервисом на сайте ФНС России.

Также надо иметь ввиду, что по статье 138 Налогового кодекса неправомерные действия или бездействие должностных лиц налоговых инспекции могут быть обжалованы в ФНС или в судебном порядке.

По словам адвоката компании «Налоговик» Антона Соничева, например, при расчёте суммы налога, подлежащей уплате, налоговики могут допустить ошибку — не применить льготу, на которую налогоплательщик имеет право, неверно определить налоговый период, сам объект налогообложения. В таком случае налогоплательщик вправе обратиться в налоговый орган с заявлением о перерасчёте суммы налога. Доводы должны быть подкреплены письменными доказательствами.

Что же грозит физлицам, налогоплательщикам за несвоевременную уплату имущественных налогов за 2015 год?

Этот срок истек 1 декабря 2016 года. Начиная со 2 декабря 2016 года на сумму долга автоматически начисляется пени в размере 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки платежа до момента уплаты долга.

Однако 30 ноября 2016 в России принят закон, вносящий изменения в Налоговый кодекс. Он касается налогоплательщиков из 28 регионов страны, в которых за 2015 год налог на имущество физлиц платится исходя из кадастровой стоимости объектов недвижимости.

Региональным законодателям дано право самостоятельно устанавливать, что пеню при неуплате данного налога за 2015 год можно начислять, начиная с 1 мая 2017 года. В частности, закон города Москвы уже подписан 14 декабря 2016 года.

Россияне смогут платить налоги друг за друга

Налогоплательщики в России в наступившем году смогут платить налоги не только сами за себя, но и за других людей. Изменения об этом в Налоговом кодексе начали действовать с 1 января.

Отныне, налог может быть заплачен россиянином самостоятельно или любым другим лицом за него. Таким образом, по мнению юристов, в российском законодательстве была устранена определенная коллизия.

По словам руководителя Федеральной налоговой службы России Михаила Мишустина, ему поступает множество жалоб от россиян, что они не могут заплатить налоги за своих родственников. Старые законодательные нормы не позволяли этого сделать.

Источник: http://www.volgastroy.ru/press/novye-shtrafy-za-neuplatu-nalogov

Какая ответственность грозит за неуплату налогов — уголовная или штраф?

В действующем законодательстве предусмотрена серьёзная уголовная ответственность за уклонение от уплаты налогов.

Как правило, наказание за налоговые правонарушения определяется пропорционально сумме денежных средств, сокрытых от налогообложения. Чем она больше, тем значительнее будет и мера ответственности.

Кроме того, учитываются и другие факторы: умышленный характер действий и наличие аналогичных случаев за прошлые отчетные периоды.

https://www.youtube.com/watch?v=IC7ThmPtDug

Совершение налогового правонарушения влечет наказание как для физических, так и для юридических лиц. Однако если для организаций всё ограничивается штрафом, то граждане, являющихся фигурантами уголовного производства, могут не только расстаться со значительной суммой, но и лишиться свободы.

Кого могут привлечь к ответственности

В УК РФ существует сразу две статьи, по которым суд определяет наказание за уклонение от налогов — 198 и 199. Первая из них посвящена ответственности исключительно индивидуальных предпринимателей, наёмных работников, а также лиц свободных профессий. Статья 199 регулирует вопросы определения меры наказания за сокрытие налогов для организаций и должностных лиц.

Юридическое лицо привлекается лишь к выплате штрафа. Для граждан, обвиняемых в уклонении от налогообложения, наказание может быть куда суровее, вплоть до тюремного заключения. Это касается не одного лишь руководителя организации, но и других ответственных лиц (бухгалтера, заместителя директора и т.д.).

Однако если директор компании, обладающий правом подписи, несет полную уголовную ответственность, то привлечение остальных должностных лиц в качестве подозреваемых по делу об уклонении от налогов обязано иметь правовое обоснование. Например, наличие доказательств об участии их в качестве соучастников схемы незаконной конвертации.

Гражданин может привлекаться к ответственности за налоговые правонарушения начиная с 16 лет. Это объясняется тем, что именно с этого возраста физические лица получают право заниматься предпринимательской деятельностью. Вступая в правовые и финансовые отношения с государством, гражданин берет на себя все обязательства по уплате налогов.

Наказание за налоговые правонарушения

Совершение налогового правонарушения грозит как криминальной, так и административной ответственностью. Сокрытие налогов фиксируется налоговым органом, который после обнаружения нарушения взыскивает недостающую сумму, включая начисленный штраф. Если же это невозможно, материалы дела направляются в правоохранительные органы.

Стоит отметить, что директору фирмы или частному предпринимателю грозит привлечение по ст.198 УК лишь тогда, когда уклонение от налогов произошло в крупном или особо крупном размере (более 900 тыс. руб.). Если же сокрытая от уплаты налогов сумма не так велика, нарушителя ждут налоговые санкции. Штраф начисляется к текущим платежам или принудительно взыскивается с расчетного счета компании.

За уклонение от уплаты налогов статья 198 УК допускает возможность назначения тюремного наказания наряду со штрафом до 300 тыс. руб. Лишение свободы за совершение налогового правонарушения в крупном объёме может составлять до одного года.

Суд также может отправить обвиняемого на принудительные работы на аналогичный срок.

Если же было совершено налоговое преступление в особо крупном размере (более 4,5 млн руб.), то согласно п.2 ст.

198 УК, такое деяние влечет такое наказание:

- штраф от 200 до 500 тыс. руб.;

- принудительные работы или лишение свободы на срок до 3 лет.

Если фискальные органы впервые обнаружили сокрытие налогов физическим или должностным лицом, то этот гражданин может избежать криминальной ответственности, полностью погасив всю имеющуюся задолженность, включая начисленный штраф.

За несвоевременную подачу налоговой декларации должностное лицо может быть подвергнуто административному наказанию в виде взыскания штрафа в размере до 500 рублей. Если же декларация так и не была предоставлена, то наказанием за такое правонарушение будет штраф в объеме 5% от суммы, которую юридическое лицо обязано было перечислить в госбюджет.

Если размер сокрытых налогов не превышает 900 тысяч рублей, то подобные деяния не подлежат наказанию согласно УК РФ, однако физическое или юридическое лицо ждёт крупный штраф. Согласно ст.

122 НК РФ, умышленное занижение суммы налогов влечет взыскание штрафных санкций в размере до 40% от неуплаченной суммы.

Если же налогоплательщик подал декларацию, содержащую ошибочные сведения, занижающие сумму налогов, но при этом налоговый орган не имеет оснований подозревать его в умышленном уклонении, то взыскание составляет 20% от неуплаченного сбора.

Срок давности

За преступления в сфере налогообложения, где сумма неуплаченного сбора превышает 900 тысяч рублей, действует общий срок давности, установленный в ст.196 УК РФ — 3 года. Налоговые санкции на сумму, не являющейся крупной, также могут быть наложены в течение трёх лет, последующих за отчетным периодом.

Также как и в отношении некоторых других преступлений, срок давности уклонения от уплаты налогов может быть приостановлен. Примером подобной ситуации является выезд налогоплательщика за границу или отсутствие его по официальному адресу по иным причинам в течение длительного времени.

Для приостановления срока давности по налоговым преступлениям составляется акт.

Если же налогоплательщик был письменно уведомлён о необходимости погашения недоимок и начисленных штрафных санкций, но так и не перечислил деньги, налоговые органы имеют право принять постановление о принудительном взыскании штрафа.

Срок давности для принятия такого решения составляет 2 месяца со дня уведомления налогоплательщика. Для начала исполнительного производства о принудительном взыскании неуплаченных налогов, сборов и штрафов закон отводит ещё 6 месяцев, в течение которых фискальные органы обязаны подать заявление в суд.

Что влияет на размер санкций

Было бы неправильным утверждать, что на величину налоговых санкций влияет лишь размер суммы, утаиваемой от налогообложения.

При определении меры ответственности нарушителя фискальные органы принимают также во внимание наличие мотивов.

Если преступный умысел сокрытия налогов отсутствует, а ошибка в поданной декларации является непреднамеренной, налогоплательщик вряд ли будет привлечен к криминальной ответственности.

Как налоговики определяют, была ли ошибка в цифрах подана неумышленно или специально? Ведь всего лишь один дополнительный ноль в поданной сумме увеличивает или уменьшает сумму налогов практически в 10 раз.

Во-первых, налоговая декларация имеет несколько граф, где вводится размер уплачиваемых налогов. Кроме того, во внимание принимается объём оборота предприятия за предыдущие отчетные периоды.

Резкое изменение базы налогообложения как в большую, так и в меньшую сторону, сразу привлекает внимание.

Если налогоплательщик ранее уже был замечен в подобных противозаконных деяниях, то постоянно списывать неправильные суммы налогов на ошибку бухгалтера ему будет трудно.

В то же время, в законодательстве предусмотрен ряд случаев, когда задержка в уплате налогов не карается административной или уголовной ответственностью. К ним относится:

- стихийное бедствие;

- чрезвычайная ситуация техногенного или иного характера;

- налогоплательщик — индивидуальный предприниматель, который находится на лечении;

- налогоплательщик допустил просрочку в уплате налогового сбора или совершил неумышленное уклонение от налогов из-за полученных им разъяснений полномочного представителя фискальных органов.

Бесплатная круглосуточная поддержка юриста по телефону:

Мск +7 (499) 938-51-18, СПб +7 (812) 425-69-08, РФ 8 (800) 350-83-46 (звонок бесплатен)

На правовую квалификацию совершенных деяний, которые формально являются уклонением от налогов, могут влиять также дополнительные факторы. Например, заместитель директора был вынужден занизить размер базы налогообложения под давлением директора, находящегося в отпуске. Несмотря на то, что любое уклонение от налогов в крупном размере является преступлением, контролирующие органы могут принять во внимание субъективные факторы, снизив сумму штрафа.

Как привлекают к ответственности и принудительно взыскивают налоги

Процедура привлечения граждан к ответственности за неуплату налогов проста.

Если в результате проверки представленной декларации инспектор обнаружил ошибку в цифрах или намеренное занижение суммы налогов, выносится постановление о привлечении налогоплательщика к ответственности по статье 122 НК РФ. В документе обязательно указывается состав нарушения, сумма невыплаченных сборов и размер начисленного штрафа.

Для исполнения требования об уплате всех начисленных санкций налогоплательщику отводится 2 месяца, начиная от даты получения им постановления налоговой инспекции.

Если же задолженность по уплате налогов, включая штрафы, так и не была погашена, фискальная служба направляет материалы в следственные органы, которые будут определять, имеются ли в данном случае основания квалифицировать действия налогоплательщика как преступление.

Как правило, сознательный отказ от оплаты налогов ведёт к возбуждению уголовного дела. Соответственно, правонарушитель будет привлечен к ответственности на основании ст.198 или ст.199 УК РФ.

Наряду с действиями по привлечению к криминальной ответственности руководителя фирмы, судебный пристав взыскивает средства с её расчетного счета, предварительно наложив на них арест. При отсутствии необходимых денежных средств аресту подлежит ликвидное имущество, находящееся на балансе должника (автомобили, оргтехника, товары и материалы).

Арест собственности ожидает также и физическое лицо, если оно отказывается или не имеет средств погасить имеющуюся налоговую недоимку. Но в отличие от юридических лиц, гражданин может подать ходатайство в исполнительную службу о поэтапном погашении долга.

Судебная практика определения наказания за налоговые преступления

Несмотря на то, что уклонение от налогообложения приносит немалый вред экономике страны, в действующем налоговом и криминальном законодательстве в ряде случаев всё же допускается снисхождение к правонарушителю. Это объясняется тем, что государству выгодно, чтобы налогоплательщик продолжал свою деятельность.

Поместив директора фирмы в исправительную колонию, можно легко уничтожить его бизнес, лишив государственный бюджет налоговых поступлений, а сотрудников предприятия — своих рабочих мест.

Однако если преступник заплатит штраф и продолжит свою деятельность исключительно в границах закона, то бюджет будет продолжать получать требуемые ему поступления от налогоплательщика, а наёмные работники сохранят свои должности.

| Категория: | Ответственность |

| Дата: | 12.06.2017 |

Тем не менее, штраф может взыскиваться далеко не всегда.

Дела злостных нарушителей, замеченных в неоднократных махинациях с налоговой отчетностью, либо совершивших сокрытие налогов в крупном размере, рассматриваются представителями Следственного комитета.

Соответственно, если возбуждённое уголовное дело доходит до суда, доказательство вины налогоплательщица определяется по ст.198 или ст.199 УК.

| Категория: | Ответственность |

| Дата: | 12.06.2017 |

Практика показывает, что наряду со штрафом, суд часто применяет такую меру наказания, как условный срок. Причем длительного условного срок может быть достаточно внушительной — до 4-5 лет. Реальный срок лишения свободы применяется лишь тогда, когда было доказано уклонение от налогов в особо крупном размере (от 4,5 млн рублей и более).

Внимание! В связи с правками в законодательство, юридическая информация в данной статье могла потерять актуальность!

Наш юрист бесплатно проконсультирует Вас — задайте вопрос в форме ниже:

Источник: http://ImeetePravo.com/otvetstvennost/neuplata-nalogov-nakazanie.html