Особенности налогообложения при аренде авто у сотрудника в 2018 году

Ключевой задачей деятельности большинства компаний является обеспечение быстрой и эффективной работы. Одним из инструментов, позволяющим решить ее, является автомобильный транспорт.

Именно он обеспечивает быстроту действий и передвижения, причем не только в сферах, связанных с перевозкой грузов, но и с другими видами деятельности. Если фирма не может позволить себе приобретение транспортных средств, на помощь приходит аренда.

Чаще всего арендодателями выступают именно сотрудники компании. Рассмотрим, как происходит налогообложение при аренде авто у сотрудника в 2018 году.

Что такое аренда автомобиля

Транспорт, как и любое другое имущество, можно арендовать для различных целей. Арендодатель передает свою машину арендатору, который обязуется оплачивать установленные договором аренды взносы. Соглашением регламентируется не только размер платы, но и ответственность лица, взявшего автомобиль в аренду, за его техническое состояние, порядок возврата и расторжения договора.

Арендовать можно как легковой, так и грузовой вид транспорта. При этом взять машину можно не только на долгий срок, но и на небольшой промежуток времени. Этим занимаются прокатные фирмы. Они также предоставляют услугу аренды автомобиля вместе с водителем. Еще один вариант – аренда ТС организацией у своего сотрудника.

Особенности аренды транспорта у своего работника

Использование автомобиля сотрудника фирмы для реализации потребностей компании может осуществляться разными способами. Первый вариант – компенсация за аренду транспортного средства у физлица.

Этот способ подразумевает, что сотрудник передвигается на своем авто по служебным делам и ежемесячно получает компенсацию расходов на бензин, износ авто и его ремонт.

Оформляется такая операция дополнительным соглашением к трудовому договору.

Другой вариант – полноценная аренда транспортного средства. Сделка по найму машины юридическими лицами у физических лиц регламентируется статьями 632-649 Гражданского кодекса РФ. Арендовать автомобиль у сотрудника можно двумя способами:

При любом из вариантов компания выступает арендатором, а ее служащий – арендодателем. Однако существуют различия в плане обязанностей при эксплуатации ТС.

В первом случае, когда подразумевается наем экипажа, ответственность за поддержание имущества в надлежащем состоянии, а также за его текущий и капитальный ремонт несет арендодатель. Во втором случае вся ответственность возлагается на арендатора.

Аренда автомобиля с экипажем подразумевает, что работник сам будет оказывать работодателю соответствующие услуги.

После того как стороны определятся с типом аренды, компания должна проверить наличие права собственности на авто у сотрудника, которое позволяет ему сдавать ТС внаем.

Затем согласовывается размер арендной платы и составляется соглашение. Перед его формированием руководитель фирмы подписывает приказ на заключение договора.

Он понадобится в случае проведения налоговой проверки, если таковая будет.

Кроме соглашения должен быть составлен акт приема-передачи. Подписание этого документа знаменует передачу автомобиля от арендодателя к арендатору. Если происходит наем без экипажа, владелец машины должен вместе с ней передать свидетельство о регистрации ТС, талон техосмотра и страховку. Оплачивать страховую премию за ОСАГО может и арендатор, если это предусмотрено соглашением.

Договор аренды автомобиля между организацией и сотрудником организации не имеет установленного формата и не требует нотариального удостоверения. Бланк можно скачать и заполнить от руки либо на компьютере, а потом подписать.

В части 3 статьи 607 Гражданского кодекса прописано, что договор не считается заключенным, если в нем отсутствуют основные характеристики автомобиля: модель, год выпуска, номера кузова и двигателя, регистрационный номер.

Бухгалтерский учет аренды авто у работника

Основанием для включения сделки по аренде в бухгалтерский учет является акт приема-передачи автомобиля. Для отражения получения машины в аренду используется забалансовый счет 001. Запись выглядит так – Дебет (Д) 001. Расторжение договора и возврат машины оформляется по кредиту этого же счета – Кредит (К) 001. На арендованный транспорт рекомендуется завести инвентарную карточку.

На балансовом счете 01 отражать наемный транспорт нельзя, так как он не числится на балансе компании.

Отсюда следует, что и справка о балансовой стоимости арендуемого автомобиля не является обязательным документом при сдаче бухгалтерской отчетности, поскольку ТС находится за балансом компании.

Данная справка содержит сведения о стоимости основных средств (зданий, оборудования, транспорта), принадлежащих организации, поэтому забалансовое имущество не может представлять интерес для инвесторов, страховщиков и кредиторов.

https://www.youtube.com/watch?v=bnIwd-OG4Fc

Бухучет операций, связанных с автомобилем, происходит с использованием счета 73 «Расчеты с персоналом по прочим операциям». Проводки выглядят так:

| Начислена арендная плата за эксплуатацию транспорта сотрудника | 20, 26, 44 | 73 |

| Удержание налога на доходы физических лиц (НДФЛ) из начисленной арендной платы | 73 | 68 |

| Арендный платеж выплачен сотруднику | 73 | 50, 51 |

| Суммы НДС, предъявленного в части расходов по автомобилю, приняты к вычету | 68 | 19 |

| Учтены расходы на содержание ТС | 90 | 26 |

Затраты на ГСМ и путевые листы

При аренде транспортного средства без экипажа наймодатель оплачивает только процедуру техосмотра. Все остальные затраты ложатся на плечи арендатора. К ним относятся:

- оплата за аренду сотруднику фирмы;

- оплата парковочного места;

- страхование машины;

- текущий ремонт ТС;

- заправка автомобиля топливом.

Стоимость ГСМ может учитываться компанией как материальные затраты или как расходы на содержание служебного транспорта в зависимости от функционала, выполняемого наемной машиной. Отражение расходования топлива в бухгалтерском учете выглядит так:

| Стоимость ГСМ учтена (без налога) | 10 | 60 |

| Учтен НДС по бензину | 19 | 60 |

| Расходы на ГСМ списаны | 20, 26, 44 | 10 |

Затраты на аренду автотранспорта вносятся в бухгалтерские документы в зависимости от того, какой вариант налогообложения использует фирма.

Министерством транспорта РФ разработаны нормы расхода топлива (распоряжение № АМ-23-р от 14.03.2008 года). То есть списывать расходы на ГСМ необходимо в пределах установленных норм. Однако Министерство финансов допускает, чтобы организации, которые не являются автотранспортными предприятиями, самостоятельно разрабатывали нормирование топлива.

Организациям, разрабатывающим свои нормы расхода, следует сформировать приказ об их установлении. Кроме того, для принятия к учету затрат на топливо следует их документально подтвердить. Это могут быть как кассовые чеки с автозаправочной станции, так и путевые листы.

Вопрос об обязательном составлении путевых листов спорный. С одной стороны, транспортное средство не принадлежит компании. С другой стороны, с помощью таких листов подтверждается производственная необходимость расходов. Поэтому юридическим лицам все же рекомендуется ввести маршрутные листы и отслеживать их заполнение.

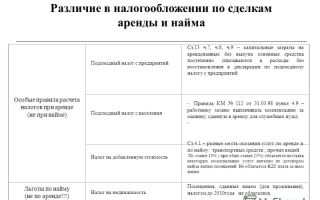

Налоговый учет аренды автомобиля у работника

То, какие расходы будут учтены при расчете налога на прибыль, зависит от двух факторов:

- какие затраты возложены на арендатора по условиям соглашения с сотрудником;

- по какой системе налогообложения работает компания – по общей или по упрощенной (УСН).

Юридические лица, использующие метод начисления, то есть общую систему налогообложения, учитывают арендную плату в составе расходов на последнее число отчетного промежутка. Остальные затраты (ГСМ, оплата парковки и т.д.) – по датам документов, подтверждающих операции.

При УСН расходы учитываются только после того, как они были произведены и оплачены. Обязательное условие при обоих вариантах налогообложения – экономическая обоснованность затрат, а также их документальное подтверждение. В зависимости от типа затрат комплект подтверждающей документации будет меняться: чеки на бензин, путевые листы, акты, квитанции и т.д.

Налог на доходы физических лиц

В соответствии с Налоговым кодексом РФ, выплата за использование личного автомобиля сотруднику признается его налогооблагаемым доходом. Организация, которая арендует транспорт у своего работника, является налоговым агентом по указанному сбору. Поэтому удержание налога необходимо производить из начисленной арендной платы.

Днем получения дохода является день его выплаты из кассы или дата перечисления арендной платы на расчетный счет. Сумма налога должна быть перечислена в бюджет не позднее следующего дня после осуществления выплаты работнику.

Расходы на ремонт и техосмотр учитываются в следующем порядке. Если по договору аренды эти затраты несет арендодатель, а по факту их оплачивает наниматель, то они считаются доходами первого в натуральной форме. Их следует включить в базу НДФЛ. В остальных случаях стоимость ремонта не является доходом наймодателя.

Затраты на топливо и другие аналогичные расходы не должны включаться в налоговую базу по указанному сбору. Арендатор осуществляет их в собственных интересах, а значит, работник никакой экономической выгоды не имеет и доходов не получает. Следовательно, налог в этом случае не платится.

Закономерен вопрос о том, как правильно оформить декларацию при подаче отчетности в инспекцию. Расчет по форме 6-НДФЛ производится по всем работникам, которые получают доход от компании. Выплата сотруднику за арендованный автомобиль как с экипажем, так и без отражается в следующих строках:

- 020 (размер выплаченной арендной платы).

- 130 (общая сумма выплаченной арендной платы).

По налогам будут задействованы следующие строки:

- 040 – исчисленный налог с арендной платы;

- 070, 140 – удержанный налог.

Образец декларации демонстрирует, что отражение дат операций происходит в следующих строках:

- 100, 110 – дата фактической уплаты дохода;

- 120 – день, следующий за днем уплаты.

О транспортном налоге

Несмотря на то что автомобиль сдан внаем, обязанность по уплате транспортного налога остается за владельцем ТС. Юридическое лицо, арендующее машину, платить этот сбор не должно. Кроме того, сумму налога нельзя внести в расходы нанимателя и в договоре.

Тогда налог будет фактически уплачен за счет фирмы.

Нужно ли платить налог на имущество

Если договор предусматривает выкуп автомобиля, появится ли обязанность по уплате сбора на имущество после перехода прав владения машиной к организации? Нет, этого не произойдет, так как с 1 января 2013 года любое движимое имущество, поставленное на баланс в качестве основного средства, освобождается от уплаты налога.

Если же выкуп не предусмотрен, сбор платить тоже не нужно, так как машина учитывается за балансом предприятия. Остальные налоги и взносы зависят от того, какой режим налогообложения применяется юридическим лицом.

Расчет налога на прибыль

Рассчитывая указанный сбор, организация вправе учесть затраты, связанные с арендой, в качестве фактических расходов. Туда же она может включить плату за ГСМ и страховые взносы.

В случае с последующим выкупом автомобиля его выкупная стоимость не учитывается, так как такой транспорт является амортизируемым имуществом. С суммы, которая уплачена сотруднику за покупку, НДФЛ не удерживается.

Страховые платежи

При аренде автомобиля без экипажа страховые взносы в Пенсионный фонд и Фонд обязательного медицинского страхования не платятся. В случае с наймом транспорта с экипажем следует разделить платежи по аренде и управлению. Это необходимо сделать, потому что арендная плата не облагается взносами, а суммы оплаты за услуги управления ТС облагаются страховыми взносами.

Если платежи по условиям договора не разделены, внебюджетные фонды могут удержать взнос со всей суммы целиком – и с платы за наем, и за услуги управления. Взносы в Фонд социального страхования, связанные с несчастными случаями на производстве и профессиональными заболеваниями, уплачиваются, если это предусмотрено соглашением. В остальных случаях они не являются обязательным платежом.

Налог на добавленную стоимость

В соответствии со статьей 143 Налогового кодекса РФ, предоставление личного автотранспорта сотрудника в аренду работодателю НДС не облагается. В случае найма машины с экипажем необходимость начисления НДС зависит от вида затрат и условий соглашения.

Затраты на ремонт автомобиля в этом случае несет арендодатель. Таким образом, если фактическую стоимость ремонта оплачивает арендатор, эти средства выступают доходами сотрудника. Поэтому работодатель обязан начислить НДС с сумм, затраченных на ремонт. Исключением является ситуация, когда арендатор ремонтирует транспорт, поврежденный по его вине. В этом случае НДС не начисляется.

Енвд и осно

Учредитель организации решает, какую систему налогообложения ему выбрать. Впоследствии расходы, связанные с наймом транспортного средства, учитываются согласно выбранному режиму. Если налогоплательщик уплачивает единый налог на вмененный доход (ЕНВД), затраты по аренде облагаемую базу не уменьшают. Этого связано с тем, что налог высчитывается из вмененного дохода.

Однако возникают ситуации, когда организация использует транспорт для деятельности, облагаемой ЕНВД, и для сферы, которая предполагает общую систему налогообложения. В этом случае расходы на аренду необходимо распределить и отразить это распределение в налоговой отчетности.

Итоги

Для обеспечения нормальной деятельности фирма может брать в эксплуатацию транспорт своих сотрудников. Транспортное средство передается во временное пользование с возможным последующим выкупом или без него.

При этом аренда личного транспорта в служебных целях требует не только корректного составления договора найма, но и правильного отражения операций в бухгалтерском учете. Основанием для отражения является акт приема-передачи, подтверждающий сделку. Кроме того, операция найма должна отразиться и в налоговой отчетности.

Начисление налогов происходит в соответствии с тем режимом налогообложения, согласно которому фирма осуществляет работу.

Аренда авто: Видео

Источник: https://1avtoyurist.ru/kuplya-prodazha/arenda/nalogi-pri-arende-avto-u-sotrudnika.html

Аренда квартиры под офис. Признают ли налоговые органы расходы

Есть определенные затраты, которые то признаются налоговыми органами в качестве расходов, то не признаются. Мнения Арбитражных судов по таким расходам тоже не совпадают.

Руководитель и бухгалтер каждый раз вынуждены принимать решения о включении подобных затрат в расходы предприятия, основываясь на профессиональном суждении бухгалтера и на сформировавшейся правоприменительной практике.

Каждый раз они рискуют, поскольку не обязательно их мнение совпадет с мнением проверяющих из налоговой инспекции.

Одним из таких неоднозначных вопросов является аренда квартиры под офис у частного лица. В центре города много жилых помещений, расположенных на первых этажах и имеющих отдельный вход. Эти помещения (квартиры) не переведены в разряд нежилых. Собственники стремятся сдать такие помещения под офис. Компании с удовольствием арендуют офисы в центре города.

Затраты по аренде помещения под офис составляют приличные суммы. Каждый раз бухгалтеру приходится “ломать голову”, включая сумму арендной платы в состав расходов. Как же все-таки сделать правильно? Какие аргументы привести в защиту своего профессионального суждения?

Мы решили разобраться в ситуации. Вот что из этого получилось.

Налог на доходы физических лиц (НДФЛ).

- Если физическое лицо, с которым заключен договор аренды помещения, зарегистрирован в налоговых органах в качестве Индивидуального Предпринимателя, то он самостоятельно обязан заплатить налоги с полученного дохода.

- Если физическое лицо, с которым заключен договор аренды помещения, не зарегистирован в качестве ИП, то предприятие должно выполнить функции налогового агента:

- удержать НДФЛ,

- перечислить в бюджет,

- подать сведения о полученном доходе и удержанном налоге в налоговый орган.

Налог на прибыль или Единый налог по УСН.

В отношении признания затрат на аренду в качестве расходов, учитываемых при исчислении налога на прибыль или Единого налога по УСН, мнение разделилось.

Напомним, под расходами понимаются экономически обоснованные и документально подтвержденные затраты.

Есть мнения налоговых служб и Арбитражных судов, что если арендуется жилое помещение, учесть арендную плату в составе расходов нельзя.

- Поскольку, жилое помещение по нормам Гражданского и Жилищного Кодексов не может быть использовано в коммерческих целях.

- Даже в случае, если жилое помещение будет переведено в нежилое (и на этот счет у собственника будут правоустанавливающие документы), затраты на ремонт такого помещения все равно нельзя будет признать в качестве расходов, поскольку арендованное у физического лица помещение не является амортизируемым.

Источник: http://saldoconsult.ru/stati/arenda-kvartiry-pod-ofis-priznayut-li-nalogovye-organy-rasxody/

Аренда квартир для сотрудников

Владельцы предприятий зачастую сталкиваются с дефицитом компетентных кадров. Подобная ситуация вынуждает их «выписывать» персонал из других регионов России или из-за границы, а также командировать собственных работников на некоторое время в другие компании.

В таких случаях работодателям приходится обеспечивать специалистов жильем, то есть снимать для них комнаты или целые квартиры. В этой статье мы расскажем о том, как выполняется аренда квартир для сотрудников, и обсудим некоторые бухгалтерские детали.

Какие особенности имеет аренда квартир для сотрудников организации

Аренда квартир для сотрудников компаний – это обычная практика. Предприятиям очень часто приходится предоставлять своим работникам съемную жилплощадь как на короткий, так и на длительный срок.

Чаще всего организации берут в аренду не одну, а сразу несколько квартир, причем предпочтение отдается не «однушкам», а двух-, трех- и многокомнатным, которые находятся в шаговой доступности от метро или офиса компании.

Аренда, субаренда, поднайм, безвозмездное пользование – все эти понятия имеют прямое отношение к ситуации, когда работодателю необходимо обеспечить сотрудника жильем. Термины отражают разнообразие вариантов того, какой договор можно заключить в подобной ситуации. Каждый вариант обладает как достоинствами, так и недостатками, поэтому требует взвешенного анализа.

Многие крупные организации готовы обеспечивать своих высококвалифицированных сотрудников наемными квартирами в целях их материального стимулирования. Арендные взаимоотношения могут оформляться различными способами, от которых зависит порядок налогообложения, ответственность перед владельцем жилплощади и пр. Но обо всем по порядку.

Один из наиболее распространенных вариантов – работник компании самостоятельно заключает договор аренды квартиры с ее владельцем, а работодатель лишь компенсирует его убытки (например, в виде прибавки к зарплате).

Давайте рассмотрим подробнее, какие существуют варианты контрактов на аренду жилплощади.

Как составить договор аренды квартиры для сотрудников

Распространенной практикой при заключении трудовых соглашений с иностранными сотрудниками или специалистами, переведенными из других регионов, является включение в такой контракт или ознакомление работника с положением имеющегося в организации коллективного договора о представлении ему жилплощади.

Не следует полагать, что такое жилье предоставляется безвозмездно. Организации обычно берут квартиры для сотрудников в аренду.

Именно частные квартиры набирают все большую популярность как место проживания командированных работников. И это понятно, ведь гостиницы и отели с доступными ценами сейчас в большом дефиците.

На какие же нюансы следует обратить особое внимание при заключении договора аренды с владельцем квартиры – физическим лицом?

В пункте 2 статьи 30 ЖК РФ прописано, что владелец жилплощади имеет право передавать свое имущество (принадлежащее ему на праве собственности) во владение или пользование другому физлицу на основании:

- договора найма;

- договоренность о безвозмездном пользовании;

- иных норм закона.

Соответственно, юрлицо может пользоваться имуществом собственника на основании договора аренды или на ином законном основании с учетом норм гражданского и жилищного законодательства.

Давайте разберемся, имеет ли предприятие право арендовать квартиры для своих работников и в чем отличие такого жилья от служебных помещений.

Служебные жилые помещения предназначены для проживания граждан в связи с характером их трудовых отношений с органом государственной власти, органом местного самоуправления, государственным унитарным предприятием, государственным или муниципальным учреждением, в связи с прохождением службы, в связи с назначением на государственную должность Российской Федерации или государственную должность субъекта Российской Федерации либо в связи с избранием на выборные должности в органы государственной власти или органы местного самоуправления (статья 93 ЖК РФ).

Следовательно, служебные помещения могут предоставляться строго очерченному кругу лиц и исключительно в силу специфики их деятельности, которая требует проживания непосредственно по месту службы или рядом с ним.

Порядок предоставления таких помещений строго регламентирован жилищным законодательством.

В статье 100 ЖК РФ прописано, что собственник помещения и сотрудник должны заключать договор найма специализированной жилплощади.

Если говорить о работниках негосударственных компаний, то они не могут претендовать на получение служебного жилья. При этом организации, в которых они трудятся, вправе заключать договоры аренды квартир для сотрудников с физическими или юридическими лицами, а также компенсировать расходы, которые служащий несет при самостоятельном найме.

На каких правовых основаниях организации могут осуществлять аренду квартир для сотрудников?

Юрлица могут получать жилплощадь во владение или пользование в соответствии с договором аренды или иными контрактами (пункт 2 статьи 671 ГК РФ). Документы обязательно оформляются в письменном виде вне зависимости от длительности их действия (пункт 1 статьи 609 ГК РФ).

А в соответствии с нормами пункта 2 статьи 609 и пункта 2 статьи 651 ГК РФ, договор аренды квартиры для сотрудника сроком более года должен быть зафиксирован в органах госрегистрации. Не следует забывать, что жилое помещение может использоваться только для проживания граждан (пункт 2 статьи 288 ГК РФ и пункт 1 статьи 17 ЖК РФ).

Юрлицо также может использовать жилплощадь исключительно в этих целях (пункт 2 статьи 671 ГК РФ).

- Двусторонний договор аренды жилого помещения.

Каким образом происходит процедура заключения двустороннего договора аренды квартиры для сотрудника (между организацией-арендатором и владельцем жилплощади-арендодателем)?

В таком договоре работник организации-арендатора не фигурирует, однако из его текста должно быть понятно, что квартира будет использоваться именно для его проживания. Также должны быть указаны значимые условия: объект аренды, ее сроки и стоимость.

Если в трудовом соглашении прописано частичное возмещение арендной платы работнику, то в контракте указывается именно оно. Если арендная плата выше, чем сумма компенсации, то работник сам оплачивает владельцу помещения разницу. Для этого заключается отдельный договор, предмет которого компанию интересовать не должен, так как в этих взаимоотношениях она уже не участвует.

Отдельно стоит рассказать о гарантийном платеже. Зачастую он назначается прямо в договоре и по истечении его срока возвращается арендатору.

Если имуществу был причинен материальный ущерб или обязательные платежи не были выплачены в полном объеме, из гарантийного платежа вычитается сумма долга или убытков.

Таким образом, компания становится ответственной за действия работника, повлекшие за собой определенный ущерб.

Иногда в договоре прописывается порядок оплаты коммунальных услуг – к примеру, обязательство арендатора оплачивать их самостоятельно. При этом если такая обязанность будет передана жильцу, то есть сотруднику компании, то это следует отметить в акте приема-передачи жилплощади.

В разделе «Права и обязанности» следует прописать, что арендодатель готов предоставить жилое помещение и находящееся в нем имущество в состоянии, удовлетворяющем требования договора и соответствующем назначению арендованного жилого помещения. Кроме того, квартира должна быть пригодна для проживания, работнику компании-арендатора должен быть обеспечен беспрепятственный доступ в нее.

Сам арендатор должен использовать жилплощадь и имущество по прямому назначению, своевременно вносить арендную плату, оплачивать коммунальные услуги, а также содержать квартиру в технически исправном состоянии, соблюдать санитарные нормы и правила.

Пожалуй, самым важным является пункт о цене договора. В документе необходимо четко зафиксировать сумму, которую арендатор должен будет платить за квартиру, а также указать порядок оплаты: в каком виде (наличными или на расчетный счет), в какие сроки, каковы последствия просрочки платежа.

Чтобы арендодатель не мог поднимать арендную плату каждый месяц, необходимо прописать в договоре, что пересмотр платы может производиться не чаще одного раза в год и по соглашению сторон.

- Трехсторонний договор аренды жилого помещения.

При подписании договора на аренду квартиры для сотрудника между тремя сторонами арендодателем будет являться владелец жилплощади, арендатором – компания-работодатель, а специалист будет выступать в роли третьей стороны, у которой есть свои права и обязательства.

Квартира в этом случае предоставляется исключительно для того, чтобы там проживал работник организации. Вероятно, именно он будет исполнять обязанности по уплате коммунальных платежей и пр. А вот плату за наем должен вносить арендатор, то есть компания. На сотрудника также лягут обязательства по компенсации материального урона, причиненного имуществу.

При заключении договора все три стороны подписывают акт о техническом состоянии квартиры, количестве мебели и прочего имущества. Это необходимо и арендодателю, который сможет предъявить претензии арендатору, утратившему или испортившему его имущество, и самому арендатору.

Если арендатор предоставил жильцу имущество с уже имеющимися недостатками, это необходимо зафиксировать в акте, чтобы в дальнейшем владелец жилья не мог высказывать претензии по этому поводу. К примеру, пенсионерка, сдавшая квартиру на длительный срок, может просто забыть, что диван был сломан еще в тот момент, когда она передавала ключи новому жильцу.

Компания-работодатель в этом случае практически ничем не рискует. Поэтому владельцы организаций предпочитают именно такой вариант.

Как должна производиться оплата аренды квартиры для сотрудника

Как было сказано выше, любая организация имеет полное право заключать договоры аренды квартир для сотрудников. А вот каким образом происходит возмещение затрат, необходимо описать подробнее.

Если компания сама подписывает договор аренды квартиры для сотрудника и берет на себя обязательства по оплате связанных с наймом расходов, арендная плата считается натуральной формой оплаты труда работника (статья 131 ТК РФ).

Источник: http://biznes-resurs.ru/info/arenda_kvartir_dlya_sotrudnikov

Путеводительпо налогу на прибыль

Компания вправе сразу списать в расходы арендную плату. Но услуги по аренде часто используют в схемах, ведь они не требуют от арендодателя особых усилий.

Из-за этого инспекторы все чаще проверяют затраты на принадлежность к налоговым схемам. Подтверждает это и судебная практика за последние полтора года.

Есть восемь частых претензий, которые инспекторы предъявляют к расходам на аренду. Проверьте, как обезопасить учет затрат на арендные платежи.

Претензия 1. Арендованное имущество не используется в деятельности

Опасно включать арендную плату в расходы, если не используете арендованное имущество, чтобы получать доход. Налоговики исключат подобные затраты как необоснованные (ст. 252 НК РФ).

Чтобы учесть расходы, важно не только намерение использовать актив, но и его фактическое использование в деятельности. В одном из споров компания арендовала производственную базу по добыче песка и кварца.

Она пыталась разрабатывать три ближайших месторождения, но так и не смогла наладить производство. Судей эти доводы не убедили, и они признали арендную плату необоснованным расходом (постановление Арбитражного суда Северо-Западного округа от 04.02.

16 № А26-10106/2014, оставлено в силе определением Верховного суда РФ от 19.04.16 № 307-КГ16-3169).

Рискованно учитывать арендную плату за объекты, которые вы затем передали в безвозмездное пользование. Налоговики и судьи уверены, что арендная плата в таком случае необоснованный расход.

Она связана с безвозмездной передачей, значит, не уменьшает налогооблагаемую прибыль (п. 16 ст. 270 НК РФ и постановление Девятого арбитражного апелляционного суда от 21.06.

16 № 09АП-23269/2016, оставлено в силе постановлением Арбитражного суда Московского округа от 11.10.16 № Ф05-14750/2016).

Инспекторы также снимают расходы, если компания прекратила деятельность, для которой арендовала объект. Налоговики и судьи считают, что логичнее вернуть актив арендодателю, а не продолжать платить аренду (постановление Седьмого арбитражного апелляционного суда от 15.07.16 № 07АП-5424/2016).

Как избежать проблем. Чтобы отстоять расходы, обоснуйте выгоду от сохранения аренды, если объект простаивает. Рассчитайте штрафы за досрочное расторжение договора или приведите проекты, для которых собираетесь использовать арендованное имущество. Оформите расчет в виде служебной записки.

Претензия 2. Аренда через посредников

Когда компания субарендует имущество у физлиц со статусом предпринимателя, сделка вызовет вопросы у налоговиков. Если они выяснят, что арендатор взаимозависим с собственниками активов, то пересчитают расходы на аренду из ставок, по которым посредник оплачивает ее конечному владельцу. Превышение посчитают необоснованной налоговой выгодой.

Как избежать проблем. Чтобы защитить расходы, докажите необходимость посредников. Например, они оказывают дополнительные услуги по содержанию арендованных объектов.

Либо договор субаренды заключен давным-давно, когда активы еще принадлежали другому независимому лицу. Либо разница между арендной и субарендной платой не велика и компания реально использует активы в деятельности.

Такие аргументы могут убедить судей (постановление Арбитражного суда Северо-Кавказского округа от 29.08.16 № Ф08-5930/2016).

Претензия 3. Аренда у учредителя компании

Арендную плату, которую компания перечисляет своему единственному учредителю, налоговики признают необоснованным расходом. Ситуация усугубляется, если компания передала этому учредителю функции управления.

Тогда суд согласится с контролерами, что вся сделка по аренде направлена лишь на завышение расходов компании (постановление Арбитражного суда Северо-Кавказского округа от 06.04.16 № Ф08-1290/2016, оставлено в силе определением Верховного суда РФ от 28.07.16 № 308-КГ16-8588).

Риски аналогичны, если арендодатель — директор компании, который одновременно является предпринимателем на упрощенке. Подтверждает это постановление Арбитражного суда Волго-Вятского округа от 03.03.17 № А29-2507/2016.

Зеркальная ситуация — компания сдает актив в субаренду своему учредителю. Налоговики также могут заявить, что сделка лишь на бумаге, а на самом деле имуществом пользуется третье лицо.

Значит, расходы по аренде необоснованны. Иногда судьи с этим соглашаются (постановление Арбитражного суда Уральского округа от 16.02.17 № Ф09-12398/16).

Риск возрастает, если размер арендной платы выше, чем оплата субаренды.

Как избежать проблем. Докажите реальность и разумную цель сделки. Нужно ответить на вопрос, зачем нужна сделка. Например, обосновать реальность можно тем, что договор аренды заключили давно, когда компанией управлял независимый генеральный директор или когда арендодатель еще не был 100-процентным участником общества.

Убеждайте, что размер арендной платы соответствует рыночному уровню, а дарение, в том числе оказание услуг на безвозмездной основе, между юрлицами официально запрещено (подп. 4 п. 1 ст. 575 ГК РФ). У компании нет физической возможности арендовать аналогичные активы у других собственников. Убедительность этих доводов определит суд.

Укажите, что субаренда также приносит прибыль и разрешена договором. Компания как арендатор оказывает допуслуги по содержанию объекта или взаимодействию с множеством отдельных арендодателей или госорганами.

На практике

Налоговики запрещают сразу списать аренду земли под строительство

Инспекторы требуют включать в первоначальную стоимость основного средства арендную плату за землю, на которой компания строит недвижимость. Если компания не амортизирует затраты, а признает арендную плату единовременно, инспекторы доначислят налог на прибыль.

Претензия 4. Арендодатель не дал разрешения на субаренду

Арендатор обязан использовать имущество так, как это прописано в договоре с арендодателем. Он вправе передать актив в субаренду только с согласия арендодателя (п. 2 ст. 615 ГК РФ).

Если эти условия нарушены, налоговики сочтут, что сделка неправомерна.

Значит, арендную плату нельзя учесть в расходах, которые уменьшают налогооблагаемую прибыль (постановление Арбитражного суда Уральского округа от 16.02.17 № Ф09-12398/16).

Как избежать проблем. Чтобы обезопасить затраты, получите от собственника объекта письменное разрешение сдавать его в субаренду или согласуйте конкретные цели использования. В идеале датировать его периодом, когда вы заключили договор аренды. Но разрешение постфактум также узаконит сделку. Включите в соглашение фразу: «Разрешение действует с момента заключения договора аренды».

Претензия 5. Арендовали ранее проданный актив

Налоговики снимают расходы на аренду, если компания арендует актив, который сама же ранее и продала. В одном из споров компания продала 163 единицы транспорта за 5 млн. руб., а затем арендовала эти же активы за 146 млн. руб. в год. Налоговики сочли сделки экономически неоправданными и исключили арендную плату из расходов.

Но компания смогла отбиться от доначислений в суде (постановление Арбитражного суда Уральского округа от 30.11.16 № Ф09-5241/12). А вот в другом деле компания проиграла (постановление Четвертого арбитражного апелляционного суда от 11.03.16 № А78-12086/2015). Она продала активы за 152 тыс. руб., а за аренду заплатила 7 млн. руб. в год.

Как избежать проблем. Есть несколько аргументов, чтобы защитить затраты. Во-первых, когда цена продажи превышает остаточную стоимость активов, сделка выгодна компании.

Во-вторых, обратная аренда позволяет и получить деньги за продажу, и оставить имущество в деятельности. В-третьих, компания избавляется от затрат на капитальный ремонт объектов, который может многократно превышать стоимость самих основных средств, либо погашает долг перед одним из своих кредиторов (постановление Четырнадцатого арбитражного апелляционного суда от 09.01.17 № А13-8257/2016).

Претензия 6. Слишком дорогая аренда

Когда компания арендует имущество по завышенной цене у взаимозависимого лица, налоговики пересчитают расходы исходя из рыночных цен. Инспекторов не смущает, что они не вправе контролировать цены.

Завышение цены налоговики воспринимают как один из признаков получения необоснованной налоговой выгоды и доначисляют налог на прибыль. Если отклонение цены от рыночной будет значительным, например, в 4—12 раз, судьи могут поддержать доначисления (постановление Четвертого арбитражного апелляционного суда от 15.03.17 № 04АП-488/2017).

Как избежать проблем. Докажите, что цена сделки находится в пределах рыночной. Например, представьте прайс-листы, справки, пригласите оценщика и т. д. Другой вариант — доказывать, что взаимозависимости нет, или настаивать на уникальности объекта аренды, который не с чем сравнивать.

На практике

Как учесть арендную плату за прошлые периоды

По общему правилу компания вправе учесть арендную плату в расходах на одну из следующих дат: дату расчетов, дату предъявления документов или на последний день месяца (подп. 3 п. 7 ст. 272 НК РФ). Если компания учтет ее позже, налоговики могут снять расходы.

Особенно когда период возникновения расходов не входит в период проверки. Тогда инспекторы доначислят налог на прибыль, штраф и пени.Если арендодатель взыскивает арендную плату через суд, арендатору безопаснее учесть ее в периоде, когда он пользовался объектом.

Пример — постановление Арбитражного суда Северо-Западного округа от 18.10.16 № Ф07-8770/2016. В этом деле компания не смогла признать расходы в периоде взыскания, хотя она использовала сразу две тактики защиты. Сначала заявила, что эти расходы относятся к штрафам, которые учитываются на дату признания должником.

Затем настаивала, что имеет право исправить ошибку в периоде ее выявления (п. 1 ст. 54 НК РФ). Судьи поддержали инспекторов

Претензия 7. Собственник не зарегистрировал объект аренды

Недвижимость и транспортные средства требуют обязательной госрегистрации. Если собственник не зарегистрирует такие объекты, сделку по их аренде налоговики признают фиктивной.

Особенно если собственник не платил налог на имущество или транспортный налог. В итоге контролеры исключают арендную плату из расходов (постановление Пятнадцатого арбитражного апелляционного суда от 23.03.

17 № 15АП-17595/2016).

Как избежать проблем. Перед заключением договора аренды проверьте, чтобы имущество было зарегистрировано. Потребуйте у арендодателя приложить к договору копию свидетельства о регистрации объекта.

Претензия 8. Нет письменного договора аренды

Налоговики смирились с тем, что стороны не составляют ежемесячные акты на услуги по аренде, если иное не прописано в договоре (письмо Минфина России от 24.03.14 № 03-03-06/1/12764). Но если и аренду компания оплачивает без договора, инспекторы снимают расходы.

В одном из споров компания получила по решению администрации в аренду землю. Договор стороны не заключили. Через несколько лет администрация выставила претензию с требованием оплатить аренду за прошедшие годы. Компания перечислила деньги и учла арендную плату в расходах. Налоговики заявили, что на самом деле землей она не пользовалась, и сняли расходы как не подтвержденные документами.

В споре компания смогла доказать, что пользовалась землей все эти годы, так как добывала на ней кварцевый песок. Это подтверждали приходные ордера на песок. Претензия же администрации содержала подробный расчет арендной платы за прошедшие периоды. И судьи решили, что расходы на аренду обоснованны (постановление Арбитражного суда Поволжского округа от 20.06.16 № Ф06-8932/2016).

Как избежать проблем. Проверьте документы по расходам на аренду. У арендатора должны быть договор аренды, акт приема-передачи объекта и ежемесячные счета-фактуры.

Источник: http://np.rnk.ru/article/28