Налоговая декларация по транспортному налогу: пример, заполнение бланка

Предприятия обязательно должны отчитываться перед налоговой инспекцией об оплате транспортного налога или сокращённо ТН. Физические лица отчёт не сдают. Формой отчетности по этому виду налогообложения является налоговая декларация по транспортному налогу.

Её заполняют за весь год и сдают в обусловленные сроки. Мы подробно рассмотрим, как заполнить декларацию, и когда её необходимо сдать.

Всё, что надо знать об отчётности по ТН

Налоговая декларация по транспортному налогу имеет, утверждённый Приказом Федеральной налоговой службы (ФНС) бланк, включающий 3 листа:

- Титульный лист, содержит всю общую информацию о налогоплательщике.

- Раздел 1, отображает суммы авансовых платежей за I, II, III кварталы и остаток за год.

- Раздел 2, включает характеристики автотранспорта, поставленного на учет предприятия, и расчет ТН отдельно по каждой машине.

Новые поля в декларации транспортного налога.

Организация, которая арендует автомобиль, не платит ТН, и соответственно, не сдаёт декларацию – это входит в обязанность арендодателя, который является фактическим владельцем авто.

Приобретенная по договору лизинга машина называется предметом лизинга. У кого она числится на балансе, тот и платит ТН, и соответственно, его декларирует.

Для осуществления налогообложения предприятий их регистрируют за территориальными Инспекциями Федеральной налоговой службы или сокращённо ИФНС, которые находятся в конкретном районе города.

Когда организация имеет автомобильный транспорт в разных районах города, но они относятся к одной ИФНС, то надо подавать одну декларацию.

Способы и сроки сдачи

Декларацию можно сдавать одним из предусмотренных законодательством способов:

- Принести лично или передать через представителя.

- Отправить заказным письмом с оформленной на почте описью вложения. Отчетность считается сданной в день отсылки письма. Имеется в виду, дата на почтовом штемпеле, подтверждающем отправку.

- Через интернет отправить электронный отчет. Дата отправки файла – это день сдачи декларации.

Физические лица декларацию по транспортному налогу не сдают. Они платят ТН примерно с 1 ноября следующего года, когда получают на руки уведомление из налоговой службы. Налоговую декларацию они сдают для начисления подоходного налога (НДФЛ).

Последний день сдачи документа 30 апреля. НДФЛ снимают с основных и дополнительных доходов человека, полученных за год, в том числе с дивидендов.

Штрафные санкции

Изменения в коэффициентах транспортного налога.

Статья 119 п.1 НК РФ предусматривает штрафную санкцию за несвоевременную подачу декларации по ТН.

Штраф начисляется в размере равном 5% пени за неуплату ТН за каждый неполный или полный календарный месяц просрочки подачи декларации, но он не может превышать 30% этой суммы.

Последовательность заполнения отчетного документа

Новая форма декларации по транспортному налогу состоит из 3 листов: титульного листа и двух разделов. Желательно сначала заполнить титулку, затем оформить 2 раздел по каждому автомобилю и лишь, потом оформить 1 раздел.

Именно в такой последовательности мы рассмотрим, как заполняется бланк декларации по транспортному налогу. Вверху всех листов проставляют ИНН и КПП предприятия. Графа для ИНН имеет 12 ячеек. Необходимо начать заполнять ИНН с крайней левой ячейки, чтобы оставить 2 последние клетки пустыми – это важный момент.

Номер титулки 00001, а следующего листа 00002 и т.д. В конце титульного листа есть графа «номер телефона организации». Оставлять контактный телефон надо обязательно. Ведь декларацию могут вернуть на корректировку. Следует вписать рабочий номер бухгалтерии. Когда фирма маленькая с одним номером телефона, то указывают его.

Важные моменты оформления декларации

Прежде, чем приступать к занесению информации в бланк, необходимо изучить основные требования, разработанные налоговой инспекцией к отчетности:

- Бланк распечатывают с одной стороны листа.

- Заполнять документ можно чернилами черного, синего и фиолетового цвета.

- Исправлять ошибку, используя корректор, недопустимо.

- Все показатели указываются исключительно в рублях. Если при расчетах было получено 50 копеек и больше, то их считают за рубль. Когда меньше 50 копеек, то их не учитывают.

- Все символы вписывают печатными заглавными буквами.

Нюансы заполнения титульного листа

Особенности заполнения декларации.

Рассмотрим, что следует писать в графы титулки по порядку заполнения формы:

- Под номером корректировки подразумевается, какой раз сдаётся отчётный документ в налоговую инспекцию. Сдавая первый раз, ставят 0. Когда впервые приносят уточненный отчет, то 1. При повторном уточнении 2 и т. д.

- В строке налогового периода ставят код, отвечающий отчётности. При подаче декларации за год указывают 34. Подавая отчёт, за неполный год из-за того, что проводилась процедура реорганизации или банкротства, ставят 50.

- В окошко отчетного года вписывают год, за который отчитываются. Например, 2017.

- Чтобы заполнить ячейку «предоставляется в налоговый орган» нужно взять выданное предприятию свидетельство о постановке на учет и переписать из него код ИФНС – инспекции налоговой службы.

- В строчку «по месту нахождения» вписывают код, отвечающий ситуации: 260 – по месту нахождения автотранспорта, 213 – по месту учёта крупного предприятия, 216 – по месту учёта правопреемника крупного налогоплательщика.

- Налогоплательщик – это полное название предприятия в его Уставе. Если название компании на иностранном языке, то следует рядом написать перевод на русский язык.

- ОКВЭД – код вида экономической деятельности по классификатору. Он проставляется во всех видах отчётности.

- Форма реорганизации или ликвидации – эта строка заполняется, когда в отчетном периоде на предприятии происходила реорганизация или началась ликвидационная процедура. Во всех остальных случаях поставляют прочерк.

Заполнив все графы, титулку следует отложить. После того, как будет выполнена вся декларация, заполняются поля внизу страницы.

https://www.youtube.com/watch?v=r9gaXz1jcc4

В окошке «на страницах» указывают общее количество страниц всего документа, а сроке «с приложением подтверждающих документов» пишут число приложенных документов, подтверждающих льготы. Ставят дату сдачи декларации. ФИО налогоплательщика – это данные директора или его представителя. Напротив своей фамилии они должны подписаться.

Как правильно заполнить страницы раздела 2

Транспортный налог в электронном отчете.

Распечатывают столько страниц второго раздела, сколько машин зарегистрировано на предприятии. Все строки раздела имеют свой код. Мы рассмотрим, какую информацию вписывают в каждую графу, обозначая её код:

- 020 – код ОКТМО, на территории которого зарегистрировано авто – находим на сайте налоговой службы.

- 030 – код вида автотранспорта – берём из Приложения №5 к Порядку заполнения декларации на сайте ФНС.

- 040 – это VIN-код машины, его переписываем из техпаспорта.

- 050 – марка авто – указана в техпаспорте.

- 060 – госномера машины.

- 070 – налоговой базой является мощность двигателя, которая указана в техпаспорте и свидетельстве о регистрации авто.

- 080 – код единиц измерения налоговой базы. Когда мощность двигателя измеряется в лошадиных силах, то код 251.

- 090 – экологический класс. Ставим прочерк. Графа заполняется, когда такой показатель указан в техпаспорте конкретной машины.

- 100 – ставится прочерк. Заполняется в тех регионах, где ставки дифференцируются в зависимости от возраста автомобиля. Сколько лет машине считают со следующего за выпуском года.

- 110 – число полных месяцев владения машиной в году. Когда авто было на учете фирмы весь год, то пишут 12.

Необходимые расчёты в разделе 2

Пример налоговой декларации.

Рассмотрим образец заполнения декларации на транспортное средство:

- 120 – доля предприятия в праве собственности на конкретную машину. Когда автомобилем владеет только фирма, то ставят 1. В других случаях указывают долю в дробях: ½, 1/4 и т.д.

- 130 – коэффициент владения, который вписывается в виде десятичной дроби с четырьмя знаками после запитой. Для его определения количество полных месяцев, указанных в графе 110, делят на 12.

- 140 – ставка налога конкретного региона. Её можно найти на сайте ФНС.

- 150 – повышающий коэффициент применяется к автомобилям, чья стоимость превышает 3 млн. рублей. Заполняя декларацию на машину со средней стоимостью, ставят прочерк.

- 160 – сумма ТН за конкретный автомобиль. Чтобы её рассчитать, надо умножить между собой значения следующих строк: 070 х 140 х 120 х 130 х 150.

Строки от 170 до 240 заполняются лишь при наличии льгот, иначе ставятся прочерки. При отсутствии льгот в графу 250 переносят значение из графы 160. При наличии льгот значение строки 250 получают после такого расчета: 160 — (200 + 220 + 240).

Особенности составления раздела 1

В строку 010 вписывают КБК, а строки от 020 до 040 формуют блок раздела для одного ОКТМО или другими словами места регистрации транспорта. Всего на странице есть три таких блока. Если все автомобили зарегистрированы в одном месте, то заполняется лишь один блок.

Как заполняются разделы в декларации?

Рассмотрим, как необходимо заполнять форму:

- 021 – суммы налога на машины, рассчитанные во 2 разделе.

- 023-027 – суммы квартальных авансов по всем авто.

- 030 – суммы налога на автотранспорт, подлежащие к уплате в бюджет. От суммы рассчитанного налога нужно вычесть уплаченные авансы за І, ІІ и ІІІ кварталы: 021 – 023 – 025 — 027. При отрицательном числе в строке ставим прочерк, а значение вписываем в строку 040 без знака минус.

Итог

Декларируют транспортный налог только собственники автомобилей. Когда предприятие не имеет на учёте автотранспорта, то сдавать декларацию с прочерками, которую называют «нулёвкой» не надо. Мы подробно рассмотрели, как нужно заполнить отчётный документ, а также какие санкции, предусмотрены за несвоевременную его подачу.

При желании, вы сможете скачать пример заполнения декларации по транспортному налогу на сайте Федеральной налоговой службы. Желаем вам удачи на дорогах!

Источник: https://pravzarulem.ru/nalogi/deklaratsiya-po-transportnomu

Новый транспортный налог с 2018 года — в России, изменения, новый закон

Как показала практика, введение этого вида пошлины стало достаточно полезным налоговым преобразованием.

Региональный характер налога позволяет не только наполнять областные и местные бюджеты, но, и оказывать положительное влияние на развитие социальной инфраструктуры.

Исходя из этого, необходимо разобраться какие же законодательные изменения ожидают автовладельцев в текущем году.

Общие сведения ↑

Уведомление налогоплательщиков о том, что нужно уплатить транспортный налог на машину входит в обязанности Федеральной налоговой службы.

Если же налогоплательщик не получил налогового извещения, то в этом случае он обязан обратиться в налоговую службу по месту регистрации технического устройства.

Кроме того, новый закон обязывает граждан предоставить копии правоустанавливающих документов, подтверждающих осуществление государственной регистрации транспортного средства.

Еще одним исключающим фактором служит получение физическим лицом налоговой льготы. Непредставление указанной информации влечет за собой ответственность административного характера.

Как это начиналось

Поэтому основные законодательные поправки в отношении увеличения размера транспортного налога на дорогие машины коснулись и региональных нормативных актов.

По мнению Минпромторга введение возрастного ограничения для автомобилей должно стимулировать обновление автопарка и повышение его экологичности.

При этом основной расчет делается на коммерческий транспорт и грузовую технику. Как следствие приоритетные правительственные инициативы вполне согласовываются с действующей программой утилизации.

К числу недостатков таких нововведений можно отнести увеличение налоговой нагрузки на налогоплательщиков.

Введенные изменения

Как уже говорилось, одним из основных нововведений считается возложение ответственности на граждан предоставлять в орган ФНС информацию обо всех зарегистрированных транспортных средствах.

Максимальный показатель предусматривает тройное увеличение размера транспортного налога.

Что касается определения стоимости автомобилей, то эта проблема решилась за счет утвержденного перечня транспортных средств, который составляет Минпромторг.

Налогоплательщики могут ознакомиться со списком дорогих автомобилей на портале указанного министерства. Обновление перечня будет происходить ежегодно.

Однако налоговое законодательство допускает увеличение налоговой ставки не более чем в 10 раз (ст.361 НК РФ).

Лейтмотивом налоговых преобразований служит необходимость наполнения региональных бюджетов, чтобы правительство могло обеспечивать ремонт и содержание дорог общего пользования.

Однако указанные изменения в разделе 2 декларации «Расчет транспортного налога…» распространяются только на юридических лиц.

На сегодняшний день

Что касается нынешней налоговой политики, то, можно сказать, что других значительных изменений, за исключением вышеупомянутых не произошло.

Уплата налога физическими лицами происходит на основании налогового извещения. Тогда как юридические лица осуществляют расчеты самостоятельно.

Если вернутся к обзору налоговых реформ, то на одном из правительственных совещаний, посвященных пропаганде автомобильного транспорта на газомоторном топливе, Министерство энергетики озвучило предложение о снижении или отмене транспортного налога.

Согласно с прогнозами министерства, число автомобилей, которые работают на газу, может возрасти в 25 раз уже до 2030 г.

В случае осуществления этих прогнозов, уровень выбросов загрязняющих веществ в атмосферу сократится на 12%. Однако указанные предложения пока не реализованы.

Изменения по транспортному налогу с 2018 года ↑

Как уже было сказано ранее, то основные изменения, связанные с уплатой пошлины включают:

- Необходимость уведомлять органы ФНС о наличии транспортных средств;

- Повышение налоговых ставок для дорогих автомобилей;

- Создание перечня дорогостоящих технических устройств;

- Расчет авансовых платежей производится с учетом повышающего коэффициента (для организаций);

- Отмену нулевых ставок по налогу в отдельных регионах;

- Увеличение размера транспортной пошлины;

- Изменение порядка заполнения налоговой декларации.

Стоит также отметить, что юридическим лицам необходимо производить расчеты авансовых платежей по транспортному налогу с учетом повышающего коэффициента (ст.362 НК РФ).

На основании чего рассчитывать?

Порядок и сроки уплаты транспортной пошлины установлены ст.363 НК РФ.

Основные признаки плательщиков пошлины:

- налогоплательщик является физическим или юридическим лицом;

- техническое устройство зарегистрировано за налогоплательщиками;

- транспортное средство характеризуется как объект налогообложения.

Таким образом, исчисление суммы транспортного налога происходит на основании налоговой ставки,

которая умножается на мощность двигателя транспортного средства, подпадающего под определение «Объект налогообложения». Параметры автомобиля, как правило, указываются в технической документации.

Принципы расчета

Текущий механизм расчета суммы транспортного налога предполагает использование мощности автомобильного двигателя.

Дополнительным моментом может служить корректировочный коэффициент, который, как правило, зависит от конкретного региона.

Для исчисления суммы транспортной пошлины необходимо налоговую ставку по конкретному объекту налогообложения умножить на мощность двигателя этого транспортного средства и количество месяцев (владения техническим устройством).

При этом не стоит забывать, что ставка налога в каждом регионе может быть разная. Однако гражданам не нужно беспокоиться по этому вопросу, потому как, обязанность по начислению транспортной пошлины лежит на налоговой службе (ст.362 НК РФ).

Если же налогоплательщик имеет право на получение налоговой льготы, то не стоит забывать, что ее фактическое использование, возможно, только после оформления в установленном законом порядке.

Кроме того, к заявлению нужно приложить документы, которые доказывают право на получение налоговых преференций. Основным документом является пенсионное удостоверение.

Источник: https://buhonline24.ru/nalogi/transportnyj/novyj-transportnyj-nalog-v-rossii.html

Декларация по транспортному налогу: образец заполнения, срок сдачи

По закону РФ, если собственник автомобиля – юридическое лицо, в его обязанности входит ежегодная декларация по транспортному налогу. Бланк предоставляют в ИФНС.

Физлица не рассчитывают налог самостоятельно – им приходит конверт от сотрудников налоговой с извещением, сколько они обязаны уплатить.

Организации вынуждены сами произвести расчёт, изложить требуемую информацию в утверждённом бланке и отчитаться до определённого срока.

Порядок уплаты и расчёта

Существует Налоговый Кодекс РФ, его указания действуют на федеральном уровне. Это значит – для всех. Однако помимо НК РФ организации вынуждены ориентироваться на местное законодательство. Поэтому по одной и той же машине в разных регионах величина транспортного налога, декларация могут иметь различия в величине получившейся суммы.

Под этим понятием – налоговая база – скрывается для налога по транспорту всего лишь мощность машины в лошадиных силах (л. с.). База – это то, что является объектом налогообложения, для автотранспорта – это л. с. Их величина обуславливает размер ставки.

Кстати, регионы не вправе изменять федеральную ставку более чем в 10 раз. Зато изменение может производиться как в сторону уменьшения, так и увеличения.

Как правило, в Москве и Санкт-Петербурге наиболее «дорогие» ставки, а в удалённых регионах налог на машину получается значительно меньше.

Алгоритм расчёта:

- Посмотреть в ПТС или СТС количество л. с. двигателя автомобиля.

- Выявить ставку для региона, в котором находится организация.

- Умножить количество л. с. на ставку.

- Полученное число умножить на период владения.

- Если есть повышающий коэффициент, умножить на него.

Подробнее о последнем шаге – перечень дорогостоящих авто публикуется на официальном ресурсе Минпромторга до 1 марта включительно. В 2018 г. список машин дороже 3 млн р. был опубликован уже 28 февраля, он включает в себя более 1 000 моделей. Важное новшество введено с 2018 г.

– отменена градация коэффициента для машин в ценовом диапазоне от 3 до 5 млн р. С 2014 г. она составляла от 1,1 до 1,5 – уменьшалась ежегодно при «старении» автомобиля. Теперь все машины в этом ценовом диапазоне имеют повышающий коэффициент 1,1.

Благодаря этой мере налоговая декларация по транспортному налогу стала чуть проще.

Теперь повышающий коэффициент выглядит следующим образом:

- 1,1 для автомобилей из списка Минпромторга в ценовом диапазоне от 3 до 5 млн р. – до исполнения им 3 лет;

- 2 для машин, цена которых от 5 до 10 млн – до истечения 5 лет с даты выпуска;

- 3 присваивают самым дорогим экземплярам, от 10 млн р., которым менее 20 лет.

Для заполнения декларации необходимо вычислить и период владения – если компания владела автомобилем не весь год, нужно поделить месяцы владения на 12.

Основные причины, по которым приходится вычислять время нахождения машины в собственности юрлица:

- машина была куплена – отсчитывают месяцы с момента покупки;

- продажа транспортного средства – тогда платить за неё всё равно нужно на следующий год, но только за те месяцы, в которые она числилась за компанией;

- угон – случается, что транспортное средство пропадает, а потом находится – тогда месяцы, в течение которых она числилась пропавшей, можно не включать в период владения.

Относительно последней причины – при угоне необходимо предоставлять в налоговую заявление о пропаже с подтверждающей справкой и постановлением по делу, и каждый год подтверждать, что машину всё ещё не нашли.

Когда платить не нужно или можно снизить сумму

Кстати, угон – один из тех случаев, когда заполнение суммы декларации по транспортному налогу снижается на величину отчислений за угнанную машину.

Оплате не подлежат следующие машины:

- зарегистрированные и проданные в один и тот же день;

- при регистрации и снятии с учёта в первой (1 – 15 число) или во второй половине (15 – 30, 31 число) месяца;

- при постановке на учёт после 15-го числа одного месяца и снятии до такого же числа следующего месяца;

- угнанные.

Разъяснения относительно порядка уплаты налога при быстром снятии регистрации авто после покупки приводятся в разъяснительном письме № БС-4-21/11566@ от ФНС РФ, издано 19.06.2017.

При угоне нужно будет подтверждать факт правонарушения до тех пор, пока владелец не придёт в ГИБДД и не напишет заявление о снятии машины с учёта. Это правило действует как для физических, так и для юридических лиц.

После заявления о снятии авто с учёта ГИБДД обязано подать в 10-дневный срок сведения в налоговую службу.

Можно положиться на них, а можно через 11 – 20 дней узнать в ИФНС, поступила ли им эта информация. Если нет – подать заявление самостоятельно, с копией документа о снятии машины с учёта.

Особое внимание необходимо уделить 12-тонникам, зарегистрированным в организации, потому что по ним действует система «ПЛАТОН». По этим грузовикам уплачивается сумма за наносимый вред трассам.

Организации вправе уменьшать величину налога на платёж, совершённый за нанесённый вред трассам общего пользования. Это новшество появилось с начала 2016 г. Теперь в системе «Платон» существуют персонифицированные записи.

Информацию с них можно успешно использовать как основание для возникновения «транспортной» льготы.

Помимо грузовиков, проходящих по новой системе, могут быть уменьшены ставки:

- на автомобили с повышенным экологическим классом;

- для большегрузов.

Как заполнять декларацию

В 2016 г., 5 декабря была утверждена новая форма декларации по транспортному налогу, образец заполнения, пример можно скачать – ещё в 2017 г. они появились на многих тематических сайтах.

С 2017 г. действует обновлённая форма декларации.

Обновлённая форма появилась в приказе ММВ-7-21/668@, изданном ФНС России, основные новшества:

- новые строки для конкретизации информации о дате постановки на учёт, снятии и годе выпуска (070, 080 и 130);

- специальное место, где потребуется вписать код за налоговый вычет и окончательную сумму для 12-тонников, уплативших за причиняемый дорожным трассам вред (строки 280 и 290).

Структура декларации:

- Самое первое, что включает в себя документ – титульный лист, где указывается отчётный период (за какой год ведётся расчёт) и полные данные организации.

- В первый раздел вписывается сумма налога, коды бюджетной классификации, ОКАТО.

- Второй раздел отводят для уточнения характеристик налогооблагаемого объекта, количестве л. с. и указания принятой в регионе ставки. Там же ставится присваиваемый статистикой код ОКТМО.

Раздел №2 предусмотрен для заполнения по каждому автомобилю. По транспортному средству указываются: VIN-код в качестве идентификационного номера, марка, госзнак (строки с 040 по 060 соответственно).

Где могут возникнуть сложности:

- в строке 030 просят указать код учитываемого транспортного средства – его берут из пятого приложения к декларации;

- налоговая база = лошадиные силы, поэтому в строке 090 пишется их количество, а в следующей, сотой строке – код л. с. – 251;

- 110 строка попросит указать экологический класс, что очень просто выявить – если такой информации нет в ПТС, в графе будет прочерк;

- поле 120 заполняется тогда, когда ставка налога связана с возрастом автомобиля – в нём пишется, сколько лет используется машина с момента выпуска;

- если автомобилем владели весь год, в строке 140 нужно поставить 12, если нет, то количество месяцев;

- срока 150 подразумевает указание доли налогоплательщика в праве владения ТС, если организация владеет ТС единолично, ставится 1/1.

- поле 160 заполняется тоже в зависимости от месяцев владения, если ТС числилось за организацией все 12 месяцев, ставится 1, если нет, то количество месяцев владения необходимо поделить на 12, и проставить получившееся значение;

- по дорогим автомобилям указывается коэффициент Кп (поле 180);

- сумма исчисленного налога – строка 190;

- для заполнения информации по льготам используются строки с 200 по 290.

По авансовым платежам:

- данные об их отправлении вписать в строки с 023 по 027;

- общий годовой налог – поле 030.

Если авансовых платежей юридическое лицо не производило, вышеуказанные графы не будут заполняться, только общую сумму налога нужно будет вписать в графу 030.

Когда и куда подают документ

С 2018 г. декларацию в электронном виде отправляют в ФНС. Воспользоваться традиционной формой бумагоносителя могут только те компании, в которых среднесписочная численность рабочих менее 100 человек.

Для подачи декларации в письменном виде есть два способа:

- посетить лично ИФНС (либо отправить с курьером), имея при себе 2 экземпляра – один останется на руках, на нём сотрудник налоговой поставит отметку о дате принятия;

- отправить заказным письмом с уведомлением и описью вложения, желательно сопроводить пояснительным письмом – кто, что и зачем посылает.

Срок сдачи декларации по транспортному налогу для юридических лиц, независимо от количества работающих у них человек – 1 февраля. В «сухом остатке» у организации есть всего лишь остаток января после новогодних праздников, чтобы подготовить и сдать отчётность по налогам за записанный на них транспорт.

Учёт налогов за наземный транспорт производят по месту регистрации налогоплательщика.

Как за наземный, так и за воздушный транспорт отчитываться необходимо в местном ИФНС (по адресу регистрации). У водных средств передвижения схема другая. Для них отчёт принимают по месту регистрации водного транспорта.

Организации, вошедшие в категорию крупнейших налогоплательщиков, подают отчётность там, где их зарегистрировали в качестве крупнейших.

Заполненный документ подают в ИФНС до 1 февраля. Юридические лица считают всё сами, предоставляя информацию в декларации. С 2017 г. её сдают в новой форме, утверждённой в 2016 г.

Введены новые строки для указания налогового вычета и основания для его начисления для большегрузов, проходящих по системе «Платон». Добавлены поля для ввода информации о дате регистрации ТС, снятия и дате выпуска.

Для организаций со среднесписочным числом работников свыше 100 человек допускается подача документа только в электронном виде.

Источник: https://avtoved.com/oformlenie/nalogi/deklaratsiya-po-transportnomu

Изменения в НК РФ по транспортному налогу в 2015 году

Отправить на почту

Транспортный налог НК РФ включает с 2002 года, и с тех пор положения кодекса, регулирующие исчисление и уплату этого налога, периодически корректируются. Рассмотрим, какие законодательные нововведения по транспортному налогу появились в 2015 году.

Особенности закона о транспортном налоге в 2015 году

В 2015 году вступил в силу ряд существенных поправок в налоговое законодательство РФ в части регулирования рассматриваемого налога. В числе ключевых нововведений:

- были определены новые условия исчисления налога для владельцев автомобилей премиум-класса;

- государство обязало плательщиков самостоятельно сообщать ФНС о наличии у них в собственности автомобилей, которые подлежат налогообложению;

- изменились сроки уплаты рассматриваемого налога в бюджет.

Рассмотрим соответствующие изменения в законодательстве подробнее.

Новые коэффициенты в главе 28 НК по транспортному налогу

Итак, первое заметное нововведение — законодатель утвердил новые правила исчисления транспортного налога для владельцев дорогих автомобилей (средней стоимостью 3 000 000 рублей и выше).

Так, при исчислении налога на транспортные средства с 2015 года применяются повышающие коэффициенты. Их величина зависит от стоимости автомобиля и его возраста (п. 2 ст. 362 НК РФ).

Машины стоимостью 3 000 000–5 000 000 рублей облагаются налогом с коэффициентом, равным:

- 1,1, если их возраст 2–3 года;

- 1,3, если их возраст 1–2 года;

- 1,5, если их возраст не более 1 года.

Автомобили стоимостью 5 000 000–10 000 000 рублей облагаются налогом с коэффициентом, равным 2, если их возраст не более 5 лет.

Машины стоимость 10 000 000–15 000 000 рублей облагаются налогом с коэффициентом, равным 3, если их возраст не более 10 лет.

Автомобили стоимостью более 15 000 000 рублей облагаются коэффициентом, равным 3, если возраст машины не более 20 лет.

Как определяется стоимость машин для подсчета транспортного налога

Средняя стоимость автомобилей налогоплательщиков определяется на основании положений приказа Минпромторга России № 316 от 28.03.2014.

Информация о том, какова средняя стоимость машин тех или иных марок (в отношении которых предполагается применение повышающих коэффициентов), размещается на сайте ведомства до 1 марта налогового года.

Эти сведения должна использовать ФНС при исчислении налога на автомобили физлиц, а также налогоплательщики-организации, обязанные самостоятельно определять суммы соответствующих платежей в бюджет.

Подробнее об инструментах для подсчета транспортного налога, которые могут использовать налогоплательщики-организации, читайте в статье «ФНС запускает калькулятор транспортного налога».

Транспортный налог: новая обязанность физлиц в Налоговом кодексе

Источник: https://nanalog.ru/izmeneniya-v-nk-rf-po-transportnomu-nalogu-v-2015-godu/

Налоговая декларация по транспортному налогу

Транспортный налог является обязательным налогом, который взимается с физических и юридических лиц за зарегистрированные на них транспортные средства, признаваемые объектом налогообложения. Налог данного вида относится к категории региональных и, соответственно, вводится в действие законодательными актами территориальных субъектов Российской Федерации.

Объекты налогообложения по транспортному налогу

В соответствии со статьей 358 НК РФ, объектами налогообложения признаются:

- автомобили, мотоциклы, мотороллеры, автобусы и иные самоходные машины;

- самолеты; вертолеты и другие воздушные транспортные средства;

- мотосани, снегоходы;

- яхты, моторные лодки, теплоходы, гидроциклы, парусные суда и иные водные транспортные средства.

При этом из объектов налогообложения исключаются:

- легковые автомобили с мощностью до 100 л/с, полученные посредством социальной помощи, равно, как и специально оборудованные для использования инвалидами;

- весельные лодки/моторные лодки мощностью до 5 л/с, а также промысловые речные и морские суда;

- грузовые и пассажирские воздушные и речные суда, используемые юридическими и физическими лицами для ведения деятельности пассажирских и грузовых перевозок;

- стационарные и плавучие морские платформы/установки и буровые суда;

- воздушные суда санитарной авиации и медицинской службы;

- любые транспортные средства, которые принадлежат на праве оперативного управления органам исполнительной власти, связанным с военной или иной, приравненной к ней службе;

- суда, имеющие регистрацию в Российском международном реестре судов;

- трактора и другие специальные машины, зарегистрированные на сельскохозяйственных товаропроизводителей;

- любые транспортные средства, имеющие статус «находящиеся в розыске», при наличии фактического подтверждения этого статуса.

Кто является плательщиком транспортного налога

В соответствии со статьей 357 Налогового кодекса РФ плательщиками транспортного налога признаются организации и физические лица – граждане РФ, а также иностранные граждане и лица без гражданства, которые являются владельцами транспортных средств, зарегистрированных на территории РФ.

Налогоплательщики транспортного налога, являющиеся физическими лицами, уплачивают налог согласно исчислениям, сделанным налоговыми органами на основании сведений государственной регистрации транспортных средств.

Организации обязаны исчислять сумму налога самостоятельно — п. 1 ст. 362 НК РФ.

Налоговая декларация по транспортному налогу, ежегодно предоставляемая налогоплательщиками в налоговые органы, не исключает подачи таких деклараций как ЕНВД, УСН, на земельный налог и других.

Ставка транспортного налога, сроки подачи декларации и его уплаты

Налоговые ставки транспортного налога устанавливаются нормативно-правовыми актами субъектов РФ.

При этом, последние имеют право осуществлять собственную дифференциацию ставок в соответствии с валовой вместимостью, мощностью двигателя транспортных средств, их категорией и годом выпуска – определяется срок полезного использования и срок эксплуатации, по состоянию транспортного средства на 01 января текущего года.

Отчетными периодами налогообложения признаются – первый квартал, полугодие, 9 месяцев и год, налоговый период декларации по транспортному налогу составляет один календарный год. Организации, являющиеся налогоплательщиками, обязаны предоставить налоговую декларацию по транспортному налогу не позднее 01 февраля года, следующего за отчетным периодом.

Содержание налоговой декларации по транспортному налогу

Форма налоговой декларации по транспортному налогу утверждена Приказом ФНС России от 05.12.2016 г. N ММВ-7-21/668@ » Об утверждении формы и формата представления налоговой декларации по транспортному налогу в электронном виде и порядка ее заполнения». Согласно этому документу, декларация включает в себя:

- Титульный лист – обязательный к заполнению, прописываются отчетный период и основные данные по налогоплательщику – ИНН/КПП, наименование и другие сведения.

- Раздел 1 «Сумма транспортного налога, подлежащая уплате в бюджет».

- Раздел 2 «Расчет суммы налога по каждому транспортному средству».

Сведения в разделе 1 содержат суммы налога, подлежащие уплате в бюджет и к уменьшению. Кроме того, в данном разделе указываются коды бюджетной классификации, на которые подлежит зачисление с данной организации транспортного налога и ОКТМО.

- Раздел 2 «Расчет суммы транспортного налога по каждому транспортному средству»

Данный раздел содержит сведения о транспортном средстве, налоговой базе и налоговой ставке. Кроме того, на третьей странице декларации указываются налоговые льготы, если таковые присутствуют.

Скачать бланк налоговой декларации по транспортному налогу

Основные правила заполнения налоговой декларации по транспортному налогу

- Отчет ожжет быть подготовлен в электронном или бумажном виде, в последнем случает для заполнения можно использовать только черные, синие или фиолетовые чернила.

- Декларация нумеруется на каждой странице, не допускается двусторонняя печать отчета.

- В отчете не допускается использования корректирующих средств, исправления можно сделать только при проставлении подписи лица, представляющего отчет в налоговые органы.

- Заполнение каждого поля необходимо начинать с первой ячейки.

- Все значения стоимости декларации указываются в полных рублях.

- Заполнение текстовых полей выполняется заглавными печатными буквами.

- При отсутствии сведений по отдельным полям декларации проставляются прочерки.

- В строке «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» обязательно проставляется дата заполнения документа и подпись руководителя организации или главного бухгалтера.

- Декларацию нельзя сшивать или скреплять средствами, которые могут повредить бумагу.

Порядок заполнения налоговой декларации по транспортному налогу

Способы подачи декларации в налоговые органы

Налоговую декларацию по транспортному налогу можно предоставить в инспекцию следующими способами:

- лично- заполняется в двух экземплярах, один из которых остается у налогоплательщика с отметкой о получении документа налоговой службы, другой передается в инспекцию.

- почтой – заказным письмом с описью во вложении. Дата отправления письма будут являться датой подачи декларации.

- с помощью оператора – в электронном виде посредством программного обеспечения.

Источник: https://pravovedus.ru/library/doc/nalogovaya-deklaratsiya-po-transportnomu-nalogu/

Как правильно сдать уточненную декларацию по транспортному налогу

Онлайн журнал для бухгалтера

Если к концу 2018-го года организация подошла с нулевым транспортным налогом . нужно ли отчитаться об этом перед ИФНС в 2018 году? Анализируем, есть ли по закону обязанность сдавать нулевой отчет по транспортному налогу. В главе 28 Налогового кодекса, посвященной транспортному налогу, про нулевой транспортный налог и соответствующую декларацию не сказано ни слова.

Уточненная декларация: правила подготовки

Если в расчете налогов за прошлые периоды нашли ошибку, сдается уточненная декларация (хотя некоторые недочеты исправлять необязательно).

В статье расскажем о том, как уточненку отправить.

Не все ошибки в налоговом учете обязательно исправлять, подавая уточненку. Когда погрешность привела к переплате, ее можно скорректировать в текущей декларации.

Это указано в пункте 1 статьи 54 Налогового кодекса РФ.

7 правил идеальной «уточненки»

Горячая пора сдачи отчетности миновала, самое время исправлять ошибки.

Как известно, в день представления деклараций в налоговую, начинается камеральная проверка.

Представленные данные инспекторы проверяют в течение трех месяцев, это входит в их служебные обязанности и не требует специального решения (п. 2 ст. 88 НК РФ).

Вместе с тем инспекторы обязаны прекратить камеральную налоговую проверку, если до ее окончания налогоплательщик представит уточненную декларацию в порядке статьи 81 Налогового кодекса.

В отношении прежней декларации прекращаются все действия инспекторов.

Нашли ошибку в — расчете налога?

Без паники, все поправимо

Даже если компания не производила выплаты «физикам» в течение отчетного (расчетного) периода, сдать в ИФНС новый единый расчет по взносам все равно нужно.

Просто в данном случае все показатели в отчетности будут нулевые. ФНС отредактировала контрольные соотношения показателей декларации по НДС. Это связано со вступлением в силу приказа, внесшего поправки в бланк НДС-отчетности.

В случае, когда «физик», не зарегистрированный в качестве ИП, приобретает товары с использованием заграничного интернет-сервиса (например, eBay), обязанности налогового агента по НДС на него не возлагаются.

Сроки сдачи отчетности и уплаты налогов (взносов)

Начиная с отчетности за первый квартал 2018 года в налоговые органы представляется расчет по взносам не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431 НК РФ ) Отчетные периоды – первый квартал, полугодие, девять месяцев календарного года (п.

1 ст. 9 Федерального закона от 30.04.2008 № 56-ФЗ, ст.

Источник: https://ruslanhasanov.ru/kak-pravilno-sdat-utochnennuju-deklaraciju-po-transportnomu-nalogu-31592/

В чём особенности нулевой декларации по транспортному налогу за 2018 год

У организаций в отчетный период возникает масса вопросов, один из которых, должна ли подаваться нулевая декларация по транспортному налогу за 2018 год.

Чтобы в этом разобраться, следует проанализировать Налоговый кодекс, а точнее 28 его главу, которая посвящена уплате транспортного налога.

Нужно отметить, что в данном разделе нет информации про нулевой налог, а соответственно и форму такой декларации.

Исходя из сказанного выше, сдавать нулевую декларацию по налогу на транспорт не нужно. Это применимо к организациям, которые не имеют соответствующих объектов, которые должны облагаться налогом, или же при наличии транспорта у компании, его не относят к объектам по данному виду налога, которые предусмотрены российским законодательством.

Условия по отчётности

Декларация по транспортному налогу подается в ту же налоговую, на счет которой происходит уплата налога, то есть по месту расположения транспортного средства.

Декларация за 2018 год может быть подана в электронном виде с использованием двух форм, которые утверждены Федеральной Налоговой службой в 2012 и 2018 годах. Более поздняя версия актуальна для организаций, которые имеют большегрузы, зарегистрированные в системе Платон. Только эта форма позволяет им указать размер налогового вычета, который уменьшит транспортный налог.

Отчет за 2018 год можно будет подать исключительно по форме, которая утверждена в 2018 году приказом №ММВ-7-21/668. Организация, которая сдаст декларацию с нарушением формата (вместо электронного предоставит бумажный вариант или использует не тот электронный формат) рискует попасть под штрафные санкции со стороны налоговой службы.

Что касается сумм штрафа, которые придется заплатить в случае неподачи отчета или предоставления его не в том формате, то законом установлен размер в 200 рублей, который выглядит чисто символическим. Однако, отдельно может насчитываться штраф за неуплату налога, а также накладываться административные санкции на руководителя компании, который не обеспечил своевременность подачи декларации.

Кто и в каком порядке сдаёт

Декларация по транспортному налогу подается только теми организациями, на которых зарегистрированы одно или несколько транспортное средства. Данное положение закреплено в статье 357 Российского Налогового кодекса. Компании, которые не имеют собственного транспорта, не должны подавать нулевую декларацию, поскольку такие структуры не принадлежат к числу плательщиков данного вида налогов.

Что касается сроков регистрации автомобиля юридическими лицами, то подавать отчет нужно даже в том случае, если организация-налогоплательщик зарегистрировала автомобиль лишь в начале декабря 2018 года. Если регистрация прошла до 15 декабря, налог рассчитывается с учетом этого месяца.

Законная сторона и образцы

Нулевая декларация по транспортному налогу за 2018 год не должна подаваться юридическими лицами в налоговую инспекцию в том случае, если они не имеют зарегистрированных транспортных средств.

Данное положение зафиксировано в статье 357 Российского Налогового кодекса. Министерство финансов полностью согласно с подобным подходом.

Исходя из этого, налоговая не имеет права накладывать штраф в случае неподачи декларации по причине отсутствия зарегистрированного транспорта.

Появление нулевого транспортного налога возможно в том случае, когда транспорт зарегистрирован на организацию, но в силу определенных причин он не относится к объектам налогообложения.

В статье 358 НК РФ указан закрытый перечень таких объектов:

- автомобиль угнали;

- транспорт имеет сельхозназначение;

- речь идет про транспорт для инвалида;

- организация владеет лодкой с веслами или легкой моторной лодкой.

Еще один вариант подачи нулевой декларации может быть связан с тем, что на весь транспорт компании распространяется освобождение от транспортного налога.

Например, это вполне реально в Москве, где в 2008 году был принят закон под номером 33, который освобождает те фирмы, которые занимаются пассажирскими перевозками, платить налог с задействованных в данном процессе автобусов и прочего транспорта.

В конце 2018 года была принята обновленная форма декларации, которая по закону должна была вступить в силу только с января 2018 года, однако, фактически налоговики позволили ее использовать при подготовке отчета за 2018 год. Утверждена форма приказом налоговой службы под номером ММВ-7-21/668.

Бланк декларации по транспортному налогу:

Главные моменты нулевой декларации по транспортному налогу за 2018 год

Поскольку утвержден обновленный бланк декларации по налогу на транспорт в конце 2018 года, у многих бухгалтеров еще отсутствует понимание того, чем он отличается от прежней версии.

Новая форма, как и прежний ее вариант, состоит из:

- Титульного листа.

- Первого раздела, в котором отражаются суммы налога для уплаты.

- Второго раздела, в котором производится расчет налога по каждой принадлежащей компании машине.

Декларация заполняется в такой последовательности: первой вносится информация в титульный лист, который содержит общие сведения, не требующие проведения дополнительных расчетов. После этого нужно переходить к заполнению второго раздела и только в самом конце браться за первый.

| Титульная страница | Здесь указывается информация про организацию, которая подает отчет, а также саму отчетность:

|

| Второй раздел | Отображается такая информация:

|

| Первый раздел | Вносятся суммы налога на транспорт, которые должны быть выплачены в бюджет. Для заполнения выделены строки под номерами 020-040. Заполнять нужно лишь один из указанных блоков, если организация на протяжении года не меняла своего местонахождения. |

Именно наличие у организации персональных льгот может стать следствием того, что декларация, подаваемая в налоговую, будет нулевой.

Часто задаваемые вопросы

У организаций в связи со сдачей отчета по транспортному налогу нередко возникают следующие вопросы:

| Нужно ли сдавать этот отчет, если компания не ведет никакую деятельность? | Нужно отметить, что необходимость подачи данного вида отчетности вызвана не тем фактом, ведется ли какая-то деятельность организацией и получает ли она прибыль. В данном случае важно только наличие транспортных средств, которые зарегистрированы на организацию. Если таковые имеются, фирма должна подавать декларацию и платить транспортный налог, если на региональном уровне нормативными актами не закреплено иное. |

| Нужно ли сдавать отчет, если у компании отсутствуют зарегистрированные должным образом и официально взятые на учет транспортные средства? | Что касается компаний, которые не имеют в своем распоряжении никаких транспортных средств, то они не должны подавать декларацию, которая касается налога на транспорт, в налоговую службу. При этом любые претензии, которые будут озвучены по этому поводу, не имеют под собой никакого основания и не могут привести к наложению штрафных санкций. |

Источник: https://buhuchetpro.ru/nulevaja-deklaracija-po-transportnomu-nalogu/

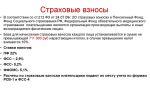

Статья 356 нк рф льготы по транспортному налогу код 20220

Приложение 7. КОДЫ НАЛОГОВЫХ ЛЬГОТ

| Код налоговых льгот | Наименование льготы | Основание |

| 20200 | Льготы по транспортному налогу, устанавливаемые законами субъектов Российской Федерации | Статья 356 Налогового кодекса Российской Федерации |

| 20210 | из них: | |

| — льготы в виде освобождения от налогообложения по транспортному налогу | ||

| 20220 | — льготы в виде уменьшения суммы транспортного налога | |

| 20230 | — льготы в виде снижения налоговой ставки транспортного налога | |

| 30200 | Льготы (освобождения) по транспортному налогу, предусмотренные международными договорами Российской Федерации | Статья 7 Налогового кодекса Российской Федерации |

zakonbase.ru

За каждую транспортную единицу имущества требуется производить налоговые отчисления. Вносить их полагается собственнику средства передвижения.

Некоторым группам населения, обладающим особым статусом, как на общероссийском, так и на уровне местной власти предоставляются скидки по налогу на транспорт.

Для регистрации и предоставления льготы достаточно оставить в любом отделении налоговой инспекции заявление и приложить к нему доказательство льготного права в виде специального документа.

Льготы по транспортному налогу

Что представляет транспортный налог?

Транспортный налог – сбор средств в бюджет местной власти, производимый с обладателей транспорта. Взятые с плательщиков налоговые суммы поступают на ремонт, эксплуатацию и реконструкцию автодорог. Несмотря на то, что деньги перечисляются в местные бюджетные органы, федеральная власть также принимают участие в некоторых направлениях, связанных с транспортным налогообложением:

- определяются объекты, с которых производятся отчисления в казну бюджета;

- указывается методика определения налоговой базы;

- устанавливается периодичность взимания налога;

- указываются предельные значения налоговых ставок.

К юрисдикции властей местного уровня относятся следующие функции:

- установление времени оплаты и

- определение скидок по транспортному налогу.

Размер ставки транспортного налога в Москве

Предметами транспортного сбора по 358 статье НК РФ являются:

- автобусы;

- катера и моторные лодки;

- автомобили;

- теплоходы;

- мотоциклы;

- мотороллеры;

- тракторы;

- мотосани;

- самолеты;

- вертолеты;

- парусные суда, в том числе яхты;

- снегоходы.

Статья 358. Объект налогообложения

Тарифы по определению величины налогового сбора на транспорт зависят от двух составляющих:

1.Мощность или количество лошадиных сил используется для легкого и грузового видов транспорта:

- реактивная тяга — для воздушного транспорта, имеющего реактивный двигатель;

- единица транспорта — для всех водных и воздушных средств;

- тоннаж — для буксиров на воде.

2. Категории транспорта.

По статье 357 НК РФ к плательщикам транспортного налогового сбора причисляются все граждане, имеющие в своем распоряжении какой-либо вид транспорта. Даже если автомобиль длительное время находится в ремонте или разобран на запчасти, но при этом он стоит на учете в ГИБДД, его владельцу придется ежегодно вносить за него плату.

Статья 357. Налогоплательщики

При сдаче автомобиля в аренду обязанность по внесению налогового отчисления лежит также на его хозяине. При передаче транспорта в лизинг ситуация по внесению налога будет зависеть от условий, прописанных в заключенном договоре.

Если собственник автомобиля за год менялся несколько раз, то оплачивать налоговый сбор на транспортное средство должен каждый из владельцев. При этом в расчет идет полное количество месяцев, когда собственник владел автомобилем. При смене хотя бы 2-х владельцев за 1 средство транспорта начисляется налог за 13 месяцев.

Не оплачивают налог на транспорт FIFA, а также национальные футбольные ассоциации.

Как оформить льготу по транспортному налогу

Некоторые категории населения имеют право на скидку при расчете налоговых отчислений за транспорт. Для обретения льготы следует подать заявление с указанием причины, по которой конкретному гражданину должна быть предоставлена скидка. Бланк заявления имеется в отделении любой налоговой. Его также можно скачать на официальном сайте ФНС Или скачать пройдя по данной ссылке.

Кто платит транспортный налог

Заявительная форма предоставляется на 4-х страницах. 1-ая заполняется в обязательном порядке. Далее для оформления льготы по налоговому отчислению за транспортное средство требуется внести записи во 2-ой лист, 3-ий и 4-ый листы оформляются только, если потребуется получить скидку по налогу на землю или имуществу.

При заполнении заявления требуется указать:

- основные сведения владельца автомобиля;

- вид, марку и госномер машины;

- срок действия льготы;

- льготный документ и его основные данные: дата выдачи, серия и номер.

Каждая льгота имеет свой код, который утвержден в Приказе МНС № БГ-3-21/724 от 29/12/2003 года (пункт 6.2).

| 20200 | Льготы, прописанные в законах субъектов РФ, в т.ч. | Статья 356 НК РФ |

| 20210 | В виде полной отмены оплаты налогового отчисления | Статья 356 НК РФ |

| 20220 | В виде понижения суммы отчислений | Статья 356 НК РФ |

| 20230 | В виде снижения ставки | Статья 356 НК РФ |

| 30200 | Льготы, предлагаемые по международному договору | Статья 7 НК РФ |

Транспортные средства которые не облагаются транспортным налогом

Заявить на предоставление льготы можно в течение 3-х лет с момента получения такого права. Все переплаченные суммы за предыдущие периоды будут возвращены или направлены в зачет погашения последующих платежей.

Помимо заявления для получения льготы по налоговым отчислениям на машину требуется приложить копии установленных законодательством бумаг:

- ИНН владельца;

- ПТС автомобиля;

- документ или справка, свидетельствующие о праве владения автомобилем;

- документ, подтверждающий льготу: пенсионное удостоверение, справка об инвалидности.

Федеральная льгота

Согласно 358 статье НК РФ не выплачивают полностью налог следующие категории владельцев транспорта:

- хозяева лодок, движение которых осуществляется с помощью весел;

- владельцы судов, занимающихся промысловой деятельностью;

- собственники сельхозтехники;

- владельцы транспорта, который был угнан;

- лица с инвалидностью, чье транспортное средство переоборудовано под их нужды;

- бизнесмены, занимающиеся пассажирскими перевозками.

Если гражданин считается хозяином нескольких средств транспорта, то налоговая скидка распространяется только на те отчисления в бюджет, которые имеют документальное подтверждение этого.

Видео — Закон об освобождении от транспортно налога электромобилей

Региональные льготы

К категориям лиц, полностью освобожденных от отчислений налоговых сборов в Москве, относятся:

- Герои РФ и Советского Союза;

- все, кто принимал участие в боевых действий, в том числе в Великой Отечественной войне;

- узники концлагерей;

- лица с инвалидностью, подтвержденной справками I и II групп;

- отец или мать из семьи, где воспитываются 3 и более детей;

- собственники транспорта с мощностью, имеющей ограничение до 70 л.с.;

- ликвидаторы Чернобыльской аварии;

- участники испытаний ядерного и термоядерного оружия.

Установка транспортного налога

Порядок и сроки оплаты налога на автомобиль

Временным интервалом для транспортного сбора в налоговую инспекцию является календарный год. С 2016 года определены новые сроки его оплаты. Теперь обязанностью каждого хозяина машины является внесение отчисления в местный бюджет до 1 декабря года, идущего за истекшим налоговым сроком. Например, за 2017 год налог на автомобиль следует заплатить до 01/12/2018 года

Ежегодно на каждое зарегистрированное средство в ГИБДД его хозяину присылается уведомление с рассчитанной суммой транспортного налога. Оно должно поступить не менее, чем за месяц до срока оплаты. При наличии такого документа владелец автомобиля в установленный законом временной интервал должен внести требуемую сумму по указанным в уведомлении реквизитам. Провести операцию оплаты можно:

- в любом отделении банка;

- в банкомате;

- через интернет на сайте ФНС в разделе «Заплати налоги».

Формула расчета транспортного налога

После внесения платежа квитанцию следует сохранять.

Льготы по транспортному налогу для юридических лиц

Юридические лица, имеющие на своем балансе транспорт, обязаны выплачивать за каждое из них налоговый сбор. В отличии от физических лиц пересылка уведомлений для организаций с готовой расчетной цифрой к оплате не предусмотрена.

Расчет налогового сбора производится непосредственно на предприятии. Разнятся и сроки оплаты транспортного налога юридических лиц от физических. Организация должна оплатить транспортный сбор до 1 февраля того года, который идет за отчетным.

Например, налог за 2017 год предприятие должно самостоятельно рассчитать и оплатить до 1 февраля 2018 года.

Не только граждане имеют налоговые скидки на транспортное средство. Для некоторых организаций также установлены преференции, если они занимаются следующими видами деятельности:

- перевозка пассажиров городским транспортом;

- представители особых экономических зон;

- предприятия дорожного хозяйства;

- детские дома;

- организации, предлагающие ритуальные услуги;

- медицинские учреждения;

- образовательные учреждения;

- автомобили, используемые в организации, с мощностью менее 70 л.с.

Как юридическому лицу оплатить транспортный налог

Организация имеет право оформить вычет для уменьшения налогового сбора на автомобиль массой свыше 12 тонн. Сумма уменьшения берется из размера платы за возмещение вреда автодорогам.

Льготы для пенсионеров

Власти в каждом регионе принимают решение о предоставлении или нет льгот на транспортный налог для пенсионеров. Имеются разные условия получения льготной скидки:

- полное освобождение от налога, но только на 1 автомобиль;

- частичная скидка в виде 20%-50%;

- скидка для автомобилей отечественного производства;

- льгота для транспортных средств до определенной мощности.

Особенности оформления транспортного налога для пенсионеров

Для московских пенсионеров, если они не являются ветеранами боевых действий или инвалидами, льгота не предусматривается.

Для пожилых людей Санкт-Петербурга имеется полное освобождение от налога, если автомобиль отечественного производства и его мощность менее 150 л.с. Пенсионеры Кировской области платят только 50% за транспорт с мощностью до 150 л.с.

Красноярский край освободил от полной оплаты налога своих граждан пенсионного возраста, если мощность автомобиля менее 100 л.с.

Отказ от предоставления льготы

Отказ от предоставления скидки на автомобиль в налоговом органе происходит в следующих ситуациях:

- Льготы предоставляются в том ГИБДД, где проходил регистрацию автомобиль. Если гражданин проживает в другой местности, где он подходит под категорию льготника, а там, где автомобиль поставлен на учет, такой льготы нет, то он не имеет право на нее претендовать.

- Если хозяин машины предоставил не полный пакет требуемых документов;

- Количество лошадиных сил не соответствует заявленным в списке льгот.

Кроме того, владелец транспортного средства может сам отказаться от предоставления ему налоговой скидки. Для этого в ФНС передается заявление с указанием периода, на который скидка отменятся. Если срок в заявлении указан не будет, то льгота отменяется навсегда.

Видео — О льготах по транспортному налогу

Расчет налоговой льготы

Способ определения налоговой суммы прописан в 362 статье НК РФ. Вычисление осуществляется по формуле:

Снал = Сн * Мтс * Км/12 * Кп,

где Снал – транспортный налог;

Сн – налоговая ставка;

Мтс – величина мощности средства передвижения;

Км – месяцы владения машиной;

Кп – показатель повышения налога, который для дешевых машин с ценой до 3 млн. рублей считается равным 1.

Налоговая ставка применяется в соответствии с 361 статьей НК РФ и принятыми показателями на местном уровне, которые отклоняются от федеральных не более 10-кратного размера. Мощность берется из ПТС и измеряется в л.с. Коэффициент повышения берется из данных 362 статьи НК РФ. Его составляющими являются цена и год выпуска машины.

Порядок расчета транспортного налога

Повышающий коэффициент представлен в таблице.

| От 3000000₽ до 5000000₽ | До 3-х лет | 1,1 |

| От 5000000₽ до 10000000₽ | До 5 лет | 2 |

| От 10000000₽ до 15000000₽ | До 10 лет | 3 |

| Свыше 15 млн.₽ | До 20 лет | 3 |

Пример 1. Мощность автомобиля, взятая из ПТС, равна 140 л.с. Его собственник владеет им около 8 месяцев. Покупная цена транспортного средства не превышает 3 млн. рублей.

Снал = 140 л.с. * 3,5₽ * (8 мес./12 мес.) = 326,67₽

Сроки уплаты дорожного налога

При рассмотрении данного примера с учетом, что его место регистрации находится в Москве, применяются ставки данного региона. Налоговый сбор равен:

Снал = 140 л.с. * 35₽ * (8 мес./12 мес.) = 3266,67₽

Пример 2. Автомобильная мощность составляет 210 л.с. Стоимость равна 4500000₽. Хозяин транспортного средства приобрел его год назад.

Снал = 210 л.с. * 7,5₽ * 1,1 = 1732,5 ₽

Любой собственник автомобиля в соответствии с НК РФ обязан вносить налоговый сбор за транспорт, который идет на развитие и ремонт автомобильных трасс. Зачисляется такой налог в бюджет региона.

Некоторым слоям населения, а также организациям даются определенные скидки при оплате налога. Они могут быть частичными, когда устанавливается процентное отношение к полному сбору. Льготы могут начисляться от уменьшенной налоговой ставки.

Также регионы могут полностью освободить некоторые категории от внесения налогового сбора за транспорт в местный бюджет.

law-world.ru

Источник: https://yur-zakon.ru/stat-ya-356-nk-rf-l-goty-po-transportnomu-nalogu-kod-20220.html