Как получить отсрочку по платежам в бюджет?

Ответственность индивидуального предпринимателя по своим обязательствам, по сравнению с ответственностью юридического лица, можно назвать двойной.

Взыскание по долгам ИП может быть обращено на все его имущество (за некоторым исключением), в том числе и на то, которое не использовалось им в предпринимательской деятельности.

Кроме того, в отличие от ликвидации фирмы, закрытие ИП не спасет его от задолженности по налогам, и срок исковой давности в три года по ним не действует.

Прекратить ответственность бывшего предпринимателя перед государством может только его банкротство, а это сложная и дорогая процедура.Уклонение от уплаты налога либо сокрытие денежных средств или имущества ИП, за счет которых должна производиться уплата налога, грозит и уголовной ответственностью, поэтому такую ситуацию нельзя пускать на самотек.

За неуплату налога может быть начислен штраф по ст. 122 НК РФ в размере 20% от неуплаченной суммы, а если налоговики посчитают, что неуплата налога совершена умышленно, то штраф может достигать 40% от этой суммы. Обычно, как только на лицевом счете налогоплательщика отражается недоимка по налогу, инспекция выписывает штраф за его неуплату.

Надо знать, что в этом случае суды часто встают на сторону налогоплательщика, исходя из того, что нарушение срока уплаты налога и его неуплата – это разные деяния, и ответственность по ним тоже разная. Ответственность по ст.

122 НК РФ может наступить, если налог не был уплачен вообще, и неуплата произошла в результате занижения налоговой базы или другого неправильного исчисления налога. А за нарушение срока уплаты налога предусмотрена только пеня по статье 75 НК РФ.

Решение налоговиков о штрафе можно в этих случаях оспорить, но, разумеется, сам налог должен быть оплачен.

Конечно, лучшим выходом было бы заплатить налоги и спать спокойно, но предпринимательская деятельность потому и названа рисковой, что, даже имея благие намерения вести бизнес честно, предприниматель всегда может оказаться в ситуации, когда обстоятельства сильнее его.

Что делать, если у индивидуального предпринимателя нет денег на уплату налога в данный момент?

Если критическая финансовая ситуация ИП вызвана задолженностью дебиторов (которыми, в том числе, могут быть государственные и муниципальные органы), форс-мажорными обстоятельствами, стихийными бедствиями, сезонностью бизнеса, можно обратиться за помощью к государству. Глава 9 НК РФ предусматривает возможность изменить срок уплаты налога, пени и штрафа. Сопровождается такая возможность множеством условий, но шанс получить у государства отсрочку или рассрочку на уплату налога все-таки есть.

Под отсрочкой понимают перенос уплаты налога на срок до одного года, с единовременной уплатой суммы задолженности, а под рассрочкой — поэтапную уплату задолженности по налогу, тоже на срок до года.

По федеральным налогам этот срок может быть продлен и до трех лет, но это решение должно быть вынесено Правительством РФ.

Инвестиционным налоговым кредитом до 5 лет, который тоже является одним из способов изменить срок уплаты налога, может воспользоваться только организация, ИП на него права не имеют.

Возможность изменить срок уплаты налога не предусмотрена для налоговых агентов, поэтому получить право на отсрочку или рассрочку по уплате НДФЛ с выплат работникам нельзя.

Условия предоставления отсрочки или рассрочки по налогам

Такую отсрочку или рассрочку не могут получить индивидуальные предприниматели, в отношении которых:

— было возбуждено уголовное дело по нарушению налогового законодательства;

— заведено дело о налоговом правонарушении или дело, связанное с нарушением уплаты таможенных платежей;

— есть основания полагать, что заинтересованное лицо может воспользоваться предоставленной возможностью по изменению срока уплаты налога для сокрытия денежных средств или имущества или выезда за пределы России на ПМЖ;

— в течение трех лет, прошедших до подачи заявления об изменении срока уплаты налога, уже выносилось решение о прекращении действия ранее предоставленной отсрочки или рассрочки в связи с нарушением условий.

Но и это не всё. Основания для получения предпринимателем отсрочки или рассрочки по налогам должны быть вескими, такими как:

— ущерб в результате стихийного бедствия, технологической катастрофы или форс-мажорных обстоятельств;

— существует угроза банкротства ИП в случае единовременной уплаты им задолженности по налогу;

— предпринимателю должно государство в счет оплаты оказанных им услуг, работ, поставленных товаров для государственных или муниципальных нужд;

— имущественное положение физлица исключает возможность единовременной уплаты налога;

— бизнес предпринимателя носит сезонный характер.

Порядок получения отсрочки или рассрочки по уплате налога и сбора

Этот порядок предусмотрен не только статьей 64 НК РФ, но и специальным Приказом ФНС от 28.09.2010 № ММВ-7-8/469@. К заявлению о предоставлении отсрочки или рассрочки, которое подается в уполномоченный орган (ст. 63 НК РФ), надо приложить следующие документы:

— справка налогового органа по месту учета предпринимателя о состоянии расчетов с бюджетом;

— справка этого же налогового органа с перечнем всех открытых предпринимателем счетов в банках;

— справки банков о ежемесячных оборотах по счетам предшествующих шести месяцев со дня подачи заявления и об остатках денежных средств на всех счетах;

— перечень контрагентов — дебиторов ИП с указанием сумм задолженности и сроков исполнения ими обязательств;

— обязательство предпринимателя, желающего получить отсрочку или рассрочку, соблюдать условия изменения срока уплаты налога и некоторые другие документы (полный список в ст. 64 НК РФ).

На сумму задолженности по налогу будут начислены проценты, исходя из ? ставки рефинансирования ЦБ, за исключением причин, связанных со стихийными бедствиями, форс-мажором и задолженностью государства по государственным или муниципальным нуждам. Кроме того, в обеспечение взятых предпринимателем обязательств по погашению задолженности, налоговая инспекция может потребовать залог или поручительство третьего лица.

Можно ли получить отсрочку по страховым взносам?

Для индивидуального предпринимателя нет особой разницы между долгами по налогам и долгами по страховым взносам, т.к. и те и другие платежи – это задолженности перед государством, которые надо погасить. Суды же считают, что нельзя проводить аналогию между налогами и взносами, потому что у них принципиально разная правовая природа.

Право ПФР и ФСС предоставлять отсрочку или рассрочку на погашение задолженности по страховым взносам предусмотрено ст. 29 N 212-ФЗ, но законодательный механизм по их предоставлению до сих пор не разработан. В связи с этим ни органы исполнительной власти, ни внебюджетные фонды не имеют права самостоятельно определять такой порядок (Постановление Президиума ВАС РФ от 16. 04.13 г. N 16929/12).

Источник: https://vse-dlya-ip.ru/nalogi/kak-poluchit-otsrochku-po-platezham-v-byudzhet

Штрафы за неуплату и просрочку авансового платежа при УСН для ООО и ИП — Контур.Бухгалтерия

Организации и предприниматели на упрощенке должны три раза в год вносить в бюджет авансовые платежи — предоплату налога. Что произойдет, если предприятие откажется от авансовых платежей или внесет их с опозданием?

Для всех предприятий на УСН установлен общий порядок совершения авансовых платежей, он подробно описан в ст. 346.21 НК РФ.

По итогам каждого квартала рассчитываются и перечисляются в бюджет суммы, которые будут приняты в счет уплаты единого налога по итогам года.

Предоплату налога нужно делать трижды в год не позднее 25 апреля, 25 июля и 25 октября. Мы описывали алгоритм расчета платежей и приводили примеры расчетов для УСН 15% и УСН 6%.

Порядок начисления пеней за просрочку по уплате авансовых платежей по УСН

За просрочку по уплате авансовых платежей начисляются пени. Статья 75 НК РФ описывает порядок и нюансы начисления или неначисления пеней в разных случаях.

Пени начисляются за каждый день неуплаты. Первый день неуплаты наступает сразу после финального дня внесения авансового платежа.

Например, если 25 апреля выпадает на будний день, и авансовый платеж по итогам 1 квартала все еще не уплачен, — то 26 апреля будет первым днем начисления пеней.

Если 25 апреля выпадает на субботу, то последним днем уплаты авансового платежа будет ближайший будний день — понедельник 27 апреля. Тогда первый день д ля начисления пеней — 28 апреля.

Последний день начисления пеней — это день, когда авансовый платеж был, наконец, перечислен в бюджет. Чтобы узнать количество дней, за которые придется заплатить пени, нужно их просто суммировать. Далее, размер пеней вычисляется по формуле:

1/300 ключевой ставки ЦБ РФ * сумму неуплаты * число дней неуплаты

Штрафы за неуплату налога при УСН

За неуплату авансовых платежей штраф не начисляется. Но за несвоевременную уплату налога по итогам года предприятию грозит штраф — 20% от суммы неуплаты. Если налог уплачен с опозданием, то ФНС вправе начислить пени по той же самой схеме, что и в случае с авансовыми платежами.

Когда и куда платить штрафы и пени при УСН?

Штраф и пени должна выставить сама ФНС. Самостоятельно платежи по пеням совершать не нужно, иначе они могут зафиксироваться как невыясненные. Больше того, налоговый орган вправе взыскивать пени и штрафы, но не обязан делать это. Зачастую ФНС не облагает предприятие штрафами и пенями, особенно за первые или незначительные нарушения.

С Контур.Бухгалтерией вы сможете избежать пеней и штрафов. Сервис автоматически рассчитывает авансовые платежи и налог на основе данных КУДиР, напоминает о сроках уплаты и формирует платежные поручения. Познакомьтесь с возможностями сервиса бесплатно в течение 30 дней, ведите учет, начисляйте зарплату и больничные, платите налоги и отправляйте отчетность с Контур.Бухгалтерией.

Попробовать бесплатно

Источник: https://www.b-kontur.ru/enquiry/328

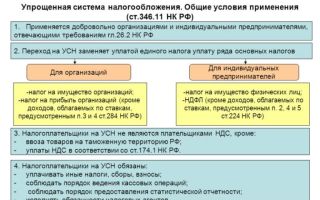

Когда платятся налоги УСН?

Упрощенная система уплаты налогов – это особый льготный режим, в соответствии с которым подача налоговой декларации делается только один раз в год. УСН выбирают многие индивидуальные предприниматели или организации, потому что упрощенка позволяет выплачивать только один вид налога, минуя НДФЛ или налог на добавленную стоимость.

Итоговая оплата УСН производится один раз в год, не позднее 31 марта для обществ с ограниченной ответственностью и не позднее 30 апреля для ИП. Однако помимо ежегодных платежей при работе по УСН придется выплачивать в государственный бюджет и ряд дополнительных авансовых платежей, в конце каждого отчетного периода (квартала).

Что представляет собой УСН?

При выборе упрощенной системы оплаты налогов предприниматель больше не выплачивает:

- налог на доход физических лиц (НДФЛ);

- налог на добавленную стоимость;

- налог на имущество физлиц, которое используется в предпринимательской деятельности ИП.

По упрощенке уплачивается только один налог, однако отчисления на пенсионное, медицинское страхование должны все равно идти по стандартной схеме.

Чтобы использовать УСН в работе, ИП должен выразить соответствующее желание еще в момент подачи заявления на регистрацию.

В противном случае ему придется использовать ОСНО (общую систему налогообложения), а перейти на УСН можно будет только с начала следующего календарного года.

ИП вправе выбрать налог на УСН только при соблюдении следующих условий:

- доход за 9 месяцев текущего года не должен превышать 112,5 миллионов рублей;

- максимальное количество наемных сотрудников – 100 человек;

- стоимость основных средств, подлежащих амортизации, не более 100 миллионов рублей.

Налог по упрощенной системе налогообложения предполагает 2 варианта выплат:

- уплата 6% со всех полученных доходов;

- уплата 15% с разницы между расходами и доходами (доходы минус расходы).

Чтобы понять, какой именно вариант выбрать, необходимо рассчитать процентное соотношение расходов и доходов. Если расходы превышают 60% от доходов, то предпочтительным будет второй вариант – доходы минус расходы.

В этом случае свои расчеты придется подтвердить документами, а в случае убыточной деятельности все равно придется платить 1% от полученных доходов.

В иных случаях лучше выбирать первый вариант – оплата налогов в виде 6% с доходов.

Отчетность по упрощенке для ИП

Помимо самой оплаты налогов по УСН в государственный бюджет ИП приходится своевременно сдавать отчетность, которая является основным способом контроля государства за хозяйственной деятельностью предпринимателей. К примеру, уже после открытия ИП, не позднее 20 числа следующего месяца, им должен быть представлен отчет о среднесписочной численности штата работников.

https://www.youtube.com/watch?v=4ElbIB4Po0s

Мы так же рекомендуем периодически проводить аудит предприятия, подробней о том, что это такое вы сможете прочесть в этой статье.

На основании разнообразных отчетов, отправленных в ФНС, налоговики вправе проводить плановые или внезапные проверки ИП, по результатам которых нередко начисляются пени и штрафы. Индивидуальные предприниматели, которые в своей деятельности используют труд других работников, обязаны осуществлять и кадровый учет, делать отчисления на пенсионное страхование и в Фонд социального страхования.

Для удобства представляем вам небольшую таблицу по срокам предоставления наиболее важных отчетов и уплаты разнообразных налогов и сборов.

| Действие | Крайний срок |

| Авансовые квартальные платежи по УСН | не позднее 25-го числа месяца, следующего за отчетным кварталом (25 апреля, 25 июля, 25 октября) |

| Налоговая декларация по УСН | не позднее 30 апреля года, следующего за отчетным |

| Уплата итогового налога УСН | не позднее 30 апреля года, следующего за отчетным |

| Уплата взносов для ИП без работников | не позднее 1-го числа месяца, следующего за отчетным кварталом (1 апреля, 1 июля, 1 октября, 31 декабря) |

| Уплата взносов для ИП с работниками | каждый месяц, не позднее 15-го числа следующего месяца |

| Сдача 2-НДФЛ для ИП с работниками | до 1 апреля года, следующего за отчетным |

| Сдача 6-НДФЛ для ИП с работниками | до конца месяца, следующего за отчетным кварталом |

| Отчет о среднесписочной численности работников | не позднее 20 января года, следующего за отчетным |

| Форма РСВ-1 для ИП с работниками | не позднее 15-го числа второго месяца, следующего за отчетным кварталом |

| Форма СЗВ-М для ИП с работниками | каждый месяц, не позднее 10-го числа месяца, следующего за отчетным |

| Форма 4-ФСС для ИП с работниками | каждый квартал, не позднее 20 числа месяца, следующего за отчетным кварталом |

Когда платится налог на УСН?

В общем порядке, когда индивидуальный предприниматель работает самостоятельно, налоги необходимо уплачивать в сроки, предусмотренные налоговым календарем. Для примера возьмем текущий 2018 год:

- за первый квартал 2018 года (январь-февраль-март) делается авансовый налоговый платеж с начала апреля и до 25 числа месяца;

- за второй квартал 2018 года (апрель-май-июнь) УСН выплачивается с начала июля и до 25 числа месяца;

- за третий квартал (июль-август-сентябрь) – с 1 по 25 октября;

- за четвертый квартал (октябрь-ноябрь-декабрь) – до 30 апреля следующего отчетного (2019) года для ИП или до 31 марта 2019 года для ООО.

До 30 апреля каждого года, следующего за отчетным, предприниматель подает и итоговую налоговую декларацию, совместно с заключительным авансовым платежом по УСН за последний (четвертый) квартал прошедшего налогового года.

Что делать, когда платить налоги не с чего? В этом случае можно получить отсрочку, для чего придется написать заявление в налоговую службу. К заявлению прикладывают ряд документов:

- справка из фискального органа о состоянии расчетов по налогам;

- справка из налогового органа о банковских счетах ИП;

- справка из банка об остатке средств на счете;

- справка из банка об обороте финансов на счете за последние 6 месяцев;

- полный перечень контрагентов и копии договоров, заключенных с ними;

- график погашения образовавшейся налоговой задолженности;

- любые другие документы, которые подтвердят необходимость получения отсрочки по уплате налогов.

Ответственность за просрочку оплаты налогов

Штрафы за просрочку оплаты авансовых платежей в рамках упрощенной системы налогообложения для ИП не предусмотрены. Однако в случае, когда необходимые суммы не выплачиваются в самый крайний срок (к примеру, до 25 апреля 2018 года), то уже со следующего дня предпринимателю будет начислена пеня.

Сейчас для юридических лиц действуют следующие правила начисления пени в связи с просрочкой уплаты налогов:

- при просрочке не более 30 календарных дней размер пени определяется исходя из 1/300 ставки рефинансирования Центробанка РФ, действующий в текущий период;

- при просрочке уплаты налога на более чем 30 календарных дней пеня за первые 30 дней рассчитывается по стандартной схеме (1/300 ставки ЦБ РФ), а пеня за дальнейшею просрочку платежа – в размере 1/150 ставки рефинансирования ЦБ РФ (с 31 дня).

Однако в случае просрочки подачи налоговой отчетности налогоплательщику грозит дополнительный штраф в размере от 5% до 30% от общей суммы невыплаченного налога за каждый месяц просрочки (полный или неполный). Этот штраф не может быть менее 1000 рублей.

Источник: https://SudovNet.ru/nalogi/kogda-platyatsya-nalogi-usn/

Срок уплаты налога по УСН в 2017 году

Кстати, Вам не обязательно все это знать!Сервис «Моё дело» сделает все сам.Что — прям все сам?Срок уплаты Гусарова Юлия 123123123

Три авансовых платежа и один годовой – вот обязанности бизнесменов на УСН.В этой статье поговорим о сроках уплаты УСН за 2017 год.

Авансовые платежи

Их перечисляют до 25 числа после окончания квартала:- 25 апреля;- 25 июля;- 25 октября.По закону, если 25 число приходится на выходной или праздничный день, то крайний срок переносится на следующий рабочий.

В апреле, июле и октябре 2018 года таких совпадений нет, поэтому даты остаются прежними.Сроки по авансам одинаковые и для предприятий, и для индивидуальных предпринимателей.Из авансов можно вычитать уже оплаченные страховые взносы.

Если они покроют рассчитанную сумму аванса, то больше в этом квартале ничего платить не надо.

Срок уплаты УСН за 2018 год

Предприниматели и организации перечисляют годовой налог в те же даты, которые предусмотрены для подачи декларации:- индивидуальные предприниматели – до 30 апреля;- юридические лица – до 31 марта.

В 2019 году 31 марта придется на воскресенье, а значит последний день годового платежа за 2018 год для предприятий переносится на понедельник 1 апреля 2019 года.

30 апреля 2019 года – рабочий вторник, для ИП переноса не будет.

Имейте в виду, что на перенос даты влияют не только федеральные, но праздничные выходные, установленные законами субъектов РФ.

Когда платить налоги УСН при прекращении деятельности

Обратимся за подсказкой к статье 346.23 Налогового Кодекса.Там говорится, что декларацию нужно подать до 25 числа месяца, следующего за тем месяцем, в котором была прекращена деятельность.Соответственно, в бюджет надо заплатить тогда же.Допустим, предприниматель подал уведомление о прекращении деятельности на упрощенке в июле.Заплатить ему необходимо до 25 августа.

Когда платить налоги ИП и ООО на УСН, а также сдавать отчетность, подскажет наш налоговый календарь. Упрощенцы платят не только единый налог.

Есть еще страховые взносы, платежи и отчеты за работников, торговый сбор.Все это мы собрали в календаре, чтобы вы ничего не забыли.

Какой день считать датой исполнения обязательства

Срок уплаты налога по УСНО для предпринимателя – 30 апреля, и допустим, что 30-го же апреля он принес платежное поручение в банк.

Оштрафуют ли его, если деньги упадут на счет в налоговой на день или два позже?Нет, если на расчетном счете предпринимателя была нужная сумма.

Если же денег на счету недостаточно, то банк не сможет исполнить поручение, и предпринимателя ждет штраф за несвоевременную уплату.Если платить наличными через кассу, то днем исполнения обязательства будет считаться дата внесения денег.

Можно ли перенести срок уплаты аванса или налога по УСН

Можно, но в строго определенных случаях. Они перечислены в статье 64 Налогового Кодекса.

В частности, отсрочку или рассрочку могут получить организации, которые:- понесли ущерб в результате стихийного бедствия;- не получили вовремя ассигнования из бюджета;- рискуют обанкротиться, если выплатят сумму налога единовременно;- занимаются реализацией сезонного товара.

В первых двух случаях проценты за перенесение срока оплаты налога УСН не начисляются, в остальных – начисляются, исходя из ½ ставки рефинансирования.В любом случае воспользоваться этой возможностью можно только на сумму, не превышающую стоимость чистых активов организации.

Исключение – задержка ассигнований из бюджета.Отсрочку можно поучить на период до года, а в части налогов, которые поступают в федеральный бюджет – до трех лет.Для получения нужно подать заявление в ИФНС и приложить к нему документы, перечисленные в п.5 статьи 64 НК РФ.

Санкции за нарушение сроков и порядка уплаты УСН

За несвоевременную уплату аванса штраф не полагается, начисляются только пени из расчета 1/300 от ставки рефинансирования за каждый просроченный день.С 31 дня задержки для неплательщиков в статусе юридического лица санкции ужесточаются и пени считаются исходя уже из 1/150 ставки рефинансирования.

За неуплату годового налога ИФНС помимо пени выпишет штраф в размере 20% от суммы долга, а если докажет, что не заплатили умышленно, то 40%.Кстати, если налогоплательщик нарушил срок уплаты УСН для ООО или ИП, но все же погасил долг до того, как инспекторы обнаружили недоимку и наложили санкции, то штрафа не будет, но пени останутся.

В пункте 1 статьи 112 НК РФ есть список смягчающих обстоятельств, при которых налоговики могут снизить штраф минимум вдвое.Это тяжелое материальное положение, личные и семейные обстоятельства и т.д.Разумеется, эти обстоятельства надо суметь доказать.Например, представить справку из больницы о проведенной операции или документ, подтверждающий необходимость срочного выезда за границу.

Будет ли это оправданием, решат налоговая и суд.Еще одно неприятное последствие нарушения срока оплаты УСН за год – блокировка расчетного счета.Обнаружив недоимку, инспекция выпишет требование с указанием суммы, которое направит должнику.Если через 8 дней это требование не будет исполнено, ИФНС арестует счет ровно на сумму долга.

Снять арест можно будет только после того, как недоимка будет погашена, а в налоговую направлено заявление о разблокировке.

О других нарушениях и последствиях читайте в нашей статье «Топ 10 нарушений ИП и суммы штрафов по ним».

Если ничего не нарушать и работать по закону, упрощенка была и остается оптимальным вариантом для большинства бизнесменов.

Подробнее о преимуществах этой системы мы рассказываем в статье «Почему для ИП лучшее решение – УСН».

При любом режиме налогообложения интернет-бухгалтерия «Мое дело» станет надежным помощником, который сэкономит время, нервы и деньги. Наши пользователи избавлены от необходимости:

— самостоятельно заполнять декларации и другие отчеты – электронный мастер сам поставляет значения и реквизиты в нужные поля;- отслеживать сроки уплаты налогов и представления отчетности – персональный налоговый календарь напоминает о том, что нужно сделать в ближайшее время;- тратить время на перечисление денег – платежные документы заполняются автоматически, а средства переводятся получателям в один клик;- искать бланки в интернете – все, что может понадобиться, есть в нашей базе.Это еще не все.

Подключитесь, чтобы попробовать множество других полезных фишек сервиса «Моё дело».

Узнать подробнее про:

- Расчёт налога по УСН

- Отчётность при УСН

- Право применения УСН

Бесплатный

пробный доступ

Источник: https://www.moedelo.org/srok-uplaty-naloga-po-usn

Как правильно платить УСН

Для налогоплательщиков, применяющих упрощенную систему налогообложения, существует обязанность представлять налоговую декларацию по УСН для юридических лиц не позднее 30 марта, для индивидуальных предпринимателей — не позднее 30 апреля года, следующего за отчетным.

Кроме того, налогоплательщики, применяющие упрощенную систему налогообложения, в соответствии с п. 7 ст. 346.

21 Налогового кодекса Российской Федерации обязаны уплачивать в течение года авансовые платежи.

В этой статье начальник инспекции Александр Михайлович Бакулев постарается ответить на вопросы предпринимателей и организаций, возникающие в связи с начислением и уплатой авансов по «упрощёнке».

Вопрос: Должна ли организация платить авансовые платежи по УСН, если по итогам квартала стало ясно, что придется платить минимальный налог?

— Минимальный налог платится только по итогам года. Исключение одно — если «упрощенец» в течение года утратит право на УСН, тогда перечислить минимальный налог (если он получился к уплате) нужно по итогам квартала, в котором потеряно право на «упрощенку».

Поэтому будет ошибкой, если организация в течение года не платит авансы, мотивируя тем, что в конце года все равно придется платить минимальный налог.

Вопрос: Можно ли заплатить налог по УСН в конце года за все четыре квартала или обязательно платить его частями?

— Авансовые платежи по УСН обязательно нужно уплачивать в течение года (ежеквартально). Такие правила установлены Налоговым кодексом РФ, нарушать их и платить всю сумму в конце года нельзя.

Вопрос: Что будет, если не уплачивать налог по УСН в течение года?

— Не платить авансовые платежи нельзя. Штраф за это не предусмотрен, но за каждый день просрочки на сумму задолженности начисляются пени.

Вопрос: Может ли ООО уплатить налог по УСН (авансовый платеж) наличными?

— Нет. Организации должны перечислять налоги со своего расчётного счёта.

Вопрос: В апреле я уже уплачивал налог по УСН. Почему в июле нужно опять платить этот налог?

— Такой порядок установлен Налоговым кодексом РФ. В течение года по УСН уплачиваются авансовые платежи. То есть их необходимо перечислять не один раз в год, а каждый отчётный период (по итогам I квартала, полугодия и девяти месяцев). По окончании года осуществляются окончательный расчёт и уплата налога УСН с учётом ранее произведённых выплат.

Вопрос: Нужно ли уплачивать авансовые платежи по УСН, если деятельность не ведётся?

— В такой ситуации авансовые платежи по УСН просто не с чего рассчитывать. Доходы и расходы равны нулю, а, следовательно, и авансовый платёж равен нулю. Оплачивать ничего не нужно.

Вопрос: Где надо указывать КБК для уплаты налога по УСН?

— Самостоятельно указывать КБК не требуется. При формировании платёжки на уплату УСН 6% в сервисе «Заполнение платежного документа на перечисление налогов» актуальные КБК проставляются автоматически.

Вопрос: Можно ли часть аванса из II квартала заплатить в III квартале, так как сумма получилась большая? Как можно перенести часть оплаты?

— Перенести и отсрочить платёж нельзя. Существует срок и его нужно соблюсти, уплатив авансовый платёж по УСН до 25 октября. Если, к примеру, вы уплатите часть суммы вовремя, а оставшуюся — с опозданием, то пени будут начисляться только на сумму недоплаты.

Все вышеперечисленное можно смело отнести и к уплате авансовых платежей по земельному и транспортному налогам: согласно пункту 1 статьи 4 Закона Кировской области от 28.11.2002 г.

№ 114-ЗО «О транспортном налоге в Кировской области» для налогоплательщиков-организаций, исчисливших сумму налога за прошедший налоговый период в размере 5 тысяч рублей и более, установлены сроки уплаты авансовых платежей на 2014 год не позднее 15 мая, 15 августа, 17 ноября.

Порядок и сроки уплаты земельного налога и авансовых платежей установлены нормативными правовыми актами представительных органов местного самоуправления.

ИФНС России № 2 по Кировской области обращается к налогоплательщикам с требованием уплачивать налоги в срок согласно налоговому законодательству, а также не забывать уплачивать авансовые платежи в 2014 году.

(По материалам газеты № 80 от 5 июля 2014 г.)

Источник: https://www.nagorsk-smi.ru/kak-pravilno-platit-usn

Как платить налоги на упрощенном режиме налогообложения

Каков порядок ваших действий по уплате УСН? В какие сроки необходимо перечислять налог? Как составить платежное поручение на уплату?

Если в качестве своей формы налогообложения вы избрали УСН, то вам необходимо быть в курсе алгоритма действий при его уплате. Сейчас и разберемся в последовательности шагов при уплате данного налога.

Шаг 1

Чтобы понимать какую сумму вам необходимо уплатить, надо рассчитать налог за отчетный период. Согласно статье 346.19 НК РФ отчетным периодом признается 1 квартал, далее полугодие, затем 9 месяцев и год.

Если вы выбрали в качестве объекта налогообложения полученные доходы, то исчислять УСН будете по ставке 6% в соответствии с положениями статьи 343.2 НК РФ (пункт 1).

Так как налоговый период для УСН – это календарный год, то по истечении каждого квартала исчисляются и уплачиваются авансовые платежи.

Они рассчитываются с суммы полученных за означенный период доходов (с нарастающим итогом) за минусом уплаченных авансовых платежей по налогу.

Рассчитаем налог к уплате по отчетным периодам на примере. Допустим, за первый квартал доходы – 200 000 рублей, за второй – 180 000 рублей, за третий – 220 000 рублей, за четвертый – 210 000 рублей.

УСН к уплате 1 квартал = 200 000 * 6% = 12 000 рублей УСН к уплате 2 квартал = (200 000 + 180 000) * 6% — 12 000 = 10 800 рублей УСН к уплате 3 квартал = (200 000 + 180 000 + 220 000) * 6% — 12 000 – 10 800 = 13 200 рублей

УСН к уплате за год = (200 000 + 180 000 + 220 000 + 210 000) * 6% — 12 000 – 10 800 – 13 200 = 12 600 рублей

В том случае, если ИП работает без наемных сотрудников, то он может уменьшить еще в каждом отчетном периоде налог к уплате на сумму уже внесенных страховых взносов в сответствии со статьей 346.21 (пунк 3.1) НК РФ.

Если вы выбрали в качестве объекта налогообложения полученные доходы за минусом расходов, то исчислять УСН будете по ставке 5-15% в соответствии с положениями статьи 343.2 НК РФ (пункт 2).

Так как налоговый период для УСН – это календарный год, то по истечении каждого квартала исчисляются и уплачиваются авансовые платежи.

Они рассчитываются с суммы полученных за означенный период доходов (с нарастающим итогом) за минусом расходов и уплаченных авансовых платежей по налогу.

Рассчитаем налог к уплате по отчетным периодам на примере. Допустим, за первый квартал доходы – 200 000 рублей и расходы 100 000 рублей, за второй – 180 000 рублей и расходы 100 000 рублей, за третий – 220 000 рублей и расходы 100 000 рублей, за четвертый – 210 000 рублей и расходы 100 000 рублей.

УСН к уплате 1 квартал = (200 000 – 100 000) * 15% = 15 000 рублей УСН к уплате 2 квартал = (200 000 – 100 000 + 180 000 – 100 000) * 15% — 15 000 = 12 000 рублей УСН к уплате 3 квартал = (200 000 – 100 000 + 180 000 – 100 000 + 220 000 – 100 000) * 15% — 15 000 – 12 000 = 18 000 рублей

УСН к уплате за год (200 000 – 100 000 + 180 000 – 100 000 + 220 000 – 100 000 + 210 000 – 100 000) * 15% — 15 000 – 12 000 – 18 000 = 16 500 рублей

Шаг 2

Теперь нужно заполнить платежный документ на рассчитанную сумму налога по итогам отчетного периода.

ВАЖНО: Уплату авансовых платежей по УСН за первый, второй и третий кварталы необходимо производить до 25 числа месяца, который последует за каждым из кварталов. Годовой налог надо оплатить до 30 апреля следующего календарного года. Эти правила предусмотрены статьями 346.21 и 346.23 НК РФ.

Помощь в подготовке платежного документа вам окажет сайт ФНС. Надо зайти в раздел «Электронные услуги для ИП или ЮЛ» и набрать подраздел «Заплати налоги».

Далее выбираем функционал «Заполнить платежное поручение». Теперь нужно последовательно заполнять все требуемые сервисом графы.

Сначала вводим код своей ИФНС, далее выбираем нужное нам ОКАТО по месту нахождения ИП или ЮЛ из представленного списка.

Потом последует выбор: платежный документ (квитанция) или платежное поручение. В первом случае вы сможете совершить уплату в любом отделении банковского учреждения, осуществляющем рассчетно-кассовое обслуживание физлиц. А во втором варианте вы сможете перечислить налог со своего расчетного счета (при его наличии). Для квитанции потребуется выбрать:

- Тип платежа – уплата налога

- Ввести КБК — 18210501011011000110 (для УСН доходы) или 8210501021011000110 (для УСН доходы минус расходы);

- Статус лица — 09 налогоплательщик ИП;

- Основание платежа – ТП (текущие платежи);

- Налоговый период – КВ (квартальный платеж) и выбираете квартал и год, за который платите налог;

- ИНН;

- Адрес;

- ФИО;

- Сумму налога.

После заполнения всех граф вам представится возможность распечатать квитанцию, с ней можно идти в банк и вносить деньги. Для платежки потребуется выбрать:

- Тип платежа – АП (авансовый платеж) при оплате с первого по третий квартал УСН или НС (уплата налога) при оплате за год УСН;

- Ввести КБК — 18210501011011000110 (для УСН доходы) или 8210501021011000110 (для УСН доходы минус расходы);

- Статус лица — 09 (налогоплательщик ИП) или 01 (налогоплательщик ЮЛ);

- Основание платежа – ТП (текущие платежи);

- Налоговый период – КВ (квартальный платеж) и выбираете квартал и год, за который платите налог;

- Дату платежного поручения;

- Очередность -03;

- Ввести реквизиты ИП или ЮЛ;

- Сумму налога.

После заполнения всех граф вам представится возможность распечатать платежное поручение, с ним можно идти в свой банк. Теперь в вашем распоряжении подробное руководство по уплате УСН.

Источник: https://MoneyMakerFactory.ru/articles/kak-platit-nalogi-na-uproshhenke/

Как отсрочить уплату налога

01.07.2009УФНС по Республике Саха (Якутия)

В Налоговом кодексе предусмотрена возможность изменения сроков уплаты налогов. Она позволит отложить уплату налога без штрафных санкций. Есть следующие формы изменения сроков уплаты налогов:

Отсрочка — перенос уплаты налога на срок, не превышающий один год. Налогоплательщик уплачивает сумму задолженности единовременно.

Рассрочка — перенос уплаты налога на срок, также не превышающий один год. Но налогоплательщик уплачивает сумму задолженности поэтапно.

Инвестиционный налоговый кредит. Организации предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Изменение срока уплаты налога по решению уполномоченных органов может производиться под залог имущества либо при наличии поручительства. Единственное исключение — когда отсрочка или рассрочка по уплате федеральных налогов по решению министра финансов РФ может предоставляться без способов ее обеспечения. Это предусмотрено в статье 64.1 Налогового кодекса РФ.

Основанием служит Порядок организации работы по предоставлению отсрочки, рассрочки, инвестиционного налогового кредита по уплате налогов и сборов. Он утвержден Приказом ФНС России от 21 ноября 2006 N САЭ-3-19/798@.

Налоговые платежи могут быть перенесены и на более длительные сроки.

Отсрочка или рассрочка по уплате федеральных налогов в части, зачисляемой в Федеральный бюджет, от одного года до трех лет может быть предоставлена по решению Правительства РФ.

Отсрочка или рассрочка может быть предоставлена по одному или нескольким налогам.

Срок уплаты налога может быть изменен в отношении всей подлежащей уплате суммы налога либо ее части. При этом на неуплаченную сумму налога начисляются проценты.

Исключение — случаи, когда отсрочка или рассрочка по уплате налогов предоставлена в связи с причинением ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы либо задержки финансирования из бюджета или оплаты выполненного этим лицом государственного заказа.

Если уплачивается с рассрочкой или отсрочкой госпошлина, на ее сумму проценты не начисляются.

Основания, препятствующие изменению срока уплаты налога и сбора.

Срок уплаты налога не может быть изменен, если в отношении претендента на такое изменение:- возбуждено уголовное дело по признакам преступления, связанного с нарушением законодательства о налогах и сборах;- проводится производство по делу о налоговом правонарушении либо по делу об административном правонарушении в области налогов и сборов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу РФ;

— имеются достаточные основания полагать, что это лицо воспользуется таким изменением для сокрытия своих денежных средств или иного имущества, подлежащего налогообложению, либо это лицо собирается выехать за пределы РФ на постоянное жительство.

При наличии хотя бы одного из названных обстоятельств решение об изменении срока уплаты не может быть вынесено.

Основания предоставления отсрочки или рассрочки по уплате налога:- причинение ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;- задержка финансирования из бюджета или оплаты выполненного государственного заказа;- угроза банкротства в случае единовременной выплаты им налога, утверждения арбитражным судом мирового соглашения либо графика погашения задолженности в ходе процедуры финансового оздоровления;- если имущественное положение гражданина исключает возможность единовременной уплаты налога;- если производство и (или) реализация товаров, работ, услуг носят сезонный характер. Перечень отраслей и видов деятельности, имеющих сезонный характер, утверждается Правительством РФ;

— при наличии оснований для предоставления отсрочки или рассрочки по уплате налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу РФ. Они установлены Таможенным кодексом РФ.

Пакет документов. Основания предоставления отсрочки (рассрочки) должны быть подтверждены документально.

Помимо этих документов, налогоплательщик обязательно представляет:- заявление;- справку налогового органа о состоянии расчетов с бюджетами по налогам, сборам, взносам;- справку налогового органа о предоставленных ранее отсрочках, рассрочках (в т.ч.

в порядке реструктуризации), налоговых кредитах, инвестиционных налоговых кредитах, с выделением сумм, не уплаченных на момент обращения;- обязательство налогоплательщика, предусматривающее на период действия отсрочки (рассрочки) соблюдение условий, на которых принимается решение об изменении срока уплаты налога, сбора;- копию устава (учредительного договора, положения) организации и внесенных в него изменений;- баланс и другие формы бухгалтерской отчетности, характеризующие финансовое состояние налогоплательщика за предыдущий год и истекший период текущего года;

— заверенную копию договора поручительства либо документы об имуществе, которое может быть предметом залога; проект договора залога, подписанный залогодателем.

Решение о предоставлении отсрочки, рассрочки, инвестиционного налогового кредита по федеральным налогам принимает Федеральная налоговая служба России.

https://www.youtube.com/watch?v=el8rwFKdMW4

Решение о предоставлении отсрочки или рассрочки по уплате налога или об отказе принимается в течение одного месяца со дня получения заявления.

Региональные и местные налоги. Механизм предоставления отсрочки, рассрочки, инвестиционного налогового кредита по этим налогам определен в Законе РС(Я) «О налоговой политике РС(Я)». Решение по региональным и местным налогам принимает Управление ФНС России по РС(Я).

Инвестиционный налоговый кредит может быть предоставлен налогоплательщику по следующим основаниям:- проведение организацией научно-исследовательских или опытно-конструкторских работ либо технического перевооружения собственного производства, в том числе направленного на создание рабочих мест для инвалидов или защиту окружающей среды от загрязнения промышленными отходами;- осуществление организацией внедренческой или инновационной деятельности, в том числе создание новых или совершенствование применяемых технологий, новых видов сырья или материалов;- выполнение организацией особо важного заказа по социально-экономическому развитию региона или предоставление особо важных услуг населению;- выполнение организацией государственного оборонного заказа.

Отдел работы с налогоплательщиками

Межрайонной ИФНС России N 5 по РС (Я)

Источник: https://taxpravo.ru/novosti/statya-21697-kak_otsrochit_uplatu_naloga

Как юридическому лицу оформить отсрочку по налогу?

Законодательство России позволяет российским организациям пользоваться в ряде случаев весьма значимой привилегией — отсрочкой по уплате налога. Какие есть основания для получения данной отсрочки? Каким образом она оформляется юрлицом?

Что представляет собой отсрочка по налогу?

Получить отсрочку по налогам юридическому лицу можно, следуя правовым нормам, которые закреплены в статье 64 Налогового Кодекса России, а также нормах налогового законодательства, корреспондирующих с ее положениями.

В статье 64 приводится, прежде всего, определение отсрочки по налогам. Соответствующая отсрочка — это разрешенный перенос срока перечисления налога в бюджет при наличии тех или иных оснований. Максимальная длительность отсрочки в общем случае — 1 год.

Вместе с тем, в исключительных случаях возможно продление отсрочки по платежу в бюджет до 5 лет. Решение об этом вправе принимать только Министр Финансов РФ. При этом, Правительство России может отсрочить уплату хозяйствующим субъектом налога на 3 года.

Отсрочка может предполагать единовременное погашение задолженности или же постепенную уплату долга. Во втором случае речь пойдет уже о рассрочке — но правовые основания для нее установлены те же, что и для отсрочки.

В предусмотренных законом случаях хозяйствующий субъект, получивший отсрочку по налогу, уплачивает наряду с долгом перед бюджетом дополнительные проценты.

Получить привилегию, связанную с переносом срока перечисления платежей в бюджет, юрлицо может по любым налогам — на доход, НДС, ЕНВД и т. д. Однако, для пользования данной привилегией у фирмы должны быть основания. Изучим их.

Основания для отсрочки налога

Юрлицо вправе претендовать на перенос срока платежа по налогу, если оно объективно не имеет возможности перечислить соответствующий платеж в бюджет вовремя. Уважительными причинами тому с точки зрения законодателя могут быть:

- причинение юрлицу ущерба вследствие обстоятельств непреодолимой силы;

- неполучение организацией бюджетных средств, за счет которых предполагается уплата налога (если хозяйствующий субъект участвует в правоотношениях, предусматривающих получение бюджетных средств);

- угроза банкротства юрлица, которая может возникнуть вследствие уплаты им налога;

- выпуск фирмой товаров или оказание услуг по сезонному принципу;

- участие предприятия в правоотношениях, дающих право на отсрочку налога при перевозе товаров через границу Таможенного Союза.

Следует отметить, что налоговые агенты — лица, которые обязаны перечислять платежи в бюджет за других налогоплательщиков, не имеют права на получение отсрочки по соответствующим платежам. Отсрочку юрлицо может получить только по собственным налогам (или налогам филиалов либо представительств — которые не являются обособленными хозяйствующими субъектами).

Дочерние фирмы уплачивают налоги, а также решают вопросы по их отсрочкам самостоятельно — поскольку, в свою очередь, являются независимыми хозяйствующими субъектами. При этом, факт наличия оснований для отсрочки у головной фирмы не всегда сопровождается наличием аналогичных оснований у дочерних организаций.

Рассмотрим теперь то, как оформляется рассрочка юрлицом, имеющим основания для ее получения.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-938-54-25

- Санкт-Петербург и область: +7-812-467-37-54

- Федеральный: +7-800-350-84-02

Как оформить рассрочку?

Для получения рассрочки уполномоченному представителю юрлица необходимо обратиться в территориальное представительство Налоговой инспекции (ФНС) и передать туда пакет документов в установленном перечне. В него должны входить:

- Заявление по установленной форме — утвержденной Приказом ФНС РФ № ММВ-7-8/683, изданным 16.12.2016 года.

- Справки из кредитно-финансовых организаций, отражающие выручку фирмы за 6 месяцев, предшествующих дате подачи документов на отсрочку.

- Справки из кредитно-финансовых организаций, отражающие наличие у фирмы денежных средств на расчетных и иных банковских счетах.

- Документы, включающие перечень хозяйствующих субъектов, которые являются дебиторами организации, оформляющей отсрочку, а также сведения о задолженностях соответствующих дебиторов.

- Документ, отражающий обязательство фирмы соблюдать условия погашения задолженности в рамках отсрочки или рассрочки.

- Документы, отражающие основания для переноса срока перечисления налога в бюджет.

Такими документами могут быть, в частности:

- заключение, удостоверяющие факт наступления обстоятельств непреодолимой силы в деятельности организации;

- акт оценки ущерба фирмы вследствие наступления обстоятельств непреодолимой силы.

- В случае участия организации в правоотношениях, предполагающих получение бюджетных ассигнований — документы от компетентного распорядителя бюджетных средств, которые будут отражать суммы, что подлежат перечислению налогоплательщику в рамках соответствующих правоотношений.

- Документы о наличии у юрлица в собственности движимого или недвижимого имущества, на которое в соответствии с законодательством может быть наложено взыскание.

- Документы, удостоверяющие получение фирмой основной выручки от продажи товаров и оказания услуг преимущественно сезонного характера. При этом, соответствующие виды экономической деятельности должны быть включены в перечни, закрепленные законодательно.

При необходимости, и в случаях, предусмотренных законодательством в ФНС также предоставляется поручительство или же банковская гарантия на обязательства юридического лица.

В любом случае при обращении в ФНС по вопросам отсрочки следует уточнять то, какие конкретно документы должны подаваться. Это облегчит взаимопонимание между ведомством и налогоплательщиком и, возможно, повысит вероятность принятия налоговиками положительного решения в отношении отсрочки уплаты юрлицом исчисленных налогов.

Заявление, а также документы, дополняющие его, необязательно подавать заявление в представительство ФНС, в котором зарегистрирована фирма. Достаточно подать документ в любую территориальную структуру Налоговой инспекции. В установленном законом порядке разные представительства ФНС могут обмениваться сведениями о налогоплательщиках, запрашивающих отсрочки по налогам.

ФНС, получив от юрлица указанные документы, принимает решение о предоставлении фирме отсрочки в уплате налогов. Изучим то, в каком порядке принимается данное решение.

Принятие решения об отсрочке налогов: нюансы

Рассматриваемое решение должно быть принято ФНС в течение 30 дней после получения комплекта указанных выше документов. При этом, юрлицо может направить налоговикам ходатайство о предоставлении отсрочки по налогу на период принятия соответствующего решения.

Решение ФНС должно отражать:

- величину задолженности хозяйствующего субъекта перед бюджетом;

- наименование налога — одного или нескольких, по которым предоставляется рассрочка;

- сведения о процентах — уплачиваемых вместе с налогом в предусмотренных законом случаях;

- сведения об имуществе, используемом в качестве предмета залога, о поручительствах и финансовых гарантиях.

В случае, если ФНС принимает решение отказать налогоплательщику в реализации его права на отсрочку платежа — соответствующее решение должно быть мотивировано. В любом случае фирма вправе оспорить его в установленном порядке.

Копия рассматриваемого решения направляется юрлицу в течение 3 дней. При необходимости копия документа также направляется в территориальное подразделение ФНС, в котором фирма стоит на учете (если представительство ФНС, в которое подаются документы, располагается в другом месте).

Можно отметить, что на уровне региональных и муниципальных правовых актов могут устанавливаться иные основания для предоставления хозяйствующим субъектам отсрочек по тем или иным налогам — но только относящимся к региональным или местным. По федеральным налогам правила предоставления отсрочек устанавливаются только в НК РФ и иных нормативных актах федерального уровня.

В случае, если отсрочка запрошена по региональному или муниципальному налогу, то территориальные представительства ФНС, принимая решения об отсрочках таким налогам, согласуют свои действия с региональными или муниципальными властями. В свою очередь, при рассмотрении отсрочек по федеральным налогам специалисты ФНС не совещаются с кем-либо: принятие решений по соответствующим платежам находится только в компетенции ФНС.

Источник: https://urlaw03.ru/nalogi/article/kak-poluchit-otsrochku-po-nalogam-yuridicheskomu-licu