Отложенные налоговые активы: что это простыми словами

Налогообложение и его система сопутствует любому роду деятельности, вне зависимости от ее сферы.

Различать виды налогов и уметь правильно распоряжаться отчетными документами — обязанность каждого уважающего себя гражданина.

Среди большого количества информации про налог на прибыль и его дополнительных составляющих, мы собрали в этой статье информацию, которая позволит еще лучше вникнуть как устроены налоги и научиться управлять ними.

Термин отложенные налоговые обязательства и отложенные налоговые активы — оба определения схожи и довольно тесно взаимосвязаны друг с другом. С данными терминами повсеместно употребляется «временная разница», о том, что обозначает каждый из них, мы сейчас постараемся разъяснить.

Краткая аббревиатура ОНА и ОНО, именно такое сокращение будет упоминаться далее.

ОНА— это такой вид обязательств на выплату налогов о прибыли, которые появятся в будущем, а возникают при помощи вычитания разницы оценки активов.

То есть, возникает разница в сумме, а это происходит из-за того, что в учетах нужно рассчитывать разные стоимости самих активов, доходов и расходов. Для того, чтобы была понятна разница последствий, решено в балансе пользоваться ОНО и активами (ОНА).

Так же стоит добавить, что временная разница- это то количество времени, на которое переносится выплата налога.

Отложенный налоговый актив=Вычитаемые временные разницы Х Ставка налога на прибыль

Принято считать, вычисление может производиться тремя способами:

- Способ отсрочки (ранее применялся в США и России).

- Способом при помощи обязательств по отчету о прибылях и убытках (сейчас применяется в России, Великобритании, Ирландии. США отказались от данного метода в 90-ых годах).

- Способом при помощи обязательств по балансу (или балансовый метод, который применяется в США в нынешнее время).

Для более наглядного понимания, приведем к примеру, две формулы, по которым происходит само вычисление:

- ОНА= ВВР* ставка налога на прибыль (ВВР- вычитаемая временная разница);

- ОНО= НВР* ставка налога на прибыль (НВР- налогооблагаемая временная разница).

Отложенный налог подчиняется международным стандартам IAS 12 «Налог на прибыль». Стандарт применив во всех странах, где предприятие именуется налогоплательщиком.

Опыт зарубежных стран

США и страны Западной Европы неоднократно проводили экономические пятилетки, во время которых главной политикой становилось «становление налогового нейтралитета». Но соединить интересы государства, населения и фондовых бирж воедино — не удавалось ни разу. Т.к.

у каждой из сторон диаметрально противоположные виды на налогообложение. Согласитесь, налогоплательщики заинтересованы в минимальных выплатах, государство заинтересовано как в повышении уровня бюджета, так и в создании льгот для граждан, а льготы никаким образом не вписываются в «нейтральное» положение.

После провальных попыток, правительство США довольно четка разделило финансовые отчеты с налоговыми.

В российской федерации

Законодательством РФ многочисленное количество раз были введены поправки, которые вносили как существенные, так и не существенные изменения.

При этом, хочется отметить, что до конца 2002 года в бухгалтерском учете России не существовала такого понятия, как отложенный налог. Уже в 2003 году вступил в действие метод отсрочки платежа. Просуществовала данная модель около 9 лет, а после заново подверглась поправкам.

Связано это было с значительным изменением процентных ставок. А изменения привели к модели обязательств по учету о прибылях и убытках.

В следующие 3 года закон подвергался нововведениям еще два раза, а последние вступили в силу в 2011 году. Но важным фактом остается то, что до сих пор ни один из международных стандартов не признан на территории РФ, в том числе и IAS 12.

Выводы

Страны заинтересованы в совершенствовании системы налогообложения, стараются вводить и тестировать различные методы, чтобы добиться более удобной и справедливой для всех сторон выплаты налога на прибыль.

Далеко не всегда удается сохранить интересы всех участников экономической системы. Чтобы довести каждый из пунктов до грамотного изложения и донесения информации требуются годы опыта.

Даже высоко развитые страны за многолетнюю историю допускали массу ошибок вводя новые законы.

Налог на прибыль пополняет существующие бюджеты государств, а его процентная ставка зависит от уровня развития экономики.

Признавать стандарты и существование отложенного налога соглашаются не все страны участницы МСФО (Международные стандарты финансовой отчетности).

При этом, как Вы уже убедились из прочитанного, каждое государство создает для себя собственные правила и старается придерживаться только их. А на предприятиях существует обязательство выполнения стандартов МСФО. Абсурдно, не так ли?

Источник: https://fin-journal.ru/otlozhennye-nalogovye-aktivy-chto-eto-prostymi-slovami/

Отложенный налог на прибыль

Будущее нас рассудит

В интернете на форумах экономической и юридической тематики часто поднимается вопрос, что такое отложенный налог на прибыль. Это понятие оказывается очень сложным, так как вносит двойственность в финансовый баланс организации. Предназначено оно для урегулирования расхождений в финансовых показателях работы компании, поэтому знать его сущность необходимо.

При подготовке отчета по выплате налогов приходится учитывать различие данных налога на прибыль в бухгалтерском балансе и в налоговой декларации. Здесь и понадобится отложенный налог на прибыль.

В чем смысл этого параметра, и как верно его рассчитать? Налог на прибыль вычисляют, учитывая сведения за прошедшие временные интервалы. Он включает отложенные налоговые активы или обязательства.

Они влияют на дальнейший налог в сторону его увеличения или уменьшения.

Увеличение и уменьшение бюджета предприятия вносятся в отчет бухгалтера и отчет о налогах в разные расчетные интервалы. Эта временная разница (ВР) умножается на ставку налога, и получаются цифры, перенесенные в дальнейший отчет. Они будут влиять на рост или сокращение налога в грядущие отчетные интервалы.

Разновидности

Временные разницы бывают двух типов.

- Вычитаемые: в отчете по налогам сначала учитывается прирост, а траты потом. Умножаем вычитаемую временную разницу на ставку налога на прибыль и получаем отложенные налоговые активы (ОНА). ОНА снижают налог на прибыль в дальнейшие отчетные интервалы. Пример подобного явления: прирост финансов, появившийся из-за различия курсов при расчетах в условных единицах.

- Налогооблагаемые: в отчете бухгалтера увеличение баланса учитывается в текущем интервале, а в сводке о налогах – в дальнейших. Умножаем налогооблагаемую временную разницу на ставку налога на прибыль, получаем отложенные налоговые обязательства (ОНО). ОНО вызывают рост налога на прибыль в дальнейшие отчетные интервалы.

К примеру, в сведениях о налогах брокерские услуги указаны как прямые траты, а в учете бухгалтера они выводятся вместе с реализованной продукцией.

Расчет отложенного налога можно произвести несколькими путями:

- Способ отсрочки: накапливаются налоговые разницы прибыли и убытков. Отложенный налог считается по ставке налога на прибыль, существующей в настоящий интервал.

- Способ обязательств: отложенный налог вычисляется по ставке ожидающихся в дальнейшем трат и прироста.

- Способ обязательств по балансу (балансовый метод): сопоставление анализа сведений об активах и обязательствах в сводках бухгалтера и о налогах.

Как видно, понятие отложенного налога на прибыль не является таким уж сложным. Наоборот, для многих бухгалтеров оно давно стало привычным и удобным. Однако при вычислении налога на прибыль для сокращения налогооблагаемых средств применять отложенный налог нужно рационально.

С его помощью устанавливается стабильная сумма налога, посильная для оплаты. Таким способом можно избежать сильных колебаний налоговых выплат. Ведется учет параметров фактического бюджета и возможности применения активов с получением прибыли от ведения бизнеса.

При грамотной работе хорошо обученного специалиста никаких проблем возникнуть не должно.

Источник: https://zhazhda.biz/base/otlozhennyj-nalog-na-pribyl

Отложенные налоговые активы

Добавлено в закладки: 0

Что такое отложенные налоговые активы? Описание и определение понятия.

Отложенные налоговые активы (ОНА) – это отдельная часть налога на прибыль от продажи основных средств, уплата которой не производится сразу,а отложена до следующего определенного отчетного периода.

Для того, чтобы получить представление, о том, что такое отложенный налоговый актив, первостепенно нужно понимать, в чем заключается суть понятия отложенный налог, который само предприятие обязано выплатить с дальнейшим полученной прибыли. В самом широком смысле, такой налог играет роль обязательств, появляющихся у предприятия или какой-либо организации в ее будущем развитии.

При этом, главными причинами их появления становятся уже имеющиеся проблемы в сфере состояния хозработы и уплаты налогов.

Этот, в определенной степени, так называемый условный налог, должен рассчитываться по данным финнотчетности всего предприятия или же целой организации, зачастую он и составляет величину, равную налогу, который обязан быть выплачен хозсубъектом в данном моменте налогообложения.

При таких расчетах естественным образом возникают разницы между данными налогового и бухучета, так как в них используются различные методики оценки стоимостей. Такие разницы носят не постоянный характер, но в будущем могут стать следствием возникновения несоответствий по своим оценкам активов и обязательств, в суммах затрат и прибыли, учитываемых при вычислении налогов.

Расчёты условного налога производятся зачастую при помощи 3-ох способов. Метод отсрочки заключаются в том, что ОНА создается в соответствии со ставкой определенного налога на прибыль, которая согласована с законом на время признания разницы.

В РФ, такой способ исчисления был применим 6 лет назад, но потом, в согласии с положением о бухучете, стал использовать способ обязательств. Он направлен на обеспечение учета должностных обязательств компании по доходам и издержкам. Применим также и 3-ий метод – известный как балансовый. Он состоит в сравнении оценок цены по данным налоговой и бухучета.

Следовательно, ОНА – это доля налога, которая полностью приводит к понижению суммы налога, заплаченного предприятием или компанией на доход, и которую нужно заплатить в согласии с действующим законом в последующем отчетном временном отрезке и так далее.

Предприятие учитывает ОНА в тот же момент, когда появляются уже упомянутые нами ранее временные отличия, и при условии, что в последующих налоговых периодах, оно одержит доход, которой будет в состоянии покрыть налог.

В бухучете ОНА регистрируется с учетом совокупной суммы всех разниц, однако исключением можно считать только случаи, когда такие отличия не будут снижены или же целиком устранены. В системе бухучета ОНА – это такие специфические показатели, которые фиксируются как самостоятельные и в отдельном счете, а он в свою очередь существует для учета и фиксации исключительно данного вида налогов.

Важно так же то, что, как уже было сказано, такие активы в бухучет заносятся самостоятельно, по сути отдельно по каждому определенному виду активов, при этом они представляют из себя источники появления временной разницы во время оценки. Но сами разницы формируются в конце концов как итог:

- использованиям различных методологий исчисления амортизации, которые применяет данное конкретное предприятие или компания в бухучете;

- признания дохода от проданных товаров в форме выручки от обычной хозработы предприятия;

- если появляется факт нарушения регламента выплаты налога на прибыль каким-либо предприятием или же организацией;

- применением совсем не соответствующих друг другу определенных правил и нормам отражения процентов, которые такие организации уплачивают по кредитам и займам.

Во всей системе бухучета данные активы отображаются обратными проводками в системе: по начислению и по погашению.

Рассмотрим более детально, что значит отложенные налоговые активы.

Как создаются отложенные налоговые активы

Не во всех случаях прибыль, которая фиксируется в бухгалтерском учете, соответствует той, о которой информация заносится в налоговые органы.

Зачастую можно столкнуться с тем фактом, что прибыль значительно меньше, а указанные суммы выравниваются с течением времени.

Но до того момента,пока этого не произошло, появившуюся разницу нужно абсолютно правильно заносить в учет.

Данную часть отложенного налога на доход, подлежащего к уплате в последующих отчетных периодах, именуют как ОНА. Зачем же так необходимы отложенные налоговые активы?

Такие активы сами по себе представляют довольно таки хитрый способ снижения суммы, идущей на счет дохода.

Но они исчисляются исключительно в случаях, когда в текущем отчетном периоде возникают временные промежутки, о которых говорилось выше, при условии, что впоследствии ожидается обретение новых финансовых средств, иначе говоря — прибыли.

В этот момент исчисляются такие активы довольно таки просто: существующая сумма налога на прибыль обычно умножается на временную по своему типу разницу. Самое важное при расчетах – это следить за суммой налога, которая при этом была установлена на отчетную точку.

Временной промежуток или говоря иначе — временная разница — это такие образованные и подтвержденные в своей достоверности расходы и доходы, которые в свою очередь формируют определенную в бухучете прибыль, либо же издержки, по данному отчетному периоду. Они как раз и обязаны образовывать налоговую сводку по денежной прибыли по другим отчетным периодам. Появляться они могут в таких случаях:

- при использовании разных способов счета амортизации;

- дополнительной переплаты налогов на прибыль, который в свою очередь не был возмещен организации;

- издержек, которые были зачислены в будущие периоды;

- создание кредиторских долгов из-за покупки для личного пользования товаров и услуг, в случае пользования компанией кассового метода подсчета доходов и расходов, а также и в других установленных налоговыми законами случаях.

Учет знаний по поводу отложенных активов крайне нужен для бухгалтерского сбора, анализа, равно как и для подвода итогового обобщения информации, касающийся всех остальных совершаемых движений.

Одно из возможных исключений это то, что временной отрезок в будущем вовсе не меняется — не пропадает, не растет и не уменьшается.

В каких-то случаях, оценочный долг добровольно может выполнять и сама организация.

Хочется отдельно обратить внимание на показатели малого предприятия. Такие налоговые активы в бухучете рассчитываются описанным далее образом. Разницы возникающие за отчетный период, умножаются на существующую ставку налога на сумму прибыли и в расчет берется образованная вследствии этого величина.

Бухгалтерия какой-либо организации обязана показать наличие сокращения, погашения или же полного исчезновения отложенного налогового актива, путем уменьшения условной прибыли или же расходов такого же отчетного отрезка времени.

В данном случае, со счета обязаны списать определенную сумму, если сам объект актива выбыл из оборота. Должен быть отображен ОНА, который существенно увеличивает сумму фиксированного дохода или же расхода на данный отчетный период времени.

Так ОНА, дают возможность либо понизить налоговые платежи, по причине переплаты суммы налога на прибыль по отчетному периоду, либо получить сумму компенсации за произведенную переплату.

В главных положениях, связанных с учетом налоговых выплат в бухгалтерской отчетности, существует понятие отложенного налогового актива. Данное понятие о таком виде обязательств и активов в РФ было создано отредактированным приказом Министерства финансов уже давно.

В указе четко проводилась граница между отличиями в понятиях: «налоговый отложенный актив» и «налоговое отложенное обязательство». Первое из этих понятий подразумевает под собой уменьшение уплачиваемой суммы налога в моменты, следующие за отчетным.

Однако на определенный отчетный момент времени сумма налоговой выплаты растет, отражаясь при этом на получении предприятием доли чистой прибыли.

Отложенное налоговое обязательство, в свою очередь, оказывает прямо противоположное влияние, поскольку влечет за собой увеличение объема налоговой выплаты в периоды, которые следуют за отчетным, но при этом снижает их на момент самого отчета. Вследствие этого, у предприятия возникает возможность заполучения дополнительной доли чистой прибыли.

Формирование отложенного налогового актива

На каждом предприятии появляются ситуации, когда прибыль, отображенная в документах бухучета, не соответствует показателям по начислению налогов. Она может либо быть выше, либо быть ниже.

Это возникает в результате того, что в бухучете, как и в налоговом, применяются совсем разные методы вычисления, что и влечет за собой возникновение разницы в налогооблагаемых суммах.

Она может быть и временной, но и не исключено, что постоянной, при этом облагаемой налогом или вычитаемой.

Отложенный налоговый актив может быть признанным предприятием случае, если возникает временная вычитаемая разница, к появлению которой ведут такие факторы, как: издержки предприятия на покупку основных средств производства, занесенные в бухучет за определенный отчетный период времени, превышают расходы, указанные в статье по налогообложению за аналогичный период времени.

Существует такое понятие как номенклатура дел. Оно означает, что предприятие признало, что с его баланса были выделены затраты на главные средства, которые занесены в учет в своем полном объеме. А в налоговой отчетности те же затраты разбиты на несколько частей и также зафиксированы.

Таким образом, получается, что разница в совокупной величине расходов, зачисленных по бухучету и по налоговой отчетности. Временная вычтенная разница возникает и при несоответствии заполученной суммы доходов, зафиксированной в бухучете, а также налоговой отчетности.

Следовательно,предприятие считает, что за отчетный отрезок времени, оно реализует определенное количество активов. Этот объем будет зафиксирован статье по налогообложению. Но реализованы активы были по значительно меньшей сумме.

Таким образом, доход, по бухучету, получается меньше того, который был занесен в налоговую отчетность. Такая разница – причина признания предприятием возникновения отложенного актива.

Для чего нужен отложенный налоговый актив? Временная исчисляемая разница служит базой для понижения суммы налога на доход, который нужно будет уплатить предприятию за все периоды, следующие ходом за отчетным.

Чтоб высчитать величину на которую в последствии снизится налог, нужно умножить нынешнюю налоговую ставку на величину не постоянной вычитаемой разницы.

ОНА обязательно должен быть зафиксирован в таких графах:

- «налог на прибыль» то есть субсчета;

- «ОНА»;

- на счете в корреспонденции.

Дифференцировано ОНА могут быть учтены в аналитическом учете, включая все виды активов, при перерасчете их, появляется временная исчисляемая разница.

Начисление, погашение и списание ОНА

Предприятие законно имеет все права на то, чтобы лично определять для себя как именно фиксировать в аналитике ОНА: во всех подробностях или же по общей схеме.

Если отсутствует прибыль на конкретный отчетный период прибыли, облагаемой налогом, ОНА будут зафиксированы в строке баланса бухгалтерии в числе внеоборотных активов.

ОНА сохраняются такими как есть до того, как не наступит момент, когда предприятие станет получать доход. На момент списания с баланса какого-либо объекта, с помощью которого происходит начисление ОНА, оставшиеся часть суммы также будет списана со счетов.

Их движение можно выследить в строках отчетов об убытках и прибылях.

Проведение анализа ОНА происходит по следующей схеме: ОНА может быть применена для проведения анализа финансовой части работы предприятия. В данный момент их будут рассматривать, как особую разновидность дебиторской задолженности (если смотреть с позиции бухучета).

Принято считать, что ОНА знаменует собой инвестиционную политику организации, поскольку он непосредственно связан с работой предприятия, ведущей к переменам капиталовложений в работу компании. На изначальном этапе исследуется величина ОНА, его динамика развития, структура и состав за определенный отрезок времени.

Все имеющиеся данные для удобства работы проведения будущего анализа фиксируются в виде таблицы для сравнения, где записано начало и конец данного исследуемого периода. Еще в ней обязательно должно быть зафиксированы перемены в них (если они были за данный период).

Потом составляется и проводится анализ баланса ОНА по пассивному сальдо в самом начале и в конце данного отчетного периода. Такой анализ может показать, какое именно влияние влечет за собой ОНА на состояние финндеятельности организации.

Чаще всего, возникновение ОНА влияет на повышение величины налога на доход за текущий период времени. В ходе этого, чистая прибыль будет снижаться со временем. ОНА влечет за собой увеличение доли активов находящихся вне оборота и в имуществе предприятия, а также ухудшению уровня их качества.

Так происходит уменьшение суммы личного капитала, снижается часть оборотных активов и падает уровень их ликвидности. А это влечет за собой обязательное и неизбежное снижение рентабельности работы предприятия.

Мы коротко рассмотрели что такое отложенные налоговые активы, а также их роль в бухгалтерии предприятия. Оставляйте свои комментарии или дополнения к материалу.

Источник: https://biznes-prost.ru/otlozhennye-nalogovye-aktivy.html

Что такое отложенный налог на прибыль: понятие, учет, проводки, формула расчета

На ведение любой хозяйственной или другой деятельности любой компании влияют различные факторы рынка, и тем более это отражается на сроках и объемах совершаемых сделок.

Поэтому временные рамки начала и завершения торгово-финансовых операций не совпадают с установленными налоговыми периодами. Это приводит к разбалансированности в определении величины налога в бухгалтерском и отчасти в налоговом учете.

Для того чтобы нивелировать эти расхождения применяют отложенный налог на полученную прибыль.<\p>

Понятие такого налога

Обо всей своей повседневной хозяйственно-экономической деятельности каждая компания должна отчитываться в государственных фискальных органах. Для упрощения приняты отчетные периоды, в пределах которых ведется учет. Это в главную очередь:

- Финансовая отчетность.

- Налоговый учет.

Но в каждом из этих отчетов применяются разные критерии оценки обязательств и активов. Например:

- Компания заключила договор на предоставление услуг, выполнила его, после чего отразила выручку в одном временном налоговом периоде.

- А оплата по договору была произведена в следующем.

- Так как срок выплат налога на полученную прибыль наступает только после прохода денег через кассу, то сумма, начисленная в одном временном периоде, будет произведена в следующем.

- Это и есть отложенный налог.

Про отложенные налоги расскажет видео ниже:

Функции

Главной функцией отложенных налоговых платежей является устранение «вилки», между взятыми плательщиками обязательствами в данном периоде и возможностью их полного выполнения лишь в следующем. Иными словами он дает возможность выплаты налога на прибыль исключительно при получении оной, а не авансом. Подобная ситуация может образоваться когда:

- Если есть разница в подходе к амортизации основных средств.

- При учете возврата процентов по кредиту (разные подходы в финансовой и требуемой налоговой отчетности).

- При разнице в методах учета получаемых доходов. При кассовом методе сроки отражения поступлений в бухгалтерских документах опережают сроки оплаты налога.

- Есть разница в определении себестоимости продукции.

Про активы по отложенному налогу на прибыль и что это за сумма, расскажем ниже.

Особенности

Из-за некоторых отличий налоговой и бухгалтерской нормативной базы понятие прибыль в этих двух ветвях учета различается. Для их синхронизации введено понятие отложенного налога на прибыль компании, в которое входят:

- ОНО или отложенные на будущее обязательства по налогам – та часть насчитанного и отложенного налога, которая откладывается на следующий период и увеличивает сумму будущих платежей.

- ОНА или отложенные на будущее налоговые активы, которые снижают сумму налога в следующем периоде, так как были оплачены сейчас, то есть до их отображения в бухгалтерском отчете.

Применение ОНА и ОНО приводит к разницам в отчетности, которые бывают:

- Временные. Это разницы, принятые в бухгалтерском отчете, но не учтенные при расчете налога в данном периоде или наоборот. Но с учетом того, что они безусловно будут учтены в следующем квартале, и ситуация выровняется.

- Постоянные. Они возникают, когда доходы или расходы, показанные в бухгалтерском отчете, не попадают под налогообложение и в этом, и в будущем периоде. Такое может быть, когда фактические расходы не совпадают с нормативными или понесены убытки.

Они тоже могут быть обязательствами или, возможно активами. И тогда:

- ПНО – увеличивает данный налог на прибыль.

- ПНА – уменьшает.

Нормативное регулирование вопроса

Действующая модель расчета отложенного налога на полученную прибыль регламентируется рекомендациями по бухгалтерскому учету в организациях ПБУ 18/02. В этом положении даны указания по методике расчета, которая на данный момент основана на методе принятия обязательств по отчету о прибылях по ставке будущих налоговых платежей или вычетов.

Проводки и учет отложенного налога на прибыль, а также стандарт МСФО даны ниж.

Учет и проводки

Отложенный налог отображается:

- В заполняемом бухгалтерском балансе (форма 1).

- В финансовом отчете о полученных прибылях и убытках (форма 2).

И для его учета используют счета:

- 99-ый – для записи условного расхода при получении налога на прибыль.

- 68-ой – для расчета по налогу.

- 77-ой – для отложенных налоговых обязательств.

- 09-ый – для отложенных на будущее налоговых активов.

При этом проводки выглядят так:

- Проводка постоянного для фирмы налогового обязательства (ПНО положительное): Дт99/Кт68.

- Проводка постоянного для фирмы налогового обязательства (ПНО отрицательное): Дт68/Кт99.

- Начисление отложенного компанией налогового актива (ОНА): Дт09/Кт68.

- Противоположное действие по ОНА: Дт68/Кт09.

- Уменьшение налоговых обязательств (ОНО): Дт77/Кт68.

- Возникновение ОНО отражается в проводке так: Дт68/Кт77.

Расчет отложенного налога на прибыль

Основные правила

При расчетах отложенного на будущее налога применяется два метода:

- Метод обязательств по представленному отчету (зафиксированный в действующем у нас в стране ПБУ).

- Метод обязательств по балансу (или стандарт МСФО IAS 12).

При определении величины у отложенного налога на прибыль рекомендуется следующий алгоритм:

- Констатация налоговой базы по каждому типу актива или обязательства.

- Определение по ним временной или постоянной разницы.

- Расчет величины налога.

- Отображение налога в отчетности.

Формулы и примеры

- Отложенный компанией налоговый актив (ОНА) = (ВВР или вычитаемая временная разница + сумма налога) × ставку налога (действующую).

- Отложенное компанией налоговое обязательство (ОНО) = не вычитаемая временная разница (ВНР) × ставку налога (действующую).

- Размер отложенного налога = отложенное фирмой налоговое обязательство или актив (ОНО или ОНА) на конец периода – отложенное налоговое обязательство или актив (ОНО или ОНА) на начало периода.

Пример расчета налога при ПНО (ПНА):

При стоимости основных средств в 100000 рублей при сроке службы пять лет сумма амортизации составит:

- В бухгалтерском учете – 3334 рублей.

- В налоговой отчетности – 20000 рублей.

В этом случае ОНА составляет 3334 × 0,24 (24%) = 800 рублей.

Проводки по отложенным налоговым активам описаны в этом видео:

Источник: http://uriston.com/kommercheskoe-pravo/nalogooblozhenie/na-pribyl/otlozhennyj.html

Учет налога на прибыль и формирование конечного финансового результата

Налог на прибыль – это очень сложная экономическая категория, которая закреплена законодательно. Поступления от налога на прибыль занимают одно из ведущих позиций в доходах бюджета Российской Федерации и его регулирование имеет общенациональное значение как для государства, так и для налогоплательщиков – экономических субъектов

В настоящее время указанный вид налогообложения применяется во всех развитых странах мира. И это обусловлено тем, что он является тем инструментом, с помощью которого государство может наиболее активно воздействовать на развитие экономики.

Благодаря непосредственной связи этого налога с размером полученного налогоплательщиком дохода — через механизм предоставления или отмены льгот и регулирования ставки, — государство стимулирует или ограничивает инвестиционную активность в различных отраслях экономики и регионах.

Налог на прибыль представляет собой часть отношений экономического субъекта с государственными и контролирующими органами и нарушения в данной области могут повлечь за собой существенные последствия для экономического субъекта. В Российской Федерации плательщиками налога на прибыль являются субъекты в соответствии с п. 1 ст. 246 Налогового кодекса РФ являются [1].

Объектом налогообложения является прибыль, которая определяется как сумма доходов, уменьшенная на величину расходов (ст. 247 НК РФ). Все доходы организации делятся на облагаемые и необлагаемые налогом на прибыль. Перечень последних содержится в статье 251 Налогового кодекса РФ и является закрытым. Все доходы, которые там не упомянуты, автоматически облагаются налогом на прибыль.

Затраты также подразделяются на расходы, которые уменьшают и не уменьшают налогооблагаемую прибыль. Формально перечень расходов, которые не учитываются при расчете налога на прибыль, перечислен в статье 270 Налогового кодекса РФ. Однако это не означает, что все иные затраты автоматически уменьшают налогооблагаемую прибыль.

Чтобы расход учитывался при расчете налога на прибыль, необходимо одновременное выполнение ряда условий.

Во-первых, сумма расхода должна быть документально подтверждена (п. 1 ст. 252 НК РФ). Например, налогоплательщик уменьшил налогооблагаемую прибыль на сумму капитальных вложений (неотделимые улучшения) в арендованные основные средства.

Улучшение арендованного имущества не было согласовано с арендодателем, соответственно он не возместил расходы арендатора. Из сказанного следует, что в данной ситуации налогоплательщик не сможет обосновать (документально подтвердить) в налоговом учете расходы на неотделимые улучшения арендованного имущества.

Во-вторых, расход должен быть экономически обоснован. Примером может выступать следующая ситуация. Организация оплачивает услуги по охране офиса, который не используется в производственной деятельности и не сдается в аренду.

Признавая такие расходы в налоговом учете, организация нарушает требование пункта 1 статьи 252 Налогового кодекса РФ о том, что расходы должны быть направлены на получение дохода.

В-третьих, расход согласно п. 1 ст. 252 Налогового кодекса РФ должен быть реально понесен. При этом расход не должен быть упомянут в статье 270 Кодекса, в которой отмечается перечень расходов, которые не учитываются при расчете налога на прибыль.

Как показывает арбитражная практика, в большинстве случаев нарушения связаны с необоснованным включением в состав расходов, уменьшающих налогооблагаемую прибыль, различных выплат в пользу работников, хотя такие выплаты не признаются в налоговом учете на основании статьи 255 НК РФ а также пункта 23 статьи 270 НК РФ. Перечислим наиболее распространенные нарушения:

· включение в состав расходов на оплату труда сумм материальной помощи, премий за участие команды в спартакиаде, иных премий, не предусмотренных коллективным и трудовым договорами;

· включение в состав расходов на оплату труда сумм материальной помощи работнику предприятия в связи с рождением ребенка;

· завышение внереализационных расходов на сумму выплаченной материальной помощи в пользу работников, пострадавших от стихийного бедствия.

Обязательным условием для учета расхода при расчете налога на прибыль является то, чтобы сумма расхода, который нормируется в соответствии с НК РФ, не превышала установленный лимит. Так, рекламные расходы признаются в налоговом учете только в пределах 1% от суммы выручки за отчетный период (п. 4 ст. 264 НК РФ).

Представительские расходы – в пределах 4% от расходов на оплату труда за отчетный период (п. 2 ст. 264 НК РФ). Проценты по займам и кредитам – в пределах среднего процента по долговым обязательствам, выданным на сопоставимых условиях, либо в пределах ставки рефинансирования ЦБ РФ, увеличенной в 1,1 раз (п. 1.1 ст. 269 НК РФ).

Суммы расхода, которые превышают установленный лимит, не уменьшают налогооблагаемую прибыль в принципе.

В итоге налогом на прибыль облагается разница между облагаемыми доходами и расходами, которые уменьшают налоговую базу отчетного периода.

Редакция Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 до 2008 года в пункте 21 содержала формулу для расчета текущего налога на прибыль на основе величины условного расхода путем коррекции.

Формула была не совсем точной поскольку она не учитывала суммы постоянных налоговых активов (кроме того, отложенные налоговые активы вовсе не всегда должны учитываться со знаком минус, а отложенные обязательства — со знаком плюс как это было предусмотрено) и в последней редакции от 11.02.2008 была удалена из Положения.

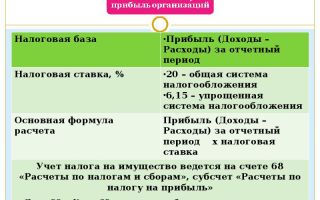

В настоящее время формула — расчета налога на прибыль выглядит следующим образом:

Текущий налог на прибыль (условный расход по налогу на прибыль) =

= ОНАнач— ОНАпогаш– ОНОнач+ ОНОпогаш+ ПНОнач– ПНАпогаш, (1)

где ОНАнач – начисленный отложенный налоговый актив; ОНАпогаш – погашенный отложенный налоговый актив; ОНОнач — начисленное отложенное налоговое обязательство; ОНОпогаш – погашенное отложенное налоговое обязательство; ПНОнач – начисленное постоянное налоговое обязательство; ПНАпогаш– погашенный постоянный налоговый актив.

Сумма начисленных и погашенных отложенных налоговых активов (отложенных налоговых обязательств) и постоянных налоговых активов (постоянных налоговых обязательств) берется за период с начала года по конец отчетного периода.

Отложенные налоговые активы и отложенные налоговые обязательства по общему правилу должны отражаться в бухгалтерском балансе, соответственно, в качестве внеоборотных активов и долгосрочных обязательств. Однако разрешается отражать в бухгалтерском балансе сальдированную (свернутую) сумму отложенных налоговых активов и обязательств.

Это возможно при одновременном наличии в организации отложенных налоговых активов и обязательств, а также учете их при расчете налога на прибыль. В соответствии с ПБУ 18/02 в Отчете о прибылях и убытках должны отражаться постоянные налоговые обязательства, отложенные налоговые активы и обязательства, а также текущий налог на прибыль.

Разница между бухгалтерской прибылью (убытком) и налогооблагаемой прибылью (убытком) отчетного периода, образовавшаяся в результате применения различных правил признания доходов и расходов, которые установлены в нормативных правовых актах по бухгалтерскому учету и законодательством Российской Федерации о налогах и сборах, состоит из постоянных и временных разниц.

Информация о постоянных и временных разницах формируется в бухгалтерском учете либо на основании первичных учетных документов непосредственно по счетам бухгалтерского учета, либо в ином порядке, определяемом организацией самостоятельно.

При этом постоянные и временные разницы отражаются в бухгалтерском учете обособленно. В аналитическом учете временные разницы учитываются дифференцированно по видам активов и обязательств, в оценке которых возникла временная разница.

Под постоянным налоговым обязательством (активом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде.[3]

Постоянное налоговое обязательство (актив) признается организацией в том отчетном периоде, в котором возникает постоянная разница.

Постоянное налоговое обязательство (актив) равняется величине, определяемой как произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату.

Для целей бухгалтерского учета под временными разницами понимаются доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по налогу на прибыль — в другом или в других отчетных периодах. Временные разницы при формировании налогооблагаемой прибыли приводят к образованию отложенного налога на прибыль.

Для целей ПБУ 18/02 под отложенным налогом на прибыль понимается сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах. [2]

Временные разницы в зависимости от характера их влияния на налогооблагаемую прибыль (убыток) подразделяются на: вычитаемые временные разницы; налогооблагаемые временные разницы.

Вычитаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен уменьшить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Налогооблагаемые временные разницы при формировании налогооблагаемой прибыли (убытка) приводят к образованию отложенного налога на прибыль, который должен увеличить сумму налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

При отсутствии постоянных разниц, вычитаемых временных разниц и налогооблагаемых временных разниц, которые влекут за собой возникновение постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств, условный расход (условный доход) по налогу на прибыль будет равен текущему налогу на прибыль (текущему налоговому убытку). Чтобы убедиться в правильности расчета текущего налога на прибыль, можно выполнить альтернативный расчет следующим образом:

Текущий налог на прибыль = Рналогообл * СНП, (2)

где Рналогообл – налогооблагаемая прибыль отчетного периода;

СНП – ставка налога на прибыль.

Разница между прибылью до налогообложения (бухгалтерской прибылью) и текущим налогом на прибыль определяет сумму чистой прибыли организации, отражающей конечный финансовый результат деятельности и формирующей соответствующий показатель отчетной формы о прибылях и убытках.

Приказом Минфином РФ № 66н «О формах бухгалтерской отчетности организаций» от 02.07.2010 года были введены существенные изменения в комплект финансовых отчетов.

В частности, в разделе «Справочно» отчета о прибылях и убытках должна отражаться следующая информация: результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода; результат от прочих операций, не включаемый в чистую прибыль (убыток) периода; совокупный финансовый результат периода. В примечании к отчету указано, что «совокупный финансовый результат периода» определяется как сумма строк «Чистая прибыль (убыток)», «Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода» и «Результат от прочих операций, не включаемый в чистую прибыль (убыток) отчетного периода». Появление этой информация связано с изменениями, которые были внесены в МСФО с 01.01.2009 года.

В финансовой отчетности в соответствии с § 81 IAS 1 «Представление финансовой отчетности» могут формироваться следующие модели отчета о прибылях и убытках: 1) единый отчет о совокупном доходе, где показываются все компоненты прибыли и убытка, формирующие чистую прибыль (убыток); 2) два отчета: отчет о чистой прибыли или убытке и отчет о совокупном доходе (показаны компоненты прочего совокупного дохода). Включение дополнительной информации в отечественную форму «Отчет о прибылях и убытках» с 2011 года, представляющего собой элементы прочего совокупного дохода, увеличивает количество аналитической информации, представляемой внешним пользователям. [4, с.149]

Итак, налог на прибыль является составным элементом налоговой системы России и служит инструментом перераспределения национального дохода. Это прямой налог и его окончательная сумма целиком и полностью зависит от финансового результата деятельности экономического субъекта и в то же время оказывает непосредственное влияние на совокупный финансовый результат периода.

Литература:

Источник: https://moluch.ru/archive/80/14408/