Имеет ли задолженность по налогам срок давности списания и какой срок?

В налоговом законодательстве понятие «срок давности долга» отсутствует.

Имеется срок принудительного взыскания — период времени, в течение которого по закону нужно принять решения о взыскании задолженности. Конкретно он опять-таки нигде не прописан и его продолжительность можно определить, складывая отдельные этапы взыскания, у которых сроки есть.

Для различных категорий плательщиков (юридические лица. предприниматели, физические лица) эти сроки да и сами этапы взыскания различаются.

Попробую изложить саму процедуру вкратце.

Итак, все начинается с момента выявления задолженности. И здесь нас ждет проблема. Дело в том, что сам Налоговый кодекс не содержит сроков выявления задолженности. т.е.

по закону время, которое должно пройти от начисления налога до момента выявления задолженности по нему (факта, что он не оплачен), не ограничено.

Впрочем, на практике, это 10 дней с момента начисления и истечения установленного срока уплаты.

Задолженность установлена. Дальше происходит следующее:

Направление требования. Это пока еще не взыскание. Требование — это по сути просто информационное письмо о том, что имеется задолженность. Но наличие требования обязательно, так как именно от него отсчитываются все прочие сроки.

Требование направляется в течение трех месяцев с момента выявления недоимки, а если сумма долга меньше 500 руб. — в течение года.

В требовании устанавливается срок для добровольного погашения долга — как правило, 14 рабочих дней (не меньше, но может быть и больше — для физических лиц, например, дается 30 дней). Если требование не исполнено начинается следующий этап.

У юридических лиц (организаций) и предпринимателей это списание средств со счета в банке. Вынести решение о взыскании средств со счета налоговая имеет право в течение двух месяцев с момента истечения срока исполнения требования. В банк направляется инкассовое поручение и средства списываются автоматически.

Если денег на счете недостаточно или нет вовсе, принимается решение о взыскании долга за счет имущества — направляется это решение в службу судебных приставов. А уже они арестовывают имущество должника и т.п. Само решение должно быть принято не позднее одного года с момента истечения срока исполнения требования.

У физических лиц взыскание задолженности производится только в судебном порядке. Если физическое лицо не оплатило требование, налоговая инспекция принимает решение о принудительном взыскании и обращается с иском в суд.

Со сроками здесь сложнее, поскольку имеется ограничение по сумме долга. Так, если сумма задолженности составила 3 000 руб. и выше, срок обращения в суд — в течение полугода с момента истечения срока уплаты по требованию. Если сумма меньше, она будет копиться до тех пор, пока не наберет 3 000 руб.

; набралась — полгода с этого момента на выход в суд. А копиться она может три года.

В целом у налоговой инспекции для получения судебного приказа есть три с половиной года.

Судебный приказ предъявляется приставам (сделать это можно в течение трех лет с момента его вступления в силу).

Получается, что принудительно взыскать (а точнее успеть принять решения о взыскании и дойти до последней стадии — приставов) задолженность по налогу можно:

- у юридических лиц и ИП — в течение года с момента неисполнения требования;

- у физических лиц — в течение трех с половиной лет с момента неисполнения требования.

Важно вот что: если взыскание задолженности уже началось и в правильный срок «дошло» до стадии судебных приставов, оно будет длится «до победного» — до взыскания долга. У приставов на исполнительные действия — два месяца, но законом разрешено этот срок продлевать.

Теперь о списании задолженности.

Налоговую задолженность можно списать только по следующим основаниям:

- ликвидация юридического лица;

- признание индивидуального предпринимателя банкротом;

- смерть физического лица;

- наличие судебного решения о пропуске сроков принудительного взыскания.

Таким образом, даже если сроки принудительного взыскания долга пропущены, автоматически он не спишется. Его нельзя взыскивать, но числится за должником он продолжает.

Чтобы его списать, нужно судебное решение. Либо плательщик должен выйти в суд, требуя исключить этот долг из своих документов, либо налоговый орган — попытаться через суд восстановить сроки взыскания. Только если суд примет решение о признании конкретной суммы безнадежной в связи с истечением сроков принудительного взыскания, долг спишется.

Из других вариантов списания долга имеется только шанс на принятие правительством дополнительного решения об этом. Например, в 2012 году автоматически всем физическим лицам «простили» долги, образовавшиеся до 1 января 2009 года — об этом много писали и трубили СМИ.

Правда, они не объясняли, что у этого списания были дополнительные условия — списаны были долги, по которым не направлялись требования, не были получены исполнительные листы и не были направлены эти листы приставам. Тем, у кого старые долги уже взыскивали приставы, не повезло — их задолженность осталась задолженностью независимо от того, как давно она образовалась; ее взыскание продолжилось.

Кроме того, дополнительные основания для списания задолженности по налогам могут принять власти на местах: по региональным налогам (например, по транспортному) — Думы краев, областей, республик, по местным (земельный и налог на имущество физических лиц) — думы городов, районов и поселений.

В таких решениях могут быть предусмотрены, например, возможность списания долга по налогам при условии истечения трехлетнего срока с момента образования, долгов, которые не смогли взыскать приставы в связи с отсутствием имущества и денежных средств и другие. Но это нужно искать и смотреть законы каждого региона.

Источник: http://www.bolshoyvopros.ru/questions/610765-imeet-li-zadolzhennost-po-nalogam-srok-davnosti-spisanija-i-kakoj-srok.html

Списание безнадежной дебиторской задолженности

Ситуация знакомая многим организациям: товар отгружен, оплата за товар своевременно не получена, период просрочки оплаты продолжает нарастать. Организации, признающие доходы и расходы по методу начисления, т.е. на дату отгрузки, уже признали в отчетности финансовый результат, исчислили и уплатили в бюджет налог на прибыль по этой сделке.

НК РФ дает возможность налогоплательщику уменьшить налоговую базу на суммы фактически не полученной дебиторской задолженности, имеющей признаки сомнительной или нереальной к взысканию.

Уменьшить налоговую базу можно одним из способов:

- формирование резерва по сомнительным долгам,

- прямым списанием безнадежных долгов непосредственно в убытки без создания резерва.

Сомнительным долгом признается задолженность перед налогоплательщиком, связанная с реализацией товаров, работ, услуг, если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, гарантией. Все остальные виды просроченной задолженности в формировании резерва не участвуют. Сомнительный долг в дальнейшем будет погашен должником (полностью или частично) или превратится в безнадежную задолженность.

Налогоплательщик, принявший решение о формировании резерва под сомнительные долги прописывает в своей учетной политике правила формирования резерва.

Они не должны противоречить общим нормам по созданию резерва, предусмотренным статьей 266 НК РФ.

Суммы отчислений в этот резерв включаются во внереализационные расходы на последнее число отчетного (налогового) периода.

Для организаций, выбравший способ резервирования по сомнительным долгам, списание долгов, признаваемых безнадежными, производится за счет суммы созданного резерва.

Если созданного резерва налогоплательщику не достаточно, разница (убыток) относится непосредственно на внереализационные расходы.

Те налогоплательщики, которые не резервируют сомнительные долги, имеют возможность уменьшить свои налоговые обязательства не раньше момента, когда долг будет признан безнадежным.

Резерв создается только по сомнительной задолженности, возникшей в связи с реализацией.

Например, под просроченный аванс, уплаченный поставщику резерв формировать неправомерно.

Безнадежными долгами могут быть признаны любые задолженности, в том числе авансы и предоплаты. Как разъясняет Минфин РФ в письме от 16.01.2018 N 03-03-06/2/1551, любая безнадежная задолженность, признанная таковой по основаниям пункта 2 статьи 266 НК РФ, в случае если налогоплательщик принял решение о создании резерва по сомнительным долгам, списывается с баланса за счет указанного резерва.

Признаки безнадежной задолженности

Уменьшить налоговую базу по налогу на прибыль можно в случае, если безнадежная задолженность возникла по одному из обстоятельств, перечисленных в п.2 ст.266НК РФ:

- Истек срок исковой давности. При определении срока исковой давности необходимо руководствоваться нормами гражданского законодательства (ст. 196 ГК);

- Обязательство прекращено на основании акта государственного органа. То есть когда в результате издания акта органа государственной власти или органа местного самоуправления исполнение обязательства становится невозможным полностью или частично (ст. 417 ГК РФ);

- Обязательство прекращено невозможностью исполнения, если она вызвана наступившим после возникновения обязательства обстоятельством, за которое ни одна из сторон не отвечает (ст.416 ГК РФ);

- Ликвидация организации. Речь идет о долгах, по которым в соответствии с гражданским законодательством обязательство прекращено ликвидацией организации (ст. 419 ГК РФ). При этом долги, нереальные ко взысканию, списываются в составе внереализационных расходов с даты исключения налогоплательщика-должника из ЕГРЮЛ.

- Банкротство гражданина — новое обстоятельство, введено в НК РФ с 1 января 2018 года. Согласно п. 6 ст. 213.27 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» требования кредиторов, не удовлетворенные по причине недостаточности имущества гражданина, признанного банкротом, считаются погашенными.

- Возврат судебным приставом взыскателю долга исполнительного документа в случаях когда:

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

- у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом допустимые законом меры по отысканию его имущества оказались безрезультатными.

Минфин РФ против признания долга безнадежным, если этот долг обеспечен поручительством (письмо от 09.06.2014 N 03-03-10/27603).

Судебная практика против списания безнадежных долгов взаимозависимых лиц в уменьшение налога на прибыль, усматривая в этом отсутствие экономической обоснованности.

По списанию займов, выданных взаимозависимым лицам, смотрите Постановление АС ВВО от 10.01.2018 N Ф01-5206/2017 по делу N А79-9660/201. В отношении перевода долга взаимозависимого лица совершенного в отсутствие деловой цели и недоказанной невозможности взыскания долга с поручителя, смотрите Постановление АС УО от 13.12.2017 N Ф09-7245/17 по делу N А50-6592/2017.

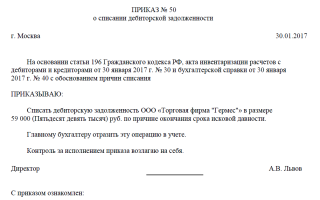

Как оформить документы по списанию

Судебная практика говорит, что наличие у налогоплательщика приказа руководителя, изданного на основании проведенной инвентаризации, не может быть достаточным основанием для отнесения безнадежного долга в состав внереализационных расходов.

Пример: Арбитражный суд Северо-Западного округа постановил, что для подтверждения обоснованности включения дебиторской задолженности в состав внереализационных расходов недостаточно только карточек счета 60 «Расчеты с поставщиками и подрядчиками», счета 62 «Расчеты с покупателями и заказчиками», актов инвентаризации и приказов руководителя о списании безнадежных долгов. Необходимы также первичные документы, подтверждающие образование и наличие дебиторской задолженности (Постановление АС СЗО от 09.12.2016 по делу N А21-8523/2015).

В каждом случае списания безнадежного долга будут свои специфические документы, исходя из ситуации. Главный принцип — документы должны подтверждать наступление обстоятельств, по которым НК РФ разрешает относить долги к безнадежным (п. 2 ст. 266 НК РФ), а также размер суммы долга, дату его образования.

Примерный перечень документов для списания безнадежного долга в бухгалтерском и налоговом учете:

- акты инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами;

- письменное обоснование списания долга;

- приказ (распоряжение) руководителя организации о списании долга;

- договор, в котором указана дата срока платежа;

- накладные, акты приемки оказанных услуг;

- документы, подтверждающие платежи (платежные поручения, выписки, ордера и т.п.)

- постановление судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 N 229-ФЗ «Об исполнительном производстве»,

- судебные решения, решения органов государственной власти;

- выписка из ЕГРЮЛ о ликвидации организации-должника.

Если Ваш должник индивидуальный предприниматель, выписка из ЕГРИП, подтверждающая прекращение гражданином деятельности в качестве индивидуального предпринимателя, не является достаточным основанием для признания его дебиторской задолженности безнадежной к взысканию.

В письме от 27.04.

2017 N 03-03-06/1/25384 Минфин России разъяснил: согласно статье 24 ГК РФ гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание, и, следовательно, после прекращения гражданином деятельности в качестве индивидуального предпринимателя он продолжает нести перед кредиторами имущественную ответственность по своим обязательствам. Тогда документом, подтверждающим безнадежную задолженность, может быть постановление судебного пристава-исполнителя об окончании исполнительного производства и о возвращении организации исполнительного документа.

О периоде списания безнадежного долга

При методе начисления расходы, принимаемые для целей налогообложения прибыли, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

Специальная дата списания безнадежной задолженности для уменьшения налоговой базы по налогу на прибыль в НК РФ не установлена. Из всего перечня дат признания расходов (убытков), перечисленных в ст.

272 НК РФ наиболее приемлемой можно считать последний день отчетного или налогового периода, в котором задолженность признана безнадежной (пп.3 п.7 ст. 272 НК РФ).

Минфин РФ разъясняет: датой признания задолженности безнадежной будет дата составления соответствующего документа, дата внесения записи в ЕГРЮЛ о ликвидации организации, дата составления акта государственного органа, дата постановления судебного пристава-исполнителя об окончании исполнительного производства.

Если по долгам истек срок исковой давности, задолженность признается безнадежным долгом, который учитывается в составе внереализационных расходов отчетного периода на дату истечения срока исковой давности (Минфин России от 25.08. 2017 N 03-03-06/1/54556).

Если в отношении Вашего должника открыто конкурсное производство, то учитывайте следующее. В силу статьи 149 Федерального закона от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)» конкурсное производство считается завершенным с даты внесения записи о ликвидации должника в ЕГРЮЛ.

На этом основании, Минфин РФ делает вывод: после внесения в ЕГРЮЛ записи об исключении из реестра юридического лица, в отношении которого было открыто конкурсное производство, кредитор вправе признать сумму дебиторской задолженности безнадежной и включить ее в состав расходов при расчете налоговой базы по налогу на прибыль организаций (Письмо Минфина России от 06.06.2016 N 03-03-06/1/32678).

Как поступить организации, если по каким либо причинам безнадежный долг не был списан в расходы своевременно? Минфин рекомендует внести изменения в налоговую декларацию по налогу на прибыль организаций того отчетного (налогового) периода, в котором возникла безнадежная задолженность. Это нужно сделать в момент, когда он получит все необходимые документы, подтверждающие, что такая задолженность может быть признана безнадежной в соответствии с положениями статьи 266 НК РФ (см. письмо Минфина РФ от 06.04.2016 N 03-03-06/2/19410).

Судебная практика признает право налогоплательщика не исправлять ошибку в декларации прошлого периода, а отразить безнадежный долг в более позднем периоде, если это явилось результатом допущенной налогоплательщиком ошибки в учете и эта ошибка привела к переплате налога на прибыль в прошлых периодах (смотрите Определения СК по экономическим спорам ВС РФ от 19.01.2018 N 305-КГ17-14988, ВС РФ от 04.12.2017 N 305-КГ17-14988 по делу N А41-17865/2016).

Пример: срок исковой давности по долгу истек в 2016 году, но по ошибке организация своевременно не отразила в отчетности это обстоятельство и не уменьшила налоговую базу 2016 года на сумму долга. Ошибка выявилась в 2017 году. При этом за 2016 год налог на прибыль оказался завышен в результате занижения внереализационных расходов, т.к. не был учтен безнадежный долг.

На основании п. 1 ст.

54 НК РФ налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога. Таким образом, налогоплательщик вправе на сумму безнадежного долга уменьшить налоговую базу 2017 года.

Как отразить в отчетности

В бухгалтерской отчетности расходы по списанию дебиторской задолженности отражают по строке 2350 «Прочие расходы» Отчета о финансовых результатах (приказ Минфина России от 02.07.2010 N 66н).

В декларации по налогу на прибыль суммы безнадежных долгов отражаются по строке 302 «Суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва», а также в общей сумме по строке 300 «Убытки, приравниваемые к внереализационным расходам — всего» Приложения N 2 к листу 02 декларации. Далее эти суммы переносятся в строку 40 листа 02 декларации (Приказ ФНС России от 19.10.2016 N ММВ-7-3/572@).

Расходы на отчисления в резерв сомнительных долгов отражаются в общей по строке 200 «Внереализационные расходы — всего». Ошибки прошлых лет, обнаруженные в текущем периоде, отражаются в декларации за текущий период.

Корректировка налоговой базы при перерасчете налоговой базы и суммы налога за период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога, отражается по строке 400 Приложения 2 к листу 02 с расшифровкой по годам в строках 401 — 403 Приложения 2 к листу 02 декларации.

Тема безнадежных долгов рассмотренными вопросами не ограничивается.

Если у Вас возникнут какие-то дополнительные вопросы, эксперты Правовест Аудит всегда готовы проконсультировать и оказать практическую помощь.

Задать вопрос

Источник: http://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/spisanie-beznadezhnoy-debitorskoy-zadolzhennosti/

Дебиторская просроченная задолженность: списание в налоговом учете, как списать в бухучете

Появление безнадежных долгов дебиторов на предприятии требует адекватных мер, ведь рост этой суммы приводит к упадку компании. Как правило, после выполнения необходимой процедуры, от таких просрочек избавляются. Узнаем, как правильно списать просроченную дебиторскую задолженность.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта слева или звоните по телефону +7 . Это быстро и !

Порядок и особенности процедуры

Начнем с определения оснований, которые позволяют организации избавиться от старых невыплаченных займов. Законодательство в таких ситуациях четко определяет случаи, когда допускается списание просроченной дебиторской задолженности. Первым основанием для подобных действий становится окончание сроков подачи иска. Этот период длится три года.

Списание дебиторской задолженности — важный и ответственный момент, который требует особых оснований

Вторым вариантом, когда вероятно списание «мертвого» капитала, становится банкротство контрагента, смерть или внезапный форс-мажор. Само собой, в подобных ситуациях такой факт определяется в порядке судебного рассмотрения конкретной ситуации. В законе это основание трактуется как невозможность исполнения финансовых обязательств.

Что касается особенностей процедуры ликвидации задолженности, здесь экономисты говорят о целесообразности детализации, касающейся конкретного актива, в учетной документации предприятия. Учитывайте, что в подобных случаях вероятны расхождения между налоговым и бухгалтерским учетом, а сотрудник, который занимается этим делом, вынужден применять п. 318/02 ПБУ.

Избавляться от старых безнадежных задолженностей уместно после изучения законодательства и подготовки необходимых для этого бумаг

Избежать этого удастся при использовании одинаковых для обеих ситуаций критериев списания.

Кроме того, опытные бухгалтеры знают, что подобные действия нуждаются в комплексном документальном сопровождении. К тому же до момента списания просроченных платежей уместно провести инвентаризацию долгов.

Чтобы разобраться в нюансах этого вопроса, рассмотрим подробности описанных выше принципов.

Причина первая

Поговорим о ситуациях, когда компания избавляется от просроченных счетов по выплате дебитору из-за истечения сроков давности, когда подают иск. Такое право описывает ст.

266 НК РФ. Этот период, как упомянуто выше, составляет 3 года с момента просрочки платежа. Однако тут найдутся определенные нюансы.

Такой период иногда прерывается или приостанавливается в силу ряда причин.

Наиболее частая причина списания — окончание сроков исковой давности

Учитывайте, что сроки давности приостанавливаются на основании подписания контрагентом Акта сверки или Претензии о задолженности.

Причем в этой ситуации истечение трех лет отсчитывают со дня подписания партнером бумаг. Что касается предыдущего срока, который истек до момента признания дебитором задолженности, это время не учитывается. Такое правило закреплено в ст.

202 и ст. 203 ГК РФ.

Причина вторая

Здесь закон предусматривает невозможность дальнейшего расчета с кредитором из-за внезапно возникших обстоятельств, на которые дебитор не вправе повлиять и не мог предусмотреть. Здесь перечислены конкретные факторы: стихийные бедствия, военное положение в стране или смерть дебитора. Учитывайте, что подобные случаи – редкость в современном деловом мире.

Невозможность контрагента закрыть счета кредитора — еще одно основание для списания просроченного долга

Однако к этой категории относят и признание должника неплатежеспособным субъектом на основании Актов государственных структур.

Обычно подобный факт заверяет ФССП исполнительным листом, в котором указывается невозможность взыскания долга на основании п. 4 или п. 3 ч. 1 ст. 46. Причем в таких ситуациях у кредитора появляется возможность оспорить такое решение в Арбитражном суде.

Причина третья

Еще одним веским основанием для избавления от просрочек по платежам становится ликвидация предприятия-контрагента. В этой ситуации вероятно три пути такой процедуры: из-за банкротства компании, вследствие решения учредителей либо по решению суда. Последний вариант предполагает ликвидацию из-за нарушений законодательства и ведения документации отчетности.

Ликвидация предприятия-должника — веское основание для начала процедуры списания «мертвого» актива

Отметим, что при прекращении деятельности предприятия компания предоставляет кредитору бумаги, которые подтверждают подобный факт. Здесь потребуется выписка об исключении из государственного реестра, которую выдает регистрационная организация. Кроме того, эта информация появляется и на сайте ФНС.

Обычно такие ситуации типичны для предприятий, у которых накопилась критическое количество дебиторов с несущественными суммами невыплат.

Причем судебная процедура взыскания здесь нецелесообразна из-за понесенных расходов на судебные издержки и отсутствия гарантий возврата средств.

Конечно, тут потребуется прохождение полноценной процедуры списания финансов с документальным сопровождением процесса.

А как оформить

Правильная процедура документального подтверждения полномочий на списание задолженности гарантирует отсутствие проблем с органами контроля в будущем. Начинать тут уместно с подписания руководителем Приказа о проведении инвентаризации долгов. Затем экономический отдел компании проводит ревизию дебиторских задолженностей, выявляя «мертвые» активы.

Процедуру избавления от долгов дебитора уместно подкрепить бумагами.

которые доказывают необходимость таких действий

Следующим этапом тут идет выпуск Приказа директора о списании дебиторской задолженности и непосредственно сам процесс, который подкреплен справкой из бухгалтерии. Причем тут имеется один нюанс.

Если выявлены дебиторы, чья задолженность считается безнадежной и просроченной, потребуется собрать пакет бумаг, которые подтверждают этот факт. На основании этой документации руководитель подпишет Приказ о списании.

Здесь потребуется оригинал выписки из госреестра, документ о решении судьи на запрет присвоения кредитору конкретных средств, о банкротстве, акты ФССП о невозможности взыскания. Учитывайте, что сбор такой документации не зависит от истечения сроков исковой давности.

Бухгалтеры советуют хранить документы по просроченным дебиторским задолженностям отдельно от первичной документации

Кроме того, опытные экономисты говорят, что подобные бумаги уместно хранить отдельно от другой первичной документации.

Такие действия облегчают поиск нужного документа при появлении острой необходимости. Кроме того, целесообразно помнить и о необходимости пятилетнего хранения этих бумаг в архиве компании после окончательного списания средств.

Отражение в текущей бухгалтерии предприятия

Теперь перейдем к вопросу, как списать просроченную дебиторскую задолженность в бухучете. Начинать тут уместно с определения, присутствует ли в компании и кредиторская задолженность. Когда такие долги обнаружены, бухгалтер проводит взаимозачет и приступает к списанию дебиторки.

После списания задолженности из баланса, сведения о неоплаченных счетах вносят в забалансовую ведомость и контролируют 5 лет

Здесь потребуется заполнение бухгалтерской справки – специальной формы расчета.

Создаем резерв по сомнительным долгам, внося позиции по дебету в строку 91.2, а кредиту – 63. Оформляем позиции дебета 93 и кредита 60, 62, 70, 71, 73, 76.

Этот момент отражает в балансе невозможные к взысканию задолженности или активы, срок исковой давности которых закончен.

Такие действия – обязательное правило, которое предотвращает наложение штрафа из-за неправильного ведения учета. Когда резерв создать невозможно, поступают следующим образом. Задолженность списывают на «Прочие расходы», заполняя позиции дебет 91.2 и кредит 60,62,70,71, 73 и 76. Тут также дублирование данных на счету 007 становится обязательным этапом списания.

Порядок налогового учета

Теперь разберемся, как выглядит списание просроченной дебиторской задолженности в налоговом учете. Чтобы избежать претензий фискальной службы, определяем отчетный период, на протяжении которого бухгалтер избавляется от невозвратного актива.

Списание просроченной дебиторской задолженности в налоговом учете требует соблюдения правил подготовки документации и установленных законом сроков

В Письме Министерства финансов №03-03-06/1/38 разъяснено, что в ситуациях, когда истекает время исковой давности, «мертвый» актив вносят в категорию «Внереализационные расходы». Это происходит в последний день отчетного периода, когда заканчивается время для подачи иска.

Соответственно, именно в это время уместно и провести инвентаризацию. Опоздание по срокам тут чревато дальнейшими проблемами с фискалами.

Кроме того, избежать претензий в будущем удастся максимальным документальным подтверждением целесообразности действий руководителя.

Тут потребуются бумаги, подтверждающие фактическую дату появления долга и документация, о которой говорилось выше.

Такая процедура нуждается в документальном обеспечении и грамотном подходе бухгалтера

Кроме того, здесь важен один нюанс.

Если предприятие имеет кредиторскую задолженность перед партнером, дебиторские долги в такой ситуации признать безнадежным активом не удастся.

К тому же непосредственная процедура избавления от платежей, которые невозможно взыскать, предполагает максимальное присутствие документации, подтверждающей правомерность действий компании-кредитора.

Как видите, процесс списания задолженностей предполагает аккуратного и грамотного подхода – ошибки и промедление тут чреваты претензиями налоговой службы. Да и порядок во внутреннем учете фирмы гарантирует эффективную работу этой компании на рынке. Думаем, что читателям уместно ознакомиться и с информацией, как отражать в учете предприятия долгосрочные и краткосрочные долги дебиторов.

Источник: https://lichnyjcredit.ru/dolgi/debit-kredit/spisanie-prosrochennoj.html

Списание просроченной дебиторской задолженности

Коммерческая деятельность всегда связана с некими рисками. Они связаны со множеством факторов – неблагоприятной рыночной конъюнктурой, экономическим положением в стране, неправильно выбранной бизнес-стратегией развития предприятия. В результате компания терпит убытки, под угрозу ставится её финансовая состоятельность.

Неблагоприятные последствия этого могут коснуться и её бизнес-партнёров и контрагентов, в случае, если фирма не в состоянии вовремя расплатиться за поставленный товар и оказанные услуги.

В результате у компании-поставщика образуется просроченная дебиторская задолженность.

В ряде случаев она подлежит списанию, однако для этого следует соблюсти ряд положений, прописанных в налоговом законодательстве.

Что такое просроченная дебиторская задолженность

Дебиторская задолженность – это совокупность долгов, образовавшаяся за счёт неоплаченных счетов за поставку продукции, или оказание коммерческих услуг. Должниками при этом могут выступать как физические лица (ИП, частные клиенты), так и различные организации. Статья №266 налогового законодательства подразделяет всю невыплаченную вовремя задолженность на сомнительную и безнадёжную:

- Сомнительная задолженность образуется в том случае, если контрагент вовремя не произвёл оплату в полном объёме. Причиной этому могут стать временные финансовые трудности предприятия или человека, получившего товар согласно заключённому договору. В данном случае долги могут востребоваться в судебном порядке.

- К безнадёжным долгам относятся та задолженность, которую невозможно востребовать законным способом.

Причинами, в результате которых задолженность становится безнадёжной, являются:

- Истечение срока давности, отведённого законодательными нормативами для подачи судебного иска. На сегодня он составляет три года с момента образования просрочки. Однако, продлить или восстановить срок давности возможно по решению суда. Для этого потребуется доказать, что время подачи иска было упущено по форс-мажорным, то есть, независящим от кредитора обстоятельствам.

- Должник решением судебного арбитража признан банкротом, либо находится в процессе банкротства. В этом случае организация-кредитор не может предъявлять ему новые финансовые претензии, сверх тех, что уже были поданы до открытия процедуры банкротства и составления реестра кредиторов. Исключением является дебиторская задолженность, образованная ИП. Дело в том, что согласно ГКРФ, частные предприниматели отвечают по своим долгам не только имуществом предприятия, но и своей личной собственностью.

- Задолжавший контрагент не может вывести свои финансовые средства из проблемного банка, который объявлен банкротом, или у которого отозвана лицензия.

Согласно статье №181 гражданского законодательства трёхлетний срок давности, после которого становится возможным списание просроченной дебиторской задолженности, может прерываться на некоторое время. Это происходит в следующих ситуациях:

- Задолжавшее лицо приняло акт сверки и завизировало его своей подписью или печатью.

- В адрес кредитора было направлено официальное письмо с просьбой предоставить временную отсрочку по выплатам, либо реструктурировать задолженность.

- Обслуживание основного долга не производится, но регулярно или периодически кредитору перечисляются денежные суммы в счёт погашения процентов или пени.

- Было составлено дополнительное приложение к заключённому ранее договору, в котором должник полностью признаёт свои финансовые обязательства, и обещает произвести погашение образовавшейся задолженности в определённый срок.

- Кредитор до истечения трёхлетнего срока успел направить в суд иск о взыскании долга.

Способы взыскания просроченной дебиторской задолженности

Если образовавшаяся дебиторская задолженность ещё не перешла в разряд безнадёжных, её он не подлежит списанию. Но её можно попытаться взыскать. Для этого существуют три варианта действий:

- Реструктурировать договор с финансово несостоятельным контрагентом.

- Произвести с ним обмен товарами или услугами в счёт погашения долгов.

- Взять оплату за поставленный товар или предоставленные услуги акциями компании или прочими ценными бумагами.

Все перечисленные способы относятся к досудебным методам разрешения долгового спора. Но, если нерадивый контрагент отказывается обсуждать с вами, как исчерпать назревающий конфликт, или не может предложить какой-либо устраивающий вас вариант, остаётся одни выход – обращение в арбитражный суд.

Первым шагом в адрес должника направляется официальная претензия. Юридические нормы дают адресату месячный срок для составления ответа и отправки его кредитору. Если этого не произошло, то кредитор имеет полное право на обращения в судебный арбитраж с ходатайством о принудительном взыскании.

Документальное оформление списания просроченной дебиторской задолженности

Скачать образец приказа о списании дебиторской задолженности

Любая финансовая деятельность организации подлежит документальной фиксации в соответствии с действующими нормативами. Не является исключением и списание просроченной дебиторской задолженности.

Согласно положениям гражданского законодательства, взыскать не внесённую оплату спустя три года после просрочки уже нереально. Однако, это вовсе не означает, что безнадёжная задолженность по окончании данного срока исчезает сами собой.

Для этого следует произвести процедуру списания просроченного дебиторского долга.

Началом всей процедуры списания является процесс инвентаризации всей имеющейся задолженности. Инициировать его можно издав соответствующий внутренний приказ руководства.

В этом же документе указывается состав комиссии, на которую будет возложена обязанность по проведению инвентаризации.

В её число обязательно должны включаться главный бухгалтер, и сотрудник, согласно своей штатной должности отвечающий за работу с бизнес-партнёрами и покупателями.

Также в приказе обозначаются конечные сроки, в течение которых процедура должна быть произведена.

После составления и утверждения комиссии, со служащего, ответственного за ведение дел с клиентами, и учёт расчётов с ними, берётся официальная расписка, что все предоставляемые им руководству данные полные и достоверные.

Результаты инвентаризационной проверки оформляются актом, составленным по форме Ф-ИНВ-№11. Данный акт заверяется личными подписями всех членов инвентаризационной комиссии.

В качестве дополнения к акту составляется приложение, в котором отображается расширенная информация по задолженности.

После следует составить документальное обоснование, оформленное в качестве бухгалтерской справки.

На основании всей составленной документации руководство компании создаёт приказ о списании просроченной дебиторской задолженности, а сам факт списания отображается в бухучёте предприятия.

Каждый факт списания тщательно проверяется сотрудниками налоговой службы, поэтому подойти к вопросу документального оформления процедуры следует со всей ответственностью. Бухгалтерская справка должна содержать такую информацию:

- Общая сумма списания дебиторской задолженности.

- Краткое описание причин её перехода в разряд безнадёжных долгов.

- Порядковый номер и дату составления инвентаризационного акта.

В качестве дополнительной документации, подтверждающей правомерность произведённого списания, к акту инвентаризации прилагаются все имеющиеся по этому делу справки, официальные соглашения, сверки и так далее.

Сюда же подшиваются документальные свидетельства о признании несостоятельности плательщика – выписку из госреестра о банкротстве или ликвидации компании-должника, постановления службы судебных исполнителей.

Списание просроченной дебиторской задолженности в бухгалтерском и налоговом учёте

Даже после официального списания, дебиторская задолженность продолжает отображаться в бухучёте компании на протяжении пяти лет. И лишь по истечении этого времени она окончательно списывается.

Относительно бухгалтерского учёта, то отражение факта списания зависит от наличия или отсутствия у организации специального резерва по сомнительным и безнадёжным долгам. Если он имеется, то бухгалтерия делает запись о списании задолженности за счёт данного резерва – Дт-63 Кт-62.

В случае, если списываемая сумма больше размера резерва, то превышение относится на счёт прочих расходов, например, Дт-91.2 Кт-62.

В случае отсутствия спецрезерва, то в бухгалтерском делопроизводстве создаются такие проводки:

- Безнадёжные для востребования финансовые средства списываются в расходы по Дт-91.2 Кт-62.

- Учёт неполученных средств за балансом предприятия.

Все бухгалтерские документы, касающиеся списания просроченной дебиторской задолженности, должны храниться в архиве организации не менее 5 лет. Это необходимо для проведения возможных проверок фискальными органами. На счёту №007 бухгалтерия должна вести эквивалентный учёт, отображая не поступившие средства относительно каждого должника.

В разрезе налогового учёта перевести неполученную от клиента оплату в разряд расходов могут лишь компании, для которых методом налогового начисления является налог на прибыль.

Организации, использующие «упрощёнку» или единую вменённую ставку налогообложения, произвести учёт безнадёжных платежей в качестве своих расходов уже не могут. Списание дебиторки происходит за счёт раздела «вне реализационных расходов».

В качестве расходной статьи списание признаётся при наступлении одного из следующих случаев:

- Окончание течения срока исковой давности.

- Внесение в госреестр отметки о прекращении или приостановки задолжавшей компанией своей коммерческой деятельности.

- От службы приставов-исполнителей поступило постановление о невозможности взыскания с клиента финансовых средств.

В целях налоговой проверки, приведённая выше подтверждающая документация должна храниться в архиве предприятия не менее 4-х лет.

При списании задолженности частного гражданина или ИП в качестве вне реализационных расходов, организация обязана уплатить с данной суммы НДФЛ.

Это связано с тем, что по факту, физическое лицо в этом случае получило определённую финансовую выгоду, избавившись от долга, а агентом в данной ситуации выступает компания-кредитор.

Как избежать просроченной дебиторской задолженности

Как видим, списание дебиторской задолженности – процесс не столь сложный, если соблюдены все нормативные нюансы. Однако, лучше избежать подобных осложнений, и сохранить финансовые средства предприятия. Для этого следует соблюдать несколько нехитрых правил при заключении договоров со своими контрагентами:

- Не следует пренебрегать мелкими деталями, либо проявлять излишнюю деликатность. Попросите делового партнёра предъявить вам ИНН, регистрационные свидетельства и прочую идентификационную информацию. Все данные перепроверьте на официальном сайте налоговой службы. Не исключена вероятность того, что ваш клиент предоставил недостоверную или заведомо ложную информацию. Также компания-контрагент, возможно, проходит в данный момент процедуру банкротства или ликвидации.

- Если ваш партнёр действует по доверенности, выданной руководством компании, проверьте данный документ. Особое внимание уделите его подлинности, и дате окончания его действия. Если время её действия истекло, то данный сотрудник не имеет никаких прав заключать с вами коммерческие контракты от лица делегировавшей его организации.

- Ознакомьтесь с деловой характеристикой вашего будущего партнёра. Сделать это можно при помощи интернета, поискав отзывы о сотрудничестве с ним от других бизнес-партнёров. На сайте Высшего судебного арбитража следует поискать, не открыто ли в отношении вашего клиента судопроизводство, и не выдвигают ли к нему судебные претензии иные компании.

- Для оценки финансовой состоятельности клиента следует изучить его бухгалтерскую отчётность за истекший год. Согласно постановлению Минфина РФ от 1998 года, она является открытой информацией, доступной для всех заинтересованных лиц.

Только если после тщательной проверки бизнес-партнёра вы убедились в его полной благонадёжности, заключайте с ним контракт.

Списание дебиторской задолженности

Источник: https://www.myjus.ru/debts/prosrochennaya-debitorskaya-zadolzhennost/

Как отбиться от претензий налоговиков при списании безнадежной дебиторки

Крупский А.К.

“Практическое налоговое планирование”

№ 12, декабрь, 2007 г.

Списание безнадежных долгов — обычная операция. Убыток от списания дебиторской задолженности признается в целях исчисления налога на прибыль (подп. 2 п. 2 ст. 265 НК РФ). Вместе с тем налоговики к ней предъявляют претензии. Что им не нравится и как отбиться от претензий, в нашей статье.

Несмотря на то, что убыток от списания дебиторской задолженности признается в целях исчисления налога на прибыль (подп. 2 п. 2 ст. 265 НК РФ), налоговики к ней предъявляют претензии.

Данные расходы (точнее убытки) должны, как и иные группы, соответствовать установленным статьей 252 НК РФ принципам экономической целесообразности и документальной подтвержденности.

В целях главы 25 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности суммы безнадежных долгов (при наличии резерва по сомнительным долгам, они не должны быть покрыты за счет средств резерва). В силу пункта 1 статьи 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством (или) реализацией.

В силу пункта 2 статьи 266 НК РФ безнадежными долгами (долгами, нереальными к взысканию) признаются долги по двум основаниям. Первое — исковая давность.

Безнадежными считаются долги перед налогоплательщиком, по которым истек установленный срок исковой давности. Второе — невозможность исполнения.

То есть долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации.

ДЕТАЛЬНО

Момент истечения исковой давности

Согласно пункту 1 статьи 200 ГК РФ (В НК РФ не установлен порядок исчисления срока давности) течение срока исковой давности начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права. Например, в случае, когда срок оплаты однозначно определен в тексте заключенного контрагентами договора, течение исковой давности начинается по окончании срока исполнения.

В ситуации, когда текст договора не закрепляет срока исполнения обязательства, следует исходить из необходимости исполнения обязанности в разумный срок после возникновения (п. 2 ст. 314 ГК РФ).

Правда, законодательство и арбитражная практика не дает конкретного ответа на вопрос о том, какой срок считается разумным.

Поэтому при использовании данных положений следует ориентироваться на сроки, установленные для исполнения обязательств.

Обязательство, не исполненное в разумный срок, а также срок исполнения которого определен моментом востребования, должник обязан выполнить в течение семи дней со дня предъявления кредитором требования, если обязанность исполнения в другой срок не вытекает из закона, иных правовых актов, условий или существа обязательства, обычаев делового оборота (абз. 2 п. 2 ст.

314 ГК РФ). То есть сроком начала течения исковой давности является день, следующий за последним днем установленного или применяемого разумного срока исполнения обязательства. Продолжительность срока равна трем годам, независимо от вида обязательства (ст. 196 ГК РФ). Стороны не имеют права изменить по своему усмотрению срок и порядок исчисления исковой давности.

Напоминаем, что срок начинает течь заново, если налогоплательщик подаст иск в суд о взыскании задолженности. Так же срок исковой давности будет прерван, если должник признает долг (например, подпишет акт взаиморасчетов), или кредитор произведет частичное погашение долга (ст. 203 ГК РФ). В то же время перемена лиц в обязательстве не влечет изменений в сроке (ст. 201 ГК РФ).

В связи с этим выгоднее все действия по оформлению прав на задолженность предпринять на начальном этапе, когда допущена просрочка должником. В дальнейшем подписание документов приведет к восстановлению сроков исковой давности, что отсрочит срок ее списания.

Спорным моментом является точность срока. По мнению Минфина, срок истекает в день истечения задолженности. По мнению арбитражки, в год.

Исковая давность во время конкурсного производства

Источник: http://lkpconsult.ru/kak-otbitsya-ot-pretenzij-nalogovikov-pri-spisanii-beznadezhnoj-debitorki/

Особенности списания дебиторской задолженности

Любые безнадежные долги, в том числе те, по которым прошел срок исковой давности, нужно списать. Если провести эту процедуру своевременно, компания обеспечивает себе достоверность бухгалтерской отчетности, поскольку показатели дебиторской и кредиторской задолженности — важные составляющие активов и пассивов юрлица.

Необходимо списание дебиторской задолженности и для налогового учета, поскольку в этом случае корректируется налоговая база. Это, в свою очередь, влияет на правильное начисление налогов.

Далее расскажем, какие существуют сроки списания дебиторской и кредиторской задолженности и как провести эту процедуру.

Списание дебиторской и кредиторской задолженности

Сначала разберемся с терминами. Под дебиторской задолженностью понимают суммы денег, которые компании должны контрагенты. Это могут быть, к примеру, долги за поставку товара. Увеличение дебиторки можно расценивать как наращивание темпов роста компании, однако, важно следить за тем, чтобы средства вовремя возвращали, чтобы финансовая состоятельность юрлица не ставилась под угрозу.

Кредиторская задолженность — это противоположное понятие. Это деньги, которые фирма должна своим кредиторам. Не всегда эти два термина несут негативную окраску. Зачастую это просто обязательства, по которым не пришел срок исполнения.

Списание дебиторской и кредиторской задолженности проводки

Ежегодно компании проводят инвентаризацию, в том числе и кредиторской задолженности. Если бухгалтер находит долг с прошедшим сроком давности, его списывают.

Обратите внимание!

Если между сторонами подписан акт сверки или одна из них направила официальную претензию, срок давности продлевается.

Кредиторскую задолженность списывают единообразно как для налогового, так и для бухгалтерского учета. Используются следующие проводки: Дт 60 (76,70,71,73) Кт 91.1 — отражена списанная кредиторская задолженность. Для списания понадобятся:

- договор;

- акты оказанных услуг, накладные;

- акт сверки;

- претензии сторон друг к другу.

Порядок списания дебиторской задолженности в бухучете следующий:

- Дт 63 Кт 62 (60,76,71,73,70) — списана дебиторская задолженность;

- Дт 007 — отражаем списанный долг за балансом.

Если резерв не был сформирован или он не покрывает долг, используются соответственно проводки Дт 91.2 Кт 62 (60,76,71,73,70) и Дт 007.

В налоговом учете списание дебиторской задолженности происходит за счет резерва. Если его нет или денег недостаточно, дебиторку относят на внереализационные расходы в том периоде, когда закончился срок давности или подтверждена невозможность взыскания.

Списание дебиторской задолженности подробнее разберем далее.

Как списать дебиторскую задолженность?

Если после инвентаризации обнаружена дебиторская задолженность, в компании составляют приказ об инвентаризации, а результаты заносят в форму ИНВ-17.

Следующий этап списания дебиторской задолженности: создание приказа руководства о ликвидации долга на основании акта инвентаризации и бухгалтерской справки.

В справке следует указать сумму дебиторки, описать ситуацию с долгом, перечислить причины того, почему он стал безнадежным, дать ссылку на номер и дату акта инвентаризации.

Чтобы после списания дебиторской задолженности не получить претензии от ФНС, следует приложить к акту документ с историей возникновения долга и бумаги о сделке: договоры, накладные, счета, акты оказанных услуг и сверок. В качестве документа, подтверждающего безнадежность долга, можно направить выписку из ЕГРЮЛ или постановление судебного пристава.

Обратите внимание!

Признать безнадежным можно долг компании, исключенной из ЕГРЮЛ после 2014 года. Однако с ИП это не пройдет. Нельзя списать задолженность бизнесмена только на основании исключения из ЕГРИП, так как он отвечает по долгам всем своим имуществом. Это возможно, если физлицо скончалось, обанкротилось или его местонахождение неизвестно.

Сроки списания дебиторской задолженности

Срок списания дебиторской задолженности составляет 3 года. Это период исковой давности по долгам предприятия. Однако он может прерываться в следующих случаях:

- должник подписал акт сверки или принял его;

- должник попросил об отсрочке;

- была уплачена часть долга;

- фирмы составили допсоглашение к договору, в котором должник признал долг;

- подан иск в суд.

Далее расскажем, что такое дебиторская задолженность с истекшим сроком.

Дебиторская задолженность с истекшим сроком

В НК РФ говорится, что безнадежными долгами (иначе говоря, нереальными для возврата) признаются следующие:

- по которым истек срок давности;

- по которым обязательство прекращено на основании ликвидации юрлица или акта госоргана;

- которые подтверждены постановлением судебного пристава об окончании исполнительного производства.

Отдельно рассмотрим третий пункт. Судебный пристав может признать долг безнадежным, если:

- местонахождения должника неизвестно;

- невозможно выяснить информацию о деньгах или имуществе компании;

- у компании нет имущества, которое можно продать и пустить средства на выплату долгов.

Кроме того, к безнадежным долгам относят деньги, которые задолжало лицо, признанное банкротом.

На практике чаще всего происходит именно списание дебиторской задолженности с истекшим сроком давности. Маловероятно, что после 3 лет должник по своей инициативе захочет вернуть долг. Поэтому кредитору целесообразно провести списание дебиторской задолженности с истекшим сроком давности, чтобы привести в порядок внутренние документы.

Инвентаризация

Рассмотрим особенности и порядок инвентаризации как обязательного этапа, предшествующего списанию дебиторской задолженности. Применительно к теме этой статьи инвентаризация обязательно проводится в 3-х случаях:

- перед составлением бухотчетности;

- при реорганизации или ликвидации юрлица;

- при создании резерва по сомнительной задолженности.

Инвентаризация предполагает следующие этапы:

- в бухгалтерии предприятия составляют справку о дебиторской и кредиторской задолженности. Там указывается информация о сумме долгов, причины их возникновения и реквизиты подтверждающих бумаг;

- проводится сверка расчетов с бухгалтерией контрагентов, только после этого долг считается согласованным;

- составляется акт инвентаризации расчетов с дебиторами и кредиторами (по форме № ИНВ-17). Отдельно в нем указывают суммы безнадежных долгов, например, дебиторской задолженности с истекшим периодом давности;

- готовится приказ о списании.

Списание дебиторской задолженности в бухучете

Рассмотрим списание дебиторской задолженности в бухгалтерском учете. Как сказано в приказе Минфина России от 29.07.1998 № 34н, все расчеты с кредиторами и дебиторами компании должны отражаться в бухотчетности. По займам и кредитам сумму указывают на конец отчетного периода вместе с процентами.

Дебиторская задолженность с истекшим сроком и другие невозможные для взыскания долги списываются по каждому обязательству. Это делается на основании документа об инвентаризации, обоснования в письменном виде и приказа руководства.

Обратите внимание!

Во время списания дебиторской задолженности по сроку давности ее относят на резерв сомнительных долгов или на доход компании, если суммы долгов не резервировались.

Списание дебиторской задолженности с истекшим сроком из-за неплатежеспособности должника не считается аннулированием долга. Она отражается за бухбалансом в течение 5 лет с момента списания дебиторской задолженности.

Это нужно, чтобы при улучшении имущественного положения должника долг могли своевременно взыскать. Только по истечении 5 лет происходит окончательное списание дебиторской задолженности с истекшим периодом давности.

Порядок списания дебиторской задолженности в бухучете зависит от того, создавала ли организация резерв на случай образования сомнительных долгов. Если он есть, в документах указывают: Дт 63 Кт 62 (76 или другие счета по учету задолженности). Если долг превышает резерв, ставится Дт 91.2 Кт 62. Если резерва нет, составляются проводки Дт 91.2 Кт 62 и Дт 007.

Подробнее рассмотрим некоторые спорные моменты списания дебиторской задолженности с истекшим сроком давности. В законе говорится о необходимости проведения инвентаризации. Она обязательна в следующих случаях:

- имущество передают в аренду, выкупают или продают;

- преобразуется МУП или ГУП;

- составляется бухгалтерская отчетность по итогам года;

- сменился состав материально ответственных лиц;

- были выявлены факты хищения на предприятии;

- произошла ЧС;

- компания реорганизуется или ликвидируется.

Согласно судебной практике налогоплательщики не обязаны включать безнадежные долги с прошедшим сроком давности, в состав внереализационных расходов налогового периода, в котором этот срок истек. Такие выводы закреплены в решениях как минимум 3 судов низшей инстанции. Однако Высший арбитражный суд назвал их не основанными на положениях действующего законодательства.

ВАС указал, что по общему правилу, указанному в НК РФ, ошибки при исчислении налоговой базы, относящиеся к прошлым периодам, следует исправлять за период, в котором их совершили.

При этом тот же кодекс дает компаниям право пересчитать налоговую базу и сумму платежа за период, в котором ошибки обнаружились, если они привели к уплате налога в большем размере, чем нужно. ВАС подчеркнул, что такие искажения в документах не нарушают интересы казны.

Соответственно, допустимы как подача уточненной декларации за прошлый период, так и отражение исправленной информации в текущей документации.

При этом предполагается, что к моменту, когда ошибку исправили, 3-летний срок возврата переплаты еще не истек. Ведь по закону только в течение этого времени компания вправе распоряжаться излишне уплаченной в бюджет суммой налога.

Также ВАС отметил, что предметом выездной налоговой проверки может выступать правильность исчисления и своевременность уплаты налогов. Работники ФНС не вправе проверять доначисление недоимки, которой не должно быть у проверяемой компании.

Высший арбитражный суд заявил, что по своей сути списание безнадежной дебиторской задолженности в расходы юрлица является способом корректировки доходов, которые ранее были указаны в документах учета, но фактически налогоплательщик их не получал.

Цель этого — рассчитать налог исходя из реально сложившегося финансового результата деятельности. Поэтому то, что компания не приняла меры по взысканию дебиторской задолженности, не значит, что она пыталась таким образом необоснованно сэкономить.

Соответственно, налоговая инспекция, которая выявила факт несвоевременного признания расходов в виде учета списания дебиторской задолженности, должна учесть расходы во время проверки правильности начисления обязательного платежа в казну за отчетный период, а не отказывать в учете расходов как таковых.

Эта позиция ВАС РФ означает, что суд разрешил компаниям списывать дебиторку в расходы в более поздние периоды, чем те, когда у юрлица возникло такое право.

Списание дебиторской задолженности в налоговом учете

Рассмотрим списание дебиторской задолженности в налоговом учете. Эта процедура доступна только тем предприятиям, которые рассчитывают налог на прибыль методом начисления. Компании, находящиеся на упрощенном режиме налогообложения, и те, кто платит единый налог на вмененный доход, учесть безнадежную задолженность в своих расходах не вправе. Невозможно это и для компаний на ОСНО.

Списание дебиторской задолженности в налогах опять же зависит от того, был ли создан резерв для сомнительных долгов. Если да, то они списываются за счет резерва. Если нет, дебиторка целиком списывается на внереализационные расходы. Расход признается по мере наступления даты самого раннего события:

- истечение периода давности по взысканию долга через суд;

- запись о должнике удалена из ЕГРЮЛ;

- поступили бумаги от судебных приставов о том, что взыскать задолженность невозможно.

Обратите внимание!

Если предприятие выплатило контрагенту аванс, а позже этот долг был признан безнадежным, принятый к вычету НДС нужно восстановить.

Если организация решила признать долг гражданина безнадежным и после списания дебиторской задолженности отнести его на расходы, с размера долга следует уплатить налог на доходы физических лиц.

Такое требование установлено из-за того, что с точки зрения ФНС, физлицо получило выгоду, а налоговым агентом выступает компания, списавшая ему долг.

Если при этом физлицо работало, также нужно уплатить за него страховые взносы.

Отдельно рассмотрим вопрос создания резервов по сомнительным долгам. Суммы отчислений в них вносят в число внереализационных расходов на последнее число отчетного периода. Как считается сумма резерва:

- если задолженность возникла более чем 90 дней назад, в резерв включается полная сумма долга;

- при давности 45-90 дней в резерв вносится 50% от суммы долга;

- при давности менее 45 дней долг не влияет на размер резерва.

Резюме

Процесс списания дебиторской задолженности с истекшим сроком давности прописан в нормативно-правовых актах. Его следует четко придерживаться, иначе можно получить нарекание от налогового органа вплоть до реальных штрафов. Следование установленным правилам поможет избежать ошибок в учете.

Перед списанием дебиторской задолженности важно убедиться, что проведена инвентаризация и издан соответствующий приказ.

Обратите внимание!

В России расширен список оснований для списания дебиторской задолженности с истекшим сроком давности. В 2018 году не нужно ждать 3 года, списывать долги юрлиц, исключенных из ЕГРЮЛ, нужно прямо на дату их удаления из реестра.

Если компании задолжал ИП, одного лишь исключения из ЕГРИП для списания долга недостаточно. Необходимо, чтобы было выполнено одно из 3-х условий:

- смерть физлица;

- объявление банкротом;

- признание приставами, что местоположение должника неизвестно.

Сложность объясняется тем, что индивидуальные предприниматели отвечают по долгам всем своим имуществом.

Несмотря на понятность порядка списания дебиторки, рекомендуем перед началом процедуры приложить все усилия для ее взыскания. Например, контрагенту можно предложить рассрочку или реструктуризацию долга.

Если вы уверены в правильности поданных документов, но налоговая во время проверки выявила нарушения закона, вы вправе обжаловать решение госоргана. Сделать это без помощи квалифицированного специалиста не так просто. Рекомендуем по всем вопросам, связанным с незаконными действиями или бездействием должностных лиц, обращаться к юристам портала Правовед.ru.

Источник: https://pravoved.ru/journal/spisanie-debitorskoj-zadolzhennosti/

Взыскание задолженности по налогам в 2018 — порядок, пресекательный срок

Если налогоплательщик не вносит оплату своевременно, то ему могут быть начисленные пени за неуплату, которые исчисляются особым способом. Начисленная сумма пени прибавляется к сумме основного долга. Также стоит отметить, что налоговый орган может начислять пени не только на сумму долга, но и на начисленные штрафы, если они небыли погашены своевременно.

Для определения размера пени используют величину, равную 1/300 от актуальной ставки рефинансирования, которая действует на отчетную дату.

Формула расчета выглядит следующим образом:

Пеня = (Общая сумма налога * количество просроченных дней * актуальная ставка рефинансирования Центрального Банка) : 300.

Санкции при неуплате налогов

Помимо пеней к должнику, будет быть применена еще одна форма материального наказания – это штрафы. Размеры и способы начисления строго определяются 122 статьей Налогового кодекса. Нарушителю могут быть начислены штрафы, в размере 20% от суммы недоимки. Если выяснится, что действия должника носили умышленный характер, то размер санкций увеличивается до 40%.

Признание задолженности по налогам безнадежной к взысканию

Согласно ст. 59 Налогового кодекса безнадежными к списанию признаются недоимка, начисленные пени и штрафы, которые числятся за налогоплательщиком, в следующих случаях:

- Ликвидация организации, в соответствии с законодательством РФ. В этом случае компания не может погасить долг, по причине недостаточности имущества и денежных средств.

- Признание банкротом индивидуального предпринимателя, в части недоимки, непогашенной по причине недостаточности имущества.

- Принятием судом акта, согласно которому налогоплательщик освобождается взыскания долга в связи с истечением срока взыскания.

- Смерти физического лица.

Также считаются безнадежными к списанию штрафы и пени, в случае если на момент принятия решения их уже списали финансовые компании, которые ликвидированы.

Порядок списания недоимки, признанные безнадежными к списанию, предусмотрены 59 статьей Кодекса.

Пресекательный срок

Многих налогоплательщик интересует вопрос, а есть ли предельный срок, в течение которого налогоплательщики могут требовать оплаты долга. Если внимательно изучить Налоговый Кодекс РФ, то можно понять, что точного срока не существует, а такой срок обязательно должен быть.

https://www.youtube.com/watch?v=qCvElNicKnc

Тем не менее, на практике зачастую налоговые органы считают, что выставлять требования об уплате налогов и пеней они могут в любое время.

В связи с этим многие налогоплательщики получают требование налоговых органов, за прошедшие года. Возникает вопрос, законно ли данное требование, со стороны сотрудников налоговой службы? Также не ясно, всем известный срок исковой давности, равный 3 года распространяется на налоговые правонарушения?

Стоит отметить, что срок исковой давности, равный 3 годам установлен для гражданских правонарушений, о чем прописано в ст. 196 Гражданского кодекса РФ. Что же касается налоговых правоотношений, то тут стоит внимательно изучить п.3 ст. 2 Гражданского кодекса. Именно там четко сказано, что нормы гражданского права к налоговым правоотношениям неприменимы.

Прямой нормы, аналогично ст.196 Гражданского кодекса, в которой был бы четко прописан срок взыскания задолженности по налогам в Налоговом кодексе нет. В то же время стоит отметить, что срок исковой давности для излишне уплаченной суммы налога или пеней Налоговым кодексом предусмотрен и составляет три года.

Получается, налоговые долги являются бессрочными, и налоговый орган может обратиться для взыскания долга даже спустя 5 или нет лет?

Что касается имущественных налогов (на имущество и транспорт), то в данном случае оговорено одно правило, согласно которому Налоговый орган имеет право начислять налоги только за три налоговых периода. Конечно, это не назвать пресекательным сроком, то, тем не менее, данное правило ограничивает деятельность налоговых органов.

Так что, отвечая на вопрос о пресекательном сроке долгов налогоплательщика, то можно сделать вывод, что он не имеет срока давности.

Про задолженность по налогам читайте здесь.

Как узнать задолженность по налогам ИП узнайте тут.

Источник: http://finbox.ru/vzyskanie-zadolzhennosti-po-nalogam/

Суд разрешил списать дебиторку позднее, чем требовали налоговики

В 2006 году контрагент задолжал компании 20 млн руб. Долг он так и не погасил. В 2011 году контрагент ликвидирован. Компания списала безнадежную дебиторку во внереализационные расходы на основании подпункта 2 пункта 2 статьи 265 НК РФ. Резерв под эту задолженность компания не формировала.

При проверке налоговики отказали в признании долга в расходах. Инспекторы настаивали, что он не относится к 2011 году. Срок исковой давности по дебиторке истек в 2010 году. В этом году ее нужно было списать.

Налогоплательщик обязан учитывать расходы в том периоде, к которому они относятся (п. 1 ст. 272 НК РФ). 2010 год не входил в период проверки. Поэтому налоговики доначислили компании налог на прибыль в размере 4 млн руб.

плюс пени и штрафы.

Компания обратилась в суд. Она доказывала, что срок, в течение которого налогоплательщик обязан списать безнадежную дебиторку, в налоговом законодательстве не предусмотрен. Поэтому признать долг безнадежным в периоде ликвидации контрагента — не ошибка.

Но даже если рассматривать более позднее списание долга как ошибку, то ее можно исправить в периоде обнаружения без подачи уточненок. Такое право закреплено в пункте 1 статьи 54 НК РФ. Минфин России придерживается аналогичного подхода (письма от 23.01.12 № 03-03-06/1/24, от 25.08.11 № 03-03-10/82).

Суд решил, что право на списание безнадежного долга у компании действительно возникло в 2010 году. Но воспользоваться этим правом она может и позднее.

Решения судов по похожим спорам

Комментируемое решение выгодно компаниям. Многие организации стремятся отложить часть расходов на будущие периоды, чтобы избежать убытка в декларации. Однако налоговики категорически против того, чтобы компания произвольно выбирала период списания долга. И многие суды поддерживают контролеров.

Так Президиум ВАС РФ указал, что безнадежная задолженность списывается в период истечения срока исковой давности, а не в произвольно выбранный налогоплательщиком период (постановление от 15.06.10 № 1574/10). В таком же ключе высказывался и Минфин России (письмо от 28.01.13 № 03-03-06/1/38).

Аналогичное дело рассматривал АС Московского округа в постановлении от 26.07.16 № А40-128776/2015. В этом споре сроки давности дебиторки истекли в 2007–2009 годах, а компания списала ее лишь в 2011 году, когда должники были ликвидированы. Суд поддержал контролеров, поскольку ошибка компании не привела к переплате налога. Следовательно, она не могла воспользоваться пунктом 1 статьи 54 НК РФ.

Но некоторые суды считают, что компании вправе самостоятельно выбирать период списания просроченной дебиторки, поскольку это не нарушает интересы бюджета. Пример таких решений — постановления ФАС Московского от 31.07.13 № А40-156729/12-116-278, Поволжского от 26.07.11 № А55-18090/2010 округов. Эту позицию придется защищать в суде.

Источник: http://www.NalogPlan.ru/article/4003-sud-razreshil-spisat-debitorku-pozdnee-chem-trebovali-nalogoviki

Срок исковой давности по дебиторской задолженности

Отражение в налоговом учете задолженности с истекшим сроком

Почему так важно правильно определить срок исковой давности по дебиторской задолженности

В какой момент начинается течение давностного срока согласно законодательству 2017-2018 годов

Какова продолжительность срока давности

В каких случаях течение срока прерывается

Является ли составление акта сверки основанием для перерыва срока

Какие документы необходимы для подтверждения наличия безнадежной задолженности

Как оформить списание дебиторской задолженности с истекшим сроком

Отражение в налоговом учете задолженности с истекшим сроком

Дебиторская задолженность представляет собой обязательство, не исполненное контрагентом в срок.

Задолженность зачастую носит денежный характер, а также может выражаться в нарушении графика поставки товаров, неоказании предварительно оплаченной услуги и т. д.

Противоположностью дебиторской является кредиторская задолженность (долг самого субъекта перед контрагентами). Иными словами, кредиторская задолженность – это то, что мы должны, а дебиторская – это то, что нам должны.

Дебиторскую задолженность, по которой истек срок для взыскания через суд, НК РФ называет безнадежным долгом (п. 2 ст. 266). Такая задолженность в силу п. 2 ст. 265 НК РФ подлежит включению в состав внереализационных расходов, уменьшающих базу по налогу на прибыль. Соответственно, в результате уменьшения налоговой базы снижается размер налога на прибыль, подлежащего уплате в бюджет.

Надо отметить, что рассмотренное правило не применимо в тех случаях, когда организация воспользовалась правом подать в суд иск в пределах давностного срока, но, несмотря на вынесение судом положительного решения, долг так и не был погашен.

В этом случае нельзя говорить об истечении срока исковой давности по дебиторской задолженности, т. к. такого истечения не произошло ввиду своевременной подачи иска.

В этой ситуации долг считается безнадежным и включается в расходы только после вынесения судебным приставом акта об окончании производства по причине невозможности взыскания (п. 2 ст. 266 НК РФ).

Что касается бухгалтерского учета, то в силу п. 77 ПБУ (утв. приказом Минфина от 29.07.1998 № 34) после списания в убытки задолженности с истекшим сроком ее в течение 5 лет следует отражать на забалансовом счете на случай улучшения финансового положения контрагента и появления возможности взыскания.

Почему так важно правильно определить срок исковой давности по дебиторской задолженности

Момент истечения давностного срока по дебиторской задолженности должен быть установлен точно. Какие-либо приблизительные подсчеты недопустимы. Это вызвано следующими причинами:

- В случае преждевременного признания срока давности завершенным (и, соответственно, включения «дебиторки» в состав расходов) субъект нарушает налоговое законодательство и правила бухгалтерского учета. Необоснованное отнесение дебиторской задолженности к расходам приведет к неправомерному занижению базы по налогу на прибыль и к его недоплате. За это организации грозит начисление пени и штрафных санкций по ст. 122 НК РФ. Кроме того, при неоднократном нарушении возможно привлечение к ответственности и по ст. 120 НК РФ (за несвоевременное отражение расходов в учете).

- Включение просроченной задолженности в состав расходов не в том году, в котором истек давностный срок, а в более позднем периоде также не соответствует Налоговому кодексу. Например, если срок исковой давности по дебиторской задолженностиистек в декабре 2017 года, то ее следует включить в расходы именно за 2017 год, а не за 2018-й или последующие налоговые периоды. Включение такой задолженности в расходы за 2018 год приведет к таким же налоговым санкциям, как и в случае ее преждевременного списания в расходы.

Источник: https://rusjurist.ru/sroki_iskovaya_davnost/srok_iskovoj_davnosti/srok_iskovoj_davnosti_po_debitorskoj_zadolzhennosti/

Списание дебиторской задолженности по налогам

Какими бухгалтерскими проводками отразить списание дебиторской задолженности по налогам (срок исковой давности истёк)? — Какими бухгалтерскими проводками отразить списание дебиторской и кредиторской задолженности по подотчетным суммам (работник умер)

Списывать дебиторскую задолженность нужно отдельно по каждому обязательству (дебитору). Факт возникновения дебиторской задолженности должен быть подтвержден документально.

Размер просроченной дебиторской задолженности определите по результатам инвентаризации и отразите в инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами ( ф. 0504089).

Инвентаризацию проводите по приказу руководителя.

На основании инвентаризационной описи расчетов ( ф. 0504089) и других документов, подтверждающих обоснование для признания задолженности нереальной к взысканию (например, служебной записки), руководитель издает приказ о ее списании. Приказ в свою очередь служит основанием для списания дебиторской задолженности с балансового учета.

Сумму задолженности спишите на финансовый результат текущего года.

При этом необходимо учитывать, что списание долга из-за неплатежеспособности должника не является аннулированием задолженности.

Эту задолженность нужно отражать за балансом на счете 04 «Задолженность неплатежеспособных дебиторов» для наблюдения в течение пяти лет (иного срока, установленного законодательством) за возможностью ее взыскания в случае изменения имущественного положения должника.

Списание нереальной к взысканию задолженности отразите на основании справки ( ф. 0504833) следующей проводкой:

В части задолженности по доходам:

Дебет 0.401.10.173 Кредит 0.205.00.660

– списана нереальная к взысканию задолженность по доходам.

В части задолженности по расходам:

Дебет 0.401.20.273 Кредит 0.208.00.660

– списана нереальная к взысканию задолженность по расчетам с подотчетными лицами.

Одновременно со списанием задолженности с учета отразите ее на забалансовом учете:

Дебет 04

– учтена на забалансовом счете дебиторская задолженность на основании справки ( ф. 0504833).

Документы и механизм списания кредиторской задолженности аналогичны, что и при списании дебиторской задолженности.

Списание нереальной к взысканию кредиторской задолженности отразите на основании справки ( ф. 0504833) следующей проводкой:

Дебет 0.208.00.660 Кредит 0.401.10.173

Одновременно со списанием задолженности с учета отразите ее на забалансовом учете:

Дебет 20

– учтена на забалансовом счете кредиторская задолженность на основании справки ( ф. 0504833).

Обоснование данной позиции приведено ниже в материалах «Системы Главбух » версия для бюджетных , казенных и автономных учреждений

Случаи возникновения дебиторской задолженности

Дебиторская задолженность возникает, в частности, в следующих случаях:

- если поставщик (исполнитель), получивший предоплату, не отгрузил покупателю (заказчику) оплаченные товары (работы, услуги);

- если покупатель (заказчик) не выполнил перед поставщиком (исполнителем) свои обязательства по оплате поставленных товаров (выполненных работ, оказанных услуг, переданных имущественных прав);

- если заемщик не вернул предоставленный кредит (заем);

- если сотрудник не отчитался по суммам, выданным под отчет.

Списание задолженности

В бухучете дебиторскую задолженность нужно списать после ее признания нереальной к взысканию (в порядке, установленном законодательством). Например, при истечении срока исковой давности, при ликвидации организации-должника. Об этом сказано в пункте 339 Инструкции к Единому плану счетов № 157н.

Списывать дебиторскую задолженность нужно отдельно по каждому обязательству (дебитору) ( п. 340 Инструкции к Единому плану счетов № 157н).*

Инвентаризация задолженности

Факт возникновения дебиторской задолженности должен быть подтвержден документально ( ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 7 Инструкции к Единому плану счетов № 157н).

Размер просроченной дебиторской задолженности определите по результатам инвентаризации и отразите в инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами ( ф. 0504089). Инвентаризацию проводите по приказу руководителя.

На основании инвентаризационной описи расчетов ( ф. 0504089) и других документов, подтверждающих Обоснование

Источник: https://www.budgetnik.ru/qa/18532-spisanie-debitorskoy-zadoljennosti-po-nalogam

Основания и порядок списания дебиторской и кредиторской задолженности предприятия

Кредиторской задолженностью, согласно принятому определению, являются обязательства субъекта (предприятия, организации, физического лица), которые обусловлены невыплаченными долгами другим лицам, участвовавшим в обоюдном договоре. Если предприятие не выполнило свои финансовые обязательства согласно заключенным договорам, например, не перечислило деньги за поставленный товар или уже оказанные услуги и работы, то у него возникает кредиторская задолженность.

Прекратить действие такого вида задолженности можно, исполнив обязательства по выплате средств либо правильно и грамотно списав ее как невостребованную по истечении определенного срока, если вторая сторона (кредитор) не имеет претензий.

Рассматривая кредиторскую задолженность, необходимо учитывать, что все вопросы, относящиеся ней, в равной степени относятся к задолженности дебиторской. Различия в том, что в первом случае невыполненные обязательства принадлежат предприятию, а во втором — кредитором выступает оно само.

Виды задолженности

В составе кредиторской и дебиторской заложенности предприятия различают следующие невыполненные обязательства:

- перед поставщиками товаров, продуктов, услуг, а также перед подрядчиками, выполнившими работу;

- перед персоналом организации;

- перед государственным бюджетом;

- перед негосударственными внебюджетными фондами (в частности, по социальному страхованию и обеспечению);

- по полученным кредитам и займам;

- перед прочими (не указанными в списке) кредиторами.