Налог на прибыль в 1С: особенности расчета и проверки

Расчет налога на прибыль в 1С производится по результатам прошедшего отчетного периода после того как произошло закрытие результатов отчетного периода.

Проверку точности проведения этой операции можно осуществить, используя специализированный отчет, который называется «Анализ состояния НУ по налогу на прибыль».

Рассмотрим этот вопрос на базе программного обеспечения «1С: Бухгалтерия 8. 3.0» в соответствии со стандартом бухучета 18/02.

Схема вычисления налога на прибыль

Учет проводимых расчетных операций по налогу на прибыль должен осуществляться соответственно Положению (стандарту) бухучета — ПБУ 18/02. Кроме того, необходимые для проведения вычислений нормы можно посмотреть в действующем Налоговом Кодексе.

При этом следует помнить, что не все субъекты обязаны вести налоговый и бухгалтерский учет, применяя ПБУ 18/02.

В пункте 2 положения 18/02 «Учет расчетов по налогу на прибыль» сказано, что субъекты малого бизнеса могут не использовать данное положение.

Основные параметры, по которым предприятие можно отнести к субъектам мелкого предпринимательства, прописаны в законодательстве – закон «О развитии среднего и малого предпринимательства в РФ» от 24.07.2007 N 209-ФЗ.

Для осуществления вычисления налога в специализированной программе «1С: Бухгалтерия 8. 3.0» исходные показатели определяются как разность между полученной прибылью и затратами, которые по-разному заносятся в регистры налогового и бух. учета.

Учитывая основные требования, которые прописаны в положении 18/02, во время вычисления налогов необходимо принимать во внимание, а также считать:

- Разность между размером налога, которая была определена по показателям бухучета;

- Сумму, которая была определена в положениях налогового учета.

Из-за различия в учете текущих обязательств плательщика налогов и его активов по нормативной документации, принятой чтобы вести регистры налогового и бухучета образуются величины, которые называются:

- Разница временная (ВР);

- Разница постоянная (ПР).

В регистры программного обеспечения «1С: Бухгалтерия 8 3.0» для того, чтобы обеспечить соответствие всем требованиям прописанным в положениях стали вести дополнительный учет разниц, как временных, так и постоянных, при оценивании реальной цены имущества, для того чтобы без ошибок считать сумму налога на прибыль.

После того как в обращение было внедрено положение 18/02, из терминологии было убрано понятие налог на прибыль для задач БУ, но вместо этого появились понятия:

- Условного дохода (УД);

- Условного расхода (УР).

После чего в регистры бухгалтерского учета стали фиксировать не постоянную и временную разницу, а размер налоговых обязательств, который считается на основе текущих данных.

К примеру:

УД = Прибыль по БУ * налоговая ставка.

Если по кредиту счета 68.04.2 (налог на прибыль) кредитовый оборот за месяц больше оборотов по операциям по дебету, то разница между ними — это сумма текущего налога, который необходимо отобразить в декларации.

Противоположной ситуации быть не может, потому что размер всех убытков, записанных в регистры налогового учета в 1С, требуется приравнивать 0.

Равенство оборотов по Дт и Кт при имеющихся налоговых убытках, как правило, достигается при исполнении следующего условия:

Дт 09 Кт 68.04.2.

К тому же должно быть выполнено условие:

БУ = НУ + ПР + ВР, где

- БУ – общая цена имеющихся у предприятия активов и обязательств в бухучете;

- НУ – общая цена отображенных в налоговом учете предприятия активов и обязательств;

- ПР – разница постоянная;

- ВР – разница временная.

Проверка верности начисления налога в 1С

Но основным и максимально эффективным методом проверки точности вычисления можно считать использование специализированного отчета под названием «Анализ состояния налогового учета».

Проверка с использованием отчета

Этот отчет необходим для того, чтобы проверять, насколько точный расчет налога на прибыль, найти его просто в меню программы 1С «Учет, налоги, отчетность» — «Отчеты по налогу на прибыль».

Он дает возможность объективно оценивать ситуацию, а также точно и корректно вести регистры:

- Налогового учета;

- Бухгалтерского учета.

Кроме того, данный отчет помогает проверять насколько точный расчет налога, вести регистры и учет разниц, как постоянных, так и временных в оценивании и анализировании расходов и доходов, активов и обязательств. Помимо этого отчет в случае крайней необходимости позволяет правильно считать налог и отыскивать точку, в которой произошло расхождение показателей в бухгалтерском и налоговом учете.

Во время запуска отчета на экран компьютера выводится основная схема базы налогообложения по расчету налога на прибыль. Используя ее, вы без проблем сможете перейти к нужному вам разделу в налоговом учете. Для того, чтобы вернуться к исходной схеме базы налогообложения на панели команд вам необходимо просто кликнуть на функцию «Структура налоговой базы».

Анализирование правильности заполнения показателей и расчетов по налоговому учету лучше всего начинать со структурного блока, который называется «Налог».

В нем приводится подробный анализ состояния и правильности заполнения налоговой документации, при котором осуществляется сравнение размера налога на прибыль по показателям НУ и по основным показателям бухучета с учетом списанных и признанных обязательств и активов.

Если размер налога на прибыль, прописанный в регистры НУ, равен сумме налога на прибыль по данным БУ при учете корректировки, то ведение этого учета необходимо считать верным.

Если же суммы различаются, то регистры программы 1С автоматически выделяет результат красным цветом, извещающим о возникновении ошибки в расчетах.

Показателем правильности введения информации является такое простейшее условие:

БУ = НУ + ПР + ВР.

Помощь в исправлении подобных ошибок в расчетах вам окажет своеобразный навигационный механизм между показателями и расшифровкой этих показателей.

Элементы в структурной схеме связываются стрелками-указателями, которые показывают на существующие:

- Причинные взаимосвязи между всеми операциями;

- Следственные взаимосвязи между всеми операциями.

Указатели, выходящие из блоков, которые называются «причина», ведут к блокам, которые называются «следствием».

Итоговые блоки «причина» проходят через расшифровку отчетом, отображающим только те операции, по которым формировались такие данные как бухгалтерский и налоговый учет, а также временные и постоянные разницы.

Как правило, причиной возникновения неточностей расчетов и ошибок считаются операции, сделанные вручную, при проведении которых в 1С человек либо забывает прописать эту операцию в НУ, либо отражает ее с ошибками.

Чтобы посмотреть и исправить ошибки в расчетах и отчетах 1С для окончательного блока «причины» требуется выявить строчку с основными реквизитами первичной документации «Операция». Кликом мыши перейти в нужную документацию, потом без ошибок заполнить вкладку под названием «Налоговый учет», далее снова сделать отчет и убедиться в том, что все ошибки претерпели исправление.

Источник: http://blog.it-terminal.ru/1c-bp/raschet-naloga-na-pribyl-v-1-s.html

Налог на прибыль в 1С 8.3: проводки, начисление, расчет, проверка

В соответствии с действующим законодательством все компании должны вести БУ и НУ в соответствии с ПБУ 18/02. Исключение составляет только малый бизнес.

1С производит все расчеты автоматически согласно заданным настройкам. При возникновении отличий в учете текущих обязательств налогоплательщика и его активов по документам, предназначенной для ведения регистров НУ и БУ образуются временная (ВР) и постоянная (ПР) разницы.

В связи с использованием ПБУ 18/02 вместо налога на прибыль появились такие определения, как «Условный расход» (УР) и «Условный доход (УД)».

- УР (УД) = Бух. прибыль (убыток) × % налога.

При этом программа контролирует правильность самого важного равенства:

БУ и НУ в данном случае представляют собой общие суммы активов и обязательств организации в БУ и НУ соответственно.

В данной статье мы рассмотрим настройку 1С 8.3 для налога на прибыль, ввод первичной документации для начисления налога и сам расчет на примере фирмы ООО «Рога». Она занимается производством и реализацией поддонов из покупных материалов — досок. Именно данные затраты, а так же расходы на оплату труда, покупку основных средств будут учитываться при вычислении налога на прибыль.

Предварительная настройка программы

В программе 1С 8.3 Бухгалтерия 3.0 налог на прибыль рассчитывается полностью автоматически. Для его правильного расчета необходимо произвести ряд предварительных настроек.

Перейдите в раздел «Главное» — «Учетная политика». В открывшемся окне установите флаг на пункте «Применяется ПБУ 18 «Учет расчетов по налогу на прибыль организаций».

В последних версиях релиза 1С:Бухгалтерия 3.0 настройки налогов и отчетов производятся отдельно. Перейти к ним можно по соответствующей гиперссылке из нижней части данной формы. В рамках данного примера нам не нужно дополнительно ничего настраивать.

Первичные документы в 1С для начисления налога на прибыль

Поступление (акты, накладные)

Отразим в 1С 8.3 поступление досок. Они являются материалами, из которых в дальнейшем будет производиться продукция.

В проводках данного документа не образовалось никаких разниц, поэтому значения ПР и ВР остались пустыми. Так же обратите внимание, что Сумма по НДС в размер 1260 рублей не отразилась по дебету. Это произошло в связи с тем, что в программе счета по отражению НДС не входят в перечень налоговых в плане счетов.

Поступление оборудования

Отразим в 1С поступление и принятие к учету токарного станка. В новых версиях релиза 1С:Бухгалтерия 3.0 это можно сделать одним документом. Он располагается в разделе «ОС и НМА» — «Поступление основных средств».

В документе принятия к учету добавим амортизационную премию в размере 30% для уменьшения налога.

Сумма данной премии отразится в движениях документа по дебету «КВ» и будет составлять 105 тысяч рублей.

Отражение заработной платы в бухгалтерском учете

Так же включим в расходы оплату труда сотрудникам. Сделать это можно при помощи одноименного документа.

В результате будут созданы движения, как по самому начислению заработной платы, так и по налогам.

Требование-накладная

На данном этапе нам необходимо списать материалы в производство. Спишем те доски, которые мы купили в нашем примере ранее.

Продажа готовых изделий

Первым делом нужно отразить выпуск готовой продукции отчетом производства за смену. Предположим, что из десяти списанных досок мы произвели десять поддонов.

Для отражения факта продажи наших поддонов в 1С воспользуемся документом «Реализация (акты, накладные)». Цена поддона будет составлять 150 рублей. Продадим их все.

Амортизация

Последним шагом перед расчетом налога на прибыль будет начисление амортизации принятого к учету ранее станка. В связи с тем, что мы приняли его к учету в июле 2017 года, амортизация будет начисляться только при закрытии августа.

По сформировавшимся движениям видно, что программа учла амортизационную премию, которая составляет 105 тысяч рублей за токарный станок.

Расчет налога на прибыль

Для просмотра отложенных налоговых обязательств и активов по итогу месяца, сформируйте справку-расчет «Налоговые активы и обязательства». Найти данный отчет можно, например, в обработке «Закрытие месяца».

Из этой же обработке можно сформировать справку – расчет «Расчет налога на прибыль». В ней будут отображаться не только финансовый результат деятельности организации, но и налог на прибыль за текущий месяц, год и за прошлые месяцы текущего года.

По данному отчету видно, что сумма налога на прибыль за текущий месяц составляет 20 процентов от прибыли за текущий месяц:

- 1 271,19 рублей * 20% = 254,24 рублей

Проверка данных

Проверить правильность данных, отраженных в учете и принимающих участие при расчете данного налога можно в отчете «Анализ состояния налогового учета по налогу на прибыль». В шапке отчета укажем период – август 2017 года.

При нажатии на каждый из разделов данного отчета можно увидеть более подробные расчеты.

Источник: https://1s83.info/obuchenie/1s-buhgalteriya/nalog-na-pribyil.html

Как правильно отразить налог на прибыль в 1С. Настройка, расчет и проверка

Налог на прибыль в 1С рассчитывается в автоматическом режиме. Изначально формируются бухгалтерские проводки в НУ по первичным документам, а затем при закрытии месяца.

Разберем на примере, каким образом формируется налоговая база и происходит расчет налога. Допустим, на предприятии производится продукция, которую это же предприятие продает. Возникает необходимость в закупке материалов и в выдаче зарплаты сотрудникам. В результате база по расчету налога с прибыли составит разницу от реализации произведенной продукции и оплатой труда.

Для учета этих процессов предусмотрен раздел организации «Учетная политика», где устанавливается метод расчета налога на прибыль с принятием ПБУ/18:

Далее формируются документы, по которым производится учет расходов. Сначала поступление материалов:

Данный документ создает проводки в БУ и налоговом учете (НУ, ПР и ВР). Если переменные и временные разницы отсутствуют, то строки останутся пустыми. В другом случае произойдет расчет разниц, на основании которых сформируется налоговая база. В программе 1С имеется встроенный расчет всех сумм по формуле БУ = НУ + ПР + ВР

Обратите внимание, что проводки в НУ отражаться будут только по кредитовому счету. Происходит это потому, что в список НУ в параметре «План счетов» не включены счета по учету НДС. Это соответствует алгоритмам расчета, заложенным в 1С.

Теперь необходимо оформить поступление оборудования и принять его к учету:

Обратите внимание на последнюю вкладку «Амортизационная премия» документа «Принятие к учету ОС»:

Заполнение данной вкладки предполагает уменьшение налоговых выплат на указанный процент:

Учет амортизационной премии происходит по специальному счету «КВ»:

Переходим к еще одному виду расходов – выплата зарплаты, которая оформляется через документ «Начисление зарплаты»:

Если посмотреть движение документа, то увидим проводки по БУ и НУ:

Затем оформляем списание материалов в производство:

В проводках отразятся суммы и по БУ и по НУ:

Отражаем выпуск продукции через оформление документа «Отчет производства за смену».

Можно проверить движение документа. Необходимо помнить, что сумма в проводках не имеет связь с фактическим расходом, а зависит от плановой цены:

Последним документом является реализация готовой продукции, по которому формируются доходы:

После принятия к учету дохода и расхода приступаем к процессу расчета налога на прибыль. Для примера проведем закрытие по трем месяцам, в течение которых происходило движение по всем документам. При этом нужно учесть, что амортизационная премия будет отражаться в следующем месяце после принятия ОС к учету:

В проводках по амортизации будут отражены временные разницы по налоговому учету:

Воспользуемся обработкой «Справка-расчет» для определения отложенных активов и обязательств. Из справки можно получить подробную информацию по формированию расчетов. Итоговая сумма в графе «Признаны Дт 68.04.2 Кт 77 (1)» будет равной проценту налога на прибыль от суммы ВР:

В отчете «Оборотно-сальдовая ведомость» можно просмотреть информацию по 77 счету (Отложенные активы):

После чего формируем обработку «Справка-расчет налога на прибыль»:

Обработка отразит условный расход по налогу на прибыль. Если из условного расхода вычесть сумму по условным обязательствам, то получим размер налога для уплаты в бюджет.

Обязательно после всех действий производим проверку расчета при помощи отчета «Анализ состояния налогового учета по налогу на прибыль»:

Источник: https://scloud.ru/ask_question/nalogooblozhenie/kak-pravilno-otrazit-nalog-na-pribyl-v-1s-nastroyka-raschet-i-proverka/

Считаем налог на прибыль в 1С — Первый Дом Консалтинга «Что делать Консалт»

Для большинства бухгалтеров расчёт налога на прибыль – совсем несложная задача: достаточно лишь нажать на кнопку «Закрытие месяца» в соответствующем разделе программы, и он посчитается автоматически.

Но если мы не являемся объектом малого бизнеса, то, выполняя требования законодательства, должны вести учёт в соответствии с ПБУ 18/02, с применением временных (ВР) и постоянных (ПР) разниц в налоговом учёте (НУ), что существенно усложняет задачу.

Рассмотрим первоначальную настройку программы 1С, ввод первичной документации для начисления налога на прибыль и сам расчёт. Возьмём для примера организацию ООО «Радуга», которая специализируется на производстве и реализации мебели.

Начальные настройки программы

Все настройки по налогу на прибыль компании заносятся по гиперссылкам «Учётная политика» (рис. 1) и «Налоги и отчёты» (рис. 2) в разделе «Главное». Обязательно устанавливаем галочку «Применяется ПБУ 18 „Учёт расчётов по налогу на прибыль организаций“», а также проверяем ставки налога на прибыль.

Формирование расхода

В нашем примере мы рассматриваем расчёт налога на прибыль за октябрь 2017 года. Чтобы сумма расхода по амортизации основного средства участвовала в нашем расчёте, нам потребуется купить и ввести в эксплуатацию объект в сентябре.

При приятии объекта к учёту включаем в расходы всю его первоначальную стоимость по налоговому учёту (для уменьшения налога на прибыль). В программе есть два документа по приобретению основных средств на закладке ОС и НМА: 1. «Поступление основных средств» и 2.

«Поступление оборудования». Чем они отличаются? Тем, что в первом случае документ формирует проводки и по покупке и по постановке на учёт объекта основных средств сразу. Он удобен тем пользователям, у которых не будет отличаться учёт по БУ и НУ.

Мы же вносим сначала документ «Поступление оборудования», а затем «Принятие к учёту ОС» (рис. 3).

Если мы щёлкнем на кнопку Дт/Кт и посмотрим проводки, то увидим временную разницу по НУ в размере 700 000 руб (рис. 4), которая сразу списывается в расход по НУ на счёт 20.01.

В процессе работы наша компания осуществляет затраты по закупке материала на производство мебели. Такая хозяйственная операция в программе отражается с помощью документа «Поступление (акт, накладная)» (рис. 5).

Спишем материал сразу в производство документом «Требование-Накладная» (рис. 6). Его можно создать здесь же, нажав на кнопку «Создать на основании».

Следующим этапом нашей работы мы отразим расход, который никогда не будет принят к налоговому учёту. Нам поможет документ «Операция, введённая вручную» в разделе «Операции». Его особенность в том, что он оформляется полностью в ручном режиме. И обычно именно он служит причиной возникновения ошибок бухгалтеров при расчёте налога на прибыль. Здесь нужно всегда помнить важную формулу:

В нашем примере (рис. 7) у счёта 91.02 мы выбрали соответствующую статью расхода «Прочие внереализационные доходы и расходы» без флажка «Принимается к НУ» (рис. 8), образовалась постоянная разница по НУ.

Обычно в конце месяца в программу заносится документ «Отчёт производства за смену». Он отражает выпуск готовой продукции и списание расходного материала. В нашем случае без него не обойтись (рис. 9).

Закладка «Материалы» остаётся пустой, так как мы уже списывали материал документом «Требование – накладная».

Далее рассчитаем заработную плату сотрудникам организации.

Если в настройках зарплаты (раздел «Зарплата и кадры») установлено, что её «Учёт ведётся в этой программе» (как в нашем случае), то требуется создать документ «Начисление зарплаты» (рис. 11).

В нём будет произведено начисление оплаты труда, НДФЛ и страховых взносов, а также эти операции будут разнесены по счетам бухгалтерского учёта.

Расходов мы произвели достаточно, перейдём к доходной части.

Формирование дохода

Нашу произведённую продукцию продадим покупателю документом «Реализация (акты, накладные)» (рис. 12).

В проводках по списанию себестоимости продукции обязательно должна быть заполнена графа «Сумма». Если реализация проходит с НДС, то программа делает ещё одну проводку по его начислению (рис. 13). Обратите внимание, сумма по НУ не заполняется.

Расчёт налога на прибыль

Когда вся первичная документация занесена, зарплата и налоги начислены, можно переходить к закрытию периода. Из раздела «Операции» переходим по гиперссылке «Закрытие месяца» (рис. 14) и нажимаем «Выполнить».

С помощью этой команды программа перепроводит все документы текущего периода, а также выполняет расчёт амортизации, корректирует стоимость номенклатуры, закрывает 20 и 44, 90 и 91 счета и выполняет расчёт налога на прибыль.

Нажав на гиперссылку «Расчёт налога на прибыль», можно увидеть проводки, а также сформировать «Справку-расчёт».

Обратите внимание: её нужно формировать по показателям налогового учёта (рис. 15).

Чем хороша эта справка: финансовый результат деятельности организации и налог на прибыль отображаются как нарастающим итогом с начала года, так и за текущий месяц (рис. 16).

Проверка расчёта

Для анализа учёта по налогу на прибыль в программе существует одноимённый отчёт в разделе «Отчёты» (рис. 17).

И первое, на что необходимо обратить внимание, – это какого цвета рамка в левой части отчёта «Налог на прибыль по данным НУ и БУ». Зелёная рамка означает, что в учёте выполняется правило БУ = НУ + ПР + ВР. Расчёт налога выполнен верно. Если рамка красного цвета – разбирайтесь в причинах.

Отчёт представляет собой блок-схему, поэтому вы достаточно легко найдёте ошибки, передвигаясь по блокам. В каждый из них можно заходить и разворачивать информацию по документам. Когда все ошибки найдены и устранены, перезакройте месяц и снова сформируйте отчёт.

На втором этапе проверки вы должны увидеть зелёную рамку, значит налогооблагаемая база сложилась правильно.

Если у вас остались вопросы по расчёту налога на прибыль в 1С, с удовольствием проконсультируем вас бесплатно.

Желаем вам успешной работы и только зелёного цвета в жизни!

Источник: https://www.4dk.ru/1c/news/d/20180129114258-schitaem-nalog-na-pribyl-v-1s

Как проверить расчет налога на прибыль в 1с

консультант по автоматизации учета, сертифицированный 1С-Эксперт,

создатель направлений «Налог на прибыль, ПБУ 18 в 1С на практике»,

«Производственный учет в 1С-УПП для начальников».

Работа с отчетом «Анализ состояния налогового учета по налогу на прибыль»

Во всех конфигурациях 1С, имеющих блоки бухгалтерского и налогового учета (1С-Бухгалтерия, 1С-Комплексная автоматизация, 1С-УПП ), имеется отчет «Анализ состояния налогового учета по налогу на прибыль».

Отчет рекомендован для проверки оборотов по расходам и доходам, учитываемых при расчете налоговой базы по налогу на прибыль, согласно данным бухгалтерского и налогового учета, с учетом временных и постоянных отличий..

Отчет не рекомендован:

— для анализа информации о расходах и доходах, отнесенных к видам деятельности, облагаемым ЕНВД, за исключением тех затрат, каковые отнесены к деятельности, облагаемой ЕНВД, в следствии распределения по взятым доходам.

— для анализа доходов, не учитываемых при определении налоговой базы.

Анализ проводится методом сопоставления данных бухучёта, учёта и налогового учёта постоянных и временных отличий. В базу сопоставления данных положено равенство по оборотам соответствующих квитанций по видам учета:

БУ = НУ ± ПР ± ВР

( я использую символ “±”, что бы выделить, что суммы БУ и НУ должны быть хорошими за исключением операций сторно, а сумму отличий смогут иметь символ как “+”, так и “-“).

1с Отчет Анализ налога на прибыль

Посредством структуры налоговой базы возможно перейти к интересующему разделу учета. Переход от одной схемы к второй производится посредством двойного клика мыши на блоке с интересующими показателями.

В случае если выбрать раздел «Налог». то раскрывается схема «Расчет налога на прибыль»

На схеме анализ проводится способом сопоставления величины налога на прибыль согласно данным налогового учета (декларация по налогу на прибыль) и согласно данным бухучёта с учетом списания и признания постоянных и отложенных налоговых обязательств и активов (отчет о убытках и прибылях).

В случае если величина налога на прибыль согласно данным бухучёта сходится с величиной налога на прибыль согласно данным налогового учета, то ведение налогового учета расценивается как верное.

Исключением есть, в то время, когда за контролируемый период имеется убыток по бухучёту.

В этом случае на схеме блоки «Налог на прибыль согласно данным НУ» и «Налог на прибыль согласно данным БУ с учетом корректировки» обводятся рамкой зеленого цвета.

Любой блок схемы имеет суммы и 4 название, соответственно видам учета — БУ, НУ, ВР и ПР

Выбрав блок в схеме для расшифровки ( к примеру, Доходы ) раскрывается более детальная схема по выбранному блоку

В случае если для блока нет детализированной схемы, то раскрывается отчет по сводным проводкам ( оборотам), организовавшим показатели блока.

Ниже приводится пример расшифровки блока «Выручка по простым видам деятельности».

Установив флаг «Развернуть по документам». отчет разворачивается до первичных документов, организовавших показатели.

Любой документ вошедший в отчет, возможно открыть. щелкнув по выбранной строчку два раза.

Так, последовательно переходя от блока к блоку и расшифровывая показатели возможно дойти до первичных документов,

При. в случае если для показателей какого-либо блока не выполняется равенство

БУ = НУ + ПР + ВР, то таковой блок обводится красной рамкой, что сигнализирует о наличии неточности.

Два раза щелкнув мышью по такому блоку, возьмём расшифровку по оборотам. Установив знамёна «Развернуть по документам» и «Показывать лишь неточности» детализируем расшифровку до документов, организовавшим расхождения.

По окончании устранения всех повторения и ошибок регламентных операций в отчете не должно быть выделения блоков красной рамкой:

P.S. Имеется ситуации, в то время, когда расчет налога на прибыль верный, а блоки все равно выделяются красной рамкой.

Конечно имеется ситуации, в то время, когда налог рассчитывается не правильно, а блоков выделения красным нет.

Эти особенности отчета разъяснялись в видео-приложении к семинару «Декларация по налогу на прибыль в 1С — без неточностей и в срок». что проводился в декабре.

P.S. Отсутствие расхождений в контролируемом равенстве БУ = НУ + ВР + ПР говорит о первой формальной проверке на правильность. Правильность расходов и отражения доходов по бух.налоговому учёту и учёту определяется правильностью оформления первичных выбора и документов соответствующих статей затрат.

Советуйте статью сотрудникам:

Источник: www.audit-it.ru

Учет налога на прибыль в 1С:Бухгалтерии 8, ред.3.0

Интересные записи

Источник: http://kbrbank.ru/kak-proverit-raschet-naloga-na-pribyl-v-1s/

Статьи

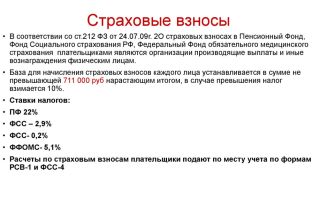

Плательщиками налога на прибыль признаются организации на общей системе налогообложения. Сроки уплаты и подачи отчетности закреплены ст.285, 286 НК РФ. Существует три способа уплаты налога и подачи отчетности :

- Ежемесячно по фактической прибыли

- Ежеквартально с ежемесячными авансовыми платежами (основной)

- Ежеквартально по фактической прибыли ( льготный : могут применять коммерческие организации с выручкой за предыдущие 4 квартала в среднем не превышает 15 млн. рублей).

После того, как Вы сформировали в программе декларацию по налогу на прибыль, Вам необходимо сверить ее с ОСВ, так сказать посчитать вручную сумму налога, проверить программу.

Мы будем рассматривать вариант работы обычной организации без применения ПБУ 18/02.

Сначала проверяем приложение 1 и 2 листа 02 декларации.

Приложение 1 – Доходы организации.

Как правило заполняется строка 010 – это выручка организации по основной деятельности без НДС. В ОСВ берем оборот по Кредиту 90.01 отнимаем оборот по дебету 90.03

Строка 011 это выручка от продажи покупных товаров без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 41). Можно сформировать анализ счета 41 и посмотреть корреспонденцию с 90.02.

Строка 012 это выручка от продажи готовой продукции без НДС, здесь необходимо отследить суммы, прошедшие по проводке Дт 62.01 Кт 90,01 ( но только если то накладной была вторая проводка Дт90.02 Кт 43). Можно сформировать анализ счета 43 и посмотреть корреспонденцию с 90.02.

Строка 040 = сумма строк 020…….030

Внереализационные доходы, строка 100 – проверяем оборот по кредиту счета 91.01 (без НДС)

Напоминаю, что при расчете налога на прибыль используйте в расчетах только принимаемые в налоговом учете доходы и расходы (гл. 25 НК РФ).

Приложение 2 – Расходы организации

Строка 010 – оборот по дебету 90.02 в корреспонденции с 20 счетом

Строка 020 – оборот по дебету 90.02 в корреспонденции с 41,43 счетами

Строка 040 – оборот по дебету 90.07 + 90.08

Строка 130 – сумма вышеперечисленных строк. (это расходы по 90 счету без НДС и оборота по счету 90.09)

Строка 200 – внереализационные расходы, принимаемые в расходы для целей налогового учета

Смотрите ОСВ по счету 91.02

Лист 02

Берем доходы по кт 90.01 (без НДС) — оборот по Дт 90.02 — оборот по Дт 90.07 — оборот по Дт 90.08 + Оброт по Кт 91.01 (без НДС) – оборот по Дт 91.02 (принимаемые расходы) = строка 060 листа 02

Затем произведите расчет суммы налога в соответствии с установленной ставкой в Вашем регионе. При расчете суммы налога к уплате учтите уплаченные ранее авансовые платежи (оборот по Дт 68.04)

Если у Вас возникают вопросы по заполнению декларации по налогу на прибыль, звоните, поможем консультацией (зайдем удаленно). Тел. +7(391) 287-7-287/ «Бухгалтерская энциклопедия «Профироста»25.07.2017

Информацию на странице ищут по запросам: Курсы бухгалтеров в Красноярск, Бухгалтерские курсы в Красноярске, Курсы бухгалтеров для начинающих, Курсы 1С:Бухгалтерия, Дистанционное обучение, Обучение бухгалтеров, Обучение курсы Зарплата и кадры, Повышение квалификации бухгалтеров, Бухгалтерский учет для начинающих

Бухгалтерские услуги, Декларация НДС, Декларация на прибыль, Ведение бухгалтерского учета, Отчетность в налоговую, Бухгалтерские услуги Красноярск, Внутренний аудит, Отчетность ОСН, Отчетность в статистике, Отчетность в Пенсионный Фонд, Бухгалтерское обслуживание, Аутсорсинг, Отчетность ЕНВД, Ведение бухгалтерии, Бухгалтерское сопровождение, Оказание бухгалтерских услуг, Помощь бухгалтеру, Отчетность через интернет, Составление деклараций, Нужен бухгалтер, Учетная политика, Регистрация ИП и ООО, Налоги ИП, 3-НДФЛ, Организация учета

Источник: http://www.profirost.ru/articles/proverka-zapolneniya-deklaracii-po-nalogu-na-pribyl-po-osv.html

Налог на прибыль в программах 1С:Бухгалтерия 3.0, 1С:УПП 1.3, 1С:ERP Управление предприятием 2.0

Налог на прибыль для уплаты в бюджет рассчитывается на основании главы 25 НК РФ:

Налог на прибыль = Налогооблагаемая прибыль × Ставка налога на прибыль.

Налоговая база для расчета налога на прибыль в 1С определяется как разность между доходом и расходом, которые могут отличаться от принятых в БУ. В этом случае возникают разницы между прибылью, а значит и рассчитанным налогом на прибыль по БУ и НУ.

Возникающие разницы между бухгалтерской и налоговой прибылью (убытком) могут быть двух видов: постоянные (ПР) и временные (ВВР и НВР). В бухгалтерском учете отражаются не сами разницы, а сумма налога, исчисленная с этих разниц.

Учет расчетов по налогу на прибыль ведется с применением следующих балансовых счетов:

- 09 «Отложенные налоговые активы»;

- 77 «Отложенные налоговые обязательства»;

- 68.04 «Налог на прибыль»;

- 68.04.1 «Расчеты с бюджетом»;

- 68.04.2 «Расчет налога на прибыль;

- 99.02.1 «Условный расход по налогу на прибыль»;

- 99.02.2 «Условный доход по налогу на прибыль»;

- 99.02.3 «Постоянное налоговое обязательство»;

- 99.02.4 «Перерасчет отложенных налоговых обязательств и активов»

Налог на прибыль в программе: 1С:Бухгалтерия 3.0

Выберем организацию в программе 1С:Бухгалтерия 3.0, и перейдем в настройку учетной политики:

Установим галочку – Применяется ПБУ 18/02, если таковая отсутствует.

Перейдем в регистр сведений Ставка налога на прибыль и установим значения. Следует помнить, что для разных субъектов РФ ставки могут отличаться.

Перед тем как смотреть соответствующие отчеты по налогу на прибыль необходимо выполнить регламентную операцию – Закрытие месяца. После чего можно переходить к отчетам.

Для внутреннего анализа существует отчет – Анализ состояния по налогу на прибыль, где всегда можно выбрать интересующий раздел.

Также существует отчет Справка-расчет по налогу на прибыль, в котором удобно проводить анализ полученных данных.

Отчет предназначенный для сдачи в налоговую – Декларация по налогу на прибыль. В данный отчет можно попасть через 1С-Отчетность.

Налог на прибыль в программе: 1С:УПП 1.3

В программе 1С:УПП 1.3 существует документ – Расчет налога на прибыль

Данный документ выполняет регламентные операции налогового учета для получения информации по налогу на прибыль. Документ вводится после выполнения всех регламентных операций бухгалтерского и налогового учета. Для каждой организации свой отдельный документ.

После чего можно использовать отчеты, указанные в предыдущем разделе (для конфигурации Бухгалтерия 3.0)

Налог на прибыль в программе: 1С:ERP. Управление предприятием 2.0

В программе 1С:ERP Управление предприятием 2.0 для формирования налога на прибыль существует документ – Регламентная операция. Чтобы сформировать налог на прибыль, надо создать указанный документ с видом операции — Расчет налога на прибыль.

Документ Регламентная операция сформирует следующие проводки:

После чего можно переходить в пункт Регламентированная отчетность и формировать Декларацию по налогу на прибыль по нужной организации.

Источник: http://vnedriupp.ru/stat/?ELEMENT_ID=8351

Как проверить расчет налога на имущество в 1с

Налог на прибыль в 1С рассчитывается по итогам месяца после запуска регламентной операции, которая, в свою очередь, может быть запущена путем выполнения команды «Закрытие месяца». Проверка правильности расчета налога на прибыль в 1С (конфигурации 8)выполняется при помощи специального отчета «Анализ состояния налогового учета».

Как рассчитать налог в 1С

Учет расчетов по прибыли ведется в соответствии с действующим Положением по бухгалтерскому учету ПБУ 18/02, утвержденным приказом Минфина от 19.11.2002 № 114н. Сам налог рассчитывается на основании норм, указанных в главе 25 Налогового Кодекса.

Для расчета налога на прибыль в 1С налоговая база определяется в виде разницы между доходами и расходами, которые в налоговом учете могут отличаться от тех, что приняты в бухучете.

Исходя из принципов, указанных в ПБУ 18/02, при расчете налога следует учитывать разницы между определенной по данным бухгалтерского учета величиной налога на прибыль и величиной, определенной по налоговому учету.

Эти разницы – постоянные (ПР) и временные (ВР) – возникают из-за различий в порядке учета обязательств налогоплательщика и его активов по нормативным актам, принятым для налогового и бухгалтерского учета.

При этом ПР влекут за собой формирование постоянного налогового обязательства и постоянного налогового актива (сч. 99.02.3), а ВР – отложенных налоговых обязательств (сч. 77) или отложенных налоговых активов (сч.

09).

В программе 1С:8 для обеспечения соответствия требованиям ПБУ 18/02 ведется вспомогательный учет ПР и ВР при оценке стоимости обязательств и активов с целью расчета налога на прибыль.

С 2002 года, после внедрения ПБУ 18/02, понятие налога на прибыль для целей бухучета было исключено из оборота, вместо этого был внедрен термин – Условный доход (УД) или расход (УР). В бухучете отражаются не сами ПР и ВР, а сумма налога, которая рассчитана из этих расхождений.

УД = Прибыль по БУ * Ставка налога.

Если разницы учтены в соответствии с нормами ПБУ 18/02 и оборот по Кт сч. 68.04.

2 (Расчет налога на прибыль) больше, чем оборот по Дт, то их разность будет соответствовать значению текущего налога, отображаемого в декларации по налогу на прибыль. А вот обратной ситуации не может быть, т.к.

значение текущего убытка в налоговом учете всегда будет равно 0. Равенство оборотов при налоговом убытке может быть достигнуто при выполнении следующей записи:

При этом на всех балансовых счетах должно выполняться равенство:

где БУ – стоимость обязательств и активов в бухучете;

НУ – стоимость обязательств и активов в налоговом учете.

Как проверить расчет налога в 1С

В связи с тем что с 2014 года в налоговой декларации требуется округлять значения до рублей, в программе 1С образующиеся копейки убираются при помощи проводок:

Дт (Кт) 68.04.2 Кт (Дт) 99.09.

Поэтому для проверки правильности расчета налога недостаточно лишь посмотреть сальдо на счету 68.04.2 – ведь теперь он всегда закрывается в конце месяца. Теперь следует анализировать результаты такого округления – т.е. обороты на счетах 68.04.2 (99.09).

Также есть другие автоматизированные способы проверки правильности расчета налога. Самым простым является сравнение суммы прибыли по декларации с суммой прибыли в отчете о финрезультатах – они не должны быть идентичны.

Кроме того, для проверки в 1С есть спецуслуга – экспресс-проверка ведения учета. Воспользовавшись этим сервисом, можно просмотреть детализированный отчет об обнаруженных ошибках и ознакомиться с предложенными рекомендациями.

Основным и наиболее эффективным способом проверки является использование спецотчета «Анализ состояния НУ по налогу на прибыль». Проверку следует начинать, перейдя в первый блок «Налог».

Совершая переходы по блокам, необходимо обращать внимание, выполняется ли равенство БУ = НУ + ПР + ВР.

Если равенство не выполняется, то блок будет выделен красной обводкой, а при выполнении равенства – зеленым цветом обводки.

Обычно ошибки допускаются при неправильном заносе первичных документов либо допуске погрешности при выполнении проводок вручную. Бухгалтер сможет найти ошибку, передвигаясь по соподчиненным блокам, подсвеченным красным цветом, до самого источника ошибки.

При помощи программы 1С достаточно легко как произвести расчет налога на прибыль, так и проверить его, пользуясь подсказками. Принцип работы программы при произведении расчета налога на прибыль основан на выполнении требований ПБУ 18/02.

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Как проверить расчет налога на прибыль в 1С

Головин Павел, автор проекта «1c-nalog.info – Налоговый учет в 1С. НДС, Налог на прибыль и ПБУ 18», консультант по автоматизации учета, сертифицированный 1С-Специалист, автор курсов «Налог на прибыль, ПБУ 18 в 1С на практике»,

«Производственный учет в 1С-УПП для руководителей».

Работа с отчетом «Анализ состояния налогового учета по налогу на прибыль»

Во всех конфигурациях 1С, имеющих блоки бухгалтерского и налогового учета (1С-Бухгалтерия, 1С-Комплексная автоматизация, 1С-УПП ), есть отчет «Анализ состояния налогового учета по налогу на прибыль».

Отчет предназначен для проверки оборотов по доходам и расходам, учитываемых при расчете налоговой базы по налогу на прибыль, по данным бухгалтерского и налогового учета, с учетом временных и постоянных разниц..

Отчет не предназначен:

— для анализа данных о доходах и расходах, отнесенных к видам деятельности, облагаемым ЕНВД, за исключением тех расходов, которые отнесены к деятельности, облагаемой ЕНВД, в результате распределения по полученным доходам.

— для анализа доходов, не учитываемых при определении налоговой базы.

Анализ проводится путем сопоставления данных бухгалтерского учета, налогового учета и учета постоянных и временных разниц. В основу сопоставления данных положено равенство по оборотам соответствующих счетов по видам учета:

БУ = НУ ± ПР ± ВР

( я использую знак “±”, что бы подчеркнуть, что суммы БУ и НУ должны быть положительными за исключением операций сторно, а сумму разниц могут иметь знак как “+”, так и “-“).

1с Отчет Анализ налога на прибыль

С помощью структуры налоговой базы можно перейти к интересующему разделу учета. Переход от одной схемы к другой производится с помощью двойного клика мыши на блоке с интересующими показателями.

Если выбрать раздел «Налог» , то открывается схема «Расчет налога на прибыль»

На схеме анализ проводится методом сопоставления величины налога на прибыль по данным налогового учета (декларация по налогу на прибыль) и по данным бухгалтерского учета с учетом признания и списания постоянных и отложенных налоговых активов и обязательств (отчет о прибылях и убытках).

Если величина налога на прибыль по данным бухгалтерского учета совпадает с величиной налога на прибыль по данным налогового учета, то ведение налогового учета расценивается как правильное. Исключением является, когда за проверяемый период есть убыток по бухгалтерскому учету.

В этом случае на схеме блоки «Налог на прибыль по данным НУ» и «Налог на прибыль по данным БУ с учетом корректировки» обводятся рамкой зеленого цвета.

Каждый блок схемы имеет название и 4 суммы, соответственно видам учета — БУ, НУ, ВР и ПР

Выбрав блок в схеме для расшифровки ( например, Доходы ) открывается более детальная схема по выбранному блоку

Если для блока нет детализированной схемы, то открывается отчет по сводным проводкам ( оборотам), сформировавшим показатели блока.

Ниже приводится пример расшифровки блока «Выручка по обычным видам деятельности».

Установив флаг «Развернуть по документам» , отчет разворачивается до первичных документов, сформировавших показатели.

Любой документ вошедший в отчет, можно открыть , щелкнув по выбранной строке дважды.

Таким образом, последовательно переходя от блока к блоку и расшифровывая показатели можно дойти до первичных документов,

В случае , если для показателей какого-либо блока не выполняется равенство

БУ = НУ + ПР + ВР, то такой блок обводится красной рамкой, что сигнализирует о наличии ошибки.

Дважды щелкнув мышью по такому блоку, получим расшифровку по оборотам. Установив флаги «Развернуть по документам» и «Показывать только ошибки» детализируем расшифровку до документов, сформировавшим расхождения.

https://www.youtube.com/watch?v=RlsqiB4Jjsc

После устранения всех ошибок и повторения регламентных операций в отчете не должно быть выделения блоков красной рамкой:

P.S. Есть ситуации, когда расчет налога на прибыль верный, а блоки все равно выделяются красной рамкой.

А так же есть ситуации, когда налог рассчитывается не верно, а блоков выделения красным нет.

Эти особенности отчета объяснялись в видео-приложении к семинару «Декларация по налогу на прибыль в 1С — без ошибок и в срок», который проводился в декабре.

Налог на имущество: новая база и расчет в «1С»

Объекты, по которым нужно рассчитать налог по-новому

Согласно изменениям, внесенным Федеральным законом от 02.11.2013 № 307-ФЗ (далее — Закон № 307-ФЗ) в главу 30 НК РФ, по некоторым объектам недвижимости налоговая база определяется исходя из кадастровой стоимости. Виды такого недвижимого имущества перечислены в новой статье 378.2 НК РФ. К ним относятся (п. 5 ст. 2 Закона № 307-ФЗ):

1. Административно-деловой центр (помещения в нем). Под административно-деловым центром следует понимать отдельно стоящее нежилое здание (строение, сооружение), в котором помещения принадлежат одному или нескольким собственникам и которое соответствует какому-либо из следующих требований:

2. Торговый центр или комплекс (помещения в нем). Таким объектом признается отдельно стоящее нежилое здание (строение, сооружение), в котором помещения принадлежат одному или нескольким собственникам и которое отвечает какому-либо из следующих требований:

- расположено на земельном участке, на котором разрешено размещение торговых объектов, объектов общепита и (или) бытового обслуживания;

- не менее 20 процентов площади здания в соответствии с данными кадастрового паспорта или документами технического учета предусматривает размещение торговых объектов, объектов общепита и (или) бытового обслуживания либо фактически используется для размещения перечисленных объектов.

- согласно данным кадастрового паспорта или документам технического учета в них предусмотрено размещение офисов, торговых объектов, объектов общепита и бытового обслуживания;

- не менее 20 процентов площади помещения фактически используется для размещения указанных объектов.

- не ведут деятельность в России через постоянные представительства;

- ведут деятельность в России через постоянные представительства, но объект недвижимости не относится к деятельности.

- на официальном сайте Федеральной службы государственной регистрации, кадастра и картографии (Росреестра) (https://rosreestr.ru/wps/portal/) по конкретному субъекту РФ;

- на официальном сайте субъекта РФ;

- в налоговом органе по месту нахождения недвижимости.

- объект недвижимости не включен в Перечень по состоянию на 1 января текущего календарного года;

- кадастровая стоимость объекта недвижимости установлена в течение текущего отчетного (налогового) периода.

3. Нежилые помещения (не являющиеся административно-деловыми или торговыми центрами), которые соответствуют одному из следующих требований:

4. Недвижимость иностранных организаций, которые:

В отношении всех остальных объектов, принадлежащих российским организациям, порядок определения налоговой базы не изменился.

Определение кадастровой стоимости

Конкретный перечень объектов недвижимости, по которым налоговую базу нужно исчислять исходя из кадастровой стоимости (далее — Перечень), а также данные о самой кадастровой стоимости можно будет узнать из следующих источников (п. 5 ст. 2 Закона № 307-ФЗ):

Данные о кадастровой оценке недвижимости органы Росреестра должны размещать (передавать в налоговые органы) не позднее 1-го числа очередного налогового периода, то есть не позднее 1 января каждого года.

Это связано с тем, что налогоплательщики при расчете налога должны применять кадастровую стоимость в размере, определенном по состоянию на 1 января соответствующего года (п. 2 ст. 2 Закона № 307-ФЗ).

Сведения о кадастровой стоимости недвижимости товарищества по состоянию на 1 января очередного налогового периода всем участникам договора простого товарищества обязано предоставлять лицо, которое ведет учет имущества. Такие дополнения внесены в пункт 2 статьи 377 НК РФ (п. 5 ст. 2 Закона № 307-ФЗ). Исполнять эту обязанность, как и в настоящее время, необходимо не позднее 20-го числа месяца, следующего за отчетным периодом.

Если кадастровая стоимость помещения неизвестна, но зато определена кадастровая стоимость всего здания, в котором расположено такое помещение, то налоговая база рассчитывается по формуле:

Налоговая база = Кадастровая стоимость здания * Доля площади помещения в общей площади здания

В Законе № 307-ФЗ поясняется, что кадастровая стоимость недвижимости не применяется при расчете налоговой базы текущего отчетного (налогового) периода, если:

В перечисленных случаях налоговая база определяется в прежнем порядке, то есть российские организации-собственники имущества платят налог с остаточной стоимости недвижимости по данным бухучета (ст. 375, 376 НК РФ). А уже со следующего налогового периода (календарного года) они должны использовать при расчете налога данные кадастровой оценки имущества.

В отношении налогоплательщиков-иностранных организаций в пункте 14 новой статьи 378.2 НК РФ предусмотрены специальные положения. Так, если кадастровая стоимость недвижимости, принадлежащей иностранной организации, не установлена, то налоговая база принимается равной нулю.

Однако не ясно, применяется ли данное правило в ситуации, когда кадастровая оценка имущества иностранной организации проведена после 1 января текущего календарного года, то есть в середине налогового периода.

Во избежание претензий налоговых органов иностранному налогоплательщику целесообразнее продолжать уплачивать налог на имущество по инвентаризационной стоимости или же обратиться за пояснениями в территориальную инспекцию (пп. 1 п. 1 ст. 21 НК РФ).

Расчет налога на имущество по новым правилам

По перечисленным выше объектам недвижимости налоговая база определяется отдельно. Такие дополнения внесены в пункт 1 статьи 376 НК РФ. Правила исчисления налоговой базы содержатся в новой статье 378.

2 НК РФ. При этом региональные власти смогут устанавливать особенности ее определения. Однако это возможно лишь при наличии результатов кадастровой оценки объектов недвижимости (п. 5 ст. 2 Закона № 307-ФЗ).

Налог по итогам года, исходя из кадастровой стоимости объекта, нужно исчислять в порядке, аналогичном действующему в настоящее время, то есть по формуле (п. 1, 2 ст. 382 НК РФ):

Сумма налога = Налоговая база x налоговая ставка — Сумма авансовых платежей, исчисленных в течение налогового периода

Авансовый платеж по итогам отчетного периода будет рассчитываться с применением формулы (пп. 1 п. 12 ст. 378.2 Закона № 307-ФЗ):

Авансовый платеж по налогу = 1/4 кадастровой стоимости объекта недвижимости по состоянию на 1 января налогового периода * Ставка налога, установленная законом субъекта РФ

Предельные ставки для расчета налога по новым правилам установлены новым пунктом 1.1 статьи 380 НК РФ с разбивкой по годам и субъектам РФ. Значения налоговых ставок в таблице 1.

Таб. 1. Налоговые ставки на 2014 год по субъектам Российской Федерации

Субъект РФ

Год, в котором осуществляется уплата налога

Отчетность по налогу на имуществу в «1С: Бухгалтерия 8», ред 3.0

Источник: http://adm-kuzminskiy.ru/kak-proverit-raschet-naloga-na-imushhes/