Регламент по работе с дебиторской задолженностью

Любая предпринимательская деятельность связана с заключением контрактов, поставкой товаров, оказанием услуг и внесением оплаты за них. Время от времени каждому бизнесмену приходится сталкиваться с нарушением бизнес-партнёрами регламента платежей.

Независимо от того, произошёл ли сбой в оплате по вине контрагента или по причине неких форс-мажорных обстоятельств, у компании поставщика образуется просроченная дебиторская задолженность.

Несмотря на то, что действующее законодательство не устанавливает никаких рамок относительно размера дебиторской задолженности, каждая компания предпринимает действия по работе с ней.

Висящие мёртвым грузом безнадёжные долги подлежат списанию, а те, что реально вернуть – взысканию. Ведь зависание средств в дебиторских долгах приводит к проблемам с оборотными средствами, и, в итоге – к возникновению финансовых проблем предприятия. Чтобы избежать подобных неприятностей, компания должна иметь эффективный регламент по работе с дебиторской задолженностью.

Когда необходим регламент по работе с дебиторской задолженностью

Под бухгалтерским термином «дебиторская задолженность» подразумеваются все долги, возникшие вследствие неплатежей клиентов за поставленный товар или услуги.

Должниками, или говоря языком бухгалтеров, — дебиторами, — могут являться как частные граждане, так и различные субъекты бизнес-структур: организации и частные предприятия.

При этом дебиторская задолженность в бухгалтерском учёте относится к активу предприятия. Актив – это совокупность всей собственности данной организации.

То есть, вся задолженность, образовавшаяся перед организацией со стороны клиентов и партнёров по бизнесу, формально относится к её имуществу.

При этом подразумевается, что через некоторое время «дебиторка» из чисто виртуального имущества преобразуется в совершенно конкретные денежные средства. Однако, так бывает далеко не всегда.

В соответствии со статьёй №266 налогового законодательства, вся дебиторская задолженность подразделяется на две категории:

- Текущая. Является нормальной формой деловых взаимоотношений, когда оплата задерживается в допустимых взаимным соглашением рамках. Например, согласно контракту, клиент должен произвести расчет за поставленную продукцию в срок одного месяца. В течение этого времени дебиторская задолженность будет считаться текущей.

- Сомнительная. К такой категории относятся просроченные долги – контрагент задерживает оплату сверх оговорённого в контракте срока. Подобная задолженность может возвращаться в добровольном порядке, если у должника возникли лишь временные затруднения с оборотными средствами. Либо через судебный арбитраж, если контрагент уклоняется от произведения выплат по договору.

- Безнадёжная. К этому разряду относят задолженность, востребовать которую невозможно даже при посредстве судебного иска. Это происходит, когда упущено время, отведённое законодательством для взыскания просрочки (3 года). Также безнадёжными автоматически признаются долги, оставшиеся за организацией после её ликвидации или окончания процесса банкротства.

Текущая задолженность не представляет для фирмы какой-либо проблемы. А вот для уменьшения размера невыплаченных долгов, относящихся к категориям сомнительных и безнадёжных, понадобиться произвести ряд действий.

Прежде всего, руководством предприятия создаётся регламент по работе с дебиторской задолженностью. Он представляет собой документ, определяющий стратегию работы с просроченными дебиторскими долгами.

Регламент необходим в следующих ситуациях:

- Если у компании имеется большое количество различных должников-дебиторов. Данный вопрос актуален для предприятий банковского сектора, управляющих коммунальных организаций, а также для компаний, которые оказывают свои услуги на основе пост оплаты.

- У крупной компании или корпорации имеется большое количество филиалов, отделений и подразделений. При этом каждое такое отделение имеет своих дебиторов. В подобной ситуации у фирмы должен иметься единый для всех филиалов регламент по работе с дебиторской задолженностью.

Таким образом, главным предназначением регламента является упорядочивание работы с дебиторами, и составление единых норм по учёту и управлению имеющейся задолженностью.

Структура регламента по работе с дебиторской задолженностью

Законодательные нормативы не предусматривают специальную форму документального оформления процедуры по взысканию дебиторской задолженности.

Но, согласно устоявшимся неофициальным стандартам, в регламенте следует предусмотреть и отобразить действия специалистов, ответственных за работу с контрагентами, на различных этапах процесса истребования «дебиторки».

В этом смысле регламент является локальным актом организации, целью которого является борьба с ростом дебиторской задолженности. С примерным образцом регламента по работе с дебиторской задолженностью можно ознакомиться на нашем сайте.

Скачать образец регламента по работе с дебиторской задолженностью

Условно регламент можно разделить на несколько частей:

- Общие положения. Здесь содержится перечень лиц, ответственных за работу с неплательщиками, прописываются задачи, которыми руководствовались составители данного документа.

- Содержит перечень конкретных действий, направленных на работу с текущей задолженностью.

- Прописывает порядок действий уменьшение размера дебиторской задолженности – востребования или списания её. Сюда относятся: регламентация процедуры досудебного решения вопроса; подготовка необходимой документации для подачи иска в арбитраж; порядок списания безнадёжных долгов.

К составленному регламенту по работе с дебиторской задолженностью прилагаются дополнительные документы.

Это различные счета-фактуры, официальные письменные претензии, уведомления, которые потребуются для составления подтверждающей базы при обращении в судебный арбитраж. При этом приведённый выше план не является чем-либо стандартным.

У каждой организации внутренняя структура регламента может быть индивидуальной, и зависеть от конкретных особенностей работы с клиентами, а также от финансового состояния компании.

Основные моменты регламента по работе с дебиторской задолженностью

Рассмотрим более пристально все аспекты составления регламента. Документ должен прописывать все возможные аспекты работы с «дебиторкой», начиная с самого начала её возникновения, и заканчивая её полной ликвидацией – выплатой или списанием. В регламенте по работе с дебиторской задолженностью следует создать подразделы, которые:

- Классифицируют и устанавливают порядок учёта долгов. Здесь рассматриваются: общий порядок учёта и документального отражения «дебиторки» с момента её образования; распределение всей задолженности на три группы – текущей, сомнительной и безнадёжной.

- Устанавливают порядок проведения процедуры инвентаризации имеющихся проблемных долгов. Здесь прописывается порядок создания инвентаризационной комиссии, определяется методика анализа дебиторской задолженности с целью установления её проблемности. Сюда же могут включаться другие положения, с помощью которых можно создать наиболее полное представление о состоянии задолженности перед организацией.

- Определяют порядок действий и перечень мероприятий по досудебному решению вопроса, связанного с погашением просрочек по выплатам. Здесь же указываются служащие, ответственные за проведение данной работы.

- Устанавливают действия уполномоченных сотрудников в случае судебных тяжб по востребованию дебиторских долгов. Данный подраздел может заменяться отдельным регламентом, прописывающим порядок действий при подаче иска в арбитражный суд. Положения, регулирующие порядок действий работников фирмы, должны опираться на соответствующие статьи действующего процессуального законодательства и подзаконные нормативные акты.

- Определяют принципы причисления «дебиторки» к безнадёжным долгам, и порядок списания её со счетов предприятия. Данный процесс происходит в полном соответствии с регламентом налогового законодательства. Факт списания должен быть отражён в бухгалтерском и налоговом учёте компании.

Помимо перечисленных аспектов, регламент по работе с дебиторской задолженностью может включать и прочие положения и разделы, которые посчитает необходимым включить в него служба менеджмента фирмы.

Регламент в борьбе с ростом дебиторской задолженности

Если структура регламента для каждого предприятия является индивидуальной, то методика работы по уменьшению размеров и предотвращению роста клиентской задолженности примерно одинаковы для всех компаний.

Связано это с едиными для всех методами востребования неоплаченных вовремя поставок, установленными в законодательном порядке.

Существует два основных направления действий по регулирования размера «дебиторки»:

- Профилактические меры.

- Меры по возврату оборотных средств.

К мерам профилактики относят работу по проверке благонадёжности контрагента. Например, следует ознакомиться с историей его коммерческой деятельности, взаимоотношений с прочими бизнес-партнёрами.

Сделать это можно на официальном сайте высшего судебного арбитража – здесь отображается история судебных тяжб и исковых претензий к каждому физическому лицу.

На сайте госреестра необходимо узнать о состоянии дела потенциального партнёра: не открыто ли в отношении его процедура банкротства или ликвидации предприятия.

Также далеко не лишним будет проверить подлинность предоставленной документации – доверенностей, уставных документов, лицензий и так далее. Если же задолженность уже перешла в разряд просроченной, то остаётся два выхода – решить проблему при помощи переговоров с неплательщиком, либо при посредстве арбитражного судопроизводства.

Работа с дебиторской задолжностью

Источник: https://www.myjus.ru/debts/reglament-po-rabote-s-debitorskoj-zadolzhennostyu/

Порядок работы с дебиторской задолженностью | Ошеров, Онисковец и Партнеры

Наличие дебиторской задолженности – обычная ситуация для любой компании, которая ведет хозяйственную деятельность.

Однако нужно следить, чтобы она не превратилась в долги, которые будет очень сложно взыскать.

Существует специальный порядок работы с дебиторской задолженностью, которые позволяет избежать такого сценария. В данной статье мы рассмотрим, что нужно делать в подобных ситуациях.

Контрагент не заплатил: что делать в первую очередь?

Если вы столкнулись с неплатежом со стороны контрагента, в первую очередь попытаться определить причины возникновения данной ситуации. Грамотный анализ дебиторской задолженности поможет определить, почему деньги не поступили.

Начинать анализ нужно с действий своей компании: возможно, были допущены ошибки при оформлении документов, не до конца выполнены обязательство по контракту и т.д. Если собственные ошибки исключены, нужно проанализировать историю работы с клиентом и его деловую репутацию.

Если вы ранее неоднократно успешно сотрудничали, скорее всего, проблема незначительная – не успели вовремя оформить бумаги, провести платеж и т.д. Если же вы работаете с данным контрагентом первый раз, или ранее уже были сложности с ним, задолженности нужно уделить повышенное внимание – есть значительный риск того, что она превратится в долг.

Параллельно нужно навести справки о компании-контрагенте: если ситуации, аналогичные вашей, случались и ранее, это тоже плохой знак, и нужно быть готовым к спору.

Прежде чем приступать к взысканию дебиторской задолженности, обязательно нужно также связаться с контрагентом и выяснить, каковы причины неплатежа. Кроме описанных выше, они могут быть и другими: финансовые трудности (на счетах закончились деньги), форс-мажор или банальная забывчивость.

Пообщайтесь с представителем компании-должника, напомните о необходимости погасить задолженность. Возможно, придётся пойти на некоторые уступки: продление срока выплат, разбивку платежей на части и т.д., но это в любом случае лучше, чем получить безнадежный долг.

И только в случае получения негативного ответа, дальнейших задержках или невозможности связаться с контрагентом приступайте к дальнейшим действиям по взысканию причитающихся по договору средств.

Претензионный порядок взыскания задолженности

Как и любой другой арбитражный спор (а данная ситуация относится к таковым), взыскание долгов и дебиторской задолженности следует начинать с подготовки официальной претензии и направления ее контрагенту (это является требованием законодательства для арбитражных споров).

Порядок действий следующий:

- Подготовка обоснования и документации – соберите все документы, которые имеет отношение к данному спору: договор, акты приемки, транспортные накладные, выписки, акты выполненных работ и т.д., проанализируйте текст договора и убедитесь, что ваши требования полностью законны и аргументированы.

- Составьте текст претензии – укажите все обстоятельства возникновения спора (когда был заключен договор, какие обязательства каждой из сторон включал, какие из них выполнены, а какие остались невыполненными), укажите свои требования (выплатить имеющуюся дебиторскую задолженность) и обоснования, со ссылками на пункты договора и имеющиеся в вашем распоряжении документы. В конце обязательно укажите, что оставляете за собой право обратиться в суд, если ваши требования будут проигнорированы.

- Направьте претензию вместе с сопутствующими должнику по почте (рекомендованным письмом с описью вложения и подтверждением вручения) или лично в офис.

- В зависимости от реакции на претензию, возможны различные пути развития событий:

- если контрагент признает долг и согласится его выплатить, спор на этом завершается;

- если должник согласится с претензиями, но захочет обсудить условия погашения задолженности, проводятся переговоры, на которых ищется компромиссное решение и оформляется соответствующий протокол;

- если претензия проигнорирована, или компания откажется выплатить задолженность, можно переходить к судебномувзысканию средств.

Взыскание дебиторской задолженности через суд

Если претензия не возымела должного эффекта, остается единственный вариант – обращаться в арбитражный суд.

Алгоритм действий в этом случае следующий:

- Подготовка искового заявления – в качестве основы документа можно использовать текст претензии, поскольку они во многих элементах совпадают. Различие – необходимо указать наименование суда, сведения об истце и ответчике, а также о том, что претензионный порядок разрешения спора был соблюден (в качестве доказательства прилагается копия претензии и ответ должника, если он был получен). Дополнительно прилагаются все документы, которые подтверждают вашу позицию. Также указывается цена иска – сумма всех требований (задолженность, неустойки, штрафы и т.д.).

- Подача иска в суд – заявление направляется в арбитражный суд по месту регистрации контрагента.

- Рассмотрение дела в суде – во время слушаний истец или его представитель должны подтвердить изложенную в иске позицию и привести доказательства в ее пользу. В случае успеха вердикт арбитража взыщет с должника всю задолженность.

К процедуре рекомендуется привлечь квалифицированного юриста по взысканию дебиторской задолженности, который поможет правильно оформить документы, будет представлять ваши интересы в суде и повысит шансы на положительный результат.

Взыскание дебиторской задолженности через процедуру банкротства

В некоторых случаях даже решение суда о взыскании задолженности не даст нужного результата – у должника может не оказаться средств на счетах для погашения суммы. Но есть один способ, который позволяет хотя бы частично получить причитающиеся средства – это сделать контрагента банкротом.

Для этого необходимо инициировать процедуру банкротства должника, и в процессе получить официальный статус кредитора, подав соответствующее заявление в арбитражный суд. Впоследствии, при реализации имущества компании-банкрота вы будете иметь возможность взыскать долг с полученных средств.

И хотя этот путь не лишен недостатков (например, имущества может не хватить на погашение всей суммы задолженности), он может оказаться единственным возможным.

Заключение

Дебиторскую задолженность необходимо контролировать и не допускать ее перевода в долги, которые сложно взыскать.

Вначале стоит проанализировать причины возникновения задолженности, попытаться решить спор в мирном русле, и только если это не даст результатов, обращаться в суд или взыскивать средства через банкротство должника.

Грамотная юридическая помощь поможет взыскать дебиторскую задолженность в короткие сроки.

Источник: http://advokat-osherov.ru/blog/poryadok-raboty-s-debitorskoy-zadolzhennostyu/

Волгоград

Автор: Алексей Дудин18 декабря 2007 г.

Дебиторская задолженность — обычное дело в бизнесе. Вот только грамотная работа по взысканию «дебиторки» ещё не стала, к сожалению, повседневной практикой для российских предприятий.

Тем не менее за время действия Гражданского, Уголовного, Гражданско-процессуального и Арбитражно-процессуального кодексов РФ, а также Федерального закона «Об исполнительном производстве» накоплен достаточный опыт эффективного взыскания долгов, использовать который может каждый бизнесмен.

Долги неизбежны

Практически любая отечественная компания вынуждена время от времени продавать товары/работы/услуги (далее — товары) с отсрочкой платежа и приобретать сырьё или иную продукцию по предоплате с отсрочкой момента поставки, что приводит к появлению дебиторской задолженности.

Подобное положение дел вполне естественно, поскольку продажа с отсрочкой платежа зачастую является необходимым маркетинговым ходом, способом обойти конкурентов, захватить новый рынок сбыта, а приобретение товаров по предоплате с отсрочкой момента поставки — распространённая практика работы с крупными поставщиками, которые таким образом страхуются от риска неплатежа.

Образование долгов в бизнесе — вещь почти неизбежная. Однако это отнюдь не означает, что можно махнуть на них рукой и спать спокойно. Как раз наоборот: для того чтобы сон был крепким и здоровым, с «дебиторкой» нужно уметь грамотно работать — опираясь как на отечественный опыт, так и на богатую практику западных стран, имеющих длительную историю рыночных отношений.

В США, например, взысканием просроченной задолженности занимаются специализированные агентства (collection agencies).

Данные организации, выработавшие нормативно закреплённый регламент работы (Fair Debt Collection Practices Act) и руководствующиеся принципами профессиональной этики, берут на себя выполнение всех процедур по общению с должником — от ведения переговоров до розыска имущества.

- В Гаити существует курьёзная, но эффективная традиция: за должником несколько дней неотступно следует нанятый кредитором человек, одетый в костюм местного фольклорного героя, внешне напоминающего нашего Чебурашку и знаменитого раздачей пустых обещаний и большими долгами. Каким бы забавным ни казалось это действо, общественное осуждение вскоре заставляет неплательщика рассчитаться с кредитором.

Как работать с дебиторской задолженностью?

После того как была разрушена советская планово-административная система хозяйствования, молодой российский бизнес долгое время относился к планированию крайне негативно. Большинство крупных и средних предприятий создавалось стихийно, управление финансами и активами зачастую также осуществлялось по наитию.

Сегодня ситуация коренным образом изменилась: компании ясно определяют стратегию и тактику развития. Работа с дебиторской задолженностью тоже требует планирования и чётко выстроенного процесса управления риском неплатежа.

В первую очередь следует определить, какой размер дебиторской задолженности является для компании критическим, а какой нормальным, рабочим. Эти плановые показатели будут своего рода индикаторами, сигнализирующими о необходимости усилить (либо, наоборот, немного ослабить) работу с неплательщиками.

Целесообразно написать регламент либо положение по работе с «дебиторкой», в котором будет чётко оговорено, кто имеет право подписывать договоры с условиями последующей оплаты, на какую сумму и в какой срок партнёру направляется напоминание о погашении задолженности, кто организует судебную защиту и отвечает за нормальную оборачиваемость дебиторской задолженности.

Практика волгоградских предприятий показывает, что систематизированная работа с дебиторской задолженностью, как правило, не ведётся и ответственных за своевременный возврат долгов администрация не назначает.

В результате руководитель или главный бухгалтер компании всякий раз изобретают велосипед: тратят время на изучение ситуации с каждым конкретным должником, назначают работников, ответственных за составление претензии, проведение переговоров о возврате долга и т. д.

Бесспорно, любому делу присущи свои особенности, но в то же время большинство случаев достаточно стандартны и могут быть решены сходным образом.

Именно поэтому работу с дебиторской задолженностью важно выстроить таким образом, чтобы каждый сотрудник знал, что именно, как и в какой срок необходимо сделать. Здесь возможны три варианта:

- распределить обязанности по работе с долгами фирмы (мониторинг размера и состава дебиторской задолженности, проведение переговоров, написание писем и претензий, судебная защита, взаимодействие с судебными приставами) между сотрудниками;

- создать в штатном расписании специализированную единицу либо структурное подразделение, ответственное за взаимодействие с неплательщиками;

- всю работу по взысканию долгов отдать на аутсорсинг юридической компании или агентству, специализирующимся на данном виде деятельности. Стоимость подобных услуг зависит от срока возникновения долга, его размера и т. д.

К факторам, определяющим выбор в каждой конкретной ситуации, относятся численность компании, специфика бизнеса, размер и состав дебиторской задолженности. Первый вариант чаще всего используется небольшими фирмами, не имеющими возможности держать в штате юриста или менеджера-претензиониста.

Второй вариант применяется средними и крупными компаниями, имеющими как юридический отдел, так и службу безопасности. Передача взыскания долгов на аутсорсинг в чистом виде встречается довольно редко: этот способ решения проблем, как правило, дополняет два предыдущих.

На аутсорсинг обычно передаётся крупная либо проблемная задолженность.

Что касается управления риском неплатежа, его можно и нужно осуществлять в процессе подготовки к заключению сделок. Главное — внимательно выбирать контрагентов, анализируя их благонадёжность и финансовую устойчивость.

Для этого, как правило, запрашиваются учредительные документы, баланс, сведения об открытых расчётных счетах.

На основе данной документации анализируются история компании, её «юридическая безупречность», состав активов, соотношение собственных и заёмных средств, сроки оборачиваемости кредиторской и дебиторской задолженности.

В дальнейшем это позволяет сделать вывод о целесообразности заключения договора и использования тех или иных обеспечительных мер (неустойка, залог, поручительство и т. д.). Полезной может также оказаться информация о контрагенте, полученная из СМИ, от клиентов или поставщиков контрагента либо иных источников (Интернет и др.).

Арсенал кредитора

Компании, постоянно работающие с дебиторской задолженностью, выработали специализированные методы и подходы, которые в совокупности можно назвать арсеналом кредитора. Выбор того или иного инструмента зависит от ситуации: особенностей должника, суммы задолженности, количества дней просрочки и т. д. Рассмотрим наиболее распространённые способы работы с должниками.

Предварительные (досудебные) меры. К их числу относятся:

- личные встречи (переговоры) с руководством организации-неплательщика, телефонные звонки;

- письма, напоминающие о приближении сроков погашения задолженности;

- претензии.

Важно отметить, что такие меры, как переговоры и звонки, по большому счёту должны применяться не только на досудебной стадии, но и в течение всего процесса возврата дебиторской задолженности. Они позволяют непрерывно осуществлять наблюдение за поведением и настроем должника и, кроме того, формируют у последнего образ настойчивого кредитора, с которым надо как можно быстрее расплатиться.

Судебная защита осуществляется путём подачи искового заявления о взыскании задолженности и — желательно — обеспечении риска, скажем, в виде наложения ареста на имущество должника в размере заявленных исковых требований.

Согласно положениям действующего процессуального законодательства (ст. 139 ГПК РФ и ч. 2 ст.

90 АПК РФ) обеспечительные меры принимаются судом на любой стадии процесса, если их непринятие может затруднить или сделать невозможным исполнение судебного акта, а также в целях предотвращения причинения значительного ущерба заявителю.

Исполнительное производство.

- Предъявление исполнительного листа в банк, обслуживающий должника, для взыскания долга с расчётного счёта должника в соответствии со ст. 6 Федерального закона «Об исполнительном производстве», положениями Раздела VII АПК РФ, а также Постановлением Президиума ВАС РФ от 29.03.02 № 10103/01.

- Предъявление исполнительного листа в службу судебных приставов для ведения исполнительного производства, а также самостоятельный розыск имущества должника, открытых им расчётных счетов; рассылка запросов в ГАИ, БДД, БТИ и т. д.

Практика показывает, что долги взыскиваются эффективнее в том случае, когда кредитор действует совместно со службой судебных приставов, осуществляя в параллельном режиме поиск имущества должника, рассылая запросы в соответствующие государственные и муниципальные органы и учреждения.

Действуя таким образом, вы в ряде случаев можете получить информацию быстрее, чем пристав (который одновременно ведёт несколько дел и порой по причине большой загруженности направляет запросы позже, чем следует), а также проверить объективность сообщаемых им сведений.

К сожалению, иногда должник даёт приставу взятку, чтобы последний не проявлял активности и составил акт о невозможности взыскания.

К направляемым запросам в обязательном порядке необходимо прикладывать надлежащим образом заверенные копии исполнительного листа, свидетельства о государственной регистрации и документа, удостоверяющего полномочия заявителя (протокол об избрании директора либо доверенность).

При этом важно отметить ещё один нюанс, касающийся направления в налоговую инспекцию запроса об открытых должником расчётных счетах в банковских и иных кредитных учреждениях.

Такое право взыскателя при наличии исполнительного листа с неистёкшим сроком давности прямо предусмотрено ч. 3 ст. 46 Федерального закона «Об исполнительном производстве», а порядок предоставления информации определён приказом МНС РФ от 23 января 2003 г. № БГ-3-28/23.

Тем не менее, некоторые налоговые органы отказывают в предоставлении данной информации, ссылаясь на то, что она составляет налоговую тайну.

В этом случае полученный отказ вкупе с вашим заявлением о незаконности действий налоговой инспекции следует немедленно направить в прокуратуру, которая, как показывает практика, быстро объясняет налоговикам их неправоту.

Дополнительные меры, стимулирующие должника к погашению долга.

- Заявление в территориальное подразделение Службы судебных приставов о привлечении руководителя организации-должника к уголовной ответственности за неисполнение решения суда по ст. 315 УК РФ.

- Заявление в ОБЭП о привлечении руководителя организации-должника к уголовной ответственности за злостное уклонение от погашения кредиторской задолженности по ст. 177 УК РФ.

- Заявление в ОБЭП о привлечении руководителя организации-должника к уголовной ответственности за мошенничество по ст. 159 УК РФ (если имеются данные, что должник изначально не собирался расплачиваться с кредитором).

- Инициирование процедуры банкротства в отношении должника.

- Публикация в СМИ материала (имеющего соответствующее документальное подтверждение) об уклонении должника от погашения задолженности и/или информирование банковских (кредитных) учреждений и потенциальных партнёров неплательщика о наличии «долгового инцидента».

Перечисленные меры эффективны именно как дополнительные. То есть параллельно с исполнительным производством разумно попробовать возбудить уголовное дело в отношении руководителя организации-должника. Зачастую один лишь факт обращения с подобным заявлением в правоохранительные органы отрезвляет неплательщика и позволяет решить имеющуюся проблему.

Что касается инициирования процедуры банкротства, то данная мера может оказаться действенной только в том случае, если предприятие-должник ведёт реальную бизнес-деятельность и имеет активы. В таком случае, скажем, при назначении конкурсного управления у собственника возникает угроза потери контроля над предприятием.

Публикации в СМИ, информирование клиентов и партнёров должника принесут желаемый результат только в том случае, если компания-неплательщик имеет хорошую репутацию и подобные сообщения могут негативно отразиться на её имидже. Разумеется, применение подобного механизма давления предполагает основательную документальную подготовку.

В противном случае велик риск погрязнуть в судах по искам организации-должника о защите деловой репутации и возмещении убытков, причинённых распространением недостоверной информации.

Избавление от проблемной дебиторской задолженности. Речь идёт о факторинге (договоре финансирования под уступку денежного требования).

Безусловно, в данной ситуации денежное требование приходится уступать по цене ниже номинала, однако в ряде случаев эта мера является лучшим способом вернуть хоть часть своих денежных средств и избавиться от проблем, связанных с взысканием. Как говорится, «с паршивой овцы хоть шерсти клок».

Закон, и ещё раз закон!

Искушённый читатель наверняка заметит, что в указанном перечне приводятся только легальные способы работы с неплательщиками и не упоминаются методы взыскания долгов при помощи криминальных структур.

По этому поводу хочется сказать следующее: во-первых, услуги «джентльменов удачи» стоят достаточно дорого — порой до 60-70% от суммы долга, а во-вторых, как показывает практика работы правоохранительных органов, подавляющее большинство предприятий и бизнесменов, рискнувших обратиться за помощью к бандитам, только удвоили свои проблемы.

Так, например, широкую известность приобрёл случай, когда некий бизнесмен обратился к уголовным авторитетам с просьбой оказать помощь во взыскании долга с нерадивого партнёра, отказывающегося платить за совместно приобретённый магазин, а должник тем временем обратился за содействием к другой преступной группировке.

В итоге бандиты решили, что им проще сотрудничать друг с другом, нежели воевать, и «развели» бизнесменов. Взяв с каждого из прежних партнёров крупную денежную сумму на оперативные расходы, они продолжительное время имитировали бурную деятельность, а затем, воспользовавшись ситуацией, лишили предпринимателей их магазина.

Именно поэтому работать с неплательщиком необходимо в рамках правового поля. Это касается не только отказа от обращения за помощью к криминальным структурам, но и общего характера взаимодействия с должником.

В рамках устного и письменного общения с представителями предприятия-неплательщика недопустимы угрозы и оскорбления, так как любая подобная ошибка кредитора может быть использована против него.

Например, не так давно в СМИ Волгограда был опубликован материал, в котором рассказывалось о возбуждении уголовного дела в отношении начальника службы безопасности одного из волгоградских предприятий, в прошлом сотрудника правоохранительных органов.

Причиной возбуждения уголовного дела стали высказанные им в адрес руководителя организации-должника угрозы во что бы то ни стало взыскать долг, в том числе путём обращения ко вчерашним коллегам (для проведения заказных проверок, обысков и т. д.).

Необходимо в любой ситуации сохранять деловой тон общения, быть настойчивым, но вежливым. Возвращаясь к зарубежной практике, стоит отметить, что нормативно закреплённые в США правила работы агентств, занимающихся возвратом долгов, предписывают их сотрудникам быть сдержанными, негативных эмоций не проявлять, должника не оскорблять и не унижать, угроз не высказывать.

Везёт тому, кто сам «везёт»

Практика показывает, что толще кошелёк у того кредитора, который проявляет наибольшую активность и настойчивость. Этому есть вполне разумное объяснение: должник стремится расплатиться в первую очередь с тем, кто регулярно о себе напоминает и мешает спокойно жить.

Именно поэтому в процессе заключения договора и в ходе его исполнения важно поддерживать в глазах партнёра имидж компании, умеющей отстаивать свои права и выбивать долги. Зачастую одно только грамотное позиционирование позволяет привести «сомневающегося» неплательщика к нужным выводам и, следовательно, снизить риск неплатежа.

При этом необходимо отметить, что «правильный» имидж нужно создавать как на внешнем уровне (в официальных заявлениях должностных лиц предприятия, публикациях и т. д.), так и на внутреннем (в глазах работников предприятия).

Ведь чаще всего образ компании формируется именно в результате общения с её сотрудники: огромную роль играет то, как они говорят о своём работодателе и как описывают его потенциальным партнёрам.

Важно также, чтобы предприятие, выступающее кредитором, само имело репутацию исправного плательщика.

Таким образом, можно с уверенностью сказать: будут вам платить в срок либо с задержкой, во многом зависит от вас самих и ваших сотрудников.

Подводя итоги, важно отметить следующие ключевые моменты:

- образование дебиторской задолженности — естественная составляющая ведения предпринимательской деятельности;

- необходимо планировать размер и состав дебиторской задолженности, чётко организовывать процесс работы с ней, управлять риском неплатежа;

- с должником следует работать строго в рамках правового поля, используя наработанную практику и возможности действующего законодательства. Выбор мер и способов воздействия на неплательщика зависит от особенностей конкретной ситуации;

- важным условием снижения риска неплатежа, помимо всего прочего, является формирование имиджа надёжной компании, исправно выполняющей свои финансовые обязательства, а также умеющей отстаивать права и эффективно работать с должниками.

Источник: http://www.volgogradru.com/business/own_business/poleznoe/139414.pub

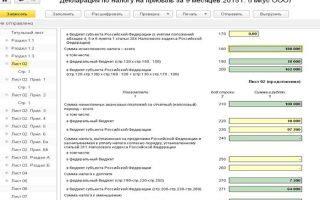

Списание дебиторской задолженности

Отчетность – неотъемлемая часть любого бизнеса.

Она необходима не только для представления в контролирующие органы, но и для внутреннего пользования: анализа эффективности предприятия, выработки стратегий его дальнейшего развития, включая оптимизацию расходов и сокращение влияния факторов, приводящих к убыткам.

Контроль за дебиторской задолженностью и ее своевременным погашением – важный шаг к успешной коммерческой деятельности. Нередки случаи, когда предприятие не может взыскать долги в свою пользу, необходимо списание дебиторской задолженности на тех или иных основаниях, в том числе с истекшим сроком давности.

На каких основаниях возможно списание дебиторской задолженности в 2017 году

Дебиторской задолженностью, или «дебиторкой», называются все недоплаты предприятию со стороны любых его контрагентов (и физических, и юридических лиц). Фактически это активы фирмы, выведенные из ее оборота.

Эти долги присутствуют во всех отчетных документах фирмы и учитываются в расчете налоговых выплат. Поэтому необходимо как-то разбираться с затянувшимися долгами: либо взыскивать их, либо производить списание дебиторской задолженности, если она безнадежна.

В законодательстве РФ предусмотрены следующие варианты списания дебиторской задолженности:

- списание на финансовые результаты деятельности предприятия;

- списание за счет резерва;

- списание путем отнесения к внереализационным расходам;

- списание на повышение расходов, если речь идет о некоммерческих организациях.

Те дебиторские задолженности, относительно которых есть все основания считать, что они уже не могут быть погашены, называются безнадежными и подлежат списанию. Они возникают по двум причинам:

- если на должника пытались воздействовать всеми возможными способами, но это не дало эффекта, и вернуть нужную сумму оказалось невозможно;

- если сроки, в которые можно было подать судебный иск на должника, уже истекли.

В Налоговом кодексе, п. 2 ст. 266, перечисляются следующие основания для признания дебиторской задолженности безнадежной и списания ее:

- прошел срок подачи иска на неплательщика, установленный ст. 196 ГК РФ;

- должник не может выполнить свои финансовые обязательства (ст. 416 ГК РФ);

- его обязательства отменены распоряжением органов государственной власти (ст. 417 ГК РФ);

- банкротство или ликвидация компании-должника (согласно ст. 419 ГК РФ).

Это исчерпывающий список причин признания дебиторской задолженности безнадежной, никаких других оснований закон не предусматривает. Порядок списания дебиторской задолженности описан в ст. 265 Налогового кодекса РФ.

Соответствующие отчетному периоду убытки, в том числе дебиторские задолженности, которые нереально взыскать, а для предприятий, имеющих резерв сомнительных задолженностей, также и прочие долги, которые оно не может покрыть, относят к внереализационным расходам и осуществляют их списание.

В бухгалтерском учете, однако, нет определения понятий безнадежности, нереальности погашения долгов. Руководство фирмы на свое усмотрение решает вопрос о том, является ли дебиторская задолженность безнадежной и необходимо ли ее списание, и отражать это в бухгалтерском учете (однако должны строго соблюдаться перечисленные выше критерии, установленные Законом).

Чтобы составить представление о том, в каких случаях допустимо и оправданно списание дебиторской задолженности, охарактеризуем четыре разновидности «дебиторки» в соответствии с причинами ее происхождения:

1. Дебиторская задолженность с истекшим сроком для обращения в суд с иском.

Этот срок составляет три года с момента, когда фирму поставили в известность о появлении у нее задолженности. В Гражданском кодексе РФ содержатся два исключения из этого правила: иные сроки предусматриваются для сделок по транспортировке грузов и для просрочки выполнения обязательств подрядчиком (один год).

Иногда государственные органы запрашивают у налогоплательщика доказательства того, что он принимает меры по взысканию задолженностей в свою пользу. Подобные действия не основываются на положениях Налогового кодекса.

При рассмотрении дел, связанных со списанием дебиторской задолженности, судьи придерживаются следующей логики: списание дебиторской задолженности с истекшим сроком давности путем отнесения к внереализационным расходам правомерно вне зависимости от того, предпринимались ли фирмой какие-либо попытки вернуть свои средства или нет.

2. Дебиторские задолженности, которые невозможно погасить, и акты государственных органов.

В ГК РФ в ст. 416-418 назван ряд юридических и физических причин, из-за которых невозможно погасить долг:

- Непредвиденные обстоятельства и форс-мажор: природные и техногенные катастрофы (к примеру, пожар, уничтоживший арендованное здание), военное положение, смерть контрагента в случаях, когда для погашения дебиторской задолженностей требуется его личное участие.

- Долговые обязательства должника были прекращены по распоряжению государственного органа РФ, в том числе органа местного самоуправления. Это должно быть подтверждено законодательным или нормативно-правовым актом. Однако дебиторская задолженность не является непогасимой и не подлежит списанию, если акт был издан из-за виновных действий самого должника – в этом случае его долговые обязательства остаются в силе.

Нередки случаи утраты должником документов, разрешающих ему ведение деятельности – лицензий и т. д. Если такой документ был отозван не по вине владельца, то дебиторская задолженность тоже признается безнадежной и подлежит списанию.

3. Окончательное прекращение деятельности фирмы-должника ввиду его банкротства или ликвидации, в том числе по решению суда (например, если при создании предприятия были допущены нарушения или оно вело деятельность без разрешительных документов).

- Окончание исполнительного производства – не основание для того, чтобы посчитать задолженность безнадежной (хотя в судебной практике все обстоит с точностью до наоборот).

- Списание дебиторских задолженностей в каждом случае должно выполняться только по итогам инвентаризации, при наличии письменного обоснования и приказа руководителя. Эти средства относят к резерву, к финансовой деятельности либо к возрастанию расходов (у НКО).

- Списание дебиторской задолженности с давно истекшим (до текущего отчетного периода) исковым сроком недопустимо. Дебиторку нужно ликвидировать в последний день налогового периода, когда она была признана безнадежной. Если не успели этого сделать, нужно составить уточненную декларацию, в которой должна быть скорректирована налогооблагаемая база и пересчитан налог на прибыль.

- В уточненные декларации могут входить внереализационные расходы, за счет которых производилось списание дебиторской задолженности.

Какими документами оформляется списание безнадежной дебиторской задолженности

Для списания безнадежной дебиторской задолженности с баланса фирмы необходимо подготовить следующие документы:

-

Акт о проведенной инвентаризации задолженностей.

-

Приказ руководителя компании о списании безнадежных дебиторских задолженностей.

-

Бухгалтерская справка, подтверждающая факт списания дебиторской задолженности.

Основанием для списания являются документы, которые доказывают безнадежность долга, и документ об инвентаризации. Списанием занимается бухгалтерия по распоряжению руководителя фирмы.

Каких-либо особых требований по оформлению этих документов со стороны НК РФ нет. Главное – иметь документально подтвержденные причины считать данную дебиторскую задолженность не подлежащей взысканию.

Бухгалтерский учет списания дебиторской задолженности

Как правило, всю информацию, касающуюся списания дебиторских задолженностей, отражают в справке-расчете. Если создавался резерв для сомнительных задолженностей (Д91.2 К63), то списание оформляется следующим образом: Д63 К60, 62, 70, 71, 73, 76 (что означает долг с прошедшим сроком давности либо нереальный к взысканию, списанный с баланса).

Необходимо отдавать себе отчет, что списание дебиторских задолженностей не равно их аннулированию. Списанные долги фиксируются в забалансовом счете 007.

По каждому дебитору и конкретному долгу ведется отдельный учет, но все их обязательно нужно отражать в счете 007 (иначе возможны проблемы с фискальными органами).

Это делается из расчета, что кредитор не забыл о долгах, а постоянно отслеживает положение дебитора и ждет возможности истребовать свои средства.

В случаях, когда учетная политика фирмы не предполагает создания резерва по долгам или величина этого резерва слишком мала, можно сразу провести списание дебиторской задолженности на внереализационные расходы (Д 91.2 «Прочие расходы» К60, 62, 70, 71, 73, 76) и одновременно отразить на счете 007.

Нередко у компаний накапливаются взаимные долги (то есть, есть и дебиторская, и кредиторская задолженность у каждой из сторон). В подобных ситуациях нужно сперва сделать сверку, взаимозачет и лишь потом переходить к решению вопросов о списании дебиторской задолженности.

Как проводится списание дебиторской задолженности при налоговом учете

Источник: http://biznes-resurs.ru/info/spisanie-debitorskoj-zadolzhennosti

Антикризисные рекомендации: при наличии дебиторской задолженности или валютного счета налоги можно уплатить своевременно

Ситуация 1. Уплата налогов при наличии дебиторской задолженности

У организации образовалась дебиторская задолженность по оплате поставленного ею товара, для взыскания которой она обратилась в хозяйственный суд. Суд выдал исполнительный документ (приказ) на взыскание задолженности. Одновременно с этим у организации образовалась задолженность по уплате налогов.

Можно ли инициировать взыскание задолженности через налоговый орган?

Можно.

Организация в такой ситуации вправе поступить 2 способами.

Во-первых, обратить взыскание задолженности на денежные средства должника, находящиеся на его счетах в банке и (или) небанковской кредитно-финансовой организации, посредством предъявления исполнительного документа в порядке, установленном банковским законодательством, в банк и (или) небанковскую кредитно-финансовую организацию для списания денежных средств со счета должника в бесспорном порядке (ст. 369 и 370 Хозяйственного процессуального кодекса РБ).

Во-вторых, инициировать процедуру исполнения своих налоговых обязательств через налоговый орган путем уплаты налогов за счет денежных средств на счете дебитора.

Решение налогового органа о взыскании налога, сбора (пошлины), пени за счет средств дебиторов выносится в отношении одного или нескольких дебиторов плательщика (иного обязанного лица) на основании справки о наличии дебиторской задолженности у плательщика (иного обязанного лица), оформленной налоговым органом (п. 2 ст. 58 Налогового кодекса РБ (далее – НК РБ)):

– либо на основании документов, представленных плательщиком (иным обязанным лицом) в соответствии с подп. 1.5 п. 1 ст. 22 НК РБ;

– либо по результатам мероприятий по выявлению имущества плательщика (иного обязанного лица), а также его дебиторов;

– либо по результатам проверки, проведенной налоговым органом;

– либо на основании заявления плательщика (иного обязанного лица) об уступке требования кредитора и документа (акта сверки или иного подписанного дебитором и плательщиком (иным обязанным лицом) документа), подтверждающего наличие дебиторской задолженности у плательщика (иного обязанного лица) и кредиторской задолженности у дебитора плательщика (иного обязанного лица).

Выносимое налоговым органом решение должно содержать указание на дебитора плательщика (иного обязанного лица) и на сумму, подлежащую взысканию, которая не может превышать сумму дебиторской задолженности этого дебитора плательщику (иному обязанному лицу).

Справочно: подп. 1.5 п. 1 ст.

22 НК РБ обязывает плательщиков вести учет дебиторской задолженности и не позднее 10 рабочих дней со дня возникновения задолженности по уплате налогов, сборов (пошлин), пеней представлять в налоговый орган по месту постановки на учет перечень дебиторов с указанием суммы дебиторской задолженности, а также копии документов, подтверждающих наличие дебиторской задолженности.

В чем разница между этими двумя способами и какой из них наиболее эффективный?

Разница между указанными способами заключается не только в процедуре списания средств, но и в очередности их взыскания.

Так, платежи в бюджет, государственные целевые бюджетные и внебюджетные фонды (в т.ч. налоги и неналоговые платежи) всегда следует осуществлять в первоочередном порядке.

Это относится и к исполнению банком платежного требования налогового органа о взыскании сумм налогов за счет средств на счете дебитора плательщика (иного обязанного лица) – организации (п.

2 Порядка расчетов между юридическими лицами, индивидуальными предпринимателями в Республике Беларусь, утвержденного Указом Президента РБот 29.06.2000 № 359 (далее – Порядок)).

Платежи же, вытекающие из заключенных договоров, осуществляемые на основании исполнительных документов, производит банк в очередности, определяемой предметом требования, т.е. как вне очереди, так и в первую или во вторую очередь.

При этом платежи в пределах одной и той же очереди производят в порядке календарного поступления расчетных документов в банк плательщика, за исключением платежей по исполнительным документам (в частности, приказам) судов, которые осуществляют в первоочередном порядке в той очередности, к которой относится предмет иска (подп. 2.6 п. 2 Порядка).

Именно ко второй очереди относятся предметы большинства требований (исков) субъектов хозяйствования к своим контрагентам. Как видим, взыскание дебиторской задолженности через налоговый орган в счет уплаты налогов кредитора может оказаться более привлекательным, поскольку средства списываются со счета должника во всех случаях в первую очередь.

Важно! Взыскание налога, сбора (пошлины), пени:

– не производят за счет денежных средств на корреспондентских счетах дебитора плательщика (иного обязанного лица) – организации, благотворительных счетах, открытых дебитору плательщика (иного обязанного лица) – организации для внесения (поступления) иностранной безвозмездной помощи в виде денежных средств, в т.ч. в иностранной валюте, а также на счетах по учету бюджетных средств государственного казначейства и местных бюджетов;

– производят с валютных счетов дебиторов плательщика (иного обязанного лица) – организации в сумме, эквивалентной сумме платежа в белорусских рублях по официальному курсу, установленному Нацбанком на дату взыскания.

Ситуация 2. Уплата налогов за счет средств филиала

Филиал организации выделен на отдельный баланс и имеет свой счет в банке (точнее, счет открыт юридическому лицу, но руководителю и главному бухгалтеру филиала предоставлено право распоряжаться средствами на счете).

Филиал самостоятельно исчисляет и уплачивает налоги по своей деятельности. В 2010 г. у него образовалась переплата по налогам, которая в течение 2011 г.

частично уменьшилась, так как была зачтена в счет предстоящих платежей по филиалу.

Может ли оставшаяся часть переплаты быть зачтена в счет задолженности по налогам, имеющейся у головной организации?

Нет.

Филиалы, представительства и иные обособленные подразделения юридических лиц Республики Беларусь, имеющие отдельный баланс, которым для совершения операций юридическим лицом открыт банковский счет с предоставлением права распоряжаться денежными средствами на счете должностным лицам данных обособленных подразделений, исчисляют суммы налогов, сборов (пошлин) и исполняют налоговые обязательства этих юридических лиц, если иное не установлено НК РБ или Президентом (п. 3 ст. 13 НК РБ). Они подлежат постановке на учет в налоговом органе на основании сообщений юридических лиц о создании таких обособленных подразделений. При постановке на учет в налоговом органе каждому плательщику (иному обязанному лицу) присваивают единый по всем налогам, сборам (пошлинам), в т.ч. по таможенным платежам, учетный номер плательщика (пп. 2 и 4 ст. 65 НК РБ).

Излишне уплаченная сумма налога, сбора (пошлины), пени подлежит зачету в счет предстоящих платежей плательщика (иногообязанного лица) либо возврату в случаях и в порядке, предусмотренных ст.

60 НК РБ и иными законодательными актами.

Зачет или возврат излишне уплаченной суммы налоговый орган производит по месту постановки на учет плательщика (иного обязанного лица), если иное не установлено иными законодательными актами.

Справочно: в целях применения ст. 60 НК РБ к иным обязанным лицам относят, в частноcти, филиалы, представительства, другие обособленные подразделения юридических лиц РБ, которым для совершения операций юридическим лицом открыт банковский счет с предоставлением права распоряжаться денежными средствами на счете должностным лицам данных обособленных подразделений.

Налоговый орган зачет излишне уплаченной суммы в счет предстоящих платежей может осуществить 2 способами:

1) самостоятельно.

В этом случае зачет производят в течение 5 рабочих дней со дня выявления факта наличия у плательщика (иного обязанного лица) неисполненного налогового обязательства или неуплаченных пеней, а в случае выявления факта наличия неисполненного налогового обязательства или неуплаченных пеней в результате проверки (за исключением камеральной) – в течение 5 рабочих дней со дня вынесения решения по акту проверки.

Важно! Зачет излишне уплаченной суммы налога, сбора (пошлины), пени может быть произведен не позднее 3 лет со дня уплаты указанной суммы;

2) на основании письменного заявления плательщика (иного обязанного лица).

Излишне уплаченная сумма налога, сбора (пошлины), пени по письменному заявлению плательщика (иного обязанного лица) может быть:

– направлена в счет предстоящих платежей по этому налогу, сбору (пошлине), на исполнение налоговых обязательств по другим налогам, сборам (пошлинам), на уплату пеней, если иное не установлено законодательными актами.

Важно! Заявление о зачете излишне уплаченной суммы налога, сбора (пошлины), пени может быть подано плательщиком (иным обязанным лицом) не позднее 3 лет со дня уплаты указанной суммы;

– возвращена плательщику (иному обязанному лицу) по его письменному заявлению при отсутствии у него неисполненного налогового обязательства, неуплаченных пеней.

Важно! Заявление о возврате излишне уплаченной суммы налога, сбора (пошлины), пени может быть подано плательщиком (иным обязанным лицом) не позднее 3 лет со дня уплаты указанной суммы.

Таким образом, зачет сумм переплат у плательщиков происходит независимо от их обособленных подразделений, являющихся иными обязанными лицами. То есть филиал как иное обязанное лицо может претендовать на зачет переплаты только в счет собственных платежей.

В рассматриваемой ситуации можно рекомендовать филиалу, если у него нет собственной задолженности по платежам в бюджет, обратиться в налоговый орган с заявлением о возврате суммы переплаты и передать полученные из бюджета средства своей головной организации.

Ситуация 3. Уплата налогов с валютного счета

Организация имеет несколько текущих (расчетных) счетов в белорусских рублях, а также один валютный счет.

Ко всем счетам в белорусских рублях она представила до наступления установленного срока уплаты налогов платежные поручения на перечисление подлежащих уплате сумм. При этом на этих счетах необходимые для исполнения платежных поручений средства отсутствовали.

В связи с этим при наступлении сроков уплаты у организации образовалась задолженность по налогам. К валютному счету платежное поручение не представлялось.

Будет ли организация привлечена к ответственности за неуплату сумм налогов и сборов?

Будет.

Так, неуплата или неполная уплата плательщиком, иным обязанным лицом суммы налога, сбора (пошлины) влекут наложение штрафа на юридическое лицо в размере 20 % от неуплаченной суммы налога, сбора (пошлины), но не менее 10 базовых величин (ч. 1 ст. 13.6 КоАП РБ).

Должностные лица юридических лиц за такое же правонарушение привлекаются к административной ответственности в виде штрафа в размере от 2 до 8 базовых величин (ч. 2 ст. 13.6 КоАП РБ). При этом в ч. 2 примечания к ст. 13.6 КоАП РБ предусматривается, что не являются административным правонарушением, предусмотренным ч.

1–6 указанной статьи, неуплата или неполная уплата плательщиком, иным обязанным лицом суммы налога, сбора (пошлины), если ими не исполнено налоговое обязательство по причине отсутствия на их счетах средств, достаточных для исполнения своевременно направленных плательщиками (иными обязанными лицами) поручений на перечисление сумм налогов, сборов (пошлин) в полном объеме.

Таким образом, чтобы избежать административной ответственности, организация должна представить платежные поручения на перечисление причитающихся к уплате сумм налогов, сборов (пошлин) ко всем имеющимся у нее банковским счетам.

Источник: https://www.gb.by/izdaniya/glavnyi-bukhgalter/antikrizisnye-rekomendatsii-pri-nalichii_0000000