Порядок применения налоговыми органами штрафа по статье 123 Налогового Кодекса Российской Федерации (далее- НК РФ)

16.03.2017 15:35

В соответствии со статьей 123 НК РФ неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению.

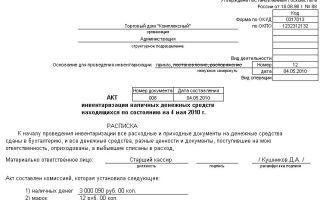

Если в ходе налоговой проверки налоговым органом выявлен факт несвоевременного перечисления в бюджет РФ НДФЛ, то налоговым органом составляется Акт камеральной налоговой проверки за неуплату НДФЛ в бюджет по статье 123 НК РФ. Данный факт выявляется путем анализа соответствия начислений и платежей по НДФЛ в КРСБ налогового агента.

Начисления в Карточку расчетов с бюджетом (далее — КРСБ) переносятся автоматически после представления налоговым агентом Расчета по форме 6-НДФЛ за определенный налоговый период.

Начисления переносятся следующим образом: из второго раздела Расчета переносятся сроки перечисления налога (строки 120 раздела 2) и суммы удержанного налога (строки 140 раздела 2). Сроки перечисления налоговые агенты указывают самостоятельно в соответствии с п.6 статьи 226 НК РФ.

Суммы удержанного НДФЛ указываются в строгом соответствии с первичными учетными документами налогового агента.

Платежи по НДФЛ переносятся в КРСБ в соответствии с платежными поручениями на уплату НДФЛ.

Одновременно сообщаем, что налоговый агент может проверить своевременность уплаты НДФЛ в бюджет, произведя сверку платежей с бюджетом. Платежи по НДФЛ должны быть произведены не позднее сроков, указанных налоговым агентом.

В случае обнаружения ошибки в представленном Расчете по форме 6-НДФЛ, налоговый агент имеет право представить уточненный Расчет по форме 6-НДФЛ (письмо Минфина от 15 декабря 2016 г. № БС-4-11/24062@)

В том случае, если налоговый агент представил уточненный Расчет по форме 6-НДФЛ после получения Акта камеральной налоговой проверки по статье 123 НК, то налоговый орган может применить штраф по статье 126.1 НК РФ в отношении налогового агента.

В соответствии со статья 126.1. НК РФ представление налоговым агентом налоговому органу документов, предусмотренных настоящим Кодексом, содержащих недостоверные сведения, влечет взыскание штрафа в размере 500 рублей за каждый представленный документ, содержащий недостоверные сведения.

Налоговый агент освобождается от ответственности, предусмотренной настоящей статьей, в случае, если им самостоятельно выявлены ошибки и представлены налоговому органу уточненные документы до момента, когда налоговый агент узнал об обнаружении налоговым органом недостоверности содержащихся в представленных им документах сведений.

В связи с вышеизложенным рекомендуется в случае получения налоговым агентом акта камеральной налоговой проверки по статье 123 НК РФ следующее:

- Произвести сверку платежей по НДФЛ с бюджетом РФ.

- Проверить правильность указания сроков перечисления НДФЛ в бюджет (строка 120 расчета).

- В случае обнаружения ошибки в указании сроков перечисления НДФЛ в бюджет представить уточненный расчет по форме 6-НДФЛ за соответствующий период и ПОЯСНЕНИЯ к Акту с указанием причин представления уточненного Расчета, выявленных и исправленных ошибок и документов, подтверждающих обоснованность перенесения сроков уплаты НДФЛ в бюджет (копии платежных поручений по перечислению заработной платы или других выплат, копии платежных поручений по перечислению НДФЛ в бюджет, оборотно-сальдовые ведомости, карточки счетов, расчетно-платежные ведомости и др.) В копиях первичных документов должна быть представлена ДАТА и СУММА выплаченного дохода.

Пояснения и уточненный расчет могут быть направлены по электронным каналам связи. В теме пояснении укажите «Пояснение к Акту №…»

- Ходатайство о применении обстоятельств, смягчающих ответственность за совершение налогового правонарушения. При наличии хотя бы одного смягчающего ответственность обстоятельства размер штрафа подлежит уменьшению в соответствии с п.3 ст.114 НК РФ не менее чем в два раза по сравнению с размером, установленным соответствующей статьей Кодекса. Согласно положениям пп.3 п.1 ст.112 НК РФ перечень обстоятельств, которые могут быть признаны руководителем (заместителем руководителя) налогового органа, рассматривающим дело, смягчающими ответственность, является открытым.

- В том случае, если налоговый агент согласен с суммой штрафа по статье 123 НК РФ, указанной в Акте, налоговый агент ожидает решения, которое будет направлено налоговым органом тем же способом, что и Акт камеральной налоговой проверки. В Решении будет указана сумма штрафа, КБК и ОКТМО для уплаты штрафа. Штраф оплачивается по Решению в течение месяца со дня получения Решения.

Источник: https://bs-servise.ru/stati-2/article_post/poryadok-primeneniya-nalogovymi-organami-shtrafa-po-statye-123-nalogovogo-kodeksa-rossiyskoy-federatsii-daleye-nk-rf

Статья 123. Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов

Неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный настоящим Кодексом срок сумм налога, подлежащего удержанию и перечислению налоговым агентом,

влечет взыскание штрафа в размере 20 процентов от суммы, подлежащей удержанию и (или) перечислению.

Комментарий к Ст. 123 НК РФ

Штраф по ст. 123 НК РФ применяется за неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный Налоговым кодексом РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом. Размер штрафа составляет 20% от суммы, подлежащей удержанию и (или) перечислению.

В Постановлении Президиума ВАС РФ от 3 апреля 2012 г.

N 15483/11 по делу N А72-5929/2010 отмечено, что, если иностранное лицо в российских налоговых органах на учете не состоит, вне зависимости от условий заключенного с иностранным лицом договора неисполнение российской организацией, состоящей на учете в налоговых органах, обязанности по удержанию налога на добавленную стоимость из выплачиваемых контрагенту средств не освобождает российскую организацию от обязанности исчислить этот налог и уплатить его в бюджет.

Если общество не удержит и не перечислит в бюджет причитающуюся с иностранной организации сумму налога, инспекция вправе привлечь общество к ответственности, предусмотренной ст. 123 НК РФ (Постановление Президиума ВАС РФ от 20 сентября 2011 г. N 5317/11 по делу N А40-46934/10-13-255).

Налоговый агент удерживает необходимые суммы налога из денежных средств, выплачиваемых налогоплательщику. В случае если налоговый агент не имеет возможности удержать налог у налогоплательщика, он обязан сообщить об этом в течение месяца в налоговый орган.

Если доход налогоплательщика, подлежащий обложению налогом у налогового агента, состоит в экономической выгоде либо получен в натуральной форме и денежных выплат в данном налоговом периоде налогоплательщику не производилось, у налогового агента отсутствует обязанность удержания налога с плательщика. В этом случае необходимая информация представляется агентом в налоговый орган в порядке, предусмотренном пп. 2 п. 3 ст. 24 НК РФ.

При применении п. 1 ст. 46 НК РФ необходимо иметь в виду, что по смыслу данной нормы не перечисленная налоговым агентом сумма налога, подлежащая удержанию у налогоплательщика, взыскивается с налогового агента по правилам взыскания недоимки, т.е. в бесспорном порядке (за исключениями, установленными п. 1 ст. 45 НК РФ).

В отличие от налогоплательщика, в отношении которого оговорен момент исполнения обязанности по уплате налога (он определяется по общему правилу моментом предъявления в банк поручения на уплату соответствующего налога либо моментом внесения денежной суммы в банк или кассу), Налоговый кодекс РФ не оговаривает, когда обязанность налогового агента по перечислению налога считается выполненной.

Объектом налогового правонарушения является предусмотренный Налоговым кодексом РФ и другими актами законодательства о налогах порядок исчисления, удержания и перечисления в бюджет сумм налогов. При этом виновный допускает нарушение норм целого ряда статей, в частности ст. ст. 9, 23, 24, 46, 47 НК РФ.

Непосредственным объектом данного налогового правонарушения являются отношения, связанные с исполнением налоговым агентом своих обязанностей по удержанию с налогоплательщика и перечислению в бюджет сумм налогов.

Опасность данного деяния состоит в том, что подрывается система финансового обеспечения деятельности государства и (или) муниципального образования, так как налогоплательщик (хоть и не по своей вине) не исполняет лежащей на нем конституционной обязанности по уплате налога (ст. 57 Конституции РФ, ст. 3 НК РФ).

Характеризуя объективную сторону правонарушения, предусмотренного комментируемой статьей, следует обратить ваше внимание на ряд важных положений:

а) обязанности налогового агента возлагаются на последнего нормами не только самого НК РФ, но и других законов, посвященных отдельным видам налогов;

б) из всего круга обязанностей, возложенных на налогового агента правилами п. 3 ст. 24 НК РФ, объективная сторона деяния, предусмотренного ст. 123 НК РФ, охватывает:

— невыполнение обязанностей по удержанию сумм налогов. Однако для того, чтобы иметь возможность удержать налог, необходимо по общему правилу его исчислить. Поэтому именно налоговый агент (а не налогоплательщик) в данном случае обязан исчислить сумму налога в соответствии с правилами ст. ст. 52 — 56 НК РФ;

— невыполнение виновным обязанностей по перечислению в бюджет сумм удержанных налогов. При этом следует обратить внимание на ряд важных моментов:

1) хотя в комментируемой статье и говорится о перечислении суммы налогов, все же следует учесть, что в ряде случаев Налоговый кодекс РФ допускает возможность уплаты налога путем внесения наличных денег. Поэтому и случаи такого невнесения охватываются объективной стороной данного правонарушения;

2) объективная сторона налогового правонарушения, предусмотренного комментируемой статьей, налицо и тогда, когда виновный одновременно и не удержал, и не перечислил (не внес) в бюджет соответствующую сумму налогов, и тогда, когда он, хотя и удержал сумму налога, не перечислил (не внес) ее, и тогда, когда виновный не полностью удержал сумму налога либо не полностью перечислил (внес) удержанную сумму налога;

в) для наступления ответственности не имеет значения размер неудержанной (неперечисленной) суммы налогов. Однако весьма незначительный размер такой суммы может быть учтен при определении меры ответственности как смягчающее обстоятельство (пп. 3 п. 1 ст. 112 НК РФ).

Субъектами анализируемого деяния могут выступать только налоговые агенты, т.е. лица, на которые в соответствии с Налоговым кодексом РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению в соответствующий бюджет (внебюджетный фонд) налогов. Однако российские организации, не наделенные статусом юридических лиц (это возможно в соответствии со ст.

8 Федерального закона от 12 января 1996 г. N 10-ФЗ «О профессиональных союзах, их правах и гарантиях деятельности», ст. 3 Федерального закона от 27 ноября 2002 г. N 156-ФЗ «Об объединениях работодателей»), не могут считаться субъектами данного правонарушения (так как они не могут являться налоговыми агентами, пока законодатель не внесет поправок в ст. ст.

11, 24, 123 и ряд других норм НК РФ).

Предусмотренное комментируемой статьей деяние и ответственность, когда оно совершено физическим лицом, наступает, если это деяние не содержит признаков состава преступления.

Привлечение налогового агента — организации к ответственности за совершение данного правонарушения не освобождает ее руководителя (иное лицо, выполняющее в организации управленческие функции) при наличии достаточных оснований от административной, уголовной, иной предусмотренной законом ответственности (п. 4 ст. 108 НК РФ).

Привлечение налогового агента к ответственности по ст. 123 НК РФ не освобождает его от обязанности удержать и перечислить в бюджет сумму налога (п. 5 ст. 108 НК РФ).

Субъективная сторона анализируемого деяния характеризуется наличием или умысла, или неосторожной формы вины.

Санкции за совершение данного правонарушения:

— виновный привлекается к уплате штрафа в размере 20% от суммы, подлежащей перечислению;

— сумма штрафа подлежит увеличению или уменьшению с учетом правил ст. 112 и п. п. 3, 4 ст. 114 НК РФ.

Источник: https://stNKRF.ru/123

Практический комментарий к ст. 123 НК РФ

Ст. 123 НК РФ актуальна для всех хозяйствующих субъектов, выступающих в роли налогового агента. В случае если они не исполнят предъявляемые им НК РФ требования по исчислению и переводу в бюджет налогов, для них наступят достаточно негативные финансовые последствия, рассматриваемые в указанной статье.

Перечень событий, которые подпадают под действие статьи 123 НК РФ

Как уменьшить вероятные негативные последствия применения положений ст. 123?

Применимы ли нормы ст. 123 НК при перечислении налога до получения доходов плательщиком?

Перечень событий, которые подпадают под действие статьи 123 НК РФ

Основными признаками нарушения законодательства, которые влекут за собой применение санкций, оговоренных в ст. 123 НК РФ, выступают:

- наличие у плательщика дохода, а у налогового агента доступа к нему для удержания соответствующих сумм налогов;

- при наличии условий, приведенных в первом пункте, неисполнение налоговым агентом своих функций по уплате налога.

При этом в качестве преступления рассматривается как полное отсутствие удержания, перечисления средств в казну, так и частичный либо несвоевременный перевод полагающихся бюджетных платежей. Во всех приведенных случаях на агента налается штраф в размере 20% от недоплаченной суммы.

Возможные при этом варианты нарушений следует рассмотреть более подробно:

- Препятствия для удержания средств отсутствовали, но оно не было проведено. Подобный сценарий вписывается в рамки наложения штрафа по ст. 123 НК, а главным условием применения наказания в описываемой ситуации служит присутствие четких доказательств возможности у налогового агента исполнить все свои обязательства в надлежащие сроки и в полном объеме. В случае отсутствия однозначных свидетельств факта его бездействия, при одновременном отсутствии помех к исполнению обязательств, штраф применить нельзя.

- Удержание было проведено, но его сумма не была направлена в бюджет. При таком развитии событий агенту придется заплатить не только сумму штрафа, но и пени, поскольку оплата поступит в казначейство за границами отведенного для этого срока. Кроме того, сложившаяся в результате ситуация позволит ФНС взыскать недоимку в принудительном порядке.

- Пропущен крайний срок для перевода средств в бюджет. Последствия при этом будут схожи со вторым случаем, то есть помимо 20% с суммы недоплаты придется уплатить пени за просрочку.

Как уменьшить вероятные негативные последствия применения положений ст. 123?

В ряде случаев налоговые агенты не могут исполнить свои обязательства ввиду объективных обстоятельств. Органы ФНС в обязательном порядке должны соизмерять тяжесть проступка и объем наказания, а кроме того учитывать факты, способные уменьшить тяжесть проступка. В качестве таковых могут выступать:

- Счетная ошибка ответственного сотрудника, на это указывает постановление ФАС Восточно-Сибирского округа от 24.07.2007 № А19-913/07-41-Ф02-4575/07 по делу № А19-913/07-41.

- Чрезмерно интенсивная смена руководящего состава и специалистов финансовых служб за налоговый период (постановление ФАС Поволжского округа от 13.05.2009 по делу № А65-20641/2008).

- Отсутствие финансовых возможностей произвести уплату — для частных предпринимателей (постановление ФАС Поволжского округа от 31.01.2012 по делу № А72-2993/2011). Применение данного смягчающего обстоятельства в отношении прочих категорий агентов, являющихся юридическими лицами, спорно. Есть положительное решение АС Поволжского округа от 06.02.2015 по делу № Ф06-19509/2013 и отрицательное в постановлении ФАС этого же округа от 21.11.2013 по делу № А05-2128/2013.

- Полное признание факта нарушения агентом и осознание своей вины (постановление МО от 15.04.2014 № Ф05-2839/14 по делу № А40-96328/13-20-341).

Применимы ли нормы ст. 123 НК при перечислении налога до получения доходов плательщиком?

Некоторые организации целенаправленно проводят предварительные оплаты либо переплачивают незначительные суммы налогов, чтобы обеспечить себе страховку на случай наступления негативных последствий.

Однако для налоговых агентов по НДФЛ подобные действия формально находятся вне рамок закона.

Объясняется это специфическими правилами, действующими для них и сводящимися к тому, что налоговый агент должен уплатить налог из доходов, которые он выплачивает сотруднику.

При этом исполнение обязанностей агента за счет собственных средств запрещено. Об этом, в частности, говорится в письмах Минфина РФ от 16.09.2014 № 03-04-06/46268, ФНС от 04.07.2011 № ЕД-4-3/10764.

В то же время Верховный суд не находит состава налогового преступления в том, что перечисление агентом в бюджет будет проведено до осуществления перевода доходов плательщику. ФНС также неоднократно заявляла, что в подобных ситуациях применение положений ст. 123 НК РФ будет неправомерным.

***

В случае если налоговый агент ненадлежащим образом исполнит свои обязанности перед бюджетом, ему грозит наказание на основании ст. 123 НК РФ. Однако даже в случае наступления подобного факта налоговые органы при определении размера наказания должны принимать во внимание имеющиеся смягчающие обстоятельства.

Источник: https://buhnk.ru/otvetstvennost/prakticheskij-kommentarij-k-st-123-nk-rf/

Невыполнение налоговым агентом своих обязанностей: последствия (Полякова О.Н.)

Дата размещения статьи: 19.09.2014

По общему правилу в случае уплаты налогов и сборов позже установленного срока необходимо уплатить пени. Однако налоговые агенты в этом случае будут обязаны уплатить еще и штраф.

А поскольку организации и индивидуальные предприниматели при выплате вознаграждений в пользу физических лиц являются налоговыми агентами по НДФЛ, то данный вопрос касается практически каждого хозяйствующего субъекта.

В каких случаях налоговый агент будет обязан уплатить штраф? Когда налогового агента по НДФЛ могут привлечь к ответственности по ст. 123 НК РФ?

Штрафы в соответствии со ст. 123 НК РФ

Согласно действующему налоговому законодательству налогоплательщики, а также налоговые агенты обязаны своевременно исчислять и уплачивать установленные налоги и сборы (ст. ст. 23, 24 НК РФ).

В случае уплаты причитающихся сумм налогов или сборов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки налогоплательщики и налоговые агенты уплачивают пени (ст. 75 НК РФ).

Сумма соответствующих пеней уплачивается помимо причитающихся к уплате сумм налога или сбора и независимо от применения других мер обеспечения исполнения обязанности по уплате налога или сбора, а также мер ответственности за нарушение законодательства о налогах и сборах.

При этом для налоговых агентов в дополнение к существующему механизму начисления пеней за несвоевременную уплату налога предусмотрена еще и ответственность в соответствии со ст.

123 НК РФ: неправомерное неудержание и (или) неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом, влечет взыскание штрафа в размере 20% от суммы, подлежащей удержанию и (или) перечислению.К сведению.

Организации, которые в 2014 г. не исполнили обязанность налогового агента по удержанию налога на прибыль организаций в отношении дивидендов, выплачиваемых налогоплательщикам — российским организациям в соответствии со ст. 275 НК РФ, освобождаются от ответственности, предусмотренной ст. 123 НК РФ (п. 1 ст. 3 Федерального закона от 23.06.2014 N 167-ФЗ).

Наиболее распространенные случаи уплаты налогов налоговыми агентами приведены в таблице:

| Налоговый агент/Операция | Срок уплаты налога | Норма НК РФ |

| Налоговый агент по НДС/Аренда федерального имущества, имущества субъектов РФ и муниципального имущества | По итогам каждого налогового периода за истекший налоговый период равными долями не позднее 20-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом | Статьи 161, 174 |

| Налоговый агент по НДС/Реализации работ (услуг), местом реализации которых является территория РФ, налогоплательщиками — иностранными лицами, не состоящими на учете в налоговых органах в качестве налогоплательщиков | Одновременно с выплатой (перечислением) денежных средств | Статья 174 |

| Налоговый агент по НДФЛ/Выплата доходов физическому лицу организациями и индивидуальными предпринимателями | Не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.В иных случаях — не позднее дня, следующего за днем фактического получения налогоплательщиком дохода, — для доходов, выплачиваемых в денежной форме, а также дня, следующего за днем фактического удержания исчисленной суммы налога, — для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды | Статья 226 |

| Налоговый агент по налогу на прибыль/Выплата доходов иностранной организации | Не позднее дня, следующего за днем выплаты (перечисления) денежных средств иностранной организации или иного получения доходов иностранной организацией | Статьи 287, 310 |

| Налоговый агент по налогу на прибыль/Выплата дивидендов | Не позднее дня, следующего за днем выплаты дивидендов | Статьи 275, 287 |

Источник: https://lexandbusiness.ru/view-article.php?id=4101

Досрочная уплата НДФЛ не повод для штрафа

По результатам выездной налоговой проверки, ИФНС установила несвоевременное перечисление НДФЛ налоговым агентом. В результате компания привлечена к ответственности на основании ст. 123 НК РФ в виде штрафа в размере 221 460 рублей.

Как следует из материалов дела, фирма в течение двух лет перечисляла в бюджет налог на доходы в большем объеме, чем удерживалось у налогоплательщиков, в связи с чем возникла переплата по НДФЛ.

Однако при выплате дохода сотрудникам работодатель удерживал из него исчисленную сумму налога, но в бюджет не перечислял, предполагая наличие права на зачет излишне уплаченного налога.

Данные действия квалифицированы судами как правонарушение, предусмотренное ст. 123 НК РФ. Заблаговременно уплаченные суммы были признаны арбитрами налогом, уплаченным за счет собственных средств компании.

Кассационная инстанция не разделила выводы коллег, полагая что суды не учли следующее.

Объективную сторону правонарушения по ст. 123 НК РФ образуют действия по неудержанию и (или) неперечислению в установленный срок налога налоговым агентом, в связи с чем образуется недоимка, поскольку сумма налога не поступила в бюджет.

Однако досрочное перечисление НДФЛ состава правонарушения, установленного данной нормой, не образует. Правомерность такого вывода подтверждается ФНС в письме от 29.09.2014 № БС-4-11/19716@.

Поводом к привлечению к ответственности в данном случае явился вывод инспекции о том, что компанией нарушен срок перечисления налога в бюджет. Поскольку суммы перечислялись раньше удержания у налогоплательщика, ИФНС посчитала, что налог уплачивался за счет собственных средств налогового агента, что недопустимо.

Между тем, доказательств перечисления налога за счет собственных средств инспекция не приводила.

Компания утверждала, что уплату НДФЛ за счет собственных средств не производила, перечисляя НДФЛ заблаговременно, она как налоговый агент, в последующем при выплате дохода налогоплательщику всегда удерживала исчисленный НДФЛ из дохода сотрудников.

Каких-либо доказательств, опровергающих эти доводы, налоговым органом не приводилось.

Спорные суммы поступили в бюджет и зачтены ИФНС как уплаченный налог.

При таких условиях, расходы на уплату НДФЛ всегда нес налогоплательщик и по итогам налогового периода задолженность, как налогоплательщика, так и налогового агента не возникала.

Кроме того, в силу правовой позиции КС РФ, изложенной в Определении от 08.02.2007 № 381-О-П, на излишне уплаченный налог распространяются все гарантии прав собственности. Переплата не является противоправным поведением, так как она образуется в результате перечисления налога в большем размере и не влечет неблагоприятных последствий в виде недоимки (неуплаты налога).

При таких условиях, отказ признавать НДФЛ, уплаченный компанией раньше срока налогом, создает искусственные основания для привлечения ее к ответственности, а зачет этих сумм в качестве налога и фиксирование налоговым органом отсутствие недоимки является препятствием для привлечения к налоговой ответственности.

ПОСТАНОВЛЕНИЕ Арбитражного суда Московского округа от 28.07.2016 № Ф05-5279/2015

Документ включен в СПС «Консультант Плюс»

Источник: https://www.v2b.ru/reviews/dosrochnaya-uplata-ndfl-ne-povod-dlya-shtrafa/

Штраф по ст. 122 НК РФ инспекция должна рассчитать по последней уточненной декларации

В письме от 14 ноября 2016 года № ЕД-4-5/21472 налоговая служба России рассмотрела ситуацию, когда имеет место неуплата или неполная уплата суммы налога и инспекция должна принять решение о штрафе по статье 122 Налогового кодекса. В то же время, за проверяемый период ИФНС получила от плательщика сразу несколько уточненных налоговых деклараций.

По мнению ФНС, вопрос о расчете штрафа по статье 122 НК РФ за неуплату или недоплату налога (а именно – не исчисленной ранее суммы по изначальной декларации) должен быть решен на основании данных последней уточненной декларации. При этом брать во внимание предыдущие налоговые отчеты инспекция не должна. Судя по всему, потому что нарушит принцип объективности налоговой ответственности.

Заметим, что данная ситуация напрямую Налоговым кодексом не урегулирована. Вместе с тем, налогоплательщики могут отправлять в налоговые органы неограниченное количество уточняющих деклараций по одному налогу и за один и тот же период отчета.

Как только что было сказано, в отношении штрафов по ст. 122 НК РФ в кодексе нет указания, что очередная уточненная декларация перекрывает предыдущую. Однако в отношении камеральной проверки в целом такая норма есть. Это пункт 9.1 статьи 88. До окончания этой ревизии можно подать утоненный документ, и проверка начнется заново только в разрезе последнего по времени уточненного отчета.

Нежелательная статья

На практике налоговики очень активно штрафуют по ст. 122 НК РФ. Она предусматривает ответственность за:

- неуплату какого-либо налога, сбора, страховых взносов;

- их недоплату.

Обязательное условие в том, что причиной этому послужиди:

- занижение налоговой базы;

- иной неверный расчет;

- другие незаконные действия либо бездействие.

В общем случае в казну придется отдать штраф в размере 20% от неуплаченной суммы налога, взносов. Если же плательщик действовал намеренно (что на практике довольно сложно доказать), штраф составит уже 40%.

Обратите внимание: с 1 января 2017 года статья 122 НК РФ также охватывает неуплату страховых взносов во внебюджетные фонды. Это связано с передачей администрирования страховых взносов в основной своей массе налоговой службе России.

Подробнее об этом см. «Органы контроля за уплатой страховых взносов с 2017 года».

Особенности применения ст. 122 НК РФ

Несмотря на простоту формулировок рассматриваемой статьи, судебная практика не всегда складывается по ней ровно. Прежде всего потому, что штрафы по ней – это не фиксированные суммы, а процентные доли. Поэтому были выработаны определенные принципы ее применения, которым налоговые инспекции обязаны следовать.

Бездействие

Например, что есть бездействие плательщика, если он только не перечислил налог в казну, хотя привел его верную сумму в декларации (налоговом уведомлении)? По мнению высших судей, в этой ситуации состава нарушения по ст.

122 НК РФ нет. Поэтому вместо штрафа придется поплатиться только пенями. На это обращает внимание пункт 19 постановления Пленума ВАС РФ от 30 июля 2013 года № 57. Он посвящен работе судов с первой частью Налогового кодекса в целом.

Занижение налога

Пункт 20 это же постановления говорит о том, когда возникает состав в виде занижения налоговой базы, иного неправильного расчета налога или других незаконных действий (бездействия) плательщика. Он имеет место только тогда, когда сформировалась задолженность по налогу перед казной.

Проще говоря, налог, который вы рассчитали, но не перечислили ранее в казну, на определение размера штрафа по ст. 122 НК РФ не влияет. При условии, что вы подали декларацию, по которой доплачиваете соответствующий налог.

Таким образом, для инспекции должен иметь значение только не исчисленный ранее налог по декларации. И последняя «уточненка» будет определяющим фактором. Это доказывает хотя бы то, что в своем письме от 22 августа 2014 года № СА-4-7/16692 ФНС напрямую сослалась на позицию Пленума ВАС РФ.

Когда «уточненка» освобождает от штрафа

Напомним, что ст. 81 НК РФ обязывает внести правки и сдать уточненный отчет, когда в сданной декларации плательщик выявил:

- что не отразил вообще либо не целиком некоторые сведения;

- ошибки, из-за которых налог поступит в бюджет в меньшей сумме.

В двух случаях штрафа по ст. 122 НК РФ не будет, даже если уточненный документ подан в ИФНС после срока отправки декларации и перечисления в бюджет налога:

- плательщик опередил налоговиков (сдал уточненный вариант до того, как узнал о выявлении инспекцией «косяков» в декларации или назначении выездной ревизии, а также доплатил налог и пени);

- после выездной проверки, которая серьезных нарушений не выявила.

Также см. «Период выездной проверки: что придут смотреть».

Источник: https://buhguru.com/news/shtraf-122-nk-rf.html

Статья 123 Налогового кодекса РФ с изменениями и комментариями — Юридический справочник бизнеса

В соответствии с НК РФ налоговые агенты обязаны удерживать начисленные суммы налогов из доходов налогоплательщиков при их фактической выплате и перечислять их в бюджет.

Как правило, налоговыми агентами выступают работодатели, которые рассчитывают налоги и удерживают их при выплате заработных плат своим сотрудникам.

За невыполнение этих действий предусмотрена ответственность согласно 123-й статье Налогового кодекса РФ, а именно штраф в размере 20% от суммы, подлежащей отчислению в бюджет.

В предыдущей редакции документа данная статья не содержала прямого указания наказуемости неисполнения налоговым агентом обязательств по удержанию налогов. До сентября 2010 года налоговый агент мог избежать наказания по статье 123 НК РФ в виде штрафа в размере 20% от удержанного, но не перечисленного налога, если он уплатил его до вынесения решения по итогам налоговой проверки.

Когда наступает ответственность

Поскольку в результате правонарушений, предусмотренных 123-й статьей, бюджеты муниципальных образований и государства в целом недополучают средства, соблюдение законодательства в этой сфере строго контролируется.

Существует несколько ситуаций, при которых налоговые агенты несут ответственность по статье 123 НК РФ.

Ситуации следующие:

- когда агент имел возможность удержать налог, но не сделал этого;

- когда агент все же удержал налог, но не перечислил его в бюджет;

- когда агент удержал налог, но перечислил его в бюджет позже отведенного срока.

В первом случае налоговики вправе налагать на нарушителя штраф согласно статье 123 НК РФ. При этом налоговые органы должны убедиться в том, что налоговый агент имел возможность удержать и перечислить налог из доходов, выплачиваемых налогоплательщику.

Если такая возможность отсутствовала (к примеру, расчеты осуществлялись по бартеру), оштрафовать налогового агента нельзя.

Во втором случае произошедшая ситуация может повлечь за собой не только штраф в размере 20%, но и начисление пени, так же, как и в третьем случае. Пеня будет начислена за каждый день просрочки.

Чтобы не усугублять ситуацию, налоговый агент должен контактировать с налоговыми органами при наступлении проблем. Если налоговый агент не имеет возможности удержания и уплаты налога, он должен сообщить об этом в налоговый орган в течение одного месяца. Информация предоставляется и в случае произведения расчетов с налогоплательщиком в каких-либо других формах, кроме материальной.

Можно ли смягчить наказание

Иногда налоговый агент не выполняет обязательства по удержанию и уплате налогов в бюджет по объективным причинам. Определяя размер наказания, налоговые инспекторы должны учитывать все сопутствующие обстоятельства, которые могут смягчить вину налогового агента (либо полностью ее исключить).

К смягчающим обстоятельствам могут относиться следующие факторы:

- правонарушение было совершено в результате технической ошибки бухгалтера;

- правонарушение было совершено в связи с частой сменой руководителей и бухгалтеров за рассматриваемый налоговый период;

- сумма правонарушения незначительная;

- сложное финансовое положение налогового агента;

- признание налоговым агентом своей вины.

В судебной практике данные причины неоднократно признавались весомыми для смягчения наказания, в результате чего величина санкций была изменена в меньшую сторону.

Однако во внимание могут приниматься и отягощающие факторы. К таким факторам относится большая сумма, неотчисленная в бюджет, многократность нарушений и многое другое. В этих случаях сумма штрафа может быть увеличена. Кроме того, при наличии достаточных оснований налоговый агент может быть привлечен к уголовной или другой ответственности, предусмотренной законодательством.

Источник: https://bizjurist.com/nalog/statya-123-nalogovogo-kodeksa.html

Ст. 123 НК РФ. Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов :

Налоговый агент – это субъект, осуществляющий расчет и выплату сумм, установленных законодательством, в бюджет. Данные платежи представляют собой определенную часть дохода работающих у него лиц (в качестве штатных сотрудников, например).

Отличие от плательщика

Налоговый агент – это, проще говоря, наниматель (работодатель). В отличие от плательщика (сотрудника), он не осуществляет отчисление НДФЛ с собственных доходов. При этом он должен рассчитать налог, удержать его при выплате зарплаты служащему. Эта сумма должна быть направлена в бюджет.

Обязанности и права

Агент обладает теми же юридическими возможностями, что и плательщик, если другое не предусматривается в Налоговом кодексе. Субъект осуществляет расчет, взимание и отчисление установленных сумм в бюджет, вне зависимости от того, выплачивает ли он сам НДФЛ. Кроме этого, налоговый агент должен:

- Своевременно и правильно рассчитывать, взимать и направлять в бюджет установленные суммы.

- Сообщать контрольным органам о невозможности осуществить удержание налога (данное уведомление направляется в письменном виде).

- Учитывать начисленные и выплаченные доходы, налоги по каждому плательщику отдельно.

- Предоставлять территориальному подразделению ФНС документацию, необходимую для обеспечения контроля за расчетом, взиманием и направлением установленных сумм в бюджет.

- Сохранять отчетность на протяжении 4-х лет.

Ответственность

За невыполнение налоговым агентом обязанности по удержанию и/или перечислению налогов предусматривается санкция. Она выражена в деньгах. Устанавливается штраф ст. 123 НК РФ. Его размер составляет 20% от суммы, подлежащей взиманию или отчислению в бюджет. Рассмотрим далее ст. 123 НК РФ с комментариями.

Особенности нормы

Санкция по рассматриваемой статье назначается за неполное удержание или отчисление установленной суммы в бюджет. Субъект недоплачивает работнику часть его дохода. Эта сумма направляется в бюджет в качестве НДФЛ.

Если у нанимателя отсутствует возможность удержать налог, он должен сообщить об этом в контрольный орган. Уведомление направляется в течение месяца.

Если доход плательщика, выступающий в качестве объекта обложения, заключается в экономической выгоде либо предоставляется в натуральной форме, при том что денежных выплат в соответствующем периоде не осуществлялось, у лица отсутствует обязанность удерживать налог с плательщика.

В такой ситуации работодатель предоставляет информацию в орган ФНС по правилам, установленным ст. 24 (п. 3, подп. 2) Кодекса.

Объект нарушения

Взыскание штрафа в соответствии с рассматриваемой нормой осуществляется, если был нарушен порядок отчисления установленных сумм в бюджет, предусмотренный в Кодексе. В данном случае виновное лицо допускает нарушение нескольких статей. В частности, им не соблюдаются положения норм 46, 47, 24, 23 и 9.

В качестве непосредственного объекта нарушения, ответственность за которое определена ст. 123 НК РФ, выступают отношения, касающиеся выполнения предписаний законодательства по расчету, взиманию и отчислению установленных сумм в бюджет.

Объективная часть

Опасность нарушения, наказываемого по ст. 123 НК РФ, заключается в том, что данное деяние подрывает систему финансового обеспечения функционирования государства либо МО. Это обуславливается тем, что плательщик, хотя и не по собственной вине, не соблюдает положения ст. 57 Конституции и ст. 3 Кодекса.

При характеристике объективной стороны нарушения, санкция за которое устанавливается ст. 123 НК РФ, следует отметить несколько важных моментов:

- Предписания, которые не соблюдает субъект, определяются не только Кодексом, но и прочими нормативными актами.

- Из всех обязанностей, предусмотренных для агента, рассматриваемая статья охватывает полное или частичное неудержание налога. При этом, для взимания установленной суммы, необходимо сначала ее рассчитать. Согласно правилам ст. 52-56, эту процедуру осуществляет не плательщик, а налоговый агент.

Нюансы

Несмотря на то что в ст. 123 НК РФ речь идет о безналичном отчислении сумм, необходимо учитывать, что в некоторых случаях Кодекс допускает внесение наличных денег. Соответственно, ситуации, когда и это действие не было осуществлено, также охватываются рассматриваемой нормой.

Объективная часть нарушения имеет место и тогда, когда виновное лицо одновременно не удержало, не перечислило (не внесло) соответствующий налог в бюджет, не выполнило одну из указанных обязанностей либо реализовало их частично. При этом для привлечения субъекта к ответственности во внимание не принимается величина невыплаченной суммы в бюджет. Но вместе с тем, незначительный размер налога может учитываться в качестве смягчающего обстоятельства.

Субъективная часть

Ответственность по рассматриваемой норме наступает только в отношении налоговых агентов-юрлиц. Наказание применяется к гражданам, если в нарушении отсутствуют признаки преступления.

Привлечение к ответственности агента-юридического лица не освобождает руководителя организации или иного субъекта, реализующего управленческие функции, от уголовных, административных и иных мер, при наличии к тому достаточных оснований.

Данное положение закреплено статьей 108 (часть 4) НК. Кроме этого, субъект, привлеченный к ответственности по рассматриваемой норме, должен отчислить в бюджет невыплаченные суммы. Субъективная часть нарушения характеризуется наличием неосторожной формы вины и умысла.

Дополнительно

В соответствии с Постановлением Президиума ВАС №15483/11 от 03.04.2012 г.

, если иностранное лицо не состоит на учете в российском территориальном органе ФНС, независимо от условий оформления договора с ним, за невыполнение отечественным предприятием, зарегистрированным в налоговой инспекции, обязанности по удержанию НДС из выплачиваемых средств контрагенту не освобождает последнее от расчета этого налога и перечисления его в бюджет. В случае, если общество не рассчитает и не отчислит причитающуюся с зарубежной компании сумму, контрольный орган вправе привлечь его к ответственности. Наказание наступает в соответствии со ст. 123 НК.

Особенности санкции

В рассматриваемой норме установлено, что виновному лицу назначается штраф, размер которого составляет 20% от той суммы, которая не была рассчитана и отчислена в бюджет с дохода плательщика. При этом величина санкции может изменяться.

В частности, как выше указывалось, при рассмотрении вопроса о привлечении виновного к установленной ответственности могут быть учтены смягчающие обстоятельства. Кроме незначительной суммы, невыплаченной в бюджет, на размер санкции может повлиять тот факт, что субъект допустил нарушение впервые. В результате, по решению уполномоченного органа размер штрафа может быть уменьшен.

Однако во внимание могут быть приняты и отягчающие обстоятельства. К ним относят большую сумму, неотчисленную в бюджет, многократность нарушения и пр. В таких случаях величина санкции может быть увеличена. При наличии достаточных оснований субъект дополнительно может быть привлечен к административной, уголовной или иной ответственности, установленной в законодательстве.

Заключение

Руководитель любого предприятия, набирая штат сотрудников или заключая договоры с физлицами на производство тех или иных работ, должен понимать ответственность за невыполнение требований налогового законодательства.

В Конституции установлено, что каждое лицо должно выплачивать определенную часть своего дохода в бюджет. За работников данную обязанность исполняет наниматель. Именно он рассчитывает, взимает и переводит установленные суммы в бюджет. Во избежание привлечения к ответственности по рассматриваемой норме, руководителю необходимо своевременно и в полной мере выполнять свои обязанности.

Источник: https://BusinessMan.ru/new-st-123-nk-rf-nevypolnenie-nalogovym-agentom-obyazannosti-po-uderzhaniyu-i-ili-perechisleniyu-nalogov.html

21:38 О возможности освобождения от ответственности, предусмотренной «ст. 123» НК РФ, налогового агента, ежемесячно выплачивающего иностранной орг

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 28 июля 2014 г. N 03-08-05/37016

Вопрос:

О возможности освобождения от ответственности, предусмотренной ст. 123 НК РФ, налогового агента, ежемесячно выплачивающего иностранной организации проценты по займам, квалифицируемые как дивиденды.

Ответ:

Департамент налоговой и таможенно-тарифной политики рассмотрел запрос о порядке удержания и перечисления налоговым агентом — российской организацией налога с доходов, полученных иностранной организацией от источников в Российской Федерации, при ежемесячной оплате процентов по займам, квалифицируемых как дивиденды, и о возможности освобождения налогового агента от налоговой ответственности, предусмотренной статьей 123 Налогового кодекса Российской Федерации (далее — Кодекс), и сообщает следующее.

Что касается возможности освобождения налогового агента от налоговой ответственности, предусмотренной статьей 123 Кодекса, по основанию, указанному в пункте 4 статьи 81 Кодекса, при условии оплаты недоимки по налогу на доходы иностранной организации и пени до подачи уточненной налоговой декларации за соответствующий период, с учетом мнения Президиума ВАС РФ, отраженного в постановлении от 15.11.2011 N 8654/11, в котором, по мнению общества, указано на недопущение налоговыми органами дискриминации налоговых агентов по отношению к налогоплательщикам при подаче уточненных налоговых деклараций по доходам, полученным иностранной организацией, то следует иметь в виду следующее.

В соответствии с подпунктом 1 пункта 4 статьи 81 Кодекса если уточненная налоговая декларация представляется в налоговый орган после исчисления срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случае представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени.

В соответствии с абзацем 3 пункта 6 статьи 81 Кодекса положения, предусмотренные пунктами 3 и 4 статьи 81 Кодекса, касающиеся освобождения от ответственности, применяются также в отношении налоговых агентов при представлении ими уточненных расчетов.

Таким образом, вышеприведенными нормами налогового законодательства прямо предусмотрена возможность освобождения налогового агента от налоговой ответственности, предусмотренной статьей 123 Кодекса, по основанию, указанному в пункте 4 статьи 81 Кодекса, при условии оплаты недоимки по налогу на доходы иностранной организации и пени до подачи уточненной налоговой декларации за соответствующий период (с учетом соблюдения иных условий, указанных в пункте 4 статьи 81 Кодекса).

Между тем в соответствии с определением ВАС РФ от 03.02.2014 г.

N ВАС-18290/13 о передаче дела А40-146836/2012 по заявлению ОАО в Президиум ВАС РФ на разрешение Президиума ВАС РФ был вынесен вопрос о недопущении ситуации, которая приводит к тому, что налоговые агенты, допустившие искажение сведений, повлекшее неполную уплату налога в бюджет, ставятся в более выгодное положение по сравнению с налоговыми агентами, представившими достоверную информацию об удержанных и перечисленных суммах налога, однако допустившими нарушение срока перечисления этих сумм в бюджет, — то есть иная правовая ситуация, нежели описывается обществом.

Одновременно сообщается, что настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом.

Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах, направленные налогоплательщикам и (или) налоговым агентам, имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

Директор Департамента налоговой

и таможенно-тарифной политики

И.В.ТРУНИН

28.07.2014

Источник: https://www.taxru.com/blog/2014-10-30-18878