Матпомощь для новорожденного

Единовременная материальная помощь в связи с рождением ребенка, выплаченная работодателем, при определенных условиях освобождается от обложения как НДФЛ, так и страховыми взносами.

И в том, и в другом случае установлен единый лимит на необлагаемый размер «детской» матпомощи — 50 000 руб.

Проблема в том, что налоговые правила «работы» с указанным лимитом совершенно не совпадают с требованиями законодательства о взносах во внебюджетные фонды. Хотя в подобных ситуациях есть и общие вопросы.

Среди доходов физлиц, освобождаемых от обложения НДФЛ, перечислена в том числе и материальная помощь при рождении ребенка (п. 8 ст. 217 НК). Соответствующие суммы не облагаются НДФЛ при условии, что матпомощь выплачивается:

— единовременно;

— работодателем работнику — родителю, усыновителю или опекуну;

— в течение первого года после рождения (усыновления, удочерения) ребенка.

Но даже при соблюдении данных требований от налогообложения освобождается не более 50 000 руб.

Документальные основания

Для освобождения матпомощи для новорожденного от НДФЛ прежде всего следует документально засвидетельствовать основание для ее выплаты.

В этих целях сотрудником вместе с заявлением о выплате материальной помощи должно быть представлено свидетельство о рождении ребенка либо предъявлены документы об усыновлении (удочерении) или установлении опеки.

В том числе данные документы послужат подтверждением, что год, в течение которого выплаченная матпомощь не облагается НДФЛ, еще не истек. Работодателю необходимо снять с представленных работником документов копии, заверить их и включить в личное дело сотрудника.

Подтверждением единовременного характера выплаты послужит приказ, изданный работодателем на основании заявления работника с указанием суммы, подлежащей выплате. При этом фактически такая сумма может быть выплачена и несколькими платежами (Письмо Минфина России от 27 августа 2012 г. N 03-04-05/6-1006).

Главное, чтобы начислена она была на основании одного приказа (заявления работника).

Документального подтверждения требует и соблюдение лимита по сумме матпомощи для новорожденного, освобождаемой от обложения НДФЛ. Причем даже в том случае, если согласно приказу руководителя к выплате назначена сумма, и так не превышающая 50 000 руб.

Освобождение от НДФЛ на двоих

Положения Налогового кодекса не разъясняют, относится ли ограничение по размеру матпомощи для новорожденного, не облагаемому НДФЛ, к суммам, выплачиваемым в адрес одного или обоих родителей. Представители Минфина в данном случае настаивают, что материальная помощь освобождается от налогообложения:

— в размере 50 000 руб. из выплаченных одному из родителей по их выбору;

— в размере 50 000 руб. из выплаченных двум родителям в общей сумме.

Источник: http://nalogooblozhenie.blogspot.com/2013/06/blog-post_3760.html

Материальная помощь при рождении ребенка: НДФЛ и страховые взносы

О том, облагается ли НДФЛ и страховыми взносами сумма материальной помощи в связи с рождением ребенка, а также о документах, обосновывающих данную выплату, рассказывают эксперты службы Правового консалтинга ГАРАНТСветлана Овчинникова и Максим Золотых.

По приказу руководителя работнику выплачивается материальная помощь в связи с рождением ребенка в размере 19 000 руб. Облагается ли данная материальная помощь страховыми взносами и НДФЛ? Должен ли работник предоставить справку с места работы жены, содержащую информацию о получении (неполучении) ею аналогичной помощи и о размере этой помощи?

Выплата работникам материальной помощи не зависит от количества и качества выполняемой работы и не связана с выполнением трудовых функций работником, поэтому не относится к оплате труда.

Материальная помощь работникам может быть выплачена на основании приказа руководителя или заявления работника организации, подписанного руководителем.

Случаи, условия и порядок выплаты работникам материальной помощи организация вправе предусмотреть в коллективном договоре (ст. 41 ТК РФ) и (или) в локальных нормативных актах работодателя.

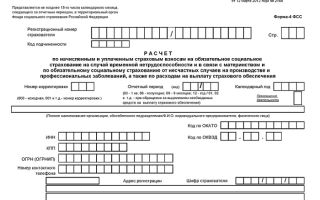

Взносы на обязательное социальное страхование в ПФР, ФОМС и ФСС РФ

Согласно ч. 1 ст. 7 Федерального закона от 24.07.

2009 N 212-ФЗ (далее – Закон N 212-ФЗ) объектом обложения страховыми взносами для плательщиков страховых взносов признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг, а также по договорам авторского заказа, договорам об отчуждении исключительного права, лицензионным договорам.

Статьей 9 Закона N 212-ФЗ определен перечень выплат и вознаграждений, на которые не начисляются страховые взносы.

В числе таких выплат поименованы суммы единовременной материальной помощи, оказываемой плательщиками страховых взносов работникам (родителям, усыновителям, опекунам) при рождении ребенка, выплачиваемой в течение первого года после его рождения, но не более 50 000 рублей на каждого ребенка (п. 3 ч. 1 ст. 9 Закона N 212-ФЗ). Первый год жизни заканчивается накануне дня рождения ребенка (п. 3 ст. 4 Закона N 212-ФЗ).

Если материальная помощь в связи с рождением ребенка выплачена по истечении одного года после его рождения, то организация-плательщик страховых взносов вправе применить п. 11 ч. 1 ст.

9 Закона N 212-ФЗ, на основании которого не облагаются страховыми взносами суммы материальной помощи, оказываемой работодателями своим сотрудникам, не превышающие 4000 руб.

на одного работника за расчетный период (смотрите также письмо Минздравсоцразвития России от 05.04.2010 N 5905-17).

Таким образом, в рассматриваемой ситуации не будет подлежать обложению страховыми взносами в ПФР, ФОМС и ФСС РФ вся сумма материальной помощи (19 000 рублей), если она выплачена в течение первого года после рождения ребенка.

https://www.youtube.com/watch?v=IC7ThmPtDug

Если же такая помощь выплачена работодателем по истечении одного года после рождения малыша, то на сумму, превышающую 4000 рублей, необходимо начислить страховые взносы.

Взносы на страхование от несчастных случаев и профзаболеваний

В соответствии со ст. 20.1 Федерального закона от 24.07.

1998 N 125-ФЗ “Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний” (далее – Закон N 125-ФЗ) объектом обложения страховыми взносами признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, если в соответствии с гражданско-правовым договором страхователь обязан уплачивать страховщику страховые взносы. База для начисления страховых взносов определяется как сумма этих выплат и иных вознаграждений, начисленных страхователями в пользу застрахованных, за исключением сумм, указанных в ст. 20.2 Закона N 125-ФЗ.

Отметим, что объект обложения страховыми взносами на обязательное социальное страхование от НС и ПЗ и база для их начисления полностью совпадают с объектом обложения и базой для начисления взносов на обязательное социальное страхование, предусмотренными Законом N 212-ФЗ (ст. 20.1 Закона N 125-ФЗ).

Согласно пп. 3 п. 1 ст. 20.

2 Закона N 125-ФЗ не подлежат обложению страховыми взносами: на страхование от НС и ПЗ суммы единовременной материальной помощи, оказываемой страхователями работникам при рождении ребенка, выплачиваемой в течение первого года после его рождения, но в сумме не более 50 000 рублей.

Кроме того, не подлежат обложению страховыми взносами суммы материальной помощи, оказываемой работодателями своим работникам, не превышающие 4000 руб. на одного работника за расчетный период (пп. 12 п. 1 ст. 20.2 Закона N 125-ФЗ).

То есть (как и в случае со страховыми взносами на обязательное социальное страхование), если материальная помощь в связи с рождением ребенка выплачена по истечении одного года после его рождения, такая помощь не облагается страховыми взносами только в сумме 4000 руб., а сумма, превышающая 4000 руб.

является объектом обложения взносами на страхование от НС и ПЗ.

НДФЛ

На основании п. 1 ст. 209 НК РФ объектом обложения НДФЛ, в частности, признается доход, полученный налогоплательщиком (физическим лицом) от источников в РФ. При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах (п. 1 ст. 210 НК РФ).

В силу п. 1 ст. 226 НК РФ организации, от которых или в результате отношений с которыми налогоплательщик получил доходы, обязаны исчислить, удержать у налогоплательщика и уплатить в бюджет сумму налога. Согласно п. 4 ст. 226 НК РФ налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Источник: http://vipegrul.ru/material-naya-pomoshh-pri-rozhdenii-rebenka-ndfl-i-strahovy-e-vznosy/

Единовременное пособие при рождении ребенка

Нажмите, чтобы увидеть таблицы полностью

Нажмите, чтобы вернуться

Существующая система государственной социальной помощи в России предусматривает несколько видов компенсационных и стимулирующих выплат, предоставляемых семьям по случаю рождения детей.

Единовременное пособие при рождении ребенка — одна из немногих существующих в настоящий момент денежных выплат, которая предоставляется на каждого из рожденных детей одному из родителей (матери либо отцу, а также лицу, их заменяющему) независимо от их социального статуса и уровня семейного дохода.

С 1 февраля 2018 года размер данного пособия был проиндексирован на 2.5% и составляет сейчас сумму 16759 руб. 09 коп. Получить выплату матери или отцу ребенка (не обязательно супругам — мужу или жене) можно как по месту работы вместе с декретными, так и через органы Соцзащиты населения — неработающим.

Аналогичным видом выплаты усыновителям на усыновленных детей является дополнительное единовременное пособие при передаче ребенка на воспитание в семью.

Размер единовременного пособия при рождении ребенка

| Год | Размер пособия |

| 2011 | 11703 руб. 13 коп. |

| 2012 | 12405 руб. 32 коп. |

| 2013 | 13087 руб. 61 коп. |

| 2014 | 13741 руб. 99 коп. |

| 2015 | 14497 руб. 80 коп. |

| 2016 (с 1 февраля) | 15512 руб. 65 коп. |

| 2017 (с 1 февраля) | 16350 руб. 33 коп. |

| 2018 (с 1 февраля) | 16759 руб. 09 коп. |

Единоразовая выплата при рождении ребенка выплачивается одному из родителей (матери или отцу) либо заменяющему его лицу — как работающим (трудоустроенным) в форме обязательного социального страхования, так и безработным (неработающим) в форме государственного социального обеспечения.

- Для назначения выплаты одному из родителей необходимо обратиться за предоставлением пособия не позднее, чем по прошествии шести месяцев после рождения ребенка.

- При рождении мертвого ребенка пособие родителям не назначается и не выплачивается.

- В случае одновременного рождения 2 и более детей выплата предоставляется на каждого из них.

Начисление социального пособия производится одному из родителей ребенка (матери или отцу) по месту работы или службы.

В случае, если оба родителя неработающие (в том числе студенты, обучающиеся по очной форме в образовательных организациях), им необходимо обратиться в службу социальной защиты населения по месту жительства для получения выплаты.

Обратиться за оформлением пособия необходимо не позднее 6 месяцев со дня рождения ребенка (п. 80 приказа Минздравсоцразвития от 23.12.2009 № 1012н)

Кто получает пособие при рождении ребенка

Предусматриваемый круг лиц и существующие формы обеспечения выплат пособия при рождении ребенка приводятся в следующей таблице.

| Трудоустроенные граждане, в отношении которых работодателем производится отчисление обязательных взносов в Фонд социального страхования (ФСС) | Лица, не подлежащие обязательному соцстрахованию: |

| Гражданский персонал воинских формирований РФ на территории других государств |

|

При оформлении выплаты на отца или мать ребенка необходимо учитывать следующие особенности:

- Если один из родителей (муж или жена) трудоустроен или проходит службу по контракту, а второй родитель не работает и не служит, то назначение и выплата пособия при рождении ребенка производится по месту работы (службы).

- В случае расторжения брака пособие назначается и выплачивается тому родителю (отцу или матери), с которым ребенок совместно проживает.

- Пособие может быть назначено, если обращение за ним последовало не позднее достижения ребенком возраста 6 месяцев (полгода).

Документы для получения пособия при рождении ребенка

Единовременное пособие при рождении ребенка предоставляется одному из родителей ребенка (матери или отцу) в заявительном порядке. Примерный образец заявления на предоставление выплаты приведен ниже.

Заявление на единовременное пособие при рождении ребенка

Далее от заявителей требуется выполнение установленной процедуры, состоящей из нескольких этапов.

Получение единовременного пособия при рождении ребенка

Пособие при рождении ребенка выплачивается:

- по месту работы или в отделении ФСС (Фонда социального страхования) — матери или отцу, подлежащим обязательному социальному страхованию по временной нетрудоспособности и в связи с материнством;

- через органы Соцзащиты населения — неработающим гражданам и безработным лицам, состоящим на учете в Центре занятости населения.

От того, кто выплачивает пособие при рождении ребенка, сумма единовременной выплаты, подлежащая оплате, не меняется и предоставляется в фиксированном размере — 16759,09 руб. в 2018 году.

Деньги перечисляются в кассу организации или на зарплатную карту в банке, а при выплате через Соцзащиту – почтовым переводом или на банковский счет (в том числе социальную карту). Для регионов, участвующих в пилотном проекте Прямые выплаты ФСС, оформление пособия производится по месту работы, а их перечисление работнику выполняется непосредственно из ФСС (напрямую).

Выплата при рождении ребенка от работодателя

Для получения единовременной выплаты по месту работы в бухгалтерию работодателя необходимо представить следующие документы для получения единовременной выплаты при рождении ребенка:

- Заявление;

- Справка о рождении ребенка из ЗАГСа по форме Ф24 (выдается в момент регистрации рождения ребенка);

- Паспорта родителей и их копии;

- Свидетельство о рождении ребенка: оригинал и копия;

- Если родители проживают в зарегистрированном браке, то необходима справка с места работы второго супруга о том, что такой вид пособия ранее не выплачивался.

Пособие при рождении ребенка в Соцзащите

Если один или оба родителя являются неработающими, то в социальную службу защиты населения предоставляются документы:

- Заявление о назначении пособия;

- Справка о рождении ребенка, выданная в роддоме;

- Пенсионное страховое свидетельство родителей (или одного из родителей в случае неполной семьи);

- Справка из жилищного управления о совместном проживании заявителя с ребенком;

- Паспорта родителей и копии, в случае их отсутствия — копия удостоверения личности (с отметкой о виде на жительство) или копия удостоверения беженца;

- Выписка из трудовой книжки о последнем месте работы;

- Дополнительная справка (из органа социальной защиты населения по месту жительства) о том, что это пособие ранее и не назначалось и не выплачивалось.

Решение о назначении данного единовременного социального пособия на ребенка осуществляется администрацией организации или органом соцзащиты населения в десятидневный срок со дня подачи документов. В случае отказа в получении выдачи заявитель извещается в пятидневный срок и получает на руки весь пакет документов.

Источник: http://posobie-expert.ru/po-rodam/edinovremennoe/

Образец справки о неполучении материальной помощи

Справка о неполучении материальной помощи — документ, который необходим для проверки правильности исчисления НДФЛ сотрудником организации. О том, в каком случае необходимо получить данную справку и как это сделать, расскажем в статье.

Для чего необходима справка о неполучении материальной помощи

Образец справки о неполучении материальной помощи

Для чего необходима справка о неполучении материальной помощи

Согласно абз. 6 п. 8 ст. 217 НК РФ выплаты, перечисленные сотрудникам в качестве материальной помощи при появлении у них детей, частично не облагаются налогом на доходы физических лиц. Не влекут обязанности по уплате НДФЛ полученные суммы матпомощи в размере до 50 000 руб. на каждого появившегося в семье ребенка. При этом не имеет значения, родной это ребенок или усыновленный.

Читайте нас в Яндекс.Дзен

Яндекс.Дзен

Когда оба родителя или усыновителя ребенка трудоустроены, материальная помощь может быть оказана каждому из них. В этом случае, если общая сумма поддержки превысила 50 000 руб., у родителей возникает обязанность уплатить НДФЛ.

Достоверную информацию о получении или неполучении родителями сумм матпомощи при рождении детей требуется довести до налогового органа с целью правильной уплаты НДФЛ, подтвердив это документально.

Для того чтобы это сделать, каждому родителю при составлении налоговой декларации необходимо получить от работодателя своего супруга или супруги справку, свидетельствующую о получении или неполучении сумм матпомощи.

Возможно получение 2 видов справок, подтверждающих факт получения или неполучения родителями или усыновителями матпомощи:

- составленной в произвольной форме справки от работодателя о том, что матпомощь работнику не выплачивалась;

- справки по форме 2-НДФЛ.

Скачать форму справки

Рекомендуется получить справку 2-НДФЛ, поскольку ее форма утверждена на законодательном уровне — приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485@. Рассматриваемый вид справки является официальным бухгалтерским документом, в ней содержатся сведения обо всех полученных работником доходах (в том числе суммах материальной помощи) в течение определенного временного промежутка.

Образецзаполнениясправки 2-НДФЛ можно скачать на нашем сайте.

Таким образом, при подготовке родителями или усыновителями детей налоговой отчетности для подтверждения правильности расчета НДФЛ необходимо получить у соответствующих работодателей справки по форме 2-НДФЛ и представить их в налоговый орган. Справки будут отражать информацию о получении или неполучении родителями сумм материальной помощи.

Источник: https://nsovetnik.ru/materialnaya_pomow/obrazec_spravki_o_nepoluchenii_materialnoj_pomowi/

Справка о том что не получал материальную помощь при рождении ребенка

Справка о неполучении единовременного пособия при рождении ребенка

В зависимости от ситуации подтвердить, что выплата заявителю не оформлялась, может:

- органы социальной защиты (если родитель не работает);

- работодатель супруга, не оформляющего выплату – им выдается справка о неполучении единовременного пособия ;

- территориальное отделение ФСС (если родитель зарегистрирован как ИП).

Регламентированного формата справки о неполучении единовременного пособия при рождении ребенка нет, однако существуют некоторые правила, которые нужно соблюсти при ее подготовке.

Подтвердить, что второй родитель не получал матпомощь при рождении ребенка, можно с помощью справки от его работодателя в произвольной форме

Но вместе с тем, следует иметь в виду, что при получении сотрудником организации материальной помощи ответственность за правильность удержания НДФЛ возлагается на организацию (ст.

226 НК РФ). Поэтому, сделали вывод в Минфине России, для подтверждения факта получения (неполучения) материальной помощи одним из родителей может использоваться форма 2-НДФЛ.

Вместо нее работник вправе представить справку, выданную работодателем в произвольной форме, которая свидетельствует о получении (неполучении) вторым родителем материальной помощи.

В этих документах должны быть отражены доходы, выплаченные физическому лицу его работодателем за период в течение первого года после рождения ребенка (письмо Департамента налоговой и таможенной политики Минфина России от 15 июля 2018 г. № 03-04-06/41390).

В том числе если она установлена региональными или муниципальными актами.

Это запрещено делать налоговой инспекции или другой организации.

В этом случае ограничение в виде 50% от суммы выплачиваемого дохода не применяется.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2018. Система ГАРАНТ выпускается с 1990 года.

Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Справка о неполучении пособия при рождении ребенка

печать организации при ее наличии. Справка с места работы оформляется на фирменном бланке организации, на котором должны быть указаны основные реквизиты организации и ее контактные данные.

Оформленный документ должен быть зарегистрирован в журнале исходящих документов, присвоенный исходящий номер проставляется на бланке справки.

Размер и порядок оформления материальной помощи при рождении ребенка

Для этого он должен написать заявление своему работодателю, а также предоставить оригиналы документов.

Если члены семьи не трудоустроены официально, то за назначением финансовой выплаты можно обратиться в органы, занимающиеся социальным обеспечением граждан. Вместе с заявлением предоставляются 2 справки: о рождении ребёнка (выдается в органах ЗАГСа); об отсутствии назначенных выплат по месту работы второго родителя.

Вопрос #10920Справка о не выплате и при рождении ребёнка

Справка о не выплате мат.помощи при рождении ребёнка

Суть вопроса:

Ваш ответ

Вы должны войти на сайт, чтобы оставлять ответы.

а если трудовых отношений не было, то и материальной помощи тоже, соответственно.

Размер рассчитывается по окладу матери (40%).

Неработающим положен минимальный уровень на содержание детей – 2900 рублей в месяц. Именно поэтому, чтобы не возникло недоразумений, необходима справка о неполучении пособия при рождении ребенка вторым родителем.

Выдается она работодателем, если отец трудоустроен, или социальным органом, если нет. Чтобы понять когда и кому нужно оформить справку о неполучении пособия при рождении ребенка, разберемся сначала как получается пособие.

Источник: http://yuridicheskayakonsulitatsiya.ru/spravka-o-tom-chto-ne-poluchal-materialnuju-pomosch-pri-rozhdenii-rebenka-28149/

22:13 О порядке документального подтверждения факта получения (неполучения) вторым родителем, не являющимся работником организации, материальной.

Минфин России

Письмо

от 01.07.13 № 03−04−06/24978

«О порядке документального подтверждения факта получения (неполучения) вторым родителем, не являющимся работником организации, материальной помощи в связи с рождением ребенка»

Вопрос:

Согласно п. 8 ст. 217 НК РФ не подлежат обложению НДФЛ суммы материальной помощи, выплачиваемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка в течение первого года после рождения (усыновления, удочерения), но не более 50 000 руб. на каждого ребенка.

Каков порядок документального подтверждения факта получения (неполучения) вторым родителем, не являющимся работником организации, указанной материальной помощи и/или факта отсутствия у него работы?

Ответ:

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу обложения налогом на доходы физических лиц единовременной материальной помощи, оказываемой работодателем работникам при рождении ребенка, и в соответствии со ст. 34.2 Налогового кодекса Российской Федерации (далее — Кодекс) разъясняет следующее.

В соответствии с абз. 7 п. 8 ст.

217 Кодекса не подлежат обложению налогом на доходы физических лиц суммы единовременных выплат (в том числе в виде материальной помощи), осуществляемых работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемых в течение первого года после рождения (усыновления, удочерения), но не более 50 тыс. руб. на каждого ребенка.

Таким образом, указанной нормой размер единовременной материальной помощи, выплачиваемой работодателями работникам (родителям, усыновителям, опекунам) при рождении ребенка, ограничен суммой, не превышающей 50 тыс. руб. одному из родителей по их выбору либо двум родителям исходя из расчета общей суммы.

Для подтверждения факта получения (неполучения) материальной помощи одним из родителей может использоваться форма 2−НДФЛ «Справка о доходах физического лица за 20__ год», содержащая данные о доходах, выплаченных физическому лицу его работодателем за период в течение первого года после рождения (усыновления, удочерения) ребенка.

Для подтверждения отсутствия трудовых отношений у одного из родителей могут использоваться данные его трудовой книжки, а также соответствующие справки, выданные органами службы занятости.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.Разгулин

Источник: http://www.taxru.com/blog/2013-07-11-13403

Правила выплаты алиментов от государства

Государство РФ планирует выплачивать материальную помощь на ребенка в том случае, если отец не отчисляет алименты.

В Госдуме находится на рассмотрении законопроект под №489583-6, который предусматривает денежные отчисления разведенным матерям, занимающимися воспитанием детей в одиночку.

Кому и в каком размере будет выплачиваться пособие?

Законодательный аспект вопроса

В проекте предусматривается несколько актуальных моментов важных для мам, полностью взявших на себя заботу о воспитании детей после развода.

Так, ключевыми вопросами нормативного акта являются следующие:

- право на материальную помощь имеют те иждивенцы, чьи отцы злостно не хотят исполнять решение суда об удержании на них алиментных выплат со всех видов дохода и находятся в розыске;

- денежные средства должны будут выделять из своего бюджета субъекты РФ;

- сумма пособия приравнивается к той, которую указал суд в своем решении о взыскании алиментов.

Законопроект позволит поддержать матерей и улучшить их материальное положение. Однако до тех пор, пока законодательный акт не будет принят, государство не обязано выплачивать средства.

Нужно обратить внимание читателей еще на один действующий закон ФЗ № 81 «О пособиях гражданам, имеющих детей».

В статье 16 данного нормативного акта указывается, что женщины, воспитывающие в одиночку детей и не получающие от их отцов алиментные выплаты, могут получать ежемесячное пособие в повышенном размере, если это предусмотрено на региональном уровне.

Это значит, что женщина может обратиться с подтверждающими документами об уклонении отца от уплаты средств в местные органы, и после их рассмотрения ей повысят сумму финансовой помощи от государства.

Давайте рассмотрим подробнее, какие обстоятельства гарантируют право на оформление материальной помощи от государства.

Основания и условия выплаты

Рассчитывать на пособие при уклонении отца от выплаты алиментов можно при наличии наиболее распространенных условий:

- Уже вынесено решение суда о взыскании алиментов с одного из родителей.

- Ответчик категорически не отчисляет средства, что подтверждается справочной информацией от судебных приставов.

- Период, в течение которого отец не выплачивал денежные средства не может быть меньше 6 месяцев.

- Должник должен быть объявлен в розыск.

В индивидуальных случаях на оказание государственной помощи могут повлиять и другие обстоятельства, позволяющие обратиться за назначением ежемесячных выплат, даже если место нахождения должника известно. К ним относятся следующие жизненные ситуации:

- Должник намеренно уклоняется от выплаты средств.

- Осужденный алиментщик отбывает наказание в местах лишения свободы, где он не имеет дохода на текущий момент.

- Больной находится на принудительном лечении по решению суда.

- Ответчик выехал в другое государство с целью постоянного проживания на его территории.

- Лицо, с которого взыскиваются алименты, признано судом недееспособным.

- Если должника призвали на срочную воинскую службу.

- Ответчик не может выплачивать средства в связи с возникновением обстоятельств, за которые он не несет ответственность.

Пока срок принятия законопроекта, находящегося на рассмотрении в Госдуме РФ с 2014 года, неизвестен.

Однако не стоит совсем опускать руки, если алименты не выплачиваются. Государство может оказать и в данный момент материальную помощь в некоторых сложных случаях.

По действующему законодательству при неуплате алиментов на ребенка, мать может рассчитывать на увеличение пособия, выплачиваемого субъектами РФ в соответствии со ст.

16 ФЗ № 81 «О пособиях гражданам, имеющих детей».

Все вышеперечисленные условия также дают возможность и право родителю, с которым проживает несовершеннолетний, обратиться к местным властям за пересмотром размера выплат на ребенка.

В некоторых регионах его повысить могут до 50% от получаемой по закону суммы.

Но перед подачей заявления и документов получателю, прежде всего, необходимо обратиться в местный отдел социального страхования за консультацией по данному вопросу.

Назначение повышенного размера пособия органами социального обеспечения производится только после предъявления всех подтверждающих документов об уклонении плательщика от уплаты алиментов.

Срок выплаты финансовой помощи

Законодательство не оговаривает конкретного срока выплаты пособия в связи с неполучением алиментов на ребенка, т.к. обстоятельства в каждом отдельном случае разные.

Но указаны основания, при которых оказание данного вида материальной помощи должно быть прекращено. Это может произойти по таким причинам:

- Место нахождения должника стало известным. Когда он будет найден, то с его доходов приставы начнут удерживать алиментные выплаты по решению суда. К тому же ему еще и дополнительно придется погасить всю сумму задолженности государству, выплачивавшего материальную помощь вместо него.

- Ребенок достиг совершеннолетия – 18 лет.

- Смерть плательщика алиментов или получателя средств, на содержание которого они взыскивались.

Пособие, заменяющие алиментные средства, выплачивается до восемнадцатилетнего возраста воспитанника, а алименты могут удерживаться до достижения им 23 лет, если получатель учится в образовательном заведении на дневной форме.

Размер господдержки

При вынесении решения о взыскании алиментов суд исходит из материальных возможностей ответчика и потребностей ребенка. Ежемесячная величина денежных средств, удерживаемая с родителя, может быть присужден в долевой части его доходов или фиксированной сумме. Пособие, назначенное государством при уклонении от уплаты, назначается другим способом.

На сегодняшний день отсутствует единая законодательная база, регулирующая порядок начисления материальной помощи на ребенка, не получающего алименты.

И хотя во многих субъектах Российской Федерации предусмотрено назначать повышенный размер ежемесячного пособия в таких ситуациях, на практике сумма доплаты получается мизерная по сравнению с той, что полагается по закону в качестве алиментных удержаний.

Есть два варианта назначения социальной помощи при злостном уклонении отцом от присужденной выплаты на детей:

- Рассчитывается размер временной помощи от государства по причине невыплаты средств, как разница между половиной суммы прожиточного минимума для возраста получателя (эту величину устанавливают региональные власти) и среднемесячным доходом на каждого члена семьи за последнее полугодие, предшествующее дате обращения заявителя.

- Если исполнительный лист выписан на взыскание фиксированного размера денег с ответчика, который фактически не дотягивает до минимального прожиточного минимума на несовершеннолетнего, то помощь будет равна разнице между присужденными алиментами и 30% от прожиточного минимума на несовершеннолетних детей.

Определение среднемесячного дохода включает поступления в бюджет от всех членов семьи:

- супругов;

- несовершеннолетних детей до 18 лет (как родных, так и усыновленных);

- Несовершеннолетних лиц, на которых оформлена опека;

Если в составе семьи есть дети 23-летнего возраста, у них еще нет собственного жилья или другой регистрации, и они продолжают обучаться на дневной форме, то их тоже учитывают при расчете среднемесячного дохода. Сюда же входят и нетрудоспособные родители и совершеннолетние дети-инвалиды. Не следует включать в расчет пособия лиц, содержащихся на полном государственном обеспечении.

Порядок оформления

Чтобы оформить пособие при уклонении отца от алиментных выплат, заявителю необходимо обязательно иметь исполнительный документ. Они бывают разных видов:

- судебный приказ, назначенный судьей без рассмотрения дела;

- нотариальное соглашение об алиментах по обоюдному согласию родителей;

- исполнительный лист, выданный на основании решения суда.

Бывает, что между родителями совместного ребенка действует устная договоренность об отчислении средств на его содержание. К сожалению, подтвердить отсутствие выплаты взносов в данном случае не представляется возможным. Поэтому на назначение пособия не следует рассчитывать, если отсутствует письменный документ о взыскании алиментов.

Получение судебного решения является первым шагом для предъявления заявления на оказание помощи в органы соцобеспечения, если второй родитель отказывается от материальной поддержки и участия в воспитании ребенка.

Кроме документа о взыскании алиментов, полученного в суде, к заявлению о назначении государственной помощи необходимо будет приложить и другие бумаги, перечень которых указан ниже.

Заявитель может обратиться за назначением выплаты в орган социального обеспечения только по месту своего проживания.

Перечень необходимых документов

Заявление в органы соцзащиты нужно подавать совместно с пакетом документов, подтверждающим совместное проживание с ребенком и отсутствием алиментных выплат от второго родителя.

В его перечень входят такие бумаги:

- справка с места жительства ребенка и заявителя;

- копии заполненных страниц паспорта обратившегося лица и свидетельства о разводе родителей;

- свидетельство о рождении несовершеннолетнего;

- справка от судоисполнителя о неполучении алиментных выплат на протяжении последних 6 месяцев.

Могут запросить еще и другие копии или справки в зависимости от ситуации. Например, для опекунов нужны будут подтверждающие документы об опеке. Могут потребовать еще и справку о розыске должника или о его переезде в другое государство на постоянное место жительства. У каждого разные обстоятельства, поэтому лучше заранее все уточнить у компетентных специалистов.

В каких случаях выплаты прекращаются

Заявитель может получать государственную помощь взамен алиментов до того времени, пока не наступит одно из событий:

- ребенок достигнет совершеннолетия (18 лет);

- станет известно место пребывания или жительства должника.

В редких случаях выплата алиментного пособия будет прекращена по причине смерти плательщика или ребенка. Если должник умирает, то получатель имеет право обратиться к государственным органам за назначением пенсии по потере кормильца. Но там уже действует другой порядок оформления материальной помощи для иждивенца.

О возможности выделение государственной помощи, если отец не перечисляет средства своему ребенку, смотрите в следующем видеосюжете:

Рекомендуем другие статьи по теме

Источник: http://posobie-help.ru/fss/detyam/alimenti-ot-gosudarstva.html

Правомерно ли удержание НДФЛ работодателем с выплат при рождении ребёнка?

В связи с рождением ребёнка по месту работы сотрудник может получить:

1) единовременное пособие при рождении ребенка;

2) единовременную выплату (материальную помощь).

1. Единовременное пособие при рождении ребёнка.

Данное пособие выплачивается не за счет средств работодателя, а является одним из видов страхового обеспечения по обязательному социальному страхованию в связи с материнством. Выплачивается оно за счет средств Фонда социального страхования (ст.

4 Федерального закона от 19.05.95 г. №81-ФЗ «О государственных пособиях гражданам, имеющим детей»). Размер пособия в 2013 году составляет 13087 рублей.

Если в регионе установлены районные коэффициенты к заработной плате, то пособие определяется с учетом этих коэффициентов.

Единовременное пособие обычно назначается по месту работы матери, но может быть назначено любому из родителей по их выбору.

Для этого необходимо написать заявление своему работодателю и представить справку с места работы другого родителя о том, что ему данное пособие не назначалось (п.

28 Порядка и условий назначения и выплаты государственных пособий гражданам, имеющим детей (утв. Приказом Минздравсоцразвития от 23.12.09 г. №1012н)).

Таким образом, двойная выплата сразу обоим родителям исключена.

Если же второй родитель не трудоустроен, то справку о неназначении пособия придется взять в Управлении социальной защиты населения.

Пособие выплачивается на каждого родившегося ребёнка. Срок обращения за пособием составляет 6 месяцев со дня рождения ребёнка.

Согласно пункту 1 статьи 217 Налогового кодекса доходы физических лиц, полученные ими в виде государственных пособий, не подлежат обложению НДФЛ. Следовательно, сотрудник, заявивший право на получение пособия и представивший все необходимые документы, получит его в полной сумме без каких-либо удержаний.

2. Единовременная выплата (материальная помощь) при рождении ребёнка.

Материальная помощь при рождении ребёнка выплачивается исключительно по доброй воле работодателя. Её размер законодательно не установлен и поэтому может быть любым. Но для целей налогообложения НДФЛ размер выплаты ограничен суммой в 50 000 рублей на одного ребёнка (абз.6 п.8 ст.217 НК).

Иными словами, 50 000 рублей — это максимум, с которого работодатель не станет удерживать НДФЛ при выплате. При этом на него, как на налогового агента, накладывается обязанность по документальному подтверждению правильности исчисления налога. (О том, кто является налоговым агентом см.

Кто такие налоговые агенты?).

Возможны следующие варианты:

1) Оба родителя работают в одной организации.

В этом случае соблюсти лимит просто, даже если выплату на рождение получают оба родителя. Достаточно заявления, подписанного обоими родителями, о том, с кого нужно удерживать НДФЛ (Письмо Минфина от 26.12.12 г. №03-04-06/6-367).

Пример. Супруги Калачевы работают в одной компании. В связи с рождением ребёнка руководство компании решило выплатить каждому супругу по 30 000 руб. материальной помощи.

На основании их обоюдного решения, оформленного в виде заявления, НДФЛ был удержан с супруги. Таким образом, супруг получил на руки 30 000 руб., а НДФЛ, удержанный с супруги составил 1300 руб.((30000 руб.

+ 30000 руб. – 50000 руб.) × 13%)

На руки она получила 28700 руб.(30000 руб.- 1300 руб.).

2) Родители работают в разных организациях.

В такой ситуации, по мнению ФНС и Минфина, необходима справка, подтверждающая неполучение либо получение подобной денежной выплаты другим родителем. Если сотрудник не представляет сведения, то организация может сама запросить их у другой организации (Письмо ФНС от 02.04.13 г. №ЕД-17-3/36@). В противном случае налоговому агенту безопаснее произвести удержание налога.

Пример. Сотрудница компании отказалась представить работодателю какие-либо сведения о неполучении её супругом выплат в связи с рождением ребёнка. У работодателя отсутствует возможность самостоятельно получить данную информацию. При выплате сотруднице материальной помощи в размере 50 000 руб. с неё был удержан НДФЛ в сумме 6500 руб.(50000 руб. × 13%).

3) Второй родитель не работает.

Когда представить справку невозможно по объективным причинам, освободить выплату на рождение от НДФЛ поможет заявление о неполучении указанной выплаты, подписанное другим родителем (Письмо Минфина от 07.12.12 г. №03-04-06/8-346).

Еще одно ограничение предусмотрено статьей 217 НК для материальной помощи при рождении ребёнка, выплачиваемой работодателем: выплата должна быть произведена в течение первого года после рождения (усыновления, удочерения) ребёнка (абз.6 п.8 ст.217 НК). При пропуске указанного срока НДФЛ исчисляется с полной суммы выплаты.

Источник: http://nalogfaq.ru/deklarirovanie-i-uplata-ndfl/pravomerno-li-uderzhanie-ndfl-rabotodatelem-s-vyiplat-pri-rozhdenii-rebyonka.html