Контрольные соотношения 6-НДФЛ, 2-НДФЛ и РСВ в 2017 году: как сравнить и проверить

Контрольные соотношения — соответствие показателей внутри одной и между всеми формами налоговой отчётности организации.

С их помощью составитель декларации проверяет правильность заполнения с целью заблаговременного выявления возможных неточностей до сдачи отчётности и обеспечивает взаимоувязку показателей.

Инспекторам налоговой предписано при проверке отчётов следовать алгоритму, заданному в письмах ФНС. Несоответствие данных вызывает вопросы специалистов.

Взаимоувязка показателей в 6-НДФЛ

В письме ФНС No БС-4–11/3852 от 10.03.2016 содержатся контрольные соотношения для проверки правильности заполнения показателей внутри 6-НДФЛ и взаимоувязки с внешними формами: 2-НДФЛ, декларации по налогу на прибыль и отчёта РСВ. В разъяснениях ФНС также указывается, какие именно неточности допускают бухгалтеры и как должны реагировать на них налоговые инспекторы.

Проверка внутри 6-НДФЛ

Закончив разносить показатели из регистров налогового учёта в раздел 1 формы 6-НДФЛ, проверьте соответствие пропорций ваших показателей с соотношениями из письма ФНС:

- стр. 020 больше или равняется стр. 030, то есть сумма налоговых льгот может равняться сумме начисленных доходов, но не может превысить. При несоблюдении этого соотношения, налоговому агенту предоставляется 5 дней для предоставления объяснения или корректировки отчётности;

- стр. 040 = (стр. 020 — стр. 030) : 100 х стр. 010. Если соотношение не выдерживается, то инспектор произведёт те же действия, что в первом случае. Небольшая разница может происходить из-за округления. Проверить допустимую погрешность можно, умножив «численность» из стр. 060 на 1 руб. и на количество строк 100 из раздела 2;

- стр. 040 больше или равняется стр. 050. Несоответствие также подлежит объяснению.

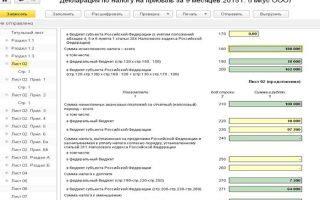

Контрольные соотношения для проверки правильности заполнения раздела 1 формы 6-НДФЛ

Рассмотрим применение контрольных соотношений на конкретном примере отчёта фирмы Х, данные взяты из рисунка выше:

- значение стр. 020 больше, чем стр. 030 – 498000 руб. больше 4200 руб.;

- стр. 040 = (498000 руб. по стр. 020 – 4200 по стр. 030) х 13% по стр. 010 = 64194;

- налог, удержанный с доходов сотрудников (стр. 070) за минусом значения, если есть, суммы излишне удержанного налога по стр. 090, в нашем примере он равен 0, НДФЛ в сумме 64194 руб. подлежит перечислению в бюджет.

Сверка данных отчётов 2-НДФЛ и 6-НДФЛ

Компании в конце года обязаны составлять по каждому работнику справку 2-НДФЛ с признаком 1, который означает, какой доход человек получил, какую сумму налога с него удержали и полностью ли её перечислили в бюджет государства.

В 6-НДФЛ в 1 разделе суммируются данные в целом по организации за весь отчётный период. Из этого следует, что сопоставить суммы доходов, удержанных и перечисленных налогов можно только по итогам года.

Обратимся вновь к письму № БС-4–11/3852@, в котором ФНС устанавливает, какие соотношения в показателях двух форм необходимо выдерживать. Все показатели раздела 1 формы 6-НДФЛ по всем строкам должны совпадать с суммой тех же показателей в справках 2-НДФЛ при одинаковой налоговой ставке.

Все соотношения между 2-НДФЛ и 6-НДФЛ наглядно можно проверять по приведённым ниже показателям.

Таблица: схема контрольных соотношений между 2-НДФЛ и 6-НДФЛ

Контроль показателей 6-НДФЛ и приложения 2 к ДНП

Письмо ФНС регламентирует также соответствие показателей 6-НДФЛ и приложения 2 к декларации по налогу на прибыль (ДНП):

- стр. 020 6-НДФЛ по одной и той ставке должны соответствовать сумме стр. 020 приложения 2 к ДНП с той же ставкой;

- стр. 025 6-НДФЛ равняется сумме дохода под таким же кодом в приложении 2 ДНП;

- суммы налога по одной и той же ставке по стр. 040 в 6-НДФЛ = сумме по стр. 030 приложения 2 к ДНП;

- должны быть равными показатели величины неудержанного налога: стр. 080 формы 6-НДФЛ и стр. 034 приложения 2 к ДНП;

- должно совпадать и количество физических лиц по стр. 060 6-НДФЛ с числом приложений 2 (на каждое лицо, получившее доход в виде дивидендов, заполняется отдельный лист приложения).

Компании, работающие с ценными бумагами и выплачивающие дивиденды, обязаны заполнять приложение 2 к ДНП за отчётный год.

Отчётность при начислении дивидендов

Какие показатели сравнивать в 6-НДФЛ и РСВ

13 марта 2017 года ФНС опубликовало письмо № БС-4–11/4371 с требованиями по соотношениям между отчётами РСВ (расчёт страховых взносов) и 6-НДФЛ.

Известно, что с 2017 года на ФНС возложена обязанность администрирования страховых взносов. Для взаимоувязки показателей отчёта РСВ и 6-НДФЛ налоговая инспекция разработала две позиции:

- кто сдаёт 6-НДФЛ, тот обязан отчитываться по РСВ;

- доходы по компании без дивидендов, то есть разница между начисленным доходом (стр. 020) и начисленными дивидендами (стр. 025) формы 6-НДФЛ должна быть больше или одинаковой с суммой, проставленной в стр. 030 подраздела 1.1 раздела 1 РСВ.

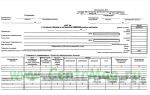

Контрольные соотношения между 6-НДФЛ и РСВ: строка 030 из РСВ должна равняться строке 020 в 6-НДФЛ

Надо помнить, что расхождение между суммами, внесёнными в 6-НДФЛ, и суммами в РСВ не всегда свидетельствуют об ошибке. Например, суммы выплат по договорам гражданско-правового характера всегда облагаются налогом на доходы и не всегда на них начисляются страховые взносы. Поэтому необходимо тщательно анализировать каждую ситуацию.

Письма с разъяснениями ФНС помогают бухгалтерам правильно составлять отчётность и предугадывать действия налоговых инспекторов.

Бесспорно, в интернете можно найти сервисы, помогающие проверить соотношения показателей отчётности в электронном варианте, однако стоит научиться осуществлять такие проверки самостоятельно.

Если перед отправкой форм 6-НДФЛ и РСВ проконтролировать соответствие данных по приведённому выше алгоритму, претензий налоговых органов не последует.

Источник: https://kadrovik.guru/kontrolnyie-sootnosheniya-6-ndfl.html

Контрольные соотношения 6-НДФЛ: как проверяет декларации налоговая

Независимо от опыта в заполнении налоговых отчетности, риск введения некорректной информации присутствует всегда. Именно поэтому для снижения риска получения штрафа или отправки пояснительной документации применяются контрольные соотношения 6-НДФЛ.

Таблица контрольных соотношений в 6-НДФЛ и 2-НДФЛ

| Строка 6-НДФЛ | 2-НДФЛ | |

| 020 «Сумма начисленного дохода» | = | Сумме строк «Общая сумма дохода» справок 2-НДФЛ по всем сотрудникам |

| 025 — «В том числе сумма начисленного дохода в виде дивидендов» | = | Сумме дохода в виде дивидендов справок 2-НДФЛ по всем сотрудникам |

| 040 «Сумма исчисленного налога» (по соответствующей ставке, отраженной в строке 010) | = | Сумме строк «Сумма налога исчисленная» по соответствующей ставке налога справок 2-НДФЛ по всем сотрудникам |

| 080 «Сумма налога, не удержанная налоговым агентом» | = | Сумме строк «Сумма налога, не удержанная налоговым агентом» справок 2-НДФЛ по всем сотрудникам |

| 060 «Количество физических лиц, получивших доход» | = | Общему количество справок 2-НДФЛ |

Что еще проверяется налоговой

Для проверки отчетности в первой группе помимо логической проверки также применяется контрольные соотношения. Процесс начинается с даты, в которую была передана отчетность: соответствует ли она установленным срокам или была предоставлена позднее? При обнаружении даже малейшей задержки на предприятие будет составлен акт о нарушении.

После проверки даты процесс переходит на 020 строку отчета, где указаны суммы доходов. Стоит помнить, что в 030 строке сумма должна быть менее суммы, указанной в 020 строке. В случае если в 020 строке сумма указана меньше, чем в 030 строке, значит, предоставленные в отчете вычеты необоснованно завышены.

Сумма в строке 010 должна соответствовать получаемой разнице при вычете из строки 020 суммы из 030 строки. Максимальное допустимое отклонение для одного физ. лица составляет 1 руб. Проверяется налоговиками и строка 040.

Внесенная в нее сумма должна превышать занесенный по нему в строке 050 фиксированный аванс.

Подвергаются сверке и сведения об объеме платежей, осуществленных в бюджет, и дат, когда осуществлялось фактическое перечисление налога.

Также подробное видео о том, как будут проверять документацию контролирующие органы:

Особенности отчета 6-НДФЛ

Форма имеет особенные черты, отличающие ее от других видов налогов, изымаемых из физических лиц. Во-первых, данный вид отчета подлежит оформлению каждый квартал.

При этом определенная часть информации в нее заносится нарастающим итогом. В случае наличия у компании филиалов на них происходит формирование сведений в отдельных отчетах.

В 6-НДФЛ указывается обобщенная информация по доходу всех сотрудников компании.

Чаще всего именно в этом отчете встречаются суммы, плавно переходящие из прошлого отчетного периода в следующий отчет. Это связано с выплатой зарплаты, осуществляемой после завершения месяца, за который она была начислена.

Таким образом, начисленный доход переносится на следующий месяц, тем самым создавая определенные разрывы в датах, когда должны быть произведены вычеты налога и фактическая выдача дохода.

Особенно существенными разрывы в датах становятся при выпадании первых дней нового месяца на выходные.

Отличает от других видов отчетности 6-НДФЛ и то, что заносящиеся в нее данные впоследствии могут быть сравнены с информацией, присутствующей в другой отчетности, в которой также отражены сведения о доходах физ. лиц.

По каким ошибкам может быть выписан штраф

Заносимые в отчет суммы и даты их поступления в первых трех пунктах проверяются ИНФС лишь в случае осуществления выездной проверки. Но это не означает, что за правильностью заполнения отчетности в этих пунктах можно не следить.

Наоборот, в первую очередь следует позаботиться о создании специальной системы внутреннего контроля, способной в автоматическом режиме осуществлять проверку документов на корректность вносимых данных и при обнаружении несоответствий подвергать их исправлению.

Если заранее об этом не позаботиться, то выявленные впоследствии налоговиками ошибочные данные могут привести к доначислению налога, а также дополнительному наказанию в виде пени и штрафа.

В худшем случае компанию могут ожидать и более серьезные санкции за предоставление недостоверной информации.

С мерами наказаний, применяемыми в случае обнаружения грубых ошибок в отчете, можно ознакомиться в параграфе 1 ст. 126.1 НК.

Все передаваемые налоговикам отчеты проходят обязательную проверку в ИФНС логически. Помимо этого, все годовые отчеты впоследствии подвергаются дополнительной сверке с информацией, указанной в справках 2-НДФЛ, а также в декларации со сведениями о прибыли.

Для логической проверки предоставляемых в ФНС текущих отчетностей используется специальный документ, в котором прописаны все контрольные соотношения. В контрольном документе они разделены на 4 группы, обладают особенными номерами и комментариями, позволяющими быстро обнаруживать в текущих отчетностях возможные нарушения и поиски их решения.

В числе действий, которые совершаются налоговиками, выявившими какие-либо нарушения в отчете, присутствуют и такие, как:

- Отправка запроса физлицу с требованием предоставления пояснительного документа, объясняющего выявленное противоречие сведений в отчете.

- Если предоставленный пояснительный документ не смог удовлетворить интерес проверяющего, то составляется акт о нарушении.

В действительности всем, кто обязан регулярно заполнять и предоставлять 6-НДФЛ, контрольное соотношение дает возможность проверить отчет самостоятельно, тем самым снизив риск увеличения интереса налоговых служб к компании. Также эти соотносительные документы позволяют их составителям увязать к ним присутствующую в других видах отчетностей информацию.

Зная, как налоговая проверяет 6-НДФЛ, каждое физ. лицо сможет лично перед отправкой отчета проверить самые щекотливые места документа. Вовремя выявленные ошибки и несоответствия помогут избежать штрафов и иных санкций.

Источник: https://saldovka.com/nalogi-yur-lits/6-ndfl/kak-nalogovaya-proveryaet-6-ndfl-kontrolnyie-sootnosheniya.html

Контрольные соотношения 6 ндфл и расчета по страховым взносам 2018 онлайн — Правовая помощь юриста

Состязания организовала строительная компания. Первоочередная цель проведения – пропаганда развития спорта и здорового образа жизни.

От стоимости вознаграждения удержали суммы налогов по ставке 13%, соответственно, их показали в отчете 6 НДФЛ. Эта прибыль не заработок в главной цели трудовых договоров по статье 420 НК, и не подлежит обложению страховыми взносами.

Поскольку в РСД это вознаграждение не отражено, появляется расхождение между отчетами по страховым взносам и 6 НДФЛ.

Лишняя проверка не помешает, ведь за корректность заполнения отвечает лицо, назначенное по приказу за представление отчета.

- При обнаружении ошибок сделать корректировки.

- Пример формирования декларации 6 НДФЛ за полугодие В поле 30 отчета по страховым взносам компания формировала сведения по страховым выплатам (облагаемым, и необлагаемым) в пользу физ. лиц. Освобожденные доходы отразила отдельно в графе 40 отчета по страховым взносам.Начисленный доход в 6 НДФЛ, в том числе и освобожденный от подоходного налога, отражается в ячейке 20 декларации. В таблице указаны главные контрольные точки проверки отчетов.При обнаружении расхождений в срок до 5 рабочих дней представляют пояснения в фискальные органы (статья 88 пункт 3 НК). Пояснение в налоговую инспекцию при расхождении Расхождения показателей 6 НДФЛ и расчета по страховым взносам — не ошибка.

Онлайн журнал для бухгалтера

Взыскание будет начислено за каждый месяц (полный и неполный) непредставления сведений в налоговую инспекцию со дня просрочки. Минимальная сумма штрафа – 1 000 руб., больший процент – 30% с задолженности.

Пример отражения договора ГПХ С платежей по договорам гражданско-правового характера, заключенным на аренду недвижимости, удерживают подоходный налог. Эта прибыль страховыми взносами не облагается, следовательно, в РСВ по строке 200 ее не включают.

Пример отражения вознаграждений в виде приза Индивидуальный предприниматель перечислил вознаграждения в денежной форме победителям спортивного турнира, проводимый в составе городских дворовых команд.

Контрольные соотношения расчета по страховым взносам

Контрольные соотношения в отчете для Расчета по страховым взносам представлены в виде таблицы, состоящей из следующих основных граф:

- содержание контрольного соотношения;

- ссылка на статью НК РФ, с нормами которой связано возможное нарушение законодательства при невыполнении контрольного соотношения;

- формулировка нарушения;

- действия, которые должны предпринять налоговая инспекция и плательщик при обнаружении такой ошибки.

Представим примеры внутридокументных контрольных соотношений по страховым взносам: Содержание контрольного соотношения При невыполнении контрольного соотношения Возможное нарушение законодательства РФ Формулировка нарушения Предпринимаемые действия Гр. 3 ст. 061 подразд. 1.1 прил. 1 = Σстр. 240 (1 месяц) подразд. 3.2.1 ст.

Обновлены контрольные соотношения ерсв с 6-ндфл

Внимание

Источник: http://dipna5.ru/kontrolnye-sootnosheniya-6-ndfl-i-rascheta-po-strahovym-vznosam-2018-onlajn/

Контрольные соотношения 6-НДФЛ и расчета по страховым взносам

6-НДФЛ и расчет по страховым взносам можно проверить по методике налоговиков. Чтобы сдать отчетность сразу, проверьте соотношения.

Налоговики проверяют 6-НДФЛ и расчет по взносам, сверяя их. ФНС в письме от 30.06.2017 № БС-4-11/12678@ обновила контрольные соотношения для отчетности. Расскажем, как с ними работать и на что обратить внимание.

6-НДФЛ и расчет по страховым взносам: соотношения

Большая часть контрольных точек не отличается от тех, что ФНС выпустила в марте (письмо от 13.03.2017 № БС-4-11/4371@). И все же служба изменила соотношение, по которому инспекторы сверят отчетность с 6-НДФЛ.

Даже если контрольные соотношения не соблюдаются, инспекторы примут расчет. Для отказа у них есть два основания:

- Не сходятся взносы в разделе 1 расчета и сумма взносов по разделам 3.

- В отчете недостоверные сведения о сотруднике: Ф.И.О. или ИНН.

Приведем соотношения для проверки.

Контрольное соотношение 6-НДФЛ и расчета по страховым взносам:

Налоговики сверяют облагаемую базу по взносам с доходом по НДФЛ за вычетом дивидендов. Доходы для НДФЛ должны быть больше или равны облагаемой базы.

По старым контрольным точкам инспекторы сверяли доходы по НДФЛ со строкой 030 расчета, где показывают облагаемые и необлагаемые выплаты. Из-за этого возникали расхождения. Ведь в строку 030 попадали детские пособия, а в строку 020 6-НДФЛ их не включают. Теперь будет меньше расхождений

См. 6-НДФЛ за 1 квартал 2018 года: пример заполнения

В строке 030 расчета по взносам компания заполняет все выплаты в пользу работников. В том числе те, которые не облагаются взносами. Освобожденные выплаты показывают отдельно в строке 040 расчета. В строке 020 расчета 6-НДФЛ компания также отражает все выплаты, в том числе освобожденные от НДФЛ.

На что еще обратить внимание в расчете по взносам, смотрите в таблице.

| Общая сумма расходов на пособия по болезни (строка 010) | Инспекторы сверят, чтобы сводный показатель был равен или больше одной из частей. Например, общая сумма пособий не может быть меньше выплат совместителям (строка 010 ≥ строки 011) | Общая сумма пособий не может быть меньше любой из своих частей. Инспекторы потребуют объяснить расхождения и сдать уточненку |

| Пособие по беременности и родам (строка 030) | Если есть страховые случаи, то и сумма расходов должна быть больше нуля. Инспекторы сверят, чтобы при значении больше нуля в графе 1 строки 030, в графах 2 и 3 были показатели | Расхождение возможно из-за арифметической ошибки. Поправьте данные и сдайте уточненку |

| Ежемесячное пособие по уходу за ребенком (строка 060) | Налоговики сверят, чтобы сводный показатель был равен сумме частей. Например, общая сумма детских пособий равна сумме пособий по уходу за первым ребенком, вторым и последующими (строка 060 ≥ сумме строк 061 и 062) | Если соотношения разошлись — это ошибка. Инспекторы потребуют объяснить расхождения и подать уточненку |

| Расходы на пособия по болезни, материнству и родам (графы 4) | Налоговики сверят, чтобы расходы на пособия были равны выплатам за счет ФСС. Например, соотношение для пособий по болезни выглядит так: строка 010 графы 4 = строке 250 графы 4 приложения 4 | Если в приложении 3 у вас ненулевые значения в графах 4, заполните приложение 4. Это значит, что часть расходов на выплату пособий профинансировал бюджет. Если в приложении 4 пусто, инспекторы потребуют уточненку |

Если отчет не пройдет проверку по контрольным точкам, налоговики запросят пояснения. Подайте их в течение пяти рабочих дней (п. 3 ст. 88 НК РФ).

См. Как устранить ошибки в расчете по страховым взносам

Пояснения при расхождении в 6-НДФЛ и расчете по страховым взносам

Инспекторы запросят пояснения из-за нестыковок в расчете. Если база не занижена, можно дать только пояснения об ошибке. Но инспекторы могут прислать запрос, даже если ошибок нет.

Нарушение соотношения — это не обязательно ошибка. Расхождения возможны из-за переходящих выплат: начисленных, но не выданных вознаграждений по подряду, отпускных. Даже если ошибок нет, дайте пояснения. Как их составить, смотрите на образце.

Образец пояснений по 6-НДФЛ и расчету по взносам

Подчеркните в ответе, что в обоих расчетах нет ошибок. Ведь компания объяснила разницу.

Ответьте на требование инспекторов в течение пяти рабочих дней с момента, когда получили запрос. Даже если ошибок нет, за опоздание с ответом инспекторы вправе оштрафовать компанию на 5000 руб. (п. 1 ст. 129.1 НК РФ).

Не перечисляйте все выплаты, которые вошли в показатели расчета по взносам и 6-НДФЛ. Достаточно пояснить, из-за какого дохода возникла разница.

Источник: https://www.gazeta-unp.ru/articles/51844-kontrolnye-sootnosheniya-6-ndfl-i-rascheta-po-strahovym-vznosam-qqq-17-m04

Как быть, если итоговая сумма по 6-НДФЛ не совпадает с РСВ 2017

Расхождение РСВ 2017 и 6-НДФЛ — это необязательно ошибка, тем не менее, при выявлении нестыковок налоговики обязательно потребуют пояснений

В первых числах мая налоговые инспекторы начнут проверять представленные расчеты 6-НДФЛ за 1 квартал 2017 года и новые расчеты по страховым взносам также за 1 квартал 2017 года. Данные формы обязательно будут сверяться налоговиками.

Для этого чиновниками были разработаны контрольные соотношения 6-НДФЛ и РСВ 2017, перечисленные в письме ФНС РФ от 13.03.2017 №БС-4-11/4371@. Как быть, если итоговые показатели в обсуждаемых формах не сходятся, разберемся сегодня.

Обратите внимание, Зарплата и кадры от Бухсофт — удобная и функциональная программа для 6-НДФЛ, которая позволит исключить любые ошибки при формировании расчета. А по этой ссылке вы можете сформировать форму 6-НДФЛ он-лайн >>>

Расхождение РСВ 2017 и 6-НДФЛ — причины

Расхождение РСВ 2017 и 6-НДФЛ — это не обязательно ошибка. Тем не менее, при выявлении нестыковок налоговики обязательно потребуют пояснения.

И если в случае с одним РСВ 2017 пояснения необязательны, то при расхождениях показателей этого расчета с 6-НДФЛ пояснить их лучше заранее, до того как контролеры направят уведомление.

Так, расхождения могу возникнуть при наличии переходящих выплат, например, начисленных, но невыплаченных вознаграждений по договору подряда, при начислении отпускных и в ряде других ситуаций.

Подавая пояснения, укажите, что в обоих представленных расчетах ошибок нет, поскольку различия вы объяснили.

Кроме того, не нужно в пояснении вновь перечислять все выплаты, которые были включены и в РСВ 2017, и в 6-НДФЛ, достаточно указать только тот доход, из-за которого возникла разница в итоговых суммах.

Стоит отметить, что, не подав самостоятельно пояснения, налоговики направят требование, ответить на которое следует в течение 5 рабочих дней со дня его получения. Даже если ошибок в расчетах нет, срок этот нарушать не стоит, ведь за опоздание с подачей ответа контролеры могут начислить штраф в размере 5 тысяч рублей (п. 1 ст. 129.1 НК РФ).

Как работать с контрольными соотношениями?

Как уже было отмечено выше, налоговики разработали контрольные соотношения для сопоставления 6-НДФЛ и расчета по страховым взносам 2017.

Согласно этим соотношениям доходы (исключая выплаченные дивиденды), с которых был удержан НДФЛ, обязаны иметь меньшее значение всех выплат в пользу сотрудников. Стоит отметить, что данное соотношение правомерно только для организаций без обособленных подразделений, если ОП есть, то эти доходы сходиться и не должны.

Так, основной показатель сверки — суммарное значение выплат, которые были произведены в пользу физлиц, работающих в компании:

Это строка 030 подраздела 1.1 раздела 1 в РСВ 2017 и строка 020 раздела 1 в 6-НДФЛ.

При расхождении сведений в этих строках нужны пояснения. Однако одинаковым доход по ним может быть только в том случае, если в отчетном периоде производилось начисление исключительно заработной платы, и больше никаких других вознаграждений не было.

Данные показатели не сойдутся, если были начисления выплат, облагаемых НДФЛ, но необлагаемых страховыми взносами, и наоборот.

Как поступить в таком случае? Как разъяснили сами налоговики, в пояснении нужно указать обоснованную причину расхождения. Такой причиной является различие в определении налоговой базы по подоходному налогу с базой для исчисления страховых взносов.

Приведем пример. Выплаты по договорам ГПХ на аренду облагаются НДФЛ, однако они не облагаются страховыми взносами и, соответственно, не включаются в базу по страховым взносам (строка 200 РСВ 2017). При этом в базу по походному налогу не включаются, но указываются по строке 200 в расчете по страховым взносам такие суммы выплат, как:

- пособия по уходу за ребенком до 1,5 лет;

- единовременная выплата при рождении ребенка;

- пособие по беременности и родам;

- выходные пособия при увольнении и др.

Таким образом, согласно контрольным соотношениям налоговики сверят суммы доходов из 6-НДФЛ и выплаты вознаграждений, облагаемые и необлагаемые страховыми взносами.

При этом суммовые показатели в 6-НДФЛ должны быть больше либо равны показателям в РСВ 2017, но никак не меньше. Налоговики считают, что облагаемых подоходным налогом выплат всегда должно быть больше.

При этом всех доходов (за исключением дивидендов), с которых был удержан НДФЛ, должно быть не меньше, чем выплат вознаграждений в пользу сотрудников.

Источник: https://www.BuhSoft.ru/article/757-kak-byt-esli-itogovaya-summa-po-6-ndfl-ne-sovpadaet-s-rsv-2017

Как написать в ИФНС пояснение по расхождению между 6-НДФЛ и РСВ

Время прочтения:<\p>

Все уже смирились с тем, что наши законодатели всеми доступными средствами пытаются «облегчить» труд бухгалтера. Думаю, многие согласятся, что пока это у них не очень получается. Вспомним, чего стоил 6-НДФЛ в 2016 г., сколько было требований о пояснениях со стороны налоговиков, которые зачастую противоречили друг другу.

Давайте разберем, что же мы имеем после отчетной кампании за 1 квартал 2017года. Все сдали 6-НДФЛ и расчет по страховым взносам и только вздохнули с облегчением, как из налоговой посыпались требования о предоставлении пояснений.

Контрольные соотношения

А теперь по порядку. Контрольные соотношения 6-НДФЛ и расчета по страховым взносам ФНС опубликовала в письме от 13.03.2017г. № БС-4-11/4371.

Если в двух словах, то налоговики сравнивают Сумму исчисленного дохода (строка 020) минус Сумма начисленного дохода в виде дивидендов (строка 025) Раздела 1 в 6-НДФЛ и Сумму выплат и иных вознаграждений, исчисленных в пользу физического лица (строку 030 графы 1 подраздела 1.1 раздела 1) расчета по страховым взносам.

Соотношения проверяются в расчетах компаний, у которых нет обособленных подразделений. Напомню, что с 1 января 2017г. компании, которые имеют хотя бы одно рабочее место не по месту регистрации (юридическому адресу), обязаны подать уведомление о регистрации обособленного подразделения, и соответственно сдавать расчет по страховым взносам по обособленному подразделению.

Подача пояснений

Сумма начисленного дохода в 6- НДФЛ (стр. 020, Раздела 1) и Сумма выплат и иных вознаграждений, исчисленных в пользу физического лица в расчете по страховым взносам (стр. 30 графы 1 подр. 1.

1 Раздела 1) не могут быть равны никак.

Ведь в расчете указываются и пособия до 1,5 лет, и до 3-х лет, больничные, вознаграждения по различного рода договорам, которые не облагаются страховыми взносами, а в 6-НДФЛ – те, которые облагаются НДФЛ.

По этим расхождениям расчет по страховым взносам будет принят, но ИФНС может потребовать пояснения. Чего не следует избегать. Пояснения надо предоставить в течение 5 рабочих дней (п.3 ст. 88 НК РФ) в электронном виде, либо в течении 10 рабочих дней, если отчет сдавали на бумажном носителе.

Пример пояснения в ИФНС

Когда нужна уточненка

ФНС России сообщает, что в случае, если в РСВ сведения о совокупной сумме страховых взносов на обязательное пенсионное страхование (Раздел1) не соответствуют сведениям об исчисленных взносах по каждому застрахованному лицу (Раздел 3) и если инспекция нашла недостоверные персональные данные, такой расчет будет считаться непредставленным, о чем будет направлено соответствующее уведомление.

В этом случае необходимо подать «уточненку». Для срока подачи «уточненки» по расчету страховых взносов в 2017 действует общий порядок представления сведений по данной форме — до 30-го числа месяца, наступающего за периодом расчета (ст. 423 НК РФ).

Необходимость уточняющей информации не продлевает этот срок. Согласно статье 119 НК РФ штраф за несвоевременную сдачу расчета составит 5% от всей суммы задолженности по РСВ 2017. Штраф начисляется за каждый полный и неполный месяц непредставления сведений со дня, когда требовалось сдать расчет в ИФНС.

Законом нормируется минимальная и максимальная величина штрафа. Так, минимальный штраф составляет 1000 рублей, максимальный — 30% от всей задолженности.

Источник: https://mag-m.com/biznes/kak-napisat-v-ifns-poyasnenie-po-rasxozhdeniyu-mezhdu-6-ndfl-i-rsv.html