Как арендодателю отразить в налоговом учете передачу имущества по договору аренды

$AJAX_JS$

При передаче имущества в аренду доходов и расходов в виде стоимости имущества арендодатель не несет. Это объясняется тем, что имущество остается в собственности арендодателя и перехода права собственности к арендатору не происходит (за исключением выкупа арендованного имущества) (ст. 608 ГК РФ).

Амортизация переданных в аренду ОС

Амортизацию по переданным в аренду основным средствам начисляйте в общем порядке, как по собственным активам (п. 1 ст. 256 НК РФ, письмо Минфина России от 10 января 2007 г. № 03-11-04/2/2). Исключением из этого правила является финансовая аренда (лизинг), если объект аренды по договору учитывается на балансе арендатора (п. 10 ст. 258 НК РФ).

Ситуация: можно ли амортизационную премию применять к основным средствам, изначально приобретенным для сдачи в аренду?

Ответ: да, можно, поскольку имущество, переданное в аренду, отвечает всем признакам объекта основных средств (п. 1 ст. 257 НК РФ).

Аналогичная позиция высказана контролирующими ведомствами в отношении лизингового имущества.

Не исключено, что при проверке налоговые инспекции будут руководствоваться ею и при рассмотрении вопроса начисления амортизационной премии по основным средствам, купленным для сдачи в аренду.

Это связано с тем, что на лизинговые отношения распространяются общие правила аренды (если законодательством не предусмотрено другого) (ст. 625 ГК РФ).

Пункт 9 статьи 258 Налогового кодекса РФ предоставляет право организациям при приобретении (создании) основного средства единовременно признать в расходах не более 10 процентов (30% – в отношении основных средств, входящих в третью–седьмую амортизационные группы) от его первоначальной стоимости (амортизационная премия).

В письме от 10 марта 2009 г. № 03-03-05/34 Минфин России указал, что к основным средствам, которые являются предметом лизинга, можно применять амортизационную премию (если имущество учитывается на балансе лизингодателя).

Расходы организации по приобретению основного средства, передаваемого во временное владение и пользование, являются для целей налогообложения капитальными вложениями, в отношении которых действует ускоренный механизм списания амортизации (амортизационная премия) (п. 9 ст. 258 НК РФ).

Аналогичной точки зрения придерживается ФНС России в письме от 8 апреля 2009 г. № ШС-22-3/267.

Дополнительным аргументом в ее пользу служат и другие разъяснения налоговой службы, приведенные в письмах ФНС России от 19 октября 2005 г. № ММ-6-03/886, МНС России от 29 июня 2004 г. № 03-2-06/1/1420/22. Согласно им, предоставление имущества в пользование – это услуга, а основные средства, приобретенные для сдачи в аренду (лизинг), используют при ее оказании.

Таким образом, по имуществу, переданному в пользование (аренду, лизинг) и числящемуся на балансе организации, можно применять амортизационную премию на общих основаниях с прочими объектами амортизируемого имущества (п. 1 ст. 256 НК РФ). Кроме того, пункт 9 статьи 258 Налогового кодекса РФ не содержит специальных ограничений для данного вида активов.

Подтверждает такой вывод и арбитражная практика (см., например, постановления ФАС Восточно-Сибирского округа от 24 октября 2007 г. № А33-5298/07-Ф02-8011/07, Уральского округа от 14 июня 2007 г.

№ Ф09-4482/07-С3). Хотя приведенные постановления вынесены в отношении имущества, переданного по договору лизинга, их положения можно распространить и на объекты, приобретенные для сдачи в аренду (ст.

625 ГК РФ).

Следует отметить, что ранее финансовое ведомство придерживалось другой точки зрения. В письмах от 19 декабря 2008 г. № 03-03-06/1/698, от 3 марта 2008 г. № 03-03-06/1/132, от 27 апреля 2006 г.

№ 03-03-04/2/124 и от 29 марта 2006 г. № 03-03-04/2/94 Минфин России указывал, что организации, изначально приобретающие имущество для передачи в наем, не могут воспользоваться правом на амортизационную премию.

Объясняется это так.

Имущество, предназначенное для передачи во временное пользование, учитывается отдельно от собственных основных средств организации на счете 03 «Доходные вложения в материальные ценности» (п.

5 ПБУ 6/01, счет 03 Инструкции к плану счетов).

Следовательно, оно не используется в процессе производства продукции, выполнения работ, оказания услуг и не может быть отнесено к основным средствам по смыслу пункта 1 статьи 257 Налогового кодекса РФ.

Однако с выходом более поздних разъяснений прежняя точка зрения контролирующих ведомств утратила свою актуальность.

ОСНО: Налог на прибыль

Другие расходы, связанные с передачей имущества, можно учесть при расчете налога на прибыль, если обязанность по их осуществлению возложена на арендодателя договором или законом (п. 1 ст. 252 НК РФ). Это касается, например, расходов на доставку сданных в аренду объектов.

Если организация формирует выручку от сдачи имущества в аренду, такие затраты учтите при расчете налога на прибыль в составе прочих производственных расходов. Например:

— расходы на содержание служебного транспорта (при доставке собственными силами) – на основании подпункта 11 пункта 1 статьи 264 Налогового кодекса РФ;

— расходы на оплату услуг сторонних исполнителей (при выполнении доставки с привлечением стороннего перевозчика) – на основании подпункта 49 пункта 1 статьи 264 Налогового кодекса РФ.

Если организация формирует внереализационный доход от сдачи имущества в аренду, все затраты, связанные с передачей имущества арендатору, включите в состав внереализационных расходов (подп. 1 п. 1 ст. 265 НК РФ).

При применении метода начисления затраты, связанные с передачей имущества в аренду, учтите в том периоде, к которому они относятся (например, расходы на доставку силами стороннего перевозчика – после получения от него документа, подтверждающего факт оказания услуги) (абз. 1 п. 1 ст. 272 НК РФ).

В случае если условиями договора предусмотрено получение доходов в течение более чем одного отчетного периода и не предусмотрена поэтапная сдача, расходы распределите самостоятельно с учетом принципа равномерности (абз. 3 п.

1 ст. 272 НК РФ). Например, если организация платит налог на прибыль ежеквартально, а договор аренды заключен на год (выставление актов не предусмотрено), то расходы на доставку сторонним перевозчиком распределите поквартально.

При использовании кассового метода расходы, связанные с передачей имущества в аренду, признайте после их оплаты (п. 3 ст. 273 НК РФ).

Пример отражения в бухучете и при налогообложении арендодателя предоставления имущества в аренду. Организация применяет общую систему налогообложения

https://www.youtube.com/watch?v=IC7ThmPtDug

ЗАО «Альфа» расположено в г. Москве. Одним из видов деятельности организации является сдача в аренду основных средств. В январе «Альфа» приобрела для сдачи в аренду автомобиль стоимостью 400 000 руб. (в т. ч. НДС – 61 017 руб.). В этом же месяце основное средство было зарегистрировано в ГИБДД, принято к учету и передано арендатору.

Начиная с февраля бухгалтер «Альфы» начисляет по автомобилю амортизацию. Срок полезного использования автомобиля – 60 месяцев. В бухгалтерском и налоговом учете организация начисляет амортизацию линейным способом.

Ежемесячная норма амортизации составила: 1 : 60 мес. × 100% = 1,6667%. Ежемесячная сумма амортизации составила:

(400 000 руб. – 61 017 руб.) × 1,6667% = 5650 руб.

Организация применяет метод начисления и платит налог на прибыль помесячно.

Для учета операции по передаче имущества в аренду бухгалтер использует субсчета, открытые: — к счету 03 – «Собственное имущество» и «Имущество, сданное в аренду»;

— к счету 02 – «Амортизация по доходным вложениям, переданным в аренду».

В бухучете организации сделаны следующие записи.

В январе: Дебет 08 Кредит 60 – 338 983 руб. (400 000 руб. – 61 017 руб.) – отражены затраты на приобретение автомобиля; Дебет 19 Кредит 60 – 61 017 руб. – учтен НДС по приобретенному автомобилю; Дебет 60 Кредит 51 – 400 000 руб.

– оплачен автомобиль; Дебет 03 субсчет «Собственное имущество» Кредит 08 – 338 983 руб. – принят к учету автомобиль, предназначенный для сдачи в аренду; Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 61 017 руб.

– принят к вычету НДС по автомобилю; Дебет 03 субсчет «Имущество, сданное в аренду» Кредит 03 субсчет «Собственное имущество»

– 338 983 руб. – передан в аренду автомобиль.

В феврале: Дебет 20 Кредит 02 субсчет «Амортизация по доходным вложениям, переданным в аренду»

– 5650 руб. – отражена сумма начисленной амортизации за февраль по автомобилю, сданному в аренду.

В марте: Дебет 20 Кредит 02 субсчет «Амортизация по доходным вложениям, переданным в аренду»

– 5650 руб. – отражена сумма начисленной амортизации за март по автомобилю, сданному в аренду.

В феврале и марте бухгалтер «Альфы» отразил в расходах при расчете налога на прибыль амортизационные начисления по имуществу, переданному в аренду, в сумме 5650 руб. за каждый месяц.

В I квартале остаточная стоимость автомобиля составляет: — на 1 января – 0 руб. (автомобиль еще не приобретен); — на 1 февраля – 338 983 руб. (автомобиль приобретен, но амортизация по нему не начислялась); — на 1 марта – 333 333 руб. (338 983 руб. – 5650 руб.);

— на 1 апреля – 327 683 руб. (333 333 руб. – 5650 руб.).

Средняя стоимость автомобиля за I квартал равна:

(0 руб. + 338 983 руб. + 333 333 руб. + 327 683 руб.) : 4 = 250 000 руб.

Средняя стоимость автомобиля включается в общую налоговую базу по налогу на имущество «Альфы». Ставка налога на имущество в Москве – 2,2 процента.

Сумма авансового платежа по налогу на имущество со стоимости автомобиля в I квартале равна 1375 руб. (250 000 руб. × 2,2% : 4).

«Альфа» расположена в г. Москве, отчетных периодов по транспортному налогу в этом городе не установлено (Закон г. Москвы от 9 июля 2008 г. № 33). Поэтому транспортный налог по итогам отчетного периода платить не нужно. Его организация обязана рассчитать и заплатить по истечении налогового периода (года). Автомобиль начнет облагаться транспортным налогом с января.

ОСНО: НДС

Операция по передаче имущества в аренду НДС не облагается. Это связано с тем, что право собственности на это имущество к арендатору не переходит (подп. 1 п. 1 ст. 146 и ст. 39 НК РФ, ст.

606 и 608 ГК РФ).

Однако сама деятельность (операция) по предоставлению имущества в аренду с точки зрения главы 21 Налогового кодекса РФ рассматривается как оказание возмездных услуг, являющееся объектом обложения НДС.

Суммы «входного» НДС со стоимости услуг сторонних исполнителей (например, по доставке), примите к вычету при наличии счета-фактуры и соответствующих первичных документов (кроме того, должны быть соблюдены иные условия, необходимые для применения вычета) (подп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ).

УСН

Другие расходы, связанные с передачей имущества в аренду, учтите при расчете единого налога, только если они предусмотрены в статье 346.16 Налогового кодекса РФ и обязанность нести их возложена на арендодателя договором или законом (п. 1 ст. 252 НК РФ). Это касается, например, расходов на доставку объектов аренды, осуществленных арендодателем без привлечения сторонних перевозчиков.

Такие расходы учтите при расчете единого налога по статьям затрат, например:

— расходы на содержания служебного транспорта – на основании подпункта 12 пункта 1 статьи 346.16 Налогового кодекса РФ;

— «входной» НДС со стоимости ГСМ, использованных при доставке, – на основании одпункта 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

При этом обязательным условием для признания расходов является их оплата (п. 2 ст. 346.17 НК РФ).

При передаче имущества в аренду оформите первичные учетные документы (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ). Отразите эту операцию с использованием Плана счетов и метода двойной записи (ч. 1ст. 2 Закона от 6 декабря 2011 г. № 402-ФЗ).

ЕНВД

Объектом обложения ЕНВД является вмененный доход (п. 1 ст. 346.29 НК РФ). Поэтому на расчет единого налога доходы и расходы от передачи в аренду имущества не влияют.

Однако отдельные виды деятельности по сдаче в аренду объектов недвижимости и земли могут подпадать под обложение ЕНВД. Так, если на территории муниципального образования, где работает организация, введен ЕНВД, на его уплату придется перейти, если организация сдает в аренду:

— торговые места, расположенные в стационарной торговой сети, не имеющие торговых залов, нестационарной торговой сети, а также в объектах общественного питания, у которых нет зала обслуживания посетителей;

— земельные участки, на которых планируется организовать торговые места в стационарной торговой сети, объекты нестационарной торговой сети или объекты общественного питания, у которых нет зала обслуживания посетителей.

Это следует из подпунктов 13 и 14 пункта 2 статьи 346.26 Налогового кодекса РФ.

Если помимо указанных объектов организация сдает в аренду другое имущество, придется организовать раздельный учет операций, подпадающих под ЕНВД, и общую систему налогообложения (или упрощенку) (п. 7 ст. 346.26 НК РФ).

Ситуация: нужно ли заплатить налог на прибыль с дохода от сдачи в аренду помещения, если организация платит ЕНВД не с арендной деятельности (например, с розничной торговли)?

Ответ на этот вопрос зависит от того, какое помещение организация предоставляет в аренду (торговое, неторговое) и какой характер носит эта операция (систематический или разовый).

Если предоставляемое в аренду помещение является торговым местом (или торговый характер его использования следует из договора) и организация получает систематический доход от этой деятельности, то в дополнение (к ЕНВД с розничной торговли) можно платить ЕНВД с арендных услуг (подп. 13 п. 2 и п. 6 ст. 346.26 НК РФ).

Если в аренду сдается неторговое помещение (помещение, не имеющее торговых мест), то деятельность по предоставлению имущества в аренду облагается в рамках общего режима налогообложения или упрощенки (п. 7 ст. 346.26 НК РФ).

Подтверждает такой вывод письмо Минфина России от 26 декабря 2005 г. № 03-11-04/3/183.

Это же касается случая, когда сдача в аренду носит разовый характер и не может быть признана отдельным видом деятельности, подпадающим под ЕНВД (письмо Минфина России от 15 марта 2006 г. № 03-11-04/3/135).

ОСНО и ЕНВД

Если организация применяет общую систему налогообложения и платит ЕНВД, расходы, связанные с передачей имущества в аренду (например, расходы на доставку), в рамках деятельности, переведенной на ЕНВД, и деятельности на общей системе налогообложения необходимо учитывать раздельно в целях расчета налога на прибыль методом прямого счета (п. 9 ст. 274 и п. 4, 4.1 ст. 170 НК РФ).

Расходы, связанные с передачей имущества по деятельности, переведенной на ЕНВД, никак не отразятся на определении налоговой базы по ЕНВД (п. 1 и 2 ст. 346.29 НК РФ).

Для того чтобы отразить при расчете налога на прибыль расходы, связанные с передачей имущества в аренду на общей системе налогообложения, воспользуйтесь правилами, предусмотренными для этого режима.

Налог на имущество

В общем случае налог на имущество по сданным в аренду основным средствам платит арендодатель (п. 1 ст. 374 НК РФ). Это обусловлено тем, что при передаче имущества в аренду именно он остается его собственником и на его балансе учитывается имущество, сданное в аренду (ст. 606 и 608 ГК РФ).

Исключением из данного правила являются:

— договор финансовой аренды (лизинг), если объект аренды по договору учитывается на балансе арендатора (абз. 3 п. 50 Методических рекомендаций, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н);

— договор аренды предприятия как имущественного комплекса (абз. 2 п. 50 Методических рекомендаций, утвержденных приказом Минфина России от 13 октября 2003 г. № 91н).

Транспортный налог

Транспортный налог по сданным в аренду средствам передвижения платит организация, на которую зарегистрированы автомобили (ст. 357 НК РФ). Регистрирует транспортное средство собственник (арендодатель) (п. 20 Правил, утвержденных приказом МВД России от 24 ноября 2008 г. № 1001, п. 4 Методических рекомендаций, утвержденных приказом МНС России от 9 апреля 2003 г. № БГ-3-21/177).

Земельный налог

Платить земельный налог по сданным в аренду земельным участкам также должен собственник-арендодатель (п. 1 ст. 388 НК РФ). Это связано с тем, что при заключении договора аренды право собственности на имущество к арендатору не переходит (абз. 1 ст. 606 и п. 1 ст. 650 ГК РФ).

Источник: http://NalogObzor.info/index/kak_arendodatelju_otrazit_v_nalogovom_uchete_peredachu_imushhestva_po_dogovoru_arendy/0-228

Ос на счете 03: спорные вопросы начисления амортизации | «гарант-ростсервис» г. ростов-на-дону

Если основные средства предназначены для сдачи в аренду, но временно не используются в деятельности, приносящей доход, это не является поводом для их исключения из состава амортизируемого имущества.

Но всегда ли эти амортизационные отчисления учитываются в составе расходов?

Правила начисления амортизации известны каждому бухгалтеру. Но иногда возникают ситуации, когда не совсем ясно, как их применить.

Например, организация занимается сдачей собственного имущества в аренду, ведет учет таких основных средств на счете 03 «Доходные вложения в материальные ценности». При этом существуют периоды, когда имущество не находится в аренде. В частности, здание может быть введено в эксплуатацию, но арендаторы еще не найдены, или отношения пока официально не оформлены.

Возможна и такая ситуация — имущество передано арендатором в связи с окончанием срока аренды, а нового арендатора временно нет, или имущество решено продать. Можно ли начислять амортизацию в такие периоды? Ведь имущество не используется для извлечения дохода, простаивает.

Имеет ли право компания, которая передает имущество в аренду, применять амортизационную премию?

Суть проблемы

Если обратиться непосредственно к тексту налогового законодательства, то в нем приведены всего четыре ситуации, когда имущество перестает считаться амортизируемым.

Все они перечислены в пункте 3 статьи 256 Налогового кодекса, в которой сказано, что из состава амортизируемого имущества исключаются основные средства: 1) переданные (полученные) по договорам в безвозмездное пользование; 2) переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев; 3) находящиеся по решению руководства организации на реконструкции и модернизации продолжительностью свыше 12 месяцев.

Четвертая ситуация касается судов, зарегистрированных в Российском международном реестре судов, на период их нахождения в указанном реестре.

По мнению Минфина России, во всех иных случаях начисление амортизации прекращаться не должно. Эта точка зрения неоднократно высказывалась в письмах финансового ведомства.

В частности, подобные разъяснения были даны в отношении периода, в течение которого имущество временно не используется в производстве товаров (работ, услуг) по технологическим или экономическим причинам*(1); производственного оборудования, простаивающего по причине отсутствия заказов в связи с экономическим кризисом (но при этом не переведенном на консервацию)*(2), и др.

Управление ФНС России по г. Москве также указывает, что перечень хозяйственных операций, при которых начисление амортизации временно приостанавливается, является закрытым. Поэтому в остальных случаях, например в период простоя амортизируемого имущества, вызванного производственной необходимостью, начисление амортизации не прекращается*(3).

Несмотря на эти разъяснения, проверяющие иногда исключают амортизационные начисления из расчета налоговой базы по налогу на прибыль, если имущество временно не приносит дохода. Однако суды при этом обычно выносят решения в пользу компаний*(4).

Рассмотрим примеры из судебной практики, представляющие интерес в контексте данной статьи.

Так, согласно материалам дела*(5), общество по акту приема-передачи от 26 февраля 2002 года получило имущество в качестве вклада в уставный капитал, которое было введено в эксплуатацию.

В соответствии с письмом общества от 28 декабря 2004 года данное имущество предполагалось сдавать в аренду. Между тем оборудование в аренду не сдавалось и было законсервировано согласно приказу руководителя от 30 июня 2005 года. В период с 1 февраля по 30 июня 2005 года налогоплательщиком на данное имущество начислялась амортизация.

Судами установлено и материалами дела подтверждено, что спорное имущество не использовалось обществом в связи с нахождением его во временном простое, который является частью производственного цикла. При таких обстоятельствах судами сделан вывод об обоснованности учета обществом амортизации при исчислении налога на прибыль.

Похожие рассуждения содержатся и в другом постановлении суда*(6).

Из материалов данного дела следует, что по договору аренды от 29 сентября 2002 года налогоплательщик сдавал спорные помещения в аренду, которые 31 августа 2003 года были возвращены арендодателю. Впоследствии в связи с отсутствием нового арендатора обществом было принято решение о продаже указанных выше зданий.

Суд пришел к выводу, что общество правомерно отнесло в расходы суммы начисленной амортизации, поскольку сам по себе факт неиспользования имущества в течение непродолжительного периода времени не означает, что оно впоследствии не будет участвовать в производственной деятельности.

Из приведенных примеров судебной практики можно сделать вывод, что если компания приобрела имущество для сдачи в аренду, но это имущество еще не сдано в аренду (не найден арендатор или договорные отношения находятся в стадии оформления), то она имеет право учитывать амортизационные начисления при расчете налоговой базы по налогу на прибыль.

Косвенно этот вывод следует также из письма МНС России 2004 года*(7).

В нем было отмечено, что организация учитывает расходы в целях налогообложения прибыли как в периоде получения доходов, так и в периоде, в котором она доходы не получает, при условии, что деятельность организации в целом направлена на получение доходов.

При этом необходимо принять во внимание, что любой производственный цикл содержит как активную, так и подготовительную части, расходы по которым учитываются вне зависимости от продолжительности каждой из этих частей.

Таким образом, поиск арендатора и оформление договора можно считать подготовительной частью производственного цикла, что не лишает налогоплательщика права учитывать расходы в виде амортизации имущества, которое будет сдано в аренду.

Итак, подведем итог вышесказанному.

Простой имущества не является основанием для его исключения из состава амортизируемого имущества. Однако правомерность признания расходов в виде амортизации основного средства, находящегося во временном простое, зависит от обоснованности причин, вызвавших этот простой (например, последний должен быть частью производственного цикла).

Такова позиция чиновников, арбитражная практика эти выводы подтверждает.

Решение проблемы

В 2013 году ФНС России направила для использования в работе налоговых органов письмо *(8), в котором была приведена официальная точка зрения Минфина России*(9) по вопросу начисления амортизации в отношении временно не используемого имущества.

Логическая цепочка рассуждений финансистов, приведенная в этом письме, следующая.

В налоговом учете использование амортизируемого имущества в деятельности, приносящей доход, начинается с момента ввода его в эксплуатацию. Именно с этого момента налогоплательщикам предоставлено право уменьшения его стоимости посредством амортизации.

Согласно положениям статей 259.1 и 259.2 Налогового кодекса прекращение начисления амортизации происходит в случае физического выбытия или полного списания стоимости объекта амортизируемого имущества.

Перечень основных средств, исключаемых из состава амортизируемого имущества, установлен пунктом 3 статьи 256 Кодекса.

При этом указанные положения не предусматривают требования о прекращении начисления амортизации в случае отсутствия дохода от использования амортизируемого имущества в какой-либо промежуток времени.

На этом основании в рассматриваемом письме Минфина России сделан следующий вывод: «произвольное исключение имущества из состава амортизируемого, в том числе по критерию временного неполучения дохода, Кодексом не предусмотрено».

Таким образом, в настоящее время налоговые органы фактически должны придерживаться подхода, выработанного судебной практикой.

Если проверяющие нарушили это указание и вынесли решение о доначислении налога на прибыль, то об этом можно сообщить непосредственно в ФНС России*(10).

В качестве исключения. Необходимо обратить особое внимание на оговорку, которая присутствует в одном из постановлений ФАС Московского округа*(11).

Суд привел определение амортизируемого имущества и сделал следующий вывод: «Из указанного определения амортизируемого имущества не следует, что имущество постоянно должно использоваться для извлечения дохода. Налоговым периодом по налогу на прибыль в соответствии со статьей 285 НК РФ признается календарный год. Иными словами, доход должен быть получен в течение налогового периода».

Поэтому, если в течение налогового периода налогоплательщик не получит доход от имущества, суд может признать неправомерным учет расходов в виде амортизационных начислений при расчете налоговой базы по налогу на прибыль.

Например, в нашем случае неполучение дохода может иметь место по причине длительного поиска арендатора или поиска покупателя в случае принятия решения о реализации основного средства (ранее сдаваемого в аренду).

Напомним, что в случае применения линейного метода начисление амортизации прекращается с 1-го числа месяца, следующего за месяцем*(12): 1) когда произошло полное списание стоимости объекта амортизируемого имущества 2) либо когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

Таким образом, если имущество возвращено арендатором по окончании срока аренды и находится в процессе реализации (например, основное средство передано на реализацию по договору комиссии), начисление амортизации по нему не приостанавливается. Прекращение начисления амортизации должно произойти с 1-го числа месяца, следующего за месяцем, когда данный объект выбыл из состава амортизируемого имущества, то есть реализован.

Амортизационная премия

Отдельного внимания заслуживает вопрос об учете амортизационной премии. Налоговое законодательство позволяет налогоплательщику включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 (30) процентов первоначальной стоимости основных средств*(13).

Расходы в виде амортизационной премии признаются в том отчетном периоде, на который приходится дата начала амортизации (дата изменения первоначальной стоимости) основных средств*(14).

В одном из писем Минфина России*(15) был сделан такой вывод: «оборудование, приобретенное организацией для передачи в аренду и числящееся на балансе организации-арендодателя на счете 03 „Доходные вложения в материальные ценности“, не может рассматриваться для целей Кодекса как капитальные вложения, расходы на которые налогоплательщик вправе учесть в составе расходов в размере не более 10 процентов первоначальной стоимости основных средств согласно п. 1.1 ст. 259 Кодекса».

Данный вывод представляется весьма спорным, так как налоговое законодательство не связывает право на амортизационную премию с номером счета, на котором учитывается имущество. Кроме того, доходные вложения в материальные ценности в бухгалтерском учете являются именно основными средствами, которые используются для оказания услуг — предоставления имущества в аренду*(16).

Мы не располагаем информацией о наличии налоговых споров по данному вопросу. Если цена вопроса велика, то можно направить соответствующий запрос в налоговый орган.

Полагаем, что вполне вероятно получение вами выгодного ответа, так как ранее Минфин России занимал аналогичную позицию в отношении имущества, предназначенного для передачи лизингополучателю*(17), но впоследствии изменил свое мнение*(18).

Соответствующие разъяснения для неограниченного круга лиц выпустила также и ФНС России*(19).

Проиллюстрируем вышесказанное на примере.

Пример Исходные данные: 1. Затраты на приобретение основных средств: — в бухучете — 1 000 000 руб.; — в налоговом учете — 1 000 000 руб. 2. Срок полезного использования: — в бухучете — 20 лет (240 мес.); — в налоговом учете — 20 лет (240 мес.) 3. Согласно учетной политике для целей налогового учета организация применяет амортизационную премию в размере 10% (в т.

ч. к основным средствам, учитываемым на счете 03 «Доходные вложения в материальные ценности»). 4. Имущество приобретено 05.09.2014 и готово к использованию по назначению, но арендатор был найден и договор с ним заключен только в ноябре 2014 г. Определим порядок отражения основных средств в бухгалтерском и налоговом учете. В сентябре 2014 г.: Дебет 03 Кредит 08 — 1 000 000 руб.

— основное средство принято к учету по первоначальной стоимости. В налоговом учете первоначальная стоимость основного средства будет сформирована в размере 900 000 руб., т.е. за вычетом амортизационной премии (1 000 000 руб. — 1 000 000 руб. х 10%)*(20). Начиная с октября 2014 г.: Дебет 20 (26) Кредит 02 — 4166,67 руб. (1 000 000 руб.

: 20 лет : 12 месяцев) — начислена амортизация.

В налоговом учете в октябре 2014 г. нужно признать в косвенных расходах амортизационную премию в размере 100 000 руб.(1 000 000 руб. х 10%). Одновременно в налоговом учете начинается начисление амортизации в размере 3750 руб. (900 000 руб. : 20 лет : 12 месяцев).

Если имущество будет передано в аренду только в январе 2015 г., то начинать начисление амортизации в налоговом учете в октябре 2014 г. небезопасно. При таких обстоятельствах лучше отложить начисление амортизации до следующего налогового периода — 2015 г.

Источник: http://garant-rostovdon.ru/articles/as251214/

Как в бухгалтерском учете ускорить линейную амортизацию предмета лизинга?

Лизинговое имущество амортизирует лизингодатель или лизингополучатель, в зависимости от того, на чьем балансе оно учитывается. В налоговом учете амортизацию предмета лизинга (за исключением основных средств, относящихся к 1 — 3-й амортизационным группам) с 2009 г.

можно ускорить, применяя специальный повышающий коэффициент не выше 3. Но в отношении бухгалтерской амортизации в ПБУ 6/01 использование такого коэффициента предусмотрено только при начислении амортизации методом уменьшаемого остатка.

Можно ли применять повышающий коэффициент при начислении бухгалтерской амортизации линейным методом?

Цена вопроса

Применение повышающего коэффициента при начислении бухгалтерской амортизации позволяет сэкономить на налоге на имущество организаций.

Базой для него служит среднегодовая стоимость имущества, учитываемого на балансе в качестве основных средств, и определяется она исходя из их остаточной стоимости по данным бухучета (Пункт 1 ст. 374, п. 1 ст. 375 НК РФ).

А каждый бухгалтер знает, что остаточная стоимость основного средства — это разница между его первоначальной стоимостью и суммой начисленной амортизации (Пункт 19 ПБУ 6/01). Поэтому чем больше сумма начисленной по ОС амортизации, тем меньше сумма налога на имущество.

Вариант 1. Повышающий коэффициент не применять

Естественно, уменьшение сумм уплачиваемых налогов не может радовать Минфин. В результате он занял строго формальную позицию: раз ПБУ 6/01 прямо не разрешает применять повышающий коэффициент при начислении амортизации линейным методом, значит, это запрещено. Причем однажды такая позиция нашла поддержку и в суде.

Конечно, следование позиции Минфина — наиболее безопасный вариант поведения.

Вариант 2. Применять повышающий коэффициент

Но обосновать можно и другую позицию. Закон о лизинге прямо предусматривает право применять повышающий коэффициент при амортизации лизингового имущества по соглашению сторон договора лизинга.

И это право не поставлено в зависимость от того, для каких целей начисляется амортизация (налогообложения или бухгалтерского учета) и каким методом. Эту норму можно рассматривать как специальную, в том числе по отношению к нормам ПБУ 6/01. А приоритет отдается именно специальной норме.

Следовательно, если стороны предусмотрели в лизинговом соглашении условие о применении повышающего коэффициента, то его можно применять и при начислении бухгалтерской амортизации любым методом.

К сожалению, обширной арбитражной практики по спорам о правомерности такой позиции не сложилось. Известны лишь два решения, в которых суды посчитали, что линейный метод амортизации в бухучете не препятствует применению повышающего коэффициента.

Однако свой вывод суды аргументировали тем, что для целей начисления налога на имущество учитывается амортизация, начисленная по правилам гл. 25 НК РФ, для которой этот коэффициент применяется независимо от метода начисления амортизации. Поскольку этот вывод прямо противоречит правилам определения базы по налогу на имущество (Пункт 1 ст.

375 НК РФ), вряд ли такие аргументы найдут понимание и у проверяющих, и у других судов.

Вариант 3. Уменьшить срок полезного использования имущества

Для того чтобы уменьшить базу по налогу на имущество без споров с проверяющими, некоторые бухгалтеры поступают следующим образом.

Они устанавливают в бухучете срок полезного использования (СПИ) основного средства — предмета лизинга, уменьшая его при помощи того же коэффициента, который применяют для увеличения налоговой амортизации. Например, СПИ в налоговом учете совпадает с реальным и равен 10 годам.

Договором предусмотрен повышающий коэффициент 2. Тогда СПИ в бухучете устанавливается равным 5 годам (10 лет / 2). Ведь чем меньше срок полезного использования, тем больше норма амортизации (Пункт 19 ПБУ 6/01).

Источник: http://www.mosbuhuslugi.ru/material/uskorit-lineynuyu-amortizaciyu-lizing

Амортизация в налоговом учете

При расчете прибыльного налога на ОСН одним из видов допустимых расходов являются траты на покупку имущества, которое будет отнесено к основным средствам.

Особенность учета затраченных на такое имущество денег в том, что они не учитываются в налоговой базе единовременно, а постепенно уменьшает стоимость, пока течет установленный срок полезного использования такого объекта.

Это постепенное и растянутое во времени отражение стоимости объекта ОС в налоговых расходах получило название амортизации.

Прибыль и амортизация в расчете налога на прибыль

Амортизация – один из основных видов расходов по налогу на прибыль в рамках производства и реализации.

Когда мы говорим о производстве где на балансе может числиться большое количество машин и оборудования, дорогостоящих инструментов и иных дорогостоящих основных средств, то амортизационные отчисления в налоговом учете будет являться довольно внушительной статьей расходов, уменьшающих налоговую базу.

Напомним, что при расчете налога на прибыль амортизация, уменьшающая этот самый налог, определяется ежемесячно, как некая часть от первоначальной стоимости ОС, которое компания приобрела и ввела в эксплуатацию. При определении размера амортизационного платежа учитывается в том числе и срок полезного использования объекта. А он в свою очередь зависит от того, к какой группе относится данный объект.

Всего таких амортизационных групп согласно перечню пункта 3 статьи 258 Налогового кодекса – 10. Тут уж зависит от группы, каков будет срок полезного использования ОС, и колеблется он от 1 года до 30 и более лет.

А распределяются конкретные объекты между теми или иными группами, как определено постановлением Правительства РФ от 01.01.2002 № 1.

Еще вариант – распределить их согласно техническим условиям и рекомендациям производителей, если конкретное ОС в данном классификаторе не упоминается.

Самих же методов, используемых для подсчета суммы амортизационного платежа в налоговом учете два: линейный и нелинейный. Какой именно вы собираетесь использовать, надо прописать в учетной политике организации в отношении всех объектов ОС на балансе.

Линейный способ определения амортизации в налоговом учете является наиболее простым и потому популярным среди большинства компаний.

Тем более, что аналогичный способ списания стоимости ОС применяется и в бухгалтерском учете, следовательно при отражении одинаковых сумм списываемых расходов по данной статье затрат у компании не возникает расхождений в данных БУ и НУ.

Ежемесячный амортизационный платеж, если мы используем линейный метод начисления амортизации, рассчитывается путем деления первоначальной стоимости объекта на численность месяцев срока его полезного использования. В этом варианте сумма амортизации за месяц будет всегда одинаковой.

Нелинейный метод начисления амортизации в НУ предполагает расчет суммы ежемесячного списания части стоимости ОС на основании суммарного баланса по группе конкретных объектов в целом.

Для расчета используется такая формула:

А = В х k/100,

где A — сумма месячной амортизации для отдельной амортизационной группы;

B — суммарный баланс группы;

k — норма амортизации, значение которой прописано в пункте 5 статьи 259.2 Налогового кодекса для конкретной амортизационной группы ОС.

Таким образом, как следует из формулы, показатель суммарного баланса уменьшается за счет суммы амортизации, начисленной в предыдущем месяце ежемесячно, либо же наоборот увеличивается, если в отчетном месяце в эксплуатацию введен новый объект.

Амортизационная премия

Из общих правил работы с двумя методами начисления амортизации, линейным или нелинейным есть своеобразные исключения. Первое из них – это использование так называемой амортизационной премии (п. 9 ст. 258 НК РФ).

Данная льгота для фирмы дает право единовременно уменьшить налоговую базу по налогу на прибыль на сумму до 10% первоначальной стоимости ОС из 1-2 и 8-10 амортизационных групп, и до 30% от стоимости того основного средства, которое имеет отношение к 3-7 амортизационной группе.

Учитывать амортизационную премию придется в периоде, в котором вводится в эксплуатацию ваш объект ОС.

Специальный коэффициент амортизации в налоговом учете

Второе условное исключение из общих правил расчета амортизационных отчислений — это использование повышающих или понижающих коэффициентов к норме амортизации.

Первых (то бишь повышающих) коэффициентов, которые увеличивали бы сумму амортизации, согласно статье 259.3 НК РФ предусмотрено два.

Специальный коэффициент не более 2 применяется к объектам ОС, используемых в агрессивных условиях или в условиях усиленного использования (повышенной сменности), причем при использовании нелинейного метода амортизации такие ОС не должны относиться к 1-3 амортизационным группам.

Тот же коэффициент применяется сельхозорганизациями промышленного типа резидентами туристско-рекреационных ОЭЗ и участников СЭЗ в отношении тех основных средств, которые принадлежат им на правах собственности. Аналогичная ситуация и с объектами, имеющими высокую энергоэффективность согласно перечню правительства.

Специальный коэффициент до 3 может быть применен к основным средствам опять же только из 4-10 амортизационной группы, если они являются предметом договора лизинга, к объектам, используемым исключительно для научно-технической деятельности, а также амортизируемому имуществу организаций, чья деятельность – это добыча углеводородного сырья на новом морском месторождении.

Как видите, применение повышающих коэффициентов, позволяющих списать стоимость оборудования в ускоренном режиме, строго регламентировано.

Понижающие специальные коэффициенты, которые снижают возможные расходы по налогу на прибыль – вопрос исключительно самой организации. Ограничений по работе с такими коэффициентами с точки зрения законодательства нет.

Так что порядок работы с ними компания вправе определить сама при составлении учетной политики для целей налогообложения.

Источник: https://spmag.ru/articles/amortizaciya-v-nalogovom-uchete

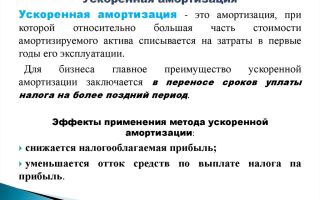

Ускорить амортизацию — что это такое, и как провести?

Для осуществления грамотного менеджмента предприятия, которое имеет материальные активы, иногда требуется ускоренная амортизация. Этот метод ведения учёта основного капитала, позволяет значительно сократить налоговые выплаты за счёт уменьшения стоимости имеющегося материального имущества фирмы.

Что такое амортизация?

Амортизацией называется отражаемая в бухгалтерском балансе величина, которая влияет на стоимость материальных активов предприятия.

Это значение обратно пропорционально времени, в течение которого находится тот или иной материальный предмет в ведении заведующего хозяйством предприятия.

Ежегодное уменьшение стоимости материальных активов предприятия за счёт амортизации, позволяет уменьшить налоговые отчисления, что благоприятно отражается на финансовых возможностях фирмы.

Начисление амортизации осуществляется равномерно, но при некоторых условиях может быть применена ускоренная амортизация имущественных активов. Знание всех тонкостей такого бухгалтерского учёта, позволяет не допустить излишних расходований денежных средств, но необходимо прибегать к этой мере только в разрешённых законодательствах случаях.

Возможна ускоренная амортизация оборудования или других материальных активов только в том случае, когда их эксплуатация осуществляется в многосменном режиме, либо в условиях повышенной агрессивности среды. В таких условиях амортизация рассчитывается с коэффициентом «2», который позволяет уменьшать стоимость находящегося на балансе материального актива, в два раза быстрее обычной амортизации.

Данный коэффициент не может быть применён к некоторым амортизационным группам. В 2017 году принято различать следующие амортизационные группы:

- 1 группа — использование основных средств, к которым применяются амортизационные расчёты, срок полезного использования которых не превышает 2 лет включительно.

- 2 группа — от 2 до 3 лет включительно.

- 3 группа — от 3 до 5 лет включительно.

- 4 группа — от 5 до 7 лет включительно.

- 5 группа — от 7 до 10 лет включительно.

- 6 группа — от 10 до 15 лет включительно.

- 7 группа — от 15 до 20 лет включительно.

- 8 группа — от 20 до 25 лет включительно.

- 9 группа — от 25 до 30 лет включительно.

- 10 группа — свыше 30 лет.

Применение ускоренной амортизации к группам 1 — 3 невозможен даже в том случае, когда данные основные материальные средства используются в агрессивной среде и в многосменном режиме, для других групп возможно применение нелинейного расчёта амортизации.

Начисление ускоренной амортизации с коэффициентом «3» возможно только в том случае если данные основные средства относятся к 4 — 10 группам и переданы предприятию в лизинг.

К данным категориям обычно относятся различные материальные ценности, которые имеют высокий эксплуатационный срок, например: нежилые здания; речные суда; водозаборные скважины и системы очистки воды; различные машины и механизмы, используемые для животноводства.

Читайте также! Депонировать заработную плату — как все провести?

Основные технические средства используемые для осуществления научно-технической деятельности, также могут быть подвергнуты ускоренной амортизации с коэффициентом «3».

На сегодняшний день, перечисленные варианты ускоренной амортизации, являются единственно возможными методами уменьшения налогового обременения по упрощённому варианту.

Грамотно составленная финансовая отчётность с применением повышающих коэффициентов ускоренной амортизации, позволяет существенно уменьшить количество налоговых отчислений, поэтому так важно знать и применять на практике подобные методы бухгалтерского учёта.

Коэффициент износа основного капитала

Основной капитал — это часть финансовой ёмкости предприятия, которая, так или иначе, используется в производственном процессе и находится во владении фирмы более 1 года. На основной капитал, также распространяются правила амортизации изложенные выше, но с некоторыми поправками и нюансами при осуществлении расчётов ускоренной амортизации.

Основной капитал условно принято разделять на активную и пассивную части. К активной — относятся все сооружения, механизмы и предметы, непосредственно участвующие в производственном процессе.

Пассивной частью основного капитала,являются любые материальные предметы, которые создают условия для безотказного функционирования активной части основного капитала предприятия. Чтобы иметь представление о стоимости активов, к которым будет применяться тот или иной коэффициент ускоренной амортизации, необходимо правильно определить стоимостный показатель, который может быть 5 видов:

- Первоначальная стоимость — показатель, который отражает закупочную стоимость материального капитала, а также учитывает расходы на его доставку и установку.

- Восстановительная стоимость — изменение стоимости материального имущества, которое напрямую зависит от стоимости материального капитала в этом году, при этом все показатели уточняются по таблице предоставленной Госкомстатом РФ.

- Остаточная стоимость — представляет собой разницу между первоначальной стоимостью и амортизации материального капитала.

- Текущая стоимость — рыночная стоимость актива, которая определяется отношением спроса и предложения. Данный показатель рассчитывается только в ценах текущего года.

- Ликвидационная стоимость — этот показатель может иметь как положительное значение, так и отрицательное.

Рассчитывается ликвидационная стоимость из поступления денежных средств от реализации лома основного капитала, за вычетом стоимости на демонтаж и транспортные расходы. Стоимость основного капитала может зависеть от износа, который бывает 2 видов:

- Физический износ — представляет собой совокупность факторов, которые оказывают негативное воздействие на техническое состояние материального капитала. Физический износ зависит от условий, в которых осуществлялась эксплуатация тех или иных материальных ценностей, а также интенсивности такой эксплуатации.

- Моральный износ — может быть вызван как перепроизводством тех или иных материальных ценностей в результате которых происходит резкое уменьшение стоимости новых изделий, так и выпуском технологически усовершенствованных моделей, которые в сравнении с имеющимися видами материального капитала обладают большей производительностью.

Ускоренная амортизация при лизинге, её начисление

Очень часто повышенные коэффициенты амортизации применяются при лизинговом приобретении имущества.

Кроме очевидной выгоды в сравнении с различными видами банковского кредита, такое вид отсроченного платежа позволяет не только сохранить денежные средства за счёт отсутствия переплат, но и осуществить ускоренную амортизацию технического имущество с повышающим коэффициентом «3». В лизинговое использование возможна передача любых неупотребляемых объектов за исключением земельных участков.

Амортизация при лизинге

Особенно выгодным является приобретение движимого имущества в лизинг. В этом случае, когда предмет лизинга находится на балансе лизингодателя, лизингополучателю не требуется оплачивать налоги на имущество и другие отчисления в бюджет РФ. В этом случае формально объект находится в собственности лизингодателя, который и осуществляет все необходимые выплаты.

Если движимый или недвижимый объект оформляется в собственность лизингополучателя, то в этом случае возможна ускоренная амортизация. Объекты оформляемые в лизинг не относятся к первым 3 амортизационным группам, поэтому к данным объектам может быть применён повышающий коэффициент ускоренной амортизации.

Применение ускоренной амортизации к объектам материального капитала позволяет избавиться от балласта, который не позволяет предприятию развиваться ускоренными темпами. Полностью отслужившие свой ресурс сооружения и машины, использование которых осуществляется в жёстких эксплуатационных условиях, подлежат замене на новые более совершенные материальные объекты.

Читайте также! Косвенные налоги и их роль в экономике

Благодаря использованию ускоренной амортизации осуществить подобную замену можно в значительно более короткие сроки, тем самым позволяя осуществить отказ от использования различных материальных объектов произведённых в прошлом веке, и которые в значительной степени устарели как в физическом, так и в моральном плане.

Источник: http://vesbiz.ru/buxuchet/uskorit-amortizaciyu.html

Ускоренная амортизация при лизинге: преимущества, недостатки, пример расчета

Применение ускоренной амортизации в отношении предмета лизинга является одним из основных преимуществ лизингового финансирования. Однако у лизингополучателей нередко возникают вопросы относительно преимуществ и механизма начисления ускоренной амортизации основных средств.

Преимущества метода ускоренной амортизации

Преимущества применения ускоренной амортизации предмета лизинга заключаются в следующем:

- уменьшение налога на имущества по предмету лизинга;

- уменьшение налога на прибыль в период действия лизинговой сделки;

- возможность выкупить предмет лизинга по окончании лизинговой сделки по минимальной остаточной стоимости.

Основой для определения налоговой базы по налогу на имущества является остаточная стоимость основных средств.

Очевидно, что при применении ускоренной амортизации основных средств их остаточная стоимость будет уменьшаться гораздо быстрее, чем при начислении амортизации обычным методом.

Кроме того, полное списание основных средств при применении ускоренной амортизации с коэффициентом, например, 3, осуществляется в три раза быстрее. Всё это позволяет существенно сократить сумму и период уплаты налога на имущество при применении метода ускоренной амортизации.

Использование способа ускоренной амортизации основных фондов позволяет снизить налогооблагаемую базу по налогу на прибыль за счёт увеличения размера амортизационных отчислений предмета лизинга. Указанный эффект достигается в период действия лизинговой сделки.

Однако при оценке экономии по налогу на прибыль следует учитывать, что первоначальная стоимость имущества как при лизинге, так и при покупке основных средств напрямую является одинаковой и общая сумма, отнесённая на затраты путём начисления амортизации основных фондов также будет одинаковой как при ускоренном начислении амортизации, так и при обычной схеме расчёта амортизационных отчислений. Разница лишь в том, что при ускоренном методе начисления амортизации это произойдёт быстрее. Но при окончании лизинговой сделки, если лизинговое имущество полностью списано, амортизация по нему в расходы включаться уже не будет, а при обычном начислении амортизации основные фонды будут амортизироваться, уменьшая базу по налогу на прибыль.

При применении метода ускоренной амортизации необходимо контролировать общую величину расходов и финансовый результат деятельности компании.

Значительные суммы ускоренной амортизации, начисляемые по предмету лизинга, увеличивают затраты и могут привести к убыткам в периоды начисления ускоренной амортизации (особенно в случае приобретения дорогостоящего имущества), что может рассматриваться как недостаток использования данного механизма.

Лизинговые сделки, как правило, заключаются на срок, позволяющий полностью списать предмет лизинга, применяя механизм ускоренной амортизации.

Например, если оборудование отнесено к пятой амортизационной группе со сроком полезного использования свыше 7 до 10 лет (от 85 до 120 месяцев) ускоренная амортизация оборудования при лизинге с коэффициентом 3 позволит списать его за 28 месяцев, т.е. меньше, чем за 3 года.

По окончании договора лизинга его остаточная и, соответственно, выкупная цена будет минимальной (либо нулевой, либо условной, равной, к примеру, 1 000 рублей). По этой стоимости оборудование будет отражено в составе собственных основных средств лизингополучателя.

Минимальная либо нулевая остаточная стоимость может быть выгодна лизингополучателю, например, в случае продажи выкупленного по лизингу оборудования или автомобиля.

Лизингополучатель на вполне законных основаниях может продать это имущество по цене, например, 1 000 рублей.

Такая схема часто используется руководителями лизингополучателей, которые выкупают в собственность автомобили после лизинга по минимальной цене.

Расчет ускоренной амортизации основных средств

В соответствии с законом «О лизинге» (статья 31) и Налоговым кодексом (подпункт 1 пункта 2 статьи 259.

3) балансодержатель предмета лизинга вправе применять в отношении лизингового имущества ускоренную амортизацию с коэффициентом до 3-х.

При этом есть ограничение: коэффициент ускоренной амортизации не применяется в отношении имущества, относящегося к первой – третьей амортизационным группам (т.е. со сроком полезного использования свыше 1 годя до 5 лет).

При применении коэффициента ускоренной амортизации действующая норма амортизации умножается на повышающий коэффициент. При этом коэффициент может быть выбран в диапазоне от 1 до 3 и принимать не только целые значения, а быть равным, например, 1,5, 1,63, 2, 3 и т.п.

Формула ускоренной амортизации выглядит следующим образом:

АМу = АМ * КУА

где:

АМу – норма ускоренной амортизации;

АМ – норма амортизации, рассчитанная в соответствии со сроком полезного использования имущества;

КУА – коэффициент ускоренной амортизации от 1 до 3.

Рассмотрим механизм расчёта ускоренной амортизации на конкретном примере.

По договору лизинга приобретается оборудование первоначальной стоимостью 1 000 000 рублей (без НДС). Оборудование относится к четвёртой амортизационной группе, срок полезного использования для которой составляет свыше 5 до 7 лет. Срок договора лизинга – 36 месяцев (3 года).

Оптимальным будет определение коэффициента ускоренной амортизации, при котором оборудование будет полностью списано за срок лизинга. Балансодержатель оборудования (которым может быть как лизингодатель, так и лизингополучатель) определяет срок полезного использования оборудования равным 72 месяцам (6 лет).

В этом случае ежемесячная норма амортизации оборудования (без коэффициента ускорения) составит 1,389%. Сторонами договора лизинга достигнута договорённости о применении ускоренной амортизации с коэффициентом 2. Т.е. ежемесячная норма амортизационных отчисления с применением повышающего коэффициента составит 2,778%.

Оборудование будет полностью самортизировано за срок лизинга – 36 месяцев.

В данном примере расчета ускоренной амортизации также можно принять срок полезного использования оборудования равным, например, 80 месяцам. В этом случае ежемесячная норма амортизации составит 1,25%, норма амортизации с применением повышающего коэффициента в размере 2,22 – 2,775%. Оборудование также будет полностью списано за 36 месяцев.

Применение метода ускоренной амортизации имеет свои особенности и нюансы. Специалисты нашей компании помогут вам разобраться в выборе оптимальной схемы использования механизма ускоренной амортизации.

Вы можете отправить Заявку на лизинг, перейдя по ссылке Заявка на лизинг

Дополнительную информацию по лизингу, условиям финансирования и требованиям к клиентам вы можете найти в разделе Статьи о лизинге

Рекомендуем использовать Поиск по сайту

Источник: http://www.optimumfinance.ru/articles/uskorennaya-amortizatsiya-pri-lizinge-preimushchestva-nedostatki-primer-rascheta