Штраф ФСС за несвоевременную сдачу отчетности 2017

Прежде всего, нужно четко понимать, что штраф за несдачу отчета в ФСС может быть выписан только организации или предпринимателю, которые официально признаны плательщиками данного вида взносов.

Более того, начиная с 2017 года все взносы в части начислений и оплат по материнству и больничным контролируются налоговым ведомством.

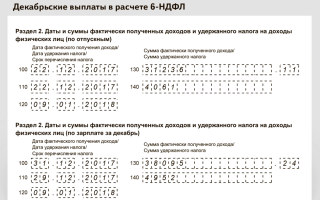

Из самой формы уже исключены данные таблицы, так как они дополнят содержание совершенного нового отчета, который будет подаваться напрямую в ФНС. Он будет иметь следующий вид:

Титульная страница 4-ФСС 2017

Не сдача в срок данного бланка – основание для штрафа. В 2017 году его размер составит 5% суммы взноса. Платить нужно за каждый месяц просрочки, даже если он и не является полным.

Максимальный предел штрафа равен 30% размера взноса. Минимальный размер установлен в 1 000 руб. Основанием для такой трактовки являются нормы ст. 19 125-ФЗ от 24 июля 1998 г.

Первый день расчета санкций – следующий после срока сдачи.

Отчетность без штрафов: как правильно сдавать документы по ФСС в 2017?

Законодатель предусмотрел ежеквартальную сдачу отчетов. Данное правило закреплено 125-ФЗ, который одновременно прописал и формирование базы для расчета взносов нарастающим итогом. Отчетными периодами поэтому будут 1 квартал, полугодие и 9 месяцев 2017 г.

По-прежнему разрешено отправлять документ на бумаге юридическим лицам и предпринимателям, у которых в штате до 25 наемных сотрудников.

Как рассчитывается штраф за несданный отчет в ФСС: пример

Фирма «Кокос-М» отправила бумажный расчет, предположим, 24 мая 2017 г. В бланке указаны следующие цифры:

- взносы в ФСС за январь 17 г. – 55 000 руб.

- к начислению за февр. 17 г. – 58 000 руб.

- величина взносов за март – 44 000 руб.

Численность в компании составляет 5 человек, следовательно, срок представления формы истек 20 апреля.

Размер штрафа за просрочку сдачи отчета составит 15 700 руб.( (55 000 + 58 000 + 44 000)*5%)* 2 мес.

Правила заполнения платежных поручений на штрафы

Обратите особое внимание на заполнение данных в поле 22:

- самостоятельная уплата штрафных санкций – код 0

- уплата по требованию фонда – номер УИН требования

Образец платежного поручения будет выглядеть так:

Все остальные поля документа на оплату будет заполняться по правилам, аналогичным для перечисления платы на травматизм.

Нулевой отчет по ФСС

Отчет по взносам сдавать нужно, даже если деятельность отсутствует, и взносы на наемных работников не начислялись. Конечно, если базы расчета нет, существенного штрафа не будет, но это не значит, что платить его не придется вовсе. Законодатель предусмотрел следующее правило:

штраф за несвоевременную сдачу отчетности в ФСС, если все показатели нулевые, составит 2 минимальных предела по 1 000 рублей, т. е. 2 000.

Новые правила сдачи отчетов и уплаты взносов по ФСС с подотчетностью налоговой инспекции действуют, начиная с 2017 года.

Будьте предельно внимательны при указании КБК, кодов, ссылок на документы-основания при заполнении платежных поручений. Любая ошибка может быть трактована контролирующим органом не в вашу пользу.

Применение устаревших бланков будет приравнено к сдаче отчетности и обложено штрафами.

Источник: https://raszp.ru/spravochn/shtraf-nesvoevremennuyu-sdachu.html

Штраф за несвоевременную сдачу отчетности в ФСС — непредосталение, несдачу нулевой, отчет в 2018 году

Статья затронет основные моменты, касающиеся несвоевременной сдачи отчетности. Кто должен сдавать отчеты, куда и чем грозит не предоставление документации вовремя – далее.

Отчетность в Фонд социального страхования необходимо сдавать в обязательном порядке. Это касается индивидуальных предпринимателей и организаций, имеющих наемных сотрудников.

Порядок предоставления предусмотрен Трудовым кодексом. Чтобы у ИП не возникало проблем с ФСС, необходимо знать правила сдачи и особенности.

Базовые аспекты ↑

Способов сдачи несколько:

| Посетить налоговую инспекцию лично | — |

| Использовать электронную почту | Для этого необходимо иметь цифровую подпись |

| Послать бланк отчетности заказным письмом | Обойдется недешево |

Сдавать можно как в бумажной форме, так и в электронной. При заполнении отчетности важно знать нюансы. Сумма прописывается рублями и копейками, вследствие чего могут возникнуть небольшие расхождения.

Это приведет к тому, что на начало года показатели задолженности будут расплывчатыми, и Фонд может не принять отчет.

Отчетность необходимо отправлять в любом случае. В течение нескольких дней органы социального страхования ее проверят и вышлют протокол.

Еще один нюанс касается лимита для начисления взноса. Если размер заработной платы сотрудника превышает порог (568 тысяч рублей), то последующие выплаты не подлежат обложению налогами.

Электронную отчетность необходимо сдать до 25 числа. В текущем году была принята новая форма отчетности формата 4-ФСС.

Изменения коснулись следующего:

| На титульном листе больше нет поля с кодом территории | Ранее – «код по ОКАТО» |

| Для индивидуальных предпринимателей | Использующих патентный режим обложения налогами, добавилась новая таблица. В ней отражаются данные для использования пониженного тарифа |

| Вместо слов «аттестация рабочих мест по условиям труда» | Появились «специальная оценка условий труда». Это дает возможность определить размер скидки или надбавки за взнос по травматизму |

Остальное осталось прежним, порядок заполнения тот же. Если страховщик предоставляет отчетность в электронном виде, ему понадобится цифровая подпись (ЭЦП).

Чтобы ее получить, необходимо:

| Обратиться в специализированный центр | Имеющий сертификаты |

| Предоставить документы | Паспорт, ксерокопия устава предприятия, копия приказа о назначении руководителя организации, квитанцию об оплате ЭЦП. Для физического лица понадобится только паспорт и квитанция |

Существует несколько ее типов:

- простая, которая подтверждает подпись документа лично отправителем;

- усиленная неквалифицированная – доказательство того, что в документы вносились поправки;

- усиленная квалифицированная, которая приравнивается к обычной подписи.

Для предоставления отчетности в электронном формате необходимо придерживаться следующего алгоритма:

- Получить сертификат на право обладать электронной подписью. Использовать имеющиеся сертификаты недопустимо, Фонд и не примет. Чтобы получить новый сертификат, достаточно заполнить заявку.

- Оформить ведомость формы 4-ФСС.

- Чтобы иметь право подписывать отчеты, необходимо осуществить установку сертификата на рабочем месте. Для этого понадобится криптографическая защита информации и сертификат ЭЦП.

- Зайти на сайт ФСС и загрузить отчетность.

- Дождаться ответа о проверке. Если отчетность прошла проверку, высылается квитанция. Только после ее получения отчетность считается сданной.

Определения

| ФСС (Фонд социального страхования) | Организация, регулирующая отношения правового характера между государством и гражданином, который является временно нетрудоспособным по каким-то причинам |

| Отчетность | Сумма показателей учета, которые отражаются в таблице и характеризуют движение имущества организации за определенный период времени |

| Нулевая отчетность | Отчетность, которая подается плательщиком налогов за временное отсутствие деятельности |

| Проводка | Запись в журнале или компьютере об изменениях состояния объектов. Содержит описание дебета и кредита (приемы учета) |

| Дебет | Приход финансов; левая сторона отчета бухгалтерии |

| Кредит | Расход средств; правая сторона бухгалтерского отчета |

Кто должен отчитываться

Подавать отчетность в Фонд социального страхования обязаны все, у кого имеются сотрудники. Если же их количество превышает 100 человек, то отчитываться необходимо в электронном виде.

Действующие нормативы

В соответствии с Федеральным законом № 212 (статья 46):

| Не предоставление отчетной документации плательщиком налогов | В обозначенные законодательством сроки грозит штрафом в размере 5% от суммы начисленного к уплате взноса |

| Размер штрафа не может быть | Более 30% и менее одной тысячи рублей |

| Несоблюдение норм и порядка предоставления документации | Облагается штрафом в 200 рублей |

Этими законами установлена обязанность плательщиков налогов предоставлять отчетность каждый квартал. Подавать документацию необходимо по месту регистрации организации или индивидуального предпринимателя.

Штраф за несвоевременную сдачу отчетности в ФСС ↑

Для этого установлены определенные сроки, их нарушение грозит ответственностью в виде штрафа. Чтобы не получить санкции финансового характера, страхователю необходимо знать обязанности и сроки предоставления.

Размер штрафа составляет:

| 5% суммы взносов за квартал умножается на число месяцев просрочки | Берутся в учет и неполные месяцы |

| Максимальный процент | 30% суммы взноса за квартал, минимум – одна тысяча рублей |

| Административный штраф | Составляет 300-500 рублей |

В форме 4-ФСС работодатель отчитывается за несчастные случаи на производстве, в связи с материнством, потерю трудоспособности. Сотрудники Фонда страхования имеют право выписать штраф по каждому типу страхования.

Если в сданном отчете обнаружится ошибка или нестыковка, то руководитель обязан будет уплатить 2 000-3000 рублей. К серьезным нарушениям относится указание суммы начисленных налогов с разницей более 10%.

Имеется ли возможность оспорить несвоевременную подачу отчета? Сданным в срок считается отчет, если он не был принят ФСС по причине наличия ошибок (если он был послан своевременно).

За не предоставление

Не сдача отчетности в государственные органы является правонарушением, в результате чего наступает ответственность в виде штрафа.

Отказ предоставлять отчетную документацию облагается штрафов в размере 200 рублей за каждый несданный отчет.

Независимо от организации, оштрафованы могут быть и руководящие лица предприятия. Лица, которые отвечаю за ведение отчетной документации и ее сдачу, могут облагаться штрафом от 300 до 500 рублей.

За не сдачу нулевой отчетности

Содержит и нулевой отчет штраф за несвоевременную сдачу отчетности в ФСС. Размер его составляет 1000 рублей (за несвоевременную сдачу), за сдачу с опозданием более 180 дней – также тысяча рублей, за не сдачу более двух отчетов – 5 тысяч рублей.

Если сдана не в срок

Несвоевременное предоставление отчетности в органы социального страхования грозит штрафом, размер которого составляет 10% от посчитанных взносов.

Отражение проводками

Бухгалтерский счет отражается несколькими способами – приход и расход. Для упрощения процесса бухгалтерского учета были введены термины «дебет» и «кредит».

Дебет содержится в левой стороне отчета бухгалтерии, кредит – в правой стороне. Бухгалтерские счета бывают активными и пассивными. В этом случае:

| Дебет – приход финансов | Кредит – расход (для активного счета) |

| Для пассивного, наоборот, кредит – приход | Дебет – расход |

Проводка следующая – Д99К91 – расход, Д91К99 – прибыль.

| Дебет 76, кредит 86 | Имеется дозволенность на осуществление финансирования предупредительных мер за счет страховочных взносов от несчастных случаев |

| Д69К70 | Расчет с ФСС по взносам на страхование социального типа |

| Д20К70 | Начислена сумма, оплачиваемая за счет предприятия |

| Д91-2К69-1 | Начислен взнос за счет иных организаций |

| Д08К69-1 | Начислен страховой взнос на заработную плату и прочие выплаты сотрудникам |

| Д96К69-1 | Начислен взнос с суммы зарплаты из ранее созданного источника |

| Д99К69-1 | Установлен штраф за несвоевременное предоставление отчетности в Фонд страхования социального типа |

| Д69-1К51 | С расчетного счета выплачен взнос на социальное страхование |

| Д69-1К70 | Начисление пособия по временной потере дееспособности |

Таким образом, предоставлять отчетность в Фонд социального страхования необходимо в установленные законодательством сроки.

Нарушение грозит административной ответственностью в виде штрафа. Платить его будет не только организация, но и отдельно должностное лицо.

В 2018 году был принят новый бланк для подачи отчетности – форма 4-ФСС.

Если же у физического или юридического лица в штате числится более 100 человек, то необходимо подавать отчетность только в электронном варианте, бумажный Фонд не примет.

Источник: http://buhonline24.ru/otchetnost/fss-otchetnost/shtraf-za-nesvoevremennuju-sdachu-otchetnosti-v-fss.html

4-ФСС: штраф за несвоевременную сдачу

Ежеквартально компании отправляют в соцстрах отчет по форме 4-ФСС. Если опоздали с отправкой, какой штраф грозит за несвоевременную сдачу 4-ФСС? Кому грозит штраф? Можно ли его избежать и как это сделать? Как заполнить платежное поручение, если ФСС оштрафовал? Ответы на эти вопросы вы найдете в нашей статье. А еще сможете скачать бланк и образец платежки на перечисление штрафа.

Компании и предприниматели, являющиеся страхователями от несчастных случаев на производстве, сдают отчет 4-ФСС. За несвоевременную сдачу страхователю придется оплатить штраф. Если фонд выставил штраф, важно правильно заполнить платежку на перечисление в бюджет. Разберемся во всем по порядку.

Из статьи вы узнаете, когда сдавать 4-ФСС в 2018 году, кому грозит штраф, сумму штрафа, а также как заполнить платежку.

Платежное поручение пустой бланк скачать бесплатно>>>

Платежное поручение на оплату штрафа ФСС образец скачать бесплатно>>>

Кому грозит штраф за несвоевременную сдачу 4-ФСС

Штраф грозит тем компаниям и предпринимателям, которые не вовремя сдали отчетность в соцстрах. В 2018 году отчетность сдают по форме 4-ФСС.

Кто признается страхователем и обязан отчитываться перед ФСС? Это работодатели, ведь заработная плата и некоторые другие выплаты, начисленные в пользу работников, облагаются взносами на травматизм.

Отчитываться могут не только сами компании, но и их обособленные подразделения. Для этого подразделение должно самостоятельно начислять и выплачивать зарплату работникам, иметь свой баланс.

Также страхователями являются компании и предприниматели, которые заключают гражданско-правовые договоры с физическими лицами. Но не любые, а договоры на выполнение работ или оказание услуг.

И еще одно условие: обязанность платить взносы на травматизм должна быть прямо указана в ГПХ договоре. Если такого условия в договоре нет, то взносы на травматизм платить не надо (п.1 ст.20.

1 закона 125-ФЗ от 24.07.1998г.).

Для индивидуальных предпринимателей автоматическая регистрация не предусмотрена. Если коммерсант нанимает работников, он должен сам обратиться в ФСС и встать на учет как работодатель. Отчитываться в ФСС «за себя» предприниматель не обязан.

Штрафа не будет, если 4-ФСС отправлен вовремя. В 2018 году установлено два срока отправки отчетности:

| Бумажный | Не позднее 20 числа месяца, следующего за отчетным кварталом |

| Электронный | Не позднее 25 числа месяца, следующего за отчетным кварталом |

Если крайний день совпал с выходным, то срок отправки продлевается до ближайшего рабочего дня. С учетом этого правила в 2018 году сдавайте 4-ФСС в такие сроки:

| В бумажном виде | В электронном виде | |

| 1 квартал | 20 апреля | 25 апреля |

| Полугодие (6 месяцев) | 20 июля | 25 июля |

| 9 месяцев | 22 октября | 25 октября |

| Год | 21 января 2019г. | 25 января 2019г. |

Важно!

Компании, их обособленные подразделения, и предприниматели должны сдавать отчетность, пока они стоят на учете в ФСС. Если весь персонал отправлен в административный отпуск или уволен, если деятельность вообще прекращена, обязанность отчитываться не отменяется. В этом случае нужно сдавать нулевые 4-ФСС.

Предприниматели и обособленные подразделения могут избавиться от обязанности сдавать «нулевки»:

- Предприниматель, уволивший весь персонал, вправе подать заявление о снятии с учета в качестве страхователя

- Обособленное подразделение может передать функцию начисления зарплаты в головную организацию

Размер штрафа за несвоевременную сдачу 4-ФСС в 2018 году

Если 4-ФСС сдан не вовремя, страхователь оплатит штраф.

Во-первых, штраф заплатит компания или предприниматель. Размер санкции определен ч.1 ст.26.30 закона 125-ФЗ от 24.07.1998г. Штраф составляет 5% от суммы взносов, начисленных к уплате за отчетный квартал. Штраф начисляется за каждый полный и неполный месяц просрочки. Просрочка считается, начиная со следующего дня после крайнего срока отправки.

Законом установлены предельные суммы санкций:

- Минимальный штраф составляет 1000 руб.,

- Максимальный штраф составляет 30% взносов, начисленных за последний квартал.

Пример

Компания отчитывается по электронным каналам. Отчет 4-ФСС за 1 квартал 2018 года она отправила 6 июня. Сумма взносов, начисленных за последние три месяца составляет 24000 руб.

Крайний срок отправки отчета за 1 квартал – 25 апреля. Просрочка считается, начиная с 26 апреля и составляет 1 месяц и 11 дней. Сумма штрафа за один месяц просрочки равна 1200 руб. (24000*5%).

За один полный и один неполный месяц штраф составляет 2400 руб. (1200 + 1200).

Если бы отчетность была нулевой, то штраф был бы минимальным – 1000 руб. Если бы просрочка была больше, то максимально возможный штраф – 7200 руб. (24000 * 30%).

Такие штрафы установлены при однократном нарушении срока сдачи 4-ФСС. Если компания опаздывает с отчетностью регулярно, это может рассматриваться как отягчающее обстоятельство. За повторное опоздание штрафы удваиваются (ч.2 ст.26.26 закона 125-ФЗ от 24.07.1998г.).

Кроме компании, штраф от 300 до 500 руб. заплатит ее руководитель по ч.2 ст.15.33 КоАП РФ.

Заполнение платежки на оплату штрафа за несдачу 4-ФСС в 2018 году

Мы подскажем самый простой способ заполнить платежное поручение на оплату штрафа в ФСС:

- Скопируйте платежное поручение, которым вы платили взносы на травматизм,

- Укажите в платежке сумму штрафа,

- Измените КБК на код для уплаты штрафа: 393 1 02 02050 07 3000 160,

- В поле 22 укажите:

- Ноль, если компания уплачивает штраф самостоятельно,

- УИН, если организация перечисляет штраф по требованию, и в требовании УИН указан.

В поле «назначение платежа» укажите «Штраф за несвоевременное предоставление расчета по начисленным и уплаченным страховым взносам».

Или заполните платежное поручение в обычном порядке как бюджетный платеж. Скачать пустой бланк и заполненный образец вы можете у нас:

Источник: https://www.RNK.ru/article/215884-shtraf-za-nesvoevremennuyu-sdachu-4-fss-v-2018-godu

Штраф за несвоевременную сдачу 4-ФСС в 2018 году: когда и куда надо сдавать 4-ФСС в 2018 году и что грозит, если сдать расчет невовремя

Из статьи вы узнаете, кому грозит штраф за несвоевременную сдачу 4-ФСС в 2018 году, в каком размере и как его избежать.

Кому грозит штраф за несдачу 4-ФСС в 2018 году

Штраф за несвоевременную сдачу 4-ФСС в 2018 году может быть выписан только тем компаниям или предпринимателям, которые признаются плательщиками страховых взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний (образец ниже).

Дело в том, что с 2017 года сведения о начисленных и уплаченных страховых взносах на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством будут контролировать налоговики.

И из расчета 4-ФСС исключены таблицы, где работодатели должны были указывать эти сведения. Эти сведения надо будет показывать в составе нового расчета по страховым взносам, который надо будет сдавать в налоговую инспекцию.

Каков штраф за несвоевременную сдачу 4-ФСС в 2018 году

Не представив вовремя отчет 4-ФСС, организация или предприниматель рискуют быть оштрафованными

Штраф за несвоевременную сдачу 4-ФСС в 2018 году составляет 5% от суммы взносов, которые причитаются в бюджет за последние три месяца отчетного (расчетного) периода.

Этот штраф придется заплатить за каждый полный или неполный месяц просрочки. При этом общая сумма штрафа за весь период опоздания не может быть больше 30% от суммы взносов по расчету. А минимальная сумма штрафа составляет 1000 руб.

(ст. 19 Федерального закона от 24.07.98 № 125-ФЗ).

Отчет просрочки начинается в день, следующий за днем истечения срока сдачи 4-ФСС.

Кроме того, штраф за несдачу 4-ФСС в 2018 году может быть выписан должностному лицу организации (например, руководителю). Размер штрафа составляет от 300 до 500 руб. (ч. 2 ст. 15.33 КоАП РФ).

Как избежать штрафа за несвоевременную сдачу

Что не получить штраф за несвоевременную сдачу 4-ФСС в 2018 году, отчет нужно сдать вовремя. По нормам Закона № 125-ФЗ делать это следует ежеквартально. Так как форма 4-ФСС заполняется нарастающим итогом с начала года, отчетными периодами будут 1 квартал, полугодие, 9 месяцев и год.

Срок сдачи зависит от того, в каком виде сдается отчет 4-ФСС – электронном или бумажном.

Отчет 4-ФСС в электронном виде следует представлять не позднее 25-го числа месяца, следующего за отчетным периодом. Бумажный 4-ФСС – не позднее 20-го числа после окончания отчетного периода.

Срок сдачи продлевается, если последний день выпал на выходной. Сдать отчет можно в ближайший рабочий день.

Напомним, если количество наемных работников в организации или у предпринимателя окажется выше 25-ти человек, то отчет в электронной форме в 2018 году следует сдавать обязательно в электронном виде.

Нюансы заполнения платежки на уплату штрафа за несдачу 4-ФСС в 2018 году

В платежном поручении на уплату штрафа за несвоевременную сдачу 4-ФСС в 2018 году поле 33 надо заполнять так.

Если компания или ИП уплачивает штраф самостоятельно, до выставления требования или УИН в требовании не указан, необходимо в поле 22 платежки написать «0».

Если штраф уплачивается по требованию ФСС, в котором указан УИН, то надо указать УИН, содержащийся в требовании. Остальные поля платежки заполняются в то же порядке, что и при уплате вносов на травматизм.

Источник: https://www.Zarplata-online.ru/art/160560-qqkp-16-m10-shtraf-za-nesvoevremennuyu-sdachu-4-fss-2018

Штраф за несвоевременную сдачу 4-ФСС

Все наниматели, которые признаются страхователями, должны сдавать отчеты по взносам и выплатам, связанным с профзаболеваниями и несчастными случаями на производстве по форме 4-ФСС.

Если при сдаче 4-ФСС работодатель не соблюдает установленные законом сроки, то ему придется уплатить штраф за несвоевременную сдачу отчета.

Скачать бланк 4-ФСС

Скачать образец заполнения 4-ФСС в 2018 году

Правовая база

Срок сдачи отчета 4-ФСС устанавливается статьей 24 Федерального закона «Об обязательном социальном страховании от несчастных случае на производстве и профессиональных заболеваниях» от 24.07.1998 года за № 125-ФЗ (далее – ФЗ №125). Он зависит от того, в каком виде страхователь сдает отчетность:

- Если отчет сдается на бумажном носителе, то крайний срок сдачи 20 число месяца, следующего за отчетным периодом.

- Если отчет сдается в электронном виде, то его можно сдавать до 25 числа месяца, следующего за отчетным.

Обратите внимание!

Если среднесписочная численность застрахованных лиц, работающих у страхователя больше 25 человек, то он обязан сдавать отчет только в электронном виде. В противном случае (при сдаче на бумажном носителе) на него может быть наложен штраф за несдачу 4-ФСС в установленной форме.

Наниматель, у которого числится менее 25 человек, может выбрать любую форму подачи отчетности.

Указанные сроки могут быть перенесены в случаях, которые установлены ФСС. Штрафы при этом не применяются. К таким случаям относится:

- Страхователь вносит уточнения в свой отчет до того момента, когда ошибки были обнаружены сотрудниками ФСС, даже если срок сдачи истек.

- Уточнение производится после выездной проверки, при которой ошибки не были найдены.

Штрафы за несвоевременную сдачу 4-ФСС в 2018 году

Наказание за несвоевременную сдачу отчетности в ФСС устанавливается следующими нормативными актами:

- ФЗ № 125, статья 26.30.

- КоАП РФ, статья 15.33.

ФЗ № 125 устанавливает следующие размеры штрафных санкций:

- Штраф равняется 5% от суммы, начисленной за последние 3 месяца. Считается за каждый просроченный месяц, независимо от того полный он или нет.

- Штраф не может быть более 30% от указанной суммы, то есть если просрочка составила 7 месяцев, то он все равно будет 30%, а не 35%.

- Штраф не может быть менее 1000 рублей. Если по расчетам сумма менее, то все равно предприятию выпишут 1000 рублей.

Также согласно КоАП, штраф могут выписать лицу, ответственному за подачу отчетности за нарушение порядка ее подачи. Он варьируется в переделах от 200 до 500 рублей.

В случае, если за отчетный период в организации не было начислено страховых взносов, она все равно должна сдать нулевой 4-ФСС в установленный срок. Нужно будет заполнить только титульный лист, а на всех остальных проставить 0. Штраф за несдачу нулевого отчета 4-ФСС будет равняться 1000 рублей. То есть минимально возможному размеру.

Примеры расчета штрафа за несвоевременную сдачу 4-ФСС в 2018 году

Пример 1

ООО «Ромашка» начислила за 1 квартал страховых взносов на сумму 10593,55 рублей. Электронный отчет 4-ФСС был ею сдан только 30 апреля. Просрочка составила 5 дней, но штраф все равно будет начислен как за месяц. Соответственно, предприятие должно заплатить следующую сумму:

10593,55*5%=529,68.

Поскольку полученная величина меньше установленного минимума, то она будет равняться 1000 рублей.

Пример 2

ООО «Ирис» задержало сдачу отчета на 8 месяцев. Расчетная база для наказания составляет 15586,22 рублей.

Согласно общему правилу штраф должен быть рассчитан по следующему алгоритму:

(15586,22*5%)*8 = 779,31*8=6234,48. Но в данном случае полученная сумма будет равна 40% от расчетной базы (6234,48/15586,22=0,4).

Значит, будет применяться правило о максимально возможно сумме штрафа:

15586,22*30%=4675,9 рублей.

Штрафы за ошибки в 4-ФСС

Наиболее часто встречающаяся ошибка в отчете 4-ФСС — это неправильно рассчитанная сумма взносов в бюджет. В этом случае штрафные санкции будет применены, только если они занижены. То есть предприятие осталось должно бюджету.

Размер штрафа определяется статьей 26.29 ФЗ № 125:

- 20% от недоплаченной суммы в обычных случаях.

- 40% от недоплаченной суммы, если Фонд социального страхования докажет, что страхователь недоплатил взносы по злому умыслу.

Обратите внимание!

Страхователь может внести уточнения в уже поданный отчет без штрафных санкций, если крайний срок сдачи отчета не наступил. Например, отчет сдан 10 числа, а 19 числа в него внесены уточнения, в том числе и по сумме взносов, подлежащих уплате.

Также ошибкой будет считаться подача отчета в бумажном виде в отношении тех страхователей, для которых предусмотрен обязательный электронный вариант. В этом случае штраф составит 200 рублей.

Если страховые взносы рассчитана правильно, но работодатель задерживает их выплату, то к нему нельзя применить штраф. За просрочку перечисления правильных взносов начисляются пени.

Не нашли ответ на свой вопрос?

Задайте его экспертам «Системы Госфинансы»

Источник: https://www.budgetnik.ru/art/102851-shtraf-za-nesvoevremennuyu-sdachu-4-fss

Штрафы ФСС при проверке

Деятельность индивидуального предпринимателя или юридического лица постоянно находится под контролем государственных учреждений, куда необходимо сдавать отчеты и платить взносы.

Обстоятельства могут складываться таким образом, что бухгалтерия отчиталась с нарушениями или не перечислила вовремя начисленные суммы. При любой проверке такие недочеты будут выявлены, и каждое учреждение предъявит свои требования к нарушениям.

Сегодня рассмотрим, за что могут быть наложены штрафы ФСС, в каком размере и как их оплатить правильно, чтобы не увеличить задолженность.

Если юридическое или физическое лицо имеет в штате хотя бы одного сотрудника, оформленного по трудовому договору, за него необходимо платить налоги и делать взносы в фонды. Платежи в фонд социального страхования (ФСС) обязательны и должны вноситься в соответствии с правилами, установленными федеральным законодательством (№ 212-ФЗ).

- Бухгалтер обязан начислить страховые взносы исходя из фонда зарплаты и перечислить в ФСС.

- Обязательные платежи перечисляются ежемесячно, а в определенный период бухгалтерия передает в ФСС отчетность по форме 4-ФСС в бумажном или электронном виде для камеральной проверки правильности начисления сумм, их выдачи работникам или перечислению в фонд работодателем.

- При проверке инспектор может найти ошибки и запросить дополнительные документы или пояснения по произошедшему факту. В установленные сроки работодатель делает уточнения, и решается вопрос о принятии мер наказания или снятии всех претензий.

Это стандартные рабочие отношения между контролирующими органами и деловыми людьми. Но некоторые предприниматели нарушают сроки уплаты взносов и представления отчетов в ФСС по забывчивости, незнанию или умышленно. Тогда нарушителю грозит ответственность в виде штрафов или пеней, которые начисляются за следующие проступки:

- Не сдана вовремя отчетность по начислениям и взносам за определенный период. Просрочка даже в один день без уважительной причины грозит организации штрафом – 5% от начисленной за три предыдущих месяца суммы выплат, но не меньше 1000 рублей при первом случае (ст. 46 № 212-ФЗ). Также штрафуется директор или ответственный по отчетности в размере от 300 до 500 рублей за каждый пропущенный или не сданный вовремя отчет.

- Занижена сумма страховых взносов, возникла недоимка. Из-за неправильных начислений ФСС получил меньше денег, чем положено. Ошибка могла быть допущена по невнимательности бухгалтера, в результате сбоя в программе или умышленно. Размеры штрафов могут составить от 20 до 40 процентов от задолженности. Наибольший коэффициент устанавливается, если при проверке будет доказано умышленное занижение тарифа.

- По запросу сотрудников ФСС работодатель обязан предъявить запрашиваемые документы. Если требование не выполнено, на организацию накладывается штраф 200 рублей за каждый отсутствующий экземпляр (ст. 48 № 212-ФЗ). Материальное наказание может быть применено и к директору.

- С 2015 года приняты два формата отчетности предпринимателей в ФСС – электронная, бумажная. Организации, в которых среднесписочная численность от 25 человек, отчитываются только в электронной форме. За пренебрежение этим требованием – штраф 200 рублей (ст. 46 № 212-ФЗ).

- Помимо штрафов ФСС, неплательщикам взносов начисляются пени за каждый просроченный день. Поэтому не стоит нарушать сроки, чтобы не создавать лишних проблем. Поводов у инспекторов много, особенно если нарушения происходят систематически. Работодатель может быть оштрафован даже за неправильные начисления и выплаты работникам по больничным листам и различным пособиям.

Нарушили? Заплатите!

Ответственность работодателя при несоблюдении условий внесения страховых взносов в ФСС выражается в материальном виде. Получив уведомление о наложении штрафов, необходимо оплатить их в установленные сроки, чтобы избежать пеней. Оплату производят двумя способами:

- Безналично через расчетный счет – заполнить платежное поручение.

- Наличными в банке – заполнить квитанцию на оплату.

Индивидуальные предприниматели могут сделать платеж через сервисы Сбербанка. Физическому лицу также предоставляется возможность оплатить через почту. Юридическое лицо делает взносы только через свой расчетный счет. Штрафы организации не могут быть оплачены гражданами. Платеж будет признан недействительным, что может создать дополнительные проблемы.

Образец платежного поручения можно найти на региональном сайте ФСС. Для каждого вида штрафа или пени необходимо выбирать отдельный бланк. Заполнение поручения – это важный момент. Если будут допущены ошибки в реквизитах, платеж может вернуться или сотрудники ФСС наложат новое взыскание.

С 1 января 2017 года в силу вступает новый федеральный закон (№ 250-ФЗ), который будет регулировать правила внесения взносов в ФСС и отчетности по этим начислениям. Поэтому стоит быть внимательнее, чтобы не привлечь к себе лишних претензий и штрафов.

Чтобы не допустить ошибок перед оформлением платежки, лучше обратиться в региональное отделение ФСС и уточнить детали. Неточное заполнение реквизитов, назначения платежа (штраф за нарушение срока отчетности, пени по просрочке взносов, штраф за занижение базы) может привести к увеличению задолженности. Деньги не поступят в фонд вовремя и будут приняты новые меры.

Подведем итоги

Проверки деятельности физического или юридического лица фондом социального страхования могут назначаться в разное время, если для этого есть основание. Это создает стрессовое состояние как бухгалтеру, так и руководителю. При серьезном подходе к делу и внимательности в составлении ведомостей и заполнении формы 4-ФСС проблем возникать не должно.

Уважительные причины при нарушении сроков сдачи отчетности исключат начисление штрафов, но не стоит этим злоупотреблять. Если штраф или пени неизбежны, стоит оплатить их в кратчайшие сроки и в дальнейшем не допускать серьезных нарушений. Это сохранит ваш бюджет и нервы.

Источник: https://zhazhda.biz/base/shtrafy-fss-pri-proverke

Отчет в фсс штраф

В 2018 году юридические лица, имеющие работников, должны будут четыре раза отчитаться в Фонд социального страхования — представить форму отчета 4-ФСС по итогам 2017 года, первого квартала, полугодия и девяти месяцев.

Форма 4-ФСС сдается только по взносам от несчастных случаев. По всем остальным видам взносов отчитываться нужно в ФНС по утвержденной форме расчета.

Отчеты в ФСС в 2018 году сдаются по форме, утвержденной Приказом ФСС РФ от 07.06.2017 № 275.

Скачать бланк отчета 4-ФСС

Сроки сдачи отчета в ФСС в 2018 году

Отчет 4-ФСС за 2017 год нужно сдать в январе 2018 года.

В электронном виде

до 22 января 2018

до 25 января 2018

за I квартал 2018 года

до 20 апреля 2018

до 25 апреля 2018

за полугодие 2018 года

до 20 июля 2018

до 25 июля 2018

за 9 месяцев 2018 года

до 22 октября 2018

до 25 октября 2018

3 месяца бесплатно отправляйте отчеты в ФСС

Попробовать

Формы сдачи отчетности в ФСС

В электронном виде отчет по форме 4-ФСС сдают организации, где среднесписочная численность работников превышает 25 человек. Это же касается и вновь созданных или реорганизованных компаний (ст. 15 Федерального закона от 24.07.1998 № 125-ФЗ).

Индивидуальные предприниматели, которые заключили трудовые договора с работниками, также обязаны уплачивать взносы и сдавать отчетность по форме 4-ФСС. Сроки сдачи отчета — те же, что и для организаций.

Обращаем внимание, что если ИП заключил с работником договор гражданско-правового характера, то он не обязан регистрироваться в ФСС, уплачивать взносы и сдавать отчетность.

Штраф за несвоевременную сдачу отчетности в ФСС

При несвоевременной сдаче 4-ФСС организацию могут привлечь к ответственности по ст. 26.30 Федерального закона от 24.07.1998 № 125-ФЗ.

То есть 5 % от суммы взносов, начисленной за последние три месяца отчетного или расчетного периода, за каждый полный и неполный месяц со дня, установленного для подачи расчета.

При этом штраф не должен превышать 30 % этой суммы и быть меньше 1 000 рублей.

Кроме этого, за нарушение порядка сдачи отчетности — например, когда численность сотрудников на предприятии больше 25 человек, но отчет сдали в бумажном виде — предусмотрен штраф 200 рублей.

Доверенность на сдачу отчетности в ФСС

Если вы хотите передать право сдавать ваши отчеты в ФСС уполномоченному представителю, вы должны оформить соответствующую доверенность. Образец доверенности можно найти в Приложении А инструкции ФСС.

Как отправить отчет 4-ФСС с первого раза

Перед отправкой отчета, удостоверьтесь, что вы не сделали ошибок. Если вы формируете отчет в системе Контур.Экстерн, то проверка отчетов произойдет автоматически. Экстерн найдет все формальные ошибки, которые чаще всего совершают страхователи, и покажет их. А значит, вам не придется отправлять отчеты повторно.

Согласно данным статистики, 98 % отчетов, сформированных в Экстерне, получают положительные протоколы.

Как подготовить отчет 4-ФСС в электронной форме

Сформировать электронный отчет 4-ФСС вы можете в системе Контур.Экстерн: выберите меню «ФСС» > «Создать отчёт».

После этого выберите вид отчета, отчетный период и организацию, за которую нужно сдать отчет и нажмите на кнопку «Создать отчёт». Если отчет начинали заполнять ранее, то по кнопке «Показать отчёт в списке» можно открыть его для редактирования и отправки.

Чтобы подгрузить готовый из вашей бухгалтерской программы, выберите меню «ФСС» > «Загрузить из файла». Загруженный отчет можно просмотреть и при необходимости отредактировать, для это нажмите на кнопку «Загрузить для редактирования».

После заполнения отчета он появится в разделе «ФСС» > «Все отчёты». Наведите курсором на строку с нужным отчётом и выберите необходимое действие.

После перехода к отправке отчета выберите сертификат для подписи и нажмите на копку «Проверить отчет». Если при проверке отчета будут обнаружены ошибки — нажмите на кнопку «Открыть редактор», исправьте ошибки и перейдите к отправке отчета снова.

Если ошибок нет — нажмите на кнопку «Перейти к отправке».

После этого достаточно кликнуть «Подписать и отправить», и система подгрузит отчет на портал ФСС.

Далее вы можете отследить статус прохождения отчета — протокол контроля и квитанции о приеме отчетности придут прямо в Экстерн.

Когда статус сменится на «Получена квитанция», это значит, что отчет сдан. Квитанцию можно открыть и просмотреть, при необходимости — сохранить. Если у расчета статус «Ошибка отправки», значит, что расчет не отправлен и нужно повторить попытку.

Если же статус обозначен как «Ошибка расшифровки» — в ФСС не смогли расшифровать расчет или проверить электронную подпись. Убедитесь, что вы выбрали верный сертификат для того, чтобы подписать расчет, и отправьте снова.

Статус «Ошибка форматного контроля» говорит о том, что расчет не сдан. Необходимо исправить ошибки и заново отправить отчет. Если статус обозначен как «Ошибка логического контроля», значит, получена квитанция с ошибками. О необходимости их исправления нужно сообщить в ФСС.

3 месяца бесплатно пользуйтесь всеми возможностями Контур.Экстерна

Что такое ускоренная отправка отчета 4-ФСС?

В системе Контур.Экстерн вы можете выбрать так называемый ускоренный способ отправки отчета 4-ФСС в контролирующий орган. Для этого выберите меню «ФСС» > «Загрузить из файла», выберите файл и нажмите на кнопку «Загрузить и отправить».

www.kontur-extern.ru

Штраф за несвоевременную сдачу отчетности в ФСС в 2017

Обновление: 15 февраля 2017 г.

Организации и предприниматели, которые признаются страхователями, обязаны каждые три месяца заполнять и сдавать специальную отчетность в ФСС. Законодательством предусмотрен штраф за несвоевременную сдачу отчетности в ФСС.

В 2017 году в силу вступят изменения в законодательстве, касающиеся страховых взносов. Однако размер и основания для наказания такими штрафными санкциями значительных изменений не претерпели.

Ниже рассмотрим эти основания и размер штрафа, действующие в 2017 году.

Отчетность в ФСС

Обязанность сдачи отчета 4-ФСС регулируется Федеральным законом от 24 июля 1998 года N 125-ФЗ (далее – Закон).

Организациям и предпринимателям, несущим обязанность по сдаче отчетов в указанный негосударственный фонд, следует учитывать значительные изменения и дополнения в этот закон, вступающие в силу с 2017 года. Изменения в т.ч. касаются порядка обеспечения исполнения обязанности по перечислению соответствующих взносов. Их регулирует вновь введенная в Закон глава IV.1.

Обязанность по представлению отчета 4-ФСС должна быть выполнена:

Страхователь вправе уточнить свой отчет. При внесении уточнения он будет освобожден от ответственности в следующих случаях:

- если уточнение внесено до окончания срока подачи такой отчетности;

- если срок истек, но фонд не успел обнаружить ошибку и в установленном порядке известить об этом страхователя, а страхователь погасил возникшую в результате ошибки недоимку по взносам и пени;

- если уточнение произведено после выездной проверки, в ходе которой фондом не было установлено наличие ошибок.

- стихийное бедствие;

- если лицо не отдавало отчета своим действиям по причине болезни;

- если лицо выполняло письменные разъяснения фонда;

- иные обстоятельства.

Кроме этого страхователям важно учитывать значительные изменения и дополнения в Федеральный закон от 29 декабря 2006 года № 255-ФЗ (далее – Ф. закон № 255-ФЗ), вступающие в силу с 2017 года, а в частности, изменение порядка администрирования соответствующих платежей.

На основании части 1.1 статьи 1.1 Ф. закона № 255-ФЗ порядок исполнения обязанности по уплате взносов на соцстрах по нетрудоспособности и материнству регулируется Налоговым кодексом РФ.

Приказом Налоговой службы РФ от 10 октября 2016 года утверждена форма ежеквартального расчета по соответствующим страховым взносам N ММВ-7-11/[email protected] , правила его заполнения и подачи.

Штраф за не сдачу отчета в ФСС

Статья 26.30 Закона (часть первая) устанавливает штрафные санкции за пропуск срока сдачи отчета в фонд. Они составляют пять процентов от взносов, начисленных за 3 предшествующие месяца соответствующего периода, за каждый месяц (независимо от того, полный он или нет) с даты окончания срока подачи отчета, но не выше тридцати процентов от такой суммы и не ниже одной тысячи рублей.

Если нарушен порядок отчета в электронной форме, страхователь заплатит штраф двести рублей (часть вторая).

Кроме этого штраф за несданный отчет в ФСС может быть наложен на руководителя организации за совершение административного правонарушения, предусмотренного частью 2 статьи 15.33 Кодекса об административных правонарушениях (в редакции, действующей с 2017 года) — в размере от 300 до 500 рублей.

Важно, что к предпринимателям подобная административная ответственность не применяется. Это следует из примечания к указанной статье.

Рассмотрим примеры расчета санкции по части 1 статьи 26.30 Закона.

ООО «Предприятие» сдало заполненный бланк 4-ФСС за I квартал 2017 года, опоздав на три недели. Размер взносов за 1 квартал составил в сумме пятнадцать тысяч рублей. 9000 руб. x 5% x 1 мес. = 450.

Следовательно, штраф за несвоевременную сдачу отчетности в ФСС для ООО «Предприятие» составит одну тысячу рублей, т.к. четыреста пятьдесят рублей меньше вышеуказанного минимального размера штрафной санкции.

ООО «Фирма» сдало заполненный бланк 4-ФСС за I квартал 2017 года, опоздав на шесть с половиной месяцев. Размер взносов за 1 квартал составил в сумме девяносто тысяч рублей.

90 000 руб. x 5% x 7 мес. = 31500.

90 000 х 30% = 27000

Следовательно, штраф за вовремя несданный отчет в ФСС для ООО «Фирма» составит двадцать семь тысяч рублей, т.к. сумма, исчисленная по вышеуказанной формуле, превышает тридцать процентов от соответствующей суммы взносов.

Рассматриваемые штрафные санкции будут наложены независимо от формы вины соответствующего лица. Другими словами: неважно, допущен ли пропуск срока умышленно или по неосторожности.

Статья 26.25 Закона предусматривает перечень фактов, при которых вина лица не может быть установлена, и, соответственно, не может быть применена ответственность. Среди них:

Статьей 26.26 Закона предусмотрены смягчающие и отягчающие обстоятельства.

К примеру, тяжелая финансовая ситуация или трудные семейные обстоятельства могут быть признаны смягчающими обстоятельствами. В этом случае размер штрафа за несдачу отчета в ФСС может быть снижен вдвое.

Напротив, отягчает вину рецидив аналогичного нарушения. В такой ситуации размер штрафа подлежит увеличению вдвое.

Также следует помнить, что штраф нельзя наложить, если с даты нарушения прошло три года.

Согласно части 5 статьи 26.9 Закона требование об уплате штрафа подлежит исполнению не позднее десяти дней с даты его получения или в другой, более продолжительный срок, указанный в требовании.

Ответственность же за отчетность по страховым взносам по Ф. закону № 255-ФЗ, администрирование которых осуществляет налоговые органы, предусмотрена соответствующей нормой НК РФ – п. 1 ст. 119.

glavkniga.ru

Источник: http://mcuns.ru/otchet-v-fss-shtraf/