Когда образовательная организация может применить льготу по НДС

Чиновники согласились, что предоставление образовательных услуг по программам, не требующим лицензирования, может быть освобождено от НДС*. Проанализируем подробно, в каких случаях учебное заведение может не платить налог на добавленную стоимость, а когда начислить и уплатить налог в бюджет придется.

* Письмо Минфина России от 24 июня 2014 г. № 03-07-РЗ/30162.

А.И. Костыгина, эксперт по налогообложению

Условия освобождения от НДС

По общему правилу некоммерческие образовательные учреждения признаются плательщиками НДС, если ведут операции по реализации товаров (работ, услуг), а также в ряде иных случаев. Однако большинство из них может воспользоваться льготой по НДС.

Дело в том, что, согласно подпункту 14 пункта 1 статьи 149 Налогового кодекса РФ, от налогообложения освобождаются услуги в сфере образования, оказываемые некоммерческими образовательными организациями по реализации: 1) общеобразовательных или профессиональных образовательных программ (как основных, так и дополнительных), а также программ профессиональной подготовки или воспитательного процесса, указанных в лицензии; 2) дополнительных образовательных услуг, соответствующих уровню и направленности образовательных программ, внесенных в лицензию, за исключением консультационных услуг.

Классифицировать образовательные услуги необходимо прежде всего в соответствии с Федеральным законом от 29 декабря 2012 г. № 273-ФЗ «Об образовании в Российской Федерации» (далее – Закон № 273-ФЗ). В частности, согласно подпункту 2 пункта 4 статьи 12 указанного закона, к дополнительным образовательным программам относятся дополнительные профессиональные программы, например:

- повышения квалификации;

- профессиональной переподготовки.

Что касается вопросов начисления НДС с услуг в сфере образования по программам, не требующим лицензирования, то чиновники разъяснили следующее.

Данные услуги в силу подпункта 14 пункта 2 статьи 149 Налогового кодекса РФ освобождаются от обложения налогом на добавленную стоимость в случае их соответствия уровню и направленности образовательных программ, указанных в лицензии (письмо Минфина России от 24 июня 2014 г. № 03-07-РЗ/30162).

Также специалисты главного финансового ведомства отметили: профессиональное обучение по программам повышения квалификации служащих, согласно пункту 4 статьи 73 Закона № 273-ФЗ, предназначено для лиц, уже имеющих должность служащего (служащих).

Цель такого обучения состоит в последовательном совершенствовании профессиональных знаний, умений и навыков имеющейся должности служащего. Повышения образовательного уровня при этом не происходит. Реализация образовательных программ повышения квалификации государственных гражданских служащих, осуществленная лицам, не занимающим должностей государственной гражданской службы, также может быть освобождена от НДС.

Условием соответствия перечисленных услуг подпункту 4 пункта 2 статьи 149 Налогового кодекса РФ является указание в лицензии образовательных программ по повышению квалификации государственных гражданских служащих.

Позиция чиновников в отношении НДС

Источник: https://www.budgetnik.ru/art/8690-kogda-obrazovatelnaya-organizatsiya-mojet-primenit-lgotu-po-nds

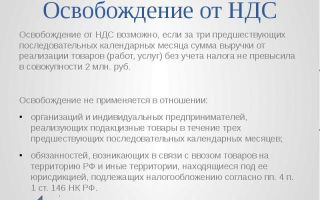

Процедура освобождения от НДС в 2018 году

Для того чтобы освободиться от налога, нужно изучить законодательную базу, иначе существует риск попасть под статью. Облагаются НДС практически все компании с дополнительной рыночной наценкой, то есть те, кто продает товар по высокой цене, нежели составляющая ее себестоимости. В данном случае налогооблагаемой базой становится разница между себестоимостью и реализацией товара.

В законодательстве указано, что оплачивает налог производитель. Но по факту, этот налог удерживается с простых покупателей, так как его стоимость закладывается в окончательную цену товара. Изначально предприятие подает декларацию, но затем оно возвращает сумму с покупателя.

Освободиться от уплаты налога может индивидуальный предприниматель и предприятие, выпускающее данную продукцию. При этом освобождение от уплаты является не обязанностью, а правом, и воспользоваться им могут практически все организации.

Благодаря этому компании смогут не оплачивать налог. Основным и единственным условием для этого становится отсутствие НДС в счетах-фактурах.

Оплачивать налог компании вправе в течение года. Освобождение вступает в силу после подачи документов.

Как только право реализуется, компания может не предоставлять налоговые декларации и не уплачивать налог в государственную казну.

Как только право наступило, не стоит забывать о том, что в счетах-фактурах проставляется пометка «Без НДС». В течение всего периода освобождения компании нужно подтверждать свои права.

Для освобождения от уплаты:

- за 3 месяца до предполагаемой даты подачи заявления выручка предприятия от продажи товаров не должна превышать 2 000 000 рублей;

- необходимо вести учет реализации товаров, в том числе подакцизных и неподакцизных.

Если компания осуществляет реализацию товара подакцизного и неподакцизного, то она вправе воспользоваться правом на освобождение. При этом неподакцизные автоматически не облагаются таким налогом.

Не редко бывает, когда учреждение соблюдает все вышеперечисленные условия, но не может освободиться от налога. Вправе освободиться от уплаты и организации, которые три месяца осуществляли торговлю только подакцизными товарами. К таковым стоит отнести:

- алкоголь;

- пиво;

- табак и табачные изделия;

- бензин

- легковые автомобили.

Все товары прописаны в статье 181 Налогового кодекса Российской Федерации.

Оформление и получение

Перед оформлением необходимо точно посчитать сумму оборота за трехмесячный период. Для этого складывается оборот от реализации (именно который облагается) без учета налога на добавленную стоимость. В расчет не включается продажа.

Для ИП

Данный вид налога считается косвенным, так как изымается из стоимости товара. Для освобождения индивидуального предпринимателя нужно:

- в отделении Федеральной налоговой службы подать заявление соответствующего образца;

- приложить пакет документов, в который входят выписки с бухгалтерского баланса, из книги продаж и книги учета дохода и расхода;

- получить решение по заявке.

Теперь индивидуальный предприниматель вправе не подавать налоговую декларацию. Если выше представленные документы отсутствуют, то предприниматель не вправе получить освобождение. При несвоевременной подаче документов также невозможно получить освобождение.

Подать документы можно лично или отправить их ценным письмом с уведомлением о получении. Недостатком освобождения становится отсутствие права сотрудничества с компаниями, которые начисляют НДС, а также большая бумажная волокита.

Для юридических лиц

Юридические лица также освобождаются от уплаты налога в аналогичном порядке. Изначально представитель организации или юридическое лицо приходит в налоговую организацию и подает заявление с приложением подтверждающих документов. В частности, счета-фактуры, учредительной документации и правоустанавливающей на обеспечение.

Далее на протяжении всего периода освобождения в квитанциях проставляют «Без НДС». Также они обязуются предоставить выписку с баланса, бухгалтерский баланс формы 2 и форму 1 для уточнения наличия суммы НДС.

Обязанности налогоплательщиков

Обязанностью налогоплательщиков становится сдача декларации до 20 числа месяца, следующего за отчетным годом. Если организация желает получить освобождение, то она должна отправить почтой заявление не позднее, чем за 6 дней до истечения срока подачи заявления, то есть до 14 числа. Помимо этого необходимо:

- уплачивать налог в установленные сроки;

- вставать на учет в налоговых органах;

- подавать декларацию в установленный период времени;

- вносить сведения о своей деятельности;

- предоставлять остальные необходимые документы;

- выполнять требования налоговой при обнаружении нарушений налогового законодательства;

- в течение 4 лет сохранять всю подтверждающую документацию касаемо расходов и доходов организации;

- иные обязательства, которые описаны в налоговом законопроекте.

Документы

Для освобождения от НДС нужно ежегодно предоставлять в налоговую документы, подтверждающие данный статус, а также написать заявление соответствующего образца. Таковыми становятся:

- выписка из книги продаж;

- копия получения и выставления счетов-фактур.

Предоставить документацию нужно не позднее 20-го числа месяца следующего года за освобожденным периодом.

Сроки

Освобождение действует на протяжении года. Отсчет периода начинается с месяца подачи заявления. При нарушении правил, например при превышении выручки, плательщик уплачивает полный налог. Уплата производится после подачи декларации и нарушения условий.

Налог оплачивается в государственный бюджет с учетом суммы пени. Рассчитывается он самостоятельно. Для корректности можно воспользоваться калькулятором, размещенным на сайте Федеральной налоговой службы nalog.ru.

Уплата платежа должна осуществляться до подачи декларации, иначе может быть начислен штраф за неуплату.

Особенности

Каждая из систем налогообложения имеет свои особенности при освобождении от НДС.

При УСН

В соответствии с главой 26.2 Налогового кодекса Российской Федерации налогоплательщик вправе воспользоваться освобождением, но только при соблюдении определенных условий при переводе на другую систему налогообложения.

Применение «упрощенки» позволяет организациям освободиться от уплаты налога на прибыль, на имущество и социального налога. Такие компании не признаются налогоплательщиками НДС.

Исключение – данный налог при ввозе товара на таможенную территорию России. Именно такое освобождение порождает не мало вопросов организациями, которые оплачивают налоги по системе ОСНО.

Наличие декларации

Наличие нулевой декларации также освобождает от уплаты налога на добавленную стоимость. Главное, чтобы в счетах-фактурах прописывалось «Без НДС». Но не многие компании работают по такой системе, поставляя товар. Поэтому, прежде чем получить освобождение, необходимо заранее подготовиться.

При импорте оборудования все компании, даже находящиеся на «упрощенке», должны уплатить налог на добавленную стоимость. Данное постановление уже активно действует на территории государства.

Частичное освобождение

Частичное освобождение применимо для организаций, которые ведут несколько видов работ. При этом они могут рассчитывать на освобождение от налога на один вид деятельности. Для этого они должны соблюдать все требования, которые указаны в действующем законопроекте, в том числе, предоставлять нулевую декларацию.

На ЕНВД

Компании и индивидуальные предприниматели, которые уплачивают единый налог, не являются налогоплательщиками НДС, в соответствии с главой 21 НК РФ. Исключение – НДС, подлежащий уплате в соответствии с НК при ввозе товара на таможню России.

Если компания работает по общей схеме, то от уплаты может освободиться лишь часть операций.

Медицинское оборудование

В соответствии с Налоговым кодексом, медицинское оборудование, описанное в Постановлении правительства Российской Федерации №1042 от 30 сентября 2015 года, не подлежит налогообложению.

Остальной же перечень вправе облагаться налогом на добавленную стоимость.

Использование и подтверждение

Компания, которая получила право на освобождение, должна подать уведомление в Федеральную налоговую службу. В уведомление входит наименование налогоплательщика, данные и реквизиты.

Там же указывается и выручка за квартал после подачи заявки на освобождение. К заявлению прикладывается выписка с бух. баланса для организаций и выписка из книги доходов для ИП. Для всех организационных форм нужно предоставить выписку из книги продаж.

Продление

Освобождение от уплаты налога предоставляется на период в 12 календарных месяцев. Меньший период получить невозможно. Прекратить предоставление можно самостоятельно, уплатив налог в полном объеме.

По окончании срока налогоплательщик может снова подать заявку или прекратить применение льготы. В налоговую службу подается аналогичный пакет документов. При отказе от применения подается уведомление об отказе.

Преимущества и недостатки

При отказе от уплаты налогоплательщик получает возможность:

- минимизировать стоимость товара или услуг;

- не снижать себестоимость;

- исключить раздельный учет при минимальных оборотах.

В последнем случае упрощается применением освобождения.

Из недостатков стоит выделить, что налогоплательщик:

- лишается контрактов с компаниями, осуществляющими начисление налога на добавленную стоимость;

- восстанавливает налог по остатку;

- сумма восстановления не учитывается в расходном балансе компании;

- при нарушении условий накладываются штрафные санкции.

При несвоевременной сдаче декларации в соответствии со статьей 119 Налогового кодекса взимается штраф в размере 1000 рублей. За отсутствие подачи заявления и подтверждающих документов на освобождение штрафа не предусмотрено.

Освобождение от уплаты НДС – право налогоплательщика, а не обязанность.

Как происходит ведение учета НДС при освобождении, можно узнать из данного видео.

Рекомендуем другие статьи по теме

Источник: http://znaybiz.ru/nalogi/obshaya-sistema/nds/procedura-osvobozhdeniya.html

Облагается ли НДС повышение квалификации по закупкам

Очень часто у сотрудников контрактной службы и контрактных управляющих при выборе курсов повышения квалификации по закупкам возникает вопрос: а облагается ли НДС повышение квалификации по закупкам?

Все ли корректно и не стоит ли отказаться, если образовательная организация предлагает оказать услугу без учета НДС? Да и бухгалтерия просит предоставить четкое обоснование. Разберемся в этом вопросе.

К какому виду услуг относится повышение квалификации по закупкам?

Согласно ч. 6 ст. 62 Федерального закона от 27 июля 2004 г. № 79-ФЗ дополнительное профессиональное образование госслужащих производится в организациях, которые выполняют образовательную деятельность по дополнительным профессиональным программам, а к ним относятся и программы повышения квалификации, и программы профессиональной переподготовки.

Следовательно, услуги по повышению квалификации по закупкам относятся к дополнительному профессиональному образованию.

Для получения полного доступа к порталу Про-госзаказ.ру, пожалуйста, зарегистрируйтесь. Это займет не больше минуты. Выберите социальную сеть для быстрой авторизации на портале:

Какие организации имеют право оказывать такие услуги?

Ключевым моментом здесь является наличие лицензии на образовательные услуги у организации, без которой такие услуги организация не имеет право оказывать.

Это могут быть:

- Некоммерческие организации, которые имеют лицензию на оказание образовательных услуг, причем эта деятельность является основной для такой организации (п. 18 ст. 2 Закона № 273-ФЗ). Т.е. в лицензии и приложении к лицензии такой организации будет прописан один основной вид деятельности – дополнительное профессиональное образование.

- Юридические лица, которые также имеют лицензию на оказание образовательных услуг, но такие услуги оказываются дополнительно и параллельно с основной деятельностью (п. 19 ст. 2 Закона № 273-ФЗ). Т.е. образовательная деятельность для таких организаций не является основной, и это будет указано в лицензии.

Какие образовательные услуги не облагаются НДС?

П. 14 ч. 2 ст. 149 Налогового кодекса РФ гласит, что на территории Российской Федерации НДС не облагается оказание услуг в сфере образования (в т.ч. обучение по профессиональным программам), если такие услуги оказывают некоммерческие образовательные организации. Безусловно, эти услуги обязательно должны быть указаны в лицензии и приложении к лицензии организации.

Таким образом, при оказании услуг по повышению квалификации по закупкам освобождаются от налогообложения только некоммерческие образовательные организации.

Какую образовательную организацию выбрать?

При выборе подрядчика на оказание услуг по повышению квалификации по закупкам вы можете остановиться абсолютно на любой организации: как некоммерческой, так и на юридическом лице. Здесь выбор скорее должен быть обоснован качеством образовательной программы, удобством условий обучения, имиджем образовательной организации.

Соответственно, в зависимости от формы собственности организации, услуга по повышению квалификации либо не будет облагаться НДС, либо будет.

Обосновываем отсутствие НДС при выборе услуги по повышению квалификации по закупкам

Итак, для того, чтобы убедиться, что организация вправе оказывать вам услуги по повышению квалификации по закупкам без учета НДС, вам необходимо:

- знать организационно-правовую форму и форму собственности организации, убедиться, что это некоммерческая организация;

- ознакомиться с лицензией организации и приложением к ней, где должно быть прописано, что основная деятельность данной организации – образовательная, в том числе, услуги по дополнительному профессиональному образованию.

В том случае, если одно из этих условий не соблюдено, образовательная организация имеет право оказать вам услуги по повышению квалификации по закупкам только с включенным в стоимость НДС.

Возникли вопросы? Хотите принять участие?

Звоните нам по тел.8 800 77548 66 или пишите на адрес:

Источник: https://www.pro-goszakaz.ru/article/102080-qqad-16-m9-27-09-2016-oblagaetsya-li-nds-povyshenie-kvalifikatsii-po-zakupkam

Образовательные услуги освобождаются от НДС. Но не всегда

01.08.2012

журнал «Учет в сфере образования» Николаева А. Н., аудитор

Анализ действующих нормСогласно абзацу 1 подпункта 14 пункта 2 статьи 149 Налогового кодекса РФ, НДС не облагаются услуги в сфере образования, оказываемые «некоммерческими образовательными организациями по реализации общеобразовательных и (или) профессиональных образовательных программ (основных и (или) дополнительных), программ профессиональной подготовки, указанных в лицензии, или воспитательного процесса, а также дополнительных образовательных услуг, соответствующих уровню и направленности образовательных программ, указанных в лицензии, за исключением консультационных услуг, а также услуг по сдаче в аренду помещений».

А в абзаце 2 подпункта 14 пункта 2 статьи 149 Налогового кодекса РФ сказано: «реализация некоммерческими образовательными организациями товаров (работ, услуг) как собственного производства (произведенных учебными предприятиями, в том числе учебно-производственными мастерскими, в рамках основного и дополнительного учебного процесса), так и приобретенных на стороне подлежит налогообложению вне зависимости от того, направляется ли доход от этой реализации в данную образовательную организацию или на непосредственные нужды обеспечения развития, совершенствования образовательного процесса», если иное не предусмотрено законодательством.

Условия для применения льготыОсвобождение от налогообложения (предусмотренное подп. 14 п. 2 ст. 149 Налогового кодекса РФ) действует только в том случае, если у учреждения на данные услуги есть лицензия (п. 6 ст. 149 Налогового кодекса РФ). Напомним, что образовательные учреждения получают лицензии в соответствии со статьей 33.1 Закона РФ от 10 июля 1992 г. № 3266-1.

По основным программам особых сложностей нет.

Но как быть с дополнительными образовательными услугами? Например, если организуются семинары и курсы лекций, по результатам которых документы об образовании не выдаются? Финансисты в письме от 21 июня 2012 г.

№ 03-07-07/59 отметили: если некоммерческая образовательная организация предоставляет дополнительные образовательные услуги, для освобождения от НДС должны быть соблюдены такие условия:

–есть лицензия на право реализации этих профессиональных образовательных программ (как основных, так и дополнительных);

–указанные дополнительные образовательные услуги соответствуют уровню и направленности программ, указанных в лицензии.

https://www.youtube.com/watch?v=IC7ThmPtDug

Таким образом, факт выдачи документа об образовании не является определяющим при решении вопроса, облагаются услуги НДС или нет.

В заключение приведем выводы судей, которые содержатся в постановлении ФАС Поволжского округа от 7 июля 2011 г. № А55-20211/2010.

Арбитры признали: образовательное учреждение вправе воспользоваться льготой по НДС (предусмотренной подп. 14 п. 2 ст.

149 Налогового кодекса РФ) даже при отсутствии лицензии, если не было реальной возможности получить ее своевременно (но это должно быть доказано документально).

Источник: http://taxpravo.ru/analitika/statya-260289-obrazovatelnyie_uslugi_osvobojdayutsya_ot_nds_no_ne_vsegda

Представление документов для подтверждения права на освобождение по ст.149 НК РФ

29.07.2015

Специально для сайта www.4dk-audit.ru

В ст.149 НК РФ приведён перечень операций, не подлежащих обложению НДС (освобождённых от обложения НДС).

Однако для подтверждения права налогоплательщика на освобождение операций, перечисленных в ст.149 НК РФ, налоговые органы требуют представлять с налоговой декларацией по НДС ряд дополнительных документов.

При этом в ст.88 НК РФ содержится исчерпывающий перечень случаев, когда при проведении камеральной проверки налоговые органы вправе истребовать у налогоплательщиков дополнительные документы.

Так в частности при проведении камеральных налоговых проверок налоговые органы вправе истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие право этих налогоплательщиков на эти налоговые льготы (п.6 ст.88 НК РФ).

При этом в п.1 ст.

56 НК РФ дано определение льгот, согласно которому льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков и плательщиков сборов предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками или плательщиками сборов, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам, не могут носить индивидуального характера.

Так под определение налоговых льгот попадают не все операции, перечисленные в ст.149 НК РФ.

Определению налоговой льготы соответствуют операции, освобождённые от обложения НДС, производимые:

- религиозными организациями (пп.1 п.3 ст.149 НК РФ),

- общественными организациями инвалидов (пп.2 п.3 ст.149 НК РФ),

- столовыми образовательных и медицинских организаций (пп.5 п.2 ст.149 НК РФ),

- адвокатскими бюро и коллегиями адвокатов (пп.14 п.3 ст.149 НК РФ), т.е. операции, которые осуществляются определённой категорией налогоплательщиков. Соответствующее разъяснение дано в Постановлении Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» (далее Пленум ВАС РФ).

Согласно выводу Пленума ВАС РФ истребование дополнительных документов в соответствии с п.6 ст.88 НК РФ для подтверждения права на освобождение от обложения НДС по операциям, по которым не выделены категории налогоплательщиков, имеющих право на освобождение согласно ст.149 НК РФ, является неправомерным.

В данном случае следует отметить, что освобождение от налогообложения отдельных операций не даёт определённой категории налогоплательщиков преимущества перед другими, т.е. в этом случае отсутствует основной признак налоговой льготы.

Ранее в Постановлении Президиума ВАС РФ от 18.09.2012 №4517/12 также указывалось на то, что налоговые льготы согласно ст.56 НК РФ применяются только в отношении отдельных категорий налогоплательщиков, в отличие от операций, освобождение от налогообложения которых предусмотрено для всех налогоплательщиков.

Источник: http://www.4dk-audit.ru/publications/predstavlenie-dokumentov-dlya-podtverzhdeniya-prava-na-osvobozhdenie-po-st-149-nk-rf/

Освобождение от НДС по 145 статье в 2018 году: пакет документов

Любая коммерческая организация имеет право быть освобожденной от уплаты НДС, при этом срок, в течение которого ей предоставляется подобная льгота, составляет 1 год (12 месяцев), но при этом необходимо соблюдение некоторых условий.

НДС облагаются практически все предприятия, потому их руководство интересует, как можно в 2018 году получить освобождение от НДС по статье 145, и какой пакет документов требуется предоставить для этого.

Какая организация может получить освобождение

Важно отметить, что подобная статья должна быть применима ко всему бизнесу и всей имеющейся деятельности, которой занимается организация, а не к определенному типу операций или виду бизнеса.

https://www.youtube.com/watch?v=IMMtqL7Xm60

Освобождение от уплаты НДС

Данная статья распространяется не только на крупные организации, но и на представителей малых видов бизнеса, таких как ИП.

Основным условием, признанным основанием для ее применения, является сумма всей выручки, получаемая от продажи ТРУ (без НДС).

Как сказано в статье 145, она не должна быть выше двух млн рублей, причем данная сумма считается за 3 предыдущих месяца работы.

Расчету подлежат операции, облагаемые НДС. В ст. 145, п. 2 прописано, кто именно не попадает под данную категорию:

- Предприятия, которые осуществляют продажу подакцизного товара.

- Компании, ранее освобожденные от выплаты НДС (проект «Сколково»).

- Организации, дата регистрации которых была произведена три месяца назад, так как за столь короткий промежуток они не могли получить требуемую выручку (трехмесячную).

Статья 145 Налоговый кодекс РФ

Освобождение от НДС в 2018 году по статье No145 – документы

Если все документы оформлены правильно и освобождение начало действовать, до 20 числа данного месяца информацию о применении положений статьи (уведомление) нужно предоставить в ИФНС, причем подаваться оно должно в форме, приложенной в статье 145 НК РФ.

Таким образом, компания или организация должна предоставить следующие бумаги:

- Уведомление, подтверждающее факт использования права на освобождение от НДС (согласно приказу БГ-3-03/342 МНС РФ).

- Бухгалтерская выписка (не относится к физлицам, только для юрлиц).

- Бухгалтерская выписка о доходе, расходе и хозяйственных операциях (для ИП).

- Выписка, получаемая из книги продаж.

Подобные документы можно приложить в свободной форме, однако, в них четко отражают реальные показатели выручки за 3 месяца (предыдущих).

Порядок освобождения от уплаты НДС

Применение статьи 145 НК РФ

По статье 145 НК РФ, компания, предоставившая в 2018 году все необходимые документы и получившая освобождение от НДС, имеет следующие преимущества, а именно:

- Не рассчитывать и платить НДС (исключение составляет выделенный налог по счет-фактуре, статья 173 НК РФ, пункт 5).

- Не подавать декларацию (НДС, согласно письму ФНС, No ЕД-4-3/7895).

- Не заполнять книгу покупок (согласно письму ФНС, No ЕД-4-3/7895).

Применив процедуру освобождения от уплаты НДС, компания не имеет возможности отказаться от нее в течение следующего года (12 месяцев). После того как данный год закончится, организация вправе предоставить в ИФНС документы:

- Расчет за каждые три месяца, идущие один за другим. В нем должно быть отражено то, что доход не был выше 2 миллиона рублей.

- Уведомление, в котором отмечено желание продлить действие статьи 145 (освобождение от уплаты НДС) или же отказ.

При этом предприятие, имеющее освобождение, обязано производить следующие действия:

- В обязательном порядке выставлять клиенту требуемые счета-фактуры с записью «Без НДС».

- Заполнять книгу продаж.

- Не вычитать НДС (статья 170 НК РФ).

- Включать НДС от поставщиков в стоимость ТРУ.

- Восстановить НДС со стоимости ТРУ. При этом оно должно быть сделано в расчетном периоде, непосредственно предшествующем освобождении.

Таким образом, в 2018 году при предоставлении требуемого пакета документов и соблюдении указанных условий, организации могут претендовать на освобождение от уплаты НДС согласно статье 145 НК РФ.

Источник: https://PensiyaPortal.ru/news/osvobozhdenie-ot-nds-v-2018/

17:02 Об освобождении некоммерческой образовательной организации от НДС в отношении услуг в сфере образования

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 24 июня 2014 г. N 03-07-РЗ/30162

Вопрос:

Об освобождении некоммерческой образовательной организации от НДС в отношении услуг в сфере образования по образовательным программам повышения квалификации государственных гражданских служащих, оказанных лицам, не являющимся данными служащими, и по программам, не требующим лицензирования.

Ответ:

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу применения освобождения от налогообложения налогом на добавленную стоимость при реализации оказываемых некоммерческими образовательными организациями услуг в сфере образования и сообщает следующее.

В соответствии с подпунктом 14 пункта 2 статьи 149 Налогового кодекса Российской Федерации (далее — Кодекс) от налогообложения налогом на добавленную стоимость освобождаются услуги в сфере образования, оказываемые некоммерческими образовательными организациями по реализации общеобразовательных и (или) профессиональных образовательных программ (основных и (или) дополнительных), программ профессиональной подготовки, указанных в лицензии, или воспитательного процесса, а также дополнительных образовательных услуг, соответствующих уровню и направленности образовательных программ, указанных в лицензии, за исключением консультационных услуг.

Согласно подпункту 2 пункта 4 статьи 12 Федерального закона от 29 декабря 2012 г. N 273-ФЗ «Об образовании в Российской Федерации» (далее — Закон) к дополнительным образовательным программам относятся в том числе дополнительные профессиональные программы — программы повышения квалификации, программы профессиональной переподготовки.

На основании пункта 4 статьи 73 Закона под профессиональным обучением по программам повышения квалификации служащих понимается профессиональное обучение лиц, уже имеющих должность служащего, должности служащих, в целях последовательного совершенствования профессиональных знаний, умений и навыков имеющейся должности служащего без повышения образовательного уровня.

Что касается услуг в сфере образования по реализации образовательных программ повышения квалификации государственных гражданских служащих, оказанных лицам, не занимающим должности государственной гражданской службы, то данные услуги в целях применения указанного подпункта 14 пункта 2 статьи 149 Кодекса следует относить к дополнительным образовательным услугам. В связи с этим данные услуги освобождаются от налогообложения налогом на добавленную стоимость при условии указания в лицензии на осуществление образовательной деятельности образовательных программ по повышению квалификации государственных гражданских служащих.

По вопросу применения налога на добавленную стоимость в отношении услуг в сфере образования, оказываемых некоммерческими образовательными организациями по образовательным программам, не требующим лицензирования, то данные услуги согласно подпункту 14 пункта 2 статьи 149 Кодекса подлежат освобождению от налогообложения налогом на добавленную стоимость, в случае соответствия указанных дополнительных образовательных услуг уровню и направленности образовательных программ, указанных в лицензии.

Источник: http://www.taxru.com/blog/2014-07-05-17687

Налоговые льготы по ндс для бюджетных учреждений

НДС — порядок применения льгот бюджетными организациями

Главой 21 «Налог на добавленную стоимость» части второй Налоговой кодекса РФ не предусмотрен особый порядок исчисления и уплаты налога на добавленную стоимость для бюджетных организаций.

Налогоплательщиками являются организации, на которые в соответствии с Налоговым кодексом РФ возложена обязанность уплачивать налоги и (или) сборы (ст. 19 НК РФ). При этом под организациями понимаются юридические лица, которые образованы в соответствии с законодательством Российской Федерации (ст. 11 НК РФ).

Плательщиками налога на добавленную стоимость признаются организации, индивидуальные предприниматели, а также лица, признаваемые плательщиками налога на добавленную стоимость, в связи с перемещением товаров через таможенную границу Российской Федерации (ст. 143 НК РФ).

Таким образом, все организации, вне зависимости от форм собственности, ведомственной принадлежности и видов деятельности, при осуществлении операций, подлежащих налогообложению, обязаны платить НДС.

В соответствии с подпунктом 1 пункта 1 статьи 146 Налогового кодекса РФ объектом налогообложения признают операции по реализации товаров (работ, услуг) на территории Российской Федерации.

Исключением являются операции, не подлежащие налогообложению согласно статье 149 Налогового кодекса РФ, и операции, не признаваемые объектом налогообложения согласно пункту 2 статьи 146 Налогового кодекса РФ.

Операции, не подлежащие налогообложению налогом на добавленную стоимость, определены в статье 149 Налогового кодекса РФ.

Важным моментом для использования освобождения от налогообложения налогом на добавленную стоимость, предусмотренного статьей 149 Налогового кодекса РФ, является выполнение требований пунктов 4, 5, 6 и 7 данной статьи.

В случае если организация осуществляет операции, подлежащие налогообложению, и операции, не подлежащие налогообложению (освобожденные от налогообложения), она обязана вести раздельный учет таких операций. Об этом сказано в пункте 4 статьи 149 Налогового кодекса.

В пункте 5 статьи 149 указан порядок, согласно которому организация, осуществляющая операции по реализации товаров (pa6oт, услуг), предусмотренные пунктом 3 настоящей статьи, вправе отказаться от освобождения таких операций от налогообложения.

Для этого нужно представить соответствующее заявление в налоговый орган по месту своей регистрации в качестве налогоплательщика.

Срок не позднее 1-го числа налогового периода, с которого организация намерена отказаться от освобождения или приостановить его использование.

Такой отказ или приостановление возможны только в отношении всех осуществляемых организацией операций, предусмотренных одним или несколькими подпунктами пункта 3 статьи 149.

Не допускается, чтобы подобные операции освобождались или не освобождались от налогообложения в зависимости от того, кто является покупателем (приобретателем) соответствующих товаров (работ, услуг).

Также организация не может отказаться от освобождения на срок менее одного года.

Согласно пункту 6 статьи 149 перечисленные в данной статье операции не подлежат налогообложению при наличии у организации соответствующих лицензий на осуществление лицензируемой деятельности.

Норма пункта 7 статьи 149 указывает, что освобождение от налогообложения не применяется при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, комиссии либо агентских договоров.

НДС и образовательные учреждения

С учетом изложенных особенностей, предусмотренных для организаций, в том числе бюджетных, рассмотрим порядок применения налогового освобождения от НДС образовательными учреждениями.

В соответствии с подпунктом 14 пункта 2 статьи 149 Налогового кодекса РФ не подлежит налогообложению реализация на территории России услуг в сфере образования.

Но при условии, что эти услуги оказывают некоммерческие образовательные учреждения учебно-производственного (по направлениям основного и дополнительного образования, указанным в лицензии) или воспитательного процесса.

При этом не стоит забывать, что консультационные услуги, а также услуги по сдаче в аренду помещений не подпадают под это освобождение.

Реализация некоммерческими образовательными организациями товаров (работ, услуг), как собственного производства (в том числе учебно-производственными мастерскими в рамках основного и дополнительного учебного процесса), так и приобретенных на стороне, подлежит налогообложению. Причем независимо от того, направляется ли доход от этой реализации в данное образовательное учреждение на развитие, совершенствование образовательного процесса или нет.

При оказании некоммерческими образовательными учреждениями услуг в сфере образования по проведению учебно-производственного или воспитательного процесса освобождение от налога предоставляют независимо от того, на какие цели направлен доход, полученный за оказание этих услуг.

Услугой для целей налогообложения на основании пункта 5 статьи 38 Налогового кодекса РФ признают деятельность, результаты которой не имеют материального выражения, реализуют и потребляют в процессе осуществления этой деятельности.

Согласно Закону от 10 июля 1992 г. N 3266-1 «Об образовании» (далее — Закон) под образованием понимается целенаправленный процесс воспитания и обучения в интересах человека, общества, государства. Такой процесс должен сопровождаться констатацией достижения обучающимся установленных государством образовательных уровней (образовательных цензов).

В соответствии со статьей 12 Закона образовательным является учреждение, осуществляющее образовательный процесс. То есть реализующее одну или несколько образовательных программ и (или) обеспечивающее содержание и воспитание обучающихся воспитанников.

Согласно пункту 6 статьи 33 Закона право на ведение образовательной деятельности и льготы, установленные Российским законодательством, возникают у образовательного учреждения с момента выдачи ему лицензии (разрешения).

Таким образом, указанную льготу предоставляют при наличии лицензии на право ведения образовательной деятельности, выданной в соответствии с Законом от 10 июля 1992 г. N 3266-1 «Об образовании».

Негосударственные образовательные учреждения могут создаваться в организационно-правовых формах, предусмотренных гражданским законодательством для некоммерческих организаций (ст. 11.1 Закона от 10 июля 1992 г. N 3266-1).

Соответственно некоммерческие образовательные учреждения, под которыми понимают государственные (или муниципальные), а также негосударственные образовательные организации, созданные в организационно-правовых формах, предусмотренных гражданским законодательством для некоммерческих организаций, и осуществляющие образовательную деятельность при наличии лицензии вправе применить налоговое освобождение согласно подпункту 14 пункта 2 статьи 149 Налогового кодекса РФ.

Приказом Министерства общего и профессионального образования РФ от 16 марта 1999 г. N 643 «Об утверждении типового положения о филиалах высших учебных заведений, подведомственных федеральным органам исполнительной власти» установлено, что филиал проходит лицензирование образовательной деятельности самостоятельно.

Таким образом, условием для применения вышеуказанного освобождения образовательным учреждением, который имеет филиалы, является наличие лицензий на право ведения образовательной деятельности как у самого учреждения, так и у его филиалов.

Коммерческим образовательным учреждениям, в том числе созданным в виде обособленных или структурных подразделений коммерческих организаций или индивидуальными предпринимателями, освобождение от НДС не предоставляют.

Не подлежит лицензированию образовательная деятельность в форме разовых лекций, стажировок, семинаров и других видов обучения, не сопровождающаяся итоговой аттестацией и выдачей документов об образовании и (или) квалификации. Об этом сказано в подпункте «а» пункта 2 Положения о лицензировании образовательной деятельности, утвержденном постановлением Правительства от 18 октября 2000 г.

N 796. Таким образом, в случае, когда по итогам семинаров аттестацию не проводят и соответствующие документы не выдают, услуги по проведению семинаров не подпадают под лицензирование. Соответственно льгота, предусмотренная подпунктом 14 пункта 2 статьи 149 Налогового кодекса РФ, на такие услуги не распространяется.

Таким образом, реализацию таких услуг облагают НДС в общеустановленном порядке.

Научно-исследовательские и опытно-конструкторские работы

Согласно подпункту 16 пункта 3 статьи 149 Налогового кодекса РФ не подлежит обложению НДС выполнение научно-исследовательских и опытно-конструкторских работ за счет средств бюджетов.

А также средств Российского фонда фундаментальных исследований, Российского фонда технологического развития и образуемых для этих целей в соответствии с Российским законодательством внебюджетных фондов министерств, ведомств, ассоциаций.

Выполнение научно-исследовательских и опытно-конструкторских работ учреждениями образования и науки на основе хозяйственных договоров также не облагают НДС.

При выполнении научно-исследовательских и опытно-конструкторских работ учреждениями образования на основе хозяйственных договоров, основанием для освобождения этих работ от налога является договор на выполнение таких работ. Также нужно представить в налоговый орган подтверждение об отнесении организации, выполняющей данные работы, к учреждениям образования.

Нередко учреждение образования осуществляет операции, подлежащие налогообложению, и операции, освобождаемые от налогообложения. Если в учетной политике, принятой организацией, не отражен отказ от освобождения от НДС, право на него у учреждения возникает только при наличии раздельного учета таких операций.

НДС и учреждения культуры

Услуги в сфере культуры и искусства, которые оказывают на территории России учреждения культуры и искусства, также не облагают НДС (пп. 20 п. 2 ст. 149 НК РФ). К таким услугам относятся:

— услуги по доставке читателям и приему у читателей печатной продукции из фондов библиотек

— реализация входных билетов и абонементов на посещение театрально-зрелищных, культурно-просветительных и зрелищно-развлекательных мероприятий, форма которых утверждена в установленном порядке как бланк строгой отчетности.

К учреждениям культуры и искусства в целях главы 21 Налогового кодекса относят:

— театры, кинотеатры

— концертные организации и коллективы

— театральные и концертные кассы, цирки

— библиотеки, музеи, выставки

— дома и дворцы культуры (в частности, дома кино, литератора, композитора), клубы

— планетарии, парки культуры и отдыха

— лектории и народные университеты

— экскурсионные бюро (за исключением туристических экскурсионных бюро)

— заповедники, ботанические сады и зоопарки, национальные парки, природные парки и ландшафтные парки.

Если образовательное учреждение имеет в качестве обособленного или структурного подразделения библиотеку, клуб, оно может получить освобождение от НДС.

Однако эта льгота предоставляется при наличии у данного образовательного учреждения соответствующего кода ОбщеРоссийского классификатора видов экономической деятельности ОК 029-2001.

Напомним, что этот классификатор введен с 1 января 2003 года на основании постановления Госстандарта России от 6 ноября 2001 г. N 454-ст.

НДС и аренда

Нередко образовательные учреждения осуществляют несколько видов деятельности, одним из которых является образовательная. В этом случае освобождение от налога услуг в сфере образования осуществляется не только при наличии лицензии на право ведения образовательной деятельности, но при выполнении условий, предусмотренных пунктом 4 статьи 170 Налогового кодекса РФ.

Пунктом 4 статьи 170 Налогового кодекса РФ определен порядок раздельного учета сумм налога, подлежащих налоговому вычету, и сумм налога, относимых на затраты по производству и реализации товаров (работ, услуг).

Как указано выше, услуги некоммерческих образовательных организаций по сдаче в аренду имущества, в том числе недвижимого, облагают НДС в общеустановленном порядке.

Но у бухгалтеров возникает вопрос: если образовательное учреждение сдает в аренду помещение, которое является федеральной собственностью и закреплено за ним на праве оперативного управления, можно ли применять пункт 3 статьи 161 Налогового кодекса РФ?

В этом пункте сказано, что при предоставлении на территории России органами государственной власти и управления и органами местного самоуправления в аренду федерального имущества, имущества субъектов Российской Федерации и муниципального имущества налоговую базу определяют как сумму арендной платы с учетом налога. При этом налоговый агент определяет налоговую базу отдельно по каждому арендованному объекту имущества. В этом случае налоговыми агентами признают арендаторов указанного имущества. Они обязаны исчислить, удержать из доходов, уплачиваемых арендодателю, и перечислить в бюджет соответствующую сумму налога.

В ситуации, когда государственное образовательное учреждение сдает в аренду помещение, которое является федеральной собственностью и закреплено за ним на праве оперативного управления, обязанность по уплате НДС возлагается на арендодателя. В данном случае арендатор не вправе выполнять функции налогового агента (ст. 161 НК РФ).

НДС и целевое финансирование

При реализации федеральных целевых программ, исполнителями которых являются, например, государственные учреждения, выполненные ими работы или оказанные услуги облагают НДС.

При этом когда заказчиком работ (услуг) является государство и бюджетные средства являются источником их оплаты, НДС, подлежащий уплате за выполнение этих работ (услуг), исчисляют и уплачивают в общеустановленном порядке.

При определении налоговой базы выручку от реализации товаров (работ, услуг) определяют исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг). При этом не важно получена выручка в денежной, натуральной формах или в ценных бумагах (п. 2 ст. 153 НК РФ).

Если бюджетная организация получила деньги в виде целевого финансирования из бюджетов различных уровней на оплату каких-либо работ или услуг, то эти средства не учитывают при определении налоговой базы. Однако такие средства не облагают налогом только в момент их зачисления на счет организации-бюджетополучателя, которая является заказчиком указанных работ (услуг).

Выполненные работы (оказанные услуги), которые были оплачены за счет вышеуказанных средств, подлежат налогообложению (освобождению от налогообложения) в соответствии с главой 21 Налогового кодекса РФ.

При получении исполнителем от бюджетной организации данных денежных средств за предстоящее выполнение работ (оказание услуг) налогообложение осуществляют согласно статье 162 Налогового кодекса РФ.

В соответствии с подпунктом 5 пункта 2 статьи 146 Налогового кодекса РФ не признается объектом налогообложения передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также бюджетным учреждениям, государственным, муниципальным унитарным предприятиям.

Денежные средства, поступившие в виде целевых средств из бюджетов различных уровней на приобретение товаров (работ, услуг), включая основные средства и нематериальные активы, не учитывают при определении налоговой базы.

Таким образом, имея в оперативном управлении имущество, являющееся федеральной собственностью, его текущий ремонт следует осуществлять за счет средств целевого финансирования, выделенных по смете доходов и расходов. Суммы налога, уплаченные при приобретении товаров (работ, услуг) в пределах сметы, в том числе за счет средств, полученных от предпринимательской деятельности, вычету не подлежат.

Л.В. Чураянц,

советник налоговой службы РФ III ранга

«Бюджетный учет», N 1, январь 2005 г.

Документ. Исчисление и учет налога на добавленную стоимость в бюджетных учреждениях

Исчисление и учет налога на добавленную стоимость в бюджетных учреждениях

Законом Украины «О налоге на добавленную стоимость» от 03.04.97 г. N 168/97- ВР (далее — Закон о НДС) возникновение обязательств по уплате налога на добавленную стоимость обусловлено двумя основными моментами:

— подпадает или не подпадает данное юридическое или физическое лицо под определение » налогоплательщик»

— являются ли хозяйственные операции, совершаемые данным лицом, объектом налогообложения.

Пунктом 2.1 статьи 2 Закона о НДС определено, что плательщиком данного налога является юридическое или физическое лицо, объем налогооблагаемых операций по продаже товаров (работ, услуг) которого на протяжении любого периода из последних двенадцати календарных месяцев превышает 600 необлагаемых минимумов доходов граждан, или 10200 грн.

Источник: http://kladsovetov.ru/lgoty-po-sboram/nalogovye-lgoty-po-nds-dlja-bjudzhetnyh.html

Получаем освобождение от НДС

Преимущества

Статья 145 Налогового кодекса РФ позволяет организации получить освобождение от исполнения обязанностей налогоплательщика по налогу на добавленную стоимость. Что это дает? В чем преимущества?

Компания, получившая освобождение, не начисляет и не платит налог в бюджет, а также не представляет декларацию по НДС. Не должна она и вести книгу покупок (поскольку не имеет права на вычеты). Это подтверждено в письме ФНС России от 29 апреля 2013 г. № ЕД-4-3/7895@.

Но учтите: книгу продаж, журнал учета полученных и выставленных счетов-фактур придется продолжать вести, так как эти документы требуется подавать в налоговую инспекцию для подтверждения права на освобождение (продление срока освобождения). Это прямо предусмотрено в пункте 6 статьи 145 Налогового кодекса РФ

Счета-фактуры также надо продолжать выставлять – уже без выделения суммы налога отдельной строкой. При этом в счете-фактуре делается надпись или ставится штамп «Без налога (НДС)».

Обратите внимание на такие аспекты.

- Если фирма, пользующаяся освобождением от НДС, выставит покупателю товаров, работ, услуг (заказчику) счет-фактуру с выделением суммы налога, то она обязана уплатить в бюджет всю сумму налога, указанную в этом счете-фактуре (подп. 1 п. 5 ст. 173 Налогового кодекса РФ). При этом права на освобождение компания не лишается. Уплата в бюджет суммы налога в соответствии с выставленным счетом-фактурой основанием для утраты права на освобождение от НДС не является. Это разъяснено в письме Минфина России от 31 мая 2007 г. № 03-07-14/16).

- Освобождение от НДС не распространяется на операции по ввозу товаров в РФ и не освобождает от обязанностей налогового агента по НДС (п. 3 ст. 145), ст. 161 Налогового кодекса РФ).

Негативные стороны

На практике строительные организации освобождение от НДС используют нечасто.

Причины могут быть разными.

Во-первых, все крупные компании – плательщики налога на добавленную стоимость. Поэтому они заинтересованы в налоговом вычете и заключать договор на строительство или выполнение строительно-монтажных работ с подрядчиком, пользующимся освобождением, просто не станут.

Исключение может составить жилищное строительство на продажу и строительство по инвестдоговорам (в том числе по договорам долевого участия). Данные операции НДС не облагаются (если только компания сама не откажется от льготы).

Примечание. Не подлежат обложению НДС на территории РФ реализация жилых домов, услуги застройщика по договорам долевого участия (кроме строительства объектов производственного назначения). Не признается реализацией передача имущества, если она носит инвестиционный характер (подп. 22), 23.1 п. 3 ст. 149, подп. 4 п. 3 ст. 39 Налогового кодекса РФ).

Вычет не имеет значения и для заказчиков-физлиц. Но и здесь следует учитывать, что они в основном выступают либо покупателями жилья (индивидуальных жилых домов, квартир), либо заказчиками ремонтных работ в жилых помещениях. Последний вид деятельности подпадает под ЕНВД, так как относится к бытовым услугам. Правда, применение этого спецрежима в настоящее время для компании не обязательно.

Во-вторых, как мы уже сказали, получить освобождение от НДС организация может при условии, что за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров, работ, услуг без учета налога не превысила в совокупности 2 000 000 руб. (доходы берутся только от реализации). То есть льгота может быть актуальной лишь для небольших фирм – с годовой выручкой не более 8 000 000 руб. (без учета НДС).

Но получить освобождение от уплаты налога на добавленную стоимость можно и другим способом – путем перехода на упрощенную систему (ставка единого налога ниже ставки налога на прибыль: 15% и 20% соответственно).

Размер выручки, позволяющий применять «упрощенку», не должен превышать 60 000 000 руб. в год (п. 4.1 ст. 346.13 Налогового кодекса РФ).

Это значительно превосходит лимит, установленный в пункте 1 статьи 145 Налогового кодекса РФ (правда, при «упрощенке» в лимит выручки входят не только доходы от реализации, но и внереализационные доходы).

Но в любом случае перед принятием решения необходимо просчитать прогнозируемые результаты и учесть конкретные обстоятельств ведения деятельности.

Например, начинающей небольшой фирме, у которой пока нет прибыли, иногда бывает выгодно получить освобождение от уплаты НДС, если ее заказчикам вычет не нужен.

Это позволит организации снизить налоговую нагрузку на суммы налога на добавленную стоимость и налога на прибыль (при упрощенной системе ей пришлось бы, будучи убыточной, заплатить минимальный налог).

А также избавиться от обязанности вести раздельный учет «входного» НДС по товарам, работам, услугам, используемым в облагаемой и не облагаемой данным налогом деятельности (п. 4 ст. 170 Налогового кодекса РФ).

Помимо этого, следует помнить, что при «упрощенке» действует закрытый перечень расходов, уменьшающих доходы, установленный в пункте 1 статьи 346.16 Налогового кодекса РФ, что может быть не всегда удобно.

И наконец, для организации применение освобождения (по ст. 145) Налогового кодекса РФ будет единственной возможностью не начислять НДС, если она не соответствует критериям, позволяющим применять упрощенную систему (допустим, организация имеет филиал или доля участия другой компании в ее уставном капитале превышает 25%).

Порядок действий

Итак, компания решила «освободиться» от НДС. И чаще всего – с начала календарного года (в силу обычаев делового оборота). Но следует знать, что это вовсе необязательно.

Сроки и документы

Воспользоваться рассматриваемым правом можно с любого месяца.

Однако нужно помнить, что срок добровольного освобождения (если не нарушены условия его применения) не может быть меньше года (п. 4 ст. 145 Налогового кодекса РФ). Он будет отсчитываться с конкретного месяца не как календарный год, а как последовательно идущие 12 месяцев.

Процедура следующая.

Не позднее 20-го числа месяца, начиная с которого компания претендует на освобождение, ей нужно подать в ИФНС:

- выписку из бухгалтерского баланса;

- выписку из книги продаж;

- копию журнала полученных и выставленных счетов-фактур.

Организация, перешедшая с упрощенной системы на общий режим, для подтверждения права на освобождение представляет выписку из книги учета доходов и расходов… утвержденной приказом Минфина России от 22 октября 2012 г. № 135н (п. 6 ст. 145 Налогового кодекса РФ).

Перед тем как направить в инспекцию уведомление, проверьте правильность исчисления выручки за три предшествующих месяца.

Обратите внимание на такие нюансы.

Расчет выручки

Она исчисляется не за квартал, а за любые три последовательных календарных месяца. Для получения освобождения по статье 145 Налогового кодекса РФ, как было сказано, берется только выручка от реализации товаров (работ, услуг).

При этом, по мнению финансистов, учитываются как облагаемые, так и не облагаемые НДС операции, хотя здесь мнения судей и чиновников расходятся, поскольку в статье 145 Налогового кодекса РФ не уточняется, какие именно суммы включаются в расчет: все поступления или только выручка от операций, облагаемых НДС.

Источник: http://www.pnalog.ru/material/poluchenie-osvobojdenie-ot-nds