Правило 5 процентов по НДС: пример расчета в 2018 году

В 2018 году раздельный учет должны вести организации, которые проводят операции как облагаемые, так и необлагаемые налогом на добавленную стоимость (ст. 170 НК РФ).

Используя правило 5 процентов по НДС, компания сможет принять в вычету входной НДС полностью по расходам, которые относятся одновременно к облагаемым и необлагаемым НДС операциям.

Как рассчитать 5 процентов при раздельном учете, читайте в нашей статье.

Как вести раздельный учет по НДС в 2018 году

Организация может совершать операции, облагаемые и необлагаемые НДС. В этом случае необходимо вести раздельный учет. Цель такого учета — правильно рассчитать НДС к уплате в бюджет. Так как принять к вычету входной НДС можно только в части облагаемых НДС операций. По необлагаемым операциям, входной НДС нужно включить в стоимость имущества (работ, услуг).

В налоговом кодексе не прописана методика ведения раздельного учета в компании, поэтому ведите учет в любом порядке, который позволит разграничить операции по НДС.

Срочная новость для плательщиков НДС: Чиновники назвали четыре новых случая, когда можно не платить НДС. Подробности читайте в журнале «Российский налоговый курьер».

Например, учет облагаемых и необлагаемых операций по НДС можно вести на субсчетах, специально открытых к счетам реализации. Пример учетной политики в части ведения раздельного учета можно посмотреть здесь:

Скачать пример учетной политики (фрагмент) >>>

Обязанность вести раздельный учет обоснована тем, что по таким операциям НДС нужно учитывать по-разному. Входной НДС по товарам (работам, услугам), которые используются для облагаемых операций, принимается к вычету.

Входной НДС по товарам (работам, услугам), которые используются для необлагаемых операции, нужно включить в стоимость приобретенного товара (работ, услуг).

Кроме того, существует третья категория, если организация одновременно совершает как облагаемые, так и необлагаемые операции по товару (работам, услугам), то такой НДС нужно распределять.

Не распределять НДС можно только в том случае, если за квартал доля расходов на покупку, производство или продажу объектов, освобожденных от НДС, не превышает 5 процентов. Это и называется правилом 5 процентов. Если данное правило соблюдается, то входной НДС можно полностью принять к вычету, не распределяя.

Данное правило применяется только для тех покупок, которые предназначены одновременно для облагаемых и необлагаемых операций по НДС. Если имущество приобретается сразу для необлагаемых НДС операций, то входной налог принять к вычету нельзя, даже если доля расходов по необлагаемым операциям меньше 5 процентов от совокупных расходов. Такую сумму налога включите в стоимость покупки.

Важно! Правило 5 процентов не освобождает организацию от ведения раздельного учета, лимит в 5 процентов дает лишь право принимать к вычету весь входной НДС, не распределяя. Вести раздельный учет организация должна независимо от того, какой процент составляет доля расходов на приобретение, производство или реализацию, освобожденных от НДС.

Долю расходов определите по формуле :

Разберем на примере правило 5 процентов по НДС:

У компания ООО «Омега» есть операции облагаемые и необлагаемые по НДС.

Прямые расходы компании на облагаемые операции за 3 квартал составляют 20 000 000 руб., на необлагаемые — 700 000 руб. Общехозяйственные расходы составляют 3 500 000 руб. Согласно учетной политике компания распределяет общехозяйственные расходы пропорционально выручке от облагаемых и необлагаемых сделок. Выручка от облагаемых операций равна 21 000 000 руб., от необлагаемых — 970 000 руб.

Общехозяйственные расходы, относящиеся к необлагаемым операциям, равны 154 528,90 руб. (3 500 000. х (970 000 : (21 000 000 + 970 000))).

Доля расходов на необлагаемые сделки составляет 3,5 процента ((700 000 + 154 528,90) : (20 000 000 + 700 000 + 3 500 000)). Так как этот показатель не превышает 5 процентов, компания вправе принять к вычету весь входной НДС, предъявленный поставщиками, за 3 квартал.

Раздельный учет НДС: безвозмездная передача

Компании часто осуществляют операции по безвозмездной передаче имущества. Нужно ли в данном случае вести раздельный учет по НДС?

Безвозмездная передача признается реализацией. Поэтому с нее нужно начислить НДС. Значит, в общем случае, раздельный учет по таким операциям вести не нужно, так как НДС начисляется в общем порядке.

Однако, в некоторых случаях безвозмездная передача НДС не облагается:

В таком случае, раздельный учет ведите.

Раздельный учет НДС: при экспорте

Нужно ли вести раздельный учет зависит от того, какие товары экспортирует организация. Если реализуете несырьевые товары, то входной НДС приминайте в обычном порядке при соблюдении всех условий.

Если организация реализует сырьевые товары как на экспорт, так и внутри России, то необходимо вести раздельный учет.

Это связано с тем, что

предъявленный поставщиками НДС, который относится к сырьевым товарам, реализованным на экспорт, принимается к вычету на дату, когда определили налоговую базу по экспортной операции.

Если такой налог по ошибке принят к вычету раньше срока, то его необходимо восстановить.

Раздельный учет НДС при наличии операций НДС 0%

Раздельный учет входного НДС предусмотрен НК РФ только в случае, когда организация проводит операции, как облагаемые НДС, так и освобождаемые от этого налога. Ставка 0% не является освобождением от налога.

Однако, и в этой ситуации организации нужно вести раздельный учет. Это связано с тем, что порядок принятия НДС к вычету по операциям, облагаемым по ставке 18% и по операциям, облагаемым по ставке 0%, различен.

Так, по товарам (работам, услугам), использованным для реализации, облагаемой по ставке 18 процентов, принимается к вычету в момент принятия активов к учету.

НДС по товарам (работам, услугам), использованным для операции, облагаемой по ставке 0 процентов, принимается к вычету последний день квартала, в котором собран пакет документов, подтверждающих правомерность использования нулевой ставки НДС. Входной НДС, принятый к вычету раньше указанного срока, восстанавливается

Источник: https://www.RNK.ru/article/215653-pravilo-5-protsentov-nds-primer-rascheta-2018

Раздельный учет НДС: правило 5 процентов по НДС и пример расчета

Такое ведение документального фиксирования деятельности, как раздельный учет НДС, требуется для максимального точного определения общей доли вхождения «входного» НДС, который принимается к вычету. Данные процедуры должны быть проведены исключительно профессионалами, так как возможные ошибки могут привести к тому, что налоговики снимут все вычеты и приплюсуют налог.

Особенности ведения раздельного учета

Практически часто коммерческие предприятия работают с продукцией облагаемой и не облагаемой НДС. Определить суммы по данным операциям будет не так просто.

Раздельный учет НДС стоит вести строго по исходящему НДС, то есть цене отгруженной продукции, облагаемой и освобожденной от налога. Также важно принимать во внимание входной НДС, который уже включен в стоимость единиц услуг или товаров, приобретенных для проведения операций, облагаемых и полностью освобожденных от налога.

По торговым операциям, которые освобождены от налога, а также входной НДС, в обязательном порядке включаются в стоимость всех реализуемых товаров, имущественных прав и услуг.

Особой методики по ведению раздельного учета НДС не установлено. Можно использовать какой угодно порядок, который позволит эффективно разграничить все освобожденные и облагаемые от налога операции.

Учет подобных операций нужно вести на разных субсчетах, которые открыты к счетам стандартного бухгалтерского учета.

Порядок ведения документов, выбранный по параметрам и особенностям производимой деятельности, должен быть закреплен в общей учетной политике организации.

Получите 267 видеоуроков по 1С бесплатно:

Если не вести грамотный раздельный учет, сотрудники налоговой инспекции быстро восстановят весь входной НДС по таким единицам, которые были приобретены для применения в необлагаемых и облагаемых операциях. Это автоматически приведет к недостачам в НДС, а на них налоговая обычно начисляет штрафы и пени.

Правило 5 процентов по НДС: пример расчета

Освобождение от ведения раздельного учета допустимо только в ситуации, если за квартал общая доля расходов на производство и приобретение товаров, не превысила 5% от всех совокупных расходов, направленных на производство или реализацию товаров. В данной ситуации входной НДС, который предъявляется поставщиками в том или ином квартале, может быть принят к вычету.

Расчет осуществляется так:

Соотношение между расходами окажется равным 4,6% (600 000 руб.: (10 000 000 руб. +3 000 000 руб.) × 100%). Данная сумма меньше 5%, соответственно предприятие имеет полное право вести раздельный учет «входного» НДС и принять к вычету весь свой входной НДС за следующий отчетный период.

Раздельный учет при экспорте

Здесь без раздельного учета не обойтись. Сырье, используемое в процессе проведения экспортных операций, то есть их сумма, представляется в налоговую в отдельно составленной декларации с нулевой ставкой.

Не существует законом установленной методики по определению входного НДС экспортируемых товаров. Она выбирается самостоятельно и в обязательном порядке закрепляется в приказах, касающихся учетной политики.

Если компания не знала, будет ли заниматься отправкой продукции на экспорт, и приняла стандартный входной НДС на общих основаниях, то уплаченный налог можно восстановить. Для этого потребуется подать уточненный бланк декларации и уплатить сумму налога.

Налоговая политика раздельного учета при наличии операций не облагаемых налогом

В обязательном порядке учитываются основания, при которых совершаются такие операции, которые не облагаются налогом. Это могут быть такие моменты, как:

- Все льготные режимы, связанные с налогообложением;

- Право на освобождение от оплаты НДС на основании недостаточной выручки;

- Присутствие операций по налогообложению, где не предусмотрена статья 149 НК РФ;

- Реализация товаров или услуг за границами страны.

В случаях, если на протяжении определенного времени не было отмечено реализации услуг или товаров, которые не облагаются налогом, многие предприниматели задаются вопросом, необходимо ли вести в данном случае раздельный учет НДС? Министерство финансов придерживается позиции, что полное отсутствие операций по освобожденным единицам товаров от налога на добавленную стоимость является основанием для освобождения от ведения раздельного учета.

Источник: https://BuhSpravka46.ru/nalogi/nds/razdelnyiy-uchet-nds-pravilo-5-protsentov-po-nds-i-primer-rascheta.html

Как вести раздельный учет при совмещении ОСНО и ЕНВД?

Законодательное регулирование раздельного учета при совмещении ЕНВД и ОСНО

Локальный нормативный акт о раздельном учете — налоговая учетная политика

Раздельный учет для исчисления НДС

Раздельный учет для исчисления налога на прибыль

Распределение помещений и площадей по видам деятельности

Последствия отсутствия раздельного учета

Законодательное регулирование раздельного учета при совмещении ЕНВД и ОСНО

Раздельный учет по ОСНО и ЕНВД (общей системе налогообложения и единому налогу на вмененный доход) при их совмещении предусмотрен нормами Налогового кодекса РФ (далее — НК РФ):

- Требование к плательщикам ЕНВД: согласно п. 7 ст. 346.26 НК РФ при одномоментном осуществлении видов деятельности, подлежащих налогообложению в ином порядке, они обязаны уплачивать соответствующие другим режимам налоги. Для этого требуется учитывать раздельно по каждому направлению:

- имущество;

- обязательства;

- хозяйственные операции.

Подробнее об отчетности на этом режиме читайте в статье на нашем сайте по ссылке: Отчетность по ЕНВД – вид бланка и порядок сдачи.

- Требования к лицам, применяющим ОСНО: в соответствии с п. 4 ст. 149 НК РФ необходим раздельный учет операций для исчисления налога на добавленную стоимость (НДС), по пп. 9, 10 ст. 274 НК РФ — отдельное от показателей работы других направлений определение налоговой базы по налогу на прибыль и др. Более детально о налогообложении на общем режиме можно узнать из статьи по ссылке: Налогообложение при ОСНО – виды налогов.

Аналогичные требования предъявляются к индивидуальным предпринимателям (ИП) с той разницей, что вместо налога на прибыль они уплачивают налог на доходы физических лиц (НДФЛ).

Для его выполнения необходимо определить порядок действий работников организации в соответствующем документе.

Локальный нормативный акт о раздельном учете — налоговая учетная политика

Налоговый и бухгалтерский учет

Требования о раздельном учете, содержащиеся в нормах НК РФ, регулируют порядок организации в первую очередь налогового учета. Другим видом учета является бухгалтерский, предусмотренный законом «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ. Варианты организации бухучета:

- необязательность при ведении учета показателей, необходимых для налогообложения, — для ИП, подразделений иностранных юрлиц (п. 1 ч. 2 ст. 6 закона № 402-ФЗ);

- возможность ведения упрощенного бухучета — для субъектов малого предпринимательства и некоторых других организаций (ч. 4 ст. 6 закона № 402-ФЗ);

- полный бухучет — для иных субъектов.

В отличие от бухучета, налоговый учет обязателен всегда (подп. 3 п. 1 ст. 23 НК РФ). При открытии новых направлений необходимо определить для них способы (методы) ведения налогового учета (абз. 7 ст. 313 НК РФ).

С этой целью позволительно изменять регистры бухучета или создавать новые. Обязательные формы документов учета отсутствуют. При этом должны быть соблюдены некоторые минимальные требования, установленные ст.

313 НК РФ:

- Соответствие системы учета ее функциям (порядок формирования показателей и др.).

- Наличие первичных учетных документов, аналитических регистров, расчета налоговой базы.

- Наличие в аналитических регистрах определенных реквизитов.

Таким образом, налоговый учет ведется путем видоизменения или расширения показателей бухучета либо создания отдельной системы учета. Выбранный вариант учета закрепляется в качестве учетной политики.

Налоговая учетная политика

Учетная политика для целей налогообложения включает (ст. 11 НК РФ):

- способы и методы ведения учета и распределения показателей;

- открываемые счета и субсчета;

- формы регистров и первичных документов и др.

Она фиксируется в одном документе (который может так и называться: учетная политика) или нескольких, утверждаемых приказом руководителя организации или ИП.

В ситуации совмещения 2 режимов издание такого документа соответствует в первую очередь интересам самого налогоплательщика. При отсутствии раздельного учета, основанного на методах, закрепленных в учетной политике, по результатам налоговой проверки могут быть доначислены налоги исходя из разделения доходов и расходов, примененного налоговым органом по его усмотрению.

Так, по одному из дел суд указал, что в условиях пробела в нормативном регулировании процедур раздельного учета ИП обязан был утвердить учетную политику для целей налогообложения. При ее отсутствии было признано правомерным пропорциональное распределение доходов и расходов, произведенное налоговым органом (постановление АС ВВО от 03.03.2016 № Ф01-122/16 по делу № А11-371/2015).

Рассмотрим особенности разделения учета по 2 основным налогам — НДС и налогу на прибыль.

Раздельный учет для исчисления НДС

Нормы НК РФ о раздельном учете по НДС

По деятельности, к которой применяется ЕНВД, субъект не признается налогоплательщиком по НДС. Исключением являются отдельные виды сделок, например импортные (п. 4 ст. 346.26 НК РФ).

На ОСНО НДС уплачивается и предъявляется к вычету. Обязательность обособления учета по операциям, подпадающим и не подпадающим под обложение налогом, закреплена в п. 4 ст. 149 и абз. 5 п. 4 ст. 170 НК РФ.

В п. 4 ст. 170 НК РФ определяется порядок обращения с входным НДС:

- если активы используются в операциях, подпадающих под ОСНО, НДС по ним принимается к вычету;

- если имущество задействуется в необлагаемой деятельности, НДС учитывается в его стоимости, к вычету он принят быть не может.

Некоторые сложности могут возникнуть при распределении НДС между ЕНВД и ОСНО.

Методы распределения НДС

Приобретаемые товары, в цену которых поставщиком включен НДС, могут использоваться для работы как на ЕНВД, так и на ОСНО. При этом физическое распределение имущества может отсутствовать (например, при использовании одного и того же оборудования или помещения). Исходя из этого, исчисление входного НДС для вычета обычно проводится:

- Методом прямого счета — при возможности прямого распределения имущества как способами, закрепленными в учетной политике, так и по иным документам. К примеру, наличие договора аренды помещений позволяет определить их использование на ОСНО. Подобная ситуация рассмотрена в постановлении АС УО от 16.11.2015 № Ф09-8211/15 по делу № А07-1060/2015.

- Методом пропорции, закрепленным в абз. 4 п. 4 ст. 170, п. 4.1 ст. 170 НК РФ, — исходя из соотношения стоимости отгруженных товаров (используемого имущества) по ОСНО или ЕНВД и общей стоимости отгруженных покупателям товаров (используемого имущества).

Налогоплательщик может установить иной порядок, например исходя из распределения затрат пропорционально полученной выручке по 2 направлениям. Такой способ раздельного учета признал законным АС ВСО в постановлении от 27.02.2017 № Ф02-273/2017 по делу № А33-1251/2016.

Источник: https://rusjurist.ru/nalogi/envd/kak_vesti_razdelnyj_uchet_pri_sovmewenii_osno_i_envd/

Раздельный учет НДС — примеры, 1С, правило 5 процентов

Согласно налоговому кодексу, если организация или индивидуальный предприниматель ведет свою деятельность по нескольким направлениям, часть которых подлежит уплате налога, а часть нет, следует вести раздельный учет НДС.

Основное понятие раздельного учёта НДС

Это, прежде всего, разновидность бухгалтерского учёта. Если организация осуществляет разные виды деятельности: как с НДС, так и без НДС, здесь уже обязательно вести раздельный учет НДС. То есть можно выделить несколько факторов, которые влияют на раздельный учёт:

- Ведение организаций нескольких видов деятельности.

- Оказание организацией услуг и продажа товаров по нескольким налоговым ставкам.

- Если организация осуществляет продажу товаров без налоговой ставки.

- Раздельный учет НДС ведётся при ставке 0%.

При всем этом законодательство не даёт чётких инструкций по ведению раздельного учета НДС. Все операции проводятся согласно учетной политике самой организации и должны заноситься в определенный реестр.

Смотрите подробное видео про раздельный учет НДС от ГлавБух.ру:

Раздельный учёт НДС в 1С

Рассмотрим, как отражается раздельный учёт в 1С бухгалтерии 8.3. Это нужно, когда организация в одном периоде отражает операции, проводимые с НДС и без него.

Первым делом настраиваем программу. Указываем, что в данном отчетном периоде будет вестись раздельный учет. Выставляем на закладках необходимые флажки. Программа выдает два поля, в которых указано, что нужно сделать:

- Ведется раздельный учёт – ставим галочку.

- Раздельный учет на счет 19 – ставим галочку.

В закладке НДС отмечаем флажком поле «По способам учета».

При создании новой накладной от поставщика выбирается организация, у которой настроены параметры ведения раздельного учёта. В настройках контрагентов, ведущих раздельный учет, отмечаем флажком поле «Показывать счета учета в документах».

Распределение НДС при раздельном учёте формируется по счёту 19. Бухгалтерский счет 19 имеет несколько субконто, и там уже можно определить, по какому способу бухгалтерского учета не закрыт счёт.

Существует ещё такой вид налога, как раздельный учёт НДС при экспорте.

Зачем нужен учет при экспорте

Это в первую очередь необходимо организациям, которые занимаются экспортом товаров. Им в обязательном порядке нужно отражать ставку 0%.

Делается это для того, чтобы отразить эти операции отдельной статьей, так как они отличаются от других операций. Для всех компаний, осуществляющих продажу товаров на экспорт, государство возмещает суммы НДС. По сути, они не облагаются налоговой ставкой, то есть освобождены от налога. Это позволяет экспортерам уменьшать свои расходы на отправку товаров.

Основным условием здесь является документальное подтверждение того, что товары действительно реализованы на экспорт. Организациям, проводящим несколько операций с НДС, куда входят как облагаемые, так и необлагаемые НДС, необходимо осуществлять раздельный учет, как рассматривалось выше.

Пример правила 5 процентов по НДС

Налоговые органы не дают точного определения, что такое раздельный учет, но бухгалтер понимает, на какие счета и субсчета разносить определенные операции. Здесь важно знать, можно ли уклониться от раздельного учета. По закону такая возможность имеется. Называется это уклонение «правило 5 процентов».

Если деятельность компании попала под «раздельный» НДС, значит, можно воспользоваться правилом 5 процентов.

Организация вправе не вести раздельный учёт в те периоды, когда необлагаемая НДС меньше или равна 5%. Рассмотрим, как действует правило 5 процентов по НДС на примере расчета:

Применяем формулу

- 4,625% (3 700/80 000*100%). Так как эта сумма не превышает 5%, бухгалтер смело может сумму 130 000 рублей поставить к вычету.

Если же в предпринимательской деятельности несколько видов и некоторые подлежат льготным бизнесам, тогда определять правило 5 процентов нужно, сложив вместе все виды деятельности.

Если же доля совокупных доходов превышает 5 процентов, то следует распределить сумму НДС между облагаемым и необлагаемым.

Источник: https://saldovka.com/nalogi-yur-lits/nds/razdelnyiy-uchet.html

С 2018 года вступят в силу изменения в ведении раздельного учета по ндс

С 1 января 2018 года, когда вступят в силу внесенные Федеральным законом от 27.11.2017 № 335-ФЗ изменения в ст. 170 НК РФ о порядке ведения раздельного учета по НДС

Если компания осуществляет деятельность одновременно и облагаемую, и не облагаемую НДС, предъявляемым поставщиками, то в ее обязанности входит ведение раздельного учета по этому налогу. Порядок ведения такого учета изложен в п. 4 и п. 4.1 ст. 170 НК РФ. О принципах формирования раздельного учета по НДС и изменениях с 2018 года, связанных с ним, расскажем в сегодняшней статье.

Что изменится с 2018 года?

Напомним, что пока согласно действующему законодательству, если суммы затрат по не облагаемым НДС операциям в одном периоде не превысили так называемое «правило 5%» (то есть 5-ти процентный порог), то вести раздельный учет по НДС необязательно.

Порядок изменится с 1 января 2018 года, когда вступят в силу внесенные Федеральным законом от 27.11.2017 № 335-ФЗ изменения в ст. 170 НК РФ.

Согласно нововведениям раздельный учет по НДС придется вести, даже если в конкретном налоговом периоде (для НДС — это квартал) соблюдено «правило 5%».

Право принимать к вычету в эти периоды всю сумму налога при этом сохранится.

Кроме того, с введением новых положений в налоговом законодательстве появится формулировка — «правило 5%» не применяется при использовании товара исключительно в не облагаемых НДС операциях. На текущий момент данное условие также выполняется, но его правомерность подкреплена только разъяснениями чиновников ведомств и судей ВС РФ.

Когда требуется раздельный учет по НДС?

Весьма распространенное явление, с которым сталкиваются и юрлица, и ИП в ходе своей деятельности — это потребность производить операции, как облагаемые НДС, так и не облагаемые им в рамках законодательства.

Кроме того хозяйствующие субъекты вправе применять одновременно несколько налоговых режимов (например, ОСН и ЕНВД или ОСН и патент). Специфика такой деятельности приводит к необходимости вести раздельный учет по НДС.

Без раздельного учета в описанных ситуациях невозможно ни учесть входной НДС в отношении облагаемых налогом операций, ни включить суммы в стоимость продукции для расчета налога на прибыль организации (в освобожденных от НДС операциях).

Законодательством не предусмотрена какая-либо определенная методика ведения раздельного учета по НДС, поэтому налогоплательщики вправе разработать и использовать собственные утвержденные локальными правовыми актами нормативы. При этом важно соблюсти условие — применяемая методика не должна мешать точному определению видов операций, к которым относится та или иная сумма входного НДС.

Программа «Бухсофт: Предприятие» обеспечит автоматизированный налоговый учет в вашей организации, охватывающий все участки бухгалтерской деятельности — от заполнения журналов операций до формирования декларации по НДС.

Принципы ведения раздельного учета НДС

Изучая принципы организации раздельного учета по НДС, стоит отталкиваться от того, в одном или нескольких видах деятельности он будет применен.

- В одном виде деятельности

Приобретая товары и услуги, которые будут в полном объеме использованы в деятельности, облагаемой НДС, сложностей в ведении налогового учета у налогоплательщика не будет. Предъявленный поставщиком налог покупатель полностью примет к вычету, согласно п. 1 ст. 172 и п. 4 ст. 170 НК РФ.

В случаях, когда приобретенные товары и услуги будут целиком использованы в деятельности, не облагаемой НДС, всю сумму налога нужно отнести к увеличению стоимости этих товаров и услуг.

- В нескольких видах деятельности

Если приобретенные товары, работы, услуги, а также основные средства, нематериальные активы и имущественные права будут использованы в деятельности, как облагаемой НДС, так освобожденной от налога (или облагаемой по ставке 0%), раздельный учет по НДС должен быть осуществлен по специальной методике.

Часть предъявленного поставщиком НДС используется как вычет, другая часть налога направляется на увеличение стоимости приобретения.

Чтобы понять какую сумму налога и куда отнести, высчитывается пропорция, согласно абз. 4 п. 4 ст. 170 НК РФ

Цитата:

«принимаются к вычету либо учитываются в их стоимости в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), — по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций, в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения, и с учетом особенностей, установленных пунктом 4.1 настоящей статьи».

При этом в книгу покупок следует внести запись о полученном счете-фактуре только в той части, которая пойдет на вычет.

Источник: https://www.BuhSoft.ru/article/910-s-2018-goda-vstupyat-v-silu-izmeneniya-v-vedenii-razdelnogo-ucheta-po-nds

Как применять правило 5 процентов на практике

x

Check Also

Покупка жилья на материнский капитал Законодательно установлено, что размер материнского капитала ежегодно индексируется на уровень инфляции. Однако с 2015 года сумму не корректировали, и в настоящее время она составляет 453 026 рубля.

Как продать жилье купленное за материнский капитал Вы стали счастливым обладателем сертификата материнского капитала и улучшили свои жилищные условия. Но как продать квартиру или дом, купленные с использованием государственных средств? Закон обязывает владельца капитала оформить долевую собственность на всех членов семьи, включая несовершеннолетних детей.

Как получить помощь от государства на покупку квартиры Нюансы государственных программ Благосостояние народа является одним из важнейших факторов процветания государства. Именно поэтому в России сейчас предлагается несколько программ помощи покупки жилья для разных категорий населения.

Как узнать остаток материнского капитала Развитие Единого портала Госуслуг с каждым годом расширяет перечень электронных услуг. Такая система особенно удобна для молодых матерей. Вы можете больше не стоять в очередях в государственных учреждениях с целью получения необходимых справок и документов.

До какого года продлили материнский капитал Материнский капитал — это средства, выделенные на поддержку российским семьям с детьми. Они выплачиваются с рождением или усыновлением второго, третьего или последующего ребенка при условии, что право на получение сертификата ранее семьей не использовалось.

Детские пособия в Удмуртии Высокий уровень рождаемости в Удмуртской республике поддерживает развитая система социальных выплат для семей с детьми. На дополнительную материальную поддержку могут рассчитывать многодетные и малообеспеченные семьи, а также беременные женщины.

Статус многодетной семьи В РФ отмечается тенденция отрицательного естественного прироста населения страны, в связи с чем, преобладающее число многодетных семей составляют семьи с 3-мя детьми, составляющие 75% от всего числа многодетных семей.

Пособия на ребенка в Приморском крае Для увеличения рождаемости и числа жителей во Владивостоке предусмотрена система детских пособий для семей. Также правительство Приморского края предоставляет дополнительную материальную помощь многодетным семьям и семьям, имеющим детей-инвалидов.

Пособия на ребенка в Брянской области С конца 80-х годов прошлого столетия Брянская область переживает демографический кризис, связанный с повышенной смертностью в регионе, низким уровнем рождаемости и миграционным оттоком населения.

Пособия на ребенка Кирове Демографическая ситуация в Кировской области, как частный показатель общей ситуации, с 2013 года ухудшается. Несмотря на выход из критической ситуации начала 2000, уверенный рост рождаемости остановился.

Пособия на ребенка в Чебоксарах С целью увеличения рождаемости и численности жителей в Чебоксарах предусмотрена система выплат, которая направлена на поддержку семей с детьми. Большинство выплат направлены на поддержку малообеспеченных слоев населения.

Пособия на ребенка Рязань Система социальных выплат в Рязанской области очень развита. Одним из важных направлений социальной помощи является поддержка семей с детьми. На дополнительную материальную помощь могут рассчитывать беременные, недавно родившие и кормящие женщины.

Пособия на ребенка в Белгороде Большая часть социальных выплат в Белгородской области направлена на поддержку семей с детьми. В основном выплаты предусмотрены для малообеспеченных и многодетных семей.

Детские пособия в Липецке и области Липецкая область считается одной из самых отстающих в России по рождаемости, поэтому пособия здесь необходимы. Не смотря на то, что рождаемость по региону снизилась на 0,9%, общая численность детского населения выросла на 3,2%, по сравнению с 2014 годом.

Детские пособия в Вологде В Вологодской области с 1988 года наблюдается постоянное сокращение численности населения. Начиная с 2008 года, убыль населения уменьшилась в пять раз, в сравнении с периодом с 2000 по 2008 год.

Пособия на ребенка во Владимирской области Во Владимире и Владимирской области большая часть социальных выплат направлена на поддержку малоимущих и многодетных семей. Также материальную поддержку могут оформить беременные и недавно родившие женщины.

Пособия на ребенка в Хабаровске Численность населения в регионе по сравнению с другими регионами очень низкая. Поэтому в регионе функционирует система социальных выплат для поддержания семей, имеющих детей.

Пособие на детей в Саратове В 2017 году показатель рождаемости в Саратовской области на 13,5% ниже, чем в среднем по России. А показатель смертности наоборот на 9% выше среднего. В регионе продолжается убыль населения.

Детские пособия в Иркутской области Рождаемость в Иркутской области выше средней по России, при этом местное законодательство остается социально ориентированным. Региональная власть не отменяет льготы и пособия в регионе, которые поддерживают семьи с детьми.

Пособие на ребенка в Оренбургской области Повышение рождаемости, уровня доходов, качества жизни семей с детьми — актуальные задачи для Оренбургской области. Для решения проблем в региональной семейной политике местные власти разрабатывают концепции и программы действий.

Пособия на ребенка в Омске С 2009 года в Омске происходит естественный прирост населения. Коэффициент рождаемости в 2016 году по области выше на 5,5%, чем средний по России. По указу Президента РФ от 1 июня 2012 года губернатор Омской области утвердил региональную стратегию действий в интересах детей на территории Омской области на 2013-2017 годы.

Источник: https://advokat-tmy.ru/nalogi-i-posobiya/kak-primenyat-pravilo-5-procentov-na-praktike

Как вести раздельный учет НДС в 2018 году?

Кто еще не слышал, здесь уже вступили в силу изменения

Наш многострадальный брат-бухгалтер за период своей профессиональной деятельности уже успел столкнуться с не одним десятком изменений, которые перманентно корректировали его работу в течение всего этого времени.

Как известно, 2018 год не стал исключением в области изменений в законодательстве, в частности любимой нами главы II Налогового Кодекса Российской Федерации. Помимо всего прочего, НДС (всеми любимый и обожаемый) также вынуждает нас перестраиваться, рассчитывать и учитывать его по-новому.

Сегодня мы затронем тему раздельного учета налога на добавленную стоимость, затронем так называемое «правило 5%», а также выскажем несколько предположений, касаемо увеличения ставки налога в ближайшие годы. Давайте начнем.

Потребность в раздельном учете берется от варьируемой ставки НДС

Для тех, кто только начинает знакомиться с общим режимом налогообложения или же только-только приступает к работе бухгалтером, хотим сообщить, что традиционная ставка налога, равная 18% вовсе может таковой и не являться, если речь идет, скажем, об экспортных операциях между Россией и странами ЕАЭС (там НДС составляет 0%). Более того, на определенные группы товаров распространяется пониженная ставка. К примеру, к реализации детских и медицинских товаров применяет 10% от стоимости продукции.

В кругу налоговых экспертов ходят разговоры о том, что в скором времени ставки будут пересмотрены в пользу их увеличения.

Вполне возможно, что текущие 18%, применяемые для подавляющего большинства товаров и услуг, составят в дальнейшем минимум 22%, но пока это не больше, чем просто разговоры.

В любом случае, мы пока можем ориентироваться на то, к чему успели привыкнуть. Смотрите таблицу ниже:

Как мы видим, наиболее выгодной и, возможно, удобной с точки зрения применения является ставка, равная 0%, что регламентируется пунктом 1 статьи 164 НК РФ. В прошлом году мы подробно описали методологию применения этой ставки в соответствующей статье.

Здесь стоит отметить, что на практике все оказалось не так просто, ибо соблазн обмануть государство появляется у многих компаний. Собственно, поэтому добросовестным организациям приходится очень настойчиво доказывать сотрудникам ФНС свое право на данную льготу.

Наши клиенты по услуге «Аренда 1С» рекомендуют об этом прочитать и сделать собственные выводы.

Важно отметить, что для раздельного учета НДС необходимо сделать соответствующие записи в учетной политике организации. Сейчас, то есть в январе 2018 года, как раз самое время этим заняться. Подробная методология раздельного учета наглядно показана в таблице ниже:

На данном примере отчетливо видно, какие именно счета необходимо учитывать, в частности, речь идет о субсчетах счета 90 «Продажи товаров внутри РФ», «Продажи экспортных товаров».

Также задействуются субсчета 2-ого порядка счета 62 «Покупатели и заказчики, приобретающие работы, услуги, облагаемые по ставке 0%», а также «Покупатели и заказчики, приобретающие товары (работы и услуги), облагаемые по ставке 18%».

В этом во всем очень важно не запутаться, тем более, если специалист сталкивается с раздельным учетом впервые. Однако здесь можно тешить себя мыслью о том, что данная практика – это новый опыт, который в дальнейшем обязательно пригодится.

https://www.youtube.com/watch?v=IC7ThmPtDug

Читайте статью: Комплексный пакет поправок в НК РФ. Что, где и зачем?

Правило 5% и как оно будет применяться в 2018 году

Согласно авторитетным источника из числа «бухгалтерских» изданий, методология раздельного учета НДС претерпела изменения именно в области так называемого «правила 5%».

Что это означает? Если говорить простым языком, то получается, что отныне необходимо принимать в расчет все ставки НДС, которые были ниже 5%.

Того же самого нельзя сказать о предыдущем годе, когда Законодатель давал возможность налогоплательщикам «опускать» те же самые ставки 0%. Нынешнее положение дел на схеме выглядит следующим образом:

Исходя из этих сведений, получается, что доля расходов на приобретение, производство или реализацию товаров (работ, услуг, имущественных прав), реализация которых освобождена от уплаты НДС равна расходам на приобретение этих товаров и услуг за квартал, деленная на совокупные расходы всего квартала и умноженная на 100%. Итоговое значение и будет конечным результатом данного учета.

Мнение нашего коллеги

Все наши клиенты по услуге «1С Онлайн» – это очень интересные и самостоятельные в своих взглядах люди. Собственно поэтому, нам не только важно, но и очень любопытно знать, как они относятся к поднимаемым нами темам. В этот раз мы поговорили с главным бухгалтером одной из производственных компаний нашего города:

– Надежда Ивановна, благодарю Вас, что согласились на беседу. Нам очень важно знать, как лично Вы сами относитесь к текущим изменениям в НК РФ, вступившим в силу с 1 января 2018 года, в частности, очень хочется знать о раздельном учете НДС? Насколько я понимаю, ваша организация экспортирует товары за рубеж…

«Да, все верно, мы занимаемся экспортными операциями и, слава Богу, вполне успешно.

С раздельным учетом мы сталкиваемся уже несколько лет и, надо отметить, текущие регламенты по ставкам НДС, если речь идет о торговле со странами Таможенного Союза, продуманы достаточно хорошо, чего нельзя сказать о чиновниках и уровне их компетенции.

Наиболее очевидными их «промахи» становятся тогда, когда к нам приходят с проверкой и начинают анализировать данные бухгалтерского учета. Очень любят они уточнять, на каком основании мы применили пониженную ставку с учетом того, что все подтверждающие документы мы в ИФНС давно предоставили.

Не знаю, чем они там у себя руководствуются. На «дурака» что ли взять хотят или просто глупые. Действительно не знаю. А если в целом давать оценку изменениям в НК РФ, то это уже становится традицией – жить в стране, где законы меняются и редактируются каждые полгода».

– Наверное, хочется немного стабильности и уверенности в завтрашнем дне?

«Не столько стабильности и уверенности, сколько просто хочется привыкнуть к чему-то одному. Ладно, у меня достаточно богатый опыт работы с финансами, но сейчас на рынок труда выходит множество специалистов, которые не знают даже элементарные проводки.

Как, скажите, им быть? Понятное дело, что нельзя всецело грешить на отечественное ВУЗовское образование, во многом виноваты сами студенты. Ничего не хотят изучать, своей профессией не интересуются.

Если не получается повлиять на качество высшего образования, то пускай тогда не будут меняться законы, вноситься бесконечные поправки».

– А Вы слышали что-то о повышении основной ставки НДС до 22%?

«Я слышала что-то. Если не ошибаюсь, об этом говорили депутаты не то «ЛДПР», не то «Справедливой России». Говорили тогда, что по мировым меркам наша ставка налога на добавленную стоимость крайне низка. Мотивировали необходимость изменений в этой сфере только по той причине, что наше государство спасет исключительно повышение налогов».

– Раз уж Вы сказали по поводу государства… Как Вы считаете, что нас ждет в ближайшие лет 5?

«Это смотря с какой стороны смотреть и в рамках какой сферы рассматривать. Что касается непосредственно нашей бухгалтерской работы, я считаю, что ничего принципиально хорошего нас не ждет.

Если действительно будет введен 100% электронный документооборот, то практически все, кто сейчас «сидит на первичке» потеряют свои рабочие места. А если говорить в общем и целом, то мы не сможем вечно находиться под гнетом санкций.

Стране придется отступить или же довести слабо защищенные слои населения до отчаяния. Возьмите хотя бы сейчас текущие пенсии. Разве здесь есть чем гордиться»?

– С Вами сложно не согласиться.

Приблизительно на этом наш диалог закончился. Интересно все-таки получается: начинаем говорить о налогах и заканчиваем в целом государственной политикой. Насколько бы эти вещи не казались разными и не связанными друг с другом, это не совсем так.

Важно понимать одну простую истину – государству нужны не только налоговые отчисления, но и штрафы за допущенные налогоплательщиками ошибки. Экономическое состояние нашей страны находится далеко не в самом лучшем положении.

Страны Запада всеми силами пытаются изолировать Россию от внешнего мира и, к сожалению, наше правительство на это соглашается. Охотно или нет – это уже другой вопрос. Во всяком случае, Надежда Ивановна, на наш взгляд, права – бесконечно так продолжаться не может.

Что-то, но обязательно изменится и, возможно, не в самую лучшую для нас сторону.

https://www.youtube.com/watch?v=h4qHmohVTKM

Что остается делать нам, дорогие читатели? Пожалуй, ничего, кроме как работать, заниматься своей жизнью, строить планы и целенаправленно идти к своим целям. Здесь еще хочется пожелать не вникать лишний раз в популистские высказывания политиков. Считайте, что они просто выполняют свою работу. А лично вам есть до этого какое-то дело?

Благодарим за внимание и до скорого, друзья!

Источник: https://scloud.ru/blog/kak_vesti_razdelnyy_uchet_nds_v_2018_godu/

5 правил для успешного завтрака школьника

10.09.2018

Осень и новый учебный год приближается неумолимо. Хотя летнее тепло всеми силами старается сгладить этот неловкий момент. Родители в последний момент экстренно покупают все необходимое.

А дети продолжают наслаждаться каникулами, которые сменит сентябрь со своей утренней прохладой, шелестом учебников и затяжными дождями. Как бы нам не хотелось, начинать учебный год надо.

Вы уже заметили, как я сама себя уговариваю? Все потому что в моей семье два школьника, туго просыпающиеся, отнюдь не «жаворонки». Их пробуждение часто заканчивается нервами, и я решительно занялась этим вопросом.

Завтрак дома!

Выйти на рабочий режим раннего просыпания и активного времяпрепровождения, оказывается, им поможет правильно подобранная еда. А именно завтраки. Этот прием пищи, по мнению врачей и специалистов в области питания – самый главный. От него зависит, насколько ребенок будет активен в течение дня.

Думая о здоровье и настроении ребенка, кормим дома. Завтрак именно сразу после пробуждения очень важен. За ночь у детей вырабатывается много гормона роста, инсулин понижается. И на низкое содержание сахара ребенок реагирует сонливостью, плохим настроением и апатией.

Чтобы разбудить организм, его надо накормить

Перепады настроения от конфет

Вам покажется странным, что сладкий чай с бутербродом и даже свежевыжатый сок не лучшее, что может предложить мама. На деле это настоящая углеводная бомба для неокрепшей поджелудочной железы.

То, чем многих из нас «кормили мозг» кроет в себе опасность и приносит бодрость лишь на короткое время. Быстрые углеводы, расшатывают детский организм, как качели. Упал сахар — требование сладкого, поднялся — короткая энергетическая дистанция и снова провал.

От этого перепады настроения, капризы и отсутствие выносливости. Быстрые углеводы моментально дают энергию, но растущий организм так же быстро ее расходует, требуя новой и новой заправки.

Я не буду говорить о вреде ожирения, гипертонии, о молодеющем диабете, я просто расскажу, как можно сделать так, чтобы ребенку было вкусно, бодро и полезно.

Правило 1. Еда – это строительство

Первое правило — не перенасыщаем завтрак углеводами. Обязательно включаем белок, как основной элемент сытости, он должен присутствовать в завтраке растущего организма. Поэтому творог, омлеты, сыр, сосиски (желательно самодельные). На просторах интернета найдется огромное количество легких в приготовлении сосисок из куриной грудки.

Правило 2. Бургер из дома

Бутерброды могут быть полезными и красивыми. Наши дети, что там грех таить, любят бургеры и прочий пищевой мусор. Сделайте бутерброды полезными. Вместо обычного хлеба – цельнозерновой, вместо толстого ломтика – тонкий лаваш. Мясо, грудка, огурец, лист салата и морковь – никакого вреда. И даже модный тренд. Такой бутерброд не стыдно съесть.

Правило 3. Каша – не идеал

Каши-минутки неполезны и содержат большое количество сахара. Чтобы не тратить время родителям в помощь мультиварка. Но каша – это скучно и банально, поэтому добавим цвета.

Сиреневая каша от ягод черной смородины и черники, розовая – от малины и клубники. Желтая – от банана и облепихи. Кашу желательно есть без сахара. Но одна каша с фруктами – это только углеводы.

Добавьте омлет или сыр. И завтрак станет идеальным.

Правило 4. Разнообразный творог

Творог. Он полезный. Вкусный. Сейчас расскажу, что сделать, чтобы дети его начали есть. Если ягоды смешать в блендере с творогом и выложить в красивые вазочки – это почти мороженое. Если добавить сметану и желатин, получаем десерт.

Сырники с цукатами и сухофруктами, новый вкус — изюм, чернослив или вяленая клюква. Запеканка, есть много вариаций, есть даже специальные смеси «творопыш», которые создают пышную консистенцию.

А старые проверенные ленивые вареники? Чем не завтрак?

Правило 5. Домашние сладости.

Помните, что с 7 до 10 часов утра наш мозг максимально формирует вкус, не усугубите детскую любовь к сладкому. Не пичкайте шоколадом с утра. Хотя в современном мире, когда многие родители, являясь приверженцами ЗОЖ и ПП, напрочь лишают сладостей своих детей и переводят их на аскетичное здоровое питание.

Но надо видеть разницу между готовыми кондитерскими изделиями, наполненными синтетическим сахаром от, например, домашнего печенья. Если испечь его из цельнозерновой муки или хлопьев геркулес с сухофруктами и орехами, то это будет вообще одна польза. Настоящее сливочное масло вместо дешевого маргарина и трансжиров.

Качественный горький шоколад, а не ультра сладкие «детские» аналоги.

С собой можно дать сезонные фрукты (яблоки, груши и банан), орехи, домашнюю выпечку. С таким правильным зарядом ребенок не только проснется, но получит заряд активности на целый рабочий день. Всем хорошего начала учебного года!

Автор Алина Свитова Фото из свободных источников

Источник: http://www.mamcompany.ru/articles/5-pravil-dlya-uspeshnogo-zavtraka-shkolnika/

Правило

Финансы 11 сентября 2016

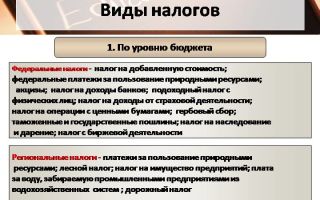

Если организация одновременно проводит операции, облагаемые и не облагаемые НДС, она обязана осуществлять раздельный учет по сумам налога. Это предусмотрено ст. 170 НК РФ. Суммы сбора по облагаемым операциям принимаются к вычету.

В иной ситуации приходится составлять пропорции за каждый налоговый период согласно суммам отгруженных товаров. Специально для этих целей разработано правило «5 процентов» по НДС. Пример расчета суммы налога в разных ситуациях буду детально рассмотрен далее.

Суть

Торговым организациям часто приходится совмещать общий режим налогообложения с единым налогом. Наличие экспортных операций также является основанием для раздельного учета.

Причина в том, что при экспорте НДС вычитается в последний день месяца, когда были предоставлены документы, подтверждающие использование нулевой ставки по такой операции.

Порядок расчета налога по данным сделкам определяется учетной политикой.

Рассмотрим детальнее, как у таких организаций осуществляется раздельный учет НДС.

Для отражения в БУ распределения суммы налога используются субсчета к счету 19. Распределение осуществляется в том периоде, в котором товары были приняты на учет. Поэтому пропорция осуществляется по сопоставимым показателям — стоимости товара с и без НДС. Двойной учет осуществляется также, если у организации имеются операции, которые реализованы за пределами РФ.

Пример 1

Рассмотрим стандартную ситуацию. За квартал компания отгрузила продукции на 1,2 млн руб., в т. ч. облагаемых – на 0,9 млн руб. Сумма предъявленного налога поставщиками составляет 100 тыс. руб.

Поскольку стоимость товара, которая не подлежит налогообложению, составляет 250 тыс. руб., то расчетный коэффициент равен 0,75. Поэтому к вычету можно принять не 100 тыс. руб., а только 75 тыс. руб. (100 * 0,75).

А в стоимости приобретенных товаров можно учесть только 25%: 1,2 * 0,25 = 0,3 млн руб.

Расчеты

Как распределить входной НДС? У предприятия могут быть ОС и НМА, поставленные на учет в первом месяце квартала. В таких случаях пропорции определяются исходя из удельного веса стоимости отгруженных товаров, изготовленных на новом станке, в общей сумме реализации за месяц, в котором объект был принят к учету.

Стоимость услуг по предоставлению займа и сделки РЕПО рассчитываются исходя из суммы доходов в виде начисленных процентов. Исключением является беспроцентный заём, стоимость которого приравнивается к нулю. Такие операции не влияют на пропорцию

При расчете ЦБ калькулируется разница между ценой продажи и расходами на приобретение. При этом необлагаемые НДС операции также должны учитываться в стоимости работ.

Пример 2

За квартал фирма реализовала товаров на 2 млн руб., в т. ч. 1750 тыс. руб. облагаемых и 250 тыс. руб. не облагаемых. Поставщики предъявили к вычету 180 тыс. руб.

Коэффициент для последующих расчетов составляет 0,875. С купленных товаров к вычету можно принять: 180 * 0,875 = 157,5 тыс. Руб. Оставшиеся 22.5 тыс. руб. следует отразить в стоимости товаров.

Правило 5%

За те периоды, когда удельный вес расходов по необлагаемым операциям составляет менее 5% общей суммы затрат, компания может не осуществлять раздельный учет. Порядок калькуляции общей суммы расходов при расчете барьера законодательно не установлен. Предприятие может выработать свою обоснованную методику и закрепить ее в учетной политике.

При калькуляции удельного веса учитываются вся реализация без НДС: необлагаемые налогом операции, продажи на «вмененке», расходы по сделкам за пределами РФ.

Что касается первой группы, то в расчет берутся и прямые, и общехозяйственные расходы.

То есть нужно сложить все затраты, добавить НДС по общехозяйственным расходам в соответствующей пропорции, затем полученную сумму разделить на объем затрат.

Правило «5 процентов» по НДС, пример расчета которого будет представлено далее, нельзя применять к экспортным операциям. Это предусмотрено ст. 170 НК. По таким операциям ставка НДС — 0%. То есть, если:

- барьер не достигнут;

- у предприятия имеются экспортные операции;

нужно осуществлять раздельный учет НДС.

Правило «5 процентов»: пример

Прямые затраты предприятия на облагаемые операции во втором квартале составили 15 млн. руб., а на необлагаемые — 750 тыс. руб. Общехозяйственные затраты — 3,5 млн. руб. Учетной политикой предусмотрено распределение расходов пропорционально выручке, которая в отчетном периоде составила, соответственно, 21 млн руб. и 970 тыс. руб.

Общехозяйственные расходы по необлагаемым операциям: 3,5 * (0,97 / (21 + 0,97))) = 154,529 тыс. руб., или 4,7%. Поскольку эта сумма не превышает 5%, то предприятие может принять к вычету весь входной НДС за второй квартал.

Алгоритм учета

Чтобы понять, какая ставка НДС на товары должна применяться и как определять сумму входного налога, можно использовать следующую последовательность действий:

1. Рассчитать сумму предъявленного НДС, которую можно вычесть. Если приобретенный товар можно прямо отнести к деятельности, освобожденной от налогообложения, то НДС включается в его стоимость. В остальных случаях сумма налога принимается к вычету.

2. На следующем этапе нужно применить правило «5 процентов» по НДС, пример расчета которого был представлен ранее. Сначала определяется сумма расходов по необлагаемым операциям, затем калькулируются общие затраты и применяется формула:

% необл. опер. = (Необл. / Общ.) x 100%.

Если полученное соотношение превышает 5%, то следует осуществлять раздельный учет сумм.

3. Рассчитываются суммы налога с и без НДС, затем они суммируются и определяется соотношение:

% выч. = (Сумма обл. / Сумма общ.) * 100%.

Далее определяется НДС на ОСН, подлежащий уплате:

Налог = НДС предъявленный * % выч.

4. Рассчитывается предельная стоимость:

НДС предельная = НДС предъявленный — НДС вычитаемый

или

Стоимость = (Сумма отгруженных, но не облагаемых товаров / Общий объем реализации) *100%.

Судебная практика

Полной трактовки «совокупных расходов» в НК не представлено. Исходя из определений в экономических словарях, под данным термином можно понимать общий объем затрат на производство товаров, понесенных самим налогоплательщиком. В Минфине разъясняют, что при расчете данной величины учитываются прямые и общие расходы на ведение деятельности.

Судебная практика также не позволяет сделать однозначный вывод относительно того, когда нужно осуществлять раздельный учет НДС. Правило 5 процентов, пример рассчета которого был рассмотрен ранее, применяется исключительно к производственным предприятиям. По мнению судей, торговые компании не могут осуществлять раздельный учет налога.

Еще больше вопросов вызывают операции с ценными бумагами. В частности, некоторые судьи, ссылаясь на ст. 170 НК, утверждают что при продаже таких активов можно использовать правило 5%. При этом расходы на покупку ЦБ на пропорцию не влияют. То есть практически всегда сумма расходов будет составлять менее 5%, и плательщик будет освобожден от обязанности вести двойной учет.

В других решениях суда имеется ссылка на ПБУ 19/02, в котором говорится, что все операции с ЦБ в НУ и БУ относятся к финвложениям. К тому же у организаций отсутствуют расходы, связанные с формированием себестоимости таких активов. То есть доход от таких операций освобожден от налогообложения. Поэтому организация должна предъявить в полном объеме НДС к вычету.

Сделки по продаже доли юрлица в УК другой организации не облагаются НДС. Поэтому в таких случаях всегда ведется двойной учет.

Пример 3

Прежде чем предоставить денежные средства в залог, предприятие привлекло аудиторов для проверки финансового состояния заемщика. Стоимость услуг фирмы составила 118 тыс. руб. с НДС. Сумма кредита – 1 млн руб.

Стоимость финансовых вложений определяется, исходя из учетной политики кредитора. Если в ней не предусмотрено использования правила 5%, то НДС за услуги аудитора должны быть учтены в стоимости финвложения. При этом придется распределять общехозяйственные затраты.

Если оговорка имеется, то все суммы принимаются к вычету.

Вопрос об учете входного НДС в сделках с долговыми ценными бумагами остается открытым. Использовать льготную схему в отношении сделок с векселями рискованно. ФНС такие операции, скорее всего, оспорит, и тогда придется свою правоту доказывать через суд.

Бухгалтерский учет

Из всего вышесказанного можно сделать такой вывод: лучше определить способ расчета расходов и указать его в учетной политике. При этом нужно прописать весь перечень затрат, которые относятся к операциям, освобожденным от налогооблажения, и порядок их расчета:

- выделить в штате должность для ответственного сотрудника;

- прописать порядок учета времени на осуществление расчетов;

- определить принцип распределения суммы аренды, коммунальных услуг по таким операциям (например, пропорционально).

Для сбора информации о расходах, не связанных с производством, используется счет 26. На нем могут отражаться управленческие, общехозяйственные затраты, амортизационные отчисления, арендная плата, затраты на информационные, аудиторские, консультационные услуги.

Ндс или енвд для ип

Для начала стоит отметить, что предприниматели, являющиеся плательщиками единого налога, не платят НДС по операциям, которые признаются налогооблагаемыми.

В тоже время в НК сказано, что организации, которые осуществляют сделки, облагаемые НДС и ЕНВД, обязаны вести двойной учет имущества, обязательств и операций. Для таких ИП порядок учета НДС регулируется налоговым кодексом.

В нем же прописан порядок работы экпортеров, находящихся на ЕНВД, для ИП.

Раздельный учет позволяет правильно определить сумму вычета налога: в полном объеме или в пропорции.

В кодексе сказано, что порядок распределения таких операций должен быть обязательно прописан в учетной политике организации.

Вышеупомянутое соотношение рассчитывается, исходя из стоимости необлагаемых реализованных товаров в общей сумме продаж. Рассмотрим еще одну задачу, в которой представлено правило «5 процентов» по НДС.

Пример расчета. Предприятие, занимающееся оптовой и розничной торговлей (уплачивающее НДС и ЕНВД), должно осуществлять двойной учет налога. Даже если работы, оборудование, недвижимое имущество предназначены для «вмененной» деятельности, НДС по ним не подлежит вычету.

Если полученные услуги, купленные объекты недвижимости, предназначены для ведения операций, облагаемых НДС, то предъявленный налог учитывается в полном объеме. Если приобретенное оборудование будет использоваться по «двум фронтам» сразу, то нужно составлять пропорцию.

Одну часть налога принимать к вычету, а вторую — включать в стоимость товаров.

Пропорция

В НК прописаны особенности учета соотношения по операциям, которые освобождены от налогооблажения. Стоимость услуг по предоставлению займа, по сделкам РЕПО учитывается в сумме доходов начисленных налогоплательщиком процентов.

При расчете стоимости акций, облигаций, других ценных бумаг калькулируется сумма дохода в виде положительной разницы между ценой реализации и расходами на покупку такх активов.

Если рыночная цена ниже себестоимости, то полученное значение учитываться не будет.

Пример

Завод изготавливает велосипеды и коляски для инвалидов, которые не облагаются НДС. Бухгалтер отражает затраты на производство на субсчетах, открытых к счету 20.

За I квартал 2014 года сумма расходов составила 10 млн. руб.: 600 тыс., — по коляскам и 9,4 млн. руб. — по велосипедам.

Дополнительно понесены общехозяйственные и общепроизводственные расходы на сумму 2 и 3 млн. руб. соответственно.

Сначала найдем соотношение сумм расходов:

0,6 (10+2+3) = 0,04, или 4%.

Бухгалтер может не вести раздельный учет входного налога и всю сумму предъявить к вычету. Но в декларации по НДС нужно указать выручку и полную себестоимость льготной продукции.

Источник: fb.ruИдёт загрузка…Финансы

Как рассчитать проценты по кредиту: формула. Расчет процентов по кредиту: пример

Каждый сталкивался с проблемой нехватки денег на приобретение бытовой техники или мебели. Многим приходится одалживать до зарплаты. Некоторые предпочитают не идти к знакомым или близким со своими финансовыми проблемам…

Финансы

Расчет процентов по вкладу.

Вложение свободных денежных средств в банковские депозиты — это нормальная практика сохранения денег в условиях современного мира. Финансы в этом случае защищены депозитным договором и системой обязательного страхован…

Финансы

WACC: формула, пример расчета по балансу

В настоящее время в рыночных условиях имущество любой компании может быть оценено через его стоимость. С одной стороны, это собственное имущество предприятия, которое формируется через уставной капитал, чистую прибыль…

Финансы

Фонд оплаты труда: формула расчета. Фонд оплаты труда: формула расчета по балансу, пример

Существующий финансово-экономический кризис в нашей стране оказывает определенное существенное влияние на снижение доходов организаций, что связано со снижением спроса на товары и услуги среди населения. В свою очеред…

Закон

Расчет заработной платы по окладу: пример

Обязательным требованием при составлении трудового договора является точное указание размера оклада. Никакие ссылки на иную документацию в этом случае недопустимы. В случае когда меняется величина этой суммы как в бол…

Финансы

Расчет отпуска: формула, пример. Расчет отпускных по уходу за ребенком

Расчет сумм отпускных является очень важным вопросом как для работодателя, так и для работника. Далеким от тонкостей бухгалтерии людям может показаться, что начислить работнику сумму, причитающуюся к выплате, достаточ…

Финансы

Расчет аннуитетных платежей по кредиту: пример

Первое правило при оформлении кредита – нужно адекватно оценить собственную платежеспособность, чтобы платежи по нему со временем не стали обременительными для заемщика. Но на этом этапе иногда возникают сложнос…

Бизнес

TIR на грузовиках: что это означает? Правила перевозки груза по TIR

Многие из нас очень часто видели на грузовых автомобилях надпись TIR, однако очень мало людей знают, как расшифровывается данная аббревиатура и что она, в принципе, значит. В этой статье пойдёт речь о том, что означае…

Бизнес

Формула Дюпона — пример расчета

Модель Дюпона считается одним из эффективных методов проведения факторного анализа. Она была предложена еще в 1919 году специалистами одноименной компании. В то время как раз широко распространялись показатели рентабе…

Бизнес

Что такое капитализация вклада и капитализация процентов по вкладу?

Современная банковская система состоит из множества банков. Банки помимо собственных средств работают также за счет средств привлеченных, то есть, за счет вкладов. Привлекаться могут свободные средства как физических,…

Источник: http://monateka.com/article/228804/