Налоги и взносы по договору ГПХ в 2018 году — онлайн, с физическим лицом, страховые

Гражданско-правовой договор — достаточно распространенное явление в современных правовых отношениях.

По этой причине целесообразно рассмотреть подробней интересующие вопросы относительно обложения выплат на основании подписанного договора ГПХ, а также правил начисления.

Что это такое

Основная суть рассматриваемого гражданско-правового договора с физическими лицами заключается в том, что он может быть подписан тогда, когда нужно выполнить конкретную разновидность работы.

Согласно со статьей 702 Гражданского Кодекса РФ, заказчик вынужден будет платить доход физическому лицу только после того, как он сдаст результаты своей работы, а заказчик принял без каких-либо нареканий.

Стороны соглашения оставляют за собой право предусмотреть возможность начисления аванса по подписанному документу, но при этом итоговый расчет произойдет только по факту выполнения работы либо предоставления услуги.

Как только работа выполнены в соответствии с условиями, правовые отношения между исполнителем и заказчиком считаются таковыми, как завершенными.

В данном случае речь идет о выполнении разовой работы, а непосредственный исполнитель по такому виду соглашения привлекается к работе разово.

Рабочий, который занят на основании подписанного договора гражданско-правового характера не может относиться к числу наемного штата работников.

К сведению — основным нормативно-правовым документом, который регулирует правовые отношения между сторонами такого вида соглашения принято считать Гражданский Кодекс РФ.

Документы, на основании которых производятся выплаты

Следует помнить, что гражданско-правовые отношения заказчика и исполнителя устанавливают и подтверждают всего несколько документов, а именно:

- соглашение гражданско-правового характера;

- сформированный надлежащим образом акт выполнения работ.

На основании указанной документации, а также в случае отсутствия взаимных претензий между непосредственным исполнителем и заказчиком, возникает необходимость в осуществлении расчетов налогов и вносов по договору ГПХ.

Та категория исполнителей, которая обладает законным правом на получение вычета, вынуждены составить надлежащим образом заявление и подготовить документы, подтверждающие такую возможность. К таковым, к примеру, можно отнести командировочное направление.

В том случае, если договор гражданско-правового характера предусматривает своим содержанием возможность оплаты за работу авансовым способом, то соответствующие взносы на страхование (в ФСС) подлежат удержанию в более раннюю дату перечислений. Иными словами, на период начисления аванса.

Вычеты по НДФЛ для подрядчиков

Компания оставляет за собой право предоставлять исполнителю (имеется в виду подрядчику) работ по подписанному гражданско-правовому договору положенные стандартные налоговые вычеты.

Они предусмотренны статьей 218 Налогового Кодекса России, если же его прибыль подлежит налогообложению по ставке в 13%.

Об этом подробно изложено в статьях 210 и 224 Налогового Кодекса РФ. В соответствии с нормами российского законодательства, в частности ст. 218 НК РФ.

Стандартные налоговые вычеты предоставляются непосредственным налогоплательщикам одним из налоговых агентов, являющихся каналом начисления прибыли, по выбору плательщика налога на базе его составленного надлежащим образом заявления и документации, что и способно подтвердить право на налоговый вычет.

По большому счету, выбор непосредственного налогоплательщика в данной ситуации будет оформлено в форме составленного надлежащим образом заявление относительно оформления такого виды налогового вычета.

Налогообложение соглашения с физическим лицом

Согласно с нормами законодательства РФ, налог по рассматриваемому договору гражданско-правового характера в нынешнем году должен быть уплачен в единственном виде — НДФЛ.

По причине того, что непосредственный исполнитель получает доход за результат своей работы, то такая разновидность прибыли подлежит обязательному налогообложению.

Одновременно с этим, перечисляемое денежное вознаграждение по рассматриваемому гражданско-правовому соглашению с физическими лицами, заказчик выступает в качестве налогового агента по подоходному налогу.

К сведению — НДФЛ во время гражданско-правового соглашения с физическими лицами, организация обретает статус налогового агента по НДФЛ.

Кроме того, нужно помнить о том, что налог в случае подписания рассматриваемого типа договора уплачивается заказчиком при условии отсутствия у частного предпринимателя статуса ИП — согласно с нормами статьи 226 Налогового Кодекса.

Одновременно с этим, следует помнить, что в самом тексте рассматриваемого документа с частным предпринимателем может и не быть указано необходимость в перечислении НДФЛ.

Об этом правиле указано в Письме Минфина от марта 2016 года. Организация делает перечисления подоходного налога за физических лиц только в том случае, если последние являются частными предпринимателями.

Механизм расчета осуществляется таким образом:

| В случае наличия статуса у исполнителей резидента РФ | Процентная ставка НДФЛ составляет 13% |

| В случае статуса нерезидента РФ | Ставка в 2018 году составляет 30% |

Об этом необходимо помнить, чтобы исключить вероятность возникновения различного недопонимания.

Резидент РФ

В данной ситуации из размера денежного вознаграждения возникает необходимость вычесть так называемый профессиональный вычет.

В таком случае право на оформление возникает на основании составленного надлежащим образом заявления. Правило действует на основании статьи 221 Налогового Кодекса РФ.

Нерезидент РФ

В том случае если физическое лицо выступает нерезидентом России, то уполномоченное лицо должен будет умножить установленную ставку НДФЛ в 30% на размер полученной прибыли.

В данной ситуации нужно будет удержать налог с авансового платежа на следующий день после фактического перечисления предоплаты.

По итогам календарного года возникает необходимость составить и сдать в налоговый орган справку по форме 2-НДФЛ со всеми без исключения выплаченными доходами и удержанными налогами. Данное правило подробно изложено в статье 230 Налогового Кодекса РФ.

Бухгалтерские проводки

В соответствии с установленными нормами российского законодательства, бухгалтерский учет операций на основании договора с физическим лицом имеет в 2018 году такой вид:

| Дебет счета | Кредит счета | Разъяснение совершенной операции |

| 26 «Общехозяйственные затраты» (20 «ОС (основное производство)», 44 «затраты на реализацию») | 60 «осуществление расчетов с непосредственными поставщиками и подрядчиками»(76 «проведение расчетов с многочисленными дебиторами и кредиторами) | Подтверждается факт начисления денежного поощрения исполнителю, который выступает физическим лицом на основании ранее подписанного соответствующего соглашения |

| 26 «Общехозяйственные затраты»(20 «ОС (основное производство)», 44 «затраты на реализацию») | 69 «Проведение расчетов по вопросу социального страхования и обеспечения» | Подтверждается факт удержания и перечисления страховых взносов на полученную сумму дохода |

| 60 «осуществление расчетов с непосредственными поставщиками и подрядчиками» (76 «проведение расчетов с многочисленными дебиторами и кредиторами) | 68 «Проведение расчетов по имеющимся налогам и сборам, включая НДФЛ | Подтверждается факт расчета и удержания подоходного налога |

| 60 «осуществление расчетов с непосредственными поставщиками и подрядчиками»(76 «проведение расчетов с многочисленными дебиторами и кредиторами) | 50 «Касса» 51 «Расчетный счет» | Подтверждение факта перечисления денежных средств физическому лицу, которое выступает исполнителем на основании подписанного договора |

| 68 «Проведение расчетов по имеющимся налогам и сборам, включая НДФЛ | 51 «Расчетный счет» | Подтверждение перечисления подоходного налога в бюджет |

Можно ли рассчитать онлайн

Говоря о возможности произвести расчет в режиме онлайн, то в данном случае необходимо обращать внимание на один нюанс.

В частности речь идет о том, что поощрение исполнителю, по сути, считается как одна из разновидностей заработной платы.

По этой причине допускается возможность производить необходимые расчеты на специализированных сайтах со встроенным калькулятором, что и для заработных плат.

По этой причине достаточно будет:

- Перейти на специализированный сайт для расчетов.

- Указать необходимые первоначальные данные.

- Произвести расчет.

В конечном итоге система в течении нескольких минут выдаст соответствующий ответ.

Видео: часто возникающие вопросы

В завершении хотелось бы отметить — занятость физических лиц по договору гражданско-правового характера практически идентична с трудовым контрактом.

Одновременно с этим, между ними имеются некоторые немаловажные различия. Поднимая вопрос о налогах и сборах, то следует обращать внимание на рассмотренные в статье особенности, игнорирование которых может повлечь за собой немало юридических последствий и одновременно проблем с представителями налогового органа.

Источник: https://zanalogami.ru/nalogi-i-vznosy-po-dogovoru-gph/

Налоги по гпд для ип

В противном случае в ходе контрольных мероприятий налоговые органы попытаются эти расходы снять. Современное обучение для бухгалтера: главные темы и изменения в бухучете и налогах Узнать больше Договор ГПХ: правила составления Согласно ст.

15 ТК РФ («Трудовые отношения»), заключение гражданско-правовых договоров, фактически регулирующих трудовые отношения между работником и работодателем, не допускается. Поэтому важно правильно составить договор ГПХ, чтобы у проверяющих не возникло подозрений, что это может быть трудовой договор.

Алексей Прохоров, руководитель юридического отдела ООО «ЭККАУНТИНГ-СЕРВИС» и ведущий вебинара «Договор ГПХ: оформление, налоги и взносы», объясняет, какие формулировки не нужно включать в текст договора гражданско-правового характера.

Налоги для ип при заключении гпд с физлицом

Основные нарушения Санкции за нарушение Неуплата, частичная оплата страховых взносов по причине понижения базы для их начисления, неверный расчет, иные ошибочные действия Штраф 20% от неуплаченных взносов (НК РФ, ст. 122, п. 1), а за намеренное совершение указанных действий — 40% (НК РФ, ст. 122, п.

3) Организация нарушила сроки, опоздала с оплатой взносов, но своевременно сдала правильно оформленную отчетность (расчет) Начисляется пеня, за 1 опоздание организацию не оштрафуют Уклонение от оплаты взносов ПФРО, ОМС, непредставление отчетности либо включение в нее ложных данных (нарушитель — организация, иное ответственное лицо) С 10.08.

2017 предусматривается уголовная ответственность (УК РФ, ст.

Гражданско-правовой договор в 2018 году: какими облагается налогами и взносами

Поэтому такие суммы не должны облагаться НДФЛ.И действительно, пп. 2 п. 2 ст.

Выплаты по договорам гражданско-правового характера: налоги, вычеты, взносы

То есть если, к примеру, работник предоставит организации заем, то с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

Гражданско-правовой договор: взносы по ВНиМ и «на травматизм» Вознаграждения, выплаченные в рамках любых договоров ГПХ, не облагаются взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) (пп.2 п.3 ст.422 НК РФ).

1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Договоры гпх: страховые взносы 2017/2018

Вопрос №2: Какие вычеты предусмотрены законом для исполнителей ГПД? Обычный налоговый вычет на себя (если доход с начала года не более 40 тыс. руб.) и своего ребенка (если совокупный доход не более 280 000 руб.

) по доходам, с которых производят удержания со ставкой 13 %. Профессиональный налоговый вычет предоставляется в сумме подтвержденных трат, понесенных в связи с выполнением работ (оказанием услуг) сообразно договору ГПХ.

Страховые взносы по гпд в 2017-2018 годах

Выдать увольняющемуся работнику копию СЗВ-М нельзя Согласно закону о персучете работодатель при увольнении сотрудника обязан выдать ему копии персонифицированных отчетов (в частности, СЗВ-М и СЗВ-СТАЖ). Однако эти формы отчетности списочные, т.е. содержат данные обо всех работниках.

А значит передача копии такого отчета одному сотруднику – разглашение персональных данных других работников.

< … Сдача СЗВ-М на директора-учредителя: ПФР определился Пенсионный фонд наконец-то поставил точку в спорах о необходимости представлять форму СЗВ-М в отношении руководителя-единственного учредителя.

Так вот, на таких лиц нужно сдавать и СЗВ-М, и СЗВ-СТАЖ! < … При оплате «детских» больничных придется быть внимательнее Листок нетрудоспособности по уходу за больным ребенком в возрасте до 7 лет будет оформляться на весь период болезни без каких-либо ограничений по срокам.

Договор гпх без ошибок: правила оформления, налоги и взносы

Никто не писал заявлений о приеме на работу, не просил оплачивать больничные и не уходил в отпуск. Не было трудовых книжек и штатного расписания. Каждый предприниматель платил за себя единый налог по упрощенке и фиксированные взносы.

ВниманиеЭто законно. Но тут пришла налоговая и говорит: вы все не предприниматели, а наемные работники. А фирма на самом деле работает с вами, чтобы экономить на налогах.

И вы тоже хотите экономить на налогах, а договоры как ИП заключили формально.

Каждый предприниматель объяснил, что не хочет заключать трудовой договор, работает на себя и вообще против трудовых отношений со своим партнером по бизнесу.

Фирма тоже объяснила, что не может платить НДФЛ за ИП, которые находятся на упрощенке и хотят работать по гражданско-правовому договору. А даже если захочет, то эти 13% придется удержать с предпринимателей, которые абсолютно законно и официально платят 6% в бюджет.

Договоры с ип могут признать трудовыми и доначислить налоги

Не удерживаются страховые взносы из вознаграждений:

- Частных предпринимателей.

- Иностранных граждан и лиц без гражданства, которые заключили договор ГПХ на оказание услуг либо работ, и осуществляют деятельность на его основании за пределами РФ.

- Если речь идет о взносах по временной нетрудоспособности и материнству.

- На суммы компенсаций за траты, которые появились у исполнителя во время выполнения работ (оказания услуг).

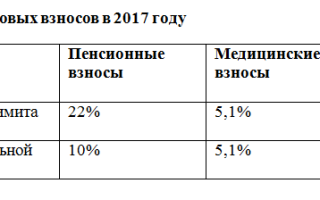

Калькуляция суммы взносов к уплате производится так же, как и в случае с трудовым договором. Применяемые страховые ставки идентичны:

- 22% — для обязательного пенсионного страхования, т. е. ОПС (максимальный порог базы в 2017 г.

Страховые взносы по договорам гпх в 2018. скачать образец

Источник: http://aval48.ru/nalogi-po-gpd-dlya-ip/

Договор ГПХ: налоги и взносы в 2018 году

Надо ли удерживать налоги и начислять взносы с выплат по договору ГПХ в 2018 году? Ответ зависит от того, с кем вы заключили договор – с физлицом или ИП. Предприниматели начисляют налоги и взносы сами, а вот с физлиц удерживает и платит заказчик, но не все. Подробнее читайте в статье.

Особенности договора ГПХ и штрафы

У гражданско-правового договора есть преимущества для работодателя:

— человека не надо брать в штат;

— не нужно создавать безопасные условия труда, выдавать оборудование и инструменты;

— платить надо лишь за результат работ, а не за рабочее время;

— не нужно предоставлять ежегодный отпуск, платить декретные и пособия при увольнении.

В тоже время, компания рискует, если целенаправленно подменяет трудовые отношения договором ГПХ. Нередки случаи, когда инспекторы обвиняли компанию в неуплате взносов.

Причина банальная, неверные формулировки в договоре, по которым физлицо фактически работает, как полноценный сотрудник. Поэтому важно, четко разделять особенности тех или иных договорных отношений. Иначе инспекторы начислят штраф до 50 000 руб. (ст. 5.

27 КоАП РФ). Правильно рассчитать и начислить взносы он-лайн по договору ГПХ вы можете по ссылке >>>

Таблица. Налоги и взносы с выплат по договору ГПХ

| Налог/взнос | Договор с физлицом | Договор с ИП |

| НДФЛ | Заказчик обязан удержать НДФЛ с доходов физлица и перечислить в бюджет | Заказчик не обязан удерживать НДФЛ. ИП на общей режиме самостоятельно уплачивают налог. А предприниматели на спецрежимах НДФЛ не платят, вместо него они перечисляют спецналог |

| Взносы в ПФР и ФОМС | Взносы в ПФР и ФОМС заказчик обязан платить с договоров услуг, подряда, работ и т.д. А с договоров, предметом которых является переход права собственности, платить взносы не нужно. К примеру, если покупаете или арендуете у физика имущество | Взносы предприниматели платят самостоятельно. Поэтому заказчик начислять их не должен |

| Взносы в ФСС | Страховые взносы в ФСС не начисляйте.Взносы на травматизм по общему правилу заказчик платить не должен. Исключение – если это прямо прописано в договоре |

Договор ГПХ: налоги в 2018 году

По договору ГПХ «физик» получает доход, а значит, с выплаты удерживайте НДФЛ. Это следует из пункта 1 статьи 208 НК РФ.

Но учтите, что это правило действует только в отношении физлиц – не ИП (с выплат ИП налог не удерживайте). Поэтому в договоре обязательно отражайте выплаты с учетом ставки налога – 13, либо 30 процентов.

В этом случае, компания также выступает налоговым агентом по перечислению НДФЛ в бюджет.

[su_quote]

В тоже время, со всей суммы налог можно не удерживать. По закону, даже по договору ГПХ, физлицо претендует на социальный и профессиональный вычет (п. 3 ст. 210 НК РФ). В профессиональный вычет включайте все расходы наемного работника при выполнении работ. Но при условии, что он документально их подтвердит. К примеру, кассовыми чеками, накладными, проездными билетами и др.

Стандартные вычеты предоставляйте наемникам, которые имеют детей (п. 1 ст. 218 НК РФ). И при условии, что их доход с начала года не превысил 350 тыс. рублей. Вычеты предоставляйте только за месяцы, пока действовал договор. Поскольку неизвестно, где человек работал до этого.

Договор ГПХ: страховые взносы в 2018 году

С большинства выплат по отношениям ГПХ с физлицами нужно исчислять и платить пенсионные и медицинские взносы. Это следует из статьи 420 НК РФ. К примеру, по договорам подряда, авторского заказа. А по договорам, предметом которых являются передача прав собственности или вещных прав, перечислять взносы заказчик не должен. К примеру, договора аренды, займа и др.

В части взносов на травматизм, то тут действуют иные правила. С вознаграждений не нужно платить «несчастные» взносы, если таких условий нет в договоре (п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ).

Взносы также не исчисляются с компенсаций расходов физлица. К примеру, возмещение трат на материалы, сырье, либо инструменты. Поскольку это выплаты, освобождаются от уплаты взносов по статье 422 НК РФ.

Но чтобы у налоговиков не было претензий, такие выплаты подтвердите документально.

Предприниматели платят взносы самостоятельно, поэтому заказчик начислять их не должен.

Выплаты по гражданско-правовому договору в программе Бухсофт Онлайн

На рабочем столе Бухсофт Онлайн зайдите в блок Зарплата/Расчет зарплаты. Следом нажмите на папку «Начислить» далее «Вознаграждение по договору» и выберите нужный договор. К примеру, «По договору подряда».

В новом окне нажмите на кнопку «Добавить» и внесите название и суммы выплаты. Такие действия нужно проводить по каждому «физику», тогда в окне отобразится общая сумма выплат. Жмите кнопку «Сохранить».

Источник: https://www.BuhSoft.ru/article/935-dogovor-gph-nalogi-i-vznosy-v-2018-godu

Налоги с гпд физическим лицом 2018 — Законники

ГПХ или ГПД (гражданско-правовой договор) на законном основании может заключаться с юрлицами и физлицами.

Участниками оформленных гражданско-правовых отношений являются заказчик и исполнитель (он же подрядчик). Вознаграждения до ГПХ большей частью облагаются налогами и страховыми взносами.

Режим налогообложения, применяемый юрлицом, не влияет на исчисления сборов за страхование, равно как и на обязанность по их уплате.

Важно

Если траты за проживание, проезд оплачивает организация, то такие траты отображают как КОСГУ 222 и 226.

Для корректного использования кодов применяется таблица соответствия кодов КОСГУ и КВР 2017 г.

Калькуляция страховых взносов ГПД согласно стандартной формуле Вознаграждение за вычетом платежей ПФР, ОМС, а также НДФЛ выплачивается исполнителю только после выполнения им всех видов работ и сдаче их заказчику.

Договор подряда с физическим лицом: какие налоги и взносы платить в 2018 году

Что нужно сделать с 12 по 16 марта Чтобы не забывать о важных бухгалтерских делах, можно вести ежедневник, установить на свой смартфон специальную программу, которая будет напоминать о планах, или наклеивать на рабочий монитор исписанные заметками стикеры.

Но проще всего, еженедельно читать наши напоминания.< < …

ИП не стоит торопиться с уплатой 1%-ных взносов за 2017 год Во-первых, потому что с этого года крайний срок уплаты таких взносов перенесен с 1 апреля на 1 июля.

Соответственно, 1%-ные взносы за 2017 год нужно перечислить в бюджет не позднее 02.07.2018 (1 июля – воскресенье).

< …

Внимание

Переход из одной ИФНС в другую не потребует обязательной сверки Налоговая служба обновила регламент организации работы с плательщиками налогов, сборов, страховых взносов на ОПС, а также налоговыми агентами.

122, п. 1), а за намеренное совершение указанных действий — 40% (

Страховые взносы по гпд в 2017-2018 годах

- нельзя писать в ГПД вместо разовых заданий обязанность выполнять в течение дня какую-либо работу (например, убирать офис);

- нельзя указывать в ГПД специальность или профессию физика-контрагента;

- опасно заключать договор на длительный срок;

- рискованно предусматривать график труда подрядчика (правильно — только этапы сдачи работ).

Взносы в соцстрах на травматизм Страховые взносы в ФСС на случай травматизма начисляются лишь по ряду договоров ГПХ и только в том случае, если это прямо предусмотрено соглашением (п.

1 ст. 20.1

Федерального закона от 24.07.98 № 125-ФЗ). Виды соглашений следующие:

- на выполнение работ;

- оказание услуг;

- договор авторского заказа.

Понятно, что по умолчанию не уплачивая «несчастные» взносы заказчик экономит.

Налоги и страховые взносы по гпх в 2018 году

ГК РФ);

- поручения (ст. 971 ГК РФ);

- комиссии (ст. 990ГК РФ);

- агентский (ст. 1005 ГК РФ);

- перевозки (ст.784 ГК РФ);

- транспортной экспедиции (ст. 801 ГК РФ);

- хранения (ст. 886ГК РФ).

Основная суть ГПД с юридической точки зрения: отношения между контрагентами строятся сугубо на нормах ГК РФ.

Лицо привлекается для разовой работы. После исполнения договора отношения прекращаются.

В некоторых случаях на практике прибыльно и оправданно привлекать для работы граждан именно на основании договора ГПХ. А не трудового. Но будьте осторожны, решая заключить именно ГПД.

Убедитесь, что отношения не подпадают под характеристику трудовых.

В чем опасность — узнаете из раздела про взносы на обязательное социальное страхование (ОСС).

Источник: http://zakonbiz.ru/nalogi-s-gpd-fizicheskim-litsom-2018/

Налоги с гражданско правового договора 2017 — Адвокатское бюро

В том числе, и в части квалификации отношений. Отметим, что переквалификация гражданско-правовых соглашений в трудовые договоры – не такая редкость, как кажется. Пострадать от этого могут как «уклонисты» от уплаты взносов, так и вполне добросовестные организации.

Просто потому, что тексты составляемых ими соглашений не отличаются однозначностью и вызывают лишние сомнения со стороны страховщиков. Причем оспорить решение о доначислении взносов на основании переквалификации иной раз не получается даже на уровне высших судебных инстанций.

Дело в том, что все неустранимые сомнения при рассмотрении судом споров о признании трудовыми отношениями отношений, возникших на основании ГПД, толкуются в пользу наличия именно трудовых отношений (ст. 19.1 ТК РФ).

Одно из последних подобных решений, вынесенных в пользу ФСС, — Определение Верховного Суда РФ от 10.10.2016 № 309-КГ16-12092.

Внимание

Именно от правовой природы заключаемых между страхователем и физическим лицом соглашений зависят наступающие в связи с этим последствия. В частности, возникновение обязанности по уплате взносов.

При этом наименование договора само по себе не является основанием ни для констатации факта возникновения трудовых отношений, ни для освобождения от обязанности по уплате страховых взносов. Прежде всего, суд проверит ГПД на наличие в нем признаков трудового договора.

При установлении их совокупности судьи примут положительное решение в пользу ФСС.

Страховые взносы по гпд в 2017-2018 годах

Например, в Постановлении Семнадцатого арбитражного апелляционного суда от 26 октября 2016 года № 17АП-14089/2016-АК судьи поясняют, что ФСС ст. 11 Федерального закона «Об основах обязательного социального страхования» от 16.07.

1999 N 165-ФЗ наделен правом проверять документы по учету и перечислению страховых взносов, а также документы, связанные с выплатой страхового обеспечения. Фонд проверяет правильность исчисления и уплаты страховых взносов, а также документы, на основании которых производятся либо должны производиться выплаты.

Соответственно, фонд правомочен осуществлять проверку гражданско-правовых договоров и давать им оценку.

Договор гпх в 2017 году: налоги и взносы

Важно

Соответственно, в Расчет по страховым взносам 2017/2018 договоры ГПХ нужно включать. Вместе с тем страховые взносы с выплат по гражданско-правовому договору, предметом которого является переход права собственности или иных вещных прав на имущество, передача имущества в пользование, не начисляются (п.4 ст.420 НК РФ).

Речь идет о договорах купли-продажи, аренды, займа и т.д. То есть если, к примеру, работник предоставит организации заем, то с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

Гражданско-правовой договор: взносы по ВНиМ и «на травматизм» Вознаграждения, выплаченные в рамках любых договоров ГПХ, не облагаются взносами на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) (пп.2 п.3 ст.422 НК РФ).

Налоги и взносы по договору гпх в 2017 году

Источник: http://advokat-kramarenko.ru/nalogi-s-grazhdansko-pravovogo-dogovora-2017/

Договор ГПХ в 2018 году — налоги и взносы, образец, с физическим лицом, оформление, облагаются страховыми

Иногда работа имеет разовый характер, и заключать трудовое соглашение нецелесообразно. Решением становится договор ГПХ.

Как в 2018 году оформить гражданско-правовые отношения с временным сотрудником? Соглашение гражданско-правового характера заключается для выполнения разовой работы.

[su_quote]

То есть работник выполнил оговоренный объем, получил оплату и на этом отношения сторон прекращаются.

Но, несмотря на краткосрочность сотрудничества, необходимо соблюсти законодательные нормы относительно оформления. Как заключить договор ГПХ с физическим лицом в 2018 году?

Основные моменты

Для работодателя гражданско-правовые отношения с работником более выгодны. Удобно заключать договор ГПХ, если:

| Работа или услуга носит разовый характер | И нанимать постоянного работника нет необходимости |

| Нет возможности оборудовать рабочее место | Для работника и обеспечить его всеми необходимыми инструментами |

| Работу нужно выполнить строго в определенный срок | За несоблюдение сроков работник оплачивает пеню |

| Заказчик желает платить за конкретный результат | А не за объем потраченного времени |

| Работодатель не хочет оплачивать отпуск | Больничный и желает сократить расходы на различного вида компенсации |

| Наниматель не желает заниматься кадровым оформлением | Приказы, должностные инструкции и т.д. |

Конечно, существуют и минусы такого оформления. Например, не со всеми сотрудниками можно оформить договор ГПХ.

В частности, подобное оформление неприемлемо для работников материально-ответственных.

Кроме того есть риск изменения такого договора на трудовой при неоднократном перезаключении для выполнения одной и той же работы. Тем не менее, в некоторых ситуациях именно договор ГПХ становится лучшим решением.

Что это такое

Гражданско-правовой договор это соглашение, направленное на исполнение работ определенного вида либо оказание услуг. Регламентируется заключение договора ГПХ положениями гражданского права.

Стороны соглашения могут быть представлены госорганами, организациями, ИП и физическими лицами.

В зависимости от того, что выступает предметом соглашения, отличается вид договора.

Среди наиболее популярных видов можно выделить:

| Договор подряда | Когда сторона подрядчика обязуется исполнить работу, порученную заказчиком. Итог оформляется актом приема-передачи работ и оплачивается работа после выполнения в оговоренном объеме |

| Договор ГПХ на оказание услуг | Эта группа договоров объединяет разные виды соглашений – договор поручения или возмездного оказания услуг, договор хранения и иное. Основная суть заключается в оказании определенной услуги за заранее оговоренную плату |

Как пример:

Отличие от трудового соглашения

Договор ГПХ и трудовой договор имеют немало отличие, но общим условием является обязательная письменная форма документа.

Отличием гражданско-правового договора можно считать отсутствие формальностей. Для заключения трудового соглашения в организации издается специальный приказ.

На его основании оформляются кадровые документы, позволяющие зачислить наемного работника в штат. К выполнению обязанностей работник обычно приступает только после полного оформления.

Стороны устно договариваются об условиях сотрудничества. Затем подписывается договор, и исполнитель может приступить к работе.

Также сравнить стоит последствия оформления трудового и гражданско-правового договоров:

| Трудовой договор | Договор ГПХ |

| Постоянное трудоустройство | Разовая работа |

| Назначение стабильного оклада за труд | Оплата за конечный результат |

| Четкий график работы | Свободный режим работы |

| Рабочее место предоставлено работодателем | Место выполнения работы определяется исполнителем |

| Вносится запись в трудовую книжку | Никакие дополнительные документы не оформляются |

| Оплачивается больничный, отпуск, премии | Оплачивается только результат в оговоренном объеме |

| Права работника защищены ТК РФ | Права исполнителя базируются на нормах ГК РФ |

| Определяется статус работника | Определяется результат работ |

Правовое регулирование

По ст.420 ГК РФ договором именуется соглашение двух и более лиц, устанавливающее гражданские права и обязанности, а также регулирующее видоизменение условий и завершение отношений.

Договор ГПХ предполагает выполнение конкретного задания. При этом предметом отношений становится результат.

То есть исполнитель, независимо от своей специальности или квалификация, выполняет заранее предопределенную работу или оказывает услугу.

Ст.779 ГК РФ содержит определение услуг. Это свершение определенных действий или какой-либо деятельности при условии оплаты заказчиком по достижении положительного результата.

В ст.703 ГК РФ дается описание термина «работа». Это изготовление вещи либо выполнение конкретных действий и передача итогового результата заказчику.

Согласно ст.708 и ст.783 ГК РФ гражданско-правовой договор оформляется на предопределенный период, определяемый сроком исполнения работ или оказания услуг.

Для сравнения трудовой договор может оформляться не неопределенный период (ст.58 ТК РФ).

Взаимоотношения участников гражданско-правовых отношения регулируются ч.2 ГК РФ и Конституцией РФ. Нормы трудового права в данном случае не применимы.

Особенности работы по договору ГПХ

Гражданско-правовой договор может оформляться как с физическими, так и с юридическими лицами.

Стороны его представлены заказчиком и исполнителем (для трудового договора работодатель и работник). Заключая договор ГПХ, физлицу стоит знать о его основных особенностях.

Но при этом страховой стаж учитывается, и работа по договорам ГПХ дает право претендовать на получение трудовой пенсии.

Заказчик перечисляет взносы в ПФР, как и по трудовому договору. Отношения сторон регламентированы Гражданским кодексом. Права исполнителя менее защищены.

Нельзя сослаться на нормы ТК РФ. Условия сотрудничества оговариваются исключительно заключенным договором. По договору ГПХ не предусматривается определение рабочего времени.

От исполнителя требуется только выполнение работы в конкретный срок, даже если для этого придется работать сутками.

В гражданско-правовых отношениях исполнитель самостоятельно отвечает за свою безопасность. Травма, полученная при выполнении работы, работодателем никак не компенсируется.

Также не предусмотрена оплата временной нетрудоспособности любого характера. Оплату работник получает только за результат.

Если итог работы не будет соответствовать требованиям заказчика, то оплаты может и не быть. Поводом для отказа в оплате может послужить несоблюдение четко указываемых сроков.

В целях защиты своих интересов исполнителю следует помнить основные рекомендации по заключению договора ГПХ:

| Подробное описание предмета договора | Нужно детально прописать все требования заказчика к результату работы |

| Четкое определение сроков | Если на выполнение по договору отведен месяц, заказчик не вправе требовать выполнения работы через неделю |

| Точное определение стоимости работ | Желательно в конкретной сумме и в национальной валюте |

Внимание! При заключении договора ГПХ заказчик не вправе указывать исполнителю, как, где и когда выполнять работу.

Весь процесс сводится к выдаче задания и приему готового результата. Все дополнительные условия действительны только при указании их в основном договоре.

Правильное заполнение бланка

Договор ГПХ заключается по одному экземпляру для каждой из сторон. Унифицированной формы документа не предусмотрено.

За основу можно взять типовой шаблон и внести в него необходимые дополнения. В гражданско-правовом договоре прописываются следующие моменты:

- идентификационные данные заказчика и исполнителя (реквизиты организации, Ф.И.О. и паспортные данные физлица);

- дата и место составления;

- предмет договора (суть работы или услуг, за выполнение которых исполнитель получит оплату);

- сумма оплаты по договору (точная сумма, дата выплаты, прикрепленный график платежей при частичной оплате);

- обязанности сторон (использование материалов и инструментов, кто за что платит в процессе выполнения, возможность промежуточных проверок выполнения и т.д.);

- наличие/отсутствие нотариального заверения договора;

- личные моменты (неразглашение информации, соблюдение конфиденциальности и прочее);

- обстоятельства непреодолимой силы, при которых договор становится недействительным;

- срок выполнения работ или оказания услуг;

- порядок приема результата (приложение образца акта приема-передачи);

- дополнительные условия (оговариваются индивидуально);

- подписи сторон с расшифровкой.

Нюансы при заключении сделки

Заключая гражданско-правовой договор, важно оформить его правильно. Иначе договор ГПХ может быть заменен на трудовой. Это особенно невыгодно работодателю, поскольку грозит серьезными последствиями.

В частности это обязанность оплаты неиспользованного отпуска, уплата страховых взносов и начисленной пени, необходимость оформления кадровой документации, наложение штрафа по КоАП РФ и т.д.

Составленный договор ГПХ до подписания нужно проверить на соответствие требованиям:

| Ошибка | Правильно |

| Указание профессии/должности работника | Указание конкретной работы/услуги, которую исполнитель обязан выполнить |

| Ссылка на должностную инструкцию при описании трудовой деятельности | Описание результата работ с указанием необходимых деталей оценки |

| Отсутствие точного срока выполнения работ | Указание точного срока начала и окончания работ (существенные условия) |

| Указание на подчинение исполнителя заказчику или уполномоченному им лицу | Может устанавливаться частота проверки исполнения, но без вмешательства в деятельность исполнителя |

| Наличие нормы о предупреждении за две недели до расторжения договора | Односторонний отказ от договора со стороны возможен только для заказчика. Исполнитель вправе отказаться после согласования расторжения |

Порядок расторжения

Гражданско-правовой договор может расторгаться:

- по соглашению сторон;

- по инициативе одной из сторон;

- при отказе от исполнения обязательств;

- вследствие существенного изменения обстоятельств.

Если обе стороны решили прекратить отношения, составляется соответствующее соглашение в письменной форме. Стороны самостоятельно оговаривают порядок и условия расторжения.

Основанием может стать существенное нарушение условий договора, влекущее значительный ущерб для одной из сторон (истца).

Односторонний отказ от исполнения обязательств по договору ГПХ предполагает письменное уведомление второй стороны. В документе указывается причина отказа и дата прекращения договора.

Здесь возможно несколько вариантов развития событий – прекращение договора (если отказ предусмотрен договором или законом), расторжение по соглашению сторон, судебное разбирательство.

Расторгается договор ГПХ и при существенном изменении обстоятельств. Существенными считаются обстоятельства, наличествующие на момент подписания договора.

Например, обстоятельства поменялись так, как стороны и предвидеть не могли. Или новые условия влекут возникновение финансового ущерба для одной из сторон.

Но упомянуть нужно и расторжение договора по истечении срока. Такой вариант возникает, когда срок соглашения истек, все обязательства по договору своевременно выполнены и претензии участников отсутствуют.

Возможен ли аванс в таком случае

По договору ГПХ может предусматриваться выплата аванса. Порядок выплаты и сумма оговариваются условиями договора.

Но заказчику нужно учитывать тот факт, что с выплачиваемого аванса необходимо удержать НДФЛ. В этом отличие от трудового договора, при котором НДФЛ удерживается с зарплаты.

Аванс по договору ГПХ это вознаграждение, то есть возникающий доход, подлежащий налогообложению.

Если по какой-то причине заказчик не может удержать НДФЛ, он обязан сообщить об этом исполнителю и в налоговую инспекцию в течение месяца после окончания года, в котором заключен договор ГПХ. ФНС уведомляется по форме 2-НДФЛ.

Как производится оплата

По договору ГПХ предусматривается сдельная оплата, то есть оплата за результат. Если в соглашении присутствует условие о повременной оплате, то высока вероятность переквалификации гражданско-правового договора в трудовой.

Обычно прописывается сумма оплаты и срок ее выплаты. После приема работы и подписания акта приема-передачи исполнитель получает оговоренную оплату.

Видео: договор ГПХ — зачем их вообще заключают с «работниками»

Но допускается по договору ГПХ оплата частями. В этом случае можно определить общую стоимость работ и величину аванса.

До начала работ выплачивается аванс, по выполнении – оставшаяся часть общей суммы. Можно разбить оплату на несколько частей.

При этом целесообразно поделить работу на этапы и для каждого этапа определить сумму оплаты и срок выплаты. При значительной стоимости работ допускается утверждение графика платежей.

Чем облагается

Договора ГПХ могут облагаться взносами или нет. В основном зависит это от статуса исполнителя. Если работу выполняет ИП, то он самостоятельно платит положенные взносы и налоги.

При взаимодействии с физлицами уплата обязательных сборов становится обязанностью заказчика.

Налоги

Основной налог, удерживаемый с выплат по договору ГПХ это НДФЛ. Подоходный налог за физлицо выплачивает заказчик, тогда как ИП может платить самостоятельно.

Но заказчика от обязанности удерживать НДФЛ это не избавляет. Более того договор с таким условием будет признан ничтожным.

Источник: http://jurist-protect.ru/dogovor-gph/

Договор ГПХ: налоги и взносы 2018

В случае заключения договора гражданско-правового характера с физическим лицом, у организации возникает обязанность самостоятельно платить в бюджет все налоги и взносы. Ответы на вопрос, как правильно начислять и оплачивать страховые взносы по договорам ГПХ в 2018 году будет дан в настоящей статье.

Порядок оплаты налогов по договору ГПХ

В соответствии с нормами НК РФ и других законодательных актов, выплаты по договорам гражданско-правового характера признаются доходом исполнителя (как правило, это физическое лицо), а значит, входят в налогооблагаемую базу по НДФЛ.

Данное правило действует только в случае отсутствия регистрации исполнителя в качестве ИП. В такой ситуации компания-заказчик признается налоговым агентом, а значит, обязана при выплате вознаграждения начислить, удержать и перечислить в бюджет сумму НДФЛ.

Следовательно, размер выплат по договору рекомендуется устанавливать с учетом планируемого перечисления налога в бюджет.

Пути оптимизации налогов и взносов при применении договоров ГПХ

НДФЛ начисляется на всю сумму вознаграждения исполнителя. На страховые взносы по ГПД в 2018 году влияет система налогообложения, которую применяет организация, особенности деятельности и ряд других факторов.

Использование стандартного и профессионального налогового вычета

Под профессиональным налоговым вычетом понимаются все расходы, которые исполнителю потребовалось понести, чтобы выполнить перечень работ, указанных в договоре. Обязательным требованием НК РФ и ГК РФ является документальное подтверждение понесенных расходов. Предоставление профессионального вычета по НДФЛ, как правило, производится на основании заявления от исполнителя.

Составляется оно в произвольной форме. Главное, к нему должны быть приложены документы, которые подтверждают факт затрат. Примером таких документов являются накладные на поставку товаров, кассовые или товарные чеки, проездные документы, счета на проживание в гостиницах и так далее.

Ключевым требованием к документам является подтверждение их необходимости для выполнения обязанностей в рамках договора ГПХ.

Пример 1:

[su_quote]

Компания заключила договор ГПХ с исполнителем на оказание услуг по переводу технической документации на русский язык. Стоимость работ – 5000 рублей. Фирма применяет специальный налоговый режим – ЕНВД. Работы были выполнены исполнителем в срок с требуемым уровнем качества.

По результатам работ составлен акт приемки-сдачи работ, в котором стороны зафиксировали отсутствие претензий друг к другу.

К акту исполнитель приложил заявление, в котором попросил предоставить ему профессиональный налоговый вычет на сумму 1100 рублей с приложением кассового чека из магазина по торговле технической литературой (исполнитель потратил данную сумму на приобретение книг, которые использовал при выполнении работ по переводу).

Исходя из полученных данных, расчет суммы НДФЛ производится следующим образом: • Налогооблагаемая база составляет 5000 – 1100 = 3900 рублей. • НДФЛ составляет 3900 * 13% = 507 рублей. Данная сумма подлежит перечислению налоговым агентом в бюджет. • Сумма к выплате на руки исполнителю составит 5000 – 507 = 4 493 рубля.

Стандартный налоговый вычет предоставляется подрядчику-физическому лицу по договору ГПХ только при наличии у него несовершеннолетних детей. Чтобы получить его, также необходимо предоставить заявление и свидетельства о рождении детей.

Начисляя НДФЛ, следует помнить, что право на стандартный налоговый вычет у исполнителя имеется только до того момента, пока доход не достигнет 350 тысяч рублей. При этом информации о доходах исполнителя у заказчика нет, поэтому стандартный вычет следует предоставлять, но ответственность в таком случае за некорректный расчет НДФЛ будет лежать на налогоплательщике. Стандартный налоговый вычет следует предоставлять за такое количество месяцев, сколько длилась работа вне зависимости от момента выплаты вознаграждения (ежемесячно, авансом или по итогам выполнения работ).

Пример 2:

Компания заключила договор ГПХ с исполнителем на оказание услуг по переводу технической документации на русский язык. Стоимость работ – 5000 рублей. Фирма применяет специальный налоговый режим – ЕНВД. У исполнителя есть ребенок, которому 12 лет.

Чтобы получить стандартный вычет, исполнитель предоставил заказчику заявление, в котором указал, что основного места работы не имеет, а сумма годового дохода на момент подачи заявления меньше 350 тысяч рублей.

Помимо заявления подрядчик предоставил копию свидетельства о рождении ребенка, в котором он указан как отец ребенка. Заявления на получение профессионального вычета заказчику не поступало.

Порядок расчета НДФЛ в данном случае следующий: • Налогооблагаемый доход равен 3600 рублей (5000 – 1400). • НДФЛ составляет 468 рублей (3600 * 13%).

• Сумма к выдаче на руки – 5000 – 468 = 4532 рубля.

Какими страховыми взносами облагается договор гражданско-правового характера?

Самым существенным отличием начисления взносов по договорам ГПХ от трудовых договоров является отсутствие необходимости перечислять средства в ФСС РФ на страхование от несчастных случаев в случае отсутствия такой обязанности в договоре. Это позволяет заказчику сэкономить.

Однако такая экономия не должна нарушать прав исполнителя. Если нормативными актами установлено, что поручаемая работа будет выполняться в сложных или опасных условиях, отчисления в ФСС РФ должны быть обязательно. В противном случае исполнитель может потребовать включения такого пункта в судебном порядке.

В НК РФ определено, что договора ГПХ облагаются страховыми взносами только в случае, когда их предметом является выполнение каких-либо работ или передача авторских прав (выполнение авторских заказов).

В 2018 году на вознаграждение, выплачиваемое в рамках таких договоров, начисляются взносы на пенсионное и медицинское страхование. Процентная ставка, на основании которой определяется размер взносов такая же, как и при трудовых отношениях (22% в ПФ РФ и 5,1% — в ФОМС РФ).

Начисление взносов по договорам гражданско-правового характера должно производиться в тот же день, что выплата вознаграждения. Как правило, используется один из следующих вариантов: • День выдачи аванса исполнителю;

• День подписания акта приемки-сдачи работ, в котором отражено отсутствие сторон претензий друг к другу.

Применение дополнительных тарифов при начислении страховых взносов по договорам ГПХ

Повышенные взносы по договору ГПХ в 2018 году уплачиваются при наличии двух условий: • Входит ли начисленный и выплаченный доход в базу для начисления взносов;

• Работа, которая выполняется по договору, относится к категории вредных. Перечень таких видов деятельности содержится в статье 30 Федерального закона «О страховых пенсиях».

Исполнитель договора не является сотрудником компании-заказчика

При отсутствии трудовых отношений между исполнителем и заказчиком, все вопросы должны быть изложены в договоре ГПХ, на основании которого подрядчик выполняет какую-либо разовую работу. Приоритетом для заказчика, в таком случае, будет конечный результат от осуществления деятельности в рамках договора ГПХ.

При этом он может не оценивать условия труда, и не обязан обеспечивать исполнителя средствами индивидуальной защиты. Часто заказчик предоставляет исполнителю право на привлечение субподрядчиков для выполнения отдельных работ.

В такой ситуации у заказчика отсутствует обязанность начислять и уплачивать страховые взносы по ГПХ в 2018 году по повышенному тарифу.

Пример 3: Компания заказала у физического лица по договору ГПХ специальную металлическую решетку, которая будет использоваться в арматурном цехе.

В тексте договора отсутствуют требования к условиям труда, месту выполнения работ, имеется указание на возможность привлекать третьих лиц. В процессе изготовления решетки исполнитель разработал чертеж и согласовал его с заказчиком. Размер вознаграждения составляет 23 тысячи рублей.

Условия труда в арматурном цехе заказчика признаны вредными. Однако, деятельность по изготовлению решетки не требует постоянного присутствия на месте, а значит, не относится к работам, которые указаны в статье 30 Федерального закона «О социальных пенсиях».

Таким образом, оснований для применения дополнительного тарифа по страховым взносам нет. Начисления будут произведены по стандартным тарифам: • По обязательному пенсионному страхованию – 23000 * 22% = 5060 рублей. • В ФОМС РФ – 23000 * 5,1% = 1173 рубля.

В связи с отсутствием соответствующего пункта в договоре, взносы в ФСС РФ не начисляются и не уплачиваются.

Исполнитель состоит с заказчиком в трудовых отношениях

Нормативными актами не запрещено выполнение сотрудником разных работ по трудовому и гражданско-правовому договору в одинаковых условиях труда. Если условия на его основном месте работы признаны вредными, то взносы по договору ГПХ придется начислять по повышенному тарифу.

Такая позиция не только закреплена в Федеральном законе «О социальных пенсиях», но и нормативных актах Министерства труда и социального развития РФ.

Пример 4: В компании по трудовому договору выполняет свои обязанности монтажник стальных и железобетонных конструкций.

Данная должностью входит в перечень работ, содержащихся в статье 30 Федерального закона «О социальных пенсиях». Кроме того, по итогам специальной оценки условий труда, место работы данного сотрудника отнесено к категории вредных. Зарплата монтажника составляет 42000 рублей.

Данного работника привлекли к выполнению ремонтных работ в арматурном цехе, условия работы в котором также признаны вредными. Сотрудник согласился их выполнить по договору ГПХ, вознаграждение по которому составит 23000 рублей.

Несмотря на то, что для работ, выполняемых по договору ГПХ, СОУТ не требуется, при начислении страховых взносов в 2018 году будет применяться повышенный тариф.

Это связано с тем, что основное рабочее место сотрудника относится к категории вредных. В результате у компании возникает обязательство начислить взносы в ПФ РФ в размере 4% помимо стандартных 22%.

Облагается дополнительными взносами вся сумма вознаграждения, которая выплачивается сотруднику (23000 + 42000 = 65000 рублей).

Особенности уплаты налогов и взносов при авансовых выплатах

В случае, когда договором ГПХ предусмотрена выплата аванса исполнителю, на нее также должен быть начислены страховые взносы. В отношении НДФЛ имеются определенные нюансы.

Начисление и уплата НДФЛ

Перечисление налога в бюджет для штатных сотрудников и сторонних лиц при заключении договора ГПХ существенно отличается. Если исполнитель не работает в компании, то удерживать НДФЛ следует в момент перечисления аванса.

Данная требование установлено НК РФ, и на него неоднократно указывало Министерство финансов РФ в своих письмах и разъяснениях. Контролирующие органы отмечают, что выплаченные авансы в полном объеме включаются в доходы исполнителя в том периоде, когда выплата была осуществлена.

Момент завершения работ и подписания акта их приемки-сдачи никак на это не влияет. В случае наличия трудовых отношений с исполнителем и поручении ему выполнения определенных работ в договору ГПХ, НДФЛ удерживается в последний день месяца.

[su_quote]

Это связано с тем, что основным доходом сотрудника является зарплата, а с нее налог удерживается в последний день периода, как того требует НК РФ.

Возможны случаи, когда организация не может выполнить функции налогового агента. В такой ситуации, она обязана не позднее месяца по окончании года уведомить исполнителя по договору ГПХ и контролирующий орган. Сообщение данного факта производится с помощью формы 2 НДФЛ.

Начисление и уплата страховых взносов

В соответствии с нормами ГК РФ, форма оплаты по договору ГПХ может быть любой: частями, предоплата, оплата в полном объеме по завершению работ и так далее.

В НК РФ же каких-либо нюансов в части включения сумм вознаграждения в базу для начисления взносов не предусмотрено. Следовательно, организация, в случае выплаты аванса исполнителю, обязана начислить на данную сумму страховые взносы.

Расчет размера взносов, подлежащих уплате, производится в последний день месяца, когда вознаграждение было начислено.

В случае возврата исполнителем суммы аванса, у компании возникнет переплата по страховым взносам, которую следует отразить в декларациях. Это позволит уменьшить очередной платеж.

Отражение выплат по договорам ГПХ в бухгалтерском учете

При работе с использованием договоров данного вида, в учете формируются следующие проводки: • Начисление вознаграждения исполнителю: Дебет 26 (44) Кредит 60 (76). Основанием для проводки является договор и акт приемки-сдачи работ. • Начисление страховых взносов: Дебет 26 (44) Кредит 69.

Документ-основание – справка расчет, подготовленная бухгалтером. • Удержание НДФЛ: Дебет 60 (76) Кредит 68. В качестве основания используется налоговая карточка исполнителя. • Выплата вознаграждения: Дебет 60 (76) Кредит 50. Выплата производится на основании расходного кассового ордера. • Перечисление НДФЛ в бюджет: Дебет 68 Кредит 51.

Основание – выписка из банка по операциям по расчетному счету.

• Перечисление страховых взносов: Дебет 69 Кредит 51. Основание – аналогичное предыдущему пункту.

Источник: https://glavbuhx.ru/gph/dogovor-gph-nalogi-i-vznosy-2018.html