Влияют ли убытки присоединяемого предприятия на налог на прибыль

Вопрос: При реорганизации убыточное предприятие присоединяется к прибыльному предприятию. Как отразить в учете предприятия, к которому производится присоединение, убытки присоединяемого предприятия? Уменьшают ли убытки присоединяемого предприятия облагаемую базу по налогу на прибыль предприятия, к которому производится присоединение?

Ответ: При реорганизации путем присоединения убытки присоединяемого предприятия должны быть закрыты на счет 84 «Нераспределенная прибыль (непокрытый убыток)» этого предприятия.

Как результат, убытки присоединяемого предприятия на величину прибыли отчетного периода предприятия, к которому осуществляется присоединение, не влияют, они повлияют на величину его нераспределенной прибыли (непокрытого убытка).

При реорганизации в форме присоединения возможно как построчное сложение аналогичных статей баланса участников реорганизации без использования бухгалтерских записей, так и использование участниками промежуточных счетов бухгалтерского учета.

Если участники реорганизации используют при реорганизации промежуточные счета бухгалтерского учета, то необходимо иметь в виду, что их применение имеет исключительно технический характер.

В качестве промежуточных счетов целесообразно использовать счета учета расчетов.

По дебету избранного присоединяемой организацией счета расчетов отражается стоимость передаваемых активов (в корреспонденции со счетом учета активов), по кредиту — сопровождающие эти активы обязательства и собственный капитал организации.

Сальдо по счету учета расчетов после передачи активов и сопровождающих их обязательств и собственного капитала должно быть равно нулю.

У принимающей организации (организации, к которой производится присоединение) по кредиту счета расчетов (в корреспонденции со счетами учета активов) показываются получаемые активы, по дебету — сопровождающие эти активы обязательства и собственный капитал присоединяемого предприятия.

При любом избранном варианте — с применением или без применения счетов бухгалтерского учета — присоединяемое предприятие в момент присоединения должно закрыть счет учета прибылей и убытков на счет учета нераспределенной прибыли (непокрытого убытка).

Косвенное подтверждение этому можно найти в форме бухгалтерской отчетности «Отчет об изменении собственного капитала» .

Так, в строках 057, 067, 157 и 167 формы должны показываться изменения собственного капитала за счет реорганизации.

По сути, это говорит о том, что в результате реорганизации капитал предприятия, к которому производится присоединение, должен либо увеличиваться, либо уменьшаться. Финансовый результат отчетного периода — это еще не капитал.

Капиталом финансовый результат может стать только после его «очистки» — уплаты в бюджет налога на прибыль и осуществления некоторых других расходов, источником которых выступает прибыль организации.

Именно поэтому на момент присоединения убытки присоединяемого предприятия должны быть закрыты на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Таким образом, в учете присоединяемого предприятия на момент присоединения, сопровождающегося составлением заключительной бухгалтерской отчетности, должна производиться следующая бухгалтерская запись:

«Дебет счета 99 «Прибыли и убытки» (84 «Нераспределенная прибыль (непокрытый убыток)») — Кредит счета 84 «Нераспределенная прибыль (непокрытый убыток)» (99 «Прибыли и убытки») — закрытие счета учета прибылей и убытков присоединяемого предприятия».

После осуществления такой записи и объединения данных по счетам участников реорганизации убытки присоединенного предприятия (если они имеются) уже не смогут уменьшить облагаемую базу по налогу на прибыль предприятия, к которому произведено присоединение.

Недопустимость такого уменьшения предусмотрена Налоговым кодексом Республики Беларусь, в соответствии с которым «убытки юридических лиц Республики Беларусь…, присоединенных в результате реорганизации…, полученные ими во время осуществления деятельности до этой реорганизации…, не учитываются при определении валовой прибыли плательщика, к которому были присоединены эти юридические лица…» .

С учетом вышеизложенного можно констатировать, что убытки присоединяемого предприятия на величину прибыли отчетного периода предприятия, к которому осуществляется присоединение, не влияют. Они влияют на величину его нераспределенной прибыли (непокрытого убытка).

Источник: https://ilex.by/vliyayut-li-ubytki-prisoedinyaemogo-predpriyatiya-na-nalog-na-pribyl/

Юрлицо реорганизовано: как и когда списать убытки правопредшественника? (Антонова Г.П.)

Дата размещения статьи: 24.05.2015

Общеизвестно, что целью предпринимательской деятельности является систематическое получение прибыли. Но, к сожалению, не все организации могут похвастаться регулярным превышением доходов над расходами — иногда их деятельность убыточна.

Однако не факт, что произведенные в этот период расходы «пропадут». Наступят хорошие времена, деятельность станет прибыльной, и вот тогда суммы полученных ранее убытков можно учесть при исчислении налога на прибыль. Но для этого необходимо выполнить условия, прописанные в ст. 283 НК РФ.

Положения данной нормы распространяются и на правопреемников реорганизованных юридических лиц. Правда, при ее применении у таких организаций возникают вопросы в отношении периода, в котором можно списать убытки в порядке правопреемства.

Ответы на эти вопросы (вы найдете их в данной статье) зависят от того, в какой форме проводилась реорганизация.

Гражданский кодекс — о реорганизации юрлиц

Гражданское законодательство выделяет пять форм реорганизации юридических лиц: слияние, присоединение, разделение, выделение и преобразование. Это следует из п. 1 ст. 57 ГК РФ. Реорганизация может быть произведена по инициативе учредителей (участников) юрлица либо его органа, уполномоченного на то учредительными документами.

Отличительные особенности каждой из форм реорганизации приведены в ст. 58 ГК РФ. Так, при слиянии образуется новое юридическое лицо — правопреемник реорганизованных организаций, которые, в свою очередь, прекращают деятельность (п. 1). Реорганизация в форме присоединения, напротив, к созданию нового юридического лица не приводит.

В данном случае права и обязанности присоединенной (по сути ликвидируемой) организации просто переходят к уже действующему хозяйствующему субъекту (п. 2). В случае разделения реорганизуемое юридическое лицо, прекращая свою деятельность, делится на несколько новых самостоятельных организаций (п. 3).

При реорганизации в форме выделения образуются одно или несколько новых юридических лиц, однако реорганизуемая компания продолжает свое существование (п. 4). В результате преобразования юридического лица одного вида в юридическое лицо другого вида (то есть при изменении организационно-правовой формы) образуется новая организация, а старая ликвидируется (п. 5).

Как видим, только реорганизация в форме выделения не приводит к ликвидации реорганизуемых юридических лиц. Во всех остальных случаях последние прекращают свое существование. Причем при слиянии, разделении и преобразовании создаются новые организации, а в результате реорганизации в форме присоединения новое юридическое лицо не возникает.Согласно п. 4 ст.

57 ГК РФ при слиянии, разделении, выделении и преобразовании юрлицо считается реорганизованным с момента государственной регистрации вновь возникших организаций, а при реорганизации в форме присоединения — с момента внесения в ЕГРЮЛ записи о прекращении деятельности присоединенной компании.Мы не случайно привели данные нормы гражданского законодательства.

Они помогут в дальнейшем сделать вывод о том, какие именно правопреемники реорганизуемых юридических лиц могут воспользоваться правом переноса убытков на будущее, закрепленным в п. 8 ст. 274, ст. 283 НК РФ. Забегая вперед, отметим, что не все могут применять данные нормы.

Общие правила переноса убытков на будущее

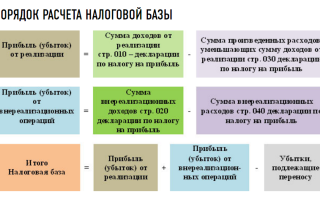

Согласно п. 8 ст. 274 НК РФ убыток представляет собой отрицательную разницу между доходами и расходами организации, порядок признания которых установлен нормами гл. 25. Налоговый кодекс позволяет налогоплательщикам при исчислении налога на прибыль учитывать полученные ранее убытки по правилам, установленным в ст. 283 НК РФ. Напомним эти правила.

Правило первое

Списывать убытки можно в текущем отчетном (налоговом) периоде при условии ненулевой налоговой базы. Только в таком случае налогоплательщик сможет уменьшить облагаемую базу по налогу на прибыль на соответствующую сумму убытков, то есть реализовать право перенести убытки на будущее.

Причем при исчислении налоговой базы необходимо учитывать особенности определения доходов и расходов, установленные в целом ряде статей гл. 25 НК РФ. Их перечень приведен в абз. 1 п. 1 ст. 283 НК РФ.Из данного правила есть исключения. Некоторым налогоплательщикам в силу абз. 2 п. 1 ст.

283 нельзя переносить на будущее убытки, полученные в период обложения прибыли по ставке 0%, условия применения которой установлены в ст. 284 НК РФ.

В перечень таких налогоплательщиков попали организации, осуществляющие образовательную и (или) медицинскую деятельность, сельскохозяйственные товаропроизводители, Банк России, компании, получившие статус участников проекта «Сколково», организации, реализующие указанные в ст. 284.2 НК РФ акции (доли участия в уставном капитале) российских компаний.

Правило второе

Начать переносить убытки на будущее можно по окончании налогового периода, в котором они были получены. Это вполне очевидно, ведь итоговый размер убытка определяется на конец указанного периода.

Списание убытков ограничивается десятью годами после их получения (за исключением убытков от деятельности по добыче углеводородного сырья на новом морском месторождении). Причем, если налогоплательщик имел убытки более чем в одном налоговом периоде, их списание производится в той очередности, в которой они были получены (п. п.

2, 3 ст. 283 НК РФ).Каких-либо ограничений по сумме убытков, учитываемых при исчислении налога на прибыль текущего периода, в настоящее время не существует. Если величина налоговой базы позволяет, организация может единовременно списать все убытки, накопившиеся за несколько предшествующих лет.

Вместе с тем при желании компания вправе перенести на будущее только часть убытка, хотя бы прибыли и было достаточно для его списания в полной сумме.

Правило третье

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/5934

Присоединение убыточной организации как способ снизить налоги

Присоединение убыточной компании позволит снизить налог на прибыль. Претензий налоговой инспекции и разбирательства в суде скорее всего удастся избежать, если четко сформулировать деловую цель подобной реорганизации и учесть критерии, следуя которым налоговики могут признать сделку фиктивной.

Используйте пошаговые руководства:

Налоговые преимущества присоединения убыточной компании очевидны – убытки присоединенной организации позволят уменьшить прибыль основной компании. Если компания-налогоплательщик прекратила деятельность из-за реорганизации, то ее правопреемник вправе уменьшить налоговую базу на сумму полученных ею убытков – это сказано в пункте 5 статьи 283 Налогового кодекса.

Кроме того, начиная с 2007 года в налоговом законодательстве отсутствуют ограничения по размеру убытка, переносимого на будущее. Поэтому в результате «убыточной реорганизации» компания может серьезно оптимизировать свои налоговые обязательства по прибыли, причем на совершенно законных основаниях.

Мнение эксперта

Андрей Морозов, старший юрист Goltsblat BLPСогласно «Основным направлениям налоговой политики на 2009 год и на плановый период 2010 и 2011 годов», в налоговое законодательство по вопросу о переносе на будущее убытков реорганизуемых или приобретаемых организаций предполагается внести изменения. Причина тому – широкое использование существующих сегодня норм для минимизации налогообложения.Чиновники планируют установить ограничения как по сроку, так и по размеру прибыли, направляемой на погашение убытка реорганизуемых компаний.

В целом эти планы соответствуют международной практике. Например, на Кипре такие ограничения действуют в случае изменения собственника и существенного изменения бизнеса компании. Похожие рамки установлены в законодательстве Великобритании, Нидерландов и ряда других стран.

Дополнительные преимущества могут быть получены и по НДС. Так, компания-правопреемник имеет право принять к вычету НДС, который был уплачен присоединенной компанией с авансов (ст. 162.1 НК РФ).

Но вот налоговая инспекция вряд ли обрадуется такому повороту событий. С точки зрения проверяющих, присоединение прибыльной компанией явно убыточного бизнеса – схема оптимизации налогообложения, а ее цель – получение необоснованной налоговой выгоды.

Реорганизация может быть признана фиктивной

Любая реорганизация должна быть обусловлена конкретными бизнес-задачами. При этом если для компании получение налоговой выгоды уже достаточный повод для проведения реформ, то налоговики вряд ли согласятся с такой позицией.

Если они докажут, что основной целью реорганизации было получение дохода исключительно или преимущественно за счет налоговой выгоды, то она может быть признана необоснованной. А это дает инспекциям основание доначислить налоги (постановление Пленума ВАС РФ от 12.10.

06 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды»).

В настоящее время какая-либо негативная (то есть в пользу инспекции) судебная практика по реорганизации, которая была бы признана фиктивной, отсутствует. Тем не менее, чтобы лишний раз не дразнить налоговую, лучше протестировать планируемое присоединение на наличие признаков, которые в глазах инспекторов свидетельствуют о фиктивности реорганизации.

Подозрительный контрагент. Сомнительный объект для присоединения – первое, что бросится в глаза контролирующим органам. Действительно, довольно затруднительно будет обосновать насущную потребность в интеграции с коммерческой структурой, отвечающей признакам «однодневки».

Например, у присоединяемой компании могут отсутствовать требуемые условия для ведения предпринимательской деятельности, такие как управленческий или технический персонал, основные средства, производственные активы, складские помещения, транспортные средства, при этом – огромный убыток по балансу.

Дополнительным риском станет соответствие «объекта поглощения» критериям налоговой неблагонадежности, перечисленным в базе фискальных органов (так называемая база ЮЛ КПО, то есть юридические лица, контролируемые в первую очередь).

В их число входят: регистрация компании по «массовому адресу», участие учредителя в регистрации нескольких подобных фирм, частая смена генерального директора, его неосведомленность о деятельности компании и пр.

Сомнительный убыток. Налоговики обязательно обратят внимание на то, как и в результате чего появился убыток у присоединяемой организации.

Одно дело, если он будет получен от осуществления реальной хозяйственной деятельности.

Совсем иначе будут обстоять дела, если убыток «нарисован» искусственно, за счет создания соответствующего документооборота между аффилированными структурами.

Неоднократные реорганизации. Опаснее всего присоединять убыточные «однодневки» на регулярной основе. Причем именно в те налоговые периоды, когда у компании по данным налогового учета есть прибыль. Фиктивность будет налицо, если только частые реорганизации не обусловлены стратегией развития бизнеса (агрессивные поглощения, выход в регионы и пр.).

Как обосновать реальную необходимость присоединения

Решение о проведении реорганизации является одним из важнейших для судьбы фирмы, соответственно оно должно вытекать из логики развития бизнеса и соответствовать главной задаче – повышению его стоимости. Можно предложить несколько вариантов деловых целей, которыми компания оправдает присоединение убыточной организации.

Отраслевая консолидация. Обосновать деловую цель, к примеру, можно сложившейся экономической ситуацией. Так, в кризис компания получает идеальные возможности для проведения отраслевой консолидации.

Когда же еще можно выгодно приобрести конкурента, чьи бизнес-процессы в кризисное время оказались неэффективными. В результате последний вынужден искать стратегических партнеров, чтобы хоть как-то продержаться на плаву.

Конечно, на практике при реализации сделки M&A покупатель может ограничиться покупкой контрольного пакета акций (долей). Этого в принципе будет достаточно, чтобы интегрировать убыточного конкурента в свой бизнес.

Однако никто не мешает компании пойти в сделке немного дальше и присоединить к себе приобретенную организацию.

В данном случае налоговая выгода от «полученных» убытков является всего лишь побочным положительным эффектом.

При выборе объекта для поглощения желательно подстраховаться, подготовив документальное обоснование принятого решения.

Например, это могут быть рекомендации консультантов по развитию бизнеса о целесообразности проведения серии поглощений для увеличения доли рынка, протокол заседания совета директоров, посвященного стратегическим вопросам, аналитические записки ключевых сотрудников о необходимости дальнейшего роста.

Скупка активов. Бизнес присоединяемой организации может кардинально отличаться от того, с чем связана основная деятельность компании.

Тем не менее наличие у компании-цели нужных организации активов, таких как основные средства, научные разработки, дебиторская задолженность или товарные знаки, которые можно использовать в своей деятельности, является вполне оправданной причиной для реорганизации.

Либо они могут быть выгодно реализованы, как, например, ликвидные векселя третьих лиц, а денежные средства от продажи пойдут на поддержание основной деятельности.

В любом случае наличие каких-либо активов у присоединяемой компании является дополнительным фактором, доказывающим реальность проводимой реорганизации.

Создание холдинговой структуры. Компания может решить, что пора навести порядок в своей собственной структуре. Например, для централизации управления и повышения эффективности контроля над денежными потоками.

Или чтобы к моменту оздоровления фондового рынка провести публичное заимствование либо привлечь прямого инвестора. Для этого схема владения активами не должна быть запутанной и непрозрачной, так как потенциальные партнеры (новые акционеры) должны четко понимать, во что они вкладывают деньги.

На практике для выстраивания такой прозрачной структуры компании группы нередко объединяются по дивизиональному признаку, в том числе путем присоединения.

Мнение эксперта

Константин Соловьев, юрист налоговой практики международной юридической компании DLA Piper (Санкт-Петербург)

Доказательствами деловой цели реорганизации могут служить, например, гармонизация продуктовой линейки, оптимизация структуры управления, объединение производственных процессов. Наконец, убедительный бизнес-план.

Что, кроме налоговой проверки, может омрачить реорганизацию

Проводя присоединение убыточной компании, придется не только обосновывать деловую цель компании, но и постараться не напороться на юридические проблемы, связанные с подобной реорганизацией.

Источник: https://fd.ru/articles/36260-prisoedinenie-ubytochnoy-organizatsii-kak-sposob-snizit-nalogi

Департамент общего аудита о порядке учета убытков присоединяемой в процессе реорганизации организации

26.02.2016

Ответ

В соответствии с пунктом 1 статьи 57 ГК РФ реорганизация юридического лица (слияние, присоединение, разделение, выделение, преобразование) может быть осуществлена по решению его учредителей (участников) или органа юридического лица, уполномоченного на то учредительным документом.

Пунктом 4 статьи 57 ГК РФ установлено, что при реорганизации юридического лица в форме присоединения к нему другого юридического лица первое из них считается реорганизованным с момента внесения в единый государственный реестр юридических лиц записи о прекращении деятельности присоединенного юридического лица.

Согласно пункту 2 статьи 58 ГК РФ при присоединении юридического лица к другому юридическому лицу к последнему переходят права и обязанности присоединенного юридического лица.

Пунктами 1 и 4 статьи 53 Федерального закона «Об обществах с ограниченной ответственностью» от 08.02.98 № 14-ФЗ предусмотрено, что присоединением общества признается прекращение одного или нескольких обществ с передачей всех их прав и обязанностей другому обществу.

При присоединении одного общества к другому к последнему переходят все права и обязанности присоединенного общества в соответствии с передаточным актом.

Таким образом, с точки зрения действующего гражданского законодательства все права и обязанности присоединенного юридического лица переходят к юридическому лицу, к которому такое лицо присоединилось.

Бухгалтерский учет

Порядок отражения в бухгалтерском учете операций, возникающих при реорганизации организаций, в том числе, и при присоединении, изложен в Приказе Минфина РФ от 20.05.2003г. №44н (далее – Методические указания).

В силу пункта 20 Методических указаний при реорганизации в форме присоединения заключительная бухгалтерская отчетность составляется только присоединяющейся организацией на день, предшествующий внесению в Реестр записи о прекращении ее деятельности. При этом производится закрытие счета учета прибылей и убытков и распределение (направление на определенные цели) на основании договора о присоединении учредителей суммы чистой прибыли присоединяющейся организации.

Из приведенной нормы следует, что в заключительном бухгалтерском балансе присоединяемой организации будет числиться накопленное сальдо нераспределенной прибыли (непокрытого убытка), применительно к рассматриваемому нами случаю в заключительном бухгалтерском балансе ООО 2 будет числиться сумма непокрытого убытка.

Пунктом 23 Методических указаний установлено, что бухгалтерская отчетность правопреемника на дату внесения в Реестр записи о прекращении деятельности последней из присоединенных организаций при реорганизации в форме присоединения формируется на основе данных передаточного акта и построчного объединения (суммирования или вычитания при наличии непокрытого убытка прошлых лет) числовых показателей заключительной бухгалтерской отчетности присоединяющейся организации с учетом отраженных ею в бухгалтерском учете операций, перечисленных в пункте 22 настоящих Методических указаний, и числовых показателей бухгалтерской отчетности правопреемника, составленной на дату государственной регистрации прекращения деятельности присоединяющейся организации, за исключением числовых показателей, отражающих взаимные расчеты и перечисленных в пункте 13 настоящих Методических указаний, и с учетом особенностей, определенных в пункте 25 настоящих Методических указаний.

Таким образом, положениями пункта 23 Методических указаний прямо предусмотрено суммирование или вычитание показателей строк нераспределенной прибыли /непокрытого убытка бухгалтерской отчетности правопреемника и бухгалтерской отчетности присоединяемой организации.

На основании изложенного, считаем, что в случае, если к ООО 1 имеющему нераспределенную прибыль прошлых лет, присоединяется ООО 2, имеющее непокрытый убыток, то нераспределенная прибыль ООО 1 подлежит уменьшению на убыток, сформированный в заключительной отчетности ООО 2.

Налоговый учет

Согласно абзацу 2 пункта 2.1 статьи 252 НК РФ расходами вновь созданных и реорганизованных организаций признаются расходы (а в случаях, предусмотренных НК РФ, убытки), предусмотренные статьями 255, 260 — 268, 275, 275.

1, 279, 280, 283, 304, 318 — 320 НК РФ, осуществленные (понесенные) реорганизуемыми организациями в той части, которая не была учтена ими при формировании налоговой базы.

В целях налогообложения указанные расходы учитываются организациями-правопреемниками в порядке и на условиях, которые предусмотрены 25 главой НК РФ.

Состав таких расходов и их оценка определяются по данным и документам налогового учета реорганизуемых организаций на дату завершения реорганизации (дату внесения записи о прекращении деятельности каждого присоединяемого юридического лица — при реорганизации в форме присоединения).

В соответствии с пунктом 5 статьи 283 НК РФ в случае прекращения налогоплательщиком деятельности по причине реорганизации налогоплательщик-правопреемник вправе уменьшать налоговую базу в порядке и на условиях, которые предусмотрены настоящей статьей, на сумму убытков, полученных реорганизуемыми организациями до момента реорганизации.

Таким образом, нормами НК РФ прямо предусмотрена возможность уменьшения налоговой базы на сумму убытка, полученного присоединяемой организацией до момента реорганизации.

Согласно пункту 1 статьи 283 НК РФ налогоплательщики, понесшие убыток (убытки), исчисленный в соответствии с настоящей главой, в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего отчетного (налогового) периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее).

Налогоплательщик вправе осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток (пункт 2 статьи 283 НК РФ).

Налогоплательщик обязан хранить документы, подтверждающие объем понесенного убытка в течение всего срока, когда он уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков (пункт 4 статьи 283 НК РФ).

На основании изложенного, считаем, что при реорганизации в форме присоединения, ООО 1 вправе уменьшить налоговую базу на сумму убытков, полученных ООО 2 до реорганизации, в течение 10 лет с момента получения убытка ООО 2. При этом объем понесенного убытка должен быть документально подтвержден.

Источник: http://www.mosnalogi.ru/consultation/obshchiy-audit/departament-obshchego-audita-o-poryadke-ucheta-ubytkov-prisoedinyaemoy-v-protsesse-reorganizatsii-or.html

Как уменьшить налог на прибыль при осно

Главная » Налоги » Как уменьшить налог на прибыль при осно

Сократить налоги можно еще на этапе регистрации компании. Для этого вам необходимо проанализировать всю дальнейшую деятельность и понять, какой налоговый режим станет для вас оптимальным.

Никто не заставит вас оставаться на основной системе. В перечне спецрежимов тоже есть хороший выбор. Это УСН, ЕНВД, ЕСХН.

Каждая из этих систем имеет свои возможности снизить налоговое бремя, и не воспользоваться ими – значит изначально потерять в деньгах.

Для компаний с небольшим оборотом наиболее выгодной считается «упрощенка», которая дает возможность платить налог с дохода (без учета затрат) или прибыли («доход минус расход»). В том случае, если ваши расходы невелики, выбирайте первый вариант. Если расходы значительны – платите «упрощенку» с прибыли.

ЕНВД подходит для компаний, оборот которых находится на стабильно высоком уровне. При этой системе вам «назначат» фиксированный налог, исходя из ряда объективных показателей. Имеет смысл посчитать, будет ли этот платеж ниже или выше, чем на «упрощенке». Если расчеты дают положительный результат, то выбирайте вмененный налог.

ЕНВД подходит для компаний, оборот которых находится на стабильно высоком уровне.

Можно сочетать «вмененку» и «упрощенку» – о плюсах и минусах такого совмещения читайте подробнее.

Структура ЕСХН весьма похожа на «упрощенку», но с тем отличием, что применять его могут только аграрии. Если в вашей деятельности 70% оборота приносит сельхозпроизводство, то ставка для вас будет невелика – всего 6% от чистой прибыли. На сегодняшний момент это минимальный налог для бизнеса в России.

Платить три налога (налог на прибыль, НДС и имущественный) на ОСНО выгодно, если ваши контрагенты применяют ту же систему. Возврат НДС в иных случаях сильно затруднен.

Для полного понимания того, как правильный выбор фискального режима минимизирует налоговые платежи, приведем ряд примеров.

Пример 1

ООО «Первый», ООО «Второй» и ООО «Третий» занимаются розничной торговлей. Они имеют одинаковые экономические показатели. Выручка в месяц равна 1 млн рублей, 200 тысяч – сумма затрат на приобретение товаров. Общие затраты в месяц – 300 тысяч рублей.

Площадь магазина каждой компании равна 100 квадратным метрам, кадастровая стоимость здания – 10 млн рублей. Все компании продают один вид товара – электрические чайники одной модели и одной фирмы – и не имеют других доходов. Товар доставляется в магазин компанией-поставщиком. Все три компании находятся в городе Пушкин Московской области.

ООО «Первый» применяет УСН (чистая прибыль, 15%), ООО «Второй» – ЕНВД, ООО «Третий» – ОСНО.

Посчитаем отчисления в бюджет для каждой из компаний

ООО «Первый»

УСН и 15%. Разницу между доходом и расходом множим на 12 месяцев, а от полученной суммы вычислим 15 %.

((1000000-300000) х 12) х 15% = 1260000 рублей за год.

ООО «Второй»

Перечисляет «вмененку». Подсчет размера отчислений в месяц будет выглядеть следующим образом.

Базовую доходность нужно умножить на коэффициенты К1 и К2, а полученное значение, в свою очередь, на физический показатель. Затем число нужно умножить на ставку налога в 15%.

Базовая доходность розничной торговли в 2017 году равна 1800 рублей.

Физическим показателем в этой сфере деятельности являются квадратные метры торгового зала.

К-1 в 2017 году равен 1,798.

К-2 устанавливается администрацией г. Пушкин. Он составляет 0,45.

100 – физический показатель.

Итак, (1800 х 1, 798 х 0,45 х 100) х 15 х 12 месяцев = 262148,4 рубля.

ООО «Третий»

Подсчет общей суммы налогов для третьего общества носит самый сложный характер. Компании на общей системе платят три налога: налог на прибыль, имущество организаций и НДС. Каждый налоговый сбор рассчитывается по собственной формуле.

Для начала рассчитаем налог на прибыль. Напомним, что ООО «Третий» имеет только реализационные доходы и расходы, нет дополнительных доходов от сдачи части помещения в аренду, например, а чайники доставляются до магазина компанией-поставщиком бесплатно. Поэтому налогооблагаемая база составит 700 тысяч рублей в месяц. Ставка налогового сбора составляет 20%.

700000 х 20% х 12 месяцев = 1680000 рублей в год.

При НДС выручка от реализации чайников составляет 1000000 рублей в месяц. Ставка НДС в общем порядке – 18%. НДС к начислению = 1000000 х 18% = 180000 рублей в месяц. Но из этой суммы мы можем вычесть НДС, который входил в стоимость партии чайников.

НДС, который уже вошел в 200 тысяч, составляет 30508,47 рубля.

НДС к уплате = 180000 – 30508,47 = 149491,53 рублей в месяц. В год – 1793898,36 рублей.

Налог на имущество. Ставка налога, определяемого кадастровой стоимостью, для регионов (кроме Москвы) в 2016 году составляет 2%.

10000000 х 2% = 200000 рублей в год.

Суммируя три налога, получаем довольно приличную сумму в 3 млн 673 тысячи 898 рублей 36 копеек.

Пример 2

Для понимания сельхозналога и выгоды от его применения приведем еще один пример. ООО «Четвертый» имеет такие же показатели, как первые три компании, но не торгует, а выращивает редис в теплице по инновационной технологии (урожай раз в месяц).

Вместо товара он покупает семена на сумму в 200 тысяч, общий расход – 300 тысяч в месяц. Выручка – 1 млн в месяц. Менеджмент компании «Четвертый» может применить три режима: УСН, ОСНО и ЕСХН. Величина отчисления в бюджет на первых двух режимах подсчитана на примере первых трех компаний, ведь показатели одинаковые.

ЕНВД в этом случае неприменим, т.к. выращивание редиса не входит в список разрешенных для «вмененки».

А вот сельхозналог для этой компании будет оптимален. Ставка ЕСХН составляет 6%. Сбор нужно платить с чистой прибыли.

(1000000 – 300000) х 12 месяцев х 6% = 504000 рублей.

Для того чтобы оптимизировать расходы на уплату налогов на этапе регистрации собственной компании, вам нужно рассчитать платежи в бюджет аналогично приведенным примерам.

От общего к частному

Уменьшение налоговой нагрузки для ООО возможно не только на этапе выбора налогового спецрежима. В рамках действующей системы налогообложения тоже можно провести ряд мероприятий. Подробно остановимся на каждом из режимов налогообложения и способах оптимизации платежей в бюджет.

ОСНО

Уменьшению в рамках ОСНО поддаются все три налога.

Для снижения величины НДС вам придется иметь дело только с плательщиками этого налога – такими компаниями на ОСНО. Для некоторых видов товаров и услуг действует пониженная ставка НДС. Иных легальных способов нет.

Снижение налога на прибыль сводится к тщательному учету всех затрат. Стоимость каждой мелочи, использованной на производстве, должна быть внесена в графу «Расходы».

Налог на имущество уменьшается сам по мере старения ваших основных фондов и падения их среднегодовой цены. Что касается недвижимого имущества, то здесь все несколько сложнее. Кадастровая стоимость не поменяется с годами, но вы можете оспорить ее через суд. Конечно, такой вариант «пройдет» только в том случае, если оценка действительно была проведена необъективно или с нарушениями.

Налог на имущество уменьшается сам по мере старения ваших основных фондов и падения их среднегодовой цены.

«Вмененка» для организаций может быть уменьшена вполовину. Из сумм платежа совершенно легально можно вычесть страховые взносы за персонал компании. Об этом говорит ст. 346.32 НК. Максимальный вычет из «вмененки» для компаний составляет 50% от суммы налога.

УСН

Для оптимизации налоговой базы на «упрощенке» нужно, как и в налоге на прибыль, тщательно учитывать все расходы. Их перечень приведен в ст. 346.16 НК РФ. Кроме этого, из сбора, как и на ЕНВД, можно вычесть страховые взносы. Максимальная величина вычета – 50% (п. 3.1 ст. 364.21 НК РФ).

ЕСХН

Поскольку система единого сельскохозяйственного налога строится на сборах с чистой прибыли, снизить платеж можно, эффективно администрируя расходы. Перечень расходов приведен в ст. 346.5 НК РФ. В них входят страховые взносы.

За что грозит тюрьма

В погоне за сокращением налоговых платежей менеджмент компании может, что называется, перегнуть палку. Помимо легальных способов в бизнес-среде процветают серые и откровенно криминальные схемы. Инициаторами их применения могут стать как наемные управленцы, так и «оптимизаторы», убедившие директоров в полной законности методов.

«Покупка воздуха»

Один из самых распространенных способов. Работает схема следующим образом. Ваша компания заключает договор с контрагентом на проведение маркетинговых исследований.

Сами «исследования» не представляют для вас никакой ценности и умещаются на паре листов формата А4. Но тем не менее вы перечисляете за них деньги и большую часть получаете обратно наличными.

Оплату по договору вы включаете в графу «Расходы».

Этот способ действительно работал до определенного времени. Сейчас налоговое ведомство всерьез взялось за сбор налогов. Инспекторы могут провести экспертизу «трудов маркетологов» и определить их рыночную стоимость. Налог доначислят вместе со штрафами и пенями, а определенное лицо понесет ответственность (возможно, и уголовную).

Налоговое ведомство всерьез взялось за сбор налогов. Инспекторы могут провести экспертизу «трудов маркетологов» и определить их рыночную стоимость.

Принцип тот же самый, только вы не получаете взамен даже «исследований». Налоговые органы научились выявлять такие сделки. Довольно быстро к вам в офис придут представители правоохранительных органов.

Сокрытие доходов

Можно не пробивать кассовые чеки или не оформлять средства, полученные наличными. Такая оптимизация выявляется контрольными закупками и встречными проверками. Игра не стоит свеч. Это далеко не полный список незаконного ухода от уплаты налогов. Но все они, как правило, заканчиваются санкциями и наказанием причастных лиц.

Оптимизация налоговой базы должна строиться только в правовом поле.

Конечно, если вы только открываете ООО, то лучше всего обратиться к профессионалам – специализированным бухгалтерским компаниям, которые разработают надежную и законную схему.

Ну, а владельцам ООО на ОСН просто необходимо иметь в штате квалифицированного человека, сфера ответственности которого как раз и будет заключаться в администрировании налоговых сборов и их оптимизации.

zhazhda.biz

Как можно законно уменьшить налог на прибыль при ОСНО

Наверняка, любой предприниматель хоть раз да задавался вопросом: как уменьшить налог на прибыль при ОСНО? Сейчас налоговая система может без проблем обнаружить незаконные методы «оптимизации» налога на прибыль, а это, напомним, карается законом.

Источник: http://iptsu.ru/nalogi/kak-umenshit-nalog-na-pribyl-pri-osno.html

Признание убытков без конфликтов с налоговой инспекцией

Предпринимательской деятельностью является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг лицами, зарегистрированными в этом качестве в установленном законом порядке. Однако, ни один предприниматель не застрахован от получения убытков. Убытки могут возникнуть при совершении любых хозяйственных операций, как по основным, так и по вспомогательным видам деятельности.

Что же такое убыток? Под убытком для целей исчисления налога на прибыль понимается отрицательная разница между доходами и расходами, определяемыми в соответствии с главой 25 НК РФ.

В случае наличия у налогоплательщика убытка налоговая база равняется нулю.

Убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, принимаются в целях налогообложения в порядке и на условиях, установленных статьей 283 НК РФ.

Налогоплательщики, понесшие убыток (убытки) в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее).

При этом, на такие убытки как убытки от реализации амортизируемого имущества, убытки прошлых лет, выявленные в отчетном периоде и прочее действие п. 1 ст. 283 НК РФ не распространяется.

Кроме того, убытки, полученные от реализации прав на земельные участки, от деятельности, связанной с использованием обслуживающих производств и хозяйств, от операций с ценными бумагами и финансовыми инструментами срочных сделок, учитываются с учетом применения особенностей статей 264.1, 275.1, 280 и 304 НК РФ.

Поскольку, по мнению налоговиков, учет убытков является одним из инструментов налогового планирования, инспекция, руководствуясь интересами бюджета, часто предъявляет претензии по учету убытков.

В связи с этим в настоящее время налоговой службой создаются уже известные налогоплательщикам убыточные комиссии, которые проверяют обоснованность отражения убытков в бухгалтерском и налоговом учете. К налогоплательщикам, ведущим убыточную деятельность, применяются меры повышенного контроля.

По статистике результатам деятельности таких комиссий стало сокращение компаний, отражающих убытки в налоговом учете.

Для избежания конфликтов с налоговой инспекцией, в том числе и для участия в деятельности конфликтной комиссии, налогоплательщику необходимо заранее подготовить письменный документ, в котором будут сформулированы причины возникновения убытков, изложены мероприятия по ликвидации убыточной деятельности. Доводы, изложенные в таком документе для убедительности желательно подтвердить документально. Обосновывающими документами могут послужить бизнес – план, аналитические справки, данные маркетинговых исследований и пр.

Кроме того, необходимо позаботиться о том, чтобы собственно убыток, отражаемый в учете, был документально подтвержден.

Для этого следует учесть, что в течение всего срока переноса убытка на будущее организация обязана хранить документы, которые подтверждают объем понесенного убытка. К таким документам относятся как регистры налогового учета, так и первичные документы бухгалтерского учета.

Убыток, как указано выше – это отрицательная разница между доходами и расходами налогового периода. Поэтому, документальное обоснование требуется собственно не для самого убытка, а для расходов, которые его повлекли.

Расходы в свою очередь должны быть подтверждены в соответствии с требованиями статьи 252 НК РФ, то есть, они должны быть экономически обоснованными и документально подтвержденными.

Необходимость сохранения документов, обосновывающих убыток, вызвана тем, что они могут быть истребованы налоговой инспекцией не только в ходе выездной, но и в ходе камеральной проверки налоговой декларации.

К конфликтам с налоговой инспекцией может привести и использование способов оптимизации налогообложения, выявленных налоговой инспекцией и признанных в качестве способа уклонения от уплаты налога на прибыль. В данном случае действует общее правило, по которому любой способ оптимизации эффективен до тех пор, пока его не используют массово и он не раскрыт налоговой службой.

К таким способам относится, в частности, присоединение убыточных компаний. В настоящее время, как известно, налогоплательщик вправе списывать без ограничения убыток реорганизуемой компании.

В связи с этим важно учесть, что реорганизация может быть признана недействительной, по причине того, что единственной ее целью было получение налоговой выгоды. Поэтому, планируя реорганизацию необходимо оценить ее на соответствие критериям обоснованности налоговой выгоды.

Данные критерии сформулированы в Постановлении Пленума ВАС РФ от 12.10.06 № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды».

В частности, реорганизация может быть признана необоснованной, если присоединяемая организация является фирмой «однодневкой», либо компанией, которая фактически не ведет деятельность и существует только «на бумаге».

В частности, если у присоединяемой организации нет помещения, персонала, основных средств, если она зарегистрирована по адресу массовой регистрации, если директором является лицо из числа «мертвых душ» и пр.

и при этом у нее имеется убыток по данным бухгалтерского учета, не обоснованный реальными хозяйственными операциями.

О фиктивности реорганизации будет свидетельствовать и то, что убыток присоединяемой компании сложился в течении непродолжительного времени, и сама присоединяемая компания создана нет так давно и прочие подобные подозрительные моменты, которые уже раскрыты в правоприменительной практике налоговой инспекции, и оцениваются как направленные на уклонение от уплаты налогов.

Поэтому, важно заранее продумать обоснование присоединения убыточной компании, в том числе, деловую цель, экономическую целесообразность присоединения.

Аргументы, обосновывающие присоединение должны быть документально подтверждены, например, бизнес – планом, докладными записками экономистов присоединяющего налогоплательщика. Обоснованием может послужить и аналитика деятельности присоединяемой компании.

В ней будут раскрыты активы присоединяемой компании, подтверждающие выгоду реорганизации, рынок деятельности и пр.

Ниже рассмотрим также ряд наиболее часто встречающихся вопросов, возникающих у налогоплательщиков при учете убытков.

Учет убытков от операций с ценными бумагами

Среди налогоплательщиков бытует мнение, что убыток от операций с ценными бумагами может уменьшать доход от прочих операций, поскольку требование отдельно исчислить налог с базы по ценным бумагам в НК РФ не содержится. Подтверждение данного мнения можно встретить и в ряде судебных актов арбитражного суда. Однако, данная позиция является конфликтной и ее обоснованность придется отстаивать в суде.

Источник: http://www.rusconsult.ru/common/news/news_1891.html

Что делать, если организация получила налоговый убыток?

- Отсутствие выручки от реализации или её незначительный объём. Эти признаки характерны для вновь созданных организаций.

Причём период становления организации может растянуться на несколько налоговых периодов, а для некоторых отраслей – и несколько лет.

- Освоение компанией новых рынков сбыта. В связи с этим временно снизились объёмы продаж и возросли расходы. В качестве доказательства данного факта налогоплательщик может приложить к пояснениям документ (например, приказ руководителя), утверждающий маркетинговую политику, бизнес-план и т. п.

- Снижение цен. Причины могут быть следующие: падение спроса; сезонность вида деятельности (в этом случае необходимо составлять прайс-листы на каждый сезон); невыгодная реализация товаров, например, по причине истечения срока годности товара.

- Снижение объёмов продаж. В этом случае можно составить отчёт в денежном и количественном выражении, отражающий снижение объёмов выпуска и продажи готовой продукции.

- Крупные разовые расходы в отчётном периоде. Например, приобретение и ввод в эксплуатацию объекта недвижимости или капитальный ремонт помещения.

- Форс-мажор (пожар, наводнение и т. п.). Для обоснования этого факта необходимо иметь соответствующую справку от государственного органа (например, МЧС России), а также документы, подтверждающие ущерб, в том числе инвентаризационные описи.

- Учётная политика в целях налогообложения: применение амортизационной премии, нелинейного метода амортизации, создание резервов и т. п.

Также незначительный размер доходов можно объяснить длительным циклом производства (работ). В этом случает необходимо обратить внимание инспекторов на условия договоров.

Снижение объёма продаж может быть обусловлено потерей крупных покупателей в связи со сменой руководства. В этом случае к пояснениям можно приложить переписку с контрагентами.

Как правило, подозрение в занижении налоговой базы возникает у налогового органа, когда в бухгалтерском учёте компании показана прибыль, а в налоговом учёте – убыток. О причинах этих расхождений также следует упомянуть в пояснениях. Расхождение между бухгалтерским и налоговым учётом можно объяснить, например, следующим:

- организация применяет в налоговом учёте амортизационную премию или повышающие коэффициенты к норме амортизации;

- отличием в формировании первоначальной стоимости амортизируемого имущества, например, при получении кредита на покупку основного средства;

- использованием различных способов списания материалов в налоговом и бухгалтерском учёте;

- разными способами формирования резервов расходов;

- применением разных стоимостных критериев для признания имущества в составе основных средств;

- различием в порядке определения размеров незавершённого производства и т. п.

К пояснениям можно приложить выписку из учётной политики, применяемой организацией в целях бухгалтерского и налогового учёта, а также налоговые регистры, которые подтверждают правомерность расхождений.

Можно ли не показывать налоговый убыток?

Чтобы избежать проблем и пристального налогового контроля, многие налогоплательщики «переносят» некоторые расходы на будущее. И как уже говорилось, довольно часто налоговые органы сами предлагают налогоплательщикам это сделать.

Сразу заметим, что переносить расходы с одного налогового периода на другой не следует! Ведь расходы признаются в том отчётном периоде, к которому они относятся и в котором они возникают исходя из условий сделок4. И для каждого вида расходов статьёй 272 НК РФ предусмотрена своя дата его признания.

В налоговом учёте «расходы прошлых периодов» в текущем году можно учесть, только если они не были учтены в результате ошибки, которая привела к излишней уплате налога5.

Можно воспользоваться другими способами минимизации «налоговых» расходов. Так, организации, создающей в налоговом учёте резервы (на оплату отпусков, на выплату вознаграждения за выслугу лет, на ремонт ОС, на гарантийный ремонт), можно отказаться от их создания в следующем году.

Тогда неиспользованные по состоянию на конец 2013 года остатки резервов нужно будет учесть во внереализационных доходах на конец отчётного года6.

Кроме того, при наличии убытков прошлых лет налогоплательщик имеет право не учитывать их в расходах текущего периода или может учесть малую их часть7.

Учёт «прошлогодних» убытков

Убыток может возникнуть по результатам текущего года, а может быть перенесён с прошлых лет8. Правила переноса убытка определены статьёй 283 НК РФ. Рассмотрим их подробно.

При переносе убытка на будущее существует ряд ограничений. Убыток переносится не более чем на 10 лет в порядке очерёдности. База по налогу на прибыль может быть уменьшена только на суммы тех убытков, которые получены в период применения общего режима налогообложения9. Нельзя переносить убытки, возникшие в том периоде, когда доходы облагались по ставке 0 %10.

#ATTENTION#

Существует особый порядок учёта и переноса некоторых налоговых убытков.

- Убытки от деятельности обслуживающих производств и хозяйств. Такие убытки признаются для целей налогообложения только при соблюдении определённых условий, предусмотренных ст. 275.1 НК РФ. В противном случае налогоплательщик может перенести убыток от обслуживающих производств и хозяйств на срок, не превышающий десять лет, направить на его погашение только прибыль, полученную при осуществлении указанных видов деятельности12.

- Убытки по операциям с ценными бумагами у налогоплательщиков, не являющихся профессиональным участником рынка ценных бумаг13. Доходы, полученные от операций с ценными бумагами, обращающимися на организованном рынке ценных бумаг, не могут быть уменьшены на расходы либо убытки от операций с ценными бумагами, не обращающимися на организованном рынке ценных бумаг. И наоборот.

- Налоговая база по операциям с финансовыми инструментами срочных сделок определяется отдельно по ценным бумагам обращающимися на организованном рынке и не обращающимися на организованном рынке14. Это связано с тем, что в первом случае на полученный убыток можно уменьшить прибыль от основной деятельности. А во втором случае можно уменьшить прибыль, полученную по таким же операциям, то есть операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

- Убытки от реализации амортизируемого имущества включаются в состав прочих расходов организации равными долями в течение срока, который определяется как разница между сроком полезного использования данного имущества и фактическим сроком его эксплуатации до момента реализации15.

- Учёт убытков по операциям по уступке (переуступке) права требования зависит от вида требования и момента его уступки (до или после наступления срока платежа)16. Так, например, при уступке налогоплательщиком – продавцом товара (работ, услуг), осуществляющим исчисление доходов (расходов) по методу начисления, права требования долга третьему лицу до наступления предусмотренного договором о реализации товаров (работ, услуг) срока платежа отрицательная разница между доходом от реализации права требования долга и стоимостью реализованного товара (работ, услуг) признаётся убытком налогоплательщика. При этом размер убытка для целей налогообложения не может превышать суммы процентов, которую налогоплательщик уплатил бы с учётом требований статьи 269 НК РФ по долговому обязательству, равному доходу от уступки права требования, за период от даты уступки до даты платежа, предусмотренного договором на реализацию товаров (работ, услуг).

Организация обязана хранить документы, подтверждающие объём понесённого убытка, в течение всего срока, когда уменьшает налоговую базу текущего налогового периода на суммы ранее полученных убытков17. Минфин России разъяснил, что к таким документам относится все первичные документы, которые подтверждают полученный финансовый результат18. Финансовое ведомство считает, что организации обязаны хранить документы в течение всего срока списания убытков даже в том случае, если за периоды, в которых понесены убытки, уже проводились налоговые проверки19. Правопреемники реорганизованных организаций, прекративших деятельность, вправе учесть убытки последних, но опять же только на основании первичных документов20. #FOOTNOTE#

Отражаем убытки в декларации

Рассмотрим заполнение декларации по налогу на прибыль за 2013 год в случае, если налогоплательщик решил уменьшить налоговую базу на убытки прошлых периодов. В декларации по налогу на прибыль сумма таких убытков отражается по строке 110 листа 02 и в Приложении № 4 к листу 02.

В Приложении № 4 в строках 010-130 указывается остаток неперенесённого убытка на начало налогового периода с разбивкой по годам. Эти данные следует взять из аналогичных строк декларации за первый квартал (или январь) 2013 года.

В строке 150 отражается сумма убытка, уменьшающего налоговую базу за налоговый период, и по строке 160 выводится остаток неперенесённого убытка на конец 2013 года. В строку 110 листа 02 сумма убытка или части убытка, уменьшающего налоговую базу за налоговый период, переносится из строки 150 Приложения № 4 к листу 02.

Если в 2013 году, получен убыток, то остаток неперенесённого убытка на конец года (строка 160) включает показатель по строке 010 (неперенесённый убыток на начало года) и сумму убытка истёкшего налогового периода.

Сумма убытка истёкшего налогового периода определяется как разность показателя строки 060 листа 02 и доходов, включённых в показатель строки 070 листа 02 (по которым налоговая база исчислена отдельно и налог удержан по ставке, отличной от установленной пунктом 1 статьи 284 НК РФ), скорректированная на положительные величины показателей строк 100 листов 05 и строки 530 листа 06. То есть остаток неперенесённого убытка = строка 010 + абсолютная величина {(строка 060 листа 02 – указанные доходы из строки 070 листа 02) + положительная величина строк 100 листов 05 + положительная величина строки 530 листа 06}.

Отражаем налоговый убыток в бухгалтерском учёте (ПБУ 18/02)

В бухгалтерском учёте сумма полученного налогового убытка, который может быть в дальнейшем признан в налоговом учёте, признаётся вычитаемой временной разницей, что влечёт возникновение отложенного налогового актива21.

Он рассчитывается как сумма налогового убытка, умноженная на ставку налога на прибыль, и отражается записью по дебету счёта 09 «Отложенные налоговые активы» и кредиту счёта 68.

При уменьшении налоговой базы по налогу на прибыль следующего отчётного (налогового) периода на сумму полученного убытка уменьшается и отложенный налоговый актив22. Это отражается записью по дебету счёта 68 и кредиту счёта 09.

Источник: https://www.4dk.ru/news/d/chto-delat-esli-organizatsiya-poluchila-nalogovyy-ubytok