Необоснованно выплаченная премия. Чем грозит

Получать премиальные всегда приятно, а если они закреплены в нормативных актах как часть заработной платы, то это удовольствие еще и входит в обязанность работодателя. Нередки судебные иски о требовании начислить полагающуюся премию. Но случаются споры и о том, что премиальные средства были выплачены незаконно: сознательно либо по ошибке.

Нужно ли что-то предпринимать сотруднику, неожиданно получившему такую выплату: нужно что-то предпринимать или достаточно просто тихо порадоваться? Как следует поступать в этих ситуациях бухгалтеру? Что получится в результате с налоговыми выплатами? Рассмотрим эти вопросы в статье.

Почему отслеживаются незаконные премии

Выплата премий, если они предусмотрены в организации, как правило, по-своему выгодна обеим сторонам трудового договора:

- работник получает дополнительные денежные средства, а также положительную оценку своего труда;

- у работодателя оказывается в руках еще один рычаг для воздействия на мотивацию персонала.

Но премии нельзя назначать и снимать бесконтрольно. Порядок их начисления и депремирования должен быть строго закреплен в учетной политике. Нарушать его нельзя никому, причем как в сторону «минуса», то есть лишать работника заслуженного бонуса, так и «плюса» – выплачивать деньги без оснований.

Вопрос с незаконно начисленными премиальными волнует проверяющие органы неспроста. Причин интереса к таким затратам средств несколько:

- Оценка законности действий руководства, которое подписало неправомерный приказ о назначении этой выплаты.

- Возможность недоимки по налогу на прибыль, поскольку львиная доля премий уменьшает его базу.

Что говорят нормативные акты

Если премиальные входят в вознаграждение за труд, тут двух толкований быть не может – их начисляют при всех раскладах, независимо от результатов работы, одновременно с зарплатой, и это отражено в трудовом договоре, в той части, где обговаривается оклад сотрудника. Но закон разрешает работодателю самому разрабатывать и утверждать порядок премирования своего персонала (ст. 191 ТК РФ), поэтому могут быть различные варианты, разумеется, не противоречащие трудовому праву.

Каким бы оригинальным ни стремился быть наниматель, продумывая систему поощрений, внутренний нормативный акт, отражающий премирование, должен четко давать ответы на следующие вопросы:

- какие виды премий действуют в фирме;

- как часто и регулярно можно их назначать;

- источник выплат;

- кого можно премировать;

- от чего зависит сам факт и размер премирования;

- как именно нужно рассчитывать полагающуюся сумму;

- можно ли депремировать и как именно.

Таким документом может быть часть текста колдоговора или положения об оплате труда, иногда работодатели издают отдельное Положение о премировании.

ВАЖНО! В документе должны быть указаны не только условия начисления или отмены премий, но и обоснована их законность и правомерность снижения за их счет налогооблагаемой базы по прибыли (ст. 252, 255 ТК РФ).

Если руководитель не хочет поощрять своих сотрудников на постоянной основе, а планирует делать это лишь в особых случаях, обоснованием будет служить его приказ.

Что делает премию необоснованной

Налоговые органы при проведении проверок бдительно относятся к правомочности начисления премий, поскольку это важная часть снижения налогового бремени (в доле налога на прибыль). Если будет доказана необоснованность начисления, руководство ожидают неприятности и дополнительные денежные расходы.

Какие факторы свидетельствуют в пользу необоснованности прибыли:

- Неподкрепленность. Руководитель не оформил бумагу, обосновывающую факт премирования: не издал отдельный нормативный акт, не внес информацию в трудовой или коллективный договор, в положение об оплате труда, не издал индивидуальный приказ.

- Документальная недостаточность. Соответствующий акт оформлен, но в нем не прописаны ключевые моменты премирования, делающие его правомерным, относительно:

- периодичности;

- основания для выплаты;

- алгоритма распределения;

- способы расчета.

- Дублирование. Нельзя начислять премии, повторяющие друг друга, например, за одно и то же по итогам квартала и итогам года.

- «Не заслужили». Показатели не соответствуют задекларированным поводам. Например, премии должны быть выписаны за превышение определенных цифр, а по бухгалтерскому учету получается другой итог либо данные подкорректрированы.

- «Источник пуст». Если премия обычно начисляется из прибыли организации, нельзя ее назначать при фиксации по бухгалтерии убытков.

- «Вам не положено». Лица, получившие премию, не соответствуют параметрам, отраженным в нормативных документах, относительно имеющих на нее право.

- Приказ без периода. В тексте приказа о назначении премии нет информации о том, за какой период это делается.

- «Не по протоколу». Допущены отступления от порядка распределения или периодичности начисления премий, зафиксированные в учетной политике.

- «Хитрые расчеты». Выплаченная сумма не соответствует принятому алгоритму исчисления премий.

- Больше минимума. Руководитель не может выплачивать премии в размере больше определенного лимита.

Незаконные премии руководству

Если руководитель не является одновременно собственником организации, станет понятно его желание выписать максимальную премию самому себе.

Если собственник ничем не ограничил в этом своего представителя на фирме, с точки зрения закона нарушений в этом не окажется.

Но обычно руководитель в отношении премирования подчиняется тем же нормам, что и персонал. В таком случае премия руководству окажется необоснованной, если:

- для ее назначения были «подчищены» бухгалтерские отчеты с целью достижения нужных показателей;

- приказ выписан в нарушении условий, отраженных в положении о премировании (или другом соответствующем документе);

- сумма премии превышает установленную собственником;

- существует запрет на самопремирование.

Чем грозит незаконная премия

Для руководителя

За нарушение закона и нормативных актов должен отвечать тот, чья вина и умысел в этом действии оказываются доказанными.

В случае с премированием это руководитель, подписывающий приказ о выплате премиальных себе или другому сотруднику.

Если премия оказалась незаконной, получается, что действия руководителя нанесли собственнику материальный ущерб. В таком случае для него может наступить ответственность различного характера:

- возмещение собственнику причиненного ему материального убытка (ст. 277 ТК РФ);

- освобождение от должности по инициативе собственника (п. 9 ст. 81 ТК РФ);

- уголовная ответственность (ст. 159 и 201 УК РФ) за злоупотребление доверием или превышение служебных полномочий.

Для работника

Что же касается работника, получившего премиальные средства без достаточных оснований, то его вины в этом нет и быть не может, поскольку персонал лишен влияния на рычаги трудовых поощрений. Это значит, что сотрудник не только не может быть наказан, но и выплаченную премию у него не отберут (ст. 1109 ГК РФ).

Если же руководство попытается удержать эту сумму из зарплаты, такие действия можно оспорить, ибо они также незаконны (ст. 137 ГК РФ).

Работник не должен отвечать за ошибки руководства: есть приказ, значит, деньги должны быть выплачены и не могут быть взысканы, поскольку не отвечают критериям необоснованного обогащения.

К СВЕДЕНИЮ! В подтверждение этого существует судебный прецедент в Верховном суде – вынесено Определение № 18-В10-16, опубликованное в «Обзоре законодательства и судебной практики Верховного Суда РФ за второй квартал 2010 года».

Источник: https://assistentus.ru/sotrudniki/neobosnovanno-vyplachennaya-premija/

Как компании удалось доказать, что расходы на премию в 127 млн рублей обоснованны

По результатам выездной проверки компании доначислили налог на прибыль по причине якобы неправомерного учета расходов по выплате премии коммерческому директору в размере 127 млн рублей.

По мнению проверяющих, многомиллионная премия не связана с осуществлением работником трудовой деятельности, положительные результаты работы сотрудника не подтверждены первичными документами, премия не соответствует требованиям трудового законодательства и внутренним документам компании.

К тому же выплата премии не была одобрена органами управления акционерного общества как крупная сделка и сделка с заинтересованностью. В итоге всю премию налоговики исключили из расходов на оплату труда (ст. 255 НК РФ).

Компания не согласилась с такими выводами контролеров и с нашей помощью подготовила возражения на акт проверки. По результатам их рассмотрения инспекторы сняли все претензии.

Контролеры заявили, что расходы на выплату премии являются экономически не обоснованными. Прежде всего контролеры усомнились в квалификации коммерческого директора. По их мнению, на такую должность может претендовать специалист исключительно с финансовым образованием.

А специальность сотрудника «политолог» не соответствует размеру выплаченной ему премии. К тому же значительную часть рабочего времени специалист проводил в командировках за рубежом.

Однако проверяющие не учли, что сотрудник, получивший поощрение, является одним из самых «дорогих» специалистов в области маркетинга. Этот факт подтверждают многочисленные статьи и интервью, имеющиеся в свободном доступе в интернете.

Кроме того, сотрудник много лет занимал руководящие позиции в крупных международных компаниях. Поэтому организация была вынуждена приложить немало усилий для привлечения данного специалиста на должность коммерческого директора.

текст возражений

«Вывод налогового органа о необоснованности затрат на выплату поощрения сотруднику считаем неправомерным. Поскольку привлечение именно этого специалиста в анализируемый кризисный период было более чем необходимым для успешного ведения бизнеса.

Что касается претензий к постоянным командировкам сотрудника, то налоговый орган не принял во внимание то обстоятельство, что выполнение функций коммерческого директора (в частности, переписка и взаимодействие с деловыми партнерами) не предполагает обязательного присутствия в офисе.

Кроме того, наибольшую пользу для общества работник принес именно во время встреч с зарубежными контрагентами. Выплата премии была обусловлена общепризнанной квалификацией сотрудника, сложностью задач, которые перед ним стояли в период финансового кризиса.

А также положительными результатами деятельности общества в этот период».

Налоговики указали, что у компании отсутствовали первичные документы, подтверждающие успешные результаты деятельности работника. По мнению контролеров, общество должно было представить документы, подтверждающие надлежащее исполнение работником своих трудовых функций.

В том числе письменные консультации, рекомендации, стратегические планы, протоколы, служебные записки. Однако ревизоры не учли тот факт, что ни налоговое, ни трудовое законодательство не требует какого-то специального документального подтверждения участия работника в выполнении поставленных перед ним производственных задач.

При неудовлетворительных показателях трудовой деятельности размер премии может быть уменьшен. Либо работник и вовсе может быть лишен поощрения.

текст возражений

«Составление первыми лицами общества письменных отчетов о своей трудовой деятельности не предусмотрено нормами трудового права, а также положениями локальных актов общества и трудовыми контрактами.

Включение подобных обязанностей в должностные инструкции руководящих сотрудников фактически означало бы блокирование эффективного и оперативного принятия решений. А это в итоге сказалось бы на общем финансовом результате общества.

Выполнение работником своих трудовых обязанностей не должно фиксироваться в каких-то дополнительных документах, кроме трудовых договоров, внутренних локальных актов и распоряжений работодателя (постановление Девятого арбитражного апелляционного суда от 10.04.14 № 09АП-11541/2014).

Налоговый орган неправомерно вменил обществу обязанность составления документов, подтверждающих результаты деятельности коммерческого директора. И не учел, что если предметом гражданско-правового договора является результат труда (ст. 702, 779 ГК РФ), то трудовые отношения предполагают выполнение сотрудником работ по определенной специальности, квалификации или должности (ст. 15 ТК РФ)».

Налоговики решили, что выплата многомиллионного поощрения не прописана в локальных актах компании, а также в трудовом контракте с сотрудником. Проверяющие посчитали, что размер вознаграждения или алгоритм его расчета должен быть прописан в локальных актах организации.

Однако они не учли, что в трудовом и налоговом законодательстве подобные требования отсутствуют. Трудовой кодекс говорил лишь о том, что порядок выплаты премий может быть закреплен в трудовом (абз. 5 ч. 2 ст. 57 ТК РФ) или коллективном (ч. 2 ст. 135 ТК РФ) договоре либо в отдельном внутреннем документе компании (ч. 2 ст. 135, ч. 1 ст. 8 ТК РФ).

Поэтому организация регламентировала процедуру поощрения в специально разработанном Положении о премировании.

текст возражений

«Довод налогового органа о том, что в локальных актах общества не зафиксирован порядок выплаты премии, не соответствует действительности.

Так, в Положении о премировании указано, что размеры поощрений зависят от качества работы сотрудника и определяются обществом по своему усмотрению, что соответствует нормам статьи 191 ТК РФ.

При этом налоговый орган не вправе оценивать экономическую целесообразность бизнес-решений (постановление Федерального арбитражного суда Московского округа от 06.02.14 № А40-33091/13).

Кроме того, в трудовом договоре с коммерческим директором содержится ссылка на данное Положение о премировании. Согласно данному внутреннему документу, сначала непосредственный руководитель сотрудника подготавливает представление о поощрении. А затем на основании этого представления руководитель общества издает приказ о премировании».

Налоговики заявили, что при назначении премии был нарушен порядок одобрения крупной сделки и сделки с заинтересованностью.

По мнению проверяющих, приказ о поощрении сотрудника, подписанный без одобрения органов управления акционерного общества, является недействительным.

Однако инспекторы не учли, что выплата премии не может быть признана сделкой с заинтересованностью в силу пункта 1 статьи 81 Федерального закона от 26.12.95 № 208-ФЗ (далее – Закон).

текст возражений

«В пункте 1 статьи 81 Закона содержится закрытый перечень лиц, которые признаются заинтересованными в совершении сделки. Это, в частности, лицо, осуществляющее функции единоличного исполнительного органа общества.

Поскольку коммерческий директор не относится к органам управления, то положения Закона в отношении него не применяются. Вывод налогового органа об изначальной нелегитимности приказа о выплате премии является необоснованным.

Поскольку нарушение порядка одобрения крупной сделки и сделки, в совершении которой имеется заинтересованность, может повлечь признание ее недействительной только по судебному иску общества или его акционера (п. 6 ст. 79, п. 1 ст. 84 Закона)».

Источник: http://www.NalogPlan.ru/article/3551-kak-kompanii-udalos-dokazat-chtorashody-napremiyu-v127mlnrubley-obosnovanny

Незаконно снизили премию без обоснования что делать

ТК РФ).

ВОПРОСЫ В ТЕМУ Чем может грозить компании отсутствие локальных актов о системе премирования работников, если фактически премии выплачиваются? Если при проведении проверки трудинспекция обнаружит, что положение о премировании не было утверждено в компании, хотя работники получают премии, она просто вынесет предписание об устранении такого нарушения. Можно ли лишить работника премии за опоздание без привлечения его к дисциплинарной ответственности за этот проступок? Да, можно, если соответствующее основание (опоздание без уважительной причины) предусмотрено как основание для лишения премии в локальном нормативном акте о премировании (определение Воронежского областного суда от 01.04.10 по делу № 33-1740). Можно ли за опоздания лишать работников не премии, а части оклада, предусмотрев такое условие в локальном акте о системе оплаты труда? Нет, нельзя.

Основания депремирования. Премии представляют собой вид поощрения работника за добросовестное исполнение трудовых обязанностей (ст. 191 ТК РФ).

Поэтому в локальном нормативном акте, устанавливающем систему премирования, как правило, определяются конкретные условия, при достижении которых работнику выплачивается премия.

Ничто не мешает работодателю предусмотреть в соответствующем локальном нормативном акте в качестве одного из условий выплаты премии соблюдение работником трудовой дисциплины и отсутствие дисциплинарных взысканий (в том числе за опоздания).

Можно сделать и по-другому: помимо условий, при которых работник получает право на премию, установить перечень конкретных обстоятельств, при наступлении которых работодатель вправе лишить работников премии (как вариант за опоздание). ПРИМЕР ИЗ ПРАКТИКИ.

Необоснованное начисление и выплата премии

С локальным нормативным актом, устанавливающим условия поощрения работников (положениями об оплате труда, о премировании и прочее), как с локальным нормативным актом, на который имеется ссылка в трудовом договоре (ст. 57 ТК РФ (Трудовой кодекс РФ)), работник должен быть ознакомлен под роспись.

Сам же приказ о премировании является в этой ситуации распорядительным актом, фиксирующим распоряжения руководителя, который не предусматривает указание ФИО премируемых, но устанавливает, что премии должны быть начислены и выплачены всем сотрудникам всей организации или поименованных в приказе подразделений по основаниям и в размерах, заранее установленным.

Незаконное депремирование сотрудников и возможность его обжалования

Важно

Если руководитель не хочет поощрять своих сотрудников на постоянной основе, а планирует делать это лишь в особых случаях, обоснованием будет служить его приказ.

Что делает премию необоснованной Налоговые органы при проведении проверок бдительно относятся к правомочности начисления премий, поскольку это важная часть снижения налогового бремени (в доле налога на прибыль).

Если будет доказана необоснованность начисления, руководство ожидают неприятности и дополнительные денежные расходы.

Какие факторы свидетельствуют в пользу необоснованности прибыли:

- Неподкрепленность. Руководитель не оформил бумагу, обосновывающую факт премирования: не издал отдельный нормативный акт, не внес информацию в трудовой или коллективный договор, в положение об оплате труда, не издал индивидуальный приказ.

- Документальная недостаточность.

Лишение премии(2018г)

Положения о премировании персонала компании за указанный период, суд первой инстанции пришел к правильному выводу о наличии у истицы права на получение премии.

Довод жалобы в той части, что установление премиальных выплат является правом работодателя, не влияет на законность постановленного судом решения, ввиду того, что выплата премиального вознаграждения по итогам работы не должна носить произвольный характер в отношении отдельных работников при отсутствии оснований для лишения такой премии, предусмотренных действующим Положением о премировании.При таких обстоятельствах суд первой инстанции пришел к правильному выводу об обоснованности исковых требований К.Судебная коллегия Верховного суда Республики Саха (Якутия) вынесла апелляционное определение от 11.09.2013 по делу N 33-3558/2013, которым решение суда первой инстанции оставлено без изменения, а апелляционная жалоба без удовлетворения.

Основания и порядок лишения премии работника согласно тк рф

Соответствующий акт оформлен, но в нем не прописаны ключевые моменты премирования, делающие его правомерным, относительно:

- периодичности;

- основания для выплаты;

- алгоритма распределения;

- способы расчета.

- Дублирование. Нельзя начислять премии, повторяющие друг друга, например, за одно и то же по итогам квартала и итогам года.

- «Не заслужили». Показатели не соответствуют задекларированным поводам.Например, премии должны быть выписаны за превышение определенных цифр, а по бухгалтерскому учету получается другой итог либо данные подкорректрированы.

- «Источник пуст». Если премия обычно начисляется из прибыли организации, нельзя ее назначать при фиксации по бухгалтерии убытков.

- «Вам не положено».

Споры о невыплате, уменьшении и несвоевременной выплате премий

Просил суд отменить приказ (…)-П от (…) «О внесении изменений в приказ от (…)-П «О материальном стимулировании сотрудников «(…)»; взыскать с ответчика в свою пользу (…) рублей — сумму невыплаченной части заработной платы, (…) — компенсации установленного срока выплаты заработной платы, (…) — индексацию суммы задержанной платы в связи с их обесцениванием вследствие инфляционных процессов, а также компенсацию морального вреда в (…) рублей. Решением суда от (…) заявленные исковые требования удовлетворены частично. Приказ (…)-П от (…) «О внесении изменений в приказ от (…)-П «О материальном стимулировании сотрудников «(…)» отменен.

С МКУ «Централизованная бухгалтерия учреждений здравоохранения «(…)» в пользу Ф.И.О.1 взыскано (…)., из которых: (…) сумма невыплаченной части заработной платы, (…) руб.

и начальнику юридического отдела Д.

В установленный в указании срок необходимые действия истцом совершены не были, что подтверждается служебной запиской.

На основании приказа от 04 февраля 2013 года N 13/к-1 «О привлечении к дисциплинарной ответственности» Ш.

Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда, включающими также и системы премирования, устанавливаемыми коллективными договорами, соглашениями, локальными нормативными актами в соответствии с трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права (ст. 135 ТК РФ (Трудовой кодекс РФ)).Согласно ст. 191 ТК РФ (Трудовой кодекс РФ) выдача премий является одним из видов поощрения работников, добросовестно исполняющих трудовые обязанности. Таким образом, премии являются частью заработной платы стимулирующего, поощрительного характера. Размер и порядок их выплаты должен быть установлен коллективными договорами, соглашениями, локальными нормативными актами, принимаемыми согласно части четвертой ст.

Перед тем, как составлять претензии в вышестоящие инстанции, нужно ознакомиться с текстом документации внутреннего характера о премиях. В каких случаях это незаконно Выделяют случаи, при наступлении которых депремирование может быть признано незаконным:

- Невозможность лишения премии может быт обусловлена отсутствием в локальной документации оснований для депремирования и правомочий руководителя принимать подобные решения.

- Если документы на основании которых решается вопрос о лишении премии отсутствуют или оформлены неверно, процедура будет считаться незаконной.

- При обязательности приказа не оформление его будет признано нарушением.

- Если приказ имеется, а сотрудника не ознакомили с ним, налицо факт незаконности действий руководителя учреждения.

Как обжаловать решение Незаконное лишение премии может быть оспорено работником.

Источник: http://plusbuh.ru/nezakonno-snizili-premiyu-bez-obosnovaniya-chto-delat/

Иные выплаты премий

На этой странице размещены краткие аннотации судебных решений по рассматриваемой теме и ссылки на файлы с полным текстом судебного решения.

Примечание:

Судебные решения в пользу проверенной организации обозначены индексом (а);

Судебные решения в пользу контролирующего органа обозначены индексом (б).

(а) Исполняющий обязанности руководителя казённого учреждения Г….. издал приказы о премировании, на основании которых была выплачена премия ему же самому, но не как и.о. руководителя, а как начальнику отдела.

Такое нарушение не привело к неправомерному расходованию средств федерального бюджета, поскольку указанные премии полагались ему за работу в качестве начальника отдела.

Исполняя обязанности руководителя, Г… продолжал выполнять обязанности начальника отдела.

П-ВСО27

(а) Выплата премии работникам учреждения в связи с празднованием Дня России (12 июня) осуществлена правомерно, на основании конкретного приказа ГРБС по этой премии, в рамках ЛБО и по соответствующей статье бюджетной классификации.

П-ЗСО76

(б) Сотрудникам учреждения в нарушение Положения о порядке оплаты труда федеральных государственных гражданских служащих и работников, замещающих должности, не являющиеся должностями государственной гражданской службы, утвержденного руководителем учреждения, выплачены премии за выполнение особо важных и сложных заданий в процентном отношении не только от оклада денежного содержания, но и от начисленных в расчетном периоде доплат за исполнение данными сотрудниками обязанностей временно отсутствующих работников.

П-СЗО31

(б)* Вывод ТУ ФСБН: допущено неправомерное расходование бюджетных средств на выплату дополнительного материального стимулирования военнослужащим вместо уплаты налога на доходы физических лиц. Судом установлено следующее.

Распоряжением заместителя министра обороны разрешено использование на дополнительную выплату остатков выделенных на 2011 год лимитов бюджетных средств на денежное довольствие военнослужащим. По данным отчета на 01.01.2012 остатков бюджетных средств на выплату денежного довольствия в Учреждении не числилось.

Образованная кредиторская задолженность и принятые в связи с этим бюджетные обязательства превышали доведенные лимиты бюджетных обязательств, что недопустимо в силу требовании статьи 162 и пункта 3 статьи 219 БК РФ.

П-ЦО23

(б) Выводы ТУ ФСБН о неправомерном расходовании бюджетных средств, подтверждённые судами: Учреждением произведены начисления и выплаты материального стимулирования бывшим государственным гражданским служащим, уволенным в связи с ликвидацией государственного органа с 01.01. 2013.

Служебные контракты расторгнуты и окончательный расчет произведён в декабре 2012 года. В бюджетном учете и отчетности задолженность перед уволенными сотрудниками по состоянию на 01.01.2013 не числится.

Выплата средств материального стимулирования произведена в августе 2013 года, то есть спустя семь месяцев после увольнения сотрудников и расторжения с ними служебных контрактов.

П-ЗСО88

(а) Вывод ТУ ФСБН: Учреждением допущено незаконное использование средств федерального бюджета, выразившееся в необоснованной выплате денежных премий сотрудникам, а именно: Г. — за высокие спортивные достижения, а также К. и Ч.

— за организацию подготовки и достижение высоких результатов в конкурсе «Мисс в погонах 2012» .

Участие Г. в чемпионате Европы по легкой атлетике среди полицейских и занятие им 1-го места, а также Ч. и К.

в конкурсе силовых структур «Мисс в погонах 2012 года» и занятие последней 3-го призового места напрямую связаны с профессиональной деятельностью данных лиц в органах внутренних дел, повышением их профессионального мастерства и поднятием престижа работников данной сферы.

Решение об их премировании принято компетентным лицом, оформлено в соответствии с Порядком выплаты премий и в пределах бюджетных средств, выделенных на денежное довольствие сотрудников органов внутренних дел.

П-ПО52

Источник: http://revisor-finansist.ru/inye-vyplaty-premii

Необоснованная выплата (начисление) премии: ответственность, взыскание, нормы

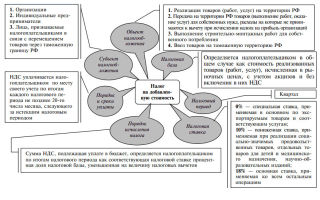

Одним из видов стимулирования работника для повышения качества его труда и производительности считается премия. Но с другой стороны, премия выступает как часть зарплаты, то есть ее начисление уменьшает базу для налога на прибыль.

Следовательно, необоснованная премия является проблемой не только руководства компании, но и налоговых органов. И задача ее взыскания становится от этого только актуальней.

Нормативное закрепление

Все, что связано с премией, законностью ее начисления и возможности удержания, отражается в таких документах:

- 129-ой статьи ТК, об условиях выплаты премий.

- 191-ой статьи, о порядке премирования и внутренних документах о премировании в компании.

- 137-ой статьи, о возможности удержания необоснованной премии.

- 1109-ой статьи ГК, о возможности возврата незаконной премии.

Основываясь на федеральных нормах, каждая компания разрабатывает и принимает к исполнению собственное положение о премировании. В нем обязательно отражаются:

Какая премия считается необоснованной

Несоблюдение при выплате премии одного из пунктов, закрепленных во внутренних или государственных нормативных актах, делает эту премию необоснованной. А именно, это может быть:

- Отсутствие документального закрепления данной премии. То есть в локальных документах фирмы подобный вид премии не прописан.

- Недостаточная степень документальной проработки. В положении премия обозначена, но там ничего нет о периодичности выплат, оснований, показателях для премирования.

- Дублирование премий. То есть премия месячная, квартальная или годовая премия за одни показатели.

- Премия выплачивается при невыполненных показателях.

- Премия выплачена сотрудникам, которым по положению она не положена.

- Нарушение документального оформления премии, например, в приказе допущена ошибка.

- Распределение премии было сделано с нарушением установленного внутренними документами порядка.

- Допущены ошибки или неточности при расчете размеров премии.

- Не соблюден источник формирования премии. Например, выплаченная премия из прибыли при ее отсутствии.

- Общая сумма премиальных превышает установленный верхний лимит.

- Премия, назначенная руководителем самому себе, в обход существующих в компании правил.

Когда может возникнуть такая необходимость

Премия, как один из видов стимулирования труда сотрудников компании, бывает выгодна как работнику, получающему дополнительную часть зарплаты, так и работодателю, получившему дополнительный рычаг воздействия на подчиненных. Но премия должна быть законна и обоснована.

Недопустимо нарушать установленные правила ни в минус, ни в плюс. Но необходимость в возврате переплаченной премии возникает, если:

- Необоснованная премия стала результатом допущенной ошибки (счетной или не счетной).

- Данная переплата была сделана намеренно, для уменьшения налога на прибыль, или вывода денег из фирмы без ведома собственников.

Чем грозит необоснованная выплата премии

За подобное деяние, ответственность грозит главным образом руководству фирмы. Последствия для них могут быть такими:

- Возмещение ущерба собственникам.

- Увольнение.

- Судебная ответственность, если это были систематические злоупотребления.

Для получившего необоснованную премию все по другому. Если в этом нет его умысла и вины, то закон на его стороне. В таком случае работник:

- Не может быть наказан.

- Имеет право не возвращать премию, даже необоснованную.

- Взыскать с него данную премию возможно лишь в случае, если это результат счетной ошибки.

Как взыскать необоснованную сумму

Способов вернуть ошибочную премию всего два:

- Взыскать.

- Предложить работнику вариант добровольного возврата.

Причем в случае его отказа, удержать переплату можно только при наличии всего нескольких поводов к этому. Это можно сделать, когда:

- Необоснованная выплата премии – результат счетной ошибки.

- Судом (комиссией по трудовым спорам) установлено, что сотрудник не выполнил требования для начисления премии, и сам виноват в сокрытии этого.

- Незаконность премии – результат неправомерных поступков сотрудника, и это доказано судом.

Счетная ошибка

Счетными могут только ошибки, допущенные при расчете. И связанные с арифметическими действиями при расчете вручную, или техническим сбоем бухгалтерских программ. Переплата, основанная на:

- Неправильном вводе данных.

- Случайным удвоением суммы выплат.

Как счетные не определяются.

Процедура взыскания

Последовательность такая:

- Определение причины выплаты необоснованной премии. И если она позволяет начать процедуру взыскания, то перейти к ней.

- Вначале составляется акт, с фиксацией суммы переплаты и ее причины.

- Затем сотрудник (сотрудники) письменно уведомляются об этом. В письме должно звучать предложение вернуть деньги добровольно в согласованные сроки.

- Если работник не возражает, то он должен подтвердить это письменно.

- После получения согласия, руководитель фирмы подписывает приказ об удержании, с указанием суммы и сроков. От составления акта до приказа должно пройти не более месяца. Если сумма большая, то удерживать ее можно частями, по договоренности.

- Если работник не согласен, или месячный срок пропущен, выход один – обращение в суд, который уже и будет принимать решение.

Если оснований чтобы, удержать переплату с сотрудника нет, то наказан должен быть виновник, начисливший ему необоснованную премию. В этом случае:

Техника получения премии на работе — тема видео ниже:

Источник: http://uriston.com/trudovoe-pravo/vyplaty/premiya/neobosnovanno-vyplachennaya.html

Дополнительная премия

Директор компании выплатила дополнительную премию сотрудникам. Работодатель попытался взыскать с директора сумму премии, так как выплата не была оговорена в положении об оплате труда, но суд встал на сторону ответчика.

По мнению работодателя, дополнительная премия была необоснованной выплатой, так как в положении об оплате труда о ней не говорилось, и директор выплату с работодателем не согласовала.

Однако в локальных актах компании не было запрета на выплату иных видов премии, не требующих согласования.

Представитель директора в суде адвокат Кирилл Стенников рассказал, какие аргументы помогли выиграть дело и какие ошибки допустил работодатель в оформлении документации.

Необоснованная премия или допустимая выплата

Довольно часто работодатель старается ограничить руководителя организации в праве выплачивать работникам премии. И для того, чтобы избежать злоупотребления директором своими полномочиями, в локальных актах прописывается порядок согласования подобных выплат.

Но если внутренними документами регламентирован только порядок выплаты определенных видов премий, может возникнуть ситуация, когда директор самостоятельно премирует сотрудников, просто в силу ст. 191 ТК РФ.

А если работодатель был против такого решения, доказать свою правоту ему будет крайне непросто.

Подобная история произошла на одном из крупных государственных предприятий ХМАО — Югры. После полутора лет работы руководитель организации нашла новое место работы и уволилась в апреле 2014 года. Но незадолго до этого она выплатила всем работникам премию, совокупный размер которой составил более 5,6 млн руб.

Данный факт был выявлен после проведения проверки финансово-хозяйственной деятельности организации за последние 2 года. Причем руководство посчитало, что директор не имела права выплачивать премию работникам, так как такая премия не была предусмотрена локальными актами предприятия.

Данную сумму работодатель посчитал прямым ущербом и потребовал возместить ее.

Но было очевидно, что аргумент о конфликте между работницей и работодателем в данном деле не имел принципиального значения для суда. Поэтому перед юристом стояла задача подготовить правовое обоснование, почему выплата данной премии была в компетенции бывшего директора и не требовала согласования с вышестоящим руководством.

Злоупотребление полномочиями

Представитель департамента построил свою позицию на следующих аргументах. Выплаченная бывшим директором премия является квартальной. Это следовало из приказа о назначении данной выплаты. В нем было указано, что работники премируются за фактически отработанное время с января по март 2014 года, размер премии определялся в процентном соотношении от размера квартального фонда оплаты труда.

При этом положением об оплате труда предусмотрено, что директор может премировать работников за квартал только при условии выполнения предприятием экономических показателей с начала года.

В случае отсутствия чистой прибыли премия не выплачивается. Представитель департамента пояснил, что по итогам работы за I квартал 2014 года убытки предприятия составили более 18 млн руб.

Поэтому и основания для выплаты премии отсутствовали.

Кроме того, представитель работодателя просил учесть, что согласно приказу директор премировала работников в целях стимулирования их труда на предприятии.

Однако подобное основание выплаты премии в положении об оплате труда отсутствовало. Стимулирование труда работников могло осуществляться только за результаты работы.

Из этого следует, что директор выплатила премию в нарушение внутренних документов предприятия, тем самым превысив полномочия.

Затем он сослался на ст. 53 ГК РФ, которая обязывает руководителя действовать в интересах возглавляемого им общества добросовестно и разумно. В случае нарушения этой обязанности директор по требованию учредителей (участников) должен возместить все причиненные обществу убытки.

Выплата премии при отсутствии прибыли у предприятия являлась неразумной и необоснованной. Незаконно премировав работников, директор причинила предприятию убытки. Поэтому она должна их полностью возместить.

На этом основании представитель департамента просил суд взыскать с бывшего директора сумму выплаченной работникам премии.

Выплата допустима, если не установлен запрет

В суде Кирилл Стенников настаивал на том, что представитель департамента не доказал факт причинения обществу убытков и противоправность действий бывшего директора. По его мнению, это подтверждалось рядом следующих обстоятельств.

Выплаченная работникам премия не являлась квартальной, поскольку в приказе нигде не было указано о выплате именно такой премии. К тому же условия для выплаты квартальной премии действительно отсутствовали в силу наличия у предприятия убытков.

Но в связи с тем, что работники хорошо трудились в течение первых трех месяцев года, директор предприятия решила их простимулировать. Поэтому она выплатила им премию из фонда оплаты труда, который формируется, в том числе, и для премирования.

При назначении данной премии директор не превысила полномочий, действуя в соответствии со ст. 191 ТК РФ. Данная норма позволяет работодателю премировать работников, которые добросовестно исполняют трудовые обязанности.

Запрета на такие действия ни устав общества, ни положение об оплате труда не устанавливают и не обязывают согласовывать премии с руководством департамента госимущества.

Выплата премий работникам предприятия полностью находится в компетенции директора.

Затем Кирилл Стенников обратил внимание суда, что положение об оплате труда не устанавливает конкретный перечень видов премии, которые директор вправе выплатить работникам. При этом данный документ является не локальным актом, а приложением к коллективному договору.

Такой договор заключается непосредственно между работниками и работодателем и призван регулировать социально-трудовые отношения. Он не ограничивает, а расширяет полномочия директора компании по обеспечению гарантий работодателя перед работниками.

Поэтому отсутствие в положении об оплате труда премии в целях стимулирования труда работников не является основанием для признания данной выплаты незаконной. С такой аргументацией юрист просил суд отказать департаменту в иске.

Премия была выплачена законно

В этом деле суд встал на сторону работницы и отказал департаменту в иске. Он подтвердил, что выплаченная работникам премия не являлась квартальной. Это следовало из формулировок приказа о ее назначении. Согласился суд и с доводом Кирилла Стенникова, что внутренние документы общества не запрещали директору премировать работников по своему усмотрению.

Также суд подтвердил, что положения коллективного договора расширяют, а не ограничивают полномочия директора. Перечень видов премии, установленный этим документом, не может являться закрытым. Поэтому директор могла выплатить работникам и иную, предусмотренную законом, премию. В частности, ст.

191 ТК РФ позволяет премировать успешных работников. В итоге суд пришел к выводу, что директор при назначении и выплате премии действовала в рамках закона и никаких прав предприятия не нарушила (решение Арбитражного суда Ханты-Мансийского автономного округа — Югры от 18.05.

2015по делу № А75-13391/2014).

Источник: https://www.tspor.ru/article/1789-qqe-16-m6-08-06-2016-spor-o-vyplate-premiy-ne-soglasovannyh-s-uchreditelyami

» Премии для руководителя организации | Фин Эксперт Групп

Учредители, помимо заработной платы, могут выплачивать руководителю организации премии и вознаграждения. Для этого в трудовом договоре предусмотрены условия его премирования. Рассмотрим, как отразить в учете премию, начисленную руководителю организации.

Определяя эти условия, учредители, а также участники и акционеры, должны установить:

style=»display:inline-block;width:240px;height:400px» data-ad-client=»ca-pub-4472270966127159″

data-ad-slot=»1061076221″>

— показатели премирования; — виды и размеры премий и вознаграждений; — источники выплаты премий; — порядок принятия решения о выплате премий. Кроме того, условия выплаты премии могут быть предусмотрены в общем Положении о премировании сотрудников организации, коллективном договоре или другом локальном акте.

В этом случае расшифровывать их в трудовом договоре не обязательно. К такому выводу пришел Минфин РФ в письме от 26 февраля 2010 г. N 03-03-06/1/92.

В нем, в частности, речь идет о том, что премии работникам могут быть выплачены и учтены в составе расходов по налогу на прибыль на основании положения о премировании работников при условии, что в трудовых договорах, заключенных с работниками, дается отсылка на это положение.

Разовые премии руководителям организации могут быть начислены на основании одного из следующих документов: — протокола общего собрания участников (акционеров) компании; — решения совета директоров или наблюдательного совета; — решения единственного учредителя (участника, акционера) организации.

Приведем образец трудового договора, заключенного с директором организации в части, касающейся его оплаты.

г. Самара 12 декабря 2015 г.

1. Общие положения

1.1 Настоящий трудовой договор заключен между обществом с ограниченной ответственностью «Аврора» (ООО «Аврора») в лице единственного учредителя Смирнова Виктора Федоровича с одной стороны, и Мясникова Алексея Владимировича, именуемым в дальнейшем – Генеральный директор, с другой стороны.

5. Оплата труда Генерального директора.

5.1. Генеральному директору устанавливается ежемесячный должностной оклад в размере 120 000 (Сто двадцать тысяч) рублей. 5.2. Генеральному директору выплачивается ежеквартальная премия в размере 30% должностного оклада при условии прироста объема балансовой прибыли по сравнению с соответствующим предыдущим периодом.

Степень выполнения показателей премирования определяется по данным бухгалтерской отчётности нарастающим итогом с начала года. 5.3 Генеральному директору выплачивается вознаграждение по итогам работы за года. Источник выплаты вознаграждения – прибыль, оставшаяся в распоряжении ООО «Аврора» после налогообложения.

Размер премии зависит от стажа работы генерального директора на занимаемой должности в ООО «Аврора»: — до 2 лет – в размере 15% от должностного оклада; — от 2 до 5 дет – в размере 30% от должностного оклада; — свыше 5 лет – в размере 50% от должностного оклада.

Вознаграждение по итогам года выплачивается при наличии свободного остатка прибыли с учетом фактически отработанного времени. 5.4. Решение о премировании Генерального директора и выплата ему вознаграждения по итогам года принимается единственным учредителем.

Приведем образец протокола собрания участников организации по вопросу премирования генерального директора.

(ООО «Папирус»)

Протокол N 12

Общего собрания участников ООО «Папирус»

|

г. Тверь |

25 апреля 2016 г. |

Вид собрания: внеочередное Форма проведения: совместное присутствие (собрание). Место проведения общего собрания: г. Тверь, просп. Строителей, д. 125 оф. 45. Время проведения общего собрания: 25 апреля 2016, 10.

00 Общее количество участников: 2 (два) Присутствовали: 3 Присутствующие участники: Мичурин Игорь Макарович – участник ООО «Папирус»; Сваровский Константин Петрович – участник ООО «Папирус» Смирнова Галина Петровна – главный бухгалтер ООО «Папирус» Председатель собрания: Мичурин И.М.

Секретарь собрания: Сваровский К.П.

Повестка дня:

Утверждение премии по итогам работы за I квартал 2016 г. ООО «Папирус» генеральному директору Севостьянову А.В.

Слушали:

Главного бухгалтера Смирнову Г.П. о выполнении показателей для премирования генерального директора ООО «Папирус» Севостьянова А.В. за I квартал 2016 г.

Постановили: 1. Утвердить генеральному директору ООО «Папирус» Севостьянову А.В. премию за выполнение показателей по премированию по итогам I квартала 2016 г. В размере 25% должностного оклада. 2. Главному бухгалтеру ООО «Папирус» Смирновой Г.П. подготовить необходимые документы и произвести соответствующие расчеты.

3. Премию выплатить в срок не позднее 30 апреля 2016 г. путем перечисления на банковский счет генерального директора.

Голосовали: «За» – 2; «Против» – 0;

«Воздержались» – 0

Решение принято.

Председатель собрания Мичурин И.М. Мичурин ───────── Секретарь собрания Сваровский К.П. Сваровский

──────────

При начислении премии руководителю организации стоит помнить, что приказ о начислении подписывать руководитель сам себе не вправе. Это противоречит нормам ст. 135 и 191 Трудового кодекса РФ, на основании которых решение о премировании принимает работодатель. Выплата премии директору по его же приказу может быть признана не соответствующей трудовому договору.

Чем это может чревато: Во-первых, налоговые органы могут оспорить включение данной премии в расходы по налогу на прибыль в соответствии со ст. 255 Налогового кодекса РФ; Во-вторых, учредители (участники, акционеры) могут потребовать от директора полного возмещения ущерба, причиненного организации. В частности речь идет о сумме начисленной премии, а также доначисленных налогов и пеней.

В-третьих, в соответствии с п. 9 ч. 1 ст. 81 Трудового кодекса РФ, учредители вправе освободить директора от возложенных на него трудовых обязанностей. На практике часто складывается ситуация, когда организация небольшая и директор организации является единственным статным сотрудником.

Как оформить выплату премии директору в этом случае? Порядок оформления документов на выплату премии не зависит от количества штатных сотрудников. В связи с этим, премия директору организации начисляется по решению его учредителя (участников, акционеров). Размер премии также может зависеть от степени выполнения производственных показателей или от фактически отработанного времени.

При этом рекомендовано использовать данные финансовой отчетности, табели учета рабочего времени и другие документы, необходимые для расчета премии. В бухгалтерском учете отражение премии руководителя зависит от того, из каких источников она выплачивается: за счет расходов по обычным видам деятельности или за счет прочих расходов.

Производственную премию, начисленную руководителю организации за счет расходов по обычным видам деятельности, на счетах бухгалтерского учета отражаются следующей записью: Дебет 26 (44) Кредит 70 — начислена премия директору организации за счет расходов по обычным видам деятельности. Непроизводственная премия в бухгалтерском учете учитывается в составе прочих расходов.

Это может быть премия к празднику, юбилею и т.д. Начисление непроизводственной премии на счетах бухгалтерского учета отражается следующей записью: Дебет 91 субсчет «прочие расходы» Кредит 70 — начислена непроизводственная премия директору организации.

С премии руководителя необходимо рассчитать и удержать НДФЛ в соответствии с требованиями п. 1 ст. 210 Налогового кодекса РФ. При этом сделать это необходимо не зависимо от того, какую систему налогообложения применяет организация.

В соответствии со ст. 20.1 Федерального закона от 24 июля 1998 г. N 125-ФЗ, на сумму премии начисляются взносы на страхование от несчастных случаев и профзаболеваний. Так же не зависимо от применяемой системы налогообложения, на сумму премии необходимо начислить взносы на обязательное пенсионное, медицинское и социальное страхование.

Стоит так же отметить, что начислить страховые взносы необходимо вне зависимости от того, предусмотрена данная премия трудовым договором или нет. Что касается налогового учета, то любые премии, начисленные за трудовые показатели, предусмотренные трудовым договором, учитываются в составе расходов на оплату труда в соответствии с п. 2 ст. 255, п. 21 ст. 270 Налогового кодекса РФ.

С этим мнением согласны и контролирующие органы. Так, в письме Минфина РФ от 13 октября 2015 г.

N 03-03-06/1/58416 содержится следующее: Статьей 255 Налогового кодекса РФ определено, что в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами. К таким расходам, в частности, могут быть отнесены начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели, а также другие виды расходов, произведенных в пользу работника, предусмотренных трудовым договором и (или) коллективным договором. Вместе с тем согласно положениям пунктов 21 и 22 статьи 270 Налогового кодекса РФ доходы, формирующие налоговую базу, не могут уменьшаться на затраты в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов), а также в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений.

Учитывая изложенное, вознаграждение руководителю организации учитывается в составе расходов на оплату труда только в том случае, если с ним заключен трудовой договор.

П. 4 ст. 272 Налогового кодекса РФ определено, что расходы на оплату труда признаются в качестве расхода ежемесячно исходя из суммы начисленных в соответствии со статьей 255 Налогового кодекса РФ расходов на оплату труда. Аналогичное мнение изложено в письме Минфина РФ от 22 июня 2015 г. N 03-03-06/1/35978.

Премии и вознаграждения, которые начислены руководителю сверх сумм, предусмотренных трудовым договором, при налогообложении прибыли учесть нельзя. Данный вывод сделан на основании п. 21 ст. 270 Налогового кодекса РФ.

Премии, не связанные с выполнением руководителем его трудовых обязанностей, так же не могут уменьшать налоговую базу по налогу на прибыль. Связано это с тем, что данные расходы не являются экономически обоснованными, как требует того п. 1 ст. 252 Налогового кодекса РФ. Аналогичный вывод содержится в письме Минфина России от 20 января 2005 г.

N 03-05-02-04/5. Если руководитель является единственным учредителем, можно ли учесть сумму начисленной премии в состав расходов на оплату труда? Согласно ст.

255 Налогового кодекса РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами. К расходам на оплату труда, в частности, относятся начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели. Вместе с тем на основании положений п.п. 21 и 22 ст. 270 Налогового кодекса РФ при определении налоговой базы не учитываются следующие виды расходов в виде расходов на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов), а также в виде премий, выплачиваемых работникам за счет средств специального назначения или целевых поступлений.

Согласно разъяснениям Минфина России, данным в письме от 13 октября 2015 г. N 03-03-06/1/58416, вознаграждение руководителю организации учитывается в составе расходов на оплату труда только в том случае, если с ним заключен трудовой договор.

При этом существует также позиция, что на отношения единственного участника общества с учрежденным им обществом трудовое законодательство не распространяется, управленческая деятельность в этом случае осуществляется без заключения трудового договора. Руководитель организации, являющийся ее единственным учредителем и членом организации, не может сам себе начислять и выплачивать заработную плату. Поэтому сумма заработной платы не учитывается в расходах (письма Роструда от 6 марта 2013 г. N 1776-1, Минфина России от 19 февраля 2015 г. N 03-11-06/2/7790). Однако в ст. 11 Трудового кодекса РФ, где перечислены лица, на которых не распространяется трудовое законодательство, руководитель – единственный учредитель не поименован. В соответствии со ст. 273 Трудового кодекса РФ на руководителя организации, являющегося единственным участником, не распространяются положения гл. 43 «Особенности регулирования труда руководителя организации и членов коллегиального исполнительного органа организации» Трудового кодекса РФ. Из этого следует, что общие нормы ТК РФ на данных лиц распространяются. Кроме того, есть судебные решения, в которых указано, что в силу ст. 16 Трудового кодекса РФ отношения, которые возникли в результате назначения на должность, являются трудовыми (например, постановление ФАС Северо-Западного округа от 9 апреля 2009 г. по делу N А21-6551/2008). Таким образом, по нашему мнению, премии, выплаченные руководителю организации, который является единственным учредителем, учитываются в расходах по налогу на прибыль. При этом не исключена вероятность возникновения разногласий с налоговыми органами. Премии руководителю организации являются косвенными расходами. Поэтому, если организация при исчислении налога на прибыль применяет метод начисления, то в соответствии с п. 2 ст. 318 Налогового кодекса РФ, затраты полностью относятся на расходы текущего периода. Если организация при расчете налога на прибыль применяет кассовый метод учета, то в соответствии с п. 3 ст. 318 Налогового кодекса РФ затраты учитываются по факту выплаты премии. Организации, применяющие упрощенную систему налогообложения, и уплачивающие налог с разницы между доходами и расходами, включают сумму начисленной премии в налоговую базу по единому налогу на основании пп. 6 п. 1 и п. 2 ст. 346.16 Налогового кодекса РФ. При этом, сделать это возможно при одновременном соблюдении двух условий: 1. Выплата премии предусмотрена трудовым договором. Премия может быть предусмотрена также коллективным договором и другими локальными актами. Но при этом в трудовом договоре обязательно должна быть ссылка на тот или иной документ. 2. Премия должна быть начислена за трудовые показатели. В соответствии с п.п. ст. 346.17 Налогового кодекса РФ сумма начисленной премии включается в расходы в момент их выплаты. Что касается непроизводственной премии, которая не соответствует критерию экономической обоснованности, то ее также не следует учитывать при налогообложении единым налогом. Если же организация, применяющая упрощенную систему налогообложения, уплачивает единый налог только с доходов, то сумма начисленной премии не уменьшит налог в данном случае (п.1 ст. 346.14 Налогового кодекса РФ). Если организация применяет систему налогообложения в виде единого налога на вмененный доход, начисление и выплата премии руководителю организации не окажут влияния на сумму налога. В соответствии с п. 1 ст. 346.29 Налогового кодекса РФ плательщики ЕНВД рассчитывают налог исходя из вмененного дохода.

В случае, если организация совмещает налоговые режимы (предположим ЕНВД и общий режим налогообложения), премии, начисленные руководителю за достижению конкретных показателей, относятся на расходы по тому виду деятельности, к которому они относятся. Если премия выплачивается за общие результаты работы организации, то ее необходимо распределить на основании п. 9 ст. 274, п. 7 ст. 346.26 Налогового кодекса РФ.

М. Ильина,

эксперт журнала

Журнал «Российский бухгалтер», N 7, июль 2016 г., с. 59-66.

Источник: http://www.finexg.ru/premii-dlya-rukovoditelya-organizacii/