Какие формулировки включить в договор, чтобы не позволить продавцу потребовать НДС сверх цены

Покупатель рассматривает цену в договоре как окончательную и что она не возрастет. Ведь есть статья 424 ГК РФ, которая это гарантирует. Однако существуют сделки, у которых есть риски увеличения цены уже постфактум. Чтобы их снизить нужно, включить в договоре формулировки об условии цены. Так же гарантии продавца, который обязуется взять на себя риск неблагоприятных последствий по НДС.

Вышеуказанная ситуация возникает когда стоимость покупки указана без НДС или по меньшей ставке. К примеру, продавец на спецрежиме и НДС не уплачивает, поэтому в договоре на стоимость товаров, работ, услуг его не начислил.

Нулевой НДС бывает в сделках, где ставка равна 0 процентов (п. 1 ст. 164 НК РФ). Продавец вправе указать в контракте ставку 10 процентов, а когда сделка уже будет фактически исполнятся — увеличить ставку до 18 процентов (п. 2, 3 ст.

164 НК РФ).

Цену договора продавцы могут пересмотреть по ряду причин. К примеру, если они приобрели дорогостоящее оборудование, НДС будет начислить выгодно.

Продавец безналоговых товаров, работ, услуг в этом случае должен делить входной НДС, приходящийся на такие операции (п. 2–4 ст. 170 НК РФ).

Однако он может потерять право на льготу или применение спецрежима, но узнает об этом уже после заключения и исполнения контракта. Или же продавец подтвердить условия, которые позволяют применить ставки 0 и 10 процентов, не сможет.

Продавец вправе взыскать НДС с покупателей сверх цены, которую ранее согласовали в договоре, ссылаясь на пункт 1 статьи 168 НК РФ. В нем указано, что налог на добавленную стоимость предъявляют дополнительно к цене товаров, работ, услуг, следовательно, налог — не часть цены.

Поэтому если изменились условия, по которым НДС не начисляли, его можно предъявить к уплате дополнительно. В итоге покупатели рискуют получить иски об увеличении цены уже после того, как продавец проиграет все споры. Такая ситуация может возникнуть даже спустя несколько лет (постановления АС Северо-Западного от 08.12.

15 № А56-87980/2014, Северо-Кавказского от 17.06.16 № А25-2377/2014 округов).

Если покупатель на ОСН и платит НДС, то сможет принять в вычету «дополнительную» сумму налога. В этом случае изменение цены для покупателя не всегда опасно. Но если он принимает к вычету НДС не полностью, а в пропорции из-за необлагаемых операций, или вообще не уплачивает НДС, то такие изменения невыгодны.

До 2014 года покупатели могли отстоять незаконность увеличения стоимости, упирая на то, что продавец злоупотребил правом. Такой подход сформировал Президиум ВАС РФ в постановление от 14.06.11 № 16970/10 о деле ООО «МОДУЛЬ-А».

Суды признавали злоупотребление правом, например, если покупатель выбирал продавца по конкурсу. Продавец, который исключил на этапе предложений цены из нее НДС и другие обязательные платежи, получал преимущество перед остальными участниками.

Однако в большинстве ситуаций суды исходили из того, что обязанности по НДС — это публично-правовое обременение участников оборота.

Часть цены в виде НДС, которую не предъявили, можно было в любом случае истребовать продавцом впоследствии в пределах срока исковой давности.

Пленум ВАС РФ не был согласен с такой практикой. Он указал, что стороны устанавливают окончательную цену по договору с учетом суммы налога. Исключение — если в договоре стороны прямо указали, что цена не включает в себя НДС или это не следует из обстоятельств, предшествующих заключению договора, или прочих его условий (п. 17 постановления от 30.05.14 № 33).

Следуя позиции Пленума ВАС РФ, риск споров можно снизить, если покупки облагаются НДС. Нужно указать это в условии о цене. Однако остаются неурегулированными ситуации, когда НДС в цене нет.

Но Пленум ВАС РФ в постановлении, но не объясняет, как нужно поступать в этом случае. Можно сослаться на выводы Пленума ВАС РФ и доначислить НДС. Ведь в договоре его не было.

Чтобы не оказаться в такой ситуации, необходимо определить, на каком основании продавец не начислил НДС и за счет чего можно будет налог доначислить при необходимости.

Другая причина споров — неправильное применение ставки налога. В этом случае в договоре целесообразно указать, что продавец применяет пониженную ставку. И если для этого нужно соблюсти условия, то возможно оговорить и последствия того, что продавец их не выполнит.

Ведь покупатель не может знать, соберет ли продавец необходимый комплект документов, получит ли разрешения и лицензии для льготных ставок. Следовательно, покупатель в полном вправе настаивать, чтобы риск неблагоприятных последствий в этом случае нес только продавец.

Как составить договор. Устные договоры гражданское законодательство не запрещает. Однако в данной ситуации цель — исключить риск того, что продавец сможет пересмотреть цену, добавив в нее НДС. Поэтому договор лучше сделать в письменной форме.

Что должно быть в документе. ГК РФ определяет обязательные условия договора. В данной ситуации важно указать, что цена окончательная. А также указать лицо, которое несет риск уплаты НДС, в случае если он появится или вырастет из-за применения иной ставки.

Какие меры безопасности принять дополнительно. Обязательно нужно уточнить, на каком основании продавец начисляет НДС по сниженной ставке или вовсе его не начисляет.

Затем нужно установить, кто отвечает за последствия в виде изменения размера НДС.

Но есть оговора, которая поможет урегулировать в дальнейшем претензии — сумма НДС ни в коем случае впоследствии не может быть взыскана с покупателя сверх указанной в договоре цены.

Условия, которые не дадут продавцу пересмотреть цену договора в части НДС после совершения сделки

Скачать шаблон документа

Источник: https://www.NalogPlan.ru/article/4096-kakie-formulirovki-vklyuchit-v-dogovor-chtoby-ne-pozvolit-prodavtsu-potrebovat-nds-sverh-tseny

Отражение НДС в договоре

Обязательно ли в договоре прописывать, входит ли НДС или НДС не предусмотрен?

В договоре рекомендуется отразить, включает ли цена товара налог на добавленную стоимость.

https://www.youtube.com/watch?v=IC7ThmPtDug

Если стороны предусмотрели, что цена включает НДС, целесообразно определить, какая ее часть является собственно стоимостью товара, а какая часть — НДС (например, «в том числе НДС»).

Стороны могут указать в договоре, что стоимость товара не включает НДС. В этом случае покупатель будет обязан уплатить поставщику сумму налога сверх согласованной цены (например, «цена товара не включает НДС»).

Если в договоре не указано, что стоимость товара не включает сумму налога, и иное не следует из прочих условий договора и обстоятельств, предшествующих его заключению, то предполагается, что цена товара рассчитана с учетом НДС.

Если в договоре не указано, что НДС не входит в цену товара, то НДС будет считаться включенным в цену товара и поставщик получит сумму в меньшем размере, чем рассчитывал при заключении договора.

Обоснование данной позиции приведено ниже в материалах «Системы Юрист».

Ситуация: Стороны в договоре поставки не указали, что НДС входит в цену товара. Может ли поставщик взыскать налог сверх цены

«Нет, не может.

Если стороны в договоре не укажут, что НДС должен быть уплачен сверх согласованной цены товара, то будет считаться, что этот налог входит в эту цену (если иное не следует из прочих условий договора и обстоятельств, предшествующих его заключению)*.

Такую позицию сформулировал Пленум ВАС РФ в пункте 17 постановления от 30 мая 2014 г. № 33 „О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость“.

Обоснование

По смыслу положений пунктов 1 и 4 статьи 168 Налогового кодекса РФ сумма налога, предъявляемая покупателю при реализации товаров, должна быть:

- учтена при определении окончательного размера указанной в договоре цены и

- выделена в расчетных и первичных учетных документах, счетах-фактурах отдельной строкой.

Причем выполнить эти требования должен поставщик как налогоплательщик, который обязан учесть операцию по реализации при формировании налоговой базы и исчислении подлежащего уплате в бюджет налога.

Стоит отметить, что ранее в судебной практике существовал противоположный подход — в случае спора поставщик мог взыскать НДС с контрагента сверх согласованной цены товара.

Эту позицию разделял и Президиум ВАС РФ: „…оплата… дополнительно к цене услуг суммы налога на добавленную стоимость предусмотрена Налоговым кодексом, следовательно, требование истца о взыскании суммы этого налога с ответчика является правомерным независимо от наличия в договоре соответствующего условия и оплачивается сверх упомянутой в договоре стоимости услуг“ (постановление от 29 сентября 2010 г. № 7090/10). Нижестоящие суды также на нее ориентировались (постановления ФАС Московского округа от 23 июля 2012 г. по делу № А40−68414/11−60−424,Северо-Западного округа от 22 ноября 2012 г. по делу № А05−5794/2012, Волго-Вятского округа от 19 декабря 2011 г. по делу № А79−3672/2011)».

Профессиональная справочная система для юристов, в которой вы найдете ответ на любой, даже самый сложный вопрос.

Попробуйте бесплатно

Источник: https://www.law.ru/question/22419-otrajenie-nds-v-dogovore

Вычеты по НДС можно заявить без договора, правила оформления

Для проведения договора кредитования может понадобиться участие третьего лица: например, поручителя и т.п. Так, в случае невыполнения условий заключения, третье лицо может притягиваться к ответственности.

Также, к списку третьих лиц могут относиться банковские агенты или нотариусы, которые заверяют финансовые договора на случай возникновения неустоек в их выполнении. Со стороны банка третьими лицами также могут быть другие финансовые учреждения.

В случае, если задолженность превышает все возможные сроки погашения, договор кредитования может быть продан банком самостоятельно не запрашивая согласия должника. Лицо, которое покупает просроченный кредит, называется цессионарием.

Учет у цессионария, как прописать обязательный расход суммы ставки, штрафные санкции за нарушение условий договора и переуступка услуги заявителя

В коммерческой деятельности возникают ситуации, когда без участия третьего лица нельзя обойтись. При этом заключается договор цессии, т.е. одна компания покупает дебиторскую задолженность (цессионарий), а другая (цедент) – уступает. В статье подробнее рассмотрим ситуации по учету цессионария.

Особенности заключения договора цессии

Основная цель договора цессии заключена в замене кредиторов по обязательствам. Договор заключается по согласованию сторон и является двусторонним. После подписания договора все права и обязательства принимает цессионарий (новый кредитор), а предыдущий кредитор исключается из договорных обязательств.

Есть некоторые факторы, которые влияют на неблагоприятный исход исполнения договорных условий в отношении правоприемника:

- Должник, не зная о смене кредитора, может погасить долговые обязательства старому кредитору и правоприемнику придется решать эту проблему с цедентом;

- Возможность должника выдвигать возражения новому кредитору, которые были выдвинуты первоначальному кредитору.

Подписание договорных отношений сопровождается подтверждающими документами, таковыми являются:

- Акт приема-передачи правоустанавливающих документов. Этот документ является обязательным приложением к договору. В нем перечисляются вся первичная документация, относящаяся к процедуре передачи прав.

- При необходимости изменений, дополнений в договорных условиях оформляют дополнительные соглашения;

- Протокол разногласий – документ, где участники фиксируют свои разногласия по условиям договора. Его составляют во время составления договора или после его заключения;

- Протокол согласования разногласий – в нем указывается решения разногласий сторон. После его заключения он будет считаться дополнительным соглашением.

Бухучет у цессионария

Переход дебиторской задолженности сопровождаются фактическими расходами, включая затраты на:

- Заключение сделки уступки права требования, сопровождения консультационных и информационных услуг;

- Уплату цеденту стоимость по договору цессия;

- Вознаграждения, уплаченные новым кредитором за услуги сторонних организаций;

- другие расходы, направленные на переход долговых обязательств.

Весь процесс погашения долга учета у цессионария формируется проводками:

- Дт58 Кт76 – приобретение долга новым кредитором;

- Кт76 Дт91.01 – отражена сумма дохода погашаемого долга;

- Дт91.02 КтКт58 – списана стоимость долга;

- Дт50,51 Кт76 – оплата суммы долговых обязательств от должника.

Если долг возник при заключении договора продажи товаров с учетом НДС, то при гашении долговых обязательств, превышающих расходные затраты на его приобретение, необходимо начислить НДС. Соответственно эта операция будет оформлена такой проводкой:

Пример учета у цессионария

ООО «Лагуна» по договору реализации отгрузило ООО «Восток» товар на сумму 785 000 руб., в том числе НДС 119 745 руб. Покупатель вовремя не смог рассчитаться. ООО «Лагуна» переуступает долговые обязательства ООО «Байкал» за 750 000 руб. При погашении долга ООО «Восток», бухгалтер ООО «Байкал», в учете цессионария, выполняет такие проводки:

- Дт58 Кт/Лагуна 750 000– приобрела долг;

- Дт76/Лагуна 750 000 – перечислена сумма за переуступку;

- Дт51Кт91.01 785 000 – долговые обязательства погашены;

- Дт91.02 Кт58 750 000 – отражены затраты по переуступке;

- Дт91.02 Кт68.01 5338,98 – начисление НДС с дохода;

- Дт91.09 Кт99 29 661,02 – начислена прибыль.

Передача имущественных прав считается самостоятельным объектом для начисления НДС и является обычной реализацией, с предоставлением цедентом счет-фактуры. Но принять к вычету НДС цедент не может, это регламентируется порядком определения базы по НДС при следующей реализации права на имущество цессионарием.

Учет дебиторской задолженности у цессионария при УСН

Организация на УСН, вне зависимости от объекта налогообложения, обязана учитывать доходные поступления на основании ст.346.15 НК. Учет у цессионария на приобретенный доход от уступки права требования определяется от условий по договору цессии и от процедуры гашения долга.

Рассмотрим несколько случаев:

- Должник погасил свои долговые обязательства цессионарию денежными средствами – это доходная статья от продажи финансовых услуг. Поэтому этот доход учитывается при определении доходной части компании. Включение его в налогооблагаемую базу необходимо по фактическому гашению долга;

- Должник погашает долг продукцией по договору поставки. Определить расчет налога у цессионария нужно таким образом: если сумма продукции не превышает сумму, оплаченную цеденту, то у цессионария доходом не является. Если стоимость продукции выше уплаченной суммы, то суммовая разница относится к доходам правоприемника;

- Должник погасил долг на основании договора займа. Такой доход не входит в статью доходов правоприемника.

Учет дебиторской задолженности у цессионария при ЕНВД

При операциях по погашению долговых обязательств в учете цессионария, плательщика ЕНВД, у кредитора возникает доход от исполнения финансовых продаж (п.3ст.279 НК). Действия по продаже имущественных прав в НК не входит в перечень реестра деятельности, которые облагаются ЕНВД. Следовательно, новый кредитор после получения долга обязан заплатить налог на прибыль и НДС.

Цессионарий имеет право дождаться оплаты долговых обязательств от должника или может уступить право требования другому кредитору.

С сайта: https://buh-spravka.ru/buhgalterskij-uchet/buhgalterskij-uchet-otdelnyh-operacij/uchet-u-cessionariya.html

Договор купли-продажи без НДС образец, как прописать НДС в договоре оказания услуг, облагается ли НДС неустойка по договору, как её указывать чтобы правильно заключить договор

Составление договора – важная процедура, которая включает в себя много серьезных пунктов. Важно соблюсти все детали этого вопроса, чтобы стороны сделки смогли избежать дальнейших проблем. Хочется выделить один важный раздел соглашения, который касается стоимости, суммы НДС, о нем обязательно нужно помнить.

Образец типового договора купли-продажи без НДС

В процессе оформления документа, следует указать все условия. Указание предмета договора, цены сделки, порядка расчетов – все это указывается в соглашении согласно доверенности и на усмотрение сторон.

Договор содержит некоторые обязательные пункты, которыми должны руководствоваться участники сделки. Вот они:

- В самом начале нужно указать наименование пакта, дата и место составления договора;

- Ниже реквизиты участников сделки;

- Детальное описание объекта;

- Ответственность сторон, возникновение форс-мажорных обстоятельств;

- Если стороны договорились, то можно включить иные договоренности, которые не станут ущемлять их права;

- Подписи сторон.

Оформление документов для ИП по договору купли-продажи без НДС

В том случае, если вы пожелаете осуществить операции, как индивидуальный предприниматель, при этом они не облагаются НДС, то нужно знать, что графа «Стоимость услуг» должна включать в себя такой раздел, как «без НДС».

Необходимо знать, что ИП не платят НДС, это объясняется тем, что предприниматели применяют особые режимы налогообложения.

Это приводит к тому, что вы можете не осуществлять оплату НДС, если, к примеру, используете патентную систему, или же, платите вмененный налог.

В этих случаях НДС не платится:

- Юридические лица могут приобрести товары, которые не являются объектом налогообложения;

- Возможно, вы являетесь импортером товаров, которые не облагаются НДС;

- Вы желаете экспортировать товары за границу. Нужно отметить, не облагается НДС не только экспорт товаров, которые были приобретены ранее, но это касается и реализации продукции собственного производства.

Изменение и расторжение договора купли-продажи без НДС

В некоторых случаях участники сделки желают расторгнуть договор, это может происходить по различным причинам. Например, если продавец не предоставляет товар в указанный срок, что касается покупателя, то это серьезная просрочка в оплате.

Важно указать и то, что такое расторжение не лишает права невинную сторону требовать возврата исполненного обязательства.

С сайта: https://uropora.ru/dokumenty/dogovora/dogovora-kupli-prodazhi/dogovor-kupli-prodazhi-bez-nds-obrazec.html

Включение НДС в цену работы | Заключение договора подряда

В договоре рекомендуется отразить, включает ли цена работы налог на добавленную стоимость (НДС).

Пример формулировки условия:

«Цена работы составляет _________ (указывается сумма цифрами и прописью) рублей и включает в себя НДС (____%) в сумме ____________ (указывается сумма цифрами и прописью) рублей».

Также стороны могут предусмотреть, что цена не включает в себя НДС. При этом необходимо указать, что сумма НДС подлежит оплате заказчиком сверх цены работы, указанной в договоре.

Пример формулировки условия:

Если в соответствии с налоговым законодательством НДС уплате не подлежит, рекомендуется это указать в договоре.

«Цена работы составляет ___________ (указывается сумма цифрами и прописью) рублей. В связи с применением подрядчиком упрощенной системы налогообложения и на основании уведомления о возможности применения упрощенной системы налогообложения от «__» ___________ 20__ г. N _________ налог на добавленную стоимость не уплачивается».

Если в договоре отсутствуют указания об НДС

В этом случае подрядчик вправе потребовать уплаты НДС сверх цены работы (пп. 1 п. 1 ст. 146, п. 1 ст. 168 НК РФ).

С сайта: https://dogovorpodryada.ru/zaklyuchenie-dogovora-podryada/160-vklyuchenie-nds-v-tsenu-raboty

Не указан НДС в договоре с заграничным покупателем – проверяйте переписку, возмещение расходов по агентскому договору

У специалистов Минфина РФ попросили уточнить, нужно ли выделять суммы НДС из цены агентского соглашения с иностранной организацией, если исполнен он был в РФ и никаких условий относительно налога не содержал.

Нет подтверждения тому, что НДС в цену договора не был заложен, – выделять его нужно из стоимости расчетным методом.

Если оговорка по поводу тарифа из разряда «Без НДС» все-таки была озвучена, в счете-фактуре необходимо указать сумму налога, начисленную сверх оговоренной цены.

С сайта: https://www.v2b.ru/2018/05/24/ne-ukazan-nds-v-dogovore-s-zagranichnym-pokupatelem-proveryayte/

Налоговые последствия договора мены между юрлицами

Правовые особенности договора мены

По договору мены партнеры берут на себя обязанность обменяться принадлежащими им вещами (п. 1 ст. 567 Гражданского кодекса РФ). При этом можно выделить характерные черты подобных договоров:

- к их регулированию применяются положения о купле-продаже (гл. 30 Гражданского кодекса);

- каждый из партнеров выступает в данной сделке и как продавец имущества, и как покупатель;

- если иное не предписано соглашением, передаваемые вещи признаются равноценными (п. 1 ст. 568 Гражданского кодекса);

- если законом и соглашением партнеров не предписано иное, право собственности на передаваемое имущество возникает у сторон одновременно с момента передачи такого имущества.

При этом следует иметь в виду, что право собственности:

- на имущество, подлежащее госрегистрации, возникает с момента таковой (п. 1 ст. 223 Гражданского кодекса);

- облигации и иные документарные ценные бумаги переходит в момент передачи их сертификата или внесения соответствующей записи по счету в депозитарии (ст. 29 закона «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ).

Особенности определения объекта налогообложения НДС при договорах мены

Осуществление обмена имуществом признается реализацией таких вещей (п. 1 ст. 39 Налогового кодекса РФ) и является объектом налогообложения НДС (п. 1 ст. 146 Налогового кодекса). Необходимо учитывать, что некоторые операции не признаются реализацией и, следовательно, НДС к ним не применяется (п. 2 ст. 146 Налогового кодекса). Например:

- инвестиционная деятельность в виде внесения взноса в уставный капитал общества (определение ВАС РФ от 13.04.2011 № ВАС-3746/11);

Источник: https://buhvopros.com/nds-v-dogovore/

Ндс не выделен что это значит

На практике встречаются ситуации, когда стороны в договоре не выделили НДС отдельной строкой.

Кто в этом случае должен перечислить налог в бюджет? По какой ставке – 18 процентов либо 18 /118 — его нужно рассчитать? Какие правовые и налоговые последствия при этом возникают у продавца и покупателя товара? В большинстве бланков первичных документов присутствуют специальные строки для выделения НДС.

Однако помимо таких документов есть и другие, предусматривающие совершение операций, но не имеющие унифицированной формы. Порой требования к их оформлению носят условный характер, например договор.

Выделение НДС в нем необязательно при продаже товаров (работ, услуг) организациям, применяющим спецрежим, либо если компания приобретает (ввозит) товары (работы, услуги), в том числе основные средства и нематериальные активы, используемые для: – операций по производству и реализации товаров (работ, услуг), не подлежащих налогообложению или освобожденных от налогообложения (подп. 1 п. 2 ст. 170 НК РФ); – операций по производству и реализации товаров (работ, услуг), местом реализации которых не признается территория РФ (подп. 2 п. 2 ст. 170 НК РФ); – производства и реализации товаров (работ, услуг), операции по реализации которых не признаются реализацией товаров (работ, услуг) согласно пункту 2 статьи 146 НК РФ (подп. 4 п. 2 ст. 170 НК РФ).

Однако бывают ситуации, когда продавец просто забыл указать НДС либо организация в начале налогового периода была освобождена от обязанностей плательщика НДС, но затем утратила эту льготу. Все это ведет к определенным правовым и налоговым последствиям.

Гражданское законодательство

Организации свободны в заключении договоров (ст. 421 ГК РФ). При этом стороны вправе определять все условия по своему усмотрению, за исключением случаев, когда заключение договора предусмотрено законом или иными нормативными актами. Для некоторых видов договоров, например купли-продажи на условиях рассрочки платежа (п.

1 ст. 489 ГК РФ) либо недвижимости (п. 1 ст. 555 ГК РФ), аренды (п. 1 ст. 654 ГК РФ), обязательно должна быть указана цена сделки. Как правило, она устанавливается соглашением сторон (п. 2 ст. 424 ГК РФ). При ее отсутствии договор считается незаключенным. Однако требование о том, что в нем необходимо указывать еще и сумму НДС, гражданское законодательство не содержит.

Налоговое законодательство Продавец дополнительно к цене реализуемых товаров (работ, услуг) должен предъявлять покупателю к оплате соответствующую сумму НДС (п. 1 ст. 168 НК РФ). Это его обязанность, а не право. Кроме того, он должен выставить счет-фактуру, в котором отдельной строкой указывается сумма налога (п. 3 ст. 169 НК РФ).

Если НДС в общей цене сделки в договоре не выделен, поставщик должен начислить налог сверх договорной цены по ставке 18 процентов, а не в ее составе. Такую точку зрения подтверждает и судебная практика (постановления ФАС ВСО от 25 августа 2009 г. № А78-282/2009 и ФАС МО от 1 сентября 2008 г. № КА-А40/8156-08).

Обратите внимание, что имеется судебная практика (постановления ФАС СЗО от 3 декабря 2007 г. № А56 15714/2007, ФАС СЗО от 7 апреля 2006 г. № А44-2620/2005-5), согласно которой организации могут воспользоваться расчетной ставкой НДС при определении суммы налога, если в договоре ничего не сказано о нем.

Свои доводы судьи строят на том, что на основании гражданского законодательства договор должен быть оплачен по цене, установленной соглашением сторон (ст. 424 ГК РФ). Требование о взыскании суммы НДС дополнительно не соответствует условиям заключенного договора и нормам права. Однако если на практике действовать так, то возможны разногласия с инспекторами.

И свою точку зрения придется отстаивать в суде. Чтобы избежать таких последствий, следует проследить, чтобы в договоре и счете-фактуре НДС был выделен отдельной строкой.

Напомним, что сумму выручки от реализации товаров (работ, услуг) бухгалтер должен отразить по дебету счета 62 и кредиту счета 90-1, а сумму НДС по этой операции – по дебету счета 90-3 и кредиту счета 68. Кроме того, рассчитанную сумму НДС поставщик должен предъявить к уплате покупателю.

Такой вывод следует из положений статьи 168 Налогового кодекса и судебной практики (постановление ФАС ВСО от 25 августа 2009 г. № А78-282/2009; п. 15 информационного письма Президиума ВАС РФ от 24 января 2000 г. № 51).

Так, Президиум ВАС РФ указал, что налог взыскивается сверх цены работ, если он не был включен в расчет этой цены, и подлежит уплате покупателем независимо от наличия в договоре соответствующего условия. Что делать, если контрагент откажется принимать и оплачивать товар по цене, увеличен- ной на сумму НДС, ссылаясь на то, что продавец не вправе односторонне изменять согласованную цену? В этой ситуации договор будет признан ничтожным, поставщик может не поставлять товар, а покупатель – оплачивать его.

Если покупатель отказался оплачивать товар, но принял его к учету на основании товаросопроводительных документов (например, накладной), где сумма НДС указана, считается, что договорная цена изменена с согласия обеих сторон в момент приемки-передачи товара.

Поэтому покупатель обязан перечислить продавцу оплату за товары с учетом налога. В то же время он вправе принять эту сумму НДС к вычету.

Ведь нормы главы 21 Налогового кодекса не содержат указания на то, что невыделение организацией в договоре налога лишает ее права на применение налоговых вычетов.

Источник: https://buhnalogy.ru/nds-ne-vydelen-chto-eto-znachit.html

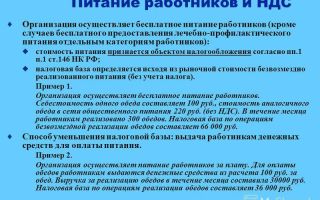

Налоговая база НДС в 2018 годах

Налоговая база НДС является основанием для расчета суммы этого налога и формирования налоговой декларации по нему в части начисления. С тем, что включается в налоговую базу НДС, а что не включается, разобраться порой очень сложно. Именно по этой причине на нашем сайте размещен цикл статей, которые помогут внести ясность в этот важный вопрос.

Общие понятия о налогооблагаемой базе НДС

Налоговая база для любого налога — это сумма, которая должна быть умножена на ставку налога для получения размера налога к начислению. Порядок определения налоговой базы закреплен в нормативных актах.

Общие понятия о налоговой базе НДС закреплены в ст. 153 НК РФ. Однако определение в ней дано с учетом терминов и порядков, обозначенных в других статьях НК РФ. Так, в ст. 154–162.2 НК РФ изложены особенности определения налоговой базы при проведении различных видов хозяйственных операций.

Так что просто прочитать ст. 153 и понять, что все-таки относится к налоговой базе НДС, можно, попутно осмыслив еще и смежные статьи. Более подробно суть этого понятия изложена в наших статьях:

Договорные отношения и НДС

Для реализации своей продукции, работ или услуг организация чаще всего заключает договоры с покупателями и заказчиками. Одним из условий договора является цена. В том, как правильно зафиксировать цену и НДС в договоре и на что обратить внимание при разработке проекта договора, поступившего от заказчика, помогут разобраться статьи:

Часто встречаются ситуации, когда 1 организация просит другую оказать услугу или отгрузить продукцию, но эта просьба выражается в виде письма или заявки. Договор же не заключается.

При этом в письме может оговариваться сумма, например: «Оплату в размере 25 000 руб. гарантируем».

Как считать НДС в данной ситуации (в том числе или сверх этой суммы), читайте в статье «НДС исчисляется сверх договорной цены, только если это прямо следует из договора или обстоятельств, предшествующих его заключению».

В договоре может быть предусмотрен отложенный переход права собственности. О том, как правильно определить момент формирования налогооблагаемой базы, рассказано в статье «Когда начислять НДС, если право собственности переходит к покупателю после отгрузки».

Налоговая база НДС при получении аванса

Если организация получила от покупателя аванс, его необходимо включить в налогооблагаемую базу. В том, как правильно это сделать, какими документами оформить и какие проводки составить, помогут разобраться статьи:

В хозяйственной деятельности может сложиться ситуация, когда организация отгрузила продукцию или выполнила работы, а уже после получила оплату. Через некоторое время организация-продавец по согласованию с покупателем уменьшает цену и, соответственно, стоимость продукции (работ). Далее выставляется корректировочный счет-фактура.

При получении авансов за продукцию (работы, услуги) с длительным циклом производства НДС с авансов можно не исчислять, но при условии, что эта продукция (работы, услуги) включена в перечень, утвержденный Правительством Российской Федерации.

При получении задатка не забудьте начислить НДС. Подробности в материале «Задаток включается в базу по НДС при получении» .

Включать ли в налоговую базу по НДС суммы штрафных санкций, предусмотренных в договоре

При заключении договоров очень часто в них закладываются условия, которые стимулируют стороны выполнять свои обязательства. К ним относятся различные штрафы, пени за просрочку, неустойки.

Если покупатель задерживает оплату, организация-продавец на основании условий договора может начислить пени (обычно они считаются в процентах и основываются на ставке рефинансирования). Как следствие, задолженность покупателя увеличивается, а у продавца появляется дополнительный доход.

Если покупатель нарушил условия договора, с него взимается штраф или он выплачивает неустойку. Для корректного формирования налоговой базы в этом случае обратите внимание на статьи:

Продажи на условиях коммерческого кредита

Если реализация продукции (работ, услуг) происходит на условиях коммерческого кредита, то, помимо стоимости продукции, покупатель выплачивает также проценты за предоставление рассрочки.

Как влияют на налоговую базу по НДС у продавца полученные проценты, рассказывается в статье «Проценты за отсрочку оплаты не увеличивают базу по НДС».

Обеспечительный платеж

В настоящее время, чтобы быть уверенными в том, что контрагент выполнит свои обязательства по оплате, многие организации включают в договоры такое условие, как обеспечительный платеж. Это условие предполагает, что на счет продавца поступит определенная сумма денежных средств, которые будут выступать гарантией оплаты.

Если в дальнейшем таким платежом будет погашена задолженность за продукцию (работы, услуги), то опять возникает вопрос: а что с НДС?

Налоговая база по НДС у комитентов при получении дополнительной выгоды

Комитенты — лица, чья продукция реализуется через комиссионеров по договорам комиссии. Обычно в таких договорах оговаривается цена, по которой комитент передает свою продукцию комиссионеру, и приводится информация о том, по какой стоимости комиссионер продаст продукцию комитента конечному покупателю. Если комиссионер продает продукцию комитента дороже, возникает дополнительная выгода.

Если в договоре есть оговорка, что при возникновении дополнительной выгоды она делится между комитентом и комиссионером или полностью передается комитенту, то в учете комитента возникает дополнительный доход.

Как его учитывать с точки зрения налоговой базы по НДС, подробно изложено в статьях:

Налоговая база по НДС при выполнении СМР для собственных нужд

Общее правило по формированию налоговой базы в этой ситуации изложено в п. 2 ст. 159 НК РФ. Но, несмотря на кажущуюся простоту данной операции, у практикующих бухгалтеров часто возникают вопросы по поводу определения налоговой базы при выполнении СМР для собственных нужд.

Самое сложное при расчете суммы НДС к начислению — это правильно определить налоговую базу. Помимо вышеперечисленных, на нашем сайте много других статей, которые помогут вам правильно рассчитать этот показатель.

Чтобы не запутаться в нормах, касающихся НДС, и быть в курсе последних изменений законодательства, чаще заглядывайте в раздел «НДС» и рубрику «Налоговая база НДС».

Источник: https://nanalog.ru/nalogovaya-baza-nds-v-2017-2018-godah/

Налоговые последствия неграмотных договоров — статья

Иногда при составлении договора с контрагентом и руководитель и юрист организации принимают во внимание только нормы гражданского законодательства, забывая о налоговой составляющей.

Такой подход может привести не только к финансовым потерям в будущем, но и создает предпосылки для возникновения административных или уголовных дел.

В статье на примерах судебной практики проанализируем, что нужно учитывать при составлении договоров.

Недавние поправки в Налоговый кодекс РФ привели к появлению в нем статьи 54.1, которая вступила в силу с 19.08.2017 и ввела новые требования к налогоплательщику, препятствующие созданию налоговых схем, направленных на незаконное уменьшение налоговых обязательств.

При доказывании налоговыми органами вышеперечисленных нарушений, в первую очередь будут проверяться факты умышленного участия налогоплательщика и его контрагентов в незаконных действиях, в том числе на основании установления взаимозависимости между ними при осуществлении хозяйственных операций, использовании особых форм расчетов и сроков платежей, а также обстоятельств, свидетельствующих о согласованности их действий (письмо ФНС РФ от 16.08.2017 № СА-4-7/16152@).

При таком подходе, в первую очередь будут проверяться договоры на предмет наличия в них подозрительных с точки зрения налогового органа схем, например:

- создание схемы «дробления бизнеса», которая позволяет применить специальный налоговый режим (режимы);

- оформление и осуществление сделок с использованием налоговых льгот, пониженных налоговых ставок, освобождения от налогообложения;

- создание схемы, направленной на неправомерное применение норм международных соглашений об избежании двойного налогообложения.

Подобные требования заставляют не только более внимательно относится к формулировкам хозяйственных договоров, но также и проявлять должную осмотрительность при выборе контрагентов, с которыми эти договоры заключаются.

Доначисления по расчетной ставке

Согласно п. 17 Постановления Пленума ВАС РФ от 30.05.2014 № 33 сумма НДС, предъявляемая покупателю при реализации товаров (работ, услуг), должна быть учтена при определении окончательного размера указанной в договоре цены. Причем бремя выполнения этих требований лежит на продавце как налогоплательщике.

В связи с этим, если договор не содержит прямого указания на то, что установленная в нем цена не включает в себя сумму НДС и иное не следует из обстоятельств, предшествующих заключению договора, или прочих условий договора, возникают основания для выделения налога из указанной в договоре цены расчетным методом (п. 4 ст. 164 НК РФ).

Другим основанием для применения расчетной ставки является пп. 7 п. 1 ст. 31 НК РФ, согласно которому налоговому органу предоставлено право определять суммы налогов, подлежащие уплате, расчетным путем на основании имеющейся у него информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках.

Переквалификация договора

Налоговые органы имеют право не только переквалифицировать договоры, но также и обращаться в суд с исками о признании спорных договоров недействительными, с последующим взысканием всего полученного по ним в доход государства.

Если налоговый орган докажет, что стороны на практике осуществляли иные операции, чем те, что указаны в договоре, то таких доказательств будет достаточно, чтобы суд его переквалифицировал. С последующей перспективой доначисления налогов и штрафных санкций.

Полезные условия в тексте договора

Исходя из анализа рассмотренных в этой статье арбитражных дел, в качестве заключения можно порекомендовать экономическим субъектам при составлении хозяйственных договоров не упускать возможности указать в них в явном виде те условия, которые могут повлиять на результаты налогообложения по оформляемым сделкам.

Возьмем к примеру распространенный договор поставки. В соответствии с требованиями п. 1 ст.

172 НК РФ применение налоговых вычетов по НДС зависит от наличия у покупателя выставленных продавцом счетов-фактур, иных документов, предусмотренных пунктами 3, 6 — 8 ст. 171 НК РФ.

Однако в Главе 21 НК РФ нет явных норм, обязывающих продавца (поставщика) провести оформление надлежащим образом (в т.ч. в соответствии с требованиями постановления Правительства РФ от 26.12.2011 № 1137).

Если прописать в договоре такую обязанность для поставщика в качестве одного из условий оплаты товара, то любая ошибка в расчетных документах, которая может привести к отказу в подтверждении вычета входного НДС может стать основанием для предъявления к нему штрафных санкций со стороны покупателя.

Источник: https://school.kontur.ru/publications/1591