Уголовная ответственность за налоговые преступления — виды и ответственность

В 2017 году физическим и юридическим лицам придется нести уголовную ответственность за налоговые преступления. Такое наказание было закреплено на законодательном уровне в июне прошлого года. В текущем году власти меняют суммы штрафов в сторону увеличения.

Сложившаяся ситуация

Не все предприниматели соблюдают нормы действующего законодательства. Многие из них стремятся обойти закон, чтобы не упустить свою выгоду. Например, не платят налоги или всячески стараются уменьшить эту сумму. Виной тому, как полагают некоторые эксперты, чрезмерно высокие ставки. Но это лишь одна из причин.

Стремясь увеличить общую сумму налоговых сборов, власти страны для осуществления налогового контроля стали привлекать правоохранительные органы. Некоторые эксперты видят в этом попытку «надавить» на предпринимателей. Но это действие возымело свои результаты. Сегодня предприниматели и их бухгалтеры понимают, что такое налоговое преступление и какую ответственность за него приходится нести.

Виды правонарушений

Налоговые преступления описаны в ст. 198 УК РФ (деятельность физических лиц) и ст. 199 УК РФ (предпринимательская деятельность). О налоговом преступлении следует говорить в том случае, когда:

- физическое или юридическое лицо уклоняется от уплаты налогов;

- организация не исполняет свои обязанности налогового агента;

- юридическое лицо скрывает свою прибыль или имущество, за которое также следует делать отчисления в налоговую.

За каждое из них придется понести наказание, однако принять соответствующее решение суд может лишь при явном наличии признаков преступного деяния.

Уклонение от уплаты налогов выражается в следующем: предприниматель либо намеренно указывает в декларации ложные сведения о своих истинных доходах, либо также намеренно не предоставляет декларацию в налоговые органы.

Узнать об этом сотрудники ведомства могут еще до того, как проведут налоговую проверку.

Однако есть данные, выявить которые удается лишь после проверки. Речь идет о сокрытии денежных средств или имущества с целью платить как можно меньше налогов. В этом случае говорить о противоправных действиях можно лишь тогда, когда соответствующее решение примет суд.

Наказание за налоговые преступления

Закон позволяет привлечь к ответственности за совершение налогового преступления только вменяемых физических лиц старше 16 лет. Если противоправное действие было совершено организацией, ответственность возлагается на главного бухгалтера или учредителя фирмы. При этом наказать могут лишь за действия, совершаемые за последние 3 года.

Если размер долга не способен нанести ущерб общественности, такое деяние не признается налоговым преступлением, но выплатить эту задолженность всё же придется, а вместе с ней все пени и штрафы.

Если налогоплательщик в течение двух месяцев не платит сумму недоимки, налоговая инспекция имеет право обратиться в суд.

Пока суд разбирается во всех обстоятельствах дела, пока он не вынесет свое решение, представителям налоговой службы нельзя предъявлять какие-либо претензии к физическому лицу.

Размер наказания за совершенное налоговое преступление зависит от суммы долга перед налоговой. Так, если физическое лицо за последние 3 года задолжало налоговой порядка 4,5 млн рублей, не заплатило свыше 20% от суммы всех налогов, ему придется понести одно из следующих наказаний:

- штраф в размере 200-500 тысяч рублей;

- выплатить сумму, равную его доходу за последние 1,5-3 года (это может быть заработная плата или любой другой доход);

- принудительные работы на протяжении 3 лет;

- лишение свободы на тот же срок.

Освобождение от наказания

Уголовная ответственность за налоговые преступления наступает не для всех граждан РФ. Закон освобождает их от необходимости нести наказание в том случае, если:

- нарушение было совершено под воздействием угроз или по принуждению;

- поступить таким образом пришлось из-за служебной или иной зависимости.

Если одно из названных обстоятельств сыграло решающую роль, то санкции, предъявляемые к нарушителю, должны быть уменьшены как минимум в 2 раза. При этом за одно и то же налоговое преступление лицо не может отвечать несколько раз, а если нарушение было совершено более трех лет назад, налогоплательщика и вовсе освобождают от ответственности.

И еще один нюанс. В Налоговом кодексе (ст. 111) прописаны обстоятельства, которые не просто смягчают вину нарушителя, они ее полностью исключают. Иными словами, нарушитель не понесет наказание за неуплату налогов, если:

- не смог это сделать из-за произошедшего природного катаклизма;

- он является невменяемым и не отдает отчет в своих действиях;

- его вина не была доказана в ходе судебного разбирательства;

- факт налогового преступления не был выявлен.

Итак, физическим лицам за совершенные налоговые преступления приходится нести уголовную ответственность: платить штраф, лишаться дохода за последние 3 года, нести трудовую повинность на протяжении трех лет или же отбывать наказание за решеткой. Размер наказания зависит от тяжести совершенного налогового нарушения, в отдельных случаях это наказание смягчают либо лицо и вовсе не признают виновным.

Источник: https://saldovka.com/nalogi-yur-lits/proverki/nalogovyie-prestupleniya-vidyi-protivopravnyih-deystviy-i-otvetstvennost.html

Ответственность за уклонение от налогов

Налоговые поступления являются важной статьей государственного бюджета, за счет которого решаются многие социальные и экономические вопросы.

Налоговые отчисления представляют собой обязательные, безвозмездные и принудительные платежи, величину которых плательщики стараются уменьшить. Зачастую для этого используются различные мошеннические схемы.

Как итог – государство недополучает деньги, что является нарушением экономической безопасности страны. Для нарушителей, предусматриваются меры уголовной ответственности за нарушение налогового законодательства.

Введение в тему

Налоговые преступления рассматриваются государством как тяжкие, так как они влияют на экономическое положение страны, и могут заметно ослабить безопасность в данной сфере. Потому государство стремится максимально защитить себя от недобросовестных налогоплательщиков, и устанавливает жесткие правила относительно нарушителей.

Уклонение от уплаты налогов представляет собой ряд действий, направленных на уменьшение налоговых отчислений в пользу государства. Все они носят умышленный характер, и потому ответственность тут будет гарантированная. Государство рассматривает множество способов уклонения от уплаты. Чаще всего встречаются следующие:

- После получения прибыли ее реальная величина занижается. Для этого злоумышленники подменяют или аннулируют накладные, а также уничтожают оригиналы документов. Как итог – первичная документация отсутствует, и прибыль искажается в сторону, выгодную неплательщику. Уклонение от уплаты налогов и сборов тут налицо.

- После продажи определенных услуг (товаров) размер выручки отображается не в полном объеме, или вообще не фиксируется в документах. Нарушители уничтожают документы, тем самым не внося их в налоговый реестр. Итогом будет значительное уменьшение суммы налога.

- Физическое лицо сдает принадлежащую ему собственность в аренду, однако не заключает никаких официальных договоренностей, не фиксирует полученный доход в своей налоговой декларации.

В настоящее время недобросовестные плательщики используют следующие механизмы уклонения:

- привлекают к решению вопросов кредитные и банковские учреждения, которые могут провести операции по обналичиванию сделок;

- используют средства, полученные гражданами по различным социальным программам (маткапитал, военная ипотека), и незаконно обналичивают их;

- переводят денежные ресурсы на счета физических лиц, в свою очередь владелец счета снимает всю сумму поступления, после чего замораживает или закрывает счет;

- используют услуги фирм-однодневок, на их расчетные счета переводятся крупные суммы денег, а после снятия их и получения в банке, фирма аннулируется и перестает существовать.

Отметим, что при обнаружении факта неуплаты налогов нарушители будут привлечены к ответственности.

Впрочем, если преступление совершено впервые, а неплательщик в полном объеме погасил свою задолженность и уплатил штрафы, против него не будут использовать уголовную ответственность за неуплату налогов.

Если же преступление фиксируется неоднократно, а сам нарушитель пытается уклониться от штрафов, от судебного разбирательства ему никуда не деться.

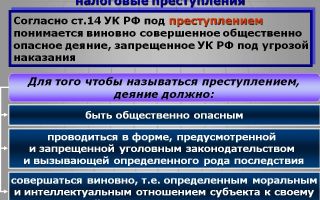

Уголовно-правовая характеристика преступления

Характеристика такого преступления, как уклонение от уплаты налогов со стороны физлиц и различных фирм практически одинаковая, и не имеет особых различий. В обоих случаях объектом преступления признаются финансовые интересы государства, которое недополучает сумму налоговых взносов, и, следовательно, имеет недостаток бюджетных средств.

В качестве субъекта могут выступать граждане, достигшие 16-летнего возраста, и обладающие на момент совершения противоправного поступка дееспособностью, понимающие, что их действия лежат вне правового поля России и влекут за собой негативные последствия, а точнее уголовную ответственность за неуплату налогов.

Касательно юридических лиц субъектом преступления будет должностное лицо, на которое возложена обязанность по уплате налоговых отчислений. К таковым относят руководителей компаний, а также главных бухгалтеров.

Так как они являются уполномоченными сотрудниками, призванными следить за исполнением действительных норм налогового законодательства, против них будут применены более суровые методы наказания.

Субъективная сторона вопроса всегда характеризуется наличием прямого умысла. Нарушитель осознает, что его действия носят противоправный характер, и при тщательной проверке он будет нести ответственность. При этом, причины уклонения от уплаты налога государство интересовать не будут.

Объективная сторона вопроса заключается в исполнении определенных действий и поступков, целью которых является уменьшение налоговых взносов. Так как основным параметром данного нарушения является прямой умысел, законодатель понимает под уклонением от уплаты умышленные деяния, направленные на нарушение действительных налоговых принципов.

Квалифицирующие признаки

При вынесении вердикта относительно конкретных штрафных санкций, необходимо первоначально определить сумму недоимки, то есть установить размер денежных средств, которые были недополучены бюджетом. Здесь для различных категорий плательщиков устанавливаются разные рамки.

Если виновный является физическим лицом, то для него величина недоимки составит (статья 198 УК РФ):

- крупный размер – более 600 тыс. рублей за период в 3 года, однако, при наличии обязательного условия, что часть неуплаченных платежей составляет более 10%, что в денежном эквиваленте равняется 1,8 млн. рублей;

- особо крупный размер – уклонение от уплаты налогов физическим лицом свыше 3 млн. рублей недоимки, или же не менее 5% неуплат или 9 млн. рублей.

Для производственных компаний, фирм с различной формой деятельности квалифицирующие признаки будут следующими (статья 199 УК РФ):

- крупный размер – уклонение от налогов на сумму более 2 млн. рублей за трехлетний временной отрезок, при 10% неуплаченных взносов или более 6 млн. рублей;

- особо крупный размер – более 10 млн. рублей за аналогичный период времени (3 года), при сокрытии отчислений более 5%, то есть свыше 30 млн. рублей.

Если размер ущерба, причиненного государству оценивается в меньшую сумму, уголовное судопроизводство начато не будет, а нарушителей ждет ответственность согласно действительных норм налогового и административного законодательства. Состав преступления будет установлен лишь при наличии крупного или особо крупного квалифицирующего признака.

В перечне квалифицирующих признаков имеется еще два параметра, играющих важную роль (ст.199.2 УК РФ):

- Правонарушение совершено должностным лицом, то есть особой, имеющей большие возможности у сокрытию своих реальных доходов. Если данный факт будет установлен, ответственность для нарушителя будет ужесточена.

- Уклонение от уплаты налогов осуществляется группой лиц, которые действуют в соответствии с заключенными ранее договоренностями. В данной ситуации факт наличия вины будет гарантированным, что повлечет за собой уголовную ответственность за уклонение от уплаты налогов вне зависимости от суммы ущерба.

Действующие меры наказания

Наказание для недобросовестных налогоплательщиков за уклонение от уплаты налогов может быть установлено как действующими налоговыми принципами, так и в соответствии с Административным и Уголовным кодексом страны. В первых двух случаях нарушителя будут ждать различные штрафные санкции в виде штрафов и пени. Что касается уголовного судопроизводства, то здесь меры наказания имеют более широкий характер.

Для физических лиц уголовная ответственность за налоговое преступление предусматривает следующие типы наказания:

- штраф в 300 тыс. рублей и лишение воли на 1 год – если сумма неуплаты крупная;

- если неуплата налогов характеризуется как особо крупная, то наказание будет ужесточено, нарушитель имеет все шансы оказаться за решеткой на 3 года, а также будет оштрафован на 500 тыс. рублей.

Если нарушителем действительных налоговых принципов является юридическое лицо, уголовную ответственность за налоговые правонарушения для него определят по ст.199 УК РФ «Уклонение от уплаты налогов»:

- Должностное лицо при установлении факта отсутствия сборов с организации в крупном размере будет оштрафовано на 300 тыс. рублей. Кроме того, положениями ст.199 УК РФ предусматривается лишение воли на 2 года, и 3-летний запрет на занятие определенными служебными обязанностями.

- Если квалифицирующие признаки определены как особо крупный размер неуплаты, или преступление совершено несколькими особами по предварительной договоренности, сумма штрафный санкций составит 500 тыс. рублей, а срок тюремного заключения увеличится до 3 лет.

Говоря о налоговых преступлениях, совершенных физическим лицом или организацией, невозможно не упомянуть о сроках давности. Касательно правонарушений в налоговой сфере (уклонение от уплаты налогов) государство использует два вида срока давности:

- Для привлечения нарушителей к ответственности (ст.113 НК РФ).

- Для взыскания штрафных санкций и компенсаций (ст.115 НК РФ).

Однако, тут имеются некоторые нюансы и тонкости. Так, статья «уклонение от уплаты налогов» указывает, что налоговики имеют возможность приостановить течение срока давности, если появятся подозрения в намеренном затягивании процесса и уклонении в оплате штрафов. Для этого составляется специальный акт по форме КНД 1160074.

Ефремов Роман Сергеевич

Источник: https://ugolovnoe-pravo.com/prestupleniya/otvetstvennost-za-uklonenie-ot-nalogov

Уголовная ответственность за налоговые преступления

В соответствии со ст. 57 Конституции РФ каждый обязан платить законно установленные налоги и сборы.

Обязанность по уплате конкретных видов налогов и сборов, а также по представлению налоговой отчетности устанавливается Налоговым кодексом РФ (НК РФ).

За неисполнение соответствующей обязанности виновное лицо несет ответственность. Этот общеправовой принцип применяется и в налоговых правоотношениях.

Налогоплательщик, который ненадлежащим образом исполнял обязанности, закрепленные НК РФ, может быть привлечен к трем видам ответственности:

— налоговой;

— административной;

— уголовной.

Составы преступлений, связанных с неисполнением налоговых обязанностей, содержатся в гл. 22 Уголовного кодекса РФ (УК РФ). Уголовную ответственность несут только физические лица.

Это могут быть руководители и главные бухгалтеры, если нарушение допущено организацией, индивидуальные предприниматели, если нарушение допущено ими при осуществлении предпринимательской деятельности, а равно — все физические лица, если нарушение ими допущено в связи с уклонением от исполнения обязанностей, связанных с налогообложением доходов физических лиц.

Уголовная ответственность установлена за уклонение от уплаты налогов и сборов, неисполнение налоговым агентом обязанностей по их исчислению, удержанию или перечислению в соответствующий бюджет (внебюджетный фонд), а также за сокрытие налогоплательщиком денежных средств либо имущества, необходимых для взыскания недоимки (ст. ст. 198, 199, 199.1, 199.2 УК РФ).

Под уклонением от уплаты налогов и (или) сборов, ответственность за которое предусмотрена ст. ст. 198 и 199 УК РФ, следует понимать умышленные деяния, направленные на их неуплату в крупном или особо крупном размере и повлекшие полное или частичное непоступление соответствующих налогов и сборов в бюджетную систему Российской Федерации.

Способами уклонения от уплаты налогов и (или) сборов могут быть как действия в виде умышленного включения в налоговую декларацию или иные документы, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, заведомо ложных сведений, так и бездействие, выражающееся в умышленном непредставлении налоговой декларации или иных указанных документов.

Под иными документами, указанными в ст. ст. 198 и 199 УК РФ, следует понимать любые предусмотренные НК РФ и принятые в соответствии с ним федеральными законами документы, служащие основанием для исчисления и уплаты налогов и (или) сборов. К таким документам, в частности, относятся:

— выписки из книги продаж, из книги учета доходов и расходов хозяйственных операций;

— копия журнала полученных и выставленных счетов-фактур (ст. 145 НК РФ);

— расчеты по авансовым платежам и расчетные ведомости (ст. 398 НК РФ);

— годовые отчеты (ст. 307 НК РФ);

— документы, подтверждающие право на налоговые льготы.

Под включением в налоговую декларацию или в иные документы, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, заведомо ложных сведений следует понимать умышленное указание в них любых не соответствующих действительности данных об объекте налогообложения, расчете налоговой базы, наличии налоговых льгот или вычетов и любой иной информации, влияющей на правильное исчисление и уплату налогов и сборов.

Включение в налоговую декларацию или иные обязательные для представления документы заведомо ложных сведений может выражаться в умышленном неотражении в них данных о доходах из определенных источников, объектов налогообложения, в уменьшении действительного размера дохода, искажении размеров произведенных расходов, которые учитываются при исчислении налогов (например, расходы, вычитаемые при определении совокупного налогооблагаемого дохода). К заведомо ложным сведениям могут быть также отнесены не соответствующие действительности данные о времени (периоде) понесенных расходов, полученных доходов, искажение в расчетах физических показателей, характеризующих определенный вид деятельности, при уплате единого налога на вмененный доход и т.п.

Необходимо разграничивать допустимые пределы налоговой оптимизации и налоговых правонарушений, отделять незаконное уклонение от уплаты налогов и легальное снижение налоговых выплат.

К незаконному уменьшению налогов или уклонению от уплаты налогов относятся способы, при которых экономический эффект в виде снижения налоговых платежей достигается с применением каких-либо противозаконных действий, т.е. действий, прямо нарушающих нормы законодательства.

Такие действия в зависимости от размера уклонения влекут за собой налоговую либо уголовную ответственность.

К налоговой оптимизации относятся способы, при которых экономический эффект в виде уменьшения налоговых платежей достигается путем квалифицированной организации дел по исчислению и уплате налогов, что исключает случаи их необоснованной переплаты. К условиям законности деятельности по оптимизации относятся:

— применение налогоплательщиком такого режима налогообложения, который допускается налоговым законодательством;

— изменение режима налогообложения в соответствии с нормами НК РФ;

— совпадение формального и фактического содержания хозяйственных операций налогоплательщика.

Таким образом, главным отличием налоговой оптимизации от уклонения от уплаты налогов является использование разрешенных и незапрещенных способов уменьшения налоговых платежей.

Такие действия не образуют состава налогового правонарушения или преступления и не влекут неблагоприятных последствий для налогоплательщика в виде доначисления налогов, взыскания пени и налоговых санкций.

Эти обстоятельства имеют значение для установления наличия либо отсутствия в действиях лица признаков составов преступлений, предусмотренных ст. ст. 198 и 199 УК РФ.

В тех случаях, когда лицо в целях уклонения от уплаты налогов и (или) сборов осуществляет подделку официальных документов организации, предоставляющих права или освобождающих от обязанностей, а также штампов, печатей, бланков, содеянное им при наличии к тому оснований влечет уголовную ответственность по совокупности преступлений, предусмотренных ст. ст. 198, 199 и 327 УК РФ.

Поскольку для разных видов налогов, подлежащих уплате физическим либо юридическим лицом, НК РФ предусмотрены различные сроки представления налоговых деклараций и различные сроки уплаты, то моментом окончания преступления следует считать неуплату налога (сбора), подлежащего уплате последним по времени. Данное обстоятельство имеет значение для практики, поскольку имеются случаи прекращения уголовных дел в связи с истечением сроков давности уголовного преследования в части уклонения от уплаты отдельного вида налога, который входит в совокупность не уплаченных лицом налогов.

Следует учитывать то обстоятельство, что в соответствии с НК РФ сроки уплаты различных налогов индивидуальны и отличаются друг от друга, но это не влечет необходимости квалифицировать деяние как самостоятельное преступление по каждому виду неуплаченного налога и исчислять сроки давности исходя из неуплаты каждого отдельного налога.

Уклонение от уплаты совокупности налогов, имеющее место в один временной промежуток, одним и тем же лицом, которое действовало с единым умыслом, требует единой квалификации.

Искусственное разделение одного деяния на несколько преступлений влечет, кроме того, неправильное исчисление действительного размера уклонения от уплаты налогов (сборов), вступая в противоречие с примечаниями к ст. ст. 198 и 199 УК РФ.

Отметим, что, если лицо привлечено к налоговой ответственности, осуждено по соответствующему основанию ст. ст. 198 и 199 УК РФ, оно не может быть впоследствии вторично привлечено к ответственности, предусмотренной НК РФ.

В Постановлении ФАС Восточно-Сибирского округа от 28.07.2008 N А33-14747/07-Ф02-2805/08 рассмотрена ситуация, в которой согласно вступившему в законную силу приговору суда индивидуальный предприниматель признан виновным в совершении преступления, предусмотренного ч. 1 ст.

198 УК РФ, и ему назначено наказание в виде 6 мес. лишения свободы, условно.

Данным приговором предприниматель осужден за уклонение от уплаты налогов путем непредставления налоговых деклараций, в том числе декларации, за непредставление которой предприниматель привлечен к налоговой ответственности на основании решения по п. 2 ст. 119 НК РФ.

Суд пришел к выводу, что предприниматель не может быть вторично привлечен к ответственности, предусмотренной в ст. 119 НК РФ за непредставление налоговой декларации в установленный законодательством о налогах и сборах срок в налоговый орган по месту учета.

Кроме того, суды указывают, что физические лица не освобождаются от налоговой ответственности за совершение налогового правонарушения в случае освобождения их от уголовной ответственности по реабилитирующим основаниям (см., например, Постановление ФАС Северо-Кавказского округа от 09.02.2009 по делу N А63-449/2005-С4-22).

Субъектом преступления, предусмотренного ст. 199.

1 УК РФ, может быть физическое лицо, имеющее статус индивидуального предпринимателя, а также лицо, на которое в соответствии с его должностным или служебным положением возложена обязанность по исчислению, удержанию или перечислению налогов (руководитель или главный (старший) бухгалтер организации, иной сотрудник организации, специально уполномоченный на совершение таких действий, либо лицо, фактически выполняющее обязанности руководителя или главного (старшего) бухгалтера).

Применительно к данному составу преступления особую сложность представляет установление личного мотива действий налогового агента.

К личному интересу относятся карьеризм, протекционизм, семейственность, желание приукрасить действительное положение, получить взаимную услугу, заручиться поддержкой.

В случае когда лицо из личных интересов не исполняет обязанности налогового агента, а будучи налогоплательщиком, уклоняется от уплаты налогов, имеет место совокупность преступлений, предусмотренных ст. ст. 198, 199 или ст. 199.1 УК РФ.

Источник: http://www.pnalog.ru/material/ugolovnaya-otvetstvennost-za-nalogovye-prestupleniya

Уголовная ответственность за налоговые преступления | Отчётсдан

С.В.Разгулин, действительный государственный советник РФ 3 класса

Самым суровым видом ответственности для физического лица является уголовная ответственность. Практика показывает, что в вопросах выявления схем уклонения от уплаты налогов, возмещения причиненного бюджетной системе ущерба налоговые органы активно взаимодействуют со следственными органами, органами дознания.

Некоторым вопросам привлечения к уголовной ответственности за уклонение от уплаты налогов и другие преступления, связанные с налогообложением, посвящено интервью с экспертом.

— В чем выражается уклонение от уплаты налогов с организаций?

Согласно статье 199 УК РФ уклонение от уплаты налогов с организации состоит в непредставлении налоговой декларации или иных документов, представление которых в соответствии с законодательством Российской Федерации о налогах и сборах является обязательным, внесении в налоговую декларацию или такие документы заведомо ложных сведений.

Примерами уклонения являются:

- использование фиктивных документов о расчетах с фирмами-однодневками для применения налоговых вычетов по НДС;

- представление в налоговый орган налоговой декларации по налогу на прибыль организаций с заведомо ложными сведениями о расходах по мнимым сделкам;

- занижение объема реализованной продукции в декларации по акцизам.

— Кто привлекается к ответственности?

Некоторые вопросы применения уголовного законодательства об ответственности за налоговые преступления изложены в постановлении Пленума Верховного Суда РФ от 28.12.2006 № 64.

К субъектам преступления, предусмотренного статьей 199 УК РФ, могут быть отнесены руководитель организации-налогоплательщика, бухгалтер, в обязанности которых входит подписание отчетной документации, представляемой в налоговые органы, обеспечение полной и своевременной уплаты налогов и сборов, а равно иные лица, если они были специально уполномочены органом управления организации на совершение таких действий.

К числу субъектов преступления могут относиться также лица, фактически выполнявшие обязанности руководителя или главного бухгалтера (бухгалтера).

— Как решается вопрос об ответственности лица, не занимающего должности, но фактически руководящего обществом?

Не секрет, что руководство юридическим лицом может де-факто осуществляться бенефициаром (в частности, лицом, у которого преобладающее участие в уставном капитале, в том числе через цепочку зависимых лиц).

В этом случае вопросы об ответственности могут рассматриваться с учетом роли каждого лица в совершении преступления. При наличии соответствующих фактических обстоятельств директор может быть привлечен к уголовной ответственности как исполнитель преступления, а фактический руководитель как организатор, подстрекатель или пособник (статьи 33, 34 УК РФ).

Следует обратить внимание, что в ситуации c фактическим руководителем взаимодействие, основанное на власти — подчинении строится на неформальных отношениях при отсутствии приказа, распоряжения — документов, адресованных исполнителю.

— Может ли быть признано смягчающим обстоятельством для физлица наличие отношений зависимости при назначении наказания?

В силу пункта 2 статьи 42 УК РФ лицо, совершившее умышленное преступление во исполнение заведомо незаконных приказа или распоряжения, несет уголовную ответственность на общих основаниях.

К обстоятельствам, смягчающим ответственность, согласно статье 61 УК РФ относится совершение преступления в результате физического или психического принуждения либо в силу материальной, служебной или иной зависимости.

Такая зависимость может иметь место в ситуации понуждения со стороны бенефициара организации к совершению незаконных действий ее руководителем.

Но подтвердить документально такие факты достаточно сложно.

— Каков порядок привлечения к уголовной ответственности за совершение преступлений, связанных с налогами?

В настоящее время никакой специфики в возбуждении уголовного дела по таким преступлениям, как уклонение от уплаты налогов, неисполнение обязанностей налогового агента, нет.

По уголовным делам о преступлениях, предусмотренных статьями 198-199.2 Уголовного кодекса, предварительное следствие производится следователями Следственного комитета (пункт 2 статьи 151 УПК РФ).

Не позднее 30 суток со дня поступления сообщения о преступлении следователем Следственного комитета должно быть принято процессуальное решение: о возбуждении уголовного дела, об отказе в возбуждении уголовного дела.

По общему правилу предварительное следствие по уголовному делу должно быть закончено в срок, не превышающий 2 месяцев со дня возбуждения уголовного дела (статья 162 УПК РФ).

Согласно статье 171 УПК РФ при наличии достаточных доказательств, дающих основания для обвинения лица в совершении преступления, следователь выносит постановление о привлечении данного лица в качестве обвиняемого.

Если в ходе предварительного следствия предъявленное обвинение в какой-либо его части не нашло подтверждения, то следователь своим постановлением прекращает уголовное преследование в соответствующей части, о чем уведомляет обвиняемого, его защитника, а также прокурора (пункт 2 статьи 175 УПК РФ).

Признав, что все следственные действия по уголовному делу произведены, а собранные доказательства достаточны для составления обвинительного заключения, следователь уведомляет об этом обвиняемого и разъясняет ему право на ознакомление со всеми материалами уголовного дела как лично, так и с помощью защитника, законного представителя, о чем составляется протокол (статья 215 УПК РФ).

По ранее действовавшей редакции статьи 140 Уголовно-процессуального кодекса поводом для возбуждения уголовного дела о преступлениях, предусмотренных статьями 198-199.2 Уголовного кодекса, служили только материалы, которые были направлены налоговыми органами. Данные положения признаны утратившими силу Федеральным законом от 22.10.2014 № 308-ФЗ.

С 22 октября 2014 года поводом для возбуждения уголовного дела может стать, в том числе заявление гражданина или сообщение любой организации.

На практике основной повод – это материалы проведенных мероприятий оперативно-розыскной деятельности.

Причем, налоговые органы могут направлять в органы внутренних дел необходимые сведения для сбора доказательственной базы, подтверждающей наличие признаков преступления.

— Возможна ли ситуация, когда по данным налогового органа недоимки нет, а по данным следователя есть?

Такая ситуация возможна. Налоговый орган участвует в процедуре рассмотрения сообщения о преступлениях. Причем, он является вышестоящим налоговым органом по отношению к налоговому органу, в котором налогоплательщик состоит на учете.

В ответ на полученные от следователя материалы о преступлении, налоговый орган констатирует текущую ситуацию в отношении налогоплательщика: налоговая проверка была, проверка идет, проверки не было.

Участие налогового органа носит содержательный характер только в случае проведения в предшествующем периоде проверки налогоплательщика, по результатам которой вынесено решение о привлечении или об отказе в привлечении к ответственности за совершение налогового правонарушения.

Проверяя законность и обоснованность возбуждения уголовного дела о преступлениях, предусмотренных статьями 198-199.

1 УК РФ, суд должен выяснить, направил ли следователь в соответствии с требованиями части 7 статьи 144 УПК РФ в трехсуточный срок в налоговый орган копию полученного им от органа дознания сообщения о таких преступлениях с приложением соответствующих документов и предварительного расчета предполагаемой суммы недоимки по налогам и (или) сборам, а также получены ли им из налогового органа заключение или информация, предусмотренные частью 8 статьи 144 УПК РФ.

Но при наличии повода и достаточных данных, указывающих на признаки преступления, следователь не обязан дожидаться получения заключения или информации налогового органа, иными словами, может сразу возбудить уголовное дело.

Непроведение налоговой проверки, более того, принятие по результатам рассмотрения материалов налоговой проверки решения, в котором отсутствует выявленная недоимка и подлежащий уплате штраф, не являются препятствиями для возбуждения уголовного дела.

Обжалование налогоплательщиком в суд вступившего в законную силу решения налогового органа о привлечении к налоговой ответственности и применение судом обеспечительных мер в форме приостановления действия решения налогового органа также не являются основаниями для отказа в возбуждении уголовного дела (приказ Генпрокуратуры России № 286, ФНС России ММВ-7-2/232@, МВД России, СК России от 08.06.2015 «Об утверждении Инструкции по организации контроля за фактическим возмещением ущерба, причиненного налоговыми преступлениями»).

Данные, указывающие на признаки налогового преступления, могут содержаться, в частности, в материалах, направленных прокурором в следственный орган для решения вопроса об уголовном преследовании, в заключении эксперта и других документах.

Если по результатам проверки суд устанавливает, что решение о возбуждении уголовного дела о преступлениях, предусмотренных сттаьями 198-199.

1 УК РФ, принято следователем при отсутствии достаточных данных, указывающих на признаки этих преступлений, то такое решение может быть признано незаконным и (или) необоснованным.

В этом случае суд обязывает следователя устранить допущенное нарушение закона.

— Должен ли налоговый орган по своей инициативе направлять материалы в следственные органы?

Да, положения пункта 3 статьи 32 НК РФ сохранились без изменений. Налоговые органы обязаны направить материалы в следственные органы, если налогоплательщик в течение двух месяцев не исполняет требование об уплате налога (сбора), и размер неуплаченных сумм указывает на наличие признаков преступления.

В данном случае имеется в виду неисполнение требований, которые направлены на основании вступившего в силу решения налогового органа о привлечении налогоплательщика к ответственности за совершение налогового правонарушения.

В сопроводительном письме налоговый орган должен отразить выявленные нарушения законодательства о налогах и сборах, в том числе описание схем уклонения от уплаты налогов (при наличии), с указанием общей суммы неуплаченных налогов и сборов, а также расчет неуплаченных сумм (с разбивкой по годам и указанием доли неуплаченных сумм к общей сумме, подлежащей уплате) в случае несоответствия их максимальным суммам неуплаченных налогов (сборов), предусмотренных примечаниями к статьям 198 и 199 УК РФ (письмо ФНС от 06.06.2012 № АС-4-2/9338@).

Источник: http://otchetsdan.ru/stati/ob-ugolovnoj-otvetstvennosti-za-nalogovye-prestupleniya/

Ответственность за налоговые преступления

По дефиниции Кодекса РФ, налоговым нарушением признается определенное действие или, наоборот, его отсутствие, содеянное лицом (налогоплательщиком), не соответствующее установленным законом нормативам и правилам (ст. 106 НК РФ). В нашем материале мы подробно рассмотрим ответственность за налоговые преступления и сроки действия данных санкций.

В процессе ведения бизнеса каждый предприниматель должен знать о том, что неправомерные действия с его стороны, касающиеся уплаты налогов, конкретных противозаконных операций, караются законом. Виды правонарушений и санкции закона в отношении всех моментов прописаны в гл. 16 НК РФ:

- Сокрытие информации, которую компания обязана регулярно предоставлять налоговой для проведения систематического контроля (ст. 126 НК РФ).

- Нарушение компанией (любым физическим лицом) установленных требований во время оформления и постановки на налоговый учет (ст. 116 НК РФ).

- Несоблюдение сроков уплаты регулярных налоговых взносов (ст. 123 НК РФ).

- Непредставление бухгалтерской документации, деклараций, грубое нарушение условий, связанных со способом оформления бумаг и их направления в налоговую (ст. 119.1 НК РФ).

- Отсутствие регулярных взносов (неполный объем направленных средств) (ст. 122 НК РФ).

- Грубое несоблюдение нормативов, касающихся формата оформления, ведения, подачи учетной документации (ст. 120 НК РФ).

При обнаружении данных фактов правонарушений, по закону, к нарушителю применяются санкции. Однако есть правила, прописанные в ст. 109 НК РФ, существование которых отменяет введение любых санкций даже при выявленных преступлениях налогового характера:

- Виновному нет 16 лет.

- Отсутствуют события нарушения.

- Отсутствует вина правонарушителя.

- Наступил срок давности привлечения к ответственности.

За совершение налогового правонарушения исключается введение конкретных санкций, если до сформирования решения о его обнаружении и привлечении виновного прошло 3 года (ст. 113 НК РФ).

Отсчет времени начинается на следующий календарный день по окончании периода уплаты налоговых взносов, во время которого был зафиксирован факт нарушения (сюда входят условия нарушений вышеупомянутых статей 120 и 122 НК РФ).

По всем остальным правонарушениям отсчет периода исковой давности начинается со дня выявления налогового преступления.

Уголовная ответственность, касающаяся неуплаты обязательных взносов, регламентирована ст. 198 и 199 УК РФ. Привлекаемым субъектом выступает исключительно физическое лицо, даже в вопросах, касающихся нарушений предприятия (организации, компании). В вопросах правонарушений привлекаются конкретные лица (учредители, директор, бухгалтер).

Перечень пунктов, по которым применяется уголовная ответственность:

- Умышленное сокрытие доходов (имущества) компании с целью издержек по ним налоговых платежей.

- Увиливание от обязательной уплаты налоговых взносов.

- Игнорирование обязанностей налогового агента.

За неуплату обязательных налоговых взносов, а также при грубых нарушениях в оформлении декларации и сроках ее представления ст. 198 УК РФ введены следующие санкции:

- Заключение на срок до 12 месяцев (по судебному решению может быть срок от 4 до 6 месяцев).

- Штраф в сумме 100 000 – 300 000 рублей (или в объеме дохода за последний год или два года деятельности).

За подобное нарушение, содеянное компанией или налоговым агентом, применяются такие же санкции. Дополнительные ограничения состоят в аресте должностного лица на срок до 2 лет с конфискацией права вести бизнес и занимать должностные посты на срок до 3 лет (ст. 199, ст. 199. 1 УК РФ).

Умышленное сокрытие доходов или имущества компании с целью обойти налоговые отчисления наказывается:

- Штрафом от 200 000 до 500 000 рублей (в отдельных случаях в размере дохода за последние 1,5-3 года).

- Заключение под стражу до 5 лет с исключением прав осуществлять деятельность и занимать должность на период до 3 лет.

Если лицо совершило налоговое преступление впервые, полностью погасило долг, начисленные пени и полную сумму штрафа, оно освобождается от ответственности.

В России наказание за налоговые преступления, по сравнению с другими государствами, достаточно либеральное: максимальный срок заключения – 3-5 лет, есть возможность исключить наказание, если оно было совершено впервые.

По налоговым правонарушениям действует один срок давности, который составляет три года. Однако это не значит, что по истечении срока налоги можно списать.

Если на счетах компании имеются финансы, они будут арестованы по судебному постановлению вне зависимости от даты совершения налогового преступления.

Источник: https://zhazhda.biz/base/otvetstvennost-za-nalogovye-prestupleniya

Уголовная ответственность за налоговые правонарушения

Ничего непонятно?

Попробуй обратиться за помощью к преподавателям

Соответствующая уголовная ответственность закреплена в 22 главе Уголовного кодекса, которая посвящена преступлениям в сфере экономики. Сюда, в частности, относятся четыре статьи, устанавливающие уголовную ответственность за налоговые правонарушения.

Замечание 1

Субъектом, который привлекается к уголовной ответственности, может являться исключительно физическое лицо, даже в тех случаях, когда дело касается злоупотреблений со стороны конкретной организации.

В любом случае к ответственности привлекаются официальные лица: генеральный директор, главный бухгалтер или учредители.

По общему правило лицо должно достигнуть возраста шестнадцати лет и быть дееспособным, то есть вменяемым.

Категории налоговых правонарушений

Большинство налоговых правонарушений закреплено в кодексе об административных правонарушениях. В то же время все налоговые преступления могут быть разделены на три группы:

- умышленное уклонение от предусмотренной законом процедуры уплаты налога или сбора;

- неисполнение субъектом предусмотренных законом обязанностей по исчислению и уплате налога (налогового агента);

- укрытие денег или другого имущества в целях ухода от уплаты налогов (сборов).

Уголовная ответственность физического лица

В соответствии со статьей 198 УК РФ, уклонение от уплаты налогов физическим лицом происходит путем непредоставления им декларации, а также других обязательных документов, или же предоставление в таких документах заведомо ложной информации, если сумма неуплаты таких налогов является крупной.

Крупной признается сумма налогов, которая составляет за период в три года сумму в два миллиона семьсот тысяч рублей.

Лицо может быть освобождено от уголовной ответственности, если возместит государству всю сумму неуплаченного налога, а также погасит начисленные проценты и недоимки.

Уголовная ответственность организаций и предпринимателей

В статье 199 УК РФ установлена уголовная ответственность за действия по уклонению от уплаты налогов при помощи непредоставления декларации или других документов, но совершенное организацией, то есть ее официальными лицами, в крупном размере. При этом крупным размером признается только сумма налогов, превышающая пятнадцать миллионов рублей.

В статье 199.1 УК РФ устанавливается ответственность за игнорирование организацией (индивидуальным предпринимателем) обязанностей налогового агента.

В соответствии со статьей 24 НК РФ налоговый агент — это лицо, на которое законом возложена обязанность исчислить и удержать разнообразные виды налогов у налогоплательщика и перечислить в соответствующий бюджет.

Такие обязанности возлагаются налоговым законодательством только на субъектов, являющихся источником выплата дохода для гражданина.

В статье 199.2 УК РФ закреплена ответственность ИП или организации за сокрытие денежных средств или имущества, за счет которых должны производиться выплаты в бюджет. Такое деяние может быть совершено, в том числе, физическим лицом, выполняющим управленческие функции в организации, например, генеральным директором.

Факт неуплаты организацией (ИП) или гражданином налогов и сборов в размере, не превышающем установленный УК РФ крупный размер, даже в случае наличия состава уголовного преступления в их действиях, не преследуется в уголовном порядке. Такое правонарушение, как правило, влечет за собой административную ответственность.

Как в случая привлечения к уголовной, так и административной ответственности, помимо уплаты штрафа или наложения иной санкции, правонарушитель обязан возместить соответствующему бюджету всю сумму неуплаченного налога или сбора вместе с процентами.

Источник: https://spravochnick.ru/pravo_i_yurisprudenciya/ponyatie_pravonarusheniy_i_ih_klassifikaciya/ugolovnaya_otvetstvennost_za_nalogovye_pravonarusheniya/

Какие виды уголовной ответственности предусмотрены за налоговые преступления

В соответствии с налоговым законодательством РФ, физические и юридические лица должны в обязательном порядке вносить определенные суммы в государственный бюджет.

В ситуации когда плательщик не выполняет собственные обязательства, он должен нести ответственность. Как показывает практика, в большинстве случаев речь идет о штрафах, однако иногда виновный в уклонении может оказаться и в тюрьме.

О чем необходимо помнить

Прежде всего, нужно понимать, что такого рода ответственность касается не только физических лиц, нарушивших нормы НК РФ, но и юридических.

Граждане с 16 лет могут привлекаться к уголовной и в равной степени к административной ответственности.

В частности, в статье Налогового кодекса за номером 106 указывается, что привлечение по закону производится исключительно в установленном правовом порядке. Так, при отсутствии состава преступления, предусмотренного Уголовным кодексом, наступает ответственность налоговая. Последний вариант, следует признать, в любом случае будет заметно более легким способом наказать нарушителя.

Ни при каких обстоятельствах не разрешается привлекать гражданина параллельно и к уголовной, и к налоговой ответственности. В настоящее время ФНС делает все возможное для того, чтобы дело не было доведено до преследования по УК РФ. Возникающие проблемы решаются фискалами в первую очередь в финансовой плоскости.

Когда требуется взыскать определенную сумму недоплаченных налогов, ФНС, как правило, решает такие вопросы через суд. Если иск направлен против физлица, то заявление подают в орган общей юрисдикции. Арбитраж используется только для разбирательств с хозяйствующими субъектами.

При этом в отношении недобросовестного налогоплательщика также применяется и такой механизм усугубления ответственности, как отягчающее обстоятельство. К примеру, наиболее часто таковым становиться злой умысел. Так, если:

- неуплата налога произошла по халатности или невнимательности – сумма штрафа достигнет 20 процентов от общей недоимки;

- если докажут, что уклонение было намеренным и преследовало цель скрыть доходы – его размер составит уже 40.

Пойманный в следующий год после суда на аналогичном деянии гражданин заплатит на этот раз уже 100 процентов от припрятанной суммы.

Понятие

Преступление такого рода определяется как нарушение норм, содержащихся в НК РФ умышленно или же по неосторожности.

При этом обязательным условием считают снижение базы по налогам, приведшее к неправильной выплате государственных сборов. В данном случае нарушение обычно карается определенными санкциями.

В ситуации когда в отношении одного лица выявляют несколько фактов, по каждому из них наступает ответственность.

Какие бывают налоговые нарушения

О преступлениях такого порядка говорится в 216-й главе Налогового кодекса. Привлечение к ответственности происходит, когда:

- нарушается срок регистрации в налоговом ведомстве (более 90 дней);

- ведется незаконная предпринимательская деятельность;

- не передают в обозначенный срок данные в ФНС о наличествующих счетах в банках;

- задерживают предоставление деклараций и других обязательных документов;

- если имело место нарушение, квалифицируемое как грубое, в отношении правил учета (или происходилов течение одного или нескольких лет);

- выявляют несоответствия в бухучете, целью которых было снижение подлежащей налогообложению базы;

- умышленно перечисляют в бюджет суммы меньше должных.

В основном перечень правонарушений такого рода содержится в НК РФ. Некоторые из них приведены в уголовном законодательстве.

Уголовная ответственность

Как уже ранее отмечалось, уголовная ответственность за налоговые преступления наступает только после того, как нарушителю исполняется 16 лет. Привлекают же за действия, совершенные на протяжении трех последних лет.

В ситуации если правонарушение было совершено хозяйствующим субъектом или же организацией – под уголовную статью попадает всегда ответственное физическое лицо.

Чаще всего привлекают:

Следует знать – в ситуации, когда имеется в целом состав преступления, но при этом результат деяния не несет опасности для общества – преследовать в уголовном порядке виновного не будут. В то же время его принудят погасить образовавшуюся недоимку.

Как привлекают

В равной степени к ответственности привлекают, если происходит сокрытые реальных доходов, а также когда выявляют неуплату налогов. При этом фискалы имеют право направить заявление в полицию, на основании которого будет, соответственно, заведено уголовное дело, если долг, образовавшийся из-за нарушения, за 2 месяца не погасят.

На этот период в отношении виновного временно приостанавливают процедуру привлечения к налоговой ответственности. Как следует из российского законодательства, возобновить производство позволяется не ранее, чем будет вынесен судебный вердикт.

В правоохранительных органах после ознакомления с представленными ФНС материалами принимают решение о начале уголовного расследования.

Кроме того, органы внутренних дел также могут начать следствие на основании:

- заявления о произошедшем преступлении;

- информации о готовящемся нарушении;

- после явки фигуранта с повинной.

Какая ответственность предусмотрена для главного бухгалтера

Физическое лицо, в свою очередь, привлекают к ответственности в уголовном порядке если:

- оно уклоняется от внесения собственных налогов или сборов с предприятия, где работает;

- имеется сокрытие денег или имущества от ФНС;

- происходит невыполнение других обязательств, возникших после получения статуса налогового агента.

Важно также понимать следующее:

- виновный никогда не освобождается от необходимости возвратить недоплаченные налоги;

- его не могут дважды привлечь к ответственности по одному и тому же факту;

- только суд признает гражданина виновным;

- обвиняемому не нужно доказывать собственную непричастность;

- в случае когда привлекают за нарушение предприятие – это не отменяет ответственности работающих на нем физлиц.

Что грозит

В целом суровость кары лежит в прямой зависимости от суммы, недоплаченной в бюджет государства.

В частности, штрафом до 300 тысяч рублей карается совершение таких деяний:

- крупное уклонение от уплаты фискальных сборов;

- непредставление затребованных документов;

- введение налоговиков в заблуждение.

Также закон допускает за приведенные выше деяния следующие наказания:

- наложение взыскания, вплоть до двухгодичного оклада;

- арест, минимум на полгода.

При наличии ряда отягчающих обстоятельств могут применить максимально допустимые меры воздействия:

- штраф – 500 тысяч;

- арест на шесть лет.

Нередко признанных виновными лишают возможности занимать определенные должности на протяжении 3-х следующих после отбытия наказания лет.

Практика показывает, что такие меры наиболее часто применяются против сотрудников организаций, которые, войдя в преступный сговор, утаили от государства средства в особенно крупных размерах.

Когда можно рассчитывать на освобождение от ответственности уголовного характера

Избежать ответственности можно только при наличии обстоятельств смягчающих. К таковым причисляют:

- принуждение или угрозы;

- зависимость того или иного рода (к примеру, служебная).

Существование таких факторов позволяет снизить наказание вдвое. При этом судья со своей стороны имеет право смягчить кару еще больше, если найдет для этого основания.

Освобождают от преследования также и в отношении эпизодов, по которым наступил срок давности. В случае с налоговыми преступлениями – речь идет от трех годах. Стоит также знать, что отсчитываться этот срок начинает непосредственно после оформления акта по вскрытым преступлениям проверяющими из налоговой службы.

Имеется также в налоговом законодательстве и перечень причин, полностью избавляющих от любой ответственности за нарушение, если оно было совершено:

- при наступлении обстоятельств непреодолимой силы;

- вследствие развития определенного заболевания.

К суду не привлекают в случае, когда:

- нарушителю не исполнилось 16 лет;

- прошел срок давности;

- не удалось выявить факт имевшего места нарушения налогового законодательства;

- виновность установить не получилось.

Источник: http://nalogiexpert.ru/zakonodatelstvo/kakie-vidy-ugolovnoj-otvetstvennosti-predusmotreny-za-nalogovye-prestupleniya.html