Страховые взносы в 2018 году: образец платежки, уплаты, сроки, льготы, проводки — Контур.Бухгалтерия

С начисленной зарплаты работников нужно платить так называемые страховые взносы. Эти платежи делятся на несколько видов и имеют разные ставки. Как начислять взносы упрощенцам, какими проводками отражать их в учете и как отчитаться без проблем, узнаете из статьи.

Страховые тарифы

Страховые взносы берутся из общего фонда оплаты труда, но страховая база формируется отдельно по каждому работающему человеку. Взносы платит компания за свой счет, то есть взносы не вычитаются из зарплаты сотрудника, как это происходит при удержании НДФЛ.

Большая часть взносов отчисляется на пенсионное страхование — 22%. Именно из этих отчислений формируется будущая пенсия. На медстрахование отправляется 5,1% — за эти средства работник имеет доступ к бесплатной медицине.

На социальное страхование отчисляется 2,9% — за счет «социальных» взносов выплачиваются пособия беременным, больничные нетрудоспособным работникам и т.п.

Пример. Предположим, что в ООО «Ля-ля-фа» в январе общий доход сотрудников составил 74 800 рублей. Тогда на пенсионное страхование отчислить нужно 16 456 рублей (74 800 х 22 %), медицинские взносы составят 3 814,80 рубля (74800 х 5,1 %), а социальные — 2 169,20 рубля (74 800 х 2,9 %).

В 2018 году, как и в 2017, взносы полагается перечислять на счет налоговой инспекции. Платятся взносы разными платежками с указанием в назначении платежа, что это за взносы. О принадлежности взносов к конкретному виду страхования расскажет и указываемый в платежках код КБК.

Несмотря на все перемены, сохранились взносы, которые, как и раньше, нужно отправлять во внебюджетный фонд. Это взносы от несчастных случаев на производстве, которые платят все ООО исходя из тарифа, установленного ФСС. Ставка взноса зависит от направления деятельности ООО. Нижняя граница тарифа равна 0,2 %. Если ваша компания, к примеру, продает товары, тариф будет минимальным.

А вот для опасных производств, таких как добыча бурого угля или руды, тарифы могут достигать 8,5 %.

Важно! Раз в год «несчастный» тариф нужно подтверждать, сдавая справку-подтверждение. Здесь мы подробно расскаываем, как это сделать. Тариф может меняться, если ООО сменит вид деятельности.

Если ставку тарифа не подтвердить, фонд установит максимальный тариф, проанализировав заявленные в ЕГРЮЛ коды ОКВЭД. Чтобы узнать тариф вашей компании, достаточно заглянуть в Федеральный закон от 22.12.

2005 № 179-ФЗ.

Льготы по страховым взносам

Так же как и для многих видов налогов и платежей, для страховых взносов законодатель предусмотрел льготы. Некоторые организации имеют законные основания считать взносы по пониженным тарифам. Перечень льготников зафиксирован в ст. 58, 58.1, 58.4-58.6 Федерального закона от 24.07.2009 № 212-ФЗ (далее Закон № 212-ФЗ).

Некоторые доходы не облагаются взносами. Например, расходы по командировкам, пособия декретницам и т.д. (ст. 9 Закона № 212-ФЗ). До конца 2016 года взносами не облагались суточные в любом размере.

С 2017 года правила изменились не в пользу страхователей: облагать взносами нужно сверхлимитные суточные (пп. 2 п. 1 ст. 422 НК РФ).

Если размер суточных выше 700 рублей, а в заграничной поездке более 2 500 рублей, придется рассчитать взносы.

Пример. В ООО «Ля-ля-фа» приказом утверждены суточные 900 рублей. Работник был в командировке в Краснодаре четыре дня и получил 3 600 рублей суточных. Бухгалтер компании должен начислить взносы с суммы 800 рублей. По лимиту суточные за четыре дня составляют 2 800 рублей (700 х 4). Разница между полученной суммой и лимитом как раз и составляет 800 рублей.

Есть отдельные категории лиц, с дохода которых взносы платят по пониженным ставкам. Такую привилегию имеют, в частности, иностранцы, временно пребывающие в России. Для таких заграничных работников тариф в ФСС составляет 1,8 % вместо привычных 2,9 %.

Сроки уплаты страховых взносов

Для уплаты страховых взносов закреплен единый срок — до 15-го числа месяца, наступающего за отчетным. Согласно порядку взносы за февраль следует заплатить до 15 марта. Чаще всего взносы для удобства перечисляют в день выплаты зарплаты. Если отправить взносы позже установленного срока, компании начислят пени.

Предельная база для начисления взносов

Если зарплата и прочие облагаемые доходы отдельного работника превысят установленные лимиты, взносы платят по сниженной ставке или не платят вовсе. Каждый год предельная база для начисления взносов пересматривается. На 2017 год Постановлением Правительства РФ от 29.11.2016 № 1255 приняты следующие нормы:

- пенсионные взносы — 1 021 000 рублей;

- социальные взносы — 815 000 рублей.

Следовательно, если база для начисления взносов в ФСС выйдет за границы 815 000 рублей, взносы на социальное страхование начислять не нужно. В веб-сервисе Контур.Бухгалтерия превышение предельной базы отслеживается автоматически, и сервис прекращает формирование платежек по взносам.

Пример. Допустим, у директора ООО «Ля-ля-фа» совокупный доход достиг отметки 815 000 рублей в августе. Значит, уже в сентябре на его зарплату не будут начисляться взносы в ФСС, а ООО «Ля-ля-фа» сможет сэкономить.

Немного иначе обстоит дело с пенсионными взносами. Если начисленные доходы сотруднику превысят установленный лимит, бухгалтер ООО исчислит пенсионные взносы по ставке 10 %. Подробности о плательщиках и тарифах содержатся в ст. 58.2 Закона № 212-ФЗ.

Отчетность по страховым взносам

Сдавать основные отчеты по взносам нужно в ФНС. Все «страховые» отчеты можно сдавать как на бумаге, так и по интернету. Но учтите, если среднесписочная численность ООО на УСН превышает 25 человек, сдавать отчетность можно исключительно в электронном виде (ст.

431 НК РФ). Единый расчет по страховым взносам в ИФНС утвержден Приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551@. Если поводов для переноса срока нет, сдавать его следует до 30-го числа месяца, идущего за отчетным периодом.

Здесь мы рассказываем, как сдать расчет по страховым взносам.

В ПФР ежемесячно до 15-го числа нужно сдавать информацию о застрахованных сотрудниках по форме СЗВ-М. В Соцстрах, как и прежде, сдается форма 4-ФСС с показателями по взносам на травматизм. Закон требует сдавать бумажный отчет до 20-го числа месяца, наступающего за отчетным кварталом. А вот на подготовку электронного 4-ФСС времени чуть больше — крайний срок для отправки 25-е число.

Важно! Все существующие расчеты по взносам полагается сдавать независимо от начисления зарплаты. Даже если в отчетном периоде все сотрудники были в отпуске без содержания, нужно сдать нулевые формы. В нулевом отчете важно заполнить титульный лист и обязательные разделы, поставив в них прочерки.

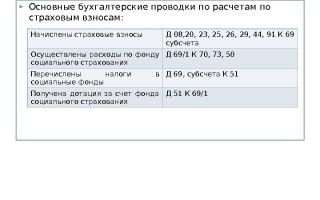

Проводки

Хоть взносы теперь и регулирует ФНС, проводки по ним сохранились. Как и прежде, бухгалтер должен отражать все взносы на счете 69.

Дебет 20 (25,26,23,44) Кредит 69 — такой проводкой фиксируется начисление взносов в программе.

В онлайн-сервисе Контур.Бухгалтерия начисление взносов происходит автоматически. Сервис сам заполняет платежки, отслеживает превышение предельной базы и создает отчеты по взносам. Первые 30 дней после регистрации вы можете работать в сервисе бесплатно: вести бухучет, начислять зарплату, автоматически формировать отчетность и пользоваться поддержкой наших экспертов.

Попробовать бесплатно

Источник: https://www.b-kontur.ru/enquiry/354

Проводки по начислению страховых взносов

Начисление и оплата страховых взносов – это неотъемлемая часть учета заработной платы, так как начисляются от суммы начисленной зарплаты работника. Рассмотрим как отразить в учете начисление страховых взносов, проводки, формируемые по данной операции.

Как начислить страховые взносы в 2017 году

Страховые взносы являются налогом, который платит работодатель за своих работников. Имеют социальную направленность, при этом начисление страховых взносов осуществляется в четыре фонда:

- Социального страхования – процентное соотношение 2,9;

- Пенсионного страхования – процентное соотношение 22%;

- Обязательного медицинского страхования – процентное соотношение 5,1%;

- Социального страхования от несчастных случаев на производстве и профессиональных заболеваний – устанавливается фондом индивидуально в зависимости от класса опасности основного вида эконом.деятельности.

Получите 267 видеоуроков по 1С бесплатно:

Особенности страхового налогообложения доходов

Базой для их налогообложения является фонд начисленной заработной платы, который помимо основной заработной платы может состоять из премиальных выплат, начисленных отпускных, компенсаций и доплат. Также под объект налогообложения попадают командировочные выплаты, выплаты по договорам ГПХ, авторского заказа и лицензирования, отпускные, начисленные премии и компенсации, доплаты.

Полностью освобождены от страхового налогообложения:

- Все выплаты социальных пособий;

- Предоставление материальной помощи;

- Льготные выплаты;

- Пособия по безработице;

- Денежные довольствия военнослужащим и прочие.

Учет страховых взносов на счетах бухгалтерского учета

Для учета страховых взносов используется счет 69, который имеет несколько субсчетов разграничивающие направления страховых выплат:

- 69.1 – учет выплат социального страхования. Данный субсчет имеет два субсчета второго порядка, что связано с разграничением социального страхования на два вида: обязательное социальное страхование и соцстрахование от несчастных случаев на производстве и профессиональных заболеваний;

- 69.2 – учет выплат по обязательному пенсионному страхованию;

- 69.3 – учет выплат по обязательному медицинскому страхованию.

По кредиту данного счета отображается начисление страховых взносов, а по дебету их уплата.

Учет страховых взносов в бухгалтерских проводках

| Счет Дт | Счет Кт | Сумма проводки, руб. | Описание проводки | Документ-основание |

| 20, 25, 26, 44 | 70 | 267 800,00 | Сотрудникам предприятия начислена заработная плата | Зарплатная ведомость |

| 20, 25, 26, 44 | 69-1/1 | 7 766,20 | На фонд заработной платы начислены взносы социального страхования267 800,00 * 2,9% = 7 766,20 руб. | Зарплатная ведомость |

| 20, 25, 26, 44 | 69-2 | 58 916,00 | На фонд заработной платы начислены пенсионные взносы267 800,00 * 22% = 58 916,00 руб. | Зарплатная ведомость |

| 20, 25, 26, 44 | 69-3 | 13 657,80 | На фонд заработной платы начислены взносы по обязательному медицинскому страхованию267 800,00 * 5,1% = 13 657,80 руб. | Зарплатная ведомость |

| 20, 25, 26, 44 | 69-1/2 | 535,60 | На фонд заработной платы начислены взносы от несчастных случаев267 800,00 * 0,2% = 535,60 руб. | Зарплатная ведомость |

| 69-1/1 | 51 (50) | 7 766,20 | Произведена оплата взносов социального страхования | Платежное поручение, банковская выписка |

| 69-2 | 51 (50) | 58 916,00 | Произведена оплата пенсионных взносов | Платежное поручение, банковская выписка |

| 69-3 | 51 (50) | 13 657,80 | Произведена оплата взносов по обязательному медицинскому страхованию | Платежное поручение, банковская выписка |

| 69-1/2 | 51 (50) | 535,60 | Произведена оплата взносов от несчастных случаев | Платежное поручение, банковская выписка |

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/provodki-po-nachisleniyu-strahovyih-vznosov.html

Проводки по налогам на 2018 год

Проводки по начислению и оплате во внебюджетные фонды Какие виды платежей необходимо осуществлять во внебюджетные фонды. Бухгалтерские проводки по начислению и оплате налога в фонды.

4 Принимаем налог к уменьшению на сумму страховых взносов по УСН Особенности принятие к уменьшению налогов при УСН. Как произвести уменьшение налогов при упрощенки.

5 Бухгалтерские проводки по госпошлинам — начисление и оплата Как правильно отразить начисление и списание госпошлины в бухгалтерских проводках. Госпошлины за суд, нотариус, выписка из ЕГРЮЛ, приобретение имущества.

2 ЕСН: проводки, кто и сколько платит Основные проводки по начислению и оплате единого социального налога. Ставка ЕСН и кто обязан платить этот налог. 2 Проводки по НДС: основные операции с примерами Как вести учет НДС в бухгалтерских проводках. Типовые операции по НДС. Пример расчета и начисления налога. Восстановление из бюджета.

Новшества в части НДС Если доля расходов на операции, не облагаемые НДС, не превышает 5%, то принять входной НДС к вычету организация сможет только по тем товарам, работам, услугам, которые используются и в облагаемой НДС-деятельности и в необлагаемой (абз. 7 п. 4 ст.

170 НК РФ). То есть с общих расходов. А НДС, приходящийся на товары, работы, услуги, используемые только в операциях, не облагаемых НДС, заявить к вычету нельзя. Остальные поправки будут интересны лишь узкому кругу налогоплательщиков.

Имущественные налоги: изменения 2018 Обзор изменений по имущественным налогам 2018 года начнем с налога на имущество организаций.

Давно обсуждаемая поправка о том, что льготы в отношении движимых основных средств могут быть применены, только если они установлены региональным законом, претворена в жизнь (п. 1 ст. 381.1 НК РФ).

Проводки по налогам

То есть размер суммы меняется с каждым днем, и сослаться на документ-основание при учете не получится. При этом платится пеня из средств организации, и игнорирование ее отображения создаст неучтенные расходы. Нормативно порядок учета пени не закреплен.

Поэтому организации следует самостоятельно выбрать счет для учета и закрепить решение в своей учетной политике.

Налогообложение юридических лиц К налогам, которые должны уплачивать юридические лица на общем режиме налогообложения, относятся: Организация может применять специальный режим налогообложения, в этом случае выплачивается один налог на ведение деятельности: Налог на общую сумму доходов или сумму доходов за минусом расходов УСН (заменяется три налога) 6 % от разницы доходов и расходов ЕСХН 15 % вмененного дохода ЕНВД Когда организация одновременно осуществляет несколько видов деятельности, она вправе применять несколько спецрежимов.

Онлайн журнал для бухгалтера

Важно

Бухгалтерские проводки по начислению НДС Кто платит и как рассчитывается налог на добавленную стоимость. Особенности отражения НДС в бухгалтерских проводках с примерами. 2 Страховые взносы: типовые проводки и тарифы Как платить страховые взносы в бюджет. Пример расчета страховых начислений для компании. Проводки по уплате страховых взносов.

4

Внимание

Налог на доходы физических лиц: как и кто платит, проводки Кто облагается НДФЛ в России. Ставка подоходного налога для нерезидентов. Проводки по уплате и возврату излишнего НДФЛ из бюджета. 0 Уплата налогов — как отразить в бухгалтерских проводках Проводки по начислению налогов. Как перечислить налоговые выплаты в бюджет. Оплата НДФЛ, НДС, налога на прибыль и имущество.

Проводки по… 2 Проводки по земельному налогу в бухгалтерском учете Какие участки земли облагаются специальным налогом. Куда и когда платить земельный налог.

Проводки по начислению страховых взносов в 2017-2018 годах

Оплата пени, начисленной по транспортному налогу, признается прочими расходами. При этом отобразить ее можно в двух вариантах, руководствуясь закрепленным в учетной политике методом.

Бухпроводки по начислению пени по налогам на транспорт выглядят таким образом: По аналогии со штрафными санкциями за несвоевременную выплату налоговых платежей Дт 99 Кт 68 субсчет «Расчеты по налогу на транспорт» По аналогии с пеней, начисленной по различным договорным обязательствам Дт 91-2 Кт 68 субсчет «Расчеты по налогу на транспорт» По налогу на прибыль Сумма налоговой базы по начислению налога на прибыль не убавляется при начислении пени.

Потому целесообразнее использовать способ отображения пени по счету 99. Проводка будет такой: Дт 99 «Налоговые санкции» Кт 68-4 В данном случае отображение пени не влияет на базу для исчисления и не снижает налог на прибыль.

Налоги: изменения 2018

Пеня не относится к числу налоговых санкций, но связана с налоговыми обязательствами. Потому у бухгалтеров часто возникает вопрос, как правильно отразить в учете пени. Что это такое Пеня – это инструмент обеспечения обязанности по выплате налоговых сборов.

Сумму начисленной пени плательщик обязан заплатить в бюджет, если просрочит уплату положенного налога. Расчет пени выполняется в процентном соотношении от суммы неуплаты с учетом ставки рефинансирования ЦБ РФ.

Что еще изменится в налогах и взносах в 2018 году

К ним относятся субъекты малого предпринимательства и НКО — некоммерческие организации, которые используют упрощённые способы бухучёта. Свой выбор они закрепляют в учётной политике. Не важно, обязана фирма использовать ПБУ 18/02 или решает применять его добровольно.

В любом случае нужно понимать основные правила и уметь расшифровывать аббревиатуры. Без специальных знаний некоторые сокращения могут даже показаться странными.

Разберёмся, что же означают сочетания букв ОНА, ОНО, ПНО, ПНА, и как свести дебет с кредитом, не допуская ошибок в налоговой отчётности.

Изменения по налогам с 2018 года

ТНП и УРНП Мы выяснили, что прибыль бухгалтерская зачастую не дублируется с налоговой. Реальную сумму к уплате обозначают аббревиатурой ТНП — текущий налог на прибыль. Это деньги, которые идут в бюджет при начислении ставки на прибыль, — сумма из налоговой отчётности. УРНП — условный расход по налогу на прибыль. Фигурирует в бухучёте и отличается от ТНП.

Чтобы величина УРНП совпала в конечном итоге с ТНП, применяются правила ПБУ 18/02. Расхождения между условным значением и текущим сглаживаются проводками. Проводка УРНП: Если вместо прибыли у компании образовался убыток, то при умножении на налоговую ставку он считается условным доходом по налогу на прибыль (УДНП).

Проводка при убытке (УДНП): Разницы бывают разные Разница в данных образуется всякий раз, когда поступление или затрата отражаются в БУ и НУ различными способами.

Это и есть так называемый «запас», который образуется при вычитаемой разнице. Актив вычисляется по формуле: разница между налоговой и бухгалтерской прибылью умножить на ставку налога.

При проводке ОНА отражается в строках счётов: ОНО — отложенное налоговое обязательство.

Долг, который у вас остаётся, если бухгалтерская прибыль превышает налоговую. ОНО отражается в проводке: Отложенное обязательство считается по формуле: налогооблагаемая разница (бухгалтерская прибыль минус налоговая) умножить на ставку налога.

Что значит ПНО и ПНА Сокращения ПНО и ПНА используются для проводок при постоянной разнице, которая тоже делится на:

- положительную (налоговая прибыль больше бухгалтерской);

- отрицательную (наоборот).

ПНА — постоянный налоговый актив. ПНО — постоянное налоговое обязательство.

Полная аналогия с отложенными активом и обязательством (ОНА, ОНО) В проводках: — Какие счета формируют проводки Начисление налога всегда отображается по кредиту счёта 68.

Чтобы отражать все операции, к нему открывают специальный субсчёт — он нужен для приведения бухгалтерской и налоговой прибыли к единому показателю при расхождении сумм.

По окончании отчётного периода суммы налога отраженные в декларации и бухучёте должны совпасть. Субсчёт носит название » расчёты по налогу на прибыль». По кредиту счёта 68 отражаются проводки УРНП, ОНА, ПНО. По дебету — УДНП, ОНО, ПНА.

В первую очередь речь идет о льготе в отношении имущества, принятого к учету в качестве ОС с 2013 года, относящегося к 3-10 амортизационным группам (п. 25 ст. 381 НК РФ).

В итоге одни регионы полностью освободили такие ОС от налогообложения на 2018 год, другие ввели освобождение только для организаций, ведущих определенные виды деятельности, третьи установили более низкую ставку налога.

Она, кстати, не может превышать 1,1% (п. 3.3 ст. 380 НК РФ).

Также в НК внесены изменения в отношении жилых помещений, которые не учитываются на балансе организации в качестве ОС. Напомним, налог по ним считается исходя из кадастровой стоимости (пп. 4 п. 1 ст. 378.2 НК РФ). Так вот если стоимость такого имущества установлена и внесена в ЕГРН в течение календарного года, то за текущий год собственник должен платить налог (пп.

2.1 п. 12 ст. 378.2 НК РФ).

Источник: https://law-uradres.ru/provodki-po-nalogam-na-2018-god/

Бухгалтерские проводки при начислении пени по налогам в 2018 году

Речь пойдёт о таком бюджетном инструменте, как пени по налогам и сборам. Рассмотрим понятие данного термина, назовём его основное отличие от штрафа.

Также будет рассмотрена формула расчёта суммы пеней для их самостоятельного начисления и актуальные изменения, вступившие в силу с 1 октября 2017 года.

Рассмотрим примеры расчёта пеней по налогам и взносам, способы бухгалтерского учёта пеней, а также нюансы налогового учёта пеней, касающиеся налога на прибыль организации в 2018 году. Также в статье расскажем про бухгалтерские проводки при начислении пени по налогам, приведем примеры расчета.

Понятие пени, в чём отличие от штрафа

Перед тем как начинать обсуждение проводок и нюансов бухгалтерского и налогового учёта пеней, важно понять их смысловую нагрузку.

Пени (пеня), согласно пункту 1 статьи 175 Налогового Кодекса РФ, это некоторая сумма денежных средств, которую организация-налогоплательщик обязана оплатить, помимо сумм самого налога.

Пеня – это санкция за просроченный платёж по обязательствам (уплата налога, сбора, авансового платежа) перед бюджетом РФ.

В налоговом законодательстве России существует разделение понятий пени и штрафа.

Если пеня имеет смысл «наказания» за несвоевременность выплаты по обязательствам, то штраф – это также вид наказания, однако более серьёзный, это санкция за налоговое правонарушение, согласно статье 114 Налогового кодекса РФ. Оба вышеназванных «наказания» относятся к разряду налоговых санкций с точки зрения целей бухгалтерского учёта.

Формула расчёта пеней и основные вопросы, касающиеся уплаты данной санкции

Рассмотрим формулу расчета и понятия в таблице ⇓

| № | Вопрос | Ответ |

| 1 | Как рассчитывается сумма пеней? | Согласно пункту 4 статьи 75 НК РФ, сумма пеней рассчитывается как 1/300 от размера ставки рефинансирования Центробанка РФ путём умножения полученного процента на сумму несвоевременно уплаченного налога и количество дней просрочки. Формула имеет вид:Пени=∑Налога × Ставка рефинансирования×1/300×Nдней просрочки |

| 2 | Как следует уплачивать сумму пени? | Важно при наличии просроченных платежей рассчитать и уплатить сумму пеней самостоятельно (либо вместе с суммой налогов, либо поле). Пени выплачивать придётся в любом случае, поэтому лучше это сделать самостоятельно, иначе налоговая инспекция сделает это за налогоплательщика, и, ко всему прочему, может взыскать в принудительном порядке за счёт денежных средств (путём списания данной суммы с расчётного счёта организации) или за счёт имущества организации-налогоплательщика, согласно пункту 6 статьи 75 НК РФ. |

| 3 | Какова ставка рефинансирования в 2017 году? | 27 марта 2017 года произошло одно важное изменение – снизилась ставка рефинансирования с 10% до 9,75%, а это значит, что размер пеней будет также меньше начиная с 21.03.2017 г. |

| 4 | Какие существуют нюансы расчёта пеней? | До 1 октября 2017 года действовала формула, приведённая в пункте 1, однако теперь, при просрочке по уплате обязательств перед бюджетом более чем на 30 дней формула приобретает следующий вид:Пени= ∑ Налога×Ставка рефинансирования× 1/300× 30дн.просроч. + ∑ Налога ×Ставка рефинансирования× 1/150× (Nдн.просроч. — 30дн.просроч.)Таким образом, за каждый день просрочки, после первых 30 дней, размер пени увеличится в 2 раза. Данное изменение регламентировано подпунктом «б» пункту 13 статьи 1 ФЗ №401 от 30.11.2016 |

| 5 | Какие налоги погашают раньше? | Как правило, сначала гасится та задолженность, которая возникла раньше. |

Бухгалтерский и налоговый учёт пеней по налогам и сборам

В бухгалтерском учёте суммы пеней следует учитывать в составе прочих расходов, так как данных расход не связан с процессом производства, продажи, выполнения услуг (работ). Читайте также статью: → «Калькулятор расчета пени по налогам и взносам в Excel».

Существует два способа начисления пени:

- С использованием счёта 99 «Прибыли и убытки»: Дебет 99 – Кредит 68;

- С использованием счёта 91 «Прочие расходы и доходы»: Дебет 91/2 — Кредит 68.

Также важно отметить, что, согласно подпункту «б» пункта 2 статьи 270 НК РФ, запрещено уменьшение налогооблагаемой базы на сумму пеней и штрафов. По счёту 68 «Расчёты по налогам и сборам» необходимо открывать счета, соответствующие тому или иному налогу, например для НДС предусмотрен счёт 68 с субсчётом 2 и проч.

При использовании счёта 91 «Прочие доходы и расходы» субсчёт 2 «Прочие расходы», возникает постоянное налоговое обязательство (ПНО), которая рассчитывается путём умножения суммы налога, учитываемого на данном счёте, на ставку налога на прибыль (20%). ПНО возникает потому что в бухгалтерском учёте пени принимаются к учёту в качестве расходов, а в налоговом – не принимаются. Данный способ усложняет учёт расходов.

Почему удобнее учитывать сумму пеней по налогам на счёте 99? Потому что не происходит имаются к расходам, а в налоговом учёте – не занижения налогооблагаемой базы, ведь 91 счёт — это счёт затрат. Читайте также статью: → «Счет 99 «Прибыли и убытки». Учет финансовых результатов. Проводки».

Бухгалтерские проводки по начислению и уплате пени по налогам (НДС, налог на прибыль, НДФЛ)

Пени и штрафы не должны увеличивать налог на прибыль (согласно пункту 2 статьи 270 НК РФ), и, рассмотрев способы учёта пеней в предыдущем разделе, мы пришли к выводу, что лучше использовать первый способ:

- Дебет 99 «Прибыли и убытки» Кредит 68/4 «Расчёты по налогам и сборам» субсчет «Налог на прибыль».

Пример расчёта и учёта пеней по налогу на прибыль с использованием первого и второго способов

Компания ООО «Альтаир» не смогла вовремя уплатить налог на прибыль в размере 124 тыс. руб. Срок уплаты был 30 октября 2017 года (так как 28 октября – суббота). Фирма погасила задолженность 24 ноября 2017 года. Помимо суммы налога бухгалтер ООО «Альтаир» начислил сумму пеней. Ставка рефинансирования на момент расчёта равна 9,75%.

Рассчитаем размер пени, начисленных с 30 октября по 24 ноября:

- 124 000 руб. * 1/300 * 0,0975 * 26 дней = 1 047,8 руб.

Далее в таблице сделаем проводки по двум способам учёта пеней.

| Способ | Хозяйственная операция | Сумма, тыс. руб. | Корреспонденция счетов | |

| Дебет | Кредит | |||

| Первый | Начислены пени по налогу на прибыль (бухгалтерская справка) | 1,048 | 99.06 | 68.04.1 |

| С расчётного счёта бухгалтер ООО «Альтаир» перечислил сумму пеней (платёжное поручение) | 1,048 | 68.04.1 | 51 | |

| Второй | Начислены пени по налогу на прибыль (бухгалтерская справка) | 1,048 | 91.02 | 68.04.1 |

| В учёте отражено постоянное налоговое обязательство (ПНО): 1 047,8 руб. * 0,2 =209,56 (бухгалтерская справка) | 0,210 | 99 | 68.04.01 | |

| С расчётного счёта бухгалтер ООО «Альтаир» перечислил сумму пеней (платёжное поручение) | 1,048 | 68.04.1 | 51 |

Важный момент: НДС, НДВЛ и другие налоговые проводки будут имет аналогичный вид, изменяться будет только субсчёт по 68 счёту: НДС – субсчёт 2, НДФЛ – субсчёт 1. Читайте также статью: → «Учет расчетов по налогам и сборам (счет 68) в 2018 году. Проводки».

Бухгалтерские проводки по начислению и уплате пени по страховым взносам

Для начисления и уплаты суммы пени по страховым взносам используются те же принципы, что и при учёте пени по налогам. Для наглядности рассмотрим пример по начислению сумм пени по страховым взносам.

Пример. Компания ООО «Альтаир» не смогла вовремя уплатить взносы в пенсионный фонд в размере 80 тыс. руб. Срок уплаты был 15 августа 2017 года. Фирма погасила задолженность 5 сентября 2017 года. Помимо суммы взносов бухгалтер ООО «Альтаир» начислил сумму пеней. Ставка рефинансирования на момент расчёта равна 9,75%.

Рассчитаем размер пени, начисленных с 15 августа по 5 сентября:

- 80 000 руб. * 1/300 * 0,0975 * 22 дня = 572 руб.

Далее в таблице сделаем проводки по учёта пеней по взносам.

| Хозяйственная операция | Сумма, руб. | Корреспонденция счетов | |

| Дебет | Кредит | ||

| Начислены пени по пенсионным взносам (бухгалтерская справка) | 572 | 91.02 (99.06) | 69.02 |

| С расчётного счёта бухгалтер ООО «Альтаир» перечислил сумму пеней (платёжное поручение) | 572 | 69.02 | 51 |

Оцените качество статьи. Мы хотим стать лучше для вас:

Источник: https://online-buhuchet.ru/buxgalterskie-provodki-pri-nachislenii-peni-po-nalogam/

Проводки по заработной плате и налогам: как их правильно отразить в 2018 году

Субъекты хозяйствования привлекают наемный персонал на основании трудовых соглашений, которые предусматривают выплату работающим в компании за их труд определенного размера вознаграждения. Процессы по расчету и выдаче таких сумм должны обязательно отражаться в бухучете. Для этих целей применяются проводки по заработной плате и налогам.

Какие счета применяются для выплаты зарплаты и налогов

План счетов бухгалтерского учета устанавливает следующие счета, с помощью которых осуществляется начисление и выплата зарплаты сотрудникам, работающим в компании по трудовым договорам:

- Счета учет затрат по местам их возникновения – 08, 20,23,25,26,28,29,44, 86, 91, 96, 99. – применяются для начисления зарплаты сотрудникам компании, занятым в различных структурных подразделениях компании.

- Счет 50 – для отражения выплаты зарплаты из кассы компании.

- Счет 51 — для отражения перечисления вознаграждения работникам на их счета в банке.

- Счет 68 «НДФЛ» – применяется при выполнении работодателем обязанностей налогового агента по удержанию и перечислению зарплаты.

- Счет 69 — используется для начисления пособий, включаемых в зарплату работника, но выплачиваемых из средств соцстраха; этот счет применяется также когда компания в рамках обязательного социального страхования производит начисление на зарплату взносов в ПФР, ФОМС, ФСС.

- Счет 70 – используется при начислении и выдаче заработка сотрудникам. На этом счете собирается информации о расчетах с работником по зарплате.

- Счет 73 — применяется, когда с работником существуют прочие взаимоотношения, которые связаны с удержанием из его зарплаты. Прежде всего это возвращение предоставленных займов, возмещение причиненного организации ущерба, начисление компенсации за использование личного транспорта и т. д.

- Счет 76 — применяется в случае осуществления удержания по поступившим в компанию исполнительным листам в пользу третьих лист, а также на основании заявления работника в добровольном порядке. На этом счете происходит отражение также депонирования зарплаты.

- Счет 84 — используется при начислении сумм, причитающихся работнику, источником которых является прибыль компании.

Проводки по заработной плате

Начислена заработная плата, проводка в таблице:

| Дебит | Кредит | Обозначение операции |

| 08 | 70 | Начислен заработок работникам, при создании или приобретении внеоборотных активов |

| 20 | 70 | Начислен заработок основным работникам компании. |

| 23 | 70 | Начислен заработок вспомогательным работникам предприятия. |

| 25 | 70 | Начислен заработок обще цеховым работникам организации. |

| 26 | 70 | Начислен заработок административно-управленческим работникам. |

| 29 | 70 | Начислен заработок обслуживающему персоналу. |

| 44 | 70 | Начислен заработок сотрудникам при реализации товара |

| 91 | 70 | Начислен заработок сотрудникам, занимающихся выбытием основных средств и материалов. |

| 20, 96 | 70 | Начислены отпускные сотрудникам компании (без создания резерва и с созданием резерва предстоящих платежей). |

| 20 | 70 | Начислена компенсация за неиспользованное время отдыха и выходное пособие при увольнении |

| 69 | 70 | Начислено пособие по листку нетрудоспособности. |

| 84 | 70 | Начислена материальная помощь, премия из прибыли компании |

| 84 | 70 | Начислены дивиденды участнику общества, когда он является работником компании |

| 97 | 70 | Начислен заработок работникам за счет расходов будущих периодов. |

| 99 | 70 | Начислен заработок сотрудникам, которые привлечены к ликвидации чрезвычайных последствий. |

Проводки в бюджетном учреждении

В бюджетных учреждениях действует иной План счетов, чем для коммерческих предприятий.

Таблица, представленная ниже, содержит проводки по расчету и выдаче зарплаты в бюджетных организациях.

| Дебит | Кредит | Обозначение операции |

| 040120211 | 030211730 | Начислен заработок работникам бюджетной организации |

| 030211830 | 030301730 | Удержан из зарплаты НДФЛ |

| 030211830 | 020134610 | Выдана зарплата наличными из кассы организации |

| 040120213 | 030310730 | Начислены взносы в ПФР |

| 040120213 | 030302730 | Начислены взносы в ФСС |

| 040120213 | 030307730 | Начислены взносы в ФОМС |

| 040120213 | 030306730 | Начислены взносы от НС на производстве |

| 030211830 | 030402730 | Депонирована не выданная в срок зарплата |

| 030211830 | 020111610 | Перечислена зарплата на картсчета сотрудников |

| 030211830 | 030403730 | Произведены удержания по исполнительному листу |

| 030302830 | 030213730 | Начислено пособие по листку нетрудоспособности (за счет ФСС). |

| 040120213 | 030213730 | Начислено пособие за счет бюджетной организации (3 дня). |

Проводки по выплате налогов

С зарплаты работника должен быть удержан налог НДФЛ. Кроме этого, на всю сумму заработка начисляются взносы в соцфонды и на травматизм.

Начисление взносов производится на те же счета затрат, что и зарплата данного работника. Перечисление таких обязательных платежей происходит только безналичным способом в установленные законом сроки.

| Дебет | Кредит | Обозначение операции |

| 70 | 68 | С заработка снят налог НДФЛ |

| 73 | 68 | Налог НДФЛ удержан с материальной помощи (при ее размере больше 4000 руб.) |

| 68 | 51 | Произведено перечисление налога в бюджет |

| 20, 23, 25, 26 | 69/ПФ | Начислены взносы в пенсионный фонд |

| 20, 23, 25, 26 | 69/СОЦ | Начислены взносы в соцстрах |

| 20, 23, 25, 26 | 69/МЕД | Начислены взносы в медстрах |

| 20, 23, 25, 26 | 69/ТРАВМ | Начислены взносы в ФСС на травматизм |

| 69/ПФ | 51 | Перечислены взносы в пенсионный фонд |

| 69/СОЦ | 51 | Перечислены взносы в соцстрах |

| 69/МЕД | 51 | Перечислены взносы в медстрах |

| 69/ТРАВМ | 51 | Выплачены взносы в ФСС на травматизм |

Примеры бухгалтерских проводок

Рассмотрим бухгалтерские проводки по заработной плате примеры в таблице.

Выплата зарплаты в срок

Зарплата может выплачиваться из кассы организации, или безналичным перечислением на карту либо банковский счет.

| Дебет | Кредит | Обозначение операции |

| 50/1 | 51 | С расчетного счета получены деньги в кассу для выплаты зарплаты |

| 70 | 50 | Произведена выплата зарплаты из кассы |

| 70 | 51 | Выплачена зарплата путем перечисления на карту или банковский счет |

Выплата депонирована

Если зарплата выдается работникам наличными, есть определенный законом срок выдачи. Если по его завершении в кассе остались невыданные суммы, то такая зарплата подлежит депонированию, т. е. возврату на расчетный счет. Выдать ее необходимо по первому требованию.

| Дебет | Кредит | Обозначение операции |

| 50/1 | 51 | С расчетного счета получены деньги в кассу для выплаты зарплаты |

| 70 | 50/1 | Выплачена часть зарплаты работникам |

| 70 | 76/4 | Депонирована заработная плата не выданная в срок |

| 51 | 50/1 | Деньги возвращены назад на расчетный счет |

| 76/4 | 50/1 | Выдана депонированная зарплата по требованию работника |

| 76/4 | 68 | Произведено удержание налога НДФЛ |

| 68 | 51 | Перечислен НДФЛ в бюджет |

| 76/4 | 90/1 | Невостребованная зарплата списана на прочие доходы |

Выплата зарплаты на карту банка (зарплатный проект)

Особенность учета выдачи зарплаты состоит в способе ее обработки банком. Если предприятие отправляет единый реестр, и с расчетного счета, соответственно, списывается сразу вся сумма по документу, то правильнее оформлять такую выплату через счет 76.

Внимание! Если же банк по реестру формирует отдельную платежку по каждому человеку, то можно выдачу напрямую ставить на счет 51. Также нужно не забывать о комиссии, которую снимает банк за подобные операции.

| Дебет | Кредит | Обозначение операции |

| 76 | 51 | Переведены средства для зачисления зарплаты по реестру |

| 70 | 76 | Произведено зачисление зарплаты работникам на карты |

| 91/2 | 51 | Банком удержана комиссия за зачисление средств на карточки работников |

Закон устанавливает, что если работодатель производит задержку в выплате зарплаты, он обязан самостоятельно рассчитать и выплатить сотрудникам компенсацию за это событие. Такая выплата не облагается налогами, но на нее необходимо начислять соцвзносы.

| Дебет | Кредит | Обозначение операции |

| 91/2 | 73 | Произведено начисление компенсации |

| 70 | 50, 51 | Произведена выдача зарплаты налично либо безналично |

| 73 | 50, 51 | Произведена выдача компенсации налично либо безналично |

Возврат зарплаты

Возврат лишней выданной зарплаты может производиться по добровольной инициативе самого работника лично в кассу либо на счет, или же удерживаться организацией из зарплаты следующих периодов на основании написанного заявления.

| Дебет | Кредит | Обозначение операции |

| Добровольный возврат | ||

| 20, 23, 25, 26 | 70 | Произведено начисление зарплаты |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 50, 51 | Произведена выдача налично либо безналично |

| 26 | 70 | СТОРНО — скорректирована сумма зарплаты |

| 70 | 68 | СТОРНО — скорректирован налог НДФЛ |

| 73 | 70 | Выделена излишне выплаченная зарплата |

| 50, 51 | 73 | Излишек зарплаты возвращен в кассу либо на счет |

| Удержание работодателем | ||

| 20, 23, 25, 26 | 70 | Произведено начисление зарплаты |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 73 | Удержано из заработной платы излишне выданные суммы |

| 70 | 50, 51 | Произведена выдача остатка зарплаты налично либо безналично |

Удержания из зарплаты

Все удержания можно разделить на обязательные и добровольные. К обязательным относится налог НДФЛ, удержания по исполнительным листам и аналогичным документам. К добровольным — те удержания, которые производятся с согласия работника на основании оформленного им заявления.

| Дебет | Кредит | Обозначение операции |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 76 | Произведено удержание алиментов |

| 70 | 73/1 | Удержан платеж по займу работнику |

| 70 | 76 | Удержан взнос на добровольное медстрахование |

Выплата финансовой помощи

Материальная помощь — это выплата работнику за счет прибыли организации. Если ее размер менее 4000 руб., то налог НДФЛ с такой выплаты не удерживается.

| Дебет | Кредит | Обозначение операции |

| 84 | 73 | Начисление материальной помощи работнику |

| 84 | 76 | Начисление помощи лицу, которое не является сотрудником (родственнику и т. д.) |

| 73, 76 | 68 | Произведено удержание НДФЛ (если помощь больше 4000 руб.) |

| 73, 76 | 50/1 | Материальная помощь выдана из кассы |

| 73, 76 | 51 | Материальная помощь перечислена с расчетного счета |

| 84 | 69 | Начислены взносы на материальную помощь |

Больничные листы

Формирование проводок по выплате больничного зависит от того, принимает ли участие регион в проекте по прямым выплатам. В этом случае организация начисляет и показывает в учете только ту часть больничного, который идет из ее средств.

| Дебет | Кредит | Обозначение операции |

| 20, 23, 25, 26 | 70 | Произведено начисление больничного 3 дня за счет организации |

| 69 | 70 | Начислены больничные за счет соцстраха (для регионов, не участвующих в прямых выплатах) |

| 70 | 68 | Удержан налог НДФЛ с больничного |

| 70 | 50, 51 | Выданы больничные наличными либо перечислены через банк |

Отпускные

По ТК каждый работник имеет право на период ежегодного отпуска, если он отработал определенное количество времени. Отражение такого периода в учете зависит от того, производится ли в компании формирование резерва на отпуск. Кроме этого, если период отпуска приходится на два месяца, оплата за будущий месяц относится на расходы будущих периодов.

| Дебет | Кредит | Обозначение операции |

| С использованием резерва | ||

| 20 | 96 | Произведено формирование резерва на отпуска |

| 96 | 70 | Начислен отпуск работнику |

| 96 | 69 | Начислены взносы в соцфонды на отпуск |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 50/1, 51 | Произведена выплата отпускных |

| Без использования резерва | ||

| 20, 23, 25, 26 | 70 | Произведено начисление отпуска текущего месяца |

| 97 | 70 | Произведено начисление отпуска, который приходится на будущий месяц |

| 20, 23, 25, 26 | 69 | Начислены взносы в соцфонды на отпуск |

| 97 | 69 | Начислены взносы в соцфонды на отпуск, который приходится на будущий месяц |

| 70 | 68 | Произведено удержание налога НДФЛ |

| 70 | 50/1, 51 | Произведена выплата отпускных |

Выплата зарплаты в натуральном выражении

Закон разрешает выдавать часть зарплаты работнику в натуральной форме. Однако такой объем не может превышать 20% от общего начисления зарплаты. В счет заработка может быть выдано имущество, которое может использоваться работником либо приносить пользу.

| Дебет | Кредит | Обозначение операции |

| 70 | 90/1 | Выдана зарплата работнику в натуральном выражении |

| 90/2 | 43, 41 | Списана себестоимость товаров, выданных в счет зарплаты |

| 70 | 91/1 | В качестве зарплаты выдано прочее имущество (материалы, ОС и т. д.) |

| 91/2 | 01, 08, 10 | Списана стоимость имущества, выданного в качестве зарплаты |

| 02 | 01 | Списана амортизация по ОС, переданному в счет выплаты зарплаты |

Важно! Запрещено в качестве оплаты выдавать спиртные напитки, наркотические либо ядовитые вещества, оружие и боеприпасы, долговые расписки.

Помогите нам в продвижении проекта, это просто:

Оцените нашу статью и сделайте репост!(1

Источник: https://buhproffi.ru/buhuchet/provodki-po-zarplate.html

Пени по страховым взносам в 2018 году — КБК, проводки, расчет

Руководители бизнеса и бухгалтеры, даже самые добросовестные, вынуждены иногда платить пени. Что это такое, почему их нужно платить, как рассчитать пени и какие дни включать в расчет, — расскажем в статье. А еще вы сможете бесплатно рассчитать пени с помощью нашего онлайн-калькулятора.

Что такое пени

Пени по налогам и взносам — это штрафные санкции за просрочку или неполную (частичную) уплату налогов или взносов.

Можно сказать, что это вид неустойки за невыполнение обязательств по уплате налогов, также они начисляются за неуплату коммунальных платежей или алиментов, поставок по договору.

Но нас в этой статье интересуют налоговые пени, их назначение, расчет и уплата регламентированы в ст. 75 НК РФ.

https://www.youtube.com/watch?v=Rh1T7EeJIns

У налоговых платежей есть строгие сроки. При нарушении сроков налоговая служба начисляет пени, которые будут расти до полной уплаты налога. Чтобы остановить рост пеней, скорее заплатите налоги или взносы. Пеня составляет процент от неуплаченной суммы, и начисляется за каждый день просрочки платежа. Для их расчета нужно знать ключевую ставку Центробанка на момент нарушения.

Кто рассчитывает пени

Если налогоплательщик или работодатель вовремя не перечислил налог или взносы, ему начисляются пени. Чтобы уплатить пени, придется дождаться требования из ИФНС, которая сама должна установить факт неуплаты и начислить пени.

Если налогоплательщик увидел недоимку по налогу и планирует ее закрыть, нужно действовать в таком порядке:

- рассчитайте сумму пеней самостоятельно;

- уплатите сумму недоимки и пеней;

- отправьте уточненную декларацию.

В таком случае налогоплательщик избежит штрафа (см. п. 1 и п. 4 ст. 81 НК РФ). Если вы сначала отправите уточненку и только потом заплатите недоимку и пени, налоговая назначит штраф.

За какие дни начисляются пени

Первым днем начисления пеней считается следующий день после окончания срока уплаты налога или взносов. По поводу последнего дня для начисления пеней у чиновников есть расхождения.

ФНС разъяснила, что пени перестают начислять на следующий день после уплаты, а значит день уплаты включается в расчет пеней. Однако есть письмо Минфина о том, что начислять пени за день уплаты недоимки не нужно. Это письмо не направляли налоговикам для обязательного применения, так что руководствоваться этими объяснениями можно на свой страх и риск.

Если сумма пеней за день небольшая, безопаснее включить день уплаты в расчет пеней. Если сумма велика, будьте готовы к тому, что ваши действия придется отстаивать в суде. Кроме того, налогоплательщик может письменным запросом уточнить порядок расчета у Минфина, чтобы опираться в расчетах на официальный ответ.

Как рассчитать пени

Размер пеней зависит от ставки рефинансирования (или ключевой ставки Центробанка). Сумма рассчитывается по-разному для ИП и организаций, а также зависит от числа дней просрочки. Все ИП с любым числом дней просрочки и организации с просрочкой до 30 дней включительно рассчитывают пени от 1/300 ставки рефинансирования:

Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * Число дней просрочки

Если просрочка организации составила 31 день и больше, рассчитывайте пени так:

- Сначала исчисляем пени за первые 30 дней просрочки: Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 300) * 30

- Затем исчисляем пени за последующие дни просрочки: Сумма недоимки * (Ключевая ставка ЦБ РФ на период нарушения / 150) * Число дней просрочки с 31 дня

- Суммируем оба значения.

Кбк для перечисления пеней в 2017 и 2018 годах

- Пенсионное страхование — 182 1 02 02010 06 2110 160

- Медицинское страхование — 182 1 02 02101 08 2013 160

- Страхование по нетрудоспособности и материнству — 182 1 02 02090 07 2110 160

- Страхование на травматизм — 393 1 02 02050 07 2100 160

- Налог на прибыль в фед. бюджет — 182 1 01 01011 01 1000 110

- Налог на прибыль в рег. бюджет — 182 1 01 01012 02 1000 110

- НДС — 182 1 03 01000 01 1000 110

- Налог по имуществу, кроме ЕСГС — 182 1 06 02020 02 1000 110

- Налог по имуществу, входящему в ЕСГС — 182 1 06 02020 02 1000 110

- НДФЛ (и ИП “за себя”) — 182 1 01 02020 01 1000 110

- УСН “доходы” — 182 1 05 01011 01 1000 110

- УСН “доходы-расходы” и минимальный налог — 182 1 05 01021 01 1000 110

- ЕНВД — 182 1 05 02010 02 1000 110

Когда можно не платить пени

В некоторых случаях пени не начисляются. Например, когда счет налогоплательщика заблокирован или деньги арестованы по постановлению суда. Или когда при расчете налогов или взносов бизнесмен руководствовался постановлением суда.

Также вы избежите пеней, если недоимка возникла из-за ошибки в платежке, которую можно исправить уточнением платежа, — в этом случае пени сторнируются. Ошибка исправляется уточнением, если она не связана с неверным указанием номера счета, банка получателя или КБК.

Как рассчитать пени на онлайн-калькуляторе

Рассчитайте пени с помощью нашего бесплатного калькулятора. Расчеты займут меньше минуты.

Инструкция по использованию калькулятора пеней

В левой части калькулятора укажите форму собственности — ИП или юрлицо, а также сумму задолженности, с которой начислялись пени.

Затем укажите последний срок уплаты налога или взноса (в который вам не удалось уложиться) и фактический срок уплаты недоимки.

Примите решение, будете ли вы включать день уплаты недоимки в расчет пеней (напоминаем, включить этот день в расчеты — наименее рискованный вариант с точки зрения возможных претензий налоговой).

Остается только нажать кнопку “Рассчитать” — и вы увидите результат в правой части калькулятора. После всех расчетов вы сможете распечатать результат прямо из калькулятора, нажав появившуюся кнопку “Напечатать”.

Куда платить пени по страховым взносам в 2017 году

Страховые взносы — платежи, которые за последние годы претерпели несколько радикальных реформ, включая исключение из понятия налогов — когда был аннулирован единый социальный налог, и преобразование непосредственно в «страховые взносы».

По сути, они являлись нефискальными платежами, хотя механизм, структура и принципы вменения и взимания не отличались от налоговых.

Но законодатель решил вывести эти платежи за круг фискальной системы в разряд фондовых взносов внебюджетных объединений.

https://www.youtube.com/watch?v=el8rwFKdMW4

Однако с 2017 года страховые платежи вновь оказались в Налоговом кодексе и приобрели статус налога, сохранив «фондовую» терминологию — «тарифы» вместо ставок, «база исчисления» вместо налоговой базы, «расчетный период» вместо налогового, «расчет» вместо декларации.

Несмотря на обособленность среди прочих налогов и сборов, по главе 34 НК РФ действуют те же нормы, которые предусмотрены для остальных платежей и приводятся в первой части кодекса. Это касается и пени, начисляемой за просрочки.

Что это такое

Пеня является видом неустойки, т.е. своего рода санкцией за нарушение срочных обязательств. Хотя ФНС трактует пеню как меру компенсации, меру обеспечения, призванную побудить плательщика как можно быстрее выполнить требования законодательства.

При этом первоначальным назначением пени было именно наказание, что заключено в происхождении слова — с древнерусского пеня означает «штраф», «беда».

В статье 330 Гражданского кодекса дано краткое и емкое определение понятия — денежная сумма, обозначенная в общем законодательстве либо в конкретной сделке, которую одна сторона договора выплачивает второй стороне при невыполнении или неполном выполнении договорных обязательств. Если за невыполнение применяются другие виды санкций, то пеня действует не за само правонарушение, а за несоблюдение сроков.

В Налоговом кодексе предусмотрена ответственность за просрочку с правилами привлечения к ней.

Дни начисления

Неустойка в виде пени начисляется с первого дня просрочки, т.е. если исполнить обязанность необходимо до 9-го марта и она не исполнена, 10-го марта автоматически начинает действовать пеня.

Прекращение увеличения пени производится в день осуществления необходимых действий, причем этот день входит в диапазон неустойки — если 20-го марта сдать отчет/уплатить взнос, то последним днем пени будет 20 марта.

Арбитражная традиция по этой теме представила пояснения, уточняющие, что за просрочку пеня учитывается с первого дня до дня устранения нарушений. Постановление Пленума Высшего арбитражного суда №57, принятое в 2013 году, не разъясняет данный вопрос.

Сроки

Даты перечисления внебюджетных вкладов не изменились по сравнению с прошлым периодом. Как и прежде, страхователи перечисляют взносы каждый месяц до 15 дня за предыдущий месяц. Отчетность сдается по завершении квартала — до 30 дня наступающего месяца.

Исключение предоставлено фермерским хозяйствам — они подают одну итоговую отчетность до 30 января наступающего года.

Также плательщики сдают персонифицированный учет и информацию о среднем числе сотрудников при регистрации нового субъекта хозяйствования, при предоставлении итоговых отчетов.

Порядок расчета в 2017 году

По общим правилам для расчета применяется формула:

С — сумма недоимки либо сумма взносов, указанная в непредставленном вовремя отчете, СР — ставка рефинансирования ЦБ России, КД — количество дней начисления.

После вменения полномочий по страхованию налоговым органам ФНС разработала новые коды для перечисления платежей.

Плательщикам следует иметь в виду, что взносы и иные выплаты, относящиеся к 2016 и более ранним периодам, переводятся по отдельным КБК, действующие на каждый из взносов соответственно:

- 182 1 02 02101 08 2011 160 — по ОМС;

- 182 1 02 02103 08 2011 160 — по фиксированному платежу ОМС, который обязаны уплатить ИП за себя.

- 182 1 02 02010 06 2110 160 — по ОПС;

- 182 1 02 02090 07 2110 160 — по СС;

- 182 1 02 02101 08 2013 160 — по ОМС;

- 182 1 02 02140 06 2110 160 — по фиксированному платежу ОПС;

- 182 1 02 02103 08 2013 160 — по фиксированной выплате ОМС.

Как видно из первых трех цифр, даже платежи, касающиеся периодов до перехода правовой базы в Налоговый кодекс, отправляются по КБК, закрепленным за ФНС.

Бухгалтерский учет и проводки

Для правильного отражения возникших неустоек и их погашения необходимо использовать счет 69 «Расчет по социальному страхованию и обеспечению», который резонирует со счетом 68«Расчеты по налогам и сборам».

- Первая операция — появление пени: на счете 99 «Прибыли и убытки» отражается сумма пени в дебете, на счете 69 сумма выводится в кредите.

- Вторая операция — погашение неустойки: уходят денежные средства со счета 51 «Расчетные средства» (либо 50 «Касса») по кредиту, погашается задолженность по дебету счета 69.

Корреспонденция проводится на дату самостоятельного обнаружения и расчета пени, либо запись вносится по дате решения налоговой инспекции, инкриминировавшей неустойку по итогам проверки.

Расчеты пени

Предприятие «Ключ» является страховым агентом своих сотрудников и уплачивает платежи в государственные фонды за них. Уплата должна производится каждый месяц до 15 дня, отчеты сдаются поквартально до 30 дня наступающего месяца.

Даты уплаты и сдачи отчетности предприятием:

- за январь — уплата 17 февраля;

- за февраль — уплата 14 марта;

- за март — уплата 24 апреля;

- расчет за первый квартал — представление 4 мая.

Итак, допущены три явные просрочки. Необходимо выделить дни начисления неустойки:

- февральская — 16 и 17 февраля, только 2 дня, выходные не попадают в эти дни;

- апрельская — 7 дней без включения выходных;

- по отчету — 30 апреля приходится на воскресенье, а 1-2 мая являются государственными праздниками, следовательно, ближайший рабочий день, в который плательщик мог сдать расчет, это 3 мая, и срок нарушен только на 1 день, а не на 3-4.

Калькулятор

После того как посчитаны дни начисления, в приведенную выше формулу проставляются оставшиеся значения — сумма недоимки и ставка Центробанка.

Например, суммы взносов:

- за январь — 2500 рублей;

- за февраль — 2600 рублей;

- за март — 2400 рублей;

- в отчете за квартал указана сумма 7500 рублей.

Ставка рефинансирования ЦБ равна 10%.

2500 * 2 * 0,1 + 2400 * 7 * 0,1 + 7500 * 0,1 = 2930 рублей.

Методы взыскания

Если субъект не погашает недоимку и неустойку добровольно, применяются принудительные меры взимания по этапам:

- выявление нарушения;

- направление требования об уплате:

- приостановление расходных операций по банковским и электронным счетам и принудительное взимание долгов со счетов плательщика.

При отсутствии или недостаточности сумм в указанных источниках налоговая инспекция обращается к судебным приставам для взыскания недоимки и неустойки за счет имущества лица:

- наличные деньги;

- ценные бумаги, транспортные средства, валютные ценности и другое имущество, несвязанное с производством;

- материальные ценности в виде готовых продуктов и иных, не влияющих на производство;

- материалы, оборудование, сырье и подобные вещи, участвующие в работе;

- другое имущество без учета личного.

Если страхователь может представить убедительные аргументы и обстоятельства для смягчения решения или снятия санкций и ответственности, то, как правило, суды ориентируются на налогоплательщиков больше, чем на налоговые органы. ФНС всегда стремится достичь досудебного урегулирования отношений, поэтому идет на контакт с плательщиками.

Как избежать штрафов по уплате страховых взносов? Узнайте из видео.

Пени по страховым взносам в 2018 году — КБК, проводки, расчет

Период начисления пени на страховые взносы Март 7, 2018 – Posted in: Статьи

Источник: https://gor-experts.ru/strahovanie/kalkuljator-penej.html