Налоговая декларация для ИП на УСН в 2018 году – скачать бланк и образец заполнения. Налоговый период в декларации по УСН

Налоговая декларация ИП на УСН в 2018 году претерпела изменения, и с начала этого года подаётся по новой форме.

Бланк налоговой декларации для ИП на УСН на 2018 год

Скачать бланк декларации по УСН 2018 в Excel

Посмотреть бланк декларации в налоговую для ИП: стр. 1, стр. 2, стр. 3, стр. 4, стр. 5, стр. 6

Образец заполнения налоговой декларации для ИП на УСН

Скачать образец заполнения декларации по УСН: «доходы» (6%) в Excel:

Посмотреть пример заполнения декларации в налоговую для ИП («доходы» (6%)): стр. 1, стр. 2, стр. 3

Скачать образец налоговой декларации для ИП: «доходы минус расходы» (15%) Excel:

Посмотреть пример заполнения декларации в налоговую («доходы минус расходы» (15%)): стр. 1, стр. 2, стр. 3

В новой декларации больше разделов (пункты 1 и 2 разделены согласно выбору объекта налогообложения — «доходы» или «доходы минус расходы»). Кроме того, новая форма предоставляет возможность рассчитать и учитывать авансовые платежи за отчетные периоды.

Налоговая декларация для ИП на «упрощёнке» подаётся налогоплательщиком по месту постановки его на учёт в ФНС; её можно подавать несколькими способами:

- лично или через представителя (в этом случае заполняется два экземпляра декларации, в которых указываются данные представителя и данные документа, подтверждающего его полномочия. Один документ с пометкой о принятии возвращается налогоплательщику);

- посредством почты России (декларация отсылается письмом с описью; в качестве подтверждения налогоплательщику достаётся квитанция с датой приёмки);

- электронным способом (по интернету).

Форма налоговой декларации унифицирована, утверждена приказом ФНС РФ от 04.07.2014 года № ММВ-7-3/352@.

Сроки сдачи декларации по УСН в 2018 году

Налоговый период для ИП на УСН составляет год, т.е. декларация подаётся «упрощенцами» раз в год — не позднее 30 апреля следующего за отчетным периодом года.

Заполнение налоговой декларации для ИП на УСН

По новым правилам ИП, выбравшие объектом «доходы» (6%) или «доходы минус расходы» (15%) заполняют, нумеруют и сдают разные листы декларации: для первых предназначены Разделы 1.1 и 2.1, для вторых — Разделы 1.2 и 2.2.

Раздел 2 заполняется согласно Книге учета доходов/ Книге учета доходов и расходов нарастающим итогом. В нём также отражаются размеры налоговой ставки поквартально и уплаченные суммы фиксированных страховых взносов в ПФР и ФФОМС.

Подробно порядок заполнения налоговой декларации можно посмотреть здесь: Приложение N 3 к приказу ФНС России от 4 июля 2014 г. N ММВ-7-3/352@.

Титульный лист декларации заполняется всеми налогоплательщиками одинаково.

Последний лист заполняется теми налогоплательщиками, которым необходимо отчитаться о целевом использовании денежных средств, имущества и прочего, полученных в результате благотворительной деятельности или от целевого финансирования.

Особенности заполнения декларации:

- бланк формы ММВ-7-3/352@ целесообразно с конца — сначала Раздел 2, потом — 1, потом титульный лист,

- цифры начинают писать с первой левой клетки, оставшиеся пустыми клетки прочеркивают;

- вверху каждого листа прописываются ИНН налогоплательщика,

- в пустых клетках ставятся прочерки,

- исправления не допускаются,

- копейки округляются по общему правилу,

- после заполнения листы нумеруются: 001, 002, 003,

- в конце разделов 1.1 и 1.2 налогоплательщик (или его представитель) ставит свою подпись и дату заполнения декларации.

Источник: https://www.business.ru/article/396-blank-nalogovaya-deklaratsiya-ip-na-usn

Что изменилось в новой декларации по упрощенной системе налогообложения?

При отчетности за 2014 год «упрощенщики» должны будут использовать декларацию новой формы. Форма декларации и порядок ее заполнения утверждены . Посмотрим, чем новая форма декларации по упрощенной системе налогообложения отличается от прежней.

Когда нужно отчитаться по новой форме?

Декларацию обязаны представлять налогоплательщики, которые применяют упрощенную систему налогообложения. Ими могут быть как организации, так и предприниматели ().

Налоговая декларация по упрощенной системе налогообложения представляется по итогам налогового периода — календарного года. По общему правилу, декларация сдается в следующие сроки ():

- не позднее 31 марта (для организаций);

- не позднее 30 апреля (для индивидуальных предпринимателей).

предусмотрено, что представить декларацию по новой форме нужно уже по итогам 2014 года. То есть для сдачи отчетности в названные сроки организации и ИП должны использовать декларацию новой формы.

Декларация стала больше

Сразу отметим, что каких-либо существенных изменений с декларацией не произошло. Новая форма, как и прежняя, содержит титульный лист и разделы, которые касаются авансовых платежей и суммы налога. Однако в новой форме больше разделов. Теперь их заполнение зависит от выбранного объекта налогообложения, а именно:

- разделы 1.1 и 2.1 заполняются теми, кто рассчитывает налог исходя из «доходов»;

- разделы 1.2 и 2.2 заполняются теми, кто в качестве объекта обложения выбрал «доходы минус расходы».

Посмотрим на новые разделы детальнее.

Титульный лист

На титульном листе появились строки, касающиеся реорганизации организаций. В отношении этих строк, в частности, разъясняется следующее:

- в реквизите «ИНН/КПП реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения;

- если представляемая в налоговый орган декларация не является декларацией за реорганизованную организацию, то по реквизиту «ИНН/КПП реорганизованной организации» указываются прочерки.

Раздел 1

Вместо прежнего раздела 1 появилось два раздела: раздел 1.1 (для объекта «доходы») и раздел 1.2 (для объекта «доходы минус расходы»).

Заполняя декларацию, стоит обратить внимание на следующее:

- в разделах теперь не указывается КБК. При этом нужно отражать код ОКТМО. Так, «Код по ОКТМО» по коду строки 010 заполняется в обязательном порядке, а показатели по кодам строк 030, 060, 090 указываются только при смене места нахождения организации (места жительства ИП);

- появились строки для указания суммы авансового платежа к уменьшению.

Раздел 2

Вместо раздела 2 появилось два раздела: раздел 2.1 (для объекта «доходы») и раздел 2.2 (для объекта «доходы минус расходы»).

В отношении их заполнения отметим следующее:

- появилась графа 102. Она предназначена для указания признака налогоплательщика. Так, организации и ИП, которые выплачивают доходы гражданам, указывают код «1». ИП без работников указывают код «2»;

- доходы, расходы, сумму налога, страховые взносы требуется указывать за каждый квартал (полугодие, девять месяцев), а не только за год.

Раздел 3

Это новый раздел, который называется «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования». Его следует заполнять только тем, кто получал средства в рамках благотворительной деятельности, целевых поступлений, целевого финансирования и другие средства, которые перечислены в .

Исходя из видов полученных средств целевого назначения, следует выбрать соответствующие им наименования и коды и перенести их в графу 1 раздела 3. Если поступлений не было, то раздел 3 не заполняется.

Все значения стоимостных показателей декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Способ представления

Представить декларацию в налоговую инспекцию можно на бумаге или в электронной форме. При этом «упрощенщик» вправе выбрать любой вариант.

Ведь в электронной форме обязаны отчитываться те налогоплательщики, у которых среднесписочная численность работников за предшествующий календарный год превышает 100 человек. Если это условие выполняется, налоговая декларация должна быть передана по телекоммуникационным каналам связи с применением усиленной квалифицированной электронной подписи через оператора ЭДО ().

Однако организации и ИП, средняя численность работников которых за предшествующий календарный год превышает 100 человек, УСН применять не вправе ().

//

Источник: https://NalogKodeks.ru/chto-izmenilos-v-novojj-deklaracii-po-uproshhennojj-sisteme-nalogooblozheniya/

Бланк декларации по УСН

Напомним, что декларация по «упрощенке», как ласково ее называют бизнесмены и их бухгалтера, сдается раз в год. Час икс для ИП наступает 30 апреля следующего после отчетного года, для ООО еще раньше – 31 марта.

Новая форма декларации по УСН была утверждена Приказом ФНС России № ММВ-7-3/99 от 26.02.2016г. Ее начали применять с отчетности за 2016 год, по ней же отчитывались за 2017 год и пока ничего не менялось.

Назвался упрощенцем – отчитывайся в любом случае, даже если весь год занимался чем угодно, кроме бизнеса и не получал никаких доходов. Просто в таком случае бланк декларации ИП УСН будет с нулями и прочерками, но сдать его нужно обязательно, иначе к отсутствию доходов прибавится присутствие штрафов и блокировка расчетного счета.

Как самостоятельно заполнять форму налоговой декларации по УСН

Дело это не самое простое, но нет ничего невозможного для людей с интеллектом. Если у вас есть много свободного времени, доля усидчивости и упорства, то вы справитесь. Скачивайте бланк и вооружайтесь Приказом ФНС России № ММВ-7-3/99 от 26 февраля 2016г.

В третьем приложении к нему вы найдете Порядок заполнения – им и нужно будет руководствоваться. В этом документе расписано все до мелочей, вплоть до цвета чернил (пасты), если заполняете вручную, или шрифта для машинного способа.

Для надежности можно найти в интернете заполненный специалистами образец декларации ИП УСН.

Где декларацию УСН можно скачать бесплатно?

Сегодня это не проблема. Набив в поисковике запрос можно найти десятки, а то и сотни сайтов с формами. Проблема в другом – не все сайты вовремя обновляются, а некоторые и вовсе заброшены.

Поэтому перед тем, как начать работу, убедитесь, что скачали актуальный образец заполнения декларации УСН ИП и действующий бланк, а не устаревший. Если скачивали с сайта «Моё дело», то можете не проверять – информация 100% актуальная, т.к.

мы внимательно следим за всеми изменениями и оперативно вносим их в систему.

Заполнение бланка налоговой декларации по УСН за 2017 год с помощью сервиса «Моё дело»

Интернет-бухгалтерия «Моё дело» – это оптимальный вариант для людей, которые ценят свое время.

Пользователям сервиса не нужно искать актуальные бланки, ломать голову над заполнением полей и бояться ошибок. Поля формы в сервисе заполняются автоматически с учетом всех требований, о которых вы можете даже не знать.

Вам остается только распечатать готовый документ, поставить подпись, печать и отправить его в налоговую инспекцию удобным способом.

Можно сделать еще проще – отправить в электронном виде прямо из личного кабинета сервиса «Моё дело».

Регистрируйтесь в системе – скачивайте бланки налоговой декларации по УСН и будьте уверены в их правильности и актуальности!

Источник: https://www.moedelo.org/deklaraciya-po-usn

Декларация по УСН за 2015, 2016, 2017 годы

Налоговая декларация по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, заполняется налогоплательщиками, применяющими упрощенную систему налогообложения в соответствии с главой 26.2 Налогового кодекса Российской Федерации.

Срок подачи декларации — организациями — не позднее 31 марта года, следующего за истекшим налоговым периодом, индивидуальным предпринимателям — не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Начало действия данной редакции документа — 10.04.2016.

Данная редакция применяется для сдачи отчетности за 2017 год. Срок подачи декларации — организациями — не позднее 31 марта 2018 года, индивидуальным предпринимателям — не позднее 30 апреля 2018 года.

Состав декларации

- Титульный лист;

- Раздела 1.1 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), подлежащая уплате (уменьшению), по данным налогоплательщика»;

- Раздела 1.2 «Сумма налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы, уменьшенные на величину расходов), и минимального налога, подлежащая уплате (уменьшению), по данным налогоплательщика»;

- Раздела 2.1.1 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы)»;

- Раздела 2.1.2 «Расчет суммы торгового сбора, уменьшающей сумму налога (авансового платежа по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения (объект налогообложения — доходы), исчисленного по итогам налогового (отчетного) периода по объекту налогообложения от вида предпринимательской деятельности, в отношении которого в соответствии с главой 33 Налогового кодекса Российской Федерации установлен торговый сбор»;

- Раздела 2.2 «Расчет налога, уплачиваемого в связи с применением упрощенной системы налогообложения, и минимального налога (объект налогообложения — доходы, уменьшенные на величину расходов)»;

- Раздела 3 «Отчет о целевом использовании имущества (в том числе денежных средств), работ, услуг, полученных в рамках благотворительной деятельности, целевых поступлений, целевого финансирования».

Требования к заполнению декларации

Все значения стоимостных показателей Декларации указываются в полных рублях. Значения показателей менее 50 копеек (0,5 единицы) отбрасываются, а 50 копеек (0,5 единицы) и более округляются до полного рубля (целой единицы).

Страницы Декларации имеют сквозную нумерацию, начиная с Титульного листа, вне зависимости от наличия (отсутствия) и количества заполняемых разделов, листов. Порядковый номер страницы записывается в определенном для нумерации поле слева направо, начиная с первого (левого) знакоместа.

Показатель номера страницы (поле «Стр.»), имеющий три знакоместа, записывается следующим образом: например, для первой страницы — «001», для десятой страницы — «010».

При заполнении Декларации должны использоваться чернила черного, фиолетового или синего цвета. Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства. Не допускается двусторонняя печать Декларации на бумажном носителе и скрепление листов Декларации, приводящее к порче бумажного носителя.

Каждому показателю Декларации соответствует одно поле, состоящее из определенного количества знакомест. В каждом поле указывается только один показатель.

Исключение составляют показатели, значением которых являются дата и ставка налога (%). Для указания даты используются по порядку три поля: день (поле из двух знакомест), месяц (поле из двух знакомест) и год (поле из четырех знакомест), разделенные знаком «.» («точка»).

Для показателя ставка налога (%) используются два поля, разделенные знаком «.» («точка»). Первое поле соответствует целой части десятичной дроби, второе — дробной части десятичной дроби.

Заполнение полей Декларации значениями текстовых, числовых, кодовых показателей осуществляется слева направо, начиная с первого (левого) знакоместа.

При заполнении полей Декларации с использованием программного обеспечения значения числовых показателей выравниваются по правому (последнему) знакоместу.

Заполнение текстовых полей бланка Декларации осуществляется заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляется прочерк. Прочерк представляет собой прямую линию, проведенную посередине знакомест по всей длине поля.

Если для указания какого-либо показателя не требуется заполнения всех знакомест соответствующего поля, в незаполненных знакоместах в правой части поля проставляется прочерк. Например, при указании десятизначного идентификационного номера налогоплательщика (далее — ИНН) организацией в поле «ИНН» из двенадцати знакомест показатель заполняется следующим образом «5024002119—«.

При представлении Декларации, подготовленной с использованием программного обеспечения, при распечатке на принтере допускается отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений показателей не должны изменяться. Печать знаков должна выполняться шрифтом Courier New высотой 16 — 18 пунктов.

При заполнении Декларации в верхней части каждой страницы указываются ИНН и код причины постановки на учет (далее — КПП) организации в соответствии с пунктом 3.2 настоящего Порядка.

При представлении в налоговый орган по месту учета организацией-правопреемником Декларации за последний налоговый период и уточненных Деклараций за реорганизованную организацию (в форме присоединения к другому юридическому лицу, слияния нескольких юридических лиц, разделения юридического лица, преобразования одного юридического лица в другое) в Титульном листе по реквизиту «по месту учета» указывается код «215», а в верхней его части указываются ИНН и КПП организации-правопреемника. В реквизите «налогоплательщик» указывается наименование реорганизованной организации.

В реквизите «ИНН/КПП реорганизованной организации» указываются, соответственно, ИНН и КПП, которые были присвоены организации до реорганизации налоговым органом по месту ее нахождения.

Если представляемая в налоговый орган Декларация не является Декларацией за реорганизованную организацию, то по реквизиту «ИНН/КПП реорганизованной организации» указываются прочерки.

В Разделах 1.1 и 1.2 Декларации указывается код Общероссийского классификатора территорий муниципальных образований ОК 33-2013 (далее — код по ОКТМО) того муниципального образования, на территории которого состояла на учете в качестве налогоплательщика реорганизованная организация.

Источник: https://blanker.ru/doc/deklaraciya-po-usn-za-2015-2016-2017

Декларация УСН — образец заполнения

Налоговый кодекс Российской Федерации предоставляет огромный выбор разнообразных систем налогообложения. Но самая уникальная возможность, которую предоставляет государство молодым предпринимателям и новоорганизованным ООО — это упрощенная система налогообложения. Она позволяет очень сильно упростить работу с налогами.

Однако, это не освобождает налогоплательщика от сдачи отчетности. Учет и сдача могут оказаться очень проблематичными процессами, если не разбираться в системе и форме оформления. Чтобы справится с отчетностью без ошибок, можно найти в интернете для декларации по УСН образец заполнения.

Образец — прекрасная возможность свериться с установленной формой и избежать необходимости пересоставлять отчетность заново при случайных недочетах.

Заполнение декларации УСН

В системе и подаче декларации за 2018 год для ИП и ООО не появилось никак изменений. И, по видимому новой формы заявления декларации по УСН не предвидится: все разделы остаются до боли простыми при любом налогообложении, особенно для упрощенного — бланки содержат совсем элементарную информацию, заполнить которую в силах любой сотрудник бухгалтерии.

Однако, до перехода к самому заполнению необходимо рассмотреть несколько основных правил, которые определяют форму заполняемых статей декларации по УСН. Эти особенности декларируют как заполнить отчетность и как будет выглядеть бланк по декларации по УСН.

Во-первых, для любого упрощенца ФНС в налоговой декларации по УСН обязывает указывать вид УСН, на которой работает предприятие или предприниматель. Всего их две: «Доходы» и «Доходы минус расходы», а отличаются они налоговыми ставками — «6%» и » 15%».

Во-вторых, при закрытии ИП или ООО необходимо указывать это в декларации. Называться такая декларация будет «Ликвидационная декларация», потому что в ней оставляет информацию сам индивидуальный предприниматель о ликвидации и прекращении деятельности.

Если же остаются вопросы по заполнению декларации отчетной или годовой, то, как правильно налоговую декларацию заполняют, можно узнать онлайн. Есть много примеров, где отчетности заполняются на примере шаблонов налогообложения. Здесь же будет разобрано руководство по заполнению декларации по УСН в 2018 году, пошаговая инструкция, если говорить проще.

Порядок заполнения отчета

Декларация заполняет по особой форме и в соответствии с требованиями налоговой. Однако, помимо этого, налогоплательщики, в зависимости от системы на которой они работают (УСН «Доходы» или УСН «Доходы минус расходы»), заполняют разные страницы и разделы.

Это важно, потому что, заполняя отчетность, организация предоставляет информацию, необходимую для выставления налогового счета из Налоговой Службы. Никто не захочет получать чужой счет или, более того, штраф за недостоверную информацию в декларации и сдачу не вовремя из-за ошибки.

Как заполнить, последовательность действий

Если всё-таки возникают проблемы с заполнением из-за недостаточного опыта или сведений о форме заполнения, то это можно с легкостью решить, просто следуя инструкции и сопоставляя свою декларацию с примерами. Именно для этого далее приведен подробный последовательный разбор всех разделов отчетности и их заполнения.

Титульный лист

Это, можно сказать, лицо документа, поэтому заполняется лист справочной информацией, но и в ней не стоит допускать ошибок для предотвращения всевозможных неурядиц.

- В самом верху листа указывается ИНН, соответствующий выданному субъекту при постановке на учет. В строке 12 знаков, что равно количеству знаков в ИНН предпринимателей, но в ИНН для предприятий код ИНН всего 10. Оставшиеся ячейки, если они будут, стоит заполнить прочерками.

- Также есть строчка КПП, но она заполняется только юридическими лицами, поскольку у предпринимателей просто нет этого номера. Далее проставляется порядковый номер страницы в трехзначной форме, нормативно установленной государством.

- Далее, в строке «Номер корректировки» проставляется шифр вида отчета. Если отчетность предоставляется впервые ставится «0», но если это действительно корректировка к уже сданной декларации, то ставится номер по порядку сдачи корректировок.

- Также указывается период, за который сдана отчетность: год, 9 месяцев, полугодие, квартал. Но там может быть указаны и иные условия сдачи отчетности: «50» — если предприятие проводит ликвидацию, «95» — если предприятие производит смену системы налогообложения,»96″ — если предприятие прекращает работу на упрощенной системе налогообложения.

- Далее указывается код налогового органа, в который предоставляется отчетность. Также следует указать место предоставления декларации: «120» — если отчетность отправляется по месту жительства, «210» — если отчет отправляется по месту регистрации организации, «215» — если декларация сдается по месту нахождения принимающей организации.

- После указывается либо ФИО предпринимателя, либо наименование организации в четырех строках. Оставшиеся ячейки также перечеркивают. Более того, рядом необходимо указать номер телефона для связи.

- Последнее, что заполняется — количество страниц, которые включает декларация, а также количество страниц приложений к данной декларации. После ставят дату сдачи декларации и подпись сдающего ответственного лица.

Раздел 1.1

Заполнение этого раздела только для предпринимателей, работающих на УСН «Доходы».

- Как и на титульном листе, указываются коды ИНН и КПП, соответствующие действительным и указанным на первой странице. Также порядковый номер страницы в пачке документации.

- В строчках 010, 030, 060, 090 вписывают коды ОКТМО по месту регистрации ИП или по месту регистрации организации. Тут заполняется только первая строчка, вторая будет содержать значения только, если предприятие в течении отчетного года сменяло адрес ведения деятельности.

- В строке 020 выводится итоговое значение, получаемое путем вычитания строк 130 и 140 из раздела 2.1.1. Если в регионе также есть торговый сбор, то из полученного результата необходимо еще вычесть строку 160 из раздела 2.1.2. В строке 020 отражают только положительное значение платежей.

- Строка 040 фиксирует разницу строк 131, 141 и 020. При уплате торгового сбора, также нужно вычесть еще строку 161. Как и до этого, записываются только положительные значения, отрицательные итоги фиксируются в строке 050.

- Строчка 070 рассчитывается чуть сложнее: 132 — 142 — 020 — 040 + 050. Итог также вносится в нее только положительный, в противном случае результат отражают в строке 080. Если есть налоговый сбор, в вычитание добавляют строчку 162.

- Граф 100 рассчитывается по формуле: из раздела 2.1.1 (133 — 143) — (020 — 040 + 050 — 070 + 080) из раздела 1.1. Вносится только положительный итог, отрицательный идет в строку 110. В случае с торговым сбором всё это переносится в 163.

- Также в конце листа ставят дату и подпись, как и на титульном.

Раздел 1.2

Этот раздел заполняют только предприниматели на УСН «Доходы минус расходы».

- Сверху, как и на предыдущих листах, указывают код ИНН и КПП, при наличии. Проставляют номер страницы.

- Также, как и в разделе 1.1, в строчках 010, 030, 060, 090 вписывают коды ОКТМО либо по месту регистрации, для ИП, либо по месту регистрации, для организации. Заполняют только первую строку, вторая заполняется только, если предприятие в течении отчетного года меняло адрес ведения деятельности.

- В графу 020 переносят значение графы 270 из раздела 2.2.

- Для графы 040 результат считается так: 271 — 020. Если в итоге сумма получилась положительная, её заносят. Если нет, то в строку ставят прочерк, а результат переносят в графу 050.

- В строке 070 используется формула: 272 — 020 — 040 + 050. Итог вносят только положительный, опять же. Отрицательный переписывают в графу 080.

- Для строки 100 тоже используется формула, но чуть другая: 273 — 020 — 040 + 050 — 070 + 080. Если результат больше нуля, его вносят. Если нет — переносят в графу 110.

- В строчке 120 записывается что-то только когда результат строки 280 больше чем сумма в 273. Формула для расчета: 280 — 020 — 040 + 050 — 070 + 080. Если результат меньше нуля — в строку 110, как и в предыдущих.

Раздел 2.1.1

Заполняют только налогоплательщики на УСН «Доходы».

- Как и раньше, сперва вносят ИНН и КПП, если он есть. Ставят номер листа в декларации.

- Очень важная графа — 102, в нее заносится код, определяющий наличие работников в штате. Когда сотрудники есть — «1», а когда их труд не используют — «2». От этого зависит можно ли будет снизить налоговую ставку.

- В графы с 110 по 113 вписывают доходы за разные этапы отчетного периода — квартал, полгода, 9 месяцев и год.

- Строчки с 120 по 123 заполняют налоговой ставкой, которая была использована в периодах, указанных выше.

- В строках с 130 по 133 рассчитывается налог за каждый отчетный период. Вычисляют это, умножив доход из 110-113 на ставку из 120-123 и поделив на 100.

Раздел 2.1.2

Эти 2 страницы предназначены для пользователей УСН «Доходы», которые также оплачивают торговый сбор.

- Графы с 110 по 113 содержат размеры доходов за каждый из периодов: квартал, полугодие, 9 месяцев и год.

- В строчки 130-133 заносят рассчитанный налог. Делают это через ставки в графах 120-123 из раздела 2.1. Рассчитывается это путем умножения дохода за период на соответствующую ставку и делением на 100.

- Графы 140-143 содержат льготы за отчетный период. Тут важно наличие работников: если они есть, то льгота максимально может быть равно половине налога, если их нет, то налог может быть и полностью снижен до нуля.

- В 150-153 вписывают торговые сборы за периоды.

- Строки 160-163 наполняются размером оплаченного торгового сбора, на сумму которого можно уменьшить налог.

Раздел 2.2

Для пользователей УСН «Доходы минус расходы».

- Сверху, как всегда, ИНН, КПП и номер страницы.

- В графы с 210 по 213 вносят сумму дохода, полученного субъектом налогообложения за отчетный период.

- Строки 220-223 — это расходы за тот же самый отчетный период.

- Убыток, полученный за предыдущие годы, вносят в графу 230.

- Графы 240-243 содержат налогооблагаемую базу — расчеты вычета из граф 210-213 значений граф 220-223.

- В 260-263 вносят ставки налога за отчетные периоды.

- Графы 270-273 — это результат умножения налогооблагаемой базы из 240-243 на налоговую ставку из 260-263. Когда результат получается отрицательным, ставят прочерк.

- Графа 280 — результат умножения графы 243 на 1 процент, что является минимальной суммой налога.

Раздел 3

Этот лист заполняется только налогоплательщиками, получившими за отчетный период средства целевого финансирования. Он содержит всю сопутствующую информацию об этом пути получения дохода, поэтому если таковые поступления отсутствовали, заполнение раздела опускается.

Нулевая декларация

Бывают случаи, когда предприятие или ИП существует, но фактически не функционирует, что естественно приводит к отсутствию доходов. Тогда, при необходимости сдавать декларацию, сдают, так называемую, нулевую декларацию.

Это отчетность, которая не содержит ни статей доходов, ни статей расходов, а значит и подсчетов налога. Она может составляется ИП и ООО на любых системах налогообложения, вне зависимости от рода деятельности, но только в случаях реального простоя.

Декларация по УСН «Доходы», образец заполнения нулевки

Но даже если возникают какие-то вопросы или проблемы, связанные с заполнением такой вот «пустой» отчетности, всегда можно обратится к интернету. Там довольно легко можно найти образцы и примеры заполнения деклараций на любой вкус. Например, на официальном сайте ИФНС, где всё это точно будет достоверным и соответствующим времени.

Пример заполнения декларации по УСН «Доходы» при наличии деятельности

Но возвращаясь к разговору об обычной декларации, если после прочтения инструкции остаются какие-либо вопросы, то можно также легко найти этот образец в интернете. Так будет куда проще составить безошибочную декларацию и избежать возможных недопониманий, штрафов и санкций от Налоговой Службы.

Источник: https://inmoney.biz/deklaratsiya-usn-obrazets-zapolneniya/

Вышла новая декларация по налогу при УСН — новость

31 марта 2016

Новая форма декларации вступает в силу 10 апреля 2016 года. Организации к этому моменту уже отчитаются за 2015 год. А индивидуальным предпринимателям только предстоит сдать декларацию по УСН. Наталья Горбова, эксперт Школы бухгалтера комментирует изменения.

- Организации представляют декларацию не позднее 31 марта года, следующего за истекшим налоговым периодом. Декларацию за 2015 год надо было сдать не позднее 31 марта 2016 года.

- Индивидуальные предприниматели отчитываются не позднее 30 апреля года, следующего за истекшим налоговым периодом (ст. 346.23 НК РФ). Декларацию по УСН за 2015 год им надо сдать не позднее 4 мая 2016 года (из-за переноса выходных и праздничных дней).

Минюст РФ зарегистрировал 25.03.2016 г. приказ ФНС РФ от 26.02.2016 № ММВ-7-3/99@ «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, порядка ее заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в электронной форме».

Дата официального опубликования документа – 30.03.2016 г. Документ вступит в силу через 10 дней. Новая форма декларации станет обязательной 10 апреля 2016 года. Для организаций отчетная дата 31 марта 2016 г.

уже пройдет, сдавать повторно декларацию по новой форме не придется. Индивидуальные предприниматели сдают декларацию по УСН не позднее 4 мая 2016 г.

, им придется отчитывать по новой форме, поскольку, как указано в Приказе № ММВ-7-3/99@, прежняя форма декларации, утвержденная Приказом ФНС РФ от 04.07.2014 № ММВ-7-3/352 @, утрачивает силу.

Что учесть при заполнении новой декларации по УСН

Комментирует Горбова Наталья Сергеевна, руководитель направления обучения налогового учета и отчетности, ведущая онлайн-курса по УСН в Школе бухгалтера, аттестованный преподаватель ИПБР, член Палаты налоговых консультантов:

«Может так получиться, что не все налогоплательщики окажутся проинформированы о том, что налоговая служба в такие крайне жесткие сроки ввела новую форму декларации с отчетности за 2015 год, и представят декларацию по прежней форме.

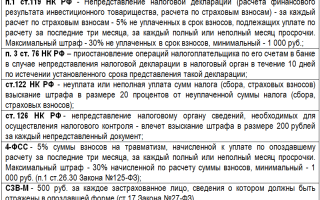

Что ждет такого налогоплательщика? Налоговый кодекс РФ ответственности за представление декларации по неустановленной форме не предусматривает. Есть ответственность за нарушение срока представления декларации по ст. 119 НК РФ. Иного вида нарушения и, соответственно, ответственности, не предусмотрено.

Судебная практика это подтверждает (Определение ВАС РФ от 18.08.2008 № 9982/08). Поэтому, представив декларацию по прежней форме, есть возможность отстоять свою правоту. Однако технически представить декларацию по «старой» форме могут только те налогоплательщики, которые сдают декларацию на бумаге.

В электронном виде прежняя форма будет приниматься налоговиками до даты вступления в силу Приказа ФНС РФ от 26.02.2016 № ММВ-7-3/99 @.

Чем отличается новая форма декларации от прежней?

Справедливости ради надо отметить, что изменения касаются москвичей, т.к. именно «московские» налогоплательщики, начиная с 1 июля 2015 года, уплачивают торговый сбор.

Пока торговый сбор больше ни один регион не ввел, а значит, расчет налога при УСН для них не изменился, и поменялись только реквизиты формы и, для упрощенцев с объектом «доходы», нумерация разделов.

Новая форма декларации по налогу при УСН позволяет отчитаться по уплаченному торговому сбору и принять его к вычету в целях уменьшения налога при УСН, подлежащего уплате (доплате) по итогам за налоговый период.

Обращаем внимание, что ранее, контролирующие органы выпускали рекомендации по отражению сумм уплаченного в 2015 году торгового сбора в налоговой декларации по УСН в форме, утвержденной Приказом ФНС РФ от 04.07.2014 № ММВ-7-3/352 @. Так, в Письмах ФНС РФ от 14.08.

2015 № ГД-4-3/14386@ «О порядке учета сумм торгового сбора налогоплательщиками, применяющими упрощенную систему налогообложения», от 12.08.2015 № ГД-4-3/14233 @ и от 12.08.

2015 № ГД-4-3/14230 @ высказана рекомендация плательщикам торгового сбора суммы уплаченного сбора отражать нарастающим итогом по кодам строк 140 — 143 Раздела 2.1 декларации.

На таких налогоплательщиков не распространяется ограничение в виде 50 процентов (значения по коду строк 140 — 143 не должны быть больше 1/2 суммы исчисленного налога (авансовых платежей по налогу)), указанное в алгоритме для строки 102 = «1» по кодам строк 140 — 143 Раздела 2.1 Декларации.

Таким образом, сначала надо уменьшить налог по УСН на взносы (не более чем на 50%) и потом оставшуюся сумму уменьшить на торговый сбор без ограничений (п. 8 ст. 346.21 НК РФ)»

Источник: https://school.kontur.ru/news/117

Налоговая декларация по УСН для ИП без работников

Ежегодный отчет в налоговую инспекцию – головная боль многих предпринимателей. Особенно ярко это ощущается, когда подходит дедлайн.

Заполнять декларацию не трудно, тем более, что скачать бесплатно бланк налоговой декларации для ИП на упрощенке за 2018 год, а также примеры заполнения для разных ситуаций можно в интернете.

Сдать декларацию тоже можно онлайн, но несколько вопросов остаются открытыми.

Декларация для ИП – куда и когда подавать

Перед тем, как приступать непосредственно к заполнению формы, нужно выяснить, сроки и все возможные пути подачи отчетности. Поскольку в этих вопросах есть некоторые нюансы, следует их внимательно рассмотреть.

Когда нужно подавать декларацию на упрощенке за 2018 год

Первый вопрос, который интересует налогоплательщиков: когда сдавать декларацию по УСН за 2018 для ИП. В налоговую декларацию вносятся данные состоянием на 01.01, но срок сдачи документа установлен законодательством до 30.04 следующего за отчетным года. Это значит, что отчитаться за 2018 год нужно успеть до 30.04.2019.

Что будет, если не успеть вовремя

Соблюдать сроки подачи декларации по упрощенке нужно обязательно, поскольку за опоздание предусмотрена система штрафов. Штрафные санкции зависят от сознательности налогоплательщика, а именно, внес ли он все платежи:

- если налогоплательщик просрочил декларацию, но налог предварительно оплатил, сумма штрафа составит 1000 руб.;

- если сумма налога не была внесена, будет работать такая формула начисления штрафов: помимо самого налога, согласно декларации, за каждый просроченный месяц нужно будет доплатить по 5% от суммы, но не меньше 1000 р. и не больше 30% в общей сложности.

Куда обращаться индивидуальному предпринимателю для сдачи отчетности

Подать декларацию и необходимые документы-приложения можно тремя путями:

- почтой;

- занести инспектору;

- онлайн.

Если планируется отправка документов по почте, делать это нужно ценным письмом с полным описанием вложения. Это снижает риск возникновения недоразумений по вине почтовой службы.

Второй вариант – занести лично в ИФНС. Главная сложность в этом случае – возможные очереди. График работы службы можно уточнить на сайте ФНС. Обязательно подготовить 2 копии декларации.

Самый простой и быстрый способ отчитаться за 2018 год по УСН для ИП – сделать это удаленно через интернет. Налоговая предоставляет свой специализированный рабочий сервис, который упрощает онлайн-подачу декларации. Для заполнения нужно оформить ЭЦП (цифровую подпись).

Что нужно знать о заполнении декларации

Бланк (форма) налоговой декларации по УСН «доходы» состоит из 6 частей, но сдавать нужно такие разделы: титульный лист, раздел 1.1, 2.1.1. Для плательщиков торгового сбора — 2.1.2, для получателей благотворительной помощи и другого финансирования — 3. Разделы 1.2 и 2.2 предназначены для внесения информации по системе «доходы минус расходы».

Общие правила:

- Все суммы проставляются в рублях, округляются математически.

- Авансовые платежи вносят в той сумме, в которой они были начислены, а не оплачивались.

- Взносы по страхованию заполняют в виде фактически уплаченной суммы.

- Если значение в какой-либо ячейке равно нулю, ставится прочерк «-«, если в строке больше ячеек, чем нужно для заполнения, во все оставшиеся клетки тоже проставляют прочерки.

- Страницы должны сдаваться пронумерованными.

- На каждом листе ставится дата и подпись. Даты на всех разделах должны быть идентичными.

- Если ИП имеет печать, она должна стоять на первой странице.

- Страницы нужно скрепить, но не сшивать или пробивать степлером, а при помощи канцелярской скрепки.

Образец заполнения для налогоплательщиков по УСН «доходы»

Заполнить декларацию можно сразу в электронном виде, а потом распечатать. При желании, бланк можно сначала загрузить, распечатать в пустом виде, а затем заполнять вручную черными чернилами, используя только печатные буквы. Подробная инструкция о том, как заполнить налоговую декларацию онлайн по УСН «доходы» рассматривается ниже.

Титульный лист

Алгоритм заполнения титульной страницы для ИП:

- Введите свой ИНН. Графа КПП не относится к ИП, это только для организаций, однако, согласно общим правилам заполнения, все пустые клетки нужно заполнить прочерками.

- В графу «Стр.» введите «001».

- Укажите, какой по порядку раз вы декларируетесь. Если это первичная подача, ставится «0—«.

- Внесите «34» для подачи отчетной декларации за предыдущий год и «50» при закрытии ИП в графу для налогового периода;

- Год вписывается тот, за который отчитываются, а не текущий.

- Код налоговой – для ИП вписывают код ИФНС по месту прописки. Налогоплательщики из Москвы могут посмотреть код своей налоговой здесь.

- Определяется место учета — трехзначный код, для индивидуальных предпринимателей — 120.

- Четыре пустые строки нужны для внесения своих фамилии, имени и отчества. Каждое слово вносят с новой строки. Оставшиеся пустые клетки и строку, по аналогии, заполняют прочерками.

- В соответствующие клетки вносится код по ОКВЭД.

- Следующие поля заполняют, если имело место преобразование предприятия (код действия и новый ИНН).

- Затем вносят контактный номер телефона, количество страниц самой декларации и количество листов, которые составляют приложения (копии документов).

- Потом страница делится на две половины. На левой стороне вписывают данные представителя налогоплательщика, если декларацию подает он. Если документ сдан лично налогоплательщиком, это указывается в первой ячейке при помощи кода «1».

- Правая половина заполняется налоговиками, ее оставляют пустой.

Раздел 2.1.1

Чтобы упростить себе задачу, лучше сначала внести данные в раздел под номером 2. Все разделы разбиты на строки и каждая имеет свой порядковый номер. Чтобы правильно формировать отчетность, придерживайтесь инструкций и подсказок. Так, для удобства и во избежание ошибок при заполнении декларации, в описании каждой строки указана формула расчета:

- ИНН вносится повторно, страница нумеруется 003.

- Начинать нужно с внесения вашей процентной ставки в строки 120-123

- Строка 102 предполагает указание, имеются ли у предпринимателя наемные сотрудники. «1» — если имеются, «2» — если нет.

- После этого вносят данные из книги учета доходов предприятия нарастающим итогом: за первый квартал, полугодие, 9 месяцев, годовой. Заполняют таким образом строки 110-113.

- Заполняют стр. 130-133 – сумма налога. Даны формулы для подсчета. Умножается доходная сумма на ставку налога. Сумму округляют.

- Отдельными строками (140-143) вносят нарастающим итогом сумму всех осуществленных за данный период страховых взносов в страховые фонды.

Раздел 1.1

Следующим пунктом для ИП по упрощенной системе налогообложения «доходы» идет заполнение первого раздела:

- Снова начинают с ИНН и нумерации страницы.

- Код ОКТМО вносится согласно регистрации ИП. Его нужно ввести 4 раза – состоянием на каждый из отчетных периодов. Но если место регистрации, а следовательно – и код ОКТМО у ИП не менялись, заполняется только строка 010 (первый раз), в остальных строках (030, 060, 090) проставляются «-«.

- Если индивидуальный предприниматель платит торговый сбор, он заполняет раздел 2.1.2 декларации и заполняет строки 020-050 за вычетом суммы торгового сбора.

- Если после вычета торгового сбора сумма получилась меньше, чем ноль, ее вносят в графу «сумма авансового платежа к уменьшению», но знак «-» не ставится.

- Таким образом заполняют данные за все кварталы отчетного года.

Нужна ли декларация при нулевом доходе

Если в течение года у предприятия не было никаких доходов, налоговая декларация все равно должна быть заполнена и сдана в срок.

Нулевая декларация (ее называют нулевкой) подается так же в случае недавней регистрации предприятия и в случае сезонности работы предпринимателя.

Чтобы не допустить ошибок, нужно внимательно изучить образец заполнения нулевого отчета в налоговую по УСН для ИП за 2018 год.

В двух словах инструкцию по заполнению можно описать так:

- Сначала скачать образец (пример заполнения) нулевой налоговой декларации по УСН «доходы» для ИП на упрощенке в 2018 году и чистый бланк-форму.

- Заполнение титульного листа нулевки не отличается от первой страницы обычной декларации по УСН, алгоритм есть выше.

- Нулевая декларация для ИП по УСН «доходы» — заполнение построчно. Эта таблица отображает, как заполнить нулевую налоговую декларацию по УСН «доходы» за 2018 год для ИП без работников (образец).

| 010 | Код ОКТМО | 102 | 2 | 110 | — | 150 | — |

| 020 | — | 110 | — | 111 | — | 151 | — |

| 030 | — | 111 | — | 112 | — | 152 | — |

| 040 | — | 112 | — | 113 | — | 153 | — |

| 050 | — | 113 | — | 130 | — | 160 | — |

| 060 | — | 120 | Ставка налога | 131 | — | 161 | — |

| 070 | — | 121 | Ставка налога | 132 | — | 162 | — |

| 080 | — | 122 | Ставка налога | 133 | — | 163 | — |

| 090 | — | 123 | Ставка налога | 140 | — | ||

| 100 | — | 130 | — | 141 | — | ||

| 110 | — | 131 | — | 142 | — | ||

| 132 | — | 143 | — | ||||

| 133 | — | ||||||

| 140 | — | ||||||

| 141 | — | ||||||

| 142 | — | ||||||

| 143 | — |

Если воспользоваться инструкциями и примерами, а также не опоздать со сроками ее подачи, никаких вопросов у налоговой возникнуть не должно. Ответственно подходите к сдаче ежегодной отчетности, чтобы избежать штрафов.

Источник: https://IP-vopros.ru/nalogi-i-platezhi/usn/nalogovaya-deklaratsiya-po-usn-dlya-ip-bez-rabotnikov

Налоговая декларация для ИП на УСН

- Где скачать актуальный бланк налоговой декларации УСН (по форме КНД 1152017)?

- Сроки подачи налоговой декларации

- Пример заполнения формы КНД 1152017

- Какие программы и сервисы помогут Вам заполнить декларацию?

Подготовить налоговую декларацию для ИП на УСН несложно — можно воспользоваться бесплатной официальной программой от ФНС РФ «Налогоплательщик ЮЛ», платной программой «1С:Предприниматель», заказать заполнение декларации в специализированной бухгалтерской компании.

Если Вы хотите заполнить декларацию вручную — скачайте актуальный бланк по форме по КНД 1152017 в формате PDF здесь.

Пример заполнения налоговой декларации

В примере приведена декларация для индивидуального предпринимателя без сотрудников на упрощенной системе налогообложения с налоговой ставкой 6% (доходы) не уплачивающего торговые сборы, который не изменял место регистрации (прописки) в течение отчетного года. Если Вам нужны другие варианты заполнения, Вы можете также использовать максимально подробную официальную инструкцию.

При заполнении шариковой ручкой можно использовать только чернила черного, фиолетового или синего цветов. При печати на принтере нужно использовать шрифт Courier New высотой 16-18 пунктов. Печатать можно только на одной стороне листа (двухсторонняя печать не допускается). Заполнение производится только заглавными буквами.

Для указанного примера нужно заполнить три страницы декларации:

- Титульный лист

- Раздел 1.1

- Раздел 2.1.1

Первая страница (Титульный лист)(см. пример заполнения)

- Заполните свой ИНН

- Номер корректировки — 0 (если Вы сдаете декларацию, а не исправления к ней)

- Код налогового периода — 34 (это означает, что декларация сдается за год)

- Отчетный год — год за который отчитываетесь

- Код налогового органа — четырехзначный код Вашей налоговой инспекции (можно узнать в уведомлении о постановке на учет физического лица в налоговом органе, которое Вам выдали при регистрации ИП в налоговой, либо здесь)

- Код по месту нахождения — код 120 значит по месту прописки ИП

- Заполните свои ФИО

- Код вида экономической деятельности по классификатору ОКВЭД — напишите свой основной код ОКВЭД (его можно узнать в выписке из ЕГРИП, которую Вы получили при регистрации ИП в налоговой)

- Нужно указывать код по новому ОКВЭД (ОК 029-2014 (КДЕС Ред.2)). Налоговая автоматически перевела старые коды в новые. Если Вы не знаете свои новые коды по ОКВЭД — можете узнать их с помощью этого сервиса (выписка в электронном виде о себе).

- Напишите свой номер контактного телефона

- Напишите, сколько страниц в Вашей налоговой декларации по УСН (обычно их 3)

- Если будете сдавать декларацию самостоятельно (а не с помощью представителя) поставьте 1 в поле налогоплательщик/представитель налогоплательщика

Вторая страница (Раздел 1.1)(см. пример заполнения)

- Напишите свой ИНН

- Поставьте номер страницы

- В строке 010 укажите свой код ОКТМО. Если в течение отчетного периода он не менялся — достаточно указать его только в строке 010. Узнать код по ОКТМО можно в уведомлении из Росстата, которое Вам выдали при регистрации ИП (если он с тех пор не изменился) либо в системе ФИАС здесь, либо с помощью официального сервиса Росстата.

- В строки 020, 040, 070, 100 нужно вставить значения, рассчитанные по соответствующим формулам. Для их вычисления необходимо сначала заполнить третью страницу декларации. Вернитесь к этому пункту после заполнения третьей страницы.

- После заполнения третьей страницы считаем строку 020: строка 130 минус строка 140. Строка 040 равна: строка 131 минус строка 141 минус строка 020. Строка 070 равна: строка 132 минус строка 142 минус строка 020 минус строка 040. И, наконец, строка 100 равна: строка 133 минус строка 143 минус строка 020 минус строка 040 минус строка 070. Эти вычисления приведены только для данного конкретного примера, точные формулы расчета указаны непосредственно в форме декларации под соответствующими строками.

Третья страница (Раздел 2.1.1)(см. пример заполнения)

- Напишите свой ИНН

- Поставьте номер страницы

- Укажите признак налогоплательщика (если не производите выплаты физическим лицам — 2)

- В строках 110, 111, 112, 113 укажите Ваш доход нарастающим итогом. Указать надо суммы именно за первый квартал, полугодие, девять месяцев и год, т.е. в строке 110 — доходы за первый квартал, в строке 111 — сумму доходов за первый и второй кварталы, в строке 112 — сумму за первый, второй и третий кварталы, в строке 113 — сумму за первый, второй, третий и четвертый кварталы.

- В строках 120-123 — ставка налога УСН «доходы», действующая в Вашем регионе (обычно 6%).

- В строках 130, 131, 132, 133 — нужно написать соответствующие суммы исчисленного налога. Например строка 130 будет равна: строка 110 умножить на строку 120 и разделить на 100 (т.е. берем, например, 6% от дохода за первый квартал).

- В строках 140, 141, 142, 143 — нужно написать нарастающим итогом соответствующие суммы уменьшающие Ваш налог УСН (страховые взносы, которые Вы платили за себя)

- Эти суммы указываются в том квартале в котором они были фактически оплачены.

- Это не сами суммы уплаченных взносов, а суммы уплаченных взносов уменьшающие Ваш налог. Т.е., например, как указано прямо в форме декларации: строка 140 может быть меньше либо равна строке 130 (для признака налогоплательщика = 2 — не производящего выплаты физлицам), но не может больше ее!

Убедитесь, что везде, где нужно проставлены даты и Ваша подпись и перед сдачей покажите налоговую декларацию своему налоговому инспектору, чтобы он смог ее проверить. Не забудьте поставить печать (если используете).

Как подавать налоговую декларацию УСН?

Налоговая декларация может быть подана:

- лично;

- по почте (с описью вложения);

- по телекоммуникационным каналам связи (через интернет).

Подавать налоговую декларацию ИП нужно в налоговый орган по месту своего учета. За нарушение сроков подачи придется платить штрафы, так что лучше не задерживаться. При подаче налоговой декларации лично — сделайте две копии — одна останется в налоговой, а другую, с пометкой о сдаче — отдадут Вам — обязательно сохраните эту копию.

Если предприниматель подает налоговую декларацию по почте (с описью вложения) — в почтовом отделении выдадут квитанцию с датой — эта дата и будет считаться датой подачи декларации.

В том случае, когда ИП одновременно ведет деятельность по нескольким системам налогообложения (например УСН + ЕНВД), необходимо подавать отдельно декларации и по УСН и по ЕНВД.

Сроки сдачи налоговой декларации для ИП на УСН

Налоговая декларация для индивидуальных предпринимателей на УСН (упрощенной системе налогообложения) в 2017-2018 годах заполняется и подается один раз в год (т.е. Вам не нужно заполнять и подавать декларацию каждый квартал) в срок до 30 апреля года следующего за истекшим налоговым периодом.

Источник: https://IP-nalog.ru/nalogi/nalogovaya-deklaratsiya.html