Всё, что необходимо знать об учете полученных и выставленных счетов-фактур

Счет-фактура является главным документом налоговой отчетности, позволяющим юридическому лицу получить вычет по налогу на добавочную стоимость. Ошибки при ведении учета счетов-фактур и в заполнении самих счетов приводят к тому, что налоговая инспекция не принимает их, а организация несет убытки.

Чтобы организовать и систематизировать информацию по поступающим и выданным счетам-фактурам средств государство предписывает организациям ведение специальной учетной документации.

…

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 . Это быстро и !

Что это за документ и какими нормативными актами он регулируется?

Порядок регистрации полученных и выставленных СФ

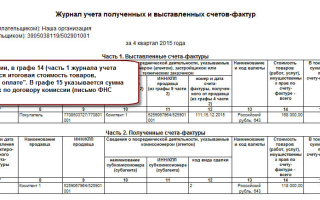

Журнал учета

Журнал учета СФ ведется исключительно организациями-посредниками, например, экспедиторами, агентами, комиссионерами и т.д. Журнал в данном случае позволяет налоговой службе отслеживать оплату НДС организациями, использующими фирмы-посредники.

Организации, обязанные уплачивать НДС, освобождены от ведения журнала учета, так как он дублирует информацию из книг покупок и продаж.

- Покупатель должен вести книгу покупок, в которой отражается информация о счетах-фактурах, выставленных ему продавцом. Это документ налоговой отчетности и в соответствии со ст.ст. 171, 172 НК РФ, подается в налоговый орган для расчета суммы вычета.

- Ведение книги возможно как в бумажном виде, так и в электронном с использованием цифровой подписи.

- Ведение электронной книги регламентируется Приказом ФНС РФ от 04.03.2015 № ММВ-7-6/93.

- Отражается также передача нематериальных активов и имущественных прав.

- При частичной оплате производится регистрация счета-фактуры на каждое перечисление денежных средств.

- Не фиксируются факты получения СФ при безвозмездной передачи товаров, выполнения каких-либо работ или услуг, полученные от брокера при покупке ценных бумаг и т.д.

- Регистрируются также таможенные декларации (вместо счета-фактуры), и документы, подтверждающие выплату НДС таможенному органу.

- СФ, заполненные с нарушением правил оформления, к регистрации в книге не допускаются.

- Срок хранения 5 лет.

- Продавец ведет книгу продаж, в которую заносятся данные о выписанных СФ.

- При частичной оплате счет-фактура регистрируется на каждую выплачиваемую покупателем сумму.

- Срок хранения 5 лет.

- Документ обязательно должен быть прошнурован, страницы пронумерованы.

- Данные о выставленных СФ вносятся в хронологическом порядке.

- СФ, заполненные с нарушением правил оформления, к регистрации в книге не допускаются.

Факт получения счета-фактуры покупателем должен быть занесен в книгу покупок с соблюдением следующих правил:

- заполняется документ руководящим лицом, либо уполномоченным им сотрудником;

- номер документа (СФ);

- дата внесения записи в учетный документ;

- дата оплаты товара согласно платежным документам;

- наименование продавца, ИНН/КПП;

- страна производства товара;

- номера таможенных деклараций, если товар зарубежный;

- средства, уплаченный за товар (с НДС);

- ставка по налогу;

- сумма продукции без НДС;

- подпись ответственного лица.

- Скачать бланк книги покупок

- Скачать образец книги покупок

Выставление СФ

В книгу продаж вносятся:

- дата внесения записи о СФ;

- номер счета-фактуры;

- наименование организации-покупателя, ИНН/КПП;

- фактическая дата оплаты товара;

- стоимость продукции с НДС;

- ставка по НДС;

- стоимость товара без учета налога;

- сумма налога;

- итог;

- подпись ответственного лица.

- Скачать бланк книги продаж

- Скачать образец книги продаж

Важно! Книги покупок и продаж в обязательном порядке прошнурованы, страница их должны быть пронумерованы.

Документальное фиксирование факта получения и выставления счетов-фактур имеет значение не только для налоговой отчетности, но и для бухгалтерского учета получаемых вычетов и оборота средств внутри организации. Для расчета по НДС используется два счета:

- счет 68 «Расчеты по налогам и сборам», кредит этого счета отражает начисленный НДС, а дебет размер возмещения;

- счет 19 «Налог на добавленную стоимость по приобретенным ценностям» отражает входной налог.

Рассмотрим особенности проводок, когда СФ выставлен, а также получен от поставщика и оплачен.

При получении

Юридические лица могут получить налоговый вычет по «входящему» НДС, то есть по тому налогу, который они выплатили при покупке товара для реализации. В таком случае начисление идет по двум счетам:

- Дебет счета 19 – Кредит счета 60 отражает НДС при покупке основных средств, проводка делается на основании входной СФ.

- Дебет счета 68 НДС – Кредит счета 19 отражает НДС к вычету.

При продаже

По СФ, который выставлен от вас, делаются следующие проводки:

- Дебет 90 Кредит 68 – начисление налога от продаж, документ для проводки – исходящий СФ.

- Дебет 76 Кредит 68 – начисление налога с поступивших авансовых платежей, проводка делается на основании авансового СФ.

- Дебет 68 Кредит 76 – регистрация НДС с авансового платежа при совершенной отгрузке. Основание для проводки – исходящий счет-фактура.

- Дебет 91 Кредит 68 – начисление НДС при безвозмездной передаче материальных ценностей (предоставлении услуг, работ). Основание для проводки – исходящий счет-фактура.

Заключение

Ведение учета входящих и исходящих СФ в организации должно быть основано на принципе максимального раскрытия информации для налоговых органов, которая впоследствии будет внесена в декларацию по НДС.

При оформлении документации стоит придерживаться действующего законодательства, стараться узнавать обо всех изменениях в нем. Это поможет избежать проблем с расчетом размера и получением вычета от государства.

Источник: http://101million.com/buhuchet/otchetnost/deklaratsii/nds/schet-faktura/pravila-ucheta.html

Учет и налоги при продаже недвижимости

Объекты недвижимости, как правило, стоят совсем недешево. Соответственно, цена ошибки бухгалтера, неправильно отразившего в налоговом или бухгалтерском учете доходы или расходы от продажи, будет достаточно высока.

Поэтому необходимо выяснить, как все сделать верно, чтобы снизить риск штрафных санкций и избежать ненужных разбирательств с налоговиками.

В соответсвии с ГК к недвижимости относятся земельные участки, участки недр и все объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения и незавершенное строительство. В рамках статьи мы рассмотрим только продажу зданий, сооружений и прочих помещений, учитываемых на балансе в качестве основных средств.

Прежде всего напомним, что право собственности на объект недвижимости требуется зарегистрировать в ЕГРН.

Следовательно, перед тем как продать имущество, организация должна проверить, имеется ли в наличии документ, подтверждающий право собственности на данный объект. Ведь сделку по продаже объекта могут признать незаконной, если право собственности продавца не было зарегистрировано в надлежащем порядке.

Переход права собственности на объект недвижимости к покупателю на основании договора купли-продажи также подлежит государственной регистрации.

Порядок начисления НДС

Реализация объекта недвижимости облагается НДС. Продажная стоимость имущества должна включить в себя НДС по ставке 18%. Налоговая база определяется в порядке, предусмотренном п. 1 ст. 154 НК РФ.

Когда составлять счет-фактуру и начислять НДС

По общему правилу НДС необходимо начислять на более раннюю из дат: дату отгрузки или дату получения оплаты. Для объектов недвижимости днем отгрузки считается день передачи имущества по акту или иному документу. Поэтому необходимо действовать в следующем порядке.

Если покупатель перечислил за здание или помещение аванс, то не позднее чем через пять календарных дней после получения денежных средств продавец должен составить счет-фактуру на сумму аванса и передать один экземпляр покупателю. На основании счета-фактуры на аванс продавец делает запись в книге продаж.

В течение пяти календарных дней после подписания сторонами акта о передаче объекта недвижимости оформляется счет-фактура на продажу. Продавец должен зарегистрировать этот документ в книге продаж.

Если ранее был начислен НДС с аванса, то после подписания акта о передаче имущества и начисления НДС с продажной стоимости его можно принять к вычету.

Запись в книге покупок продавец сделает на основании выставленного счета-фактуры на аванс.

Если реализуется жилое помещение

Несколько слов следует сказать про реализацию жилых зданий и помещений. Дело в том, что продажа данных объектов не облагается НДС. На этом основании и при покупке либо строительстве жилых помещений «входной» НДС со стоимости материалов и подрядных работ не принимается к вычету.

Когда учитывать доходы

При реализации любого объекта, в том числе и незавершенного строительства, у организации возникают доходы, равные его продажной цене без НДС. Датой признания доходов при использовании метода начисления будет день передачи недвижимого имущества по передаточному акту или иному документу.

Еще раз подчеркнем, что доходы от реализации следует учитывать на дату передачи имущества по акту, то есть в тот же день, когда начисляется НДС.

К сведению. Если объект недвижимости был продан взаимозависимому с организацией лицу до истечения пяти лет с момента ввода в эксплуатацию и по этому объекту начислялась амортизационная премия, то при реализации сумму этой премии придется учесть в составе внереализационных доходов.

Лица, которые признаются взаимозависимыми, перечислены в п. 2 ст. 105.1 НК РФ. В частности, взаимозависимыми будут две организации, если одна из них владеет долей в уставном капитале второй и доля эта превышает 25%.

В каком порядке отражать расходы

После передачи покупателю объект недвижимости больше не используется в хозяйственной деятельности.

Поэтому с 1-го числа месяца, следующего за месяцем, в котором был подписан передаточный акт, по этому основному средству необходимо прекратить начислять амортизацию, если она начислялась линейным методом. При использовании нелинейного метода при выбытии объекта суммарный баланс соответствующей амортизационной группы уменьшается на его остаточную стоимость.

Кроме того, на дату учета доходов от реализации объекта недвижимости, учитываемого в составе основных средств, организация вправе отразить в расходах его остаточную стоимость.

При этом остаточная стоимость определяется как разность между первоначальной стоимостью имущества и суммой начисленной за время его использования амортизации. Кроме того, учитываются также расходы, связанные с реализацией имущества, например стоимость услуг компании, занимающейся оценкой, и затраты на техническую инвентаризацию.

Как учесть убыток от продажи

Если продажная стоимость объекта недвижимости без НДС ниже суммы его остаточной стоимости и расходов на продажу, у организации возникает убыток от реализации основного средства.

В п. 3 ст. 268 НК РФ предусмотрен особый порядок учета убытков от реализации амортизируемого имущества. Убыток списывается в прочие расходы равными долями в течение срока, определяемого как разница между сроком полезного использования и фактическим сроком эксплуатации до момента реализации.

Пример 1. ООО приобрело и ввело в эксплуатацию в апреле 2010 г. деревянное помещение под склад. Срок полезного использования — 204 месяца. В октябре 2014 г. помещение было продано с убытком в 150 000 руб. Как учесть убыток?

Фактически объект использовался организацией 54 месяца. Поэтому согласно п. 3 ст. 268 НК РФ списывать убыток организация должна в течение 150 месяцев (204 мес. — 54 мес.). Сумма ежемесячных расходов равна 1000 руб. (150 000 руб. : 150 мес.).

Продажа недвижимости и налог на имущество

Согласно п. 1 ст. 374 НК РФ объекты недвижимости, учитываемые на балансе в составе основных средств, облагаются налогом на имущество организаций. Другими словами, начислять налог на имущество необходимо на те объекты, которые учитываются на бухгалтерских счетах 01 «Основные средства» и 03 «Доходные вложения в материальные ценности».

Как уже указывалось, после подписания сторонами акта о передаче имущества организация-продавец должна списать первоначальную стоимость реализованного объекта недвижимости со счета 01 на счет 45 «Товары отгруженные». Поэтому со дня подписания акта о передаче налог на имущество организаций в отношении данного объекта продавец уплачивать не должен.

Отметим, что организация, которая приобрела и начала использовать объект недвижимости, учитываемый в составе основных средств на счетах 01 или 03, обязана платить за него налог на имущество независимо от того, зарегистрировано право собственности на него или еще нет.

То есть для начисления налога на имущество достаточно, чтобы объекты были введены в эксплуатацию. Специалисты финансового ведомства также напоминают, что объекты, право собственности на которые не зарегистрировано, должны учитываться на отдельном субсчете к счету 01 «Основные средства».

КОММЕНТИРОВАТЬ / 0 ПОДПИСАТЬСЯ

Источник: https://expbiz.ru/biznes-stati/v-pomoshch-biznesu/uchet-i-nalogi-pri-prodazhe-nedvizhimosti.html

Синхронизируем НДС и Простое товарищество: учет счетов-фактур в совместной деятельности

Представим ситуацию: при работе в рамках договора Простого товарищества реализацией товаров, работ, услуг занимаются несколько товарищей. Напомним, что заключение договора Простого товарищества (совместной деятельности) обязывает исчислять и уплачивать НДС со всей выручки.

К слову, согласно буквальному толкованию п.п. 1 и 2 ст. 174.1. НК РФ, «исходящие» счета-фактуры в Простом товариществе может выставлять только товарищ, ведущий общий учет операций по НДС.

Но как мы писали ранее в одной из рассылок (Особенности уплаты НДС в Простом товариществе), данная позиция не отражает гражданско-правовой сути договора Простого товарищества и является ошибочной, поскольку:

- Каждый товарищ в качестве вклада в совместную деятельность может внести, в том числе, и связи с контрагентами (клиентами, поставщиками, подрядчиками и т.п.). При этом контрагенты каждого из товарищей могут не согласиться перезаключить договор и работать с другим товарищем, который им неизвестен;

- В совместной деятельности один товарищ может заниматься закупом товаров и с ним будет связан «входной НДС», а другой товарищ — заниматься сбытом и с ним связан «исходящий НДС».

- Кроме того, Простое товарищество может быть негласным (ст. 1054 ГК РФ), и в таком случае товарищи просто обязаны выставлять счета-фактуры только от своего имени.

Узнайте из другой полезной статьи Центра taxCOACH®

Разбираем особо: Простое товарищество. Дополнительные возможности!

Итак, «исходящие» счета-фактуры в рамках Простого товарищества могут быть выставлены от имени любого из товарищей. Тем более, что в таком случае бюджет не теряет в поступлениях НДС, уменьшения налоговой базы по НДС не происходит.

Но при выставлении «исходящих» счетов-фактур у товарища, не ведущего общие дела, безусловно возникнут следующие вопросы, требующие разрешения:

Как в таком случае нужно заполнить и учесть счет-фактуру для целей уплаты НДС?

Вопрос совсем не праздный, если задуматься о покупателях товаров, работ, услуг Простого товарищества. Ведь для того, чтобы у них не возникло проблем при проверке декларации по НДС, счет-фактура, выставленная Товариществом, должна быть надлежащим образом отражена в декларации, составленной по итогам деятельности Товарищества за налоговый период.

Никаких разъясняющих правил по порядку заполнения и учету счетов-фактур при осуществлении сделки товарищем, не ведущим общие дела, не предусмотрено. А по ст. 174.1. НК РФ все обязанности налогоплательщика НДС выполняет товарищ, ведущий общие дела.

Именно он ведет книгу покупок и книгу продаж, журнал учета выставленных и принятых счетов-фактур в рамках совместной деятельности, отражает в своей декларации выручку по НДС и уплачивает налог в бюджет.

То есть товарищ, не ведущий общие дела, сам не сможет уплатить НДС по выставленной им счет-фактуре.

Предлагаем устранить этот явный пробел и применить по аналогии правила выставления и учета счетов-фактур при агентской схеме отношений по модели договора комиссии, закрепленных в Постановлении Правительства РФ от 26.12.2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС» (далее — Постановление Правительства № 1137).

С нашей позиции, товарища, не ведущего общие дела, заключившего сделку по реализации товара (работы, услуги) в рамках совместной деятельности условно можно рассматривать в качестве комиссионера, а товарища, ведущего общие дела, как комитента.

Читайте уже сейчас бесплатно уникальную книгу Центра taxCOACH®

таксБУК «Практическое пособие по оптимизации Среднего бизнеса» вер 8.0

Аналогия просматривается в том, что несмотря на совершение сделки и выставление счет-фактуры иным товарищем от своего имени, такая сделка все равно должна быть учтена для целей обложения НДС у товарища, ведущего общие дела.

Порядок выставления и учета счетов-фактур при договоре комиссии очень хорошо ложится на отношения, возникающие при заключении сделки товарищем, не ведущим общие дела.

Итак, пошагово рассмотрим предлагаемый нами порядок выставления и учета счет-фактур при заключении сделок по реализации от имени простого товарищества товарищем, не ведущим общие дела:

1) Товарищ, не ведущий общие дела, осуществляющий реализацию товаров (работ, услуг) в рамках договора Простого товарищества, составляет счет-фактуру и передает ее покупателю.

В счет-фактуре участник, не ведущий общие дела, указывает себя в качестве продавца и заполняет свои данные в графах 2, 2а и 2б счет-фактуры (наименование, место нахождение, ИНН/КПП), как комиссионер по агентскому договору (1).

Источник: https://www.taxcoach.ru/about/news/Sinhroniziruem_NDS_i_Prostoe_tovarishchestvo-_uchet_schetov-faktur_v_sovmestnoy_deyatelnosti/

Регистрация счетов-фактур: девять особых ситуаций (Матвеева Н.)

Дата размещения статьи: 24.05.2015

Обычно у компаний не возникает сложностей с регистрацией счетов-фактур в журнале их учета, книгах покупок и продаж. В журнал учета счета-фактуры попадают в момент выставления или получения, в книги продаж — в момент отгрузки товара, в книги покупок — в момент получения права на вычет.

Но есть ряд ситуаций, в которых у бухгалтера могут возникнуть затруднения при регистрации счетов-фактур.Для начала вспомним положения о регистрации счетов-фактур, закрепленные в НК РФ.Согласно п. 3 ст.

169 НК РФ плательщик НДС обязан вести журналы учета полученных и выставленных счетов-фактур, книги покупок и продаж:1) при совершении операций, признаваемых объектом налогообложения в соответствии с гл. 21 НК РФ, за исключением операций, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст.

149 НК РФ;2) в иных случаях, определенных в установленном порядке.Из п. 3.1 ст.

169 НК РФ следует, что лица, не являющиеся плательщиками НДС, обязаны вести журналы учета полученных и выставленных счетов-фактур в случае, если эти лица выставляют и (или) получают счета-фактуры при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров.Согласно п. 8 ст.

169 НК РФ порядок ведения журнала учета полученных и выставленных счетов-фактур, книг покупок и продаж устанавливается Правительством РФ.В настоящее время действует Постановление Правительства РФ от 26.12.2011 N 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее — Постановление N 1137).

В Приложении 3 к этому Постановлению содержатся Правила ведения журнала учета счетов-фактур (далее — Правила ведения журнала), в Приложении 4 — Правила ведения книги покупок, в Приложении 5 — Правила ведения книги продаж.Общие правила регистрации счетов-фактур таковы.В журнале учета исходящие счета-фактуры регистрируются в ч. 1 по дате их выставления (составления).

А полученные счета-фактуры регистрируются в ч. 2 журнала по дате их получения (п. 3 Правил ведения журнала).В книге покупок регистрируются счета-фактуры, полученные от продавцов и зарегистрированные в ч. 2 журнала учета счетов-фактур, по мере возникновения права на налоговые вычеты (п. 2 Правила ведения книги покупок).В книге продаж регистрируются выставленные (составленные) счета-фактуры во всех случаях, когда возникает обязанность по исчислению НДС. Регистрация производится в том периоде, в котором возникает налоговое обязательство (п. п. 2, 3 Правил ведения книги продаж).Теперь перейдем к частным случаям, в которых регистрация счетов-фактур имеет свои особенности.

Регистрация входящих счетов-фактур

Ситуация N 1. Покупатель получил счет-фактуру без НДС от организации на спецрежиме

Организации на УСН, ЕНВД и ЕСХН не являются плательщиками НДС (п. 3 ст. 346.1, п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ). А потому они не обязаны выставлять счета-фактуры при реализации своих товаров, работ или услуг. Но на практике некоторые из таких компаний выдают контрагентам не только накладные и акты, но и счета-фактуры с пометкой «Без НДС».

Перед покупателем, который является плательщиком НДС, встает вопрос: надо ли регистрировать такие счета-фактуры в журнале учета и книге покупок?Мы считаем, что в ч. 2 журнала учета покупателю нужно сделать запись о подобном счете-фактуре. На это есть две причины.

Во-первых, Постановление N 1137 не содержит оговорки о том, что в журнале надо регистрировать только счета-фактуры, полученные от плательщиков НДС. Во-вторых, в п. 9 Правил ведения журнала приведен закрытый перечень счетов-фактур, не подлежащих регистрации. И в нем не упомянут счет-фактура, выставленный продавцом на спецрежиме без выделения суммы НДС.

Что касается книги покупок, в рассматриваемом случае вписывать в нее счет-фактуру не требуется. Ведь она ведется в целях определения суммы НДС, предъявляемой к вычету (п. 1 Правил ведения книги покупок). А счет-фактура без НДС, выставленный продавцом на спецрежиме, не содержит суммы налога и не дает покупателю права на вычет.

Ситуация N 2.

Покупатель получил счет-фактуру с НДС от организации на спецрежиме

Источник: http://xn—-7sbbaj7auwnffhk.xn--p1ai/article/6039

Когда выставляется счет-фактура — в каких случаях и сроки

Счет-фактура – это документ, который официально подтверждает оказание и стоимость определенных услуг или работы, а также выдачу продукции. Контрагент заполняет этот документ для легитимности оказания услуг, при этом в государственный бюджет уплачивается НДС.

Все факторы учета, включая сроки, особенности заполнения, порядок и применение таких счетов обозначены в Налоговом кодексе. Более того, такая документация является юридическим основанием для приема товара получателем и суммы НДС в качестве вычета. В бухгалтерском учете документы данного типа используются для ведения учета НДС.

Этот документ является главным, поскольку открывает возможность для уплаты, и для возврата НДС. Поэтому стоит с особым вниманием подойти к деталям его оформления.

Ниже перечисленные лица должны составлять счета-фактуры:

- те, кто освобожден от уплаты НДС;

- по операциям, которые не облагаются налогом;

- по сделкам, которые облагаются налогом;

- по сумме предварительно полученной оплаты;

- покупатели имущества, которое является муниципальным или государственным, но не взятого на учет учреждениями, представляющими муниципальную или государственную казну;

- предприятия и ИП, которые находятся на учете налоговой службы, покупающие в России определенные товары, услуги или работы у иностранцев, которые не числятся в органах налоговой инспекции.

Тот, кто относится к первому или второму пункту в счете-фактуре пишут «Без налога (НДС)», а тот, кто относится к пятому и шестому пункту составляют данный документ для отгруженных товаров и услуг, а на сумму предоплаты – нет.

Кому не нужно составлять данный документ:

- лицам, которые освобождены от уплаты НДС;

- предприятиям и предпринимателям, занимающимся розничной торговлей, общественным питанием, исполнением работ, оказанием услуг населению при продаже продукции по наличному расчету с выдачей продавцом бланка строгого образца;

- банкам по операциям необлагаемым налогами;

- по продаже ценных бумаг, освобожденных от налоговых сборов (кроме услуг посредников и брокеров);

- негосударственные ПФ и страховые компании по выплатам необлагаемым налогами.

В согласии пунктом 3 статьи 168 НК РФ:

- при получении предоплаты в счет будущих поставок или предоставления товара или услуг, при передаче прав на имущество необходимо выставить счет-фактуру покупателю на протяжении пяти календарных дней с момента получения оплаты в счет поставки товара или услуг, передачи имущественных прав;

- во время предоставления товаров или услуг, а также имущественных прав лицо, которое платит налоги, обязано выставить покупающему лицу счет-фактуру в течение пяти дней со времени отгрузки продукции, предоставления услуг или передачи прав на имущество.

Данный документ должен подписывать директор и главный бухгалтер предприятия или другие должностные лица, которые наделяются доверенностью действовать от имени фирмы.

Им могут передать соответствующие полномочия приказом от имени компании, который определяет перечень лиц, которые имеют полномочия подписывать документы. Когда такой документ выставляет ИП, то он же и должен поставить подпись и обозначить реквизиты свидетельства о регистрации ИП.

Счета-фактуры выставляются по указанным операциям:

- Продажа товаров, которые облагаются НДС и освобождены от его уплаты, имущественных прав в России; если такие права передаются безвозмездно, то счет-фактура пишется продавцом в двойном экземпляре (для продавца и для покупателя). Если за передачу прав или реализацию товаров или услуг предусмотрена плата, то нужно действовать в согласии с пунктом 3 статьи 168 НК РФ.

- Получение денежной оплаты в счет будущих работ и услуг (составляет продавец).

- Передача в пределах РФ товаров, предоставление услуг для своих нужд, расходы на которые не подлежат вычету при калькуляции налога на прибыль фирмы.

- Исполнение строительных и монтажных работ для себя (заполняется организацией).

- Финансовая помощь и на пополнение специальных фондов в счет доходов или оплаты предоставляемых услуг и товаров (заполняет продавец).

- Получение дисконтной скидки по облигациям или векселям в виде денег, которые получены в счет оплаты услуг или товаров.

- Перечисление денег по товарному кредиту, когда его стоимость превышает сумму, согласующуюся по ставкам рефинансирования ЦБ РФ.

Требования к оформлению

Главная информация:

- Перечень оказанных услуг и выданной продукции.

- Реквизиты и названия участников сделки.

- Обозначение цен всех наименований.

- Полная стоимость, ставка и сумма налога.

По взаимному согласию сторон принимается решение о том, каком виде подавать документацию (в бумажном или электронном).

Составить документ обязаны:

- все те, кто платит НДС, при сделках, которые подвержены налогообложению;

- налоговый агент – за поставщика услуг;

- те, кто используют свое освобождение от уплаты НДС по 145 статье НК РФ.

Также в данных категориях также могут быть посредники, которые платят налоги в согласии с общим режимом, с УСН или другим специальным режимом уплаты.

Не должны заполнять данные документы:

- предприниматели и фирмы, занимающиеся розничной торговлей, общепитом или оказанием услуг населению за денежную плату (с подтверждающими документами);

- те, кто осуществляет не облагаемые налогами операции;

- те, кто платит налоги по специальным режимам (за определенными исключениями);

- если получен аванс в счет будущих поставок ТРУ, при этом цикл производства является длительным;

- лица, которые заключили сделку при реализации ТРУ и при этом не платят ил освобождены от уплаты НДС (облагаемые – ставка 0%, необлагаемые – в согласии со статьей 149 Налогового кодекса).

По причине ошибок во время заполнения бланка налоговая служба может снять вычет и сумма налога будет увеличена. Речь идет о таких ошибках:

- Ошибки, которые не дают возможности определить наименование приобретенного товара или услуги.

- Те ошибки или искажения, которые лишают возможности определить данные о продавце и покупателе.

- Если невозможно увидеть ставку НДС по товару.

- Если нереально определить сумму налоговых сборов.

- Если присутствуют ошибки для определения цены услуг или товаров, или в предоплате.

Существуют правила нумерации счета-фактуры:

- Номер записывают в согласии с хронологией и по возрастанию.

- Его указывают в первой строке.

- Нумерация дополняется с помощью цифровых индексов через «/», если документ составили доверительные управляющие или обособленные подразделения.

- Возобновление номеров производится по усмотрению компании.

Сроки предъявления

Срок на выставление фактуры составляет не более пяти дней, при этом должно произойти: произведение полной или частичной оплаты услуг или продукции, отгрузки ТРУ, в счет будущих поставок, и передаются имущественные права. Счет ведется со дня, который наступает после дня, в течение которого были оказаны услуги или совершены продажи.

Если в первичном документе изменилась стоимость, то заполняют корректировочную счет-фактуру на протяжении пяти дней с момента первого заполнения бланка. Покупатель соглашается на изменение цен, затем производятся финансовые операции.

Ответственность за нарушение сроков

Организации могут заработать штраф, если не имеют этого документа. Также штраф может быть назначен во время проверки фирмы, если не соблюдены сроки на стыке двух облагаемых налогами периодов.

Бывает так, что дата выставлена не в конце текущего периода, а в начале следующего. А это может быть истолковано как отсутствие счета-фактуры.

Нюансы

Даже если несколько партий товара на протяжении пяти дней были поставлены одному человеку (без перебоев в поставке), данный документ предоставляется один раз. Значит за пять дней с первой отгрузки можно составлять один счет-фактуру (если производятся ежедневные поставки одному человеку).

Если товар отгружен до того, как был оплачен, то документ предоставляется в течение пяти календарных дней с даты отгрузки товара. Дата передачи права собственности не имеет значения.

По выполненным услугам счет нужно предъявить после их осуществления (кроме случаев предварительной оплаты от компании-покупателя)

Поскольку для поставщиков не имеет особого значения сроки предоставления счета-фактуры, то иногда продавцы выставляют ее во время подписания договора. Ну а досрочное получение заполненного бланка не повлияет на вычитание НДС.

Отдельные виды операций

При ввозе продукции на таможню России уплачивают НДС. Данная операция фиксируется в журнале учета полученных счетов-фактур и в книге покупок. При таких обстоятельствах заполняется таможенная декларация и платежный документ об уплате НДС.

Если говорить об оказании посреднических услуг, то ведение такой деятельности производится в случае реализации или приобретения продукции для клиента.

Предприятия и предприниматели, которые действуют в интересах другого лица по определенным договорам, должны зарегистрировать в книге продаж счета-фактуры, которые выставлены определенному доверителю на сумму оказанных услуг.

Электронный вид документа

Он имеет юридическую ценность наравне с бумажной версией, поскольку содержит все данные и должен быть подписан уполномоченным лицом и выставлен на протяжении пяти дней. Заполненный бланк служит основанием для вычета НДС.

В электронном виде документ сохраняется на протяжении четырех лет и регистрируется в журнале учета и книгах продаж и покупок. Его может передать только оператор электронного документооборота в том формате, который установлен налоговой службой. Более того, государственные органы имеют нормативную базу по обработке электронных документов.

Бланк счет-фактуры скачать.

Ведение журналов учета

Продавец заполняет журнал учета тех счетов-фактур, которые выставлены покупателям:

- В первой части журнала находится реестр или таблица выставленных фактур. В нем указаны в хронологическом порядке выставленные счета. Не вносятся операции, связанные с внутренним применением продукции, проценты с векселей, финансовая помощь. Или при желании можно заполнить эти данные на отдельном листе в разрезе журнала.

- Во второй части расположены прошнурованные и пронумерованные вторые экземпляры фактур (первый у покупателя). Обычно журнал заводят на определенный период времени. Полученные фактуры

Во время покупки товара или услуг новые документы фиксируются в данном журнале (речь идее о полученных от продавцов счетах-фактурах).

Одна из них в виде таблицы с реестром полученных счетов, которые продавец вносит по мере поступления.

Вторая часть содержит оригиналы документов. Более того, если речь идет о служебной командировке, то фирма может принять возвращенную сумму НДС. Возмещение средств осуществляется по бланку строгой отчетности, а сумма не заносится в счет-фактуру.

Бланки строгой отчетности хранятся в журнале, если речь идет о таких услугах:

- перевозка рабочих лиц на место командировки и назад;

- предоставление постельного белья в поезде;

- услуги аренды жилых помещений во время командировки.

Наличие счета-фактуры приносит:

- устранение проблем с зачетом НДС;

- упрощение и упорядоченность бухгалтерского учета;

- электронный вид документа упрощает инфраструктуру бумажного документооборота;

- снижаются затраты на внесение информации в учетную систему;

- обеспечение упорядоченности действий сторон, между которыми составлен договор оказания услуг или поставки продукции.

Итак, основы бизнеса заставляют знать налоговое законодательство, поэтому налогоплательщики должны знать, что счет-фактура используется для подтверждения права на вычет НДС.

Было бы полезно иметь полное представление о данном налоговом документе. Во время продажи продукции и оказания услуг, передачи прав собственности исполнители или поставщики начисляют НДС с помощью выписки этого документа.

Источник: https://arenateam.ru/pravo/schet-faktura.html

НДС. Какая ответственность предусмотрена за отсутствие (неведение) или ведение с ошибками книги покупок и книги продаж, журнала учета счетов-фактур?

Ответственность именно за их отсутствие (неведение) или ведение с ошибками законодательно не установлена. Однако при определенных условиях такие нарушения могут повлечь к ответственности по иным основаниям.

Обязанность вести книгу продаж, книгу покупок установлена п. 3 ст. 169 Налогового кодекса РФ.

Обязанность вести журнал учета счетов-фактур для лиц, выставляющих или получающих такие счета-фактуры в рамках предпринимательской деятельности в интересах другого лица (по договорам комиссии, агентирования, транспортной экспедиции, при выполнении функций застройщика), установлена п. 3.1 ст. 169 Налогового кодекса РФ.

Ответственность за их отсутствие (неведение) или ведение с ошибками законодательно не установлена. Однако такие нарушения могут повлечь ответственность по иным основаниям, если к совершению правонарушения привело именно данное несоблюдение требований законодательства (ст. 106 Налогового кодекса РФ).

В частности, это может привести к ответственности:

– связанной с неуплатой (неполной уплатой) налога;

– в связи с грубым нарушением правил учета доходов, расходов и объектов налогообложения;

– за непредставление документов (сведений) налоговой инспекции, представление их в неполном объеме (искаженном виде).

Во избежание споров с налоговой инспекцией целесообразно:

– вести книгу продаж и книгу покупок в порядке, утв. Постановлением Правительства РФ № 1137 от 26 декабря 2011 г. (посредникам, выставляющим или получающим счета-фактуры, – вести журнал учета счетов-фактур); – своевременно регистрировать в них полученные и выставленные (оформляемые для себя) счета-фактуры;

– при обнаружении ошибок в заполнении исправлять их по мере выявления в установленном порядке.

Ответственность за неуплату (неполную уплату) налога

Отсутствие (неведение) книги покупок и книги продаж или ведение их с ошибками может повлечь следующую ответственность за неуплату (неполную уплату) налога:

– налоговую ответственность по ст.

122 Налогового кодекса РФ за неуплату или неполную уплату сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия);

– административную ответственность по ст. 15.

11 КоАП РФ за грубое нарушение правил ведения бухучета и представления бухгалтерской отчетности;

– уголовную ответственность по ст. 199 Уголовного кодекса РФ в случае обнаружения факта уклонения от уплаты налогов.

При этом должна быть доказана причинно-следственная связь между нарушением требований законодательства и установленным фактом правонарушения. Судебная практика неоднозначно трактует связь между отсутствием (неведением) этих документов, ошибками в них и установленным фактом неуплаты (неполной уплаты) налога (например, в части применения вычетов по НДС).

| Ситуация | Позиция налогоплательщика | Позиция налоговой инспекции | Решение суда |

| Постановление ФАС Центрального округа по делу № А35-11621/2011 от 31 января 2013 г. | |||

| Организация приняла НДС к вычету по счетам-фактурам, не зарегистрированным в книге покупок.В результате ошибки были зарегистрированы другие счета-фактуры | Ошибки в заполнении книги покупок сами по себе не должны лишать организацию права на налоговый вычет.Все другие условия для применения вычета организация соблюла | Указанные в книге покупок счета-фактуры организация не представила.Представленные счета-фактуры вообще не зарегистрированы в книге покупок, что должно лишить организацию права на вычет | Вычет применен правомерно, так как все требования к самим счетам-фактурам соблюдены, реальность хозяйственных операций налоговой инспекцией не опровергнута |

| Постановление ФАС Поволжского округа по делу № А65-6652/2010 от 16 июня 2011 г. | |||

| Организация приняла к вычету НДС по счету-фактуре.При этом книга покупок и книга продаж не велись вообще | Ведение книги покупок и книги продаж не является обязательным условием для принятия налога к вычету | Организация должна была зарегистрировать счет-фактуру в книге покупок | Вычет применен правомерно, так как это право не ставится в зависимость от ведения книги покупок или книги продаж.Все условия для принятия сумм НДС к вычету организация выполнила |

| Постановление ФАС Восточно-Сибирского округа по делу № А78-4566/08 от 29 июня 2009 г. | |||

| Организация приняла НДС к вычету по счетам-фактурам, не зарегистрированным в книге покупок.Дополнительные листы книги покупок были представлены только в суд кассационной инстанции | Требования к самим счетам-фактурам соблюдены.Несоблюдение правил заполнения книги покупок само по себе не должно лишать организацию права на налоговый вычет | Регистрация счетов-фактур в книге покупок является обязанностью покупателя.Изменения в книгу покупок путем оформления дополнительных листов организация не внесла | Вычет применен неправомерно, так как отсутствие регистрации счетов-фактур в книге покупок повлекло невозможность соотнести сумму налоговых вычетов по размеру, налоговому периоду, поставщику |

Ответственность за грубое нарушение правил учета доходов и расходов и объектов налогообложения

Исходя из буквального толкования норм, отсутствие (неведение) книги покупок и книги продаж не может служить основанием для привлечения организации (индивидуального предпринимателя) к налоговой ответственности по ст. 120 Налогового кодекса РФ.

Эти документы не являются ни регистрами бухучета, ни регистрами налогового учета, ни первичными документами, и, как правило, их отсутствие не может привести к несвоевременному или неправильному отражению на счетах бухучета, в регистрах налогового учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений. То есть отсутствует состав грубого нарушения правил учета доходов и расходов и объектов налогообложения, которое является причиной привлечения к налоговой ответственности на основании ст. 120 Налогового кодекса РФ.

Подтверждение: п. 1 ст. 109 Налогового кодекса РФ.

Однако на деле (исходя из практики судебных разбирательств) налоговая инспекция может квалифицировать эти формы именно как налоговые или бухгалтерские регистры и приравнивать неведение, а также ведение их с ошибками к правонарушению, ответственность за которое установлена ст. 120 Налогового кодекса РФ.

| Ситуация | Позиция налогоплательщика | Позиция налоговой инспекции | Решение суда |

| Постановление ФАС Северо-Западного округа № А13-2417/2006-19 от 25 сентября 2006 г. | |||

| Организация не вела книгу покупок и книгу продаж (так как ее услуги не облагались НДС), поэтому не смогла представить их по требованию налоговой инспекции | Отсутствие книги покупок и книги продаж не образует состав правонарушения по ст. 120 Налогового кодекса РФ | Организация не оформляла счета-фактуры и не вела книгу покупок и книгу продаж, что является грубым нарушением правил учета объектов налогообложения | Обязанность по ведению книги покупок и книги продаж на плательщиков НДС возложена п. 3 ст. 169 Налогового кодекса РФ.Следовательно, привлечение к ответственности по ст. 120 Налогового кодекса РФ правомерно |

| Постановления ФАС Московского округа № КА-А40/12463-06-П от 26 декабря 2006 г., № КА-А40/13062-06 от 2 февраля 2007 г., ФАС Волго-Вятского округа № А79-15564/2005 от 30 июня 2006 г. | |||

| Организация не вела книгу покупок и книгу продаж, поэтому не смогла представить их по требованию налоговой инспекции | – | Данные формы являются регистрами бухучета. Их отсутствие – налоговое правонарушение, влекущее ответственность по ст. 120 Налогового кодекса РФ | Данные формы не являются регистрами бухучета. Состав правонарушения отсутствует |

| Постановление ФАС Московского округа № КА-А41/6653-08 от 26 августа 2008 г. | |||

| В книге покупок отсутствовали дополнительные листы, которые должны были быть заполнены при изменении данных в счете-фактуре | Отсутствие дополнительных листов (вкупе с другими нарушениями) лишает организацию права на вычет входного НДС | Отсутствие дополнительных листов не подпадает под понятие грубого нарушения правил учета доходов и расходов и (или) объектов налогообложения, установленного ст. 120 Налогового кодекса РФ | |

| Постановление ФАС Северо-Западного округа № А13-7180/2005-07 от 22 августа 2006 г. | |||

| Неверное заполнение книги покупок | Налоговое правонарушение, влекущее ответственность по ст. 120 Налогового кодекса РФ | Состав правонарушения отсутствует |

Ответвенность за непредставление документов (сведений), представление их в неполном объеме (искаженном виде)

Отсутствие (неведение) книги покупок и книги продаж (для посредников – также и журнала учета счетов-фактур) может повлечь за собой ответственность:

– по п. 1 ст. 126 Налогового кодекса РФ – за непредставление документов по требованию налоговой инспекции;

– по ст. 15.6 КоАП РФ – за непредставление документов (сведений), необходимых для осуществления налогового контроля.

Кроме того, по ст. 15.6 КоАП РФ может применяться ответственность за представление сведений, содержащихся в данных документах, в неполном объеме или искаженном виде.

Судебная практика относительно применения ответственности по ст. 126 Налогового кодекса РФ в случае, когда непредставление истребуемых документов связано не с отказом их представить, а с их фактическим отсутствием, неоднородна.

Другие вопросы по теме

Источник: https://www.moedelo.org/Pro/View/Questions/111-40433

Дипломные и курсовые работы, магистерские диссертации по праву на заказ

Добро пожаловать!

На нашем сайте Вы можете заказать магистерскую диссертацию, дипломную или курсовую работу по праву (юриспруденции). Также мы можем подготовить для Вас отчет по практике, научную статью или реферат по праву, решить задачи, помочь с подбором материала и многое другое.

Все работы выполняются специалистами с высшим юридическим образованием, имеющими опыт научной и практической работы.

На сегодняшний день в сети Интернет можно бесплатно скачать множество работ, однако такие работы по юриспруденции никогда не дадут вам уверенности, так как они не выдерживают проверки преподавателем и определяются как скаченные с интернета.

Курсовые и дипломные работы, а также магистерские диссертации по юриспруденции должны подготавливаться профессионалами, специализирующимися в области юриспруденции и права, а не «специалистами» широкого профиля.

Мы не беремся за любые заказы, а работаем исключительно по юридическим дисциплинам. Каждый заказ передается специалисту, выполняющему работы по соответствующей (гражданско-правовой, административно-правовой, конституционно-правовой и т.д.) отрасли права или предмету.

Вы получаете авторскую работу, проверенную на оригинальность системой Antiplagiat.ru. При получении вы можете там же проверить вашу работу, загрузив файл в систему, для того, чтобы убедиться в ее оригинальности. При заказе работы просим указывать необходимый процент оригинального текста в системе Antiplagiat.ru, а также способ проверки.

Наши преимущества:

- консультации по подбору темы работы (бесплатно);

- бесплатное составление плана работы;

- строгая специализация — подготовка работы лицами, имеющими, как минимум, высшее юридическое образование (мы выполняем только работы по праву).

- подготовка работы на основе действующего законодательства;

- использование в работе новейших литературных источников и новейшей судебной практики;

- полное сопровождение до защиты работы;

- гарантийные обязательства.

При подготовке всех работ используются регулярно обновляемые справочные правовые системы «Гарант» и «Консультант Плюс», что позволяет учитывать самые последние вступившие в силу изменения законодательства, а также законопроекты, планируемые к принятию Государственной Думой в ближайшее время.

Имеющаяся в нашем распоряжении как обычная, так и обширная электронная библиотека, позволяет нам использовать как классические труды отечественных и зарубежных ученых-правоведов, так и научные работы, учебники, комментарии, монографии и статьи, вышедшие в самое последнее время. Как правило, обязательным требованием для наших магистерских диссертаций, дипломных и курсовых работ по праву является наличие в них использованных источников выпущенных в текущем году.

Абсолютно на все работы даются гарантии.

Мы оперативно обрабатываем заказ и стараемся как можно быстрее написать работу, к примеру курсовые работы подготавливаются в срок от 7 до 14 дней, а дипломные работы по юриспруденции — от двух до четырех недель.

Мы делаем на заказ:

Дипломные и курсовые работы, а также магистерские диссертации и научные статьи по праву требуют много времени и усилий. Доверьтесь профессионалам, экономьте свое время.

Источник: http://www.justicemaker.ru/view-article.php?art=1220&id=14

Регистрация покупателем счета-фактуры в книге покупок: неверный номер, отражение исправленного счета, его аннулирование

Чтобы не иметь проблем с налоговой инспекцией, нужно всё делать по букве закона. Как правильно регистрировать счета-фактуры (СФ) с учётом исправлений, как аннулировать и сторнировать счета в КПП? Вопросы сложные, но разрешимые.

Регистрация счёта-фактуры покупателем в книге покупок и продаж

Счёт фактуры является документом, без которого нельзя законным образом принять сумму налога на добавочную стоимость для компенсации или вычета.

Налоговая инспекция изучает информацию, занесённую в книгу покупок и продаж, а также журнал счетов фактур.

Если данные по этим документам совпадают, а нарушений при регистрации не выявлено, то заключённая сделка считается действительной и законной.

Регистрация счетов-фактур на аванс в 1С:ВДГБ описана в данном видео:

Обязательные реквизиты

Реквизиты, обязанные быть в СФ:

- код и дата оформления счёта;

- название, местонахождение, идентификационный код покупателя и плательщика;

- номера платёжно-расчётных документов (если нужно заплатить аванс за получаемый груз);

- название полученных товаров, их объём, описание оказанной услуги;

- цена за приобретённый товар, сделанную работу или оказанную услугу без учёта НДС;

- цена за приобретённый товар, сделанную работу или оказанную услугу с учётом НДС и налоговой ставки;

- акцизная сумма;

- страна-поставщик приобретаемого товара.

При этом:

- Счёт фактура заверяется подписями руководителя предприятия и главного бухгалтера. Если фирма имеет несколько отдельно работающих подразделений, то они должны самостоятельно учитывать все счета фактуры. Если речь идёт о частном предпринимателе, то подписывает только сам частный предприниматель.

- СФ обязаны вести все налогоплательщики НДС (в том числе и освобождённые от него) и поставщики по окончании каждого квартала после 20 числа следующего месяца. Документ оформляется в двух экземплярах (по одному для каждой стороны).

- Книга продаж и покупок может вестись либо в электронном виде, либо на бумаге (по желанию налогоплательщика). Если выбирается первый вариант, то важно внести усиленную подпись руководителя с цифровой защитой. При втором – страницы нумеруются вручную, ставится синяя печать предприятия, а документ прошнуровывается.

Внесение изменений

Любые изменения в счёте фактуры в книге покупок и продаж регистрируются так:

- Если счёт исправляется в последующем квартале от уже сданного отчёта, то запись об аннулировании и последующая регистрация, указываются в дополнительном листе и прикрепляются к предыдущему кварталу.

- Если счёт исправляется в текущем квартале, то те же данные указываются в том же действующем квартале.

Показатели общей суммы вносятся в дополнительный лист с пометкой «-», а новые исправленные данные с пометкой «+».

Если сумма налога на добавочную стоимость за это время не изменялась, то ничего пересчитывать не придётся.

Однако, если, в процессе исправления, сумма НДС за прошлые кварталы была занижена, то придётся всё пересчитать заново и подать в налоговую – декларацию с уточнением, почему это произошло.

Какие СФФ попадают в КПП

Книга продаж заполняется продавцом в последовательном порядке. Регистрируются в книгу продаж такие услуги, документы и товары:

- аренда жилья для рабочих в командировке, их перевозка туда и обратно, услуги в поездах (постельное бельё);

- продажа товаров, передача организации или частному предпринимателю прав на имущество за расчёт наличными;

- получение аванса за будущие поставки или оказываемые услуги;

- купля-продажа валюты либо ценных бумаг от частного имени или имени биржи;

- перевод средств и оказание финансовой помощи в благотворительные фонды или другие спецучреждения;

- продажа товаров заграницей;

- ведение деятельности в пользу другой организации или другого лица согласно договорам.

Под регистрацию в книгу покупок в последовательном порядке попадают счета фактуры:

Книга покупок хранится 5 лет от даты последней внесённой информации. В книгу покупок не попадают счета фактуры от:

- безвозмездной передачи имущества, товаров, прав, нематериальных активов;

- покупателей, предоставивших задаток или аванс;

- членов биржи при покупке или продажи валюты и ценных бумаг;

- реализатора товара, выписанного на имя агента.

Регистрация счетов фактур на аванс в 1С:Бухгалтерии 8 — тема данного видео:

Если в книге не отражается СФ

Иногда в книге покупок не отражается счёт фактуры. Такое может происходить из-за несоответствия дат, поскольку документы могут оформляться задним числом или товар, оборудование и документы часто приходят в разное время.

- Чтобы счёт фактуры высветился в книге, нужно снять галочку с пункта «Отразить вычет НДС датой получения». Тогда даты будут числиться одним квартальным периодом.

- Ещё один способ – убрать галочку с пункта «Включать НДС в стоимость». Это позволит принять налог по пришедшим товарам к вычету.

Если указан неверный номер

Когда высвечивается неправильный номер счёта фактуры, то его нужно аннулировать с помощью дополнительного листа, внеся туда нужные исправления. Затем составляем документ «Отражение НДС к вычету», указываем там дату выявления ошибочного регистрационного номера, и в настройках отмечаем по каждому пункту галочку.

Теперь верная запись счёта фактуры зарегистрирована. Единственное, что остаётся – это сдать в налоговую инстанцию декларацию с уточнениями об исправленных ошибках.

Как аннулировать счёт-фактуру

- Аннулирование счёта в том же периоде, что и текущий налоговый квартал, происходит с внесением исправлений в дополнительный лист, где показатели ставятся со знаком «-», а в самом листе указывается действующий налоговый период.

- Аннулирование счёта в период, не совпадающий со временем регистрации счёта фактуры, проходит по то же схеме. Даже если не нужно вносить исправления, всё равно используются дополнительные листы и делаются в них записи об аннулировании.

Как сторнировать СФ

Так как в бухгалтерии ничего нельзя удалять и зачёркивать, было введено такое понятие как сторно.

Сторно – это бухгалтерский инструмент, который позволяет вносить исправления в документы, если были обнаружены ошибки в них. В документе его можно увидеть, если стоит знак «-».

Сторнирование счёта фактуры должно быть заверено подписью бухгалтера, проведшего эту операцию. Даты сторнирования и бухгалтерской справки должны быть одинаковыми.

Основные правила сторнирования:

- если ошибка обнаружена в текущем налоговом периоде, то сторно указывается под датой последнего дня этого квартала;

- если ошибка выявлена в последующем, после сдачи документов, периоде – сторно разрешается указывать под датой обнаружения ошибки;

- сторно должно быть подтверждено бухгалтерской справкой с указанием причины изменений и суммы новых записей.

Бухгалтерия не терпит вольностей. Поэтому всё нужно делать законно и обоснованно.

Регистрация исправленных счетов-фактур описана в этом видеоролике:

Источник: http://uriston.com/kommercheskoe-pravo/dokumentatsiya/kniga-pokupok-i-prodazh/registratsiya-scheta-faktury.html